作者:花长春、田玉铎

来源: 宏观长春

导 读

央行下调外汇风险准备金率,或有意通过调节银行远期售汇成本来抑制过快升值。不过,效果需要进一步观察,逆周期调节因子也可能成为后手。

摘 要

事件:10月10日,央行公告,自2020年10月12日起,将远期售汇业务的外汇风险准备金率从20%下调为0。

外汇风险准备金率是央行针对汇率市场的宏观审慎措施

1)远期结/售汇业务是银行对企业提供的一种汇率避险衍生产品。

2)银行作为企业的对手方,在为企业进行远期结/售汇服务的时候要对该风险进行对冲,需要在即期市场售出/购入外汇,从而也会影响即期汇率。

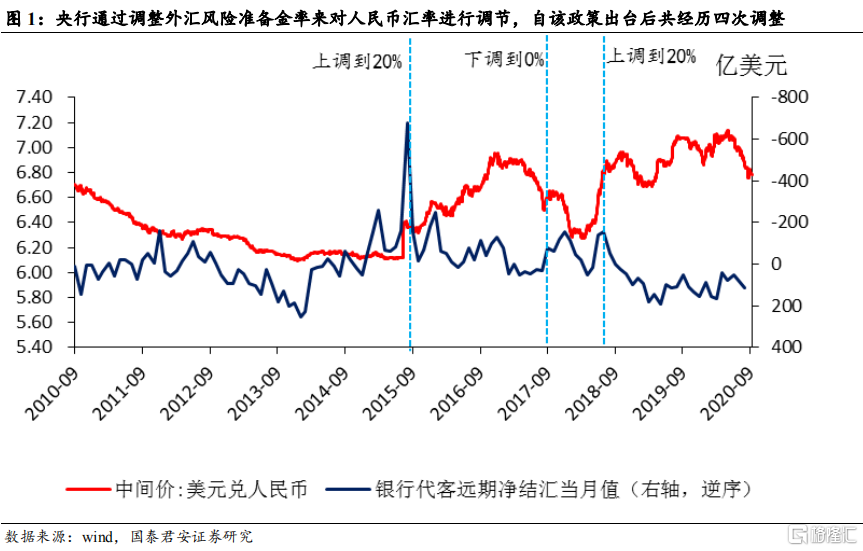

3)2015年“8.11”之后,为了平抑外汇市场的过度波动,央行出台了《关于加强远期售汇宏观审慎管理的通知》,对开展代客远期售汇业务的金融机构收取外汇风险准备金。

外汇风险准备金率通过调节银行远期售汇成本影响市场交易行为

1)外汇风险准备金的收取加大银行的售汇成本,即企业进行远期结汇的成本。

2)当人民币升值较快,升值预期较强的时候,就可以通过降低外汇风险准备金率来降低企业远期结汇成本,鼓励企业远期结汇,而银行则将在即期进行对冲操作,即购汇,从而平抑汇率的过快升值趋势,稳定市场预期。

3)反之亦然。

本次调节是人民币持续升值背景下的稳预期措施,非引导人民币汇率主动贬值

逆周期调节因子可能成为央行后手

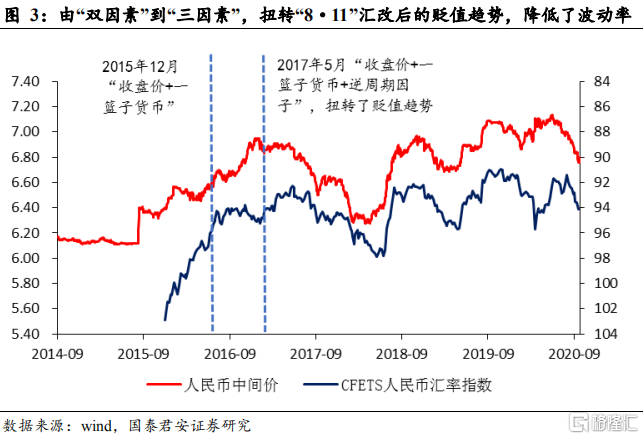

1)2017年5月末,人民币中间价形成机制确定为由三部分组成:前日收盘价、人民币汇率指数和逆周期调节因子。逆周期因子的作用主要为了避免外汇市场的“羊群效应”。

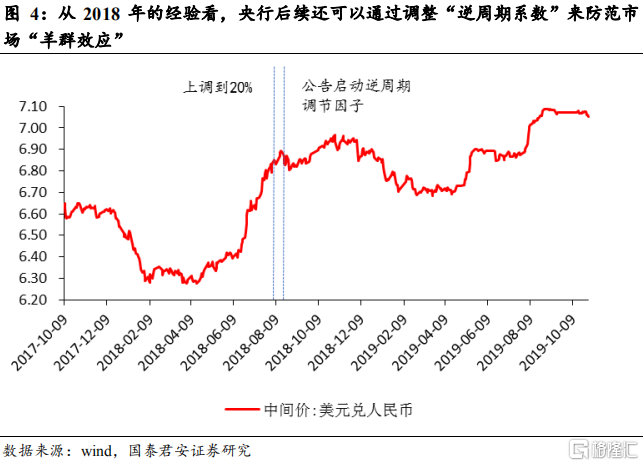

2)2018年8月央行在调节外汇风险准备金率后进一步公告启动逆周期调节因子,稳定市场预期。

3)因此,逆周期调节因子可能成为央行后手。

风险提示:美元走势的不确定性、中美关系对汇率的影响

正 文

1. 外汇风险准备金率是央行针对汇率市场的宏观审慎措施

远期结/售汇业务是银行对企业提供的一种汇率避险衍生产品。企业通过在远期市场上进行结/售汇,从而锁定了远期的汇率的价格,从而一定程度上规避了未来的汇率风险。

银行作为企业的对手方,在为企业进行远期结/售汇服务的时候要对该风险进行对冲,需要在即期市场售出/购入外汇,从而也会影响即期汇率。2015年“8.11”之后,为了平抑外汇市场的过度波动,央行出台了《关于加强远期售汇宏观审慎管理的通知》,文件中要求对开展代客远期售汇业务的金融机构收取外汇风险准备金,准备金率暂定为20%。该部分准备金将被冻结1年且利率被暂时定为零。

2. 外汇风险准备金率通过调节银行远期售汇成本影响市场交易行为

外汇风险准备金的收取将加大银行的售汇成本,即企业进行远期结汇的成本。因此,当人民币升值较快,升值预期较强的时候,就可以通过降低外汇风险准备金率来降低企业远期结汇成本,鼓励企业远期结汇,而银行则将在即期进行对冲操作,即购汇,从而平抑汇率的过快升值趋势,稳定市场预期,反之亦然。

3. 本次调节是人民币持续升值且有所加快背景下的稳预期措施,非引导人民币汇率主动贬值

本次央行降低外汇风险准备金率为了抑制人民币过快升值以及带来的升值预期加强,防范“羊群效应”及人民币汇率波动过大风险。2020年新冠疫情以来,尽管中美摩擦不断,但是人民币走出了一轮明显的升值趋势,人民币升值的持续性成为市场关注的焦点。国庆节开盘后,人民币又再次快速升值。持续的升值容易导致市场的一致预期过强,在“羊群效应”的影响下,容易导致市场过度波动,不利于金融市场稳定,不利于实体经济的外汇管理。

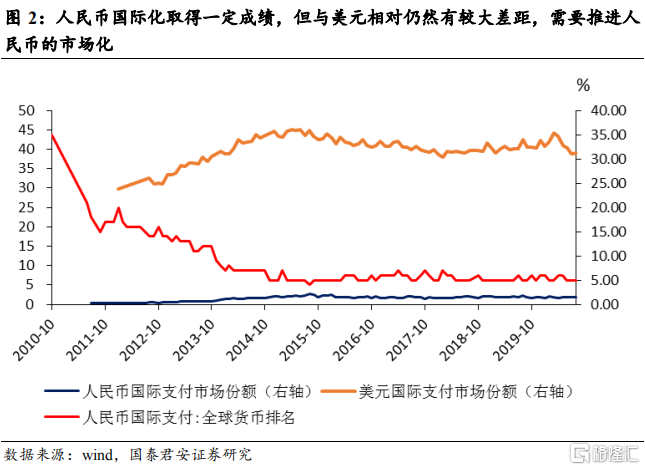

我国的人民币升值是符合基本面的,维持人民币市场化的稳中有升有利于我国战略实施。一方面,我国人民币汇率的走强有一定的基本面支撑,2020年1月底,由于国内疫情率先爆发,人民币汇率开始贬值。但是随着我国疫情防控取得了阶段性的胜利,而海外疫情却开始蔓延,人民币汇率重新开始进入升值渠道。疫情得到控制后,中国稳步推进经济重启,在全球率先开始经济复苏,且这种复苏的力量更多依靠经济的自身韧性,我国的财政和货币政策保持相对谨慎,这进一步推动了人民币升值。另一方面,当前我国正不断推进人民币国际化,加大资本市场的对外开放。此外,在“双循环”的战略下,我国的经济发展对出口的依赖度将会下降,人民币保持相对稳定略升值的状态,也有利于国内消费升级。在当前我国经济复苏态势良好,出口持续超预期的情况下,我们认为央行并无主动贬值意愿。

因此,我们认为央行此举并非主动引导汇率贬值,仅为维持外汇市场稳定的举措。

4. 逆周期调节因子可能成为央行后手

逆周期因子是央行防范“羊群效应”的针对性措施。人民币中间价的形成机制,主要由三部分组成:前日收盘价、人民币汇率指数和逆周期调节因子。其中,中间价对一篮子货币的参考时段为前一日收盘后到报价前的15小时,避免了美元汇率日间变化在次日中间价中重复反映。逆周期因子则主要为了避免外汇市场的“羊群效应”。该机制于2017年5月末由外汇市场自律机制秘书处宣布正式实施。

外汇风险准备金率或为政策信号的第一阶段,后续央行还可以启动逆周期调节因子。央行曾经在2018年时期,为了应对人民币汇率的持续贬值的预期,先宣布自2018年8月6日起,将远期售汇业务的外汇风险准备金率从0调整为20%。随后8月24日,外汇市场自律机制秘书处发布公告称,8月份以来人民币对美元汇率中间价报价行陆续主动调整了“逆周期系数”,以适度对冲贬值方向的顺周期情绪。

5. 风险提示

美元走势的不确定性、中美关系对汇率市场影响的不确定性

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员