作者:罗云峰 谢亚轩

来源:轩言全球宏观

全市场权威债务、杠杆数据解读,只有债务周期不会说谎!

基本结论:

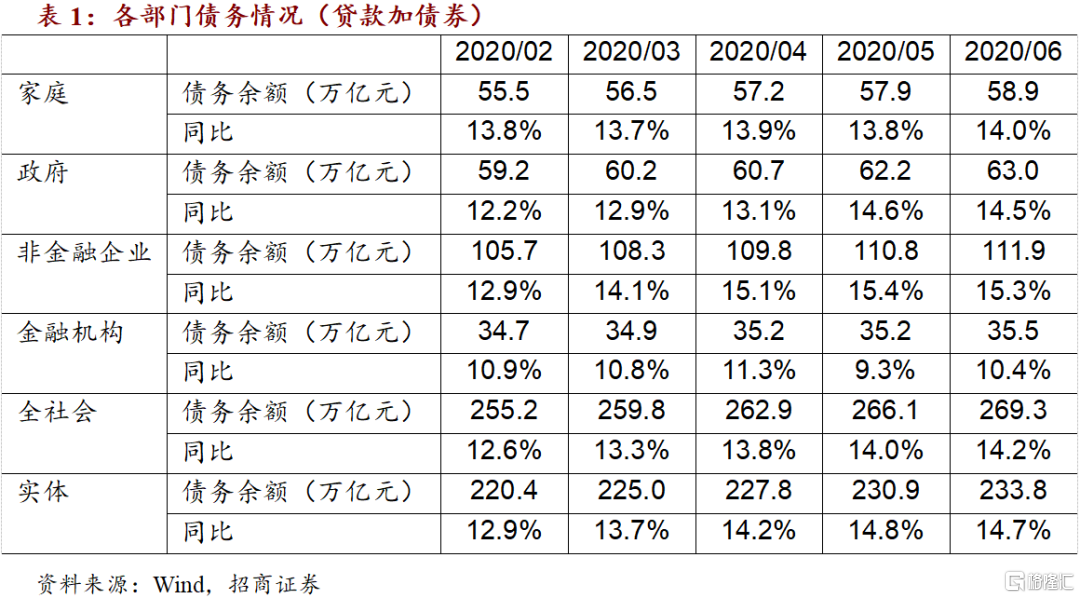

第一,实体部门6月末债务余额同比增速录得12.7%,疫情以来连续5个月上升(2-6月),前值12.5%,超出我们的预期。从产品结构上看,带动实体部门负债增速上行的是非标融资,贷款余额增速平稳,发债余额增速略低于前值。从部门结构上看,负债增速上行幅度最大的是家庭(上升0.2个百分点),非金融企业上升0.1个百分点,政府下降0.1个百分点。6月份,易刚行长明确表示,全年社融规模增量超过30万亿元;如果按照30万亿计算,年末社融余额增速为11.9%。考虑到融资总量和结构上的情况、宏观杠杆率约束以及一些高频数据,我们倾向于认为,实体部门负债余额增速进一步上行的空间已经很小。

第二,具体来看,家庭部门负债增速小幅上升至14.0%,前值13.8%,2月以来整体平稳;其中中长期贷款余额增长14.8%,大幅低于前值19.7%,短期贷款余额同比增长12.0%,前值同比萎缩1.4%。政策层面“房住不炒”的指导目标未变,我们仍然倾向于判断,家庭部门债务余额增速未来会震荡下行,向名义GDP增速靠拢,对应房地产弱周期。

第三,政府部门负债增速在6月小幅回落至14.5%,前值14.6%,主要来自地方债的拖累,国债(含特别国债)余额增速则大幅上行。现有高频数据显示,7月末政府负债增速大概率继续下行。

第四,非金融企业负债增速6月进一步上升至11.2%,前值11.1%,上升幅度继续收敛;从结构上来看,非标(信托贷款、委托贷款、未贴现票据)余额增速上升,贷款和发债余额增速则均有小幅下降,不过中长期贷款余额增速继续快速上行。6月PPI环比转正(增长0.4%),同比降幅收敛至3.0%,虽然后续同比降幅有望继续收敛,但环比改善弹性可能有限。加之考虑到目前的融资水平,市场化条件下,非金融企业继续加杠杆的意愿应该不强,甚至会倾向于选择杠杆去化。

第五,金融机构方面,还需后续数据验证,但根据现有数据,6月货币政策或继续保持收敛状态,引导金融机构进行杠杆去化(负债增速下行)。后续大概率整体保持偏紧状态,配合引导金融机构和实体部门负债增速逐步下行。

第六,资产配置方面,在上述背景下,我们维持对于中国处于过热状态(经济向上、政策不松)的判断。5月以来股债双涨的基础已经不复存在,考虑到3.1%附近的十债收益率或已接近顶部区域,如果债券接近底部区域,那么权益大概率接近顶部区域。

我们拆解的数据显示,考虑非标后,实体部门6月末债务余额同比增速录得12.7%,疫情以来连续5个月上升(2-6月),前值12.5%,超出我们的预期。从产品结构上看,带动实体部门负债增速上行的是非标融资,贷款余额增速平稳,发债余额增速略低于前值。从部门结构上看,负债增速上行幅度最大的是家庭(上升0.2个百分点),非金融企业上升0.1个百分点,政府下降0.1个百分点。我们倾向于认为,实体部门负债余额增速进一步上行的空间已经很小。

具体来看,政府部门负债增速在6月小幅下降至14.5%,前值14.6%,主要来自于地方债的拖累。现有高频数据显示,7月末政府负债增速大概率继续下行。非金融企业负债增速6月进一步上升至11.2%,前值11.1%,上升幅度继续收敛;从结构上来看,非标(信托贷款、委托贷款、未贴现票据)余额增速上升,贷款和发债余额增速则均有小幅下降,不过中长期贷款余额增速继续快速上行。6月PPI环比转正(增长0.4%),同比降幅收敛至3.0%,虽然后续同比降幅有望继续收敛,但环比改善弹性可能有限。加之考虑到目前的融资水平,市场化条件下,非金融企业继续加杠杆的意愿应该不强,甚至会倾向于选择杠杆去化。家庭部门负债增速小幅上升至14.0%,前值13.8%,2月以来整体平稳;其中中长期贷款余额增长14.8%,大幅低于前值19.7%,短期贷款余额同比增长12.0%,前值同比萎缩1.4%。政策层面“房住不炒”的指导目标未变,我们仍然倾向于判断,家庭部门债务余额增速未来会震荡下行,向名义GDP增速靠拢,对应房地产弱周期。

金融机构债务余额同比增速方面,6月份出现比一定程度上的回升;不过,在我们观察的广义金融机构债务规模中该数据占比约三成,还需关注后续广义金融机构债务数据。但根据现有数据,6月货币政策或继续保持收敛状态,引导金融机构进行杠杆去化(负债增速下行)。

合并来看,虽然6月实体部门负债增速继续上行,但斜率变缓,结构上也显示进一步上升动能不足。目前情况下,如果实体部门继续扩表,显然需要货币政策的支持,而5月以来的数据显示货币政策也已不再配合,反而转向收敛。我们倾向于认为,后续政策方面大概率将转向偏收敛的状态,引导金融机构和实体部门负债增速逐步下行。

2011年以来的第三波实体加杠杆的周期或已接近尾声:第一波是2012年5月至2013年4月,第二波是2015年5月到2016年4月,第三波是2018年12月至2020年中。

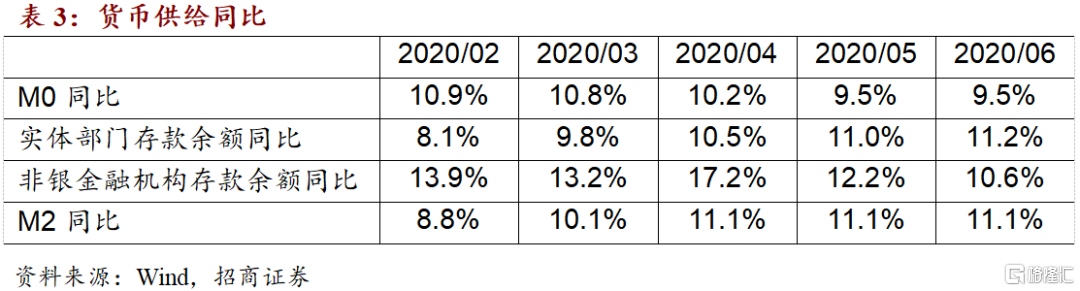

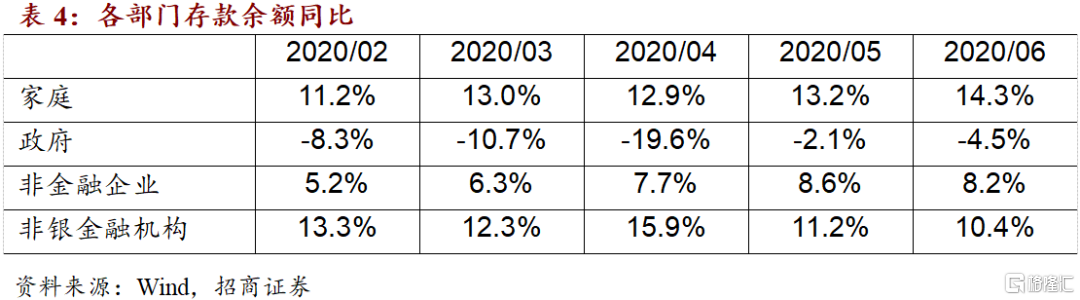

货币供给方面,6月M2同比增长11.1%,与前值持平。分结构来看,M0余额同比增速与前值持平,家庭存款余额同比增速高于前值;政府、非金融企业和非银金融机构存款余额同比增速均低于前值。合并来看,实体部门存款余额同比增速高于前值。不过,从数据上看,实体部门存款余额同比增速升幅与其负债余额增速升幅基本相当,结合金融机构数据,显示央行治理资金空转已经初见成效。

数据显示,按照最新口径,总规模为271.8万亿的社融余额6月末同比增长12.8%,前值12.5%。我们测算的总规模为269.3万亿的贷款加债券余额6月末同比增长14.2%,前值14.0%;进一步加入委托贷款、信托贷款、未贴现票据三项非标融资后,6月末总债务余额为291.6万亿,同比增长12.4%,前值12.1%。

从结构上看,6月非金融企业贷款加债券余额同比增速略低于前值;如果加入信托贷款、委托贷款和未贴现票据三项非标融资,则略高于前值。6月家庭部门债务余额同比增速小幅上行0.2个百分点至14.0%,中长期和短期贷款余额增速一降一升;政策层面“房住不炒”的指导目标未变,我们仍然倾向于判断,家庭部门债务余额增速未来会震荡下行,向名义GDP增速靠拢,对应房地产弱周期。政府部门债务余额同比增速6月小幅下降0.1个百分点至14.5%,主要受地方债发拖累。金融机构方面,目前我们能观察到的金融机构债务约为35万亿,占广义金融机构债务规模的近三成,因此其代表性较差,根据现有数据,我们倾向于判断6月广义金融机构债务余额同比增速或低于前值。

货币供给方面,M2同比增速与前值持平,缴准基数余额同比增速上升,M0和财政存款环比下降,结合央行公开市场操作和同业存单数据分析,6月超额备付金率或低于5月。6月非银金融机构存款余额同比增速继续回落,其负债增速亦有回落,合并来看流动性压力并未有所减轻。家庭存款余额同比增速大幅上升,去杠杆下的后续变化值得关注;非金融企业活期存款储备同比增速小幅下行,或显示资金开始得到运用;财政存款余额同比增速降幅略有扩大,政府债务余额同比增速亦有小幅下降。合并来看,6月财政政策扩张意愿或与5月基本相当(考虑了特别国债的影响),而货币政策则继续保持收敛状态。

(1)6月实体部门存款余额同比增速上升,非银金融机构存款余额同比增速下降。

6月M2同比增长11.1%,前值11.1%;M0同比增长9.5%,前值9.5%。剔除掉M0之后,6月存款余额同比增长11.2%,前值11.1%。我们考虑计入M2的存款,6月底非银金融机构存款余额同比增长约10.6%,前值增长12.2%;家庭和非金融企业存款余额同比增长约11.2%,前值11.0%。

6月M1同比增长6.5%,前值6.8%。剔除掉M0之后,6月非金融企业活期存款余额同比增长6.0%,前值同比增长6.3%。

分部门来看,6月底家庭存款余额同比增长14.3%,前值13.2%;6月底非金融企业存款余额同比增长8.2%,前值8.6%;6月底政府存款余额同比下降4.5%,前值同比下降2.1%。6月底非银金融机构存款余额同比增长10.4%,前值增长11.2%。

(2)6月实体部门负债增速温和上行。

6月底家庭贷款余额同比增长14.0%,前值13.8%,中长期和短期贷款余额增速一降一升;政策层面“房住不炒”的指导目标未变,我们仍然倾向于判断,家庭部门债务余额增速未来会震荡下行,向名义GDP增速靠拢,对应房地产弱周期。

6月底非金融企业贷款余额同比增长12.8%,前值13.0%,中长期贷款余额同比增长13.4%,前值12.8%,短期贷款余额增速和票据融资余额同比增速均较前值有所下降;综合考虑贷款和债券,我们估算的数据显示,6月底非金融企业债务余额同比增长15.3%,前值15.4%。若进一步加入委托贷款、信托贷款、未贴现票据三项非标融资,6月底非金融企业债务余额同比增长11.2%,前值11.1%。6月PPI环比转正(增长0.4%),同比降幅收敛至3.0%,虽然后续同比降幅有望继续收敛,但环比改善弹性可能有限。加之考虑到目前的融资水平,市场化条件下,非金融企业继续加杠杆的意愿应该不强,甚至会倾向于选择杠杆去化。

6月底非银金融机构贷款余额同比下降2.0%,前值同比增长6.6%;综合考虑贷款和债券,我们估算的数据显示,6月底非银金融机构债务余额同比增长10.3%,前值同比上涨12.2%。6月底银行(含政策银行)债券余额同比增长10.5%,前值同比上涨9.0%。综合来看,6月底金融机构负债同比增长10.4%,前值同比上涨9.3%。目前我们能观察到的金融机构债务约为35万亿,占广义金融机构债务规模的近三成,因此其代表性较差,根据现有数据,我们倾向于判断6月广义金融机构债务余额同比增速或低于前值。

不考虑债务置换影响,6月底中国政府(不含信政合作)负债同比增长14.5%,前值14.6%,主要来自于地方债的拖累。现有高频数据显示,7月末政府负债增速大概率继续下行。

贷款和债券合计,6月末全社会负债余额同比增长14.2%,前值14.0%;其中实体部门负债同比增长14.7%,前值14.8%。进一步加入委托贷款、信托贷款、未贴现票据三项非标融资,6月末全社会负债余额同比增长12.4%,前值12.1%;其中实体部门负债同比增长12.7%,前值12.5%。

6月末家庭和非金融企业贷款中的中长期贷款占比63.5%,前值64.5%。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员