作者:李少君/陈显顺/程越楷

来源:谈股问君

导读

当前A股的低估值补涨特征本质在于「无风险利率」的下行,促发的动力在于「银行理财预期收益率」降低,进一步强化「资金追逐资产」的现象。由此看好后市,突破「3300」,静待「3500」,进击「券商」和低估值有业绩的龙头股,先「周期」后「消费」、「科技」。

摘要

当前A股最重要的特征:「低估值补涨」

一、当前市场行情仍以大市值龙头为主,「大小切换」尚未发生;

二、涨的少不会带来涨得多,「风格之间」以及「行业之间」对比可以看到,并不存在上周少涨而本周补涨的显著规律,相应的,低估值风格及行业表现更优;

三、与此前不同的是,建材、煤炭等周期股的上涨并非「基建刺激」、「扩大内需」等常规周期行业基本面逻辑造成的,而是金融变革下「无风险利率」下降造成。究其原因,「经济环境」中找不到,在「金融逻辑」中才能找到。

估值补涨的本质—「无风险利率」下行

少涨品种补涨,是「存量资金」轮动;低估值品种抬估值,是「增量资金」进入。当前市场只有「无风险利率」下行方可解释。

从DDM模型出发,盈利当前一季度见底,二季度之后逐季修复成为市场一致预期,目前难以证伪或者证真,仍处于二季报的「真空期」之中,因此DDM模型的「分子端」不是这轮行情的主要原因;在「分母端」的「无风险利率」、「风险评价」、「风险偏好」三个指标中,「风险偏好」伴随事件演进,当前处于中位、整体波动不大;随着疫情的明朗和中美关系的缓和,「风险评价」略有下降;当前边际变化最大的是「无风险利率」。宏观或微观、海外或国内,当前流动性均存在较大的边际支撑。伴随资产经历由「信托—城投债—银行理财」的刚兑演变,当前刚兑打破已走向银行理财这一环节,「银行理财预期收益率」下行带动市场「无风险利率」下行。

「无风险利率」下行的「国内」证据:「银行理财」VS「新发基金」

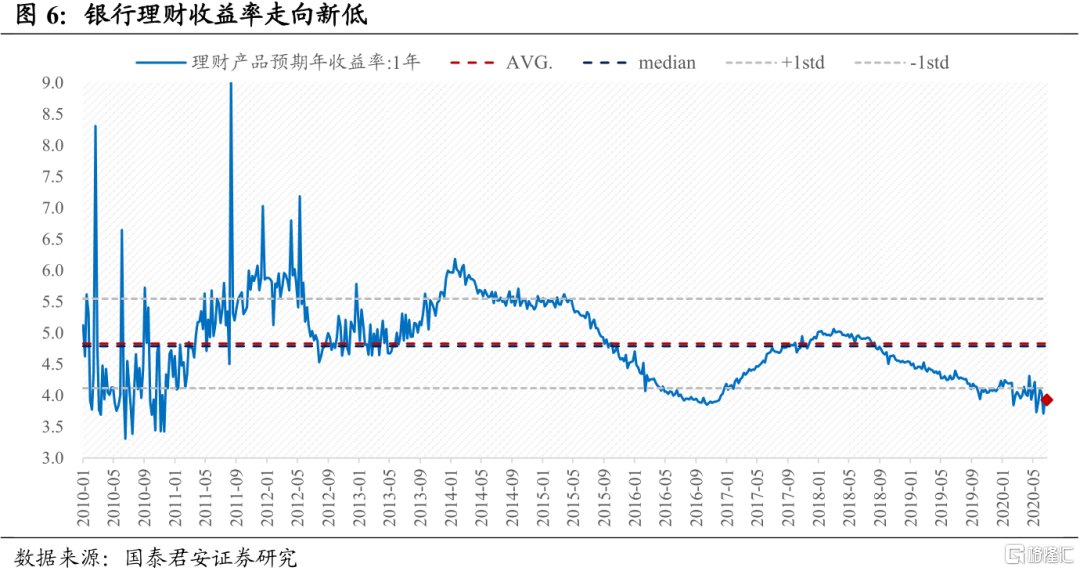

一、最直观的证据:「银行理财收益率」不断下行背景下,大众心理的「无风险收益率」向下,资金寻找新资产的动力正在酝酿;

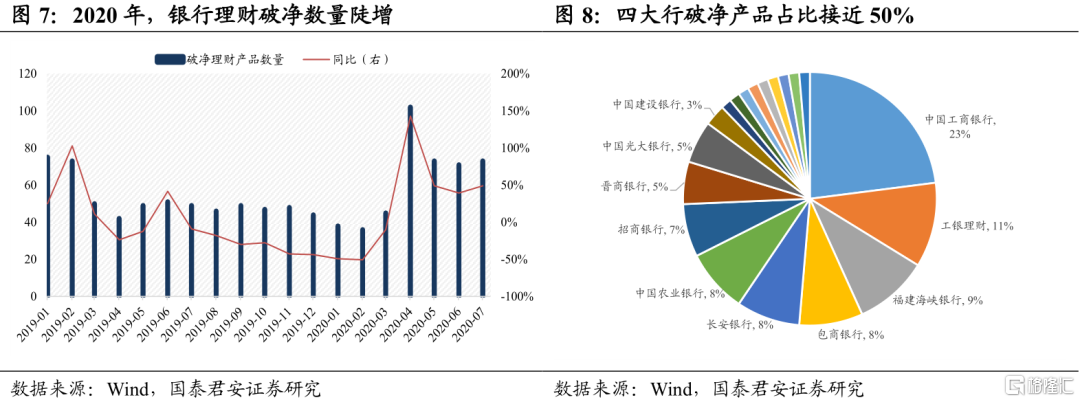

二、一个直接的催化:银行理财产品「破净数量」同比激增,权益市场相对配置吸引力凸显;

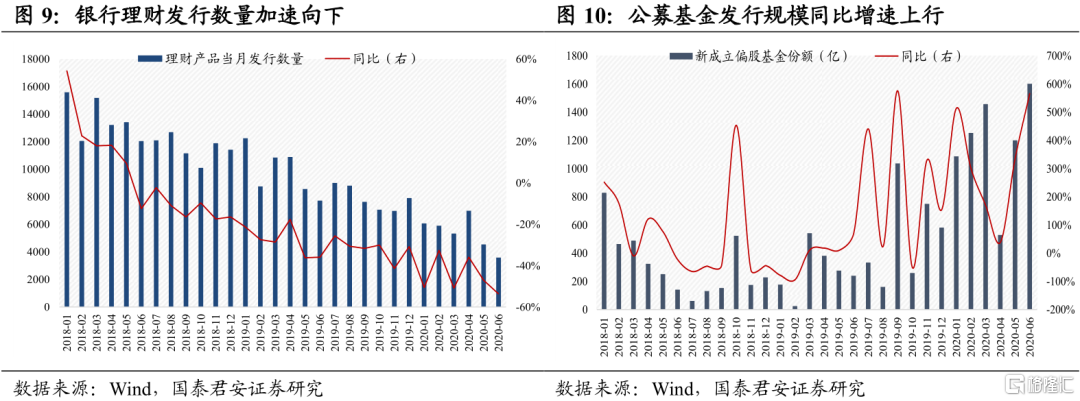

三、无风险利率下行的另一个证明角度:银行理财发行数量同比增速递减,而基金发行规模同比增速大增,「资金追逐资产」现象明显。

「无风险利率」下行的「海外」证据:超预期宽松下无风险利率下行带动的「流动性溢出」

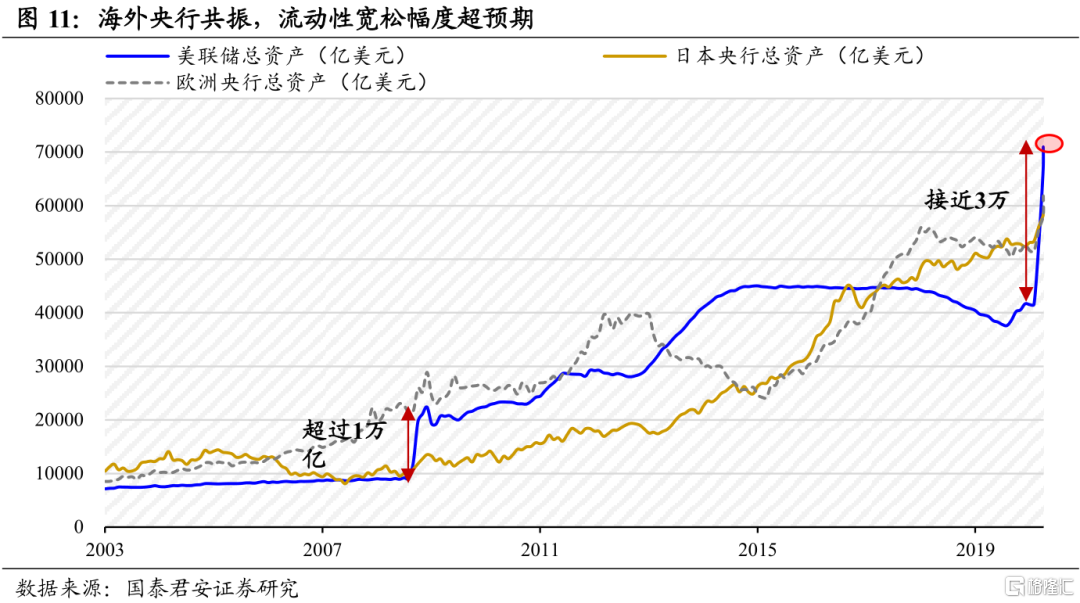

当前全球化的宽松超越历史上任何一次,带来的影响也是与历史任何一次均不同,美联储总资产在短时间内扩张接近3万亿,远超2008年的1万亿左右规模。与之前任何一次都不同的是,当前流动性宽松、低利率水平、低通胀水平共存,需求侧影响将会带来「投资行为」进一步替换了「消费行为」,资产价格的「通货膨胀」替换了物价水平的上行。直接的表现就是,北上资金的大幅流入。

「无风险利率」下行,后市如何看?「卅卅红春」会有时,「券商」与低估值龙头进击

一、大势研判:「卅卅红春」会有时,突破「3300」,静待「3500」;

二、市场节奏与结构研判:「券商」+低估值上攻,后续看好「科技」和「消费」的表现;

三、行业比较:先是「券商」+低估值领头(以周期为主),「科技」+「消费」接力,讲故事的「小市值」公司不炒,「银行」不是「主打」品种而是周期向消费和科技切换的「过渡」品种。当前推荐:券商、煤炭、建筑、地产、电子、家电。

正文

1. 当前A股最重要的特征:低估值补涨

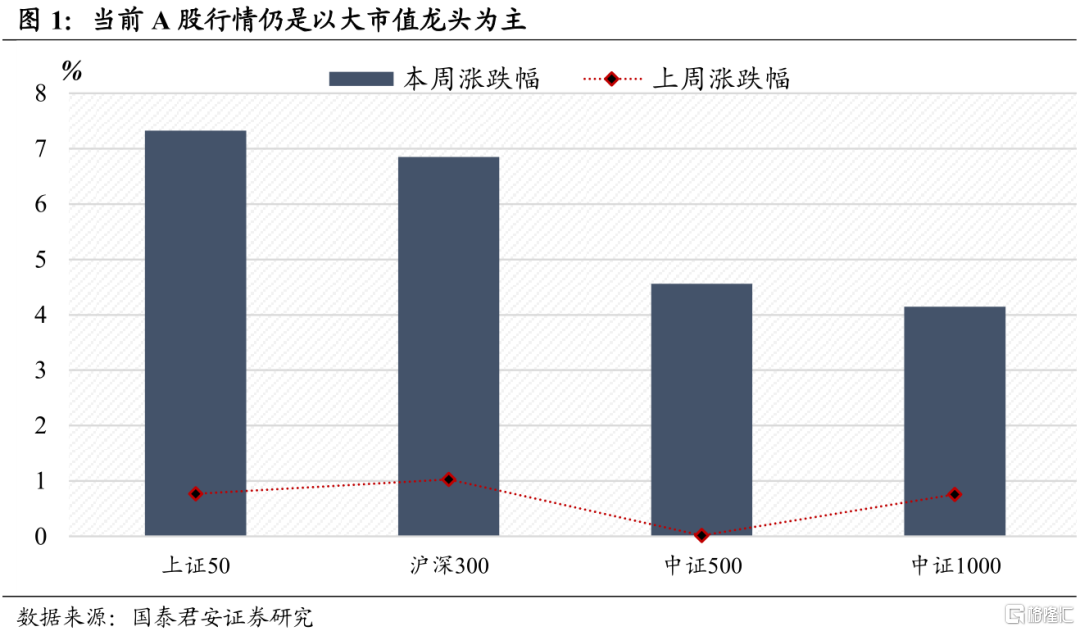

第一,当前市场行情仍以「大市值」龙头为主,「大小切换」尚未发生。结合本周与上周的市场对比,我们发现以上证50、沪深300为首的龙头权重表现显著优于中证500、中证1000,「大小切换」尚未发生。我们认为,伴随市场由「增长红利」格局向「存量竞争」转变,龙头的「竞争优势」边际提升是「大小分化」的关键。

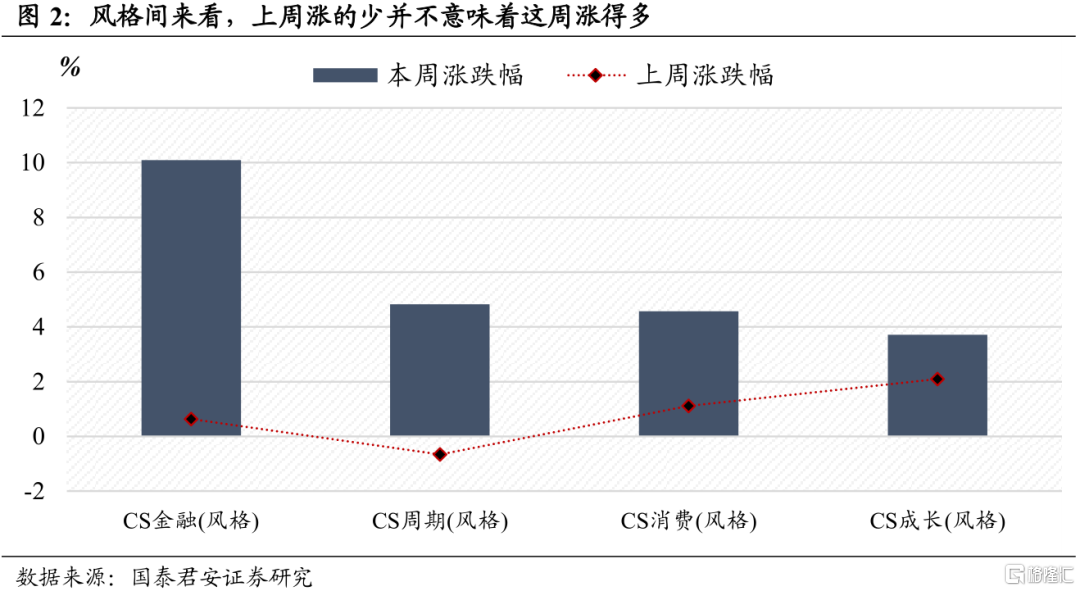

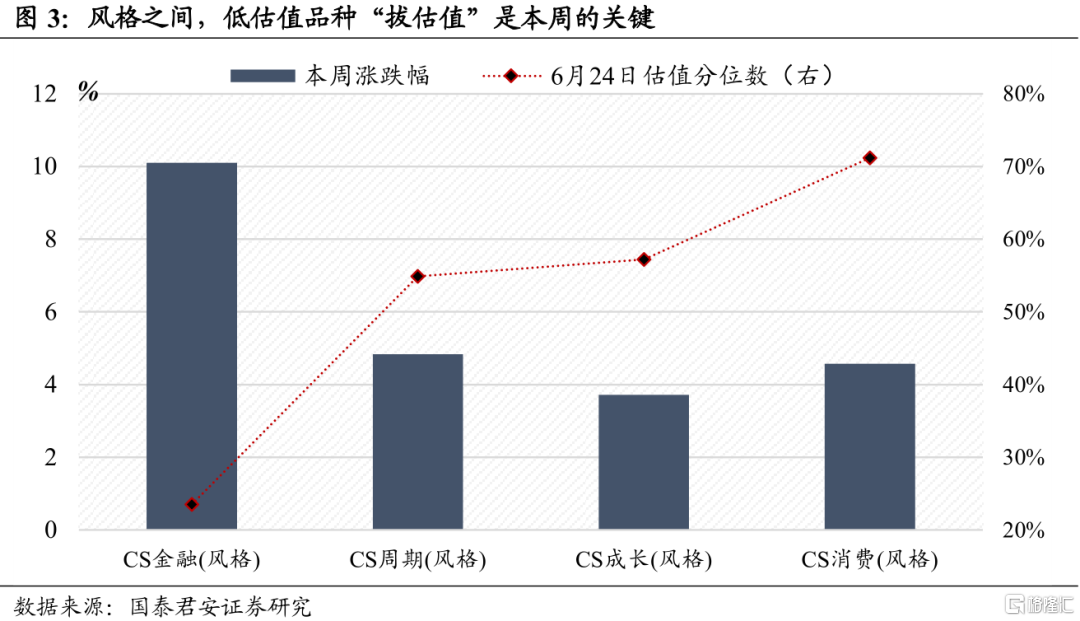

第二,涨的少不会带来涨得多,「风格之间」对比可以看到低估值风格表现更优。结合本周和上周涨跌幅来看,并不存在上周少涨而本周补涨的显著规律。相应的,如果参照各个风格当前的估值水平,我们发现「估值相对便宜」的「金融」、「周期」,表现显著优于「估值相对贵」的「成长」、「消费」。

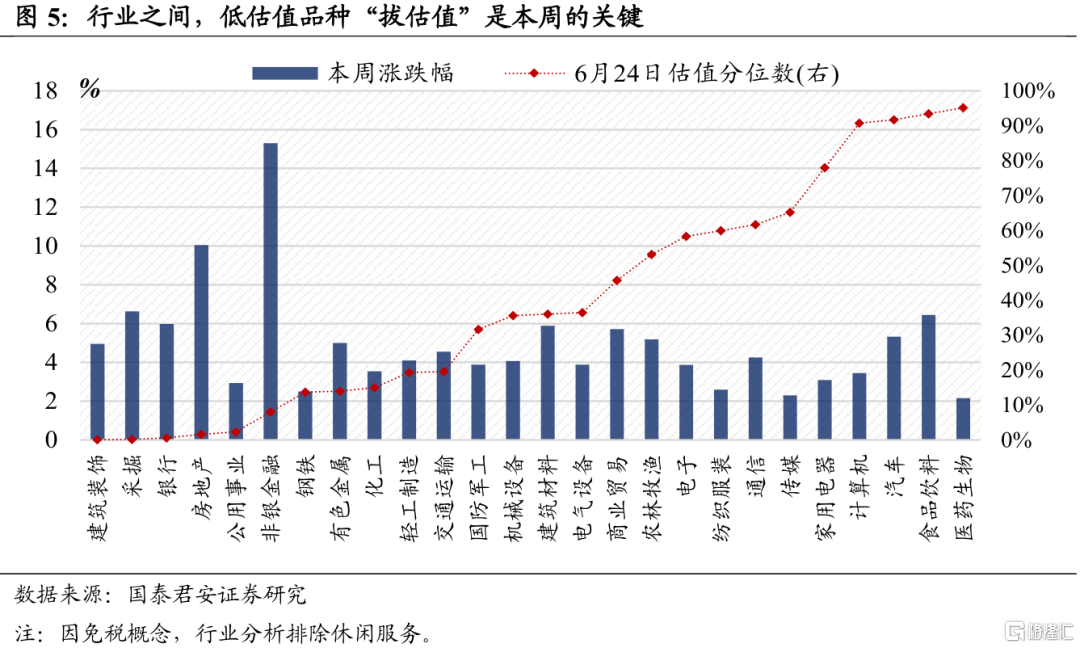

第三,涨的少不会带来涨得多,「行业之间」对比也可以看到低估值品种「拔估值」的现象。与此前不同的是,「建材」、「煤炭」等周期股的上涨并非「基建刺激」、「扩大内需」等常规周期行业基本面逻辑造成的,而是金融变革下「无风险利率」下降造成。究其原因,「经济环境」中找不到,在「金融逻辑」中才能找到。

2. 低估值补涨的本质—无风险利率下行

少涨品种补涨,是「存量资金」轮动;低估值品种抬估值,是「增量资金」进入。当前市场只有「无风险利率」下行方可解释。

回归DDM模型,影响市场的核心因素在「分母端」的「无风险利率」。从DDM模型出发,市场的核心变量在于「盈利」、「无风险利率」和「风险偏好」。当前,盈利一季度见底,二季度之后逐季修复成为市场一致预期,目前难以证伪或者证真,仍处于二季报的真空期之中,因此DDM模型的「分子端」不是这轮行情的主要原因;在「分母端」的「无风险利率」、「风险评价」、「风险偏好」三个指标中,「风险偏好」伴随事件演进,当前处于中位、整体波动不大;随着疫情的明朗和中美关系的缓和,风险评价略有下降;当前边际变化最大的是「无风险利率」。宏观或微观、海外或国内,当前流动性均存在较大的边际支撑。全球范围的流动性宽松一方面带动了美股的反转,另一方面造就了A股的龙头溢价、龙头的反转,极为宽松的流动性环境增大了下跌的阻尼,市场「易涨难跌」。

「千人千面」,市场中众多的「无风险收益率」构成「无风险利率区间」,区间「上沿」是投资中需要重点关注的「无风险利率」,当前重点在「银行理财」。市场上存在不止一个「无风险收益率」,对应的存在不止一个「刚兑资产」。那在众多「无风险利率」中,哪个是投资中的「无风险利率」标准?我们认为,「无风险利率」是一个「区间」,从最低一层的「无风险收益率」(「存款利率」)到对应同期最高的「刚兑资产收益率」。在投资之中,区间的「下沿」会随着「基准利率」变化而变化;区间「上沿」会随着「市场预期」变化而变化,也是我们投资中需要重点关注的「无风险利率」。伴随资产经历由「信托—城投债—银行理财」的刚兑演变,当前「刚兑打破」已走向「银行理财」这一环节。

3. 无风险利率下行的国内证据:银行理财VS新发基金

最直观的证据:「银行理财收益率」不断下行背景下,大众心理的「无风险收益率」向下,资金寻找新资产的动力正在酝酿。当前,1年期银行理财产品预期年收益率下降至3.92%,已突破2016年年中低位,并且趋势向下。在银行理财刚兑打破背景下,银行理财不仅仅走出刚兑,其收益率表现将逐步向下。作为绝大多数投资者的「无风险资产」,「银行理财收益率」不断下行将直接拉动「无风险利率」下行。

一个直接的催化:银行理财产品走向「破净」,叠加权益市场「相对收益率」显现。迹象虽微,但能反应大势。2020年4月以来,银行理财破净数量同比陡增;相较2019年同期,7月最新银行理财破净数量已达74只,这进一步体现了银行理财打破刚兑、收益率弱化的特征。破净是否是小银行管理能力差异带来的样本偏差?非也。我们拆分了破净的银行理财产品情况,其中工行占比达到23%、工银理财占比达11%、农业银行占比达8%、建设银行占比达3%、中国银行占比达1%,四大行占比合计接近50%。并不是因为管理能力或者银行样本的差异,大中小银行占比相对均衡,反映的是整体银行理财收益率水平将不断走低。在此背景之下,权益市场的投资价值凸显,「风险-收益比」显得更加有吸引力。

「无风险利率」下行的另一个证明角度:银行理财发行数量同比增速递减,而基金发行规模同比增速大增。每个人心中都有自己的「无风险利率」指标,但是对于广大投资者而言,银行理财产品能作为「广义无风险利率」而存在。伴随银行理财的刚兑打破、收益率的大幅下滑,国内投资者心中的「无风险利率」逐步下行,这会带来配置资金的溢出。与之相对应的,新成立基金份额不断创下同比增速新高,这能进一步牢固配置资金由「理财」到「权益」的逻辑可靠性。

4. 无风险利率下行的海外论据—北上资金

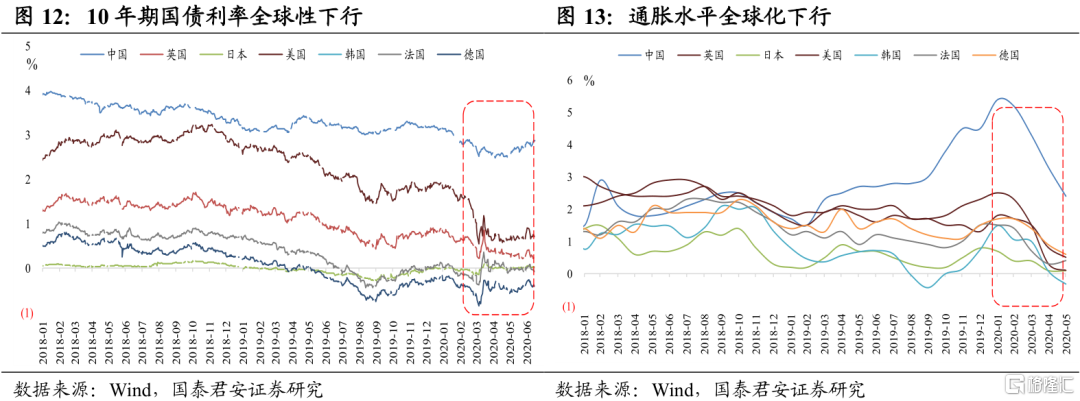

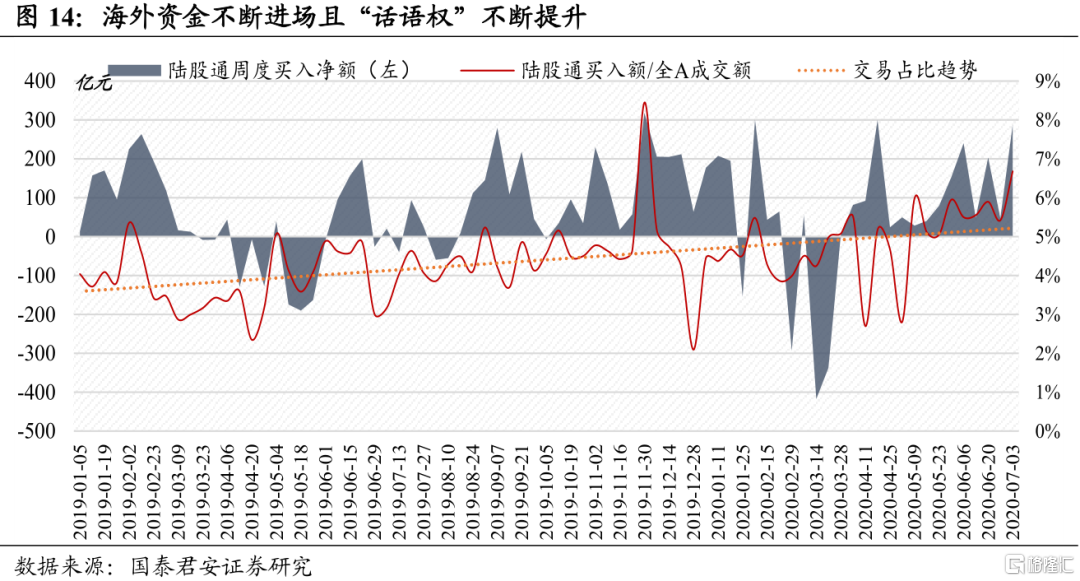

「无风险利率」下行的「海外」证据——超预期宽松下无风险利率下行带动的「流动性溢出」。当前全球化的宽松超越历史上任何一次,带来的影响也是与历史任何一次均不同,美联储总资产在短时间内扩张接近3万亿,远超2008年的1万亿左右规模(图11)。与之前任何一次都不同的是,当前「流动性宽松」、「低利率水平」、「低通胀水平」共存(图12-13),需求侧影响将会带来「投资行为」进一步替换了「消费行为」,资产价格的「通货膨胀」替换了物价水平的上行。直接的表现就是,北上资金的大幅流入(图14)。

5. 后市如何看?卅卅红春会有时,券商与低估值龙头进击

大势研判:「卅卅红春」会有时,突破「3300」,静待「3500」。我们认为,前期低估了全球流动性宽松带来的资产价格溢价,在「无风险利率」下行、「盈利」和「风险偏好」稳中向好的阶段,需对市场保持积极乐观。我们在年初的时候提出,「卅卅红春会有时」,当前市场有望突破「3300」,冲击「3500」。相比年初的「3300」,我们认为有几点不同:1)当前市场的核心驱动发生了变化,年初疫情冲击下盈利下修是市场调整的关键;2)而本次重新上修至「3300」,关键在于「无风险利率」下行超额对冲「盈利」下行;3)后续市场跟踪的关键在于「风险偏好」的影响,而这是「3300」之后的重要变量。

市场节奏与结构研判:「券商」+低估值上攻,后续看好「科技」和「消费」的表现。对于市场节奏,我们认为当前仍是基于「无风险利率下行」思路选择结构,因此我们认为后市演绎有望从几点展开:1)从节奏上,金融+低估值周期将继续表现,带动市场冲击「3300」;2)从结构上,在「金融」+低估值周期之后,仍是「科技」和「消费」接力演绎,「东方亮完西方亮」;3)本轮行情不存在所谓「风格切换」,「增量资金」入场更多的是「普涨」格局,只是「相对收益」的问题。

行业比较:先是「券商」+低估值领头(以周期为主),「科技」+「消费」接力,讲故事的「小市值」公司不炒,「银行」不是「主打」品种而是周期向消费和科技切换的「过渡」品种

券商:我们自5月以来大力推荐券商,核心在于政策推动「行业景气」+「集中度」双提升。1)「龙头红利」:行业监管趋严,龙头券商优势更加明显;2)「改革加速」:中小板注册制、分拆上市、并购重组及再融资、新三板等改革提速;3)「金融环境」:低利率下资本市场有望持续活跃。

煤炭:估值性价比较高。1)当前板块估值具备「高性价比」。目前煤炭板块无论是PE或是PB,均处于历史最低水平,但目前盈利水平依然在历史高位;2)从近期市场格局来看,预计旺季结束前动力煤的需求仍将维持,而市场在经历了3-4月份的价格快速下跌之后,本次的价格恢复也将对市场的「供给端」形成更好的约束作用,「供给端」的优化将对价格形成较好的支撑。

建筑:低估值+盈利修复。1)建筑板块估值水平为所有行业最低,估值安全垫高;2)下半年基建增速加速回升,回调近尾声反转在即。伴随特别国债、专项债和财政等密集落地,Q3-Q4政策效果将加速显现,看好基建增速趋势回升4个季度以上。

地产:低估值且盈利较为稳定的品种。1)目前来看,地产板块的估值水平处于历史低位(低于5%分位数),估值具备「高性价比」;2)伴随政策放松的预期,叠加「利率中枢」下行,地产板块的盈利下修幅度将好于市场预期。

电子:疫情后「景气周期」将回归,国内产业链快速发展。1)「全球周期」:2019年全球半导体周期已触底,5G周期中需求终将回归;2)「中国趋势」:国内IC等电子产业链迅速发展,材料+设备+制造全面进步;3)关注「半导体」:内资晶圆产线快速扩产,产业链景气度有望维持数年,以及「消费电子」:无线耳机销量快速增长,平板电脑和笔电需求稳健增长,手机期待换机潮。

家电:「可选消费」中值得期待的种子选手。1)当前仍处于消费复苏的早期阶段,由「必选消费」支出逐步向「可选消费」支出切换;2)商品房销售逐渐回升,中汽协4月汽车销售当月同比转正,未来一季度或有望持续改善;3)整体而言估值水平低,盈利能力强,「外资偏好」品种。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员