作者:刘洋

来源: 财经

国内市场IPO热度会持续到下半年,甚至可以预计,明年也将是一个IPO大年。“注册制带来的审核逻辑的变化,这种交给市场判断企业能够持续发展的方法,一定会促使更多企业登陆资本市场融资。”

2020年已然过半,上半年全球经历疫情黑天鹅,资本市场可谓跌宕起伏。尽管如此,我国企业IPO的热度确丝毫不减,不论A股、港股还是海外市场,众多企业正卯足力气,冲刺上市。

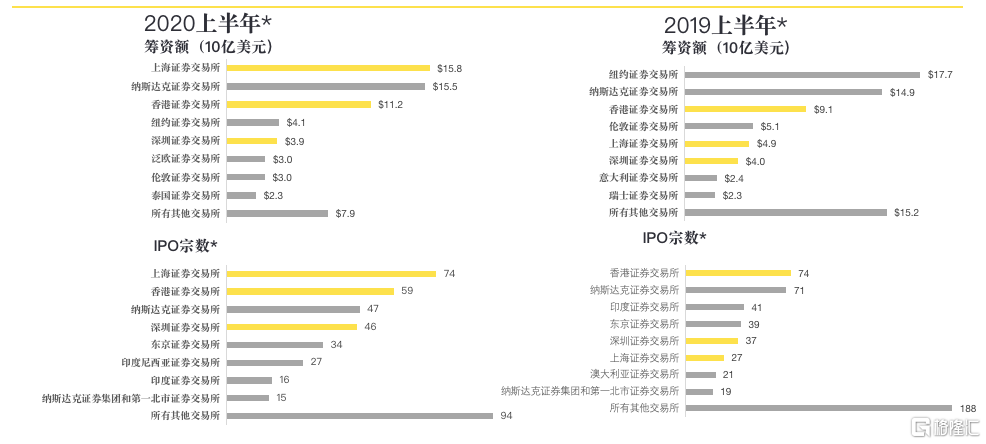

《国际金融报》统计,A股方面,今年上半年共有157家公司上会,仅1家被否;另据安永发布数据,港股方面,上半年预计共有59家公司首发上市,筹资额870亿港元,与去年同期相比,IPO数量减少20%,而筹资额增加21%,网易与京东两家中概股的二次上市占其筹资总额62%;美股方面,上半年共有15家中国企业首发上市,共筹资22.69亿美元,IPO宗数较去年同期下降12%,筹资额上升43%。

值得注意的是,上半年上海证券交易所在IPO数量与筹资额上已居全球交易所首位,京沪高铁、京东、网易三家企业也高居全球十大IPO的前三甲。

图片来源:安永报告

疫情“黑天鹅”的逐渐好转,叠加多个市场政策的引导,都促使上半年中国IPO市场的繁荣。老虎证券投研团队对《财经》新媒体记者表示,今年各大市场筹资额不降反升,港股的筹资额度增加了21%,这和中国在疫情后率先复苏、还有科创板推出、港交所改革,美股强化监管有关系。

如是金融董事总经理张奥平也对《财经》新媒体记者表示,国内市场IPO热度会持续到下半年,甚至可以预计,明年也将是一个IPO大年。“注册制带来的审核逻辑的变化,这种交给市场判断企业能够持续发展的方法,一定会促使更多企业登陆资本市场融资。”

国内IPO大年上半场

A股仅1家被否 IPO规模同比增超一倍

就募资总额而言,今年上半年是A股市场五年来表现最活跃的半年。

据《21世纪经济报道》统计Wind数据发现,按照发行日统计,截至今年6月30日,上半年国内资本市场已实施及未实施的IPO合计规模已达1436.28亿元,同比去年增长超过1倍。

具体而言,从省份分布来看,北京、广东、江苏、浙江、上海成为贡献IPO募资规模最大的前五大省、直辖市;从行业分布看,铁路运输、计算机通讯、医药制造、电气机械、专用设备制造成为了上半年IPO市场最吸金的五大行业。从板块构成来看,科创板成为了构成新股发行规模的重要主力,在上半年首发规模排名前20名的项目中,来自科创板的项目达10家。

与此同时,上半年,A股维持的超高过会率也让市场欣喜不已。

《国际金融报》统计,除去CDR,今年上半年共有157家公司上会,仅1家被否。另外,有3家处于暂缓表决状态,1家取消审核且目前暂未再次上会。

对比而言,2019年上半年、2019年下半年、2020年上半年的上会企业(包括取消审核)分别有91家、185家、157家。2020年上半年的上会公司数量同比激增72.53%。

过去半年中,国内IPO维持着较高的过会率,有市场人士分析,一是受注册制影响,公司的好坏更多地放权给市场去判断;二是申请上市的企业品质提升,供给侧改革孕育了更多有质量的好企业。

另一方面,尽管全球遭遇新冠肺炎突袭,但就中国而言,疫情对上半年IPO活动影响并不大。安永报告显示,仅在3月份,受到新冠疫情与资本市场表现不佳双重影响,IPO活动环比下降,IPO数量和筹资额均排列上半年末位;而1月份受益于百亿人民币IPO上市,筹资额为上半年首位。A股在上半年的平均筹资额回升至11.66亿人民币,去年同期仅为9.44亿人民币。

同时,疫情期间,IPO发行活动整体依然保持常态化。证监会在疫情期做出了针对性安排,能够做到正常核发首发批文,正常推进审核进度,正常推进重组许可受理;同时在审核、发行方式上创新,多家公司采取现场+视频的方式审核和路演。

香颂资本执行董事沈萌则对《财经》新媒体记者表示,目前中国国内经济内外部压力比较大,当下如果想要维持资本市场良好的活跃程度,就需要为资本市场注入新的血液。科创板、新三板的改革等多项措施都是为了保持市场一定的活跃程度、交投量,保持相对乐观的投资者情绪的必要措施。加之近年来,排队、审批等相关制度的建设,拟IPO企业规范性、数据的透明性也得到了很大的提升,这从技术角度为加快过会提供了保障。

科创板审核提速、注册制落地、新三板改革……

多个政策“礼包”效果显现

国内IPO市场的火爆与科创板的持续发力不无关系。6月12日,是科创板成立一周年,在过去的一年中,科创板的个股数量由最初的25只扩至110只。截至6月12日,科创板股的总市值突破1.7万亿,其中还诞生了3只千亿市值的个股。

而在今年上半年,科创板审核全维度、多环节提速。

今年二季度以来,科创板受理工作已经明显提速,据《证券时报》统计,4月份和5月份的月受理企业家数分别为43家和44家。而此前科创板受理工作启动一年(2019年3月22日-2020年3月22日),受理企业数量为214家,月均不足18家。

其中,中芯国际闪电上市引发市场惊呼:创下了“芯”速度!据了解,中芯国际自6月1日获得上交所受理以来,仅1个月时间,先后通过申请受理、首轮问询及答复、上会获通过、注册生效等环节,开创科创板新纪录。根据最新更新的招股书显示,中芯国际将于7月1日开启网下路演,7月2日初步询价,7月3日确定发行价,7月7日为网上、网下申购日,7月13日刊登《发行结果公告》。

与此同时,最受资本市场关注的创业板注册制试点已然实施。6月15日起,深交所将开始受理创业板在审企业的首次公开发行股票、再融资、并购重组申请。这代表创业板改革正式进入实操阶段。

6月30日晚间,深交所官网显示,深交所已受理第六批25家企业的申请。同日,创业板注册制受理企业已突破百家大关,达到121家。7月2日,深交所再次公布创业板改革试点注册制的第八批受理企业,截止当日,创业板改革并试点注册制下申请IPO企业合计已达168家。

“注册制本质上是分化,对企业来讲,上市的包容度更强,上市融资更便利,有了注册制后发行速度也会更快。对市场来讲,注册制改革本身是向新兴产业企业倾斜的,可以弥补A股的结构短板”,老虎证券投研团队说。

注册制,意味着企业的好坏将跟多交由市场来评判。老虎证券投研团队表示,随着IPO数量增多,也会加速推进企业进入优胜劣汰的模式,尾部企业会有出清、退市的风险,这和过去完全不一样。

在科创板与创业板加速前进之际,新三板的改革也正悄然推进。2019年10月证监会宣布新三板深化改革,推出定位为“公开市场”的精选层,投资者资金门槛从500万元下调为100万元,并建立与沪深交易所的转板机制。

这一政策“大礼包”的推出,激活了新三板的活力。

截至6月2日,新三板宣布合格投资者累计开户数量已突破百万,较改革前增长近80万户。与此同时,新三板精选层4月底开放挂牌申报之后,已经受理55家公司申请。6月10日新三板精选层挂牌委会议第一次开会,短短两周时间已经审议通过17家公司。

多个政策礼包集中下发,国内市场IPO正变得“丝般顺滑”。一位券商人士在接受媒体采访时就曾表示,目前境内的公开上市门槛已经明显低于港股,与美股基本持平了。

事实真的如此吗?

沈萌认为,尽管上市门槛降低了,但是证监会仍在监管方面扮演重要角色。同时,相对于美股、港股的机构投资者比例而言,国内市场散户较高,完全向美股、港股的注册制看齐,并不利于我国市场散户为主的投资者群体。“应该说,我们是在保护投资者利益基础上,适当的增加了整个IPO的灵活性,而不是简单的降门槛”,他说。

门槛降低无疑,但张奥平则认为,不同的市场适应不同的企业,仅谈论门槛高低并无意义。他谈到,内地、香港和美国市场给予企业的市盈率、估值、价值判断是不同的,这需要综合考虑。“上市后企业是否能够顺利融到资才是关键,上市的目的是资本市场能够给予好的价值判断,获得高效率融资”。

多重因素影响下,国内IPO市场正在加速扩容,这对券商投行、投资机构来说,又是另一场狂欢。有数据显示,40家券商IPO承销保荐收入合计达到66亿,相比去年同期的30亿出现翻倍增长。中金公司、光大证券、中信建投IPO承销数量最多。

具体而言,券商中国根据东方财富Choice数据统计,中金公司IPO承销家数排名第一,共有13家。光大证券与中信建投以同样12家的数量并列第二。广发证券上半年有8家,排名第四;国金证券与中信证券各有7家。

在承销保荐收入方面,中信建投证券收入最高,为7.64亿元,中金公司7.06亿位居第二。共有18家券商承销保荐收入上半年过亿。

中概股赴港上市潮正起

港交所六成新股来自内地 京东、网易将其一举推至全球第三

今年6月,两家独角兽公司在港交所鸣锣开盘,一举将港交所推至全球交易所筹资额排行中的第三位。

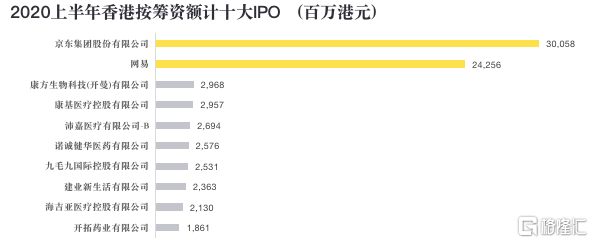

据安永发布数据,2020上半年香港市场预计共有59家公司首发上市,筹资额870亿港元。与去年同期相比,IPO数量减少20%,而筹资额增加21%。尽管新冠肺炎威胁仍在,但企业的上市步伐并没有因此而耽搁,多个公司都采用了“云敲锣”的网络上市方式。

值得注意的是,香港市场中,2020上半年接近6成数量的新股来自中国内地,筹资额占全部筹资额的96%,与去年同期相比,数量占比略有下降,而筹资额占比上升。京东、网易两大中概股回归香港共筹集资金543亿港元,占上半年筹资总额62%。

图片来源:安永报告

香港市场2020上半年的十大IPO共筹资744亿港元,占上半年筹资额的85%。在十大IPO中,8家来自新经济的健康和科技、传媒与通信行业;93%的筹资额来自新经济企业。受益于中概股二次上市,科技、传媒和通信企业表现十分抢眼。

过去的半年里,受瑞幸造假事件等一系列因素影响,海外上市的中概股正在遭遇信任危机。伴随着美国资本市场监管的收紧,多个在美上市的中国互联网公司都表达了回归之意。除了网易、京东已经付诸行动外,5月21日,百度创始人李彦宏也公开表示,正在研讨香港等地二次上市,与此同时,携程也被传将赴港上市。

数据显示,截止2020年5月31日,约有244家中概股在美国挂牌,其中,164家在纳斯达克,80家在纽约证交所(63只ADR,17只非ADR),其中,除了阿里巴巴、京东、网易外,还有百度、好未来、58同城、陌陌、新浪、搜狐、携程、拼多多、腾讯音乐、携程、爱奇艺、唯品会、哔哩哔哩、新东方、中通快递、百盛中国、华住、前程无忧等大批国内互联网龙头企业。

对此,港交所行政总裁李小加也曾表示,香港已经进行了上市制度改革,远赴重洋的企业想“回家”的条件满足了,自然可以“回家”。但他同时也谈到,不会为了吸引中概股来香港上市,而放宽监管要求。中概股回归与美国近期收紧放在一起是个“伪命题”,若那些公司真的在那些美国的立法条件下不适合上市,亦不符合香港上市规则。

受疫情影响,众多投资者将注意力转向生物科技和新经济企业,新经济和生物科技企业将成为2020年下半年香港交易所上市活动的主要驱动力。

据普华永道预计,2020年将有超过10家生物科技企业在香港交易所成功上市。与此同时,2020年全年预计将有180家企业在香港上市,主板市场首次上市企业将有165家,全年融资总额将介于2300亿至2600亿港元。据此,香港交易所将有望再次挤身IPO全球前三名。

2020下半场已来

还有哪些值得期待?

那么,2020下半场已至,我们还有哪些可以期待?

安永报告谈到,目前A股IPO排队企业数量维持高位,预计2020年下半年IPO活动仍保持活跃;同时,创业板注册制落地,首批注册制下的创业板企业将在下半年上市,具有创新元素的中小企业将是下半年上市主力,特别是创业板的排队企业数量占比列首位,下半年可能迎来小高潮,或将出现新三板企业转板至科创板或创业板上市的情况。

不仅如此,或将有中概股回归A股上市,首家具备VIE架构并发行存托凭证(CDR)的上市公司过会,或将在下半年上市。

同时,老虎证券投研团队也谈到,无论是保险、银行等传统金融机构,还是PE这样专业的投资机构,以及个人投资者都在追逐投资中概股的红利。“我们认为IPO热度会持续,头部企业表态,加上现有排队的数量,后面可能还会出现一个加速期。”

但他们认为,不同的上市地本身各有千秋,关键是上市地点的优势是否匹配公司发展战略,包括与上市地投资者的沟通,不同上市地的规则,这些对公司来说都很重要。包括从估值来看,内地市场的估值处在上升期,也会对公司的业绩、资本实力有很好的提升。

沈萌也谈到,目前,A股受国际贸易局势、疫情的打击后的投资信心已经开始逐渐回升,创业板注册制落地、新三板转板机制改革等,都为下一阶段IPO机制的更加灵活开放奠定了一个基础,所以下半年仍在市场中保持相对乐观的态势,除非是再次出现黑天鹅事件。他预期,下半年出现黑天鹅的时间可能会集中在11月,因为这一时间将会有美国大选等对于资本市场产生重大影响的事件。

张奥平则认为,国内市场IPO热度会持续到下半年,甚至可以预计,明年也将是一个IPO大年。“注册制带来的审核逻辑的变化,这种交给市场判断企业能够持续发展的方法,一定会带来更多企业登陆资本市场融资。”

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员