来源:智堡

全球市场在三月都因疫情带来的巨大不确定性动荡不安。风险资产被一边倒地抛售,安全资产价格也不断狂飙,市场流动性干涸的同时资金流动性也很紧张。因此各主要国家央行的救市措施多以提供资金流动性,以及稳定安全资产价格为主。

而欧洲央行救市时却面临一个欧元区特有的问题:区内有统一的货币,却没有统一的安全资产。即市场视一些国家的国债被比其他国家更安全,而统一的货币也方便投资者转向更安全的欧元成员国国债。这反而扩大区内不同国家的利差(如意德主权债利差)。

对此,欧洲央行针对性地推出“新冠大流行资产购买计划(PEPP)”并赋予了双重使命:首先和其他货币政策一道稳定市场、稳定资产价格。其次在设计上增加了灵活性,可以向特定国家的资产倾斜。

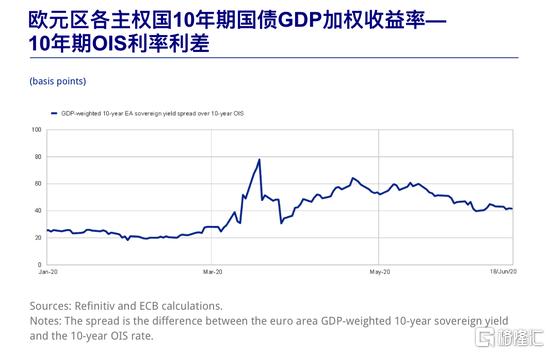

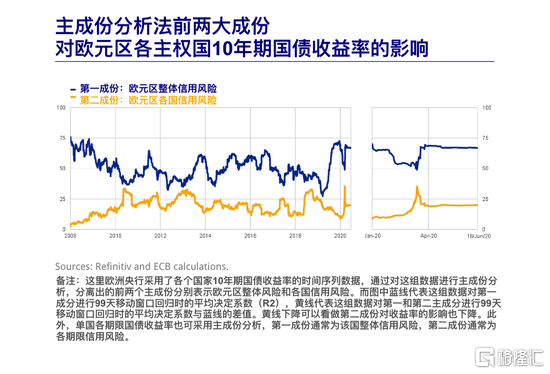

整体效果上,欧元区主权国加权十年期国债收益率对十年期OIS利率的利差(备注:该利差表示欧盟主权国整体信用风险)已从峰值减少一半以上(图1)。同样,欧元区国家自身风险对十年期国债利率的影响也快速下降,并保持在低水平(图2)。

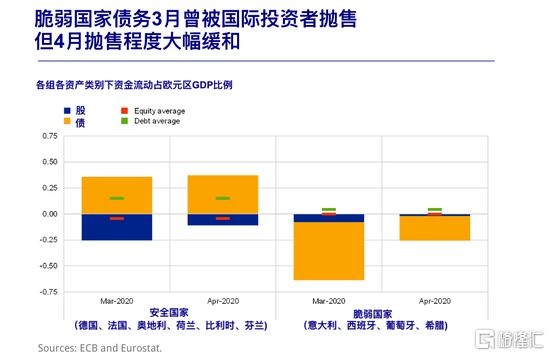

通过国际收支数据也能发现,3月份脆弱国家(意大利,葡萄牙,西班牙和希腊)的债务曾被外国投资者大量抛售,但进入4月抛售缓和了很多。安全国家(德国、法国、奥地利、比利时、荷兰、芬兰)的债务持续受到外国投资者喜爱(图3)。

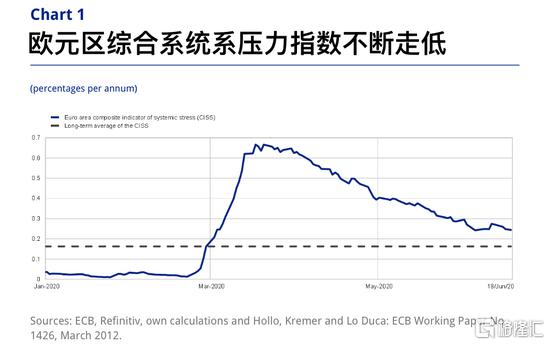

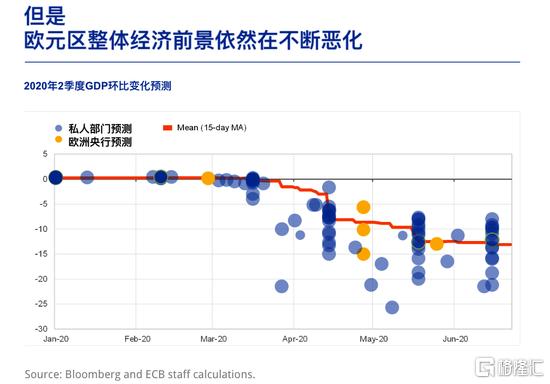

此外,欧元区综合系统性压力指数不断回落,但是市场对经济形势预期还在恶化。这恰好说明,当前市场压力缓和不是因前景改善,而是欧洲央行的政策起作用了。(图4,5)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员