来源:大生投资

1、一方大佬

浙能电力是浙江省规模最大的火力发电企业,管理及控股装机容量约占省统调装机容量的一半左右。2013年,公司借助东电B转A成功登陆A股,浙能电力也是我国最大的地方性发电企业。

除火电行业外,公司还深度布局核电领域。公司参股秦山核电、核电秦山联营、秦山第三核电、三门核电、中核辽宁核电、中核海洋核动力、国核浙能等核电企业。

2、如今腹背受敌

浙能电力是今年以来是市场表现最差的主流电力股,真的是最差,没有之一,公司在供需两方面,腹背受敌,业绩承压,情理之中。

具体而言,我们大致总结了一下:

1、众所周知的原因,今年以来我国全社会用电量增幅出现明显回落,浙江增速更是低于全国。

2、水电、风电、核电等清洁能源增长较多,挤占火电空间。

3、外购电挤占本省火电空间。目前,浙江已经初步形成"两交两直"特高压网,依靠特高压电网,浙江新增区外受电能力超过2500万千瓦。

4、受三门核电检修及参股火电利润下降影响,投资收益同比下滑。公司上半年来自联营和合营企业投资收益10.13 亿元,同比减少22.11%。三门核电2 号机组因设备故障进行小修,导致利用小时下降较大,加之其折旧成本较高,三门核电上半年权益法下确认投资收益亏损9366 万元,其余机组盈利能力基本稳定。

5、“煤电联动”取消,明年电价只能"降"不能“涨”。 “煤电联动”的取消是电价市场化的一大步,电价可以根据市场供需情况上下浮动。市场地位稳固、议价能力强、管理优秀、机组能耗低的企业将获得更多的生产空间。客观的说对浙能这样的企业并不算利空。不过国家明确2020年暂不上浮,确保工商业平均电价只降不升。

6、受下调增值税的影响,浙江7月发文下调省内统调燃煤机组上网电价1.07分/千瓦时。公司预计2019年全资及控股燃煤发电企业将减少营业收入约3亿元。

统计数据显示:浙江省1至9月全社会用电量,同比增长2.7%。而全国这一增速是4.89%。1至9月全省电厂发电量,同比下降0.9%。浙江统调电厂发电量1725亿千瓦时,同比下降5.6%。

今年上半年公司营业收入258.96亿,同比下降6.75%,上半年煤价下跌,营业成本同比下降了9.1%,大于营收的降幅,公司归母净利润实现了增长,但第二季度净利润同比下降18.9%,再次出现下滑。今年上半年公司控股机组上半年发电量同比减少9.71%,与全省降幅基本持平。

浙能今年以来被陆续剔除出一些指数,导致指数基金进行被动减持。此外,前不久,浙能大股东通过换购ETF变相减持,这些市场因素也对股价继续施压。

暂时想到的利空,好像就这些了。

3、未来并非全是暗淡

前有狼后有虎,似乎一无是处,但是,低迷的股价可能已经体现了这些不利因素。所谓,否极泰来,如果积极因素开始逐步显现,那么股价则可能会有好的表现。真的有积极因素吗?挤挤总还是有的吧。

1、供需总会变化

如今,我国早已告别了"缺电时代"。电力产能,尤其是火电产能已然过剩,机组利用小时数不断下降。浙江省十三五电力规划已明确表示不再新增燃煤机组。目前公司在建项目中,燃煤电厂仅剩镇海电厂迁建项目。电力的需求随着经济的发展继续增加,而火电占比将进一步降低。但是,我国的一次能源结构也决定了至少在中长期,火电依然处于主导地位。

可以预见:浙江省对省内的火电需求继续承压,但断崖式下滑的可能不大。”国家严格限制新增火电产能,通过环保手段以及市场化手段加快落后小机组出清,对于现有大型发电企业而言也是一种保护。

2、煤价走低利于毛利回升

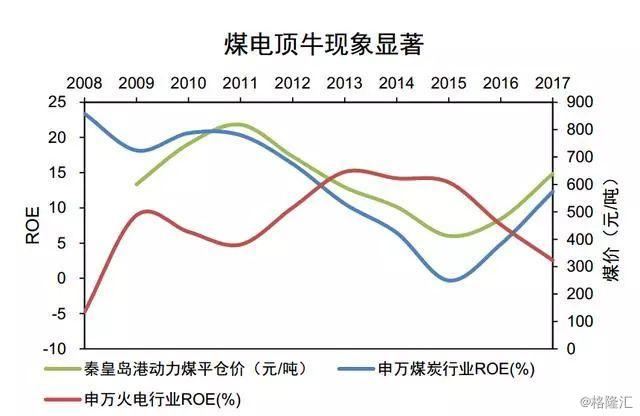

火电企业主要成本是燃煤,长期以来煤电顶牛现象非常显著,下图来自天风证券。

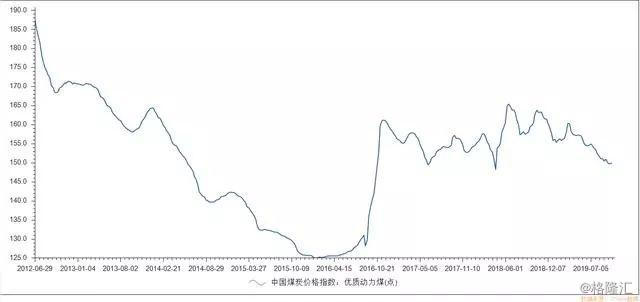

目前我国煤炭供给侧改革已从去产能阶段逐步进入优质产能释放阶段,全国电煤价格进入下行通道。

燃料成本下滑支撑了公司业绩修复,上半年公司综合毛利率11.93%,同比回升2.22个百分点。随着煤炭价格的下滑,公司毛利率有望进一步提升。

3、运费处于长期低位

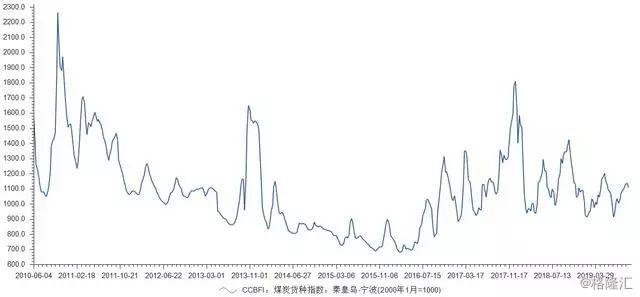

海运费也是燃料成本的重要组成部分,从下面的CCFBI秦皇岛-宁波的煤炭运价指数,我们可以看出:近年来,运价一直处于低位。

除了沿海地区外,目前,华中地区的两湖一江所需煤炭,相当一部分也需要通过"海进江"的方式,运自长江各港口。而浩吉铁路的开通,这一局面将大大改变。

浩吉铁路作为国庆献礼工程,9月底正式通车。在运费方面,煤炭经浩吉铁路运至"两湖一江"区域,较大秦线+"海进江" 方式有较大竞争优势。浩吉铁路的开通对于两湖一江的火电企业是直接利好,同时对于海运价格也将形成压制。海运价格在已处于低位的情况下,可能进一步走低,至少走高的概率极低。

4、手上还有核电

核电运营成本低、利用率高,盈利能力较强且稳定。销售净利率多年保持在25%以上,仅次于水力发电,是优质的电力资产。

我国《核电中长期发展规划》指出:到2020年,核电装机容量5800万千瓦,在建3000万千瓦规模。核电是只有少数玩家可以涉及的领域,浙能便是其中之一。

从中国第一座核电站秦山核电站开始,公司即与中国核电保持战略合作关系。参与投建了我国的多核电站。中国核电上市后,浙能更是通过二级市场买入,成为中国核电的第三大股东,并派驻了董事,参与中国核电的运营决策。

浙能目前参投的核电站,给公司带来了稳健的利润,仅仅来自秦山核电的三个项目今年上半年就确认了6亿投资收益。三门核电二号机组正在检修之中,上半年亏损,虽然这一机组由于拖期等原因造成造价较高,但稳定运行后,盈利不成问题。而陆续筹建的项目将不断丰富公司的核电版图。

4、最大的道理还是便宜

股价处于低位,对于我们投资者而言这就是最大的利好,但是,抄底终究又是件高风险的事情。

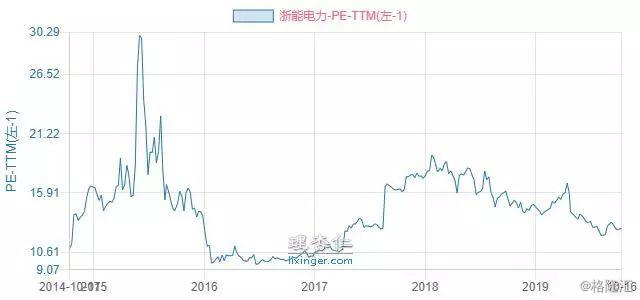

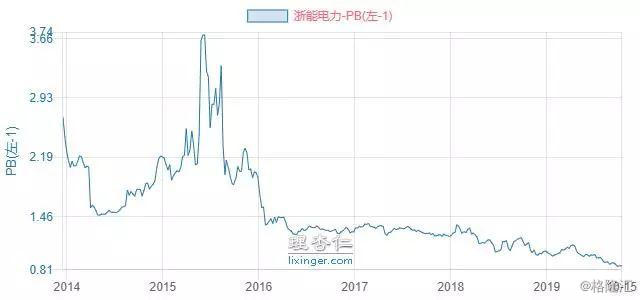

今年以来市场表现惨淡行业低迷,股价疲软,不断创出新低。在诸多不利因素的影响下,公司滚动市盈率PE-TTM估一再下探。

市净率更是直接创出了历史新低。

市净率更是直接创出了历史新低。

冯柳说:"抄底必须是站在最强者的逻辑上,把最悲观的逻辑列出来,当觉得最悲观的逻辑成 立也不怕时,才可以去抄"。

这点我们深以为然。确实,如果最悲观了也不过如此,那还有什么可怕的呢。 公司现金流充沛,而且公司目前没有什么大的资本支出。

资产负债率也处于历史最低。并且在进一步降低。

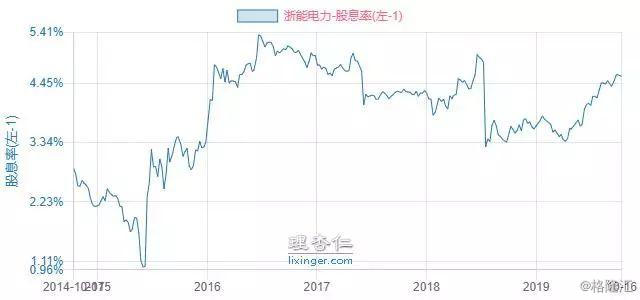

值得一提的是,公司分红一向慷慨,股息率超过4.5%。

最新公布的货币数据,我国9月份M2已经接近200万亿,这其中大部分对应的是债务,漫长的债务出清,可能是未来不得不面对的局面。低利率大概率是常态,可参考现在的日本、欧洲,而低利率将会有助于高股息公司价值的提升。

从目前已公布三季报的火电企业来看,业绩已开始大幅回暖。我们也可以对浙能即将公布的三季报乐观一些。

目前公司股价3.9元附近,净资产4.7元左右,已逐步进入击球区,可以计划网格买入。大胆预测:一般情形,一年左右时间,盈利稳定,能达到1PB左右估值,考虑分红接近三成收益。悲观情形,股价继续下跌15%左右。至于乐观情形,就不预测了。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员