作者 | 宁珲阿禅

数据支持 | 勾股大数据

傲(澳门)娇(证券交易)所要来啦!

昨日在广州举行的“第八届岭南论坛”上,广州省地方金融监管局党组书记、局长何晓军所说:“澳门证券交易所的方案已经呈报中央,希望能够将澳门证券交易所打造成人民币离岸市场的纳斯达克。”

“傲娇的交易所来啦!”

“走走走,去澳门工作,去澳门买房子!”

“以后送孩子去澳门上大学!”……人们对澳门市场的关注,瞬间被点燃起来。

澳门是粤港澳大湾区里重要的一角,但其形象一直以来是低调务实、闷声发财。澳门的土地面积32.8平方公里,人口63万,当之无愧的“小国寡民”。然而澳门的人均GDP高达8.6万美元,远超北上广深,并且超过香港和新加坡,无疑是华语世界里面最富裕的城市:

此次设立澳门证券交易所的提案,将会给这个袖珍且富裕的城市,带来什么样的新机遇呢?对于粤港澳大湾区乃至整个大中华区,又意味着什么呢?

1

设立证券交易所的初衷

在岭南论坛上,何晓军说:“广东有4.5万家国家级高新技术企业,但广东的上市公司只有600家。上市公司数仅占国家级高新技术企业的1.8%,太少了。”

事实上,这600家上市公司中,还并不都是高新技术企业。

所以说,深交所和上交所,甚至加上港交所,都不足以高新技术企业直接融资的需要。

何晓军表示,这份澳门证券交易所的方案是他在深圳的时候帮助澳门政府做出来的,希望“澳交所”能够成为离岸人民币的纳斯达克,并且希望在澳门回归20周年的礼单里面,“能够出现一个交易所”。

中小创企业的融资,是一个全球性难题。交给政府去做,一方面政府的资金不是无穷无尽的,另一方面效率与公平的兼顾难以做到最佳;而完全交给市场去做,又会出现对中小创企业的价格歧视。

全球来看,比较有效的就是通过直接融资的方式(股市),让风险偏好高的资金与对应风险级别的资产在金融市场上去彼此匹配。最成功的案例无疑是美国的纳斯达克市场。

目前,中国的中小创企业直接融资途径主要有三个,纳斯达克、科创板、香港。其中后两者是近两年才开通的,包括2018年4月推出的港交所“上市新规”允许了同股不同权的互联网企业以及未有盈利记录的生物科技公司上市;以及今年7月份推出的采取注册制的科创板。

在此之前,中国初创企业(start-up)上市寻求直接融资,往往需要远赴美国。

但事实上,中美存在资本脱钩的可能。

中美脱钩,一直是过去一段时间的话题,甚至是美国鹰派的一个“武器”。作为全球第一、第二大经济体,你中有我,我中有你,我从不认为“中美脱钩”有现实操作可能。但,完全不排除中美“资本脱钩”与中美“高科技脱钩”,这两项是最具备现实操作可能的。

有了“澳交所”,至少,如果美国一意孤行实行“资本脱钩”,我们倒不至于太需要仰纳斯达克的鼻息。

对于目前而言,一个以人民币为主的、离岸的、面向中小创企业的、直接融资的金融市场,从全球范围来看,尚不存在。

澳门证券交易所(澳交所)如果成立,则可以填补这一块的空白。

当然,正如前文提到的,澳门的地小人少,且金融人才储备相对不足。那么,以澳门目前的市场规模与纵深,以及潜在的市场空间,能否支撑起广东省乃至全中国众多中小创企业的集资与交易,甚至离岸人民币财富的保值增值功能呢?

2

澳门离岸人民币市场的潜在规模

此次成立澳门证券交易所的提案中,明确指出希望“澳交所”成为离岸人民币的“纳斯达克”。那么,当下澳门的离岸人民币市场是一个什么规模和格局呢?

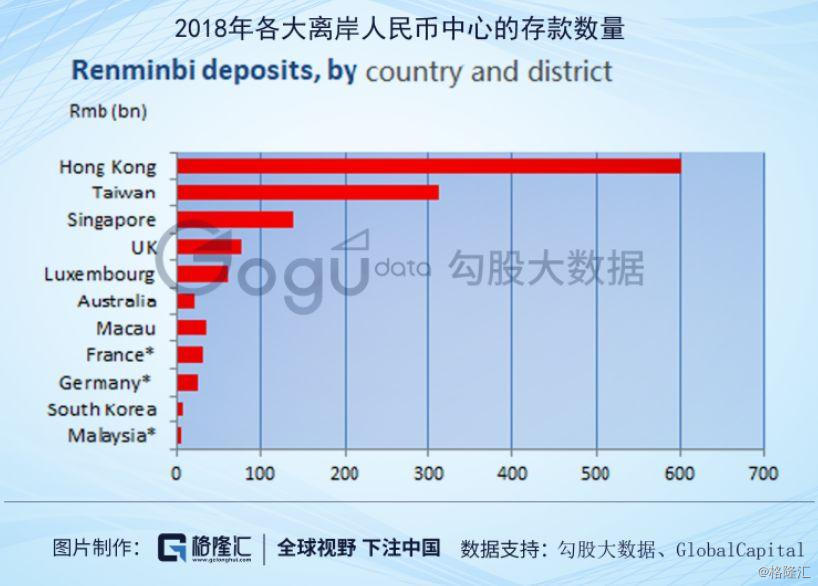

在当前全球各大离岸人民币中心的存款总量中,澳门排名第六(按2018年数据),次于香港、台北、伦敦、新加坡以及卢森堡。

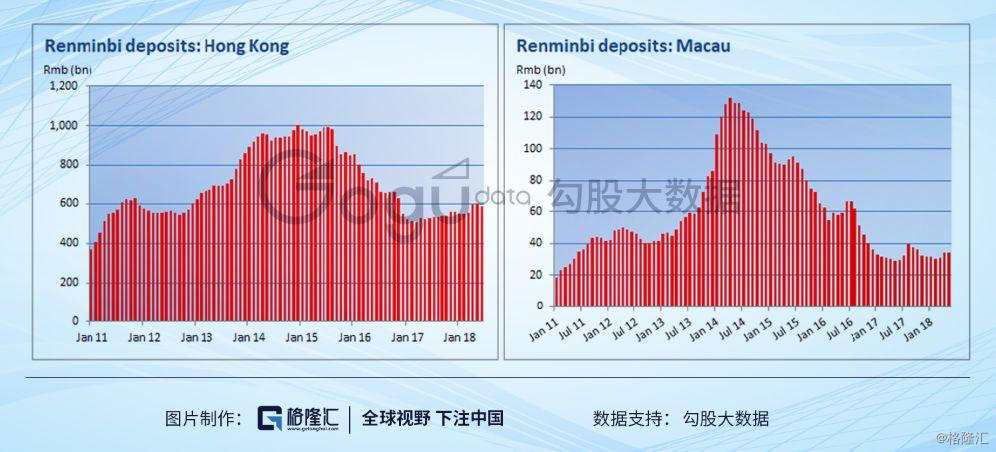

澳门离岸人民币存款在2014年达到高峰1300亿(2014年4月),之后以较快的速度下滑。按2018年数据,澳门的离岸人民币存款在400亿左右,仅为香港的15分之一。

香港与澳门离岸人民币存款规模比较。可见,澳门自2014年之后离岸人民币存款下滑较快。目前澳门离岸人民币规模不足400亿,是香港的15分之一。数据来源:GlobalCapital

简而言之,如果“澳交所”这个市场的终极定位就是瞄准的澳门的离岸人民币,当下的离岸人民币存款规模是不堪依俟的——必须大力发展直接投融资市场,将离岸池子里的人民币养大。

针对这一点,澳门政府与中国内地,一直在探索解决方式。

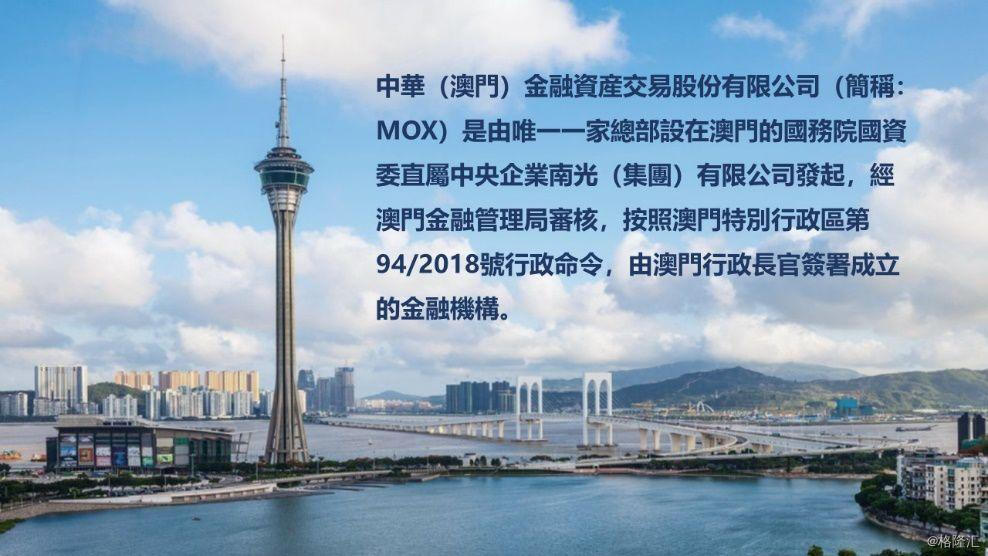

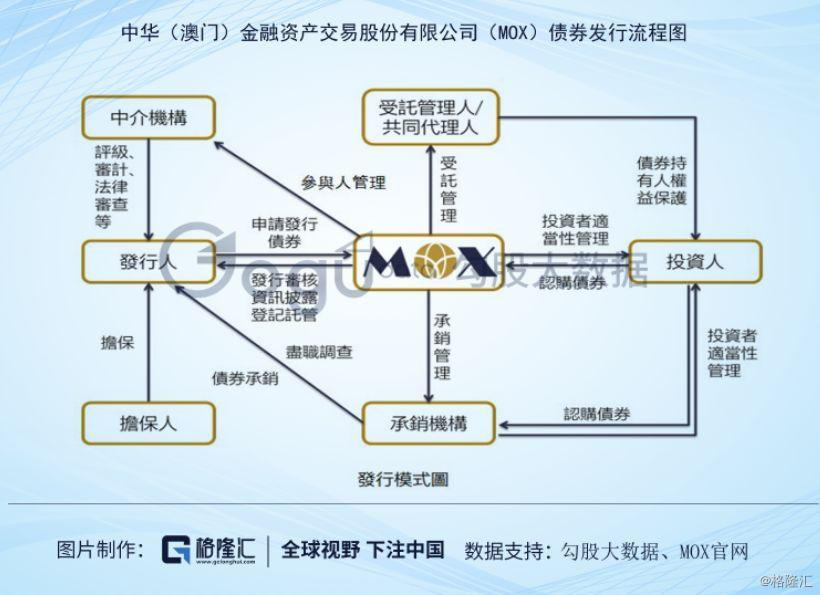

2018年12月12日,中华(澳门)金融资产交易股份有限公司(简称“澳金所”、“MOX”等)正式挂牌成立,这是一家以债券发行和交易为业务主体的金融资产交易中心。

中华(澳门)金融资产交易股份有限公司(MOX)简介,资料来源:MOX官网

挂牌当日,澳门国际银行在MOX公开发行及上市了首笔港元一级资本补充债券。同日,中国银行澳门分行在MOX也发行上市了首笔粤港澳大湾区澳门元债券。

今年5月23日,中国农业发展银行(简称“农发行”)在澳门举行境外人民币债券在MOX挂牌上市。

农发行成为首家将债券在MOX上市交易的政策性金融机构。这为澳门投资者提供高信用等级投资产品,幷借此丰富澳门金融市场债券类型,推动粤港澳大湾区金融市场基础设施建设。

今年7月4日,中国财政部在MOX发行20亿元人民币国债。这是财政部在澳门的首次公开集资,也是MOX发行的第一笔主权债。

其中包括7月4日发行的17亿元的3年期国债,发行利率为3.05%;以及7月5日发行的3亿元的两年期零售国债,发行利率为3.3%。

此次在澳发行人民币国债,受到了离岸市场的广泛欢迎,有关货币当局、政府性基金、养老金、商业银行、基金及资产管理公司等类型投资者踊跃认购,非零售部分认购倍数达3.2倍。

中国财政部在澳门MOX发行首笔20亿元的主权债券,图片来源:MOX官网

货币的汇率决定于利率,而利率,在市场化条件下,取决于政府债券的收益率。中国政府在澳门发行离岸人民币债券,本质上将为澳门的离岸人民币提供定价值锚。当然,这是一个漫长的过程,而目前只有两支人民币主权债券。

随着发行债券年期的丰富,以及到期日不断地往后延展,澳门离岸人民币的定价机制会逐渐完善。

因此,MOX的成立,一方面为企业提供了直接融资(债券)的渠道,另一方面为澳门离岸人民币提供定价机制。可谓一石两鸟。

先有定价机制,后有市场规模。

在目前多个离岸人民币中心之中,通过发行主权债券建立了离岸人民币定价机制的,只有香港和澳门。其它几个离岸中心都是通过货币互换来实现间接定价的。

此外,澳门的汇率(澳门币)与港币实施联系汇率制度,按1:1.03比例兑换。同时澳门是自由港,没有外汇管制,因而离岸人民币、港币、甚至是与港币挂钩(也就是与澳门元挂钩)的美元,都可以自由出入。

从这个意义上,一旦澳门的离岸人民币汇率定价机制逐渐完善,市场规模在短期内提升,也并非不可预想。而离岸人民币规模起来之后,通过证券交易所把这些资金导向中小创企业,助力中国的科技实力发展,远景方才可期。

从先前成立MOX,建立离岸人民币定价机制,再到扩充澳门离岸人民币市场规模,最后建立证券交易所,建立金融中心,像极了一套“组合拳”。

3

“澳交所”前行路上的“绊脚石”

很多艰难的起步,在初期都不会被看好,我相信澳交所也会如此,因为前行路上,确实存在不少需要我们正视的“绊脚石”。

首先,面临的最大问题,当然是澳门的“小国寡民”特征。面积仅仅32.8平方公里,人口区区63万,本土沉淀资金少,基本没有投行,完全没有本地产业,澳门办好一个交易所,难度确实不小。

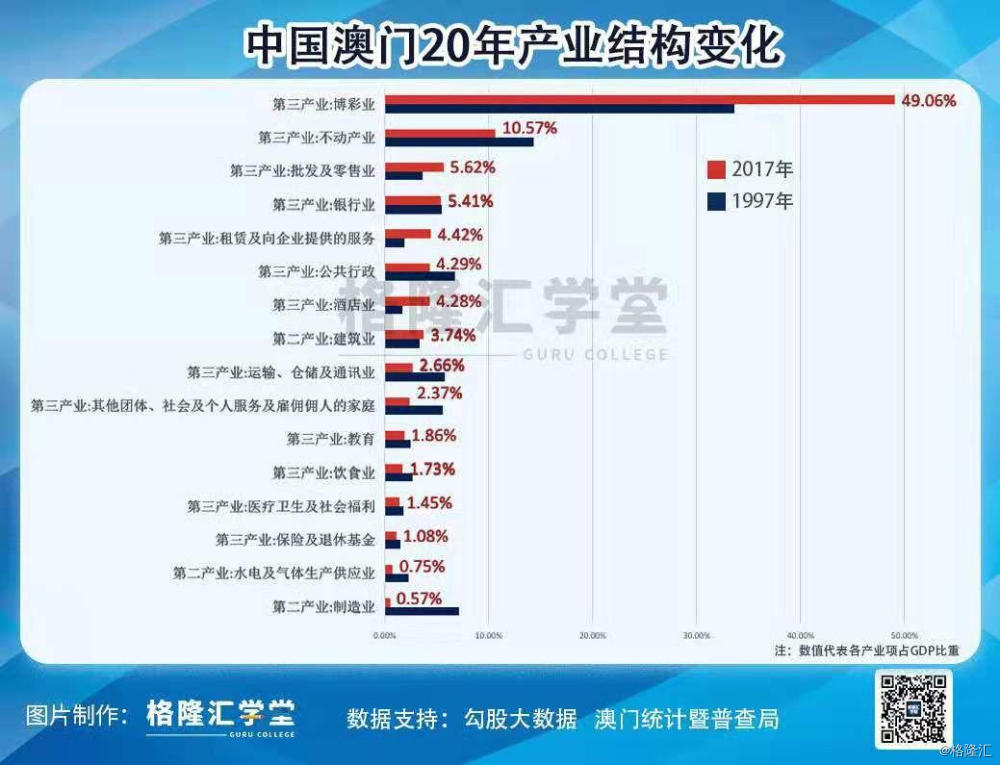

其次,澳门产业机构比较单一,博彩几乎是澳门唯一的支柱产业,而且回归20年,博彩在GDP中的比重,不降反升,这会令澳门的资源配给、人才结构、产业互补,都偏离“养”一个证券交易所需要的最好条件:

第三,交易所是服务实体产业的。自身没有足够的产业厚度与相当的经济体量,这如同缺乏土壤,会严重制约一个交易所的发展前景——因为任何一个交易所,都不可能完全依赖外来企业:

最后,还有另外的一个关键拦路石:交易所不是赌场,做不到独生生态,而必须是一个大的金融市场生态的组成部分。

但有两个条件会一定程度制约澳门建好一个地区性的交易所:

1,澳门实行的是大陆法系,不是英美法系。世界上很少见到一个实行大陆法系的地方建成了牛掰的国际金融市场。资本的脾性,与大陆法系天然有些不睦;

2,澳门使用澳币,大西洋银行与中银澳门发钞,但缴纳的储备货币是港币。这意味着,澳币市场,只是一个捆绑和从属于港币的次级衍生市场,其市场体量,规模有天然的天花板,从而未来估值水平、流动性等,都会存在隐忧。港币实行的是与美元挂钩的联系汇率,你可以把澳币视作是与港币挂钩的联系汇率。如果美元是一级货币,澳币其实就是个三级从属货币。广东大量企业会是澳门交易所的腹地,但在能在香港融二级货币港币的情形下,企业一定会谨慎考虑不辞辛苦融一个三级货币澳币的成本与投入产出比。

但以上,都不是什么根本问题。无论如何,办法都比困难多。以中国之大,但凡对任何一个小地方给予支持,它想不盆满钵满,都难。

关键,我们有多大决心去做这件事?

4

“澳交所”会带来哪些潜在投资机会?

我们坚信,“澳交所”远景可期。

那么近期而言,投资机会在哪里呢?

首先是地产。

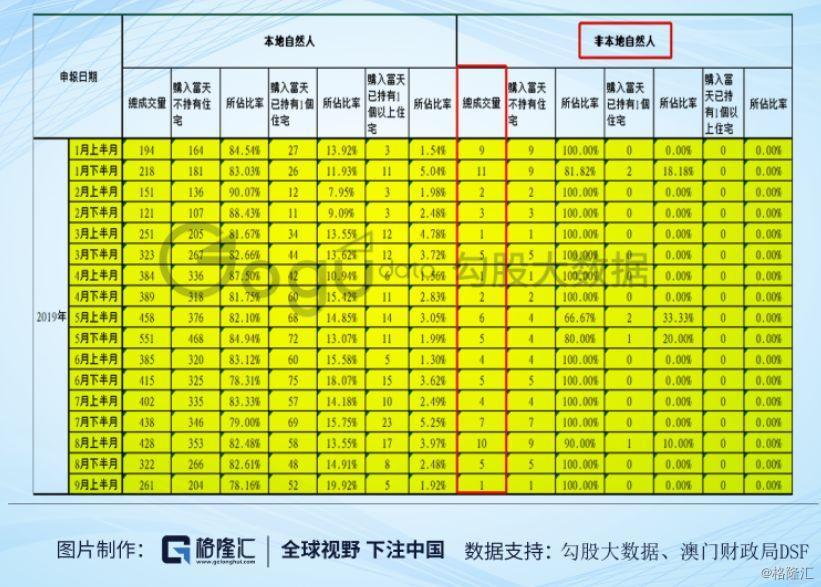

地产的利好具体分析。澳门地小人少,地产交易一向很少对非本地居民开放,即便有交易,也会被课税。从过往澳门楼市成交数据可以看得一清二楚。这算是澳门版的“房住不炒”吧^^

澳门2019年(截至9月上半月)住宅单位成交数量统计(法人购房者未列出)

但是如果澳门离岸人民币市场规模扩大,甚至以后发展出证券市场,那么本地的金融人才不足,需要外部引进;同时如果市场纵深增加,商务往来会变得频密,有利于酒店业和旅游业。

此外证券与金融机构设立营业部、办事处,各地企业赴澳上市,人员往来,商旅辐辏,将会有利于居住租赁以及商业地产。

其次是博彩业。

博彩业也要具体分析。坦白讲,过去澳门的博彩业承担了一部分金融的功能,特别是跨境交易。同时博彩业也在一定程度上促进了金融业的繁荣。澳门建筑物组合中最常见的格局是,赌场在左,银行在右,当铺在前,教堂在后^^

但是,以证券交易为主体的金融市场逐步建立,对于博彩业来讲,会形成资金上的竞争关系。

而如果澳门的金融业起来,钱畅其流,人畅其流,那么“小赌怡情”,将博彩业作为大消费来考虑,作为澳门特色旅游的一部分,并非完全是利空。

所以,建立澳门的证券交易所,对于博彩的影响,并不是简单的线性关系。要结合对整个澳门社会的以及产业结构变迁的综合影响来分析。

再就是创投板块。

设立澳门交易所,核心目的是为中小创企业寻找离岸直接融资的机会。那么对于创投板块一定是直接利好。

对于9月节前行情而言,创投、芯片、5G等板块熄火,那么结合这个周末中美贸易关系缓和,用川普的话讲“中美已经非常接近贸易战结束”,再加上“澳交所”概念的利好憧憬,未来创投、大湾区等板块有望迎来新的行情。

5

尾声

来自澳门当局的回应

截止本文发稿时,澳门金管局已给出官方回应,称:“为配合《粤港澳大湾区发展规划纲要》提出‘研究在澳门建立以人民币计价结算的证券市场’,澳门金融管理局已委托国际顾问公司对此开展可行性研究。目前,相关研究工作正有序进行。

“考虑到澳门邻近已有多个成熟的金融中心,澳门要在此领域有所突破,达致错位发展,必须充分了解自身的优势。因此,该可行性研究将以‘发挥澳门所长、服务国家所需’的原则,并根据国家对大湾区的战略部署作整体性的考虑。”

大国崛起也罢,局部突破也罢——行动,胜过任何语言。

每次改革,都或是下注的最佳时机。

让我们拭目以待!

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员