作者:刘毅/覃汉

来源: 债市覃谈

国君固收 | 报告导读:

融资收紧后,地产债调整幅度有限。我们统计了6月底至今地产债的中债估值收益率的变动,947只地产债中债估值出现上行的地产债总计251只,占比约为26.5%,所有地产债收益率变动幅度的中位数为-23bp,与信用债收益率曲线变动接近,整体上来看,6月份以来地产债调整并不显著。

地产债调整不明显的原因可能有两点:(1)一是多数交易户在18年年底对19年地产销售预期非常悲观,叠加部分小型地产商违约,交易户参与地产债非常谨慎,因此行情走势对前期利好反应有限,利空带来的调整压力自然也有限;(2)地产商在融资收紧的大环境下更加依赖内部现金流,当前销售可能比融资的影响会更大,而6月份至今这段时间地产销售情况整体平稳,为地产行业提供了支撑。

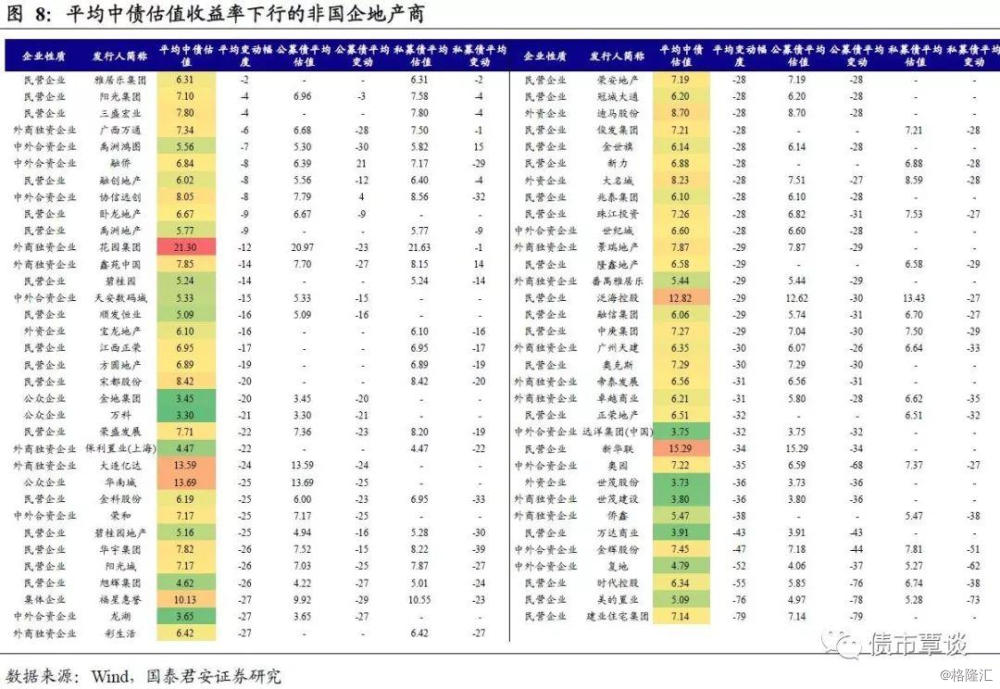

哪些地产债出现了明显的调整?我们统计的总计201个地产发行人当中,平均中债估值变动上行的地产发行人总计有43家, 占比约为1/5,。从个券上来看,调整的地产商大致可分为两类,一类是自身出现了一些信用瑕疵的发行人,一类是小型的地产发行人。从这点上来说,估值调整的地产发行人本身也有自己的一些原因,并不完全是因为行业融资收紧。

哪些地产债收益率出现了明显的下行?国企和央企收益率多数均出现了明显的下行,但这类地产债的问题在于收益率普遍偏低,赚钱更多是以依赖资本利得而非票息。中债估值整体下行的占比更多的是非国企发行人,总计有67个非国企发行人平均中债估值出现下行。

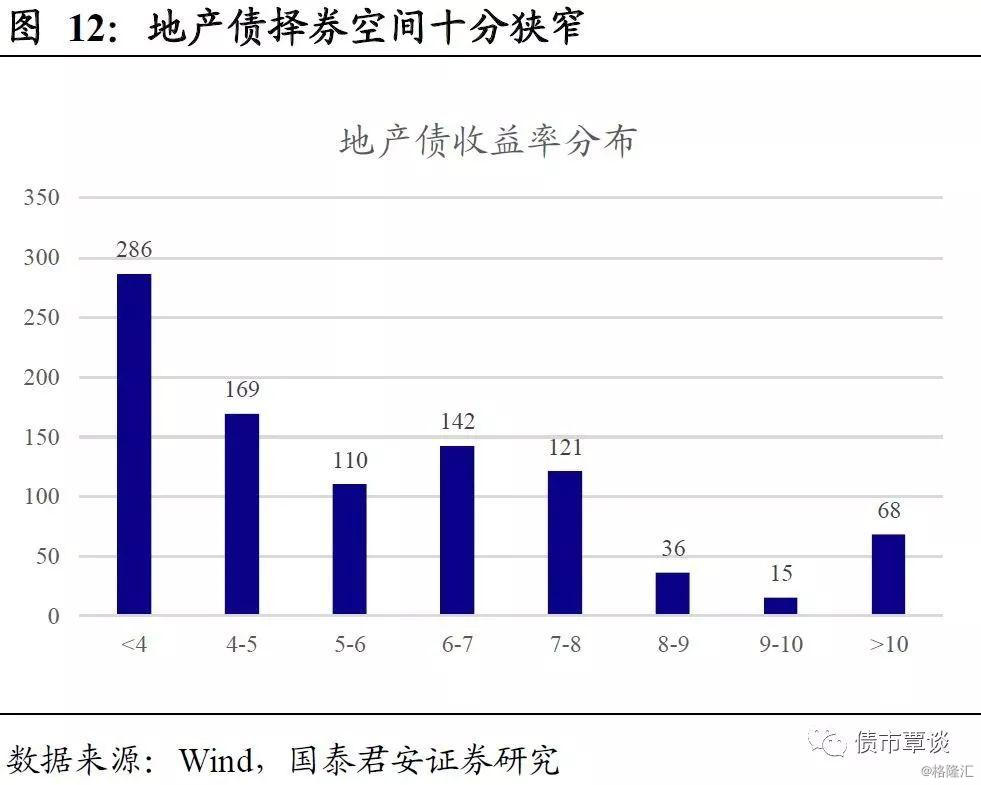

地产债后续怎么看?(1)销售比融资更重要,房贷利率近期小幅回升,未来易上难下,地产销售可能缓慢回落,对应行业利差可能缓慢走扩;(2)地产债收益率分层现象严重,4%以下的地产债一致预期太强,但收益率过低难有超额收益,而5%以上的地产债多数投资者又相对谨慎。4-5%之间的择券空间十分狭窄。整体上来说行业机会越来越小,后面可以更多的关注阶段性冲击带来的错杀机会。

正文

1.融资收紧后,地产债调整了吗?

5月份以来,地产行业融资经历了新一轮的调控政策收紧。最早可以追溯到5月份下发的23号文,首先针对地产前端融资进行了进一步的规范,严禁银行“表内外资金直接或变现用于土地出让金融资”,6月份监管点名了几家今年以来拿地较为激进的地产商,旨在抑制上半年有所回暖的土地市场。随后在7、8月份地产行业信托、境外债以及开发贷等融资相继收紧。叠加新城控股事件引发的市场对民企地产实际控制人的担忧,从基本面上来说,地产行业几乎是一夜入冬。

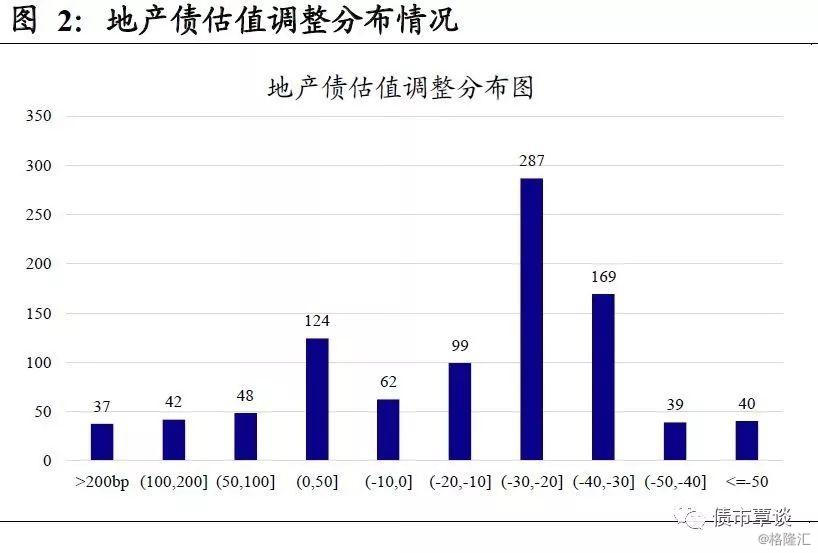

那么对应到行情上,地产债是否出现了明显的调整?我们选取了市场上所有的地产发债主体,总计201个发行主体发行的947只地产债,以6月底到9月20日之间的中债估值变动作为地产债估值调整的观测指标,结果如下所示:

(1)从中债估值调整的数量来看,947只地产债中债估值出现上行的地产债总计251只,占比约为26.5%。估值收益率上行的地产债当中,有114只调整幅度在0-50bp之间,收益率下行的地产债当中,287只个券下行幅度在-30到-20bp之间。

(2)从中债估值调整的幅度来看,所有地产债当中,估值调整幅度的中位数约为-23bp,而1/4分位数和3/4分位数分别是-30bp和6bp。从这点上来看,多数地产债收益率依然是下行的。

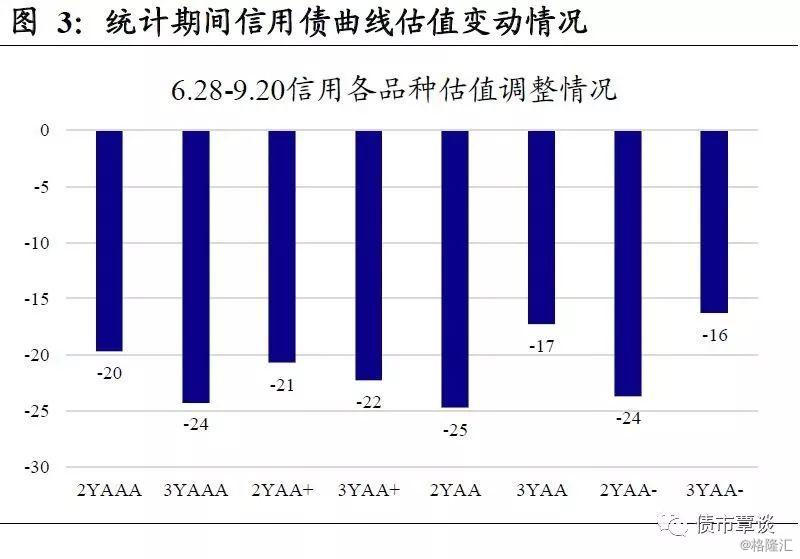

对比信用债收益率曲线,实际上地产债并未出现明显的调整。对比6月份到最新同期信用债收益率的走势,2-3年的信用债曲线中债估值变动普遍在20-25bp之间,从这点上来看,从地产债个券的收益率变动情况来看,似乎并未出现超预期的调整(如果考虑到基本面恶化带来的情绪上的影响,地产债可能实际成交会比中债估值收益率更高,但即使考虑这点,地产债调整幅度其实也不算大)。

地产债并未出现大幅的调整,我们认为可能主要原因有以下两点:

(1)交易户这一轮对地产债较为谨慎,前期利好反应程度有限。18年中弘、银亿、国购、华业等地产债公司陆续出现违约,导致地产债不违约“金身”被打破,叠加去年年底市场对于19年地产销售普遍预期悲观,实际上年初市场参与地产债相对较为谨慎。因此行业对去年四季度开始的融资改善反应不算充分,融资收紧带来的调整压力也相对有限。

(2)地产销售数据较为平稳。这一轮融资收紧与16年三季度的收紧相比,最大的区别在于收紧之前地产商并未出现大幅的融资放松,行业整体杠杆率平稳,而且更多的地产商策略上也是转向去杠杆增强内部造血能力,因此融资收紧冲击有限,影响更大的是销售数据的变动。但是从销售方面来看,地产销售数据短期依然相对平稳,因此行业收益率整体变动相对平稳。

2.哪些地产债估值出现了调整?

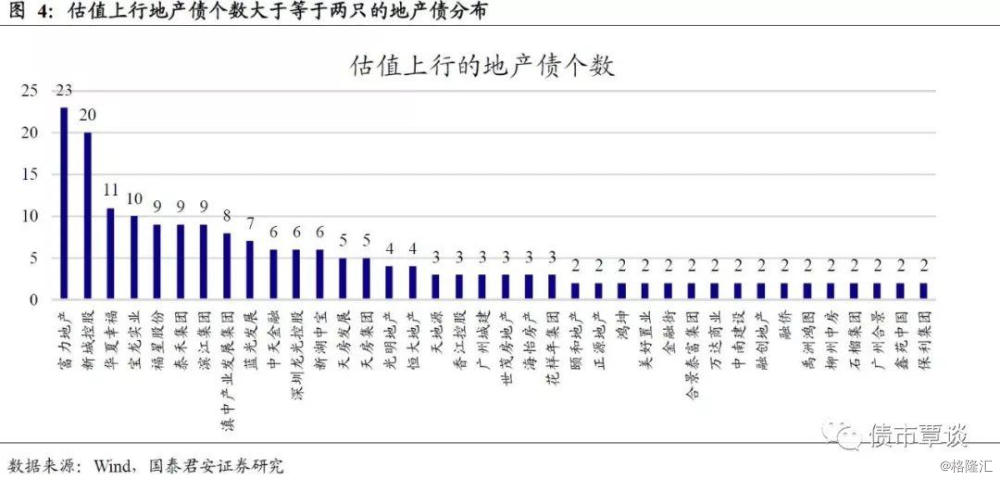

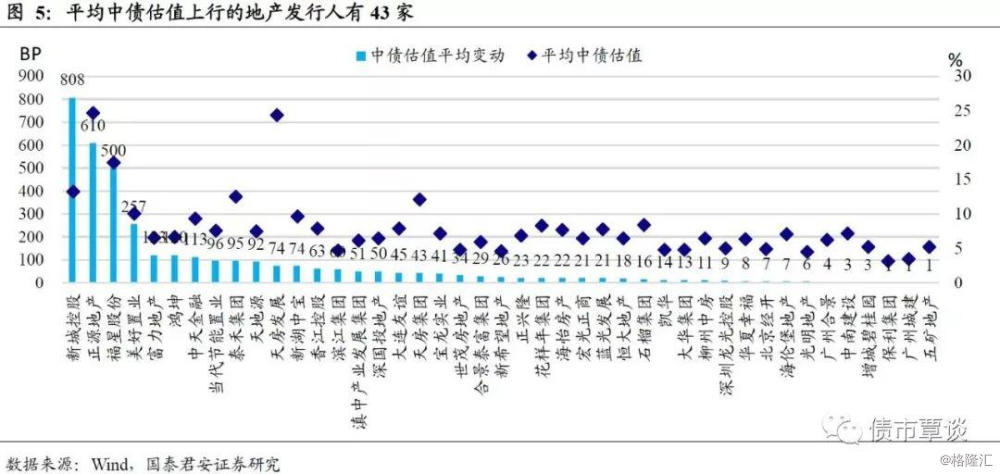

在整个地产板块估值并未出现明显上行的背景下,哪些地产债出现了明显的调整?我们以同一发行主体发行的所有债券中债估值变动的平均值作为该主体债券的平均中债估值变动,平均中债估值变动上行的地产发行人总计有43家,其中多数为民营企业,仅有9家为国企,而且多数国企估值调整幅度不大。从地产债估值调整幅度较大的发行人来看,大致可以分为以下几类:

(1)自身经营或者信用层面出现了一些瑕疵。这里面大概可以分为几类:

一是实际控制人风险。比如新城控股实际控制人涉嫌刑事犯罪被拘留,这也导致新城成为平均中债估值调整幅度最大的发行主体,平均调整幅度高达800bp以上,并且一度引发投资者对民企地产发行人的进一步收紧。

二是经营不善或者策略上趋于激进。富力地产6月份以来收益率平均上行幅度接近100bp,可能与公司上半年销售不及预期以及与华泰汽车的合作消息(目前已全面停止)有关。而滨江则是今年以来逆势拿地力度较大,使得公司净负债率出现了明显抬升,从18年末的104%快速回升至19年中报的155%左右,滨江集团的债券平均中债估值上行约有60bp。

三是之前自身就有一些信用瑕疵的债券发行人。比如泰禾、天房、福星等发行主体。泰禾净负债率极高,融资环境收紧对其边际影响较大,且从18年以来市场对于泰禾的担忧就持续存在;天房之前传出非标违约等等。

其中值得一提的是新城、富力和滨江。从收益率平均上行幅度来看,这三家发行人调整的幅度相对较大。其实一部分原因在于,我们路演的过程当中发现在对地产债整体偏谨慎的大环境下,交易户仍然对着三家发行主体有一定程度的持仓,这也导致在出现边际恶化的预期之后,对应债务抛压相对较重引发中债估值出现明显调整。

(2)规模偏小的地产商,在行业融资收紧时,自身抗波动能力偏差。行业整体信用基本面下滑时,首先暴露风险的永远是尾部企业。对于规模相对偏小的地产商而言,在行业融资收紧和集中度抬升的背景下,其风险是不断抬升的。诸如正源地产(近期被下调评级)、美好置业、香江控股等等,基本上都是

从估值收益率上行的地产债来看,行业政策收紧对地产债个券并未产生显著的影响。正如上文所说,地产债发行人平均中债估值出现明显调整的地产债当中,要么就是自身出现了一定的信用瑕疵,要么就是一些偏小型的地产开发商,本身出现一定的估值调整也并不意外。总体上来看,融资收紧对地产债估值并未产生显著的影响。

3.哪些地产债估值出现了下行?

虽然地产行业信用基本面状况看似在恶化,但实际上仍然有超过3/4的地产发行人平均中债估值最近两个月是下行的。哪些地产发行人收益率下行较为明显,我们从国企和民企两个角度来看:

国企地产发行人收益率多数下行

45家地方国企地产发行人当中,平均中债估值上行的仅有四家,多数国企收益率维持下行趋势。其中光明地产估值收益率出现了6bp的上行,主要原因可能与18年以来公司激进拿地有关,从净负债率指标来看,光明地产19年中报净负债率继续快速上行,目前已经在240%左右。但整体上来看,国企身份的加持下,光明地产收益率依然稳定保持在低位。

国企地产债发行人中债估值多数下行幅度在20bp以上。华发股份、绿地集团、建发等地产债收益率平均下行幅度超过30bp。

央企地产收益率持续下行。央企地产商整体上来说更为稳定,收益率继续全线下行。但是央企地产债的问题在于整体估值偏低,平均中债估值的中位数仅有3.75%,实际上投资央企地产债当前更多也只是赚个资本利得的钱,票息并不具备吸引力。仅有少部分央企地产商平均中债估值收益率仍在4%以上,包括五矿地产、电建地产、光谷联合和南国置业。

非国企地产商中收益率下行的依然以民企为主。收益率下行的大致可以分为几类:

(1)收益率10%以上,本身有一定信用瑕疵的主体。比如花园集团、泛海、新华联、福星惠誉等等。这些发行人的特征在于本身收益率已经很高,但近期可能没有进一步负面新闻发酵,收益率随市场阶段性下行。

(2)收益率7-10之间且下行的地产发行人。这一类地产发行人主要是以一些区域龙头为主,比如荣盛发展、新湖中宝、建业集团、奥园等等

(3)收益率5-7之间且下行的地产发行人。这里以全国布局的民营地产发行人为主,比如禹洲、融信、碧桂园、雅居乐、卓越、正荣等等。

(4)收益率4-5之间且下行的地产发行人。主要包括旭辉、复地等地产发行人。

(5)收益率在4以内的地产发行人。主要包括万达、龙湖、万科、金地、世茂等,这些发行人收益率基本上接近央企的水平,几乎没有超额收益。

4.从地产债走势看地产投资策略

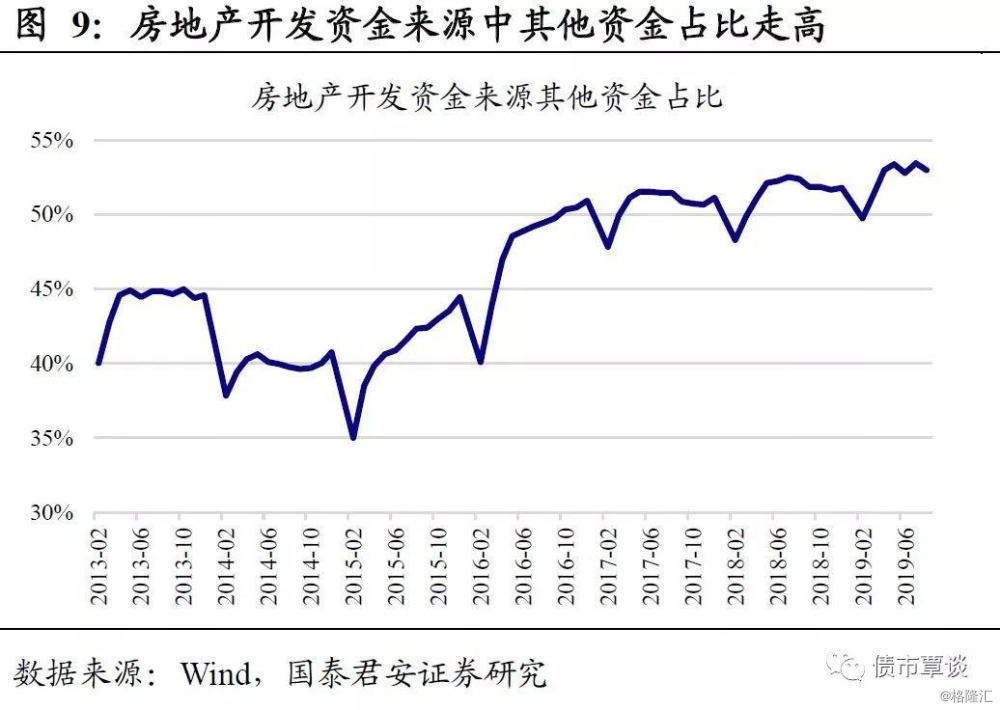

融资收紧后,地产对内部现金流依赖度上升。16年三季度的地产行业政策收紧至今,房住不炒的基调已经深入人心,地产商自身的投融资策略也在发生一些改变,整体上来说地产商更为依赖自身现金流而非外部融资,这从两点上可以得到佐证:(1)从地产开发资金来源来看,其他资金占比近两年持续回升,目前已经接近53%,其他资金占比快速回升主要源自于定金及预付款;(2)从杠杆率上来看,虽然18年整体货币融资环境,地产行业资产负债率也有所回升,但从净负债率来看,18年以来行业依然处于去杠杆过程中,资产负债率的上升可能与经营性负债增多有关。

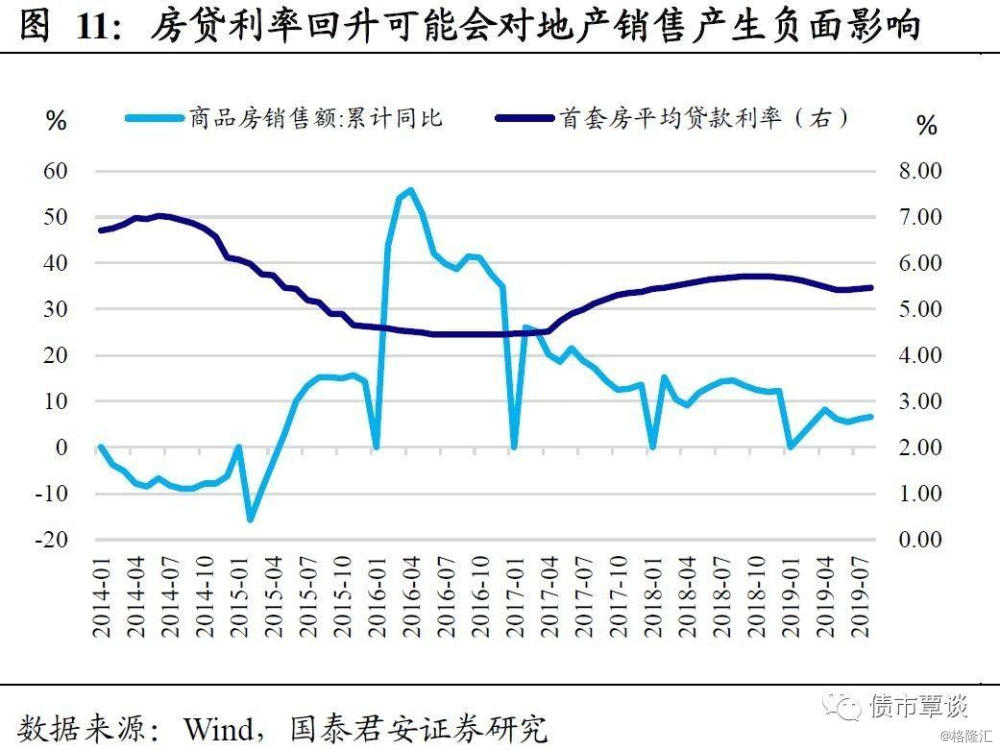

后续地产走势的关键因素在于销售。从6月份以来地产融资收紧之后地产债的走势来看,实际上并未出现明显的调整,主要原因也可能在于这段期间地产销售数据是保持相对平稳的。但近期伴随着行业政策的收紧,房贷利率出现回升的迹象。未来房贷利率将参考LPR定价,从大的方向来说,房贷利率很快出现快速上行,但下行的趋势短期可能会告一段落。因此我们判断后续地产销售可能会出现缓慢回落,对应地产行业利差也有可能会处于缓慢回升的过程当中。

地产债收益率分层现象严重,导致择券空间非常狭窄。由于市场一致预期较为一致,投资者对地产债策略上普遍偏谨慎,导致好的地产公司债券收益率被不断压至新低,但稍有瑕疵的地产债的流动性便会断崖式下滑,收益率维持高位。从地产债收益率的分布情况来看,收益率小于4的总共有286只,占比30%,而收益率高于5%以上的债券总计492只,占比52%,而对于多数投资者来说,有超额收益并且风险上可接受可能就集中在4-5%之间的地产债,而这段区间去掉永续债私募债之后实际上择券空间十分有限。

因此结合以上两点,地产行业利差可能缓慢走扩叠加行业收益率分层严重,我们认为地产行业趋势性机会已经没有,后面更多的需要关注短期错杀带来的介入机会,因为毕竟行业出现利差大幅调整的可能性也不大。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员