作者:方振 董广阳 于芝欢

来源:华创食饮

主要观点

事项

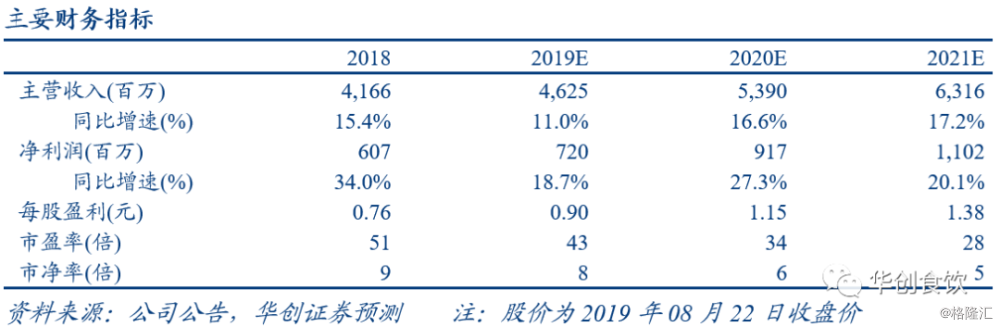

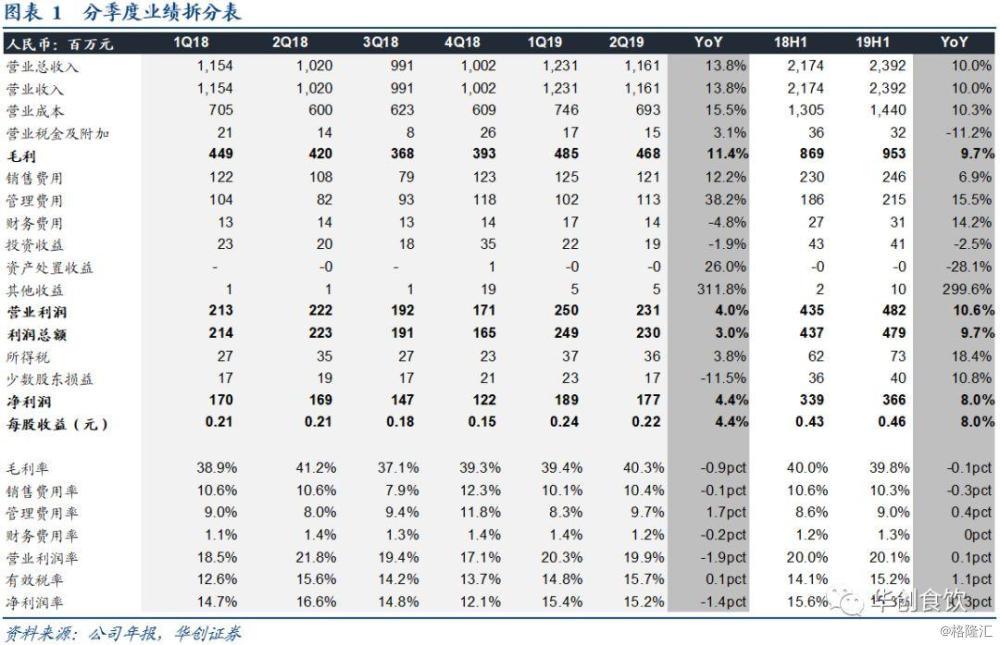

业绩回顾:19H1调味品业绩符合预期。19H1公司实现营业总收入 23.92 亿元,同比+10.03%,其中美味鲜营收22.62亿元,同比+15.26%,本部/地产/精工分别营收0.25/0.61/0.42亿元,同比-1.02/+0.21/+0.00亿元,本部收入大幅下降18 H1出售资产致基数较高。实现归母净利润3.66亿元,高基数下同比+7.99%;经营活动现金净流入6.74 亿元,同比+63.59%,主要源于应付项目的增加、存货及应收项目的减少,实现良性增长。

评论

美味鲜收入持续增长,盈利保持稳健。美味鲜19H1营收22.62亿元,同比+15.26%,其中调味品中酱油和酱稳健增长,分别同比+10.44%/12.01%,蚝油、料酒因行业增长及积极拓展持续放量,分别同比+60.93%/65.63%,食用油、腐乳增速超过25%;归属母公司净利润3.62亿元,同比+20.05%。产品综合毛利率达39.61%,同比-0.38pct,主要源于部分原料如谷氨酸、包材等价格处于较高水平,同时非酱油产品占比提升所致,但相比18年仍提升0.41pct;上半年费用率18.79%,同比-0.41pct,其中销售费用/管理费用分别同比+7%/19%,源于销售人员工资待遇、运费及业务费用增长,广告费用未见大幅增加;管理人员薪酬待遇、职工社保费用等亦提升较大,费用率下降拉升净利率至17.64%,同比+0.62pct。单二季度看,美味鲜实现收入10.95亿元,同比+15.26%,归母净利1.76亿元,高基数下同比+7.98%,净利率17.53%,同比-1.31pcts。

全国化扩张加速,激励力度加大。公司计划2023年实现双百目标,目前进展体现强执行力。1)全国化扩张加速: 19H1东部/南部/中西部/北部区域收入同比+12.13%/11.87%/24.49%/20.78%,经销商总数达到975家,净增加111家经销商,其中中西部、北部分别新增44/55家,其中开发空白地级市15个,全国地级市开发率达81%。全国化扩张进程加速; 2)餐饮渠道实现高增速:公司重新梳理了经销商结构,更新经销商资源投放标准,同时以厨邦厨师俱乐部为平台,通过超级凉菜大奖赛和顶级厨师训练营等专业活动,配合终端推广,实现餐饮渠道快速增长,截止上半年餐饮产品销售同比+41.49%。同时加快电商和出口渠道的拓展,完成了主流直营平台、新零售平台的入驻与开发,出口国增加到了7个;3)产品不断升级:19H1完成了淡盐、小淘气低盐酱油和海鲜、蒸鱼风味酱油的升级,并完成了其它多品类产品的《2019-2023年产品开发初步计划》,加大了产品开发力度;4)激励力度加大:公司加大激励激发员工积极性,体现为收入指标考核权重增加,奖金向中层骨干倾斜,及提升超额奖励提成比等。此外,公司规划建设食品科技产业孵化区,以健康食品为突破口,实现资源整合。

盈利预测、估值及投资建议

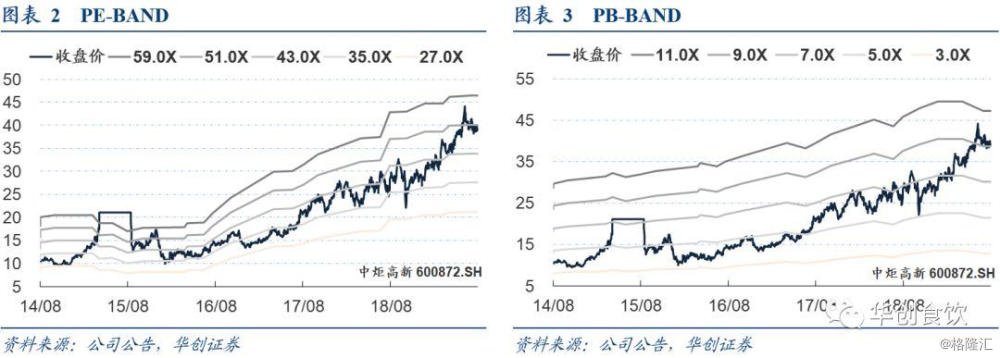

公司调味品业务质地良好,在全国化市场开拓、发展餐饮渠道及品类外拓方面具备成长空间,下调2019-2021年EPS预测0.90/1.15/1.38元,考虑机制改善后业绩持续成长预期良好,维持目标价50元,维持“强推”评级。

风险提示

调味品增长不达预期,机制改善效果低于预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员