摘 要

数据走弱、预期走弱,债券市场马上想到的是降准、降息。

逻辑上,市场已经开始交易三季度内降准的可能性,所以对于降准无须过多展开。

如果按照基础逻辑,降息可能没有问题,毕竟目前通胀、信贷、出口和预期均在走低。

但是需要提醒的是,本轮宽松周期的三次降息分别发生在2022年1月、2022年8月和2023年6月,央行还未有过连续两个季度降息的情况。我们倾向于认为降息时点还是落在四季度或者年末的概率更高。

当然,问题的关键不在于货币政策,在于货币以外。6月13日降低OMO利率,市场为之一振,感觉增量政策呼之欲出,结果6月16日国常会校正了市场预期。7月24日政治局会议再度让市场眼前一亮,但是三周时间过去了,市场似乎再度回到了起点。

外部依然是逆全球化,内部依然是资产负债表承压,库存周期似乎走到拐点,但是如何企稳?还是要有针对性和有力度的政策。现状依然没改变,政策进展缓慢,市场在等待中再度调整预期。

可能市场需要适应这样的节奏,存在即合理,但与此同时,也不能忽视变的可能,只是需要明晰逻辑。

要等什么呢?

依据去年政策行为逻辑,后续基准假设是会有增量政策,但力度不会超市场期望。如果政策力度超出市场期望,前提可能来自于超越经济层面的特定事件驱动。

对于利率走势,可能的参考就是2022年二季度。在增量政策落地过程中,利率没有显著的阻力,总体做多胜率还在。

如果发生事件带来政策突变,则可以参考2022年三季度,在宏观景气走弱与有关事件驱动下,增量政策力度加大,利率先下后上,8月降息后十年国债反弹17BP。

当然,眼下债市需要注意的一个小问题在于,资金利率似乎不低,虽然市场对于税期之后资金利率走低依然有所期待,但是在6月降息和7月信贷社融塌方的背景下,资金利率没有进一步走低本身还是值得思考,更何况还有防止资金空转套利的提醒。

所以,我们的建议还是谨慎乐观,票息策略为主,兼顾久期。

1. 基本面压力在加大?

1.1. 出口下行,靠基数扭转?

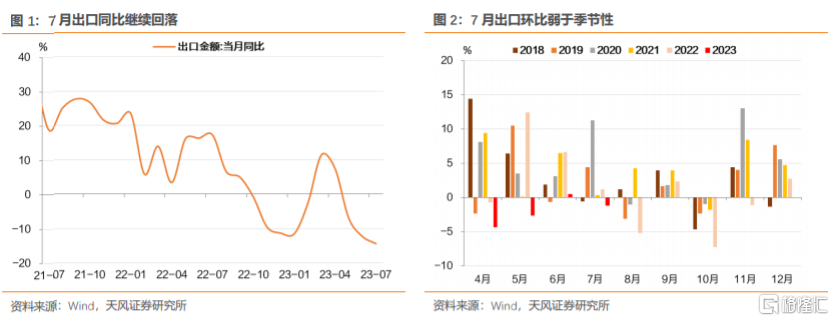

本周公布7月出口数据不及预期,同比继续回落,环比弱于季节性。

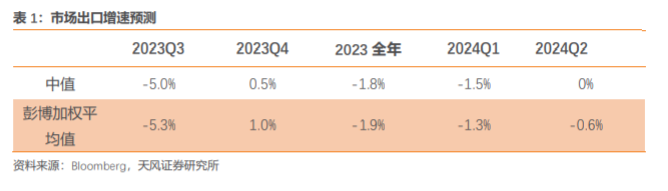

市场普遍预测是到年底出口增速有可能转正,但这主要是基于去年下半年显著走低的基数,市场都清楚,基数预测没有经济意义,就如同2020年之后,市场认为从基数角度出发,2021年的出口到下半年一定会显著下行,但事实却相反,同样的今年下半年也不能完全寄希望于基数。

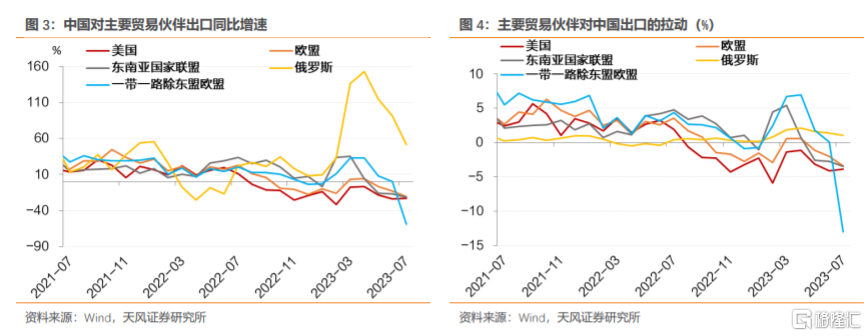

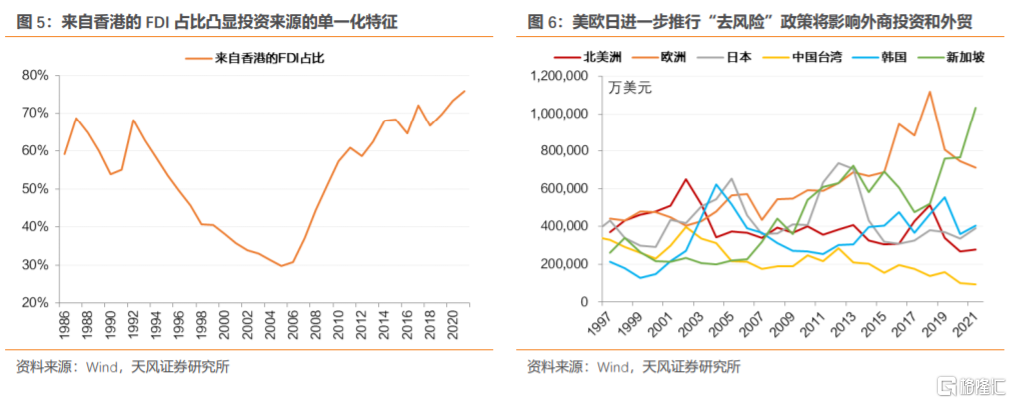

观察主要贸易伙伴,我国对多数主要贸易伙伴出口同比继续下滑,对俄罗斯和东盟欧盟出口同比降幅扩大。

正常出口分析都是建立在美国制造业或者OECD等领先指标的基础之上,需要注意的是,一方面海外需求本身存在变数;另一方面,在逆全球化的大背景,全球对中国“去风险”亦有强化趋势,中期视角,我国出口或许只剩下基数支撑。外需对于增长可能形成明确拖累。

1.2. 地产延续疲弱,资产负债表继续承压

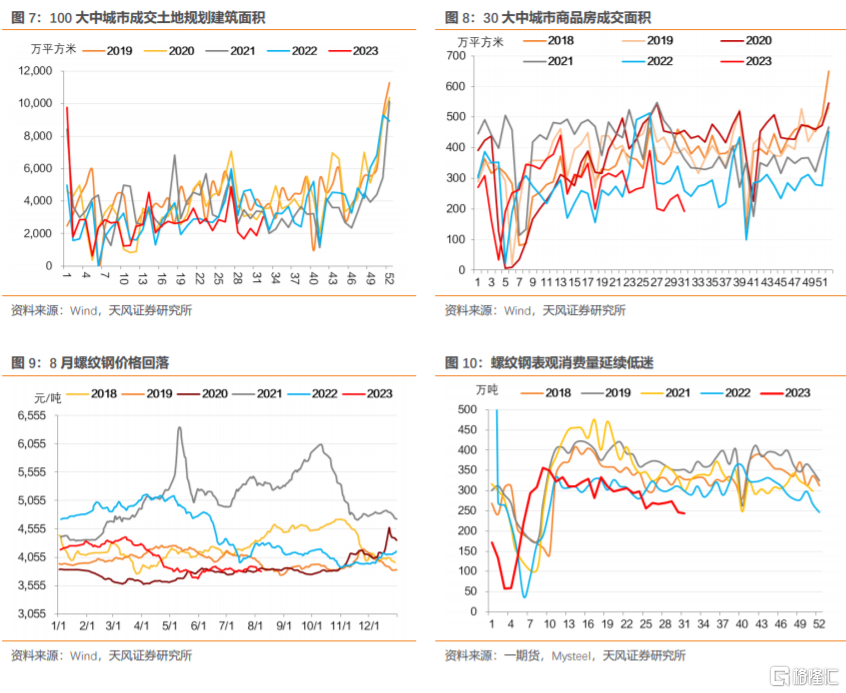

地产上中下游高频均未见企稳迹象,地产投资预计继续筑底。

观察地产产业链,8月前两周100大中城市成交土地规划建筑面积边际改善,但读数仍然位于季节性低位水平。中游施工来看,8月前两周螺纹钢量价均有回落。下游商品房销售亦继续走低。

1.3. 有效需求不足,通缩压力上升

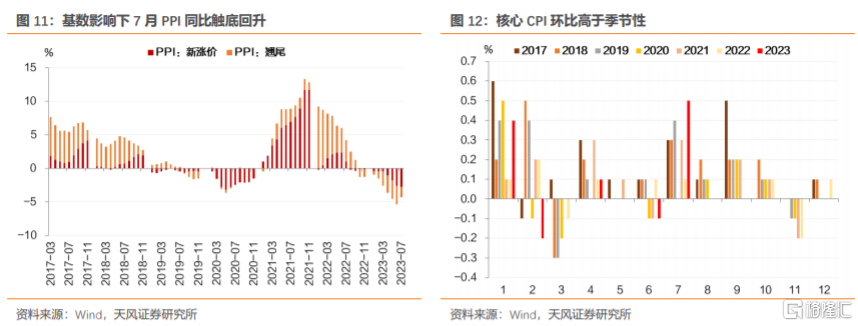

通胀数据同样指向当前有效需求不足。

一方面,基数影响下7月PPI同比触底回升,但环比读数继续为负。在此基础上,7月沥青、螺纹钢等价格回升亦并非完全由需求回暖驱动。随着后续基数(去年同期PPI环比)回归到0左右,如果增量政策有限、需求继续筑底,则PPI还有震荡回落的可能。

另一方面,暑期出行带动7月核心CPI修复强于市场预期,但随着暑期影响减退,核心CPI大概率有一定回落。

展望未来,通缩格局仍在延续,无论是核心CPI还是PPI,关键还是要看进一步扩大内需的增量政策情况。

1.4. 社会信用塌方,资产负债表继续承压

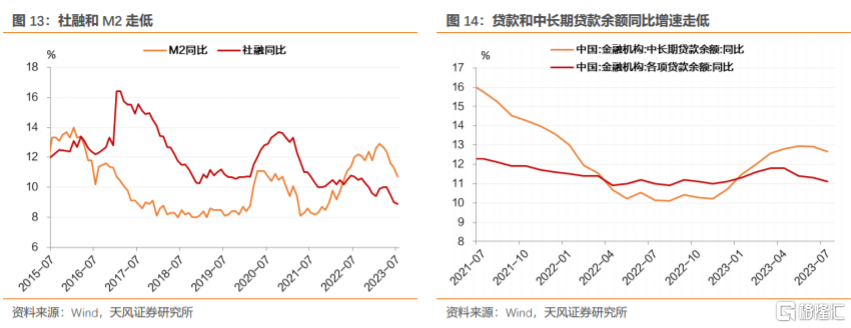

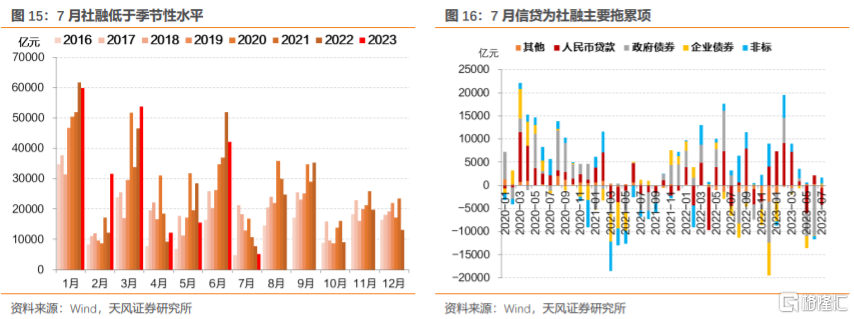

7月金融数据总量塌方,结构显著弱化。

7月新增社融同比、环比均少增,显著弱于季节性,其中信贷是主要拖累。当月居民贷款和企业短贷融资为负,低基数下企业中长贷依旧少增。企业债券较上月亦有边际回落。政府债券虽然同比多增,但总体发行进度偏慢。

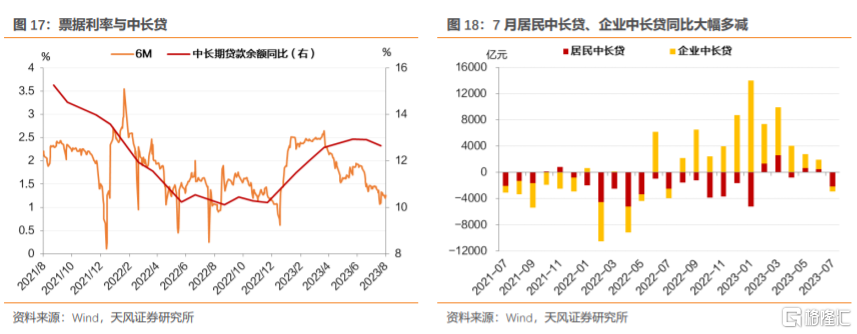

7月企业中长贷大幅低于季节性,显示信用走势进一步恶化;居民短贷和中长贷均大幅同比多减,一方面是7月地产修复不及预期,另一方面说明早偿因素可能仍在持续,侧面说明居民和企业双双承压。

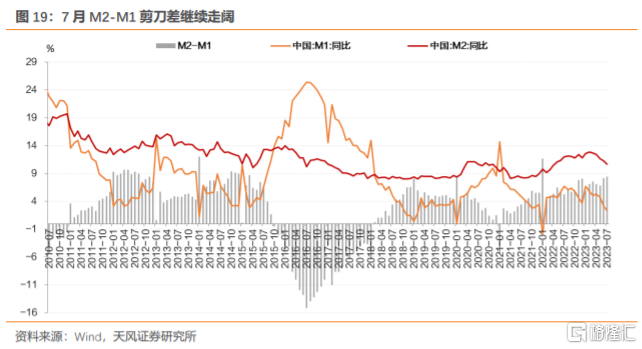

7月M2-M1剪刀差继续走阔,总需求收缩的同时,微观动能不足,存在流动性陷阱的可能。

2. 金融风险在上升?

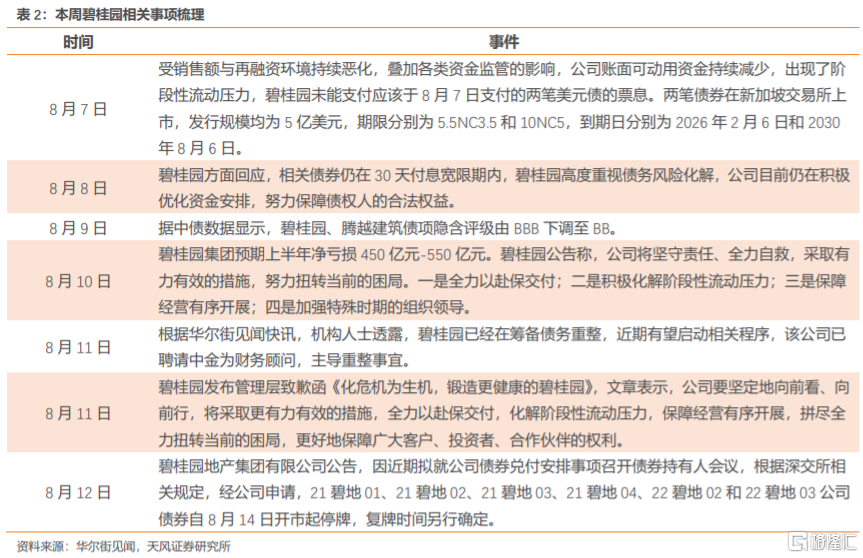

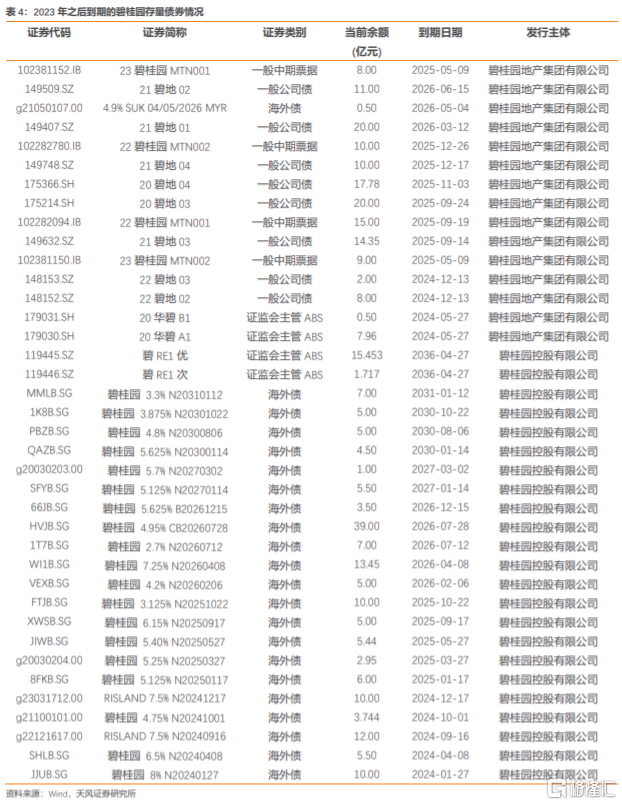

以未如期支付美元债票息为起点,本周市场对碧桂园经营情况以及后续到期债务压力高度关注。

根据wind数据显示,仅碧桂园地产和碧桂园控股两个主体存量中资美元债规模约为98亿美元,国内人民币债券规模约220亿元。年内观察,碧桂园地产年内仅有“19碧地03”一笔公司债将于今年11月20日到期,当前余额为9.9亿元。此外,碧桂园控股年内有“16碧园05”私募债和一笔海外债将分别于9月2日和10月19日到期,合计规模约43亿元。

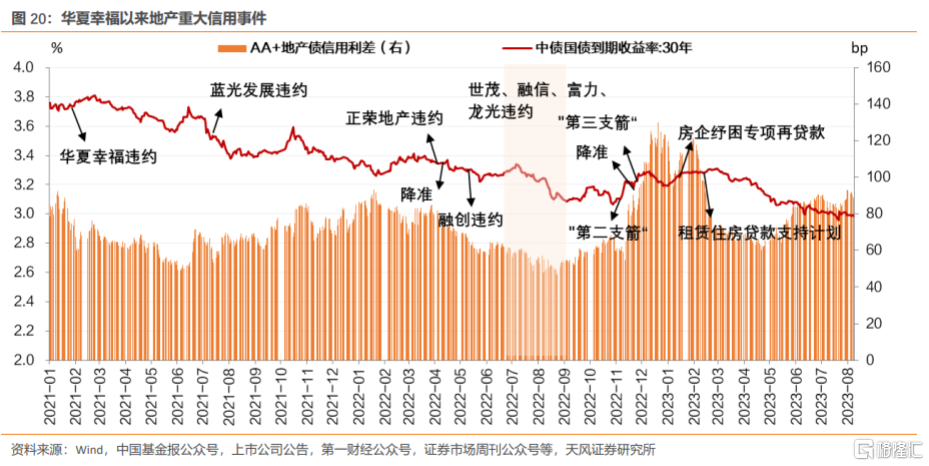

梳理华夏幸福违约以来的地产重大信用事件及事后政策应对来看,在房企债务批量集中违约后,不排除降准、地产支持政策、结构性货币政策工具进一步扩容跟进的可能性。

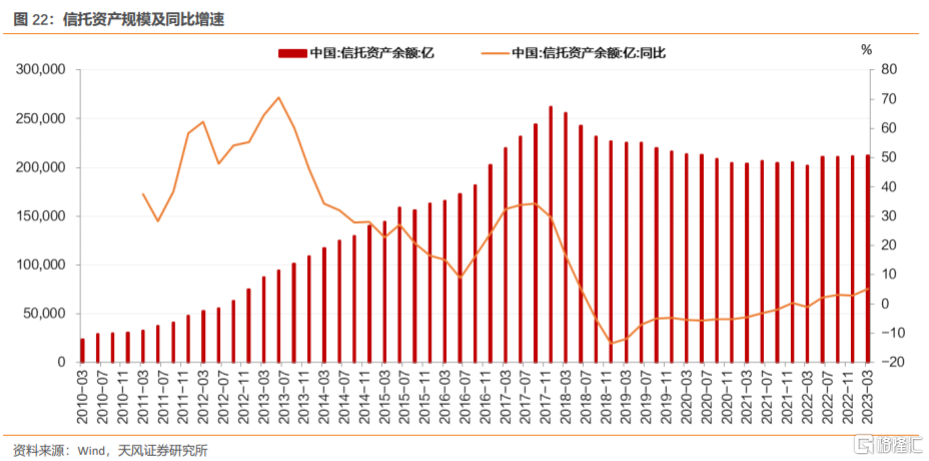

此外,本周中融信托问题引发市场广泛关注。

2022年末我国信托资产余额211381.35亿元,60家信托公司中前20信托公司集中度为70.90%[1]。

在宏观变化中,地产金融风险成为各方关注的问题之一,8月1日,国家发展改革委主要负责同志接受采访时明确:

坚持底线思维,切实防范化解内外部风险挑战。稳妥处置化解房地产、地方债务、金融等领域风险隐患,大力提升粮食、能源资源安全保障能力,牢牢守住不发生系统性风险底线。

后续就看政策如何推进底线管理。

3. 政策变不变?债市怎么走?

数据走弱、预期走弱,债券市场马上想到的是降准、降息。

逻辑上,市场已经开始交易三季度内降准的可能性,所以对于降准无须过多展开。

如果按照基础逻辑,降息可能没有问题,毕竟目前通胀、信贷、出口和预期均在走低。

但是需要提醒的是,本轮宽松周期的三次降息分别发生在2022年1月、2022年8月和2023年6月,央行还未有过连续两个季度降息的情况。我们倾向于认为降息时点还是落在四季度或者年末的概率更高。

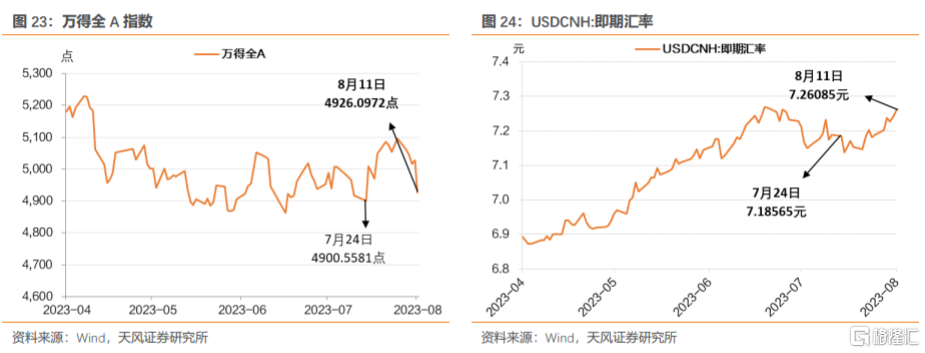

当然,问题的关键不在于货币政策,在于货币以外。6月13日降低OMO利率,市场为之一振,感觉增量政策呼之欲出,结果6月16日国常会校正了市场预期。7月24日政治局会议再度让市场眼前一亮,但是三周时间过去了,市场似乎再度回到了起点。

外部依然是逆全球化,内部依然是资产负债表承压,库存周期似乎走到拐点,但是如何企稳?还是要有针对性和有力度的政策。现状依然没改变,政策进展缓慢,市场在等待中再度调整预期。

可能市场需要适应这样的节奏,存在即合理,但与此同时,也不能忽视变的可能,只是需要明晰逻辑。

要等什么呢?

依据去年政策行为逻辑,后续基准假设是会有增量政策,但力度不会超市场期望。如果政策力度超出市场期望,前提可能来自于超越经济层面的特定事件驱动。

对于利率走势,可能的参考就是2022年二季度。在增量政策落地过程中,利率没有显著的阻力,总体做多胜率还在。

如果发生事件带来政策突变,则可以参考2022年三季度,在宏观景气走弱与有关事件驱动下,增量政策力度加大,利率先下后上,8月降息后十年国债反弹17BP。

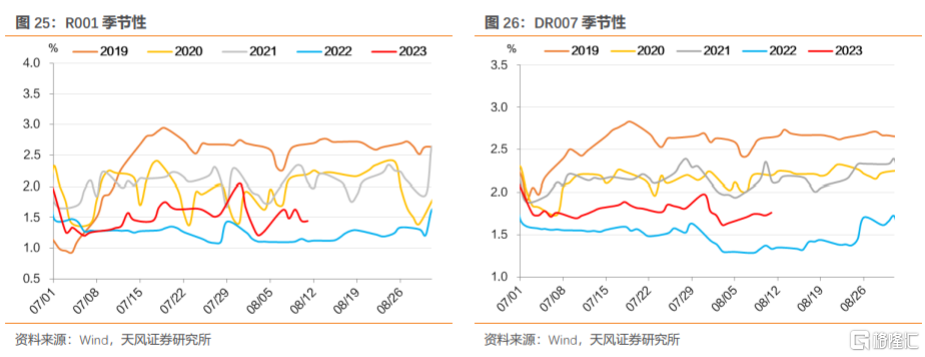

当然,眼下债市需要注意的一个小问题在于,资金利率似乎不低,虽然市场对于税期之后资金利率走低依然有所期待,但是在6月降息和7月信贷社融塌方的背景下,资金利率没有进一步走低本身还是值得思考,更何况还有防止资金空转套利的提醒。

所以,我们的建议还是谨慎乐观,票息策略为主,兼顾久期。

风 险 提 示

政策调整超预期,需求快速改善,海外通胀超预期等。

注:本文来自天风证券2023年8月13日发布的《数据在变,预期在变,政策变不变?》;报告分析师:孙彬彬 SAC 执业证书编号:S1110516090003

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员