作者:天风证券研究所固收孙彬彬团队

7月美联储议息会议降息概率较大。但为什么要在非季月的7月降息?随着美国周期性衰退的概率增加,预防性降息可能向衰退性降息转化;美股也对金融条件十分敏感。如果7月降息是新一轮降息周期的开始,美债的趋势性下行不会变,我们仍然维持美债下行至1.70%-1.80%的判断。

国内方面,应对小微企业降成本的现实诉求,利率端的引导以及降准仍然有必要。外围因素利好下,国内政策的空间更加宽松,货币易松难紧,而且需要加码投放。

鲍威尔国会听证会偏鸽,会不会在非季月的7月降息?如果降息,其原因是什么?下一步节奏变化如何?

美联储暗示7月降息

我们首先回顾6月FOMC会议纪要对于未来货币政策的看法:

(1)几乎所有与会者下调了对利率路径的预期;

(2)如果不确定性不断发展,短期内可以进行额外的货币政策调整;

(3)通胀持续不足可能会降低通胀预期,从而阻碍通胀达到2%的目标;

(4)也存在与会者认为,当前降息没有充分的理由,主要担心降息导致劳动力市场过热,以及达拉斯联储的 trimmed mean measure of PCE已经在2%上下波动。

从6月FOMC会议纪要来看,7月降息具有很大的可能性。尽管议息会议的召开在6月非农数据发布之前,但会议纪要的发布在非农之后,其信息已经考虑了非农的影响。

此外,7月10日的国会听证会发言也验证了降息预期。

鲍威尔指出:

“许多FOMC参与者认为,有必要实行更加宽松的货币政策……”

“贸易紧张局势的不确定性以及对全球经济的担忧继续拖累美国经济前景;通胀压力依然低迷……”

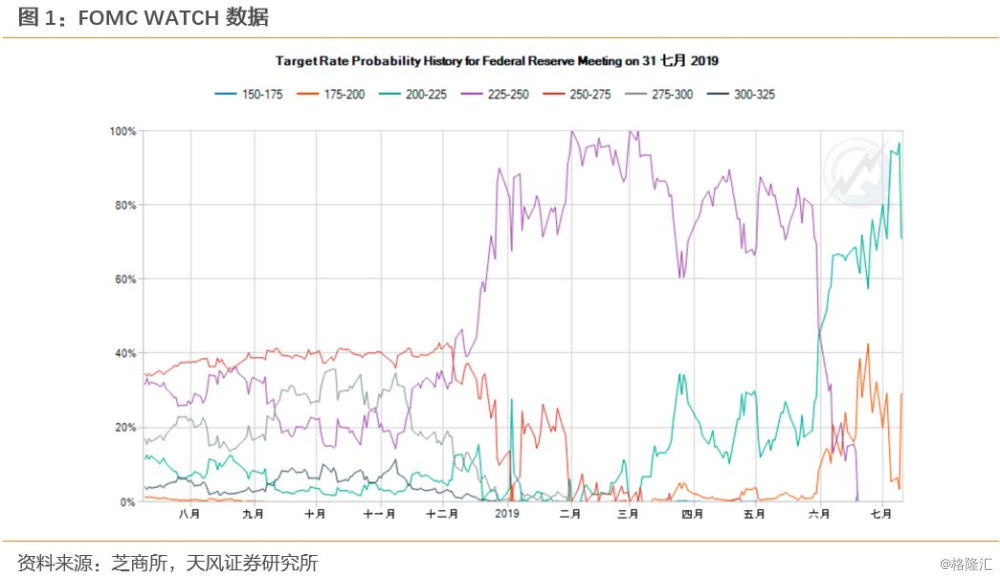

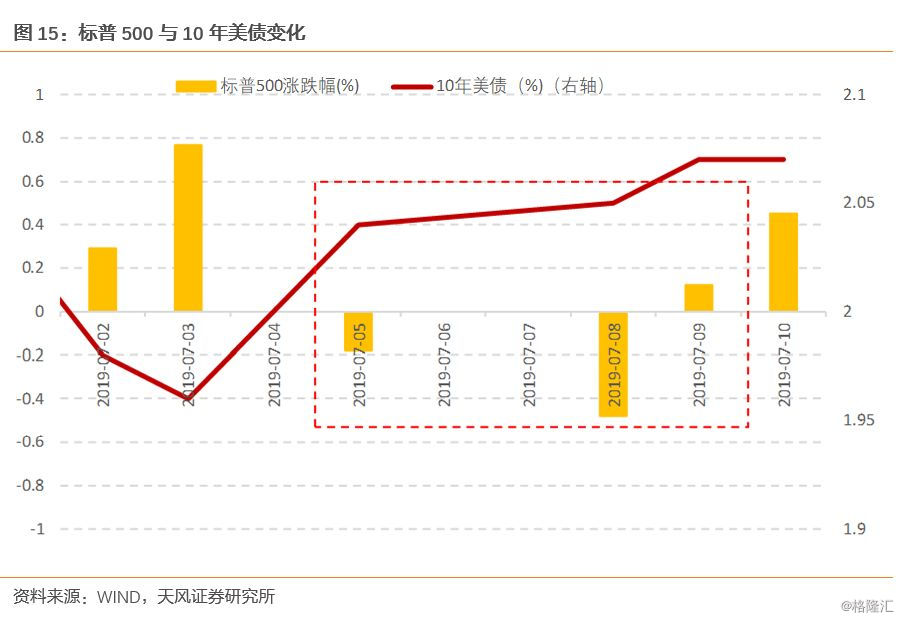

市场的降息预期随之反弹:在会议纪要和听证会发言公布后,期货数据隐含的降息预期跳升。降息25个BP的概率由7月9日的96.6%下降至7月10日的70.8%;降息50个BP的概率由3.3%上升至29.2%。

市场的降息预期是否正确?一个首要的问题是:美联储会不会在非季月的7月开始降息?历史上有无先例?

近期美联储的降息周期,开始的时间点分别为1984年9月20日、1989年6月6日、1995年7月6日、1998年9月29日、2001年1月3日、2007年9月18日。

1995年和2001年确实存在开启非季月的降息周期。两次降息各有不同,1995年降息属于预防性降息,2001年属于衰退性降息。

1995年7月、12月和1996年1月三次降息,事后看,1995年尚处于经济周期的中期,并没有显著的衰退风险。降息主要是应对墨西哥危机。

2001年1月降息主要是非农数据的持续下滑,美国步入衰退阶段,3月科网泡沫的破裂又进一步加剧了风险。2001年1月到2003年6月,美联储共降息12次。

这两次非季月的降息之前市场也已经对降息有一定程度的预期。1995年对降息的预期更充分,降息后2年国债反而小幅反弹,2001年的降息则相对更加突然。

无论是预防性降息(1995)还是衰退性降息(2001),非季月降息历史已有先例,并且降息前市场也均有一定预期。如果这次美联储降息,其理由是什么?是预防性降息还是衰退性降息?

预防性还是衰退性?

从经济基本面数据看,当前如果降息,尚不属于衰退性降息。

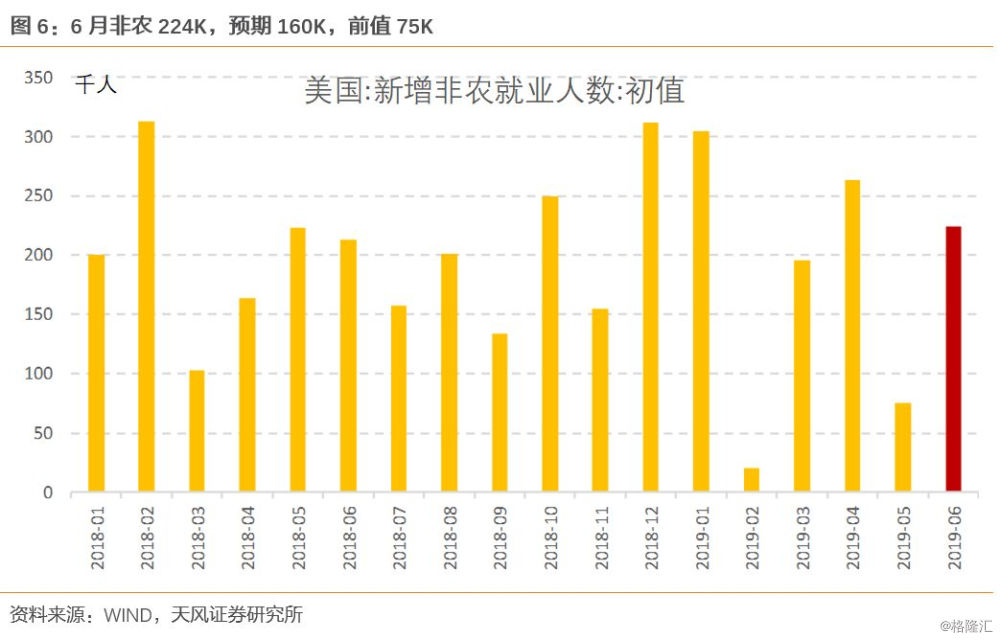

美国基本面数据整体处于缓慢下行的趋势。

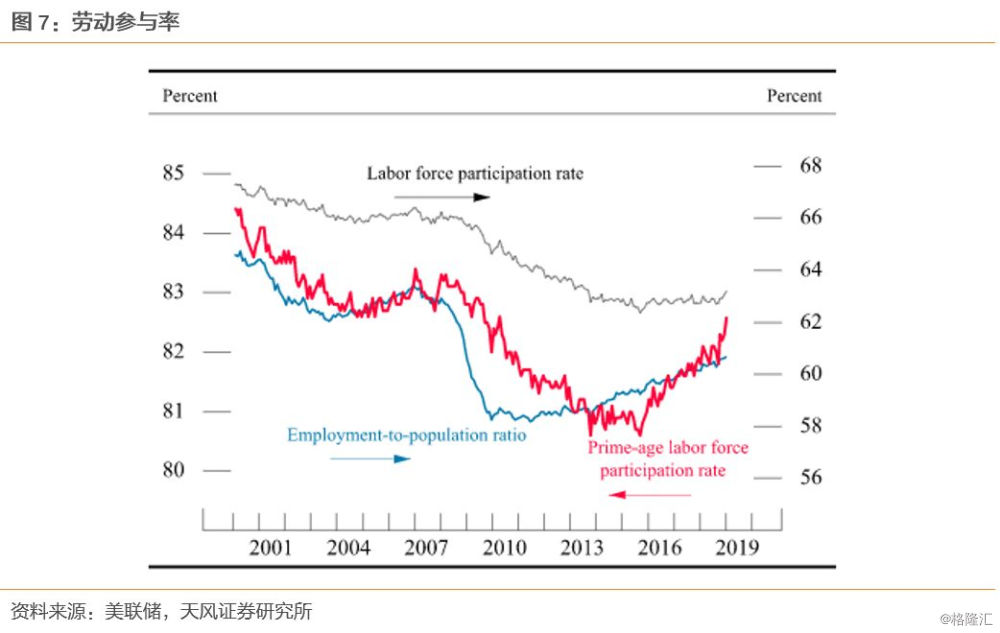

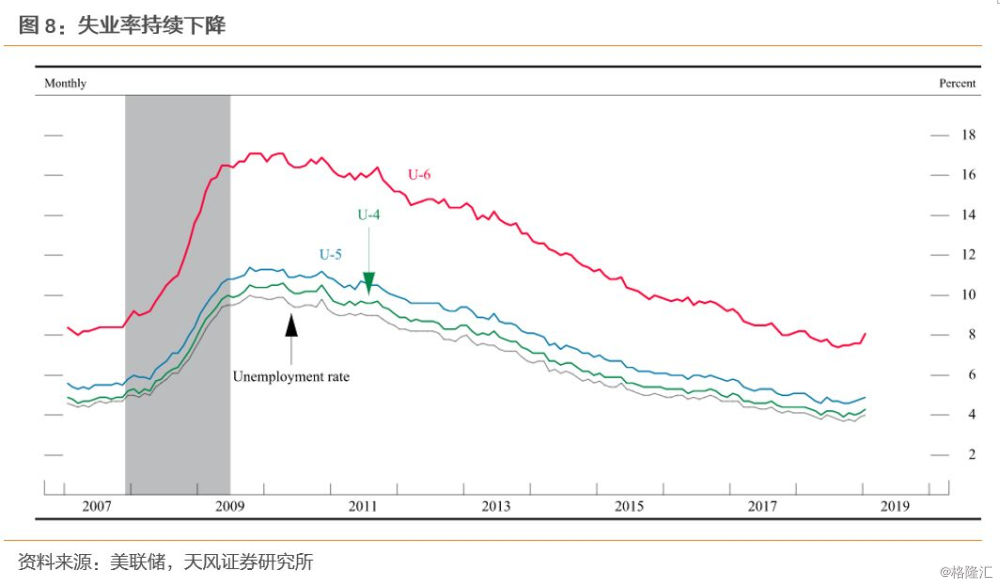

从劳动力市场看,尽管劳动力参与率仍然处于低位,但失业率持续下降。

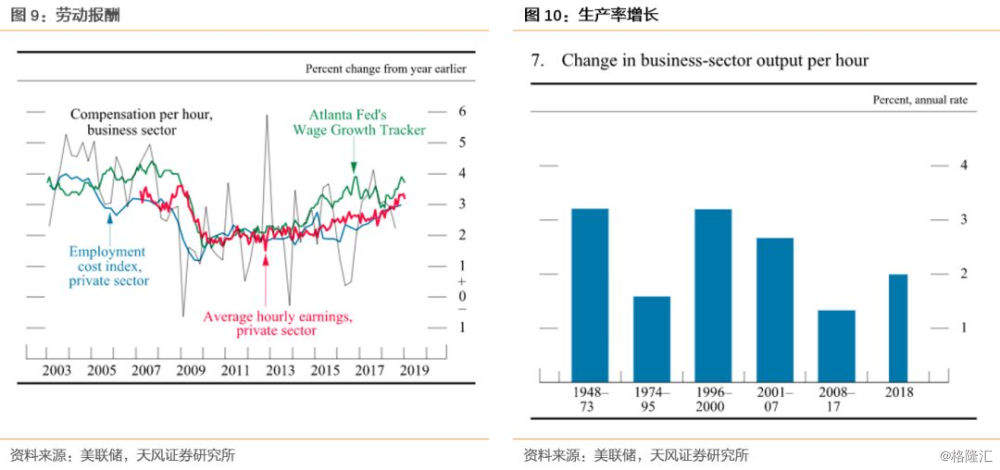

劳动报酬持续增长,但是和历史标准相比相对温和;反映了生产率增长的乏力。

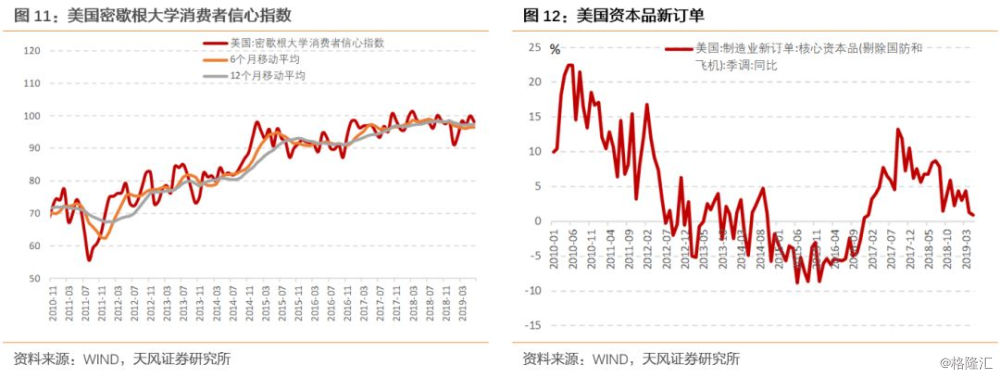

若看消费和投资两大需求的领先指标:消费信心指数仍然在高位;资本品新订单持续下降,固定资产投资仍然在下降途中。

综合来看,美国经济尽管下行,但也不乏亮点。从就业和通胀两大美联储目标来看,就业市场向好,通胀长期偏弱;从消费和投资两大需求来看,消费近期有所反弹,投资持续下降。

如果此时降息,衰退性降息尚不是主要原因。

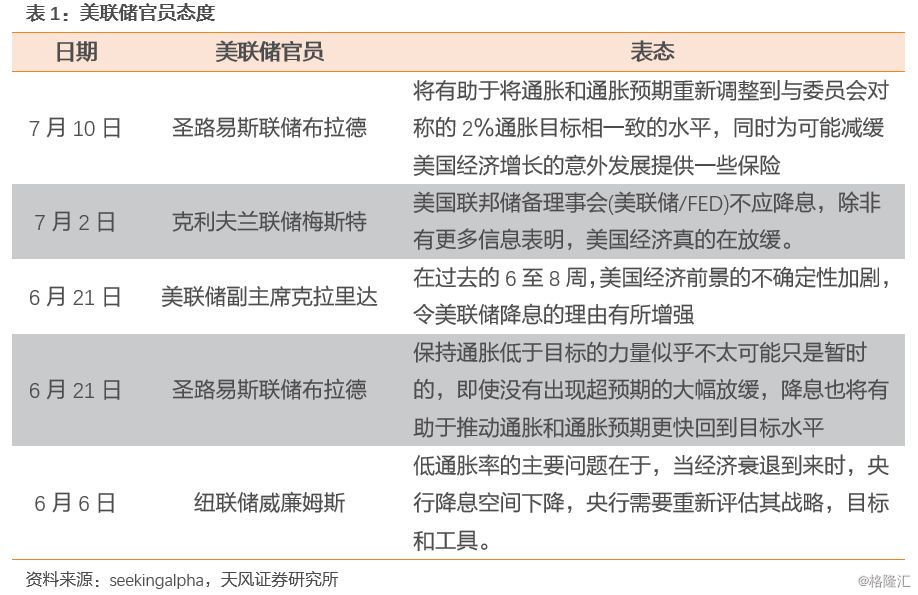

从美联储官员近期的表态也可以看出这一点:支持降息的官员,其理由多为不确定性增强的“预防性”降息、或因低通胀水平的降息。

对于这种不确定性,鲍威尔听证会的具体表述是:“特别是,一些主要外国经济体的经济势头放缓,而这种疲软可能会影响美国经济。此外,一些政策问题尚未得到解决,包括贸易问题,联邦债务上限和英国退欧。并且低通胀将比我们目前预期的更持久。”

从1995年三次降息来看,预防性降息的节奏较缓,次数也较少;但当前预防性降息并不足以代表未来的降息节奏。

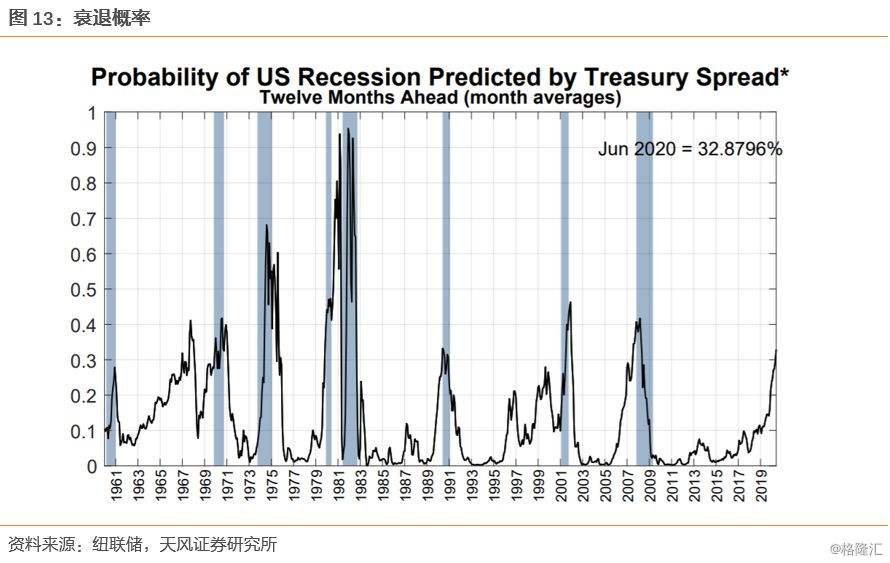

从周期上看,美国经历衰退的概率大大增强。目前12个月内发生衰退的概率为32.9%。若美国基本面进一步恶化,降息节奏也将随之变化。

要不要考虑市场看法?

除了基本面的考虑之外,美联储要不要考虑市场的看法?

美联储的双重使命是充分就业和价格稳定,目前金融稳定也在纳入考虑,资产价格并不是官方的盯住目标,但美联储的行动却和资产价格变化息息相关。

近期的情况也可以证明这一点:2018年10月美股急转直下,11月美联储转向,10月美联储的表述还是市场利率距离中性利率还有一段长路,11月鲍威尔已经表示利率已经接近中性水平;2019年5月贸易摩擦再起反复,股票市场又出现一轮下跌,降息预期和美联储6月议息会议又支撑了股市的反弹。

市场已经充分预期经济下行的趋势,在这种状况下,基本面的上升都会被解释为短暂反弹,不仅不会提振股市,反而会给降息预期带来冲击,导致市场下行。

7月5日非农数据发布后市场的演变就证明了这一点。美债收益率上行,股市下行;直到鲍威尔国会中期听证会确认降息预期,市场才重又上行。

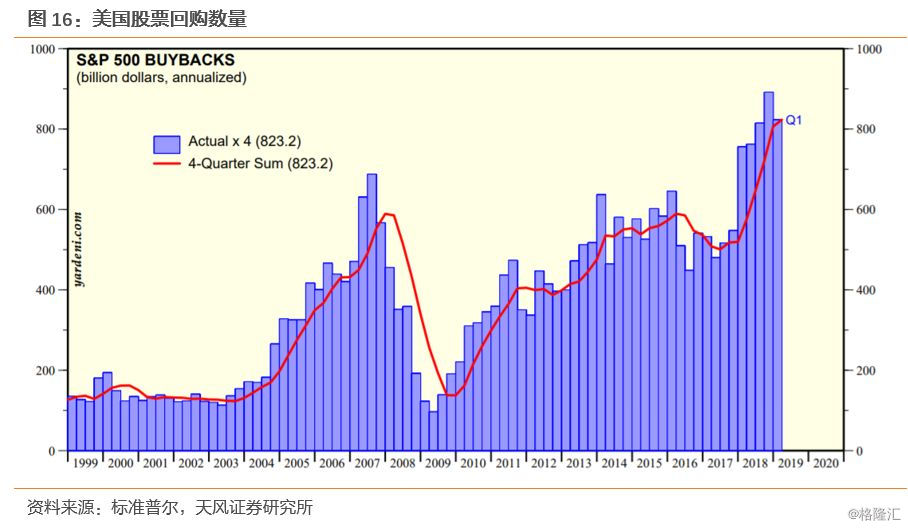

进入2019年后,支撑美股的回购并没有下降,这也愈发导致美股对于金融条件的敏感。

如果被市场裹挟,即使美联储并不确定经济的趋势性走弱,也不得不跟随市场的思路降息。

货币政策框架的探讨

在基本面和市场预期之外,货币政策框架的审查和可能的改革,从理论层面给美联储留足了宽松空间。

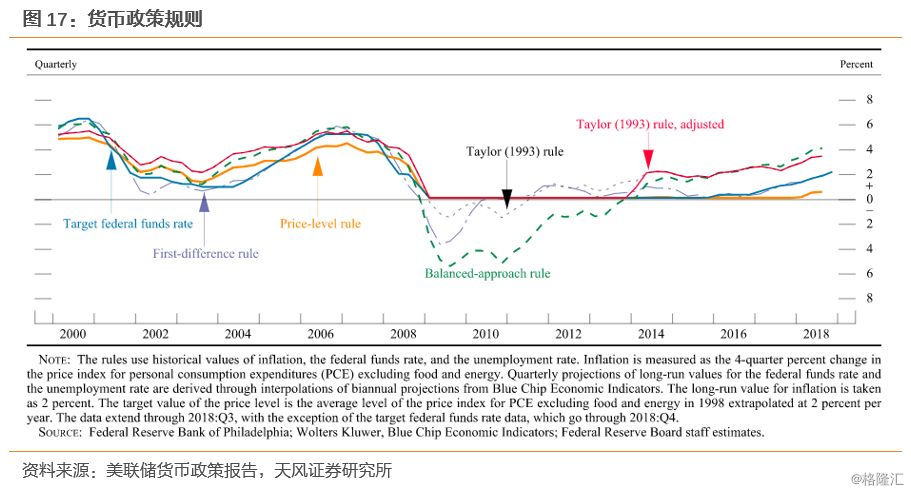

美联储官方盯住通胀和就业,如果按照传统的货币政策规模,短期利率显然应该更高。理论和实践脱节,因而,美联储近期进行了货币政策框架的重新审核。

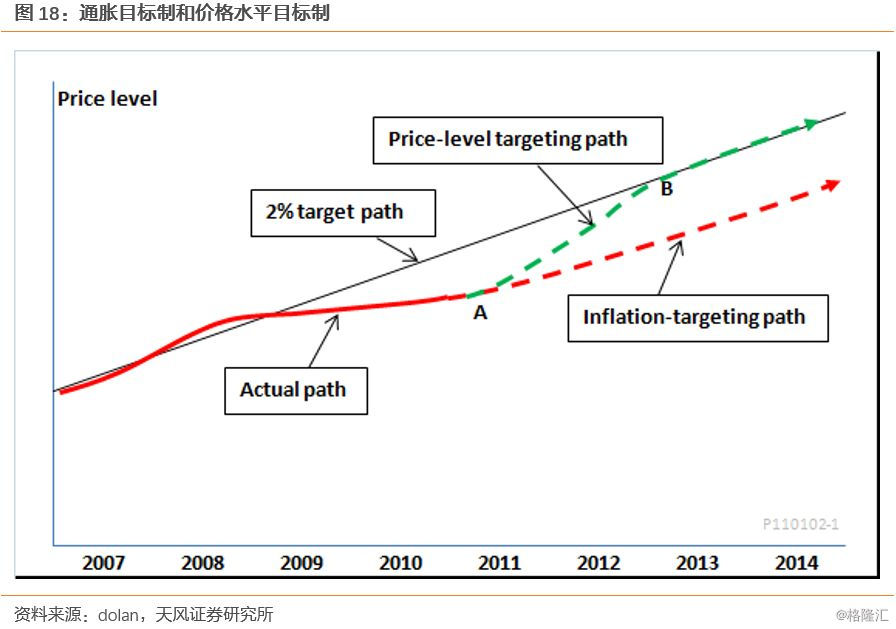

我们在前期报告《美联储在关注什么?》中对货币政策框架的可能改变做了梳理,其中可能的变化方式就是由通胀目标制变为价格水平目标制。

价格水平目标制和通胀目标制的区别在于对过去通胀的处理。

以下图为例,在A点之前,通胀低于原本的2%目标,到了A点之后,通胀有所复苏,但是却不能超过2%的目标,只能按照AC路径前进。但是如果按照价格水平目标制,在A点的价格水平并没有超过之前的价格水平,因而通胀还有上升的空间,可以走AB路径。历史通胀水平被纳入货币政策考量中,之前的通胀不足相当于预留了之后的通胀上升的额度。这给货币政策宽松留足了空间。

小结

总结来看,

从鲍威尔2019年7月10日的国会听证会发言,以及6月FOMC会议纪要来看,7月美联储议息会议降息概率较大。历史上也存在非季月的降息。

从经济基本面数据看,当前如果降息,尚不是衰退性降息。但当前预防性降息并不足以代表未来的降息节奏,从周期上看,美国经历衰退的概率大大增强。在12个月内发生衰退的概率为32.9%。若美国基本面进一步恶化,降息节奏也将随之变化;

从资产价格角度看,如果被市场裹挟,即使美联储并不确定经济的趋势性走弱,也不得不跟随市场的思路降息;

此外,货币政策框架的变革也从理论层面上给美联储留足了空间;

如果7月降息是新一轮降息周期的开始,美债的趋势性下行不会变,我们仍然维持美债下行至1.70%-1.80%的判断。

国内方面,应对小微企业降成本的现实诉求,利率端的引导以及降准仍然有必要。外围因素利好下,国内货币政策的空间更加宽松,货币政策易松难紧,而且需要加码投放。

风险提示

美国经济超预期回升,货币政策超预期收紧

报告来源:天风证券股份有限公司

报告发布时间:2019年7月12日

本资料为格隆汇经天风证券股份有限公司授权发布,未经天风证券股份有限公司事先书面许可,任何人不得以任何方式或方法修改、翻版、分发、转载、复制、发表、许可或仿制本资料内容。

免责声明:市场有风险,投资需谨慎。本资料内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他天风证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅本资料中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、天风证券股份有限公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料授权发布旨在沟通研究信息,交流研究经验,本平台不是天风证券股份有限公司研究报告的发布平台,所发布观点不代表天风证券股份有限公司观点。任何完整的研究观点应以天风证券股份有限公司正式发布的报告为准。本资料内容仅反映作者于发出完整报告当日或发布本资料内容当日的判断,可随时更改且不予通告。本资料内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员