作者:李湛 中山证券首席经济学家;蔡娜

来源:湛述宏观(首发:首席经济学家论坛)

投资要点

市场回顾:食品饮料行业整体上涨62.2个百分点,跑赢大盘。其中,60%子行业跑赢沪深300,涨幅最明显为白酒、其他酒类、调味发酵品以及乳品。截止2019Q1,板块仍处于超配状态,但机构持仓有小幅回落。业绩方面,18Q4业绩创新高,子行业业绩持续分化。

消费空间有限,消费分级及消费升级并存。社消增速放缓已成事实,未来,政策发力有望助推消费回暖。另一方面,整体消费呈现消费分级及升级并存,刚性消费仍是首选。

食品饮料行业:白酒仍是关注重点,必选消费龙头企业优势凸显。未来,白酒周期将因 1)需求端:需求仍在分化,高端白酒消费群体稳定,波及有限;2)供给端:酒企产量持续下滑,龙头酒企带领价格带进一步提升,竞争格局加剧,行业集中度逐步提升等因素,有望延续。大众食品,优选必选消费品,挖掘产品创新企业。1)乳品:双子星市场份额竞争有望趋缓,市场份额进一步提升;2)调味品:龙头市场份额持续提升;3)啤酒:行业产能进一步优化,龙头企业盈利能力可期;4)休闲食品:寻找市占率逐步提升的龙头企业。

展望:整体消费数据放缓已成事实,我们认为消费高增长时代或成为过去。未来消费结构将持续趋于分化发展,我们将持续关注以下两个方向:1)具有品质保障、性价比较高及不断创新的必选消费品企业;2)销售渠道把控严格,其趋向扁平化发展,及市场布局完善,市占率较高的龙头企业。

投资建议:我们建议2019年下半年应把握两条投资主线;白酒整合期间,关注需求稳定、增长确定性较高及价格保持合理的龙头酒企,以及必选大众消费品中,具有较强议价力、高渠道占有率及市场份额逐步提升的优质龙头企业。

风险提示:1)宏观经济增长不达预期,消费能力下滑明显,行业需求减弱。2)高端白酒需求下滑,区域次高端酒企渠道下沉有限。3)食品安全出现严重问题,影响消费者购买意愿。

正文

一、市场回顾

1.1复盘:2019上半年食品饮料指数表现较亮眼

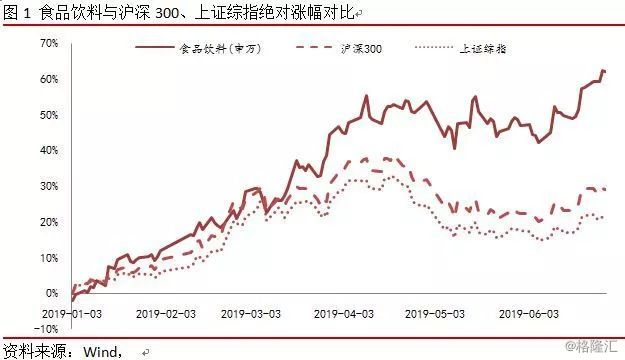

2019上半年行业表现较亮眼,二季度起与大盘拉开差距。截止2019年6月28日,申万食品饮料行业经历18年下半年调整之后,整体板块持续上涨,绝对涨幅达到62.2个百分点,跑赢沪深300以及上证综指且差距后期逐渐拉大,其相对涨幅分别为33.3%和41.3%。

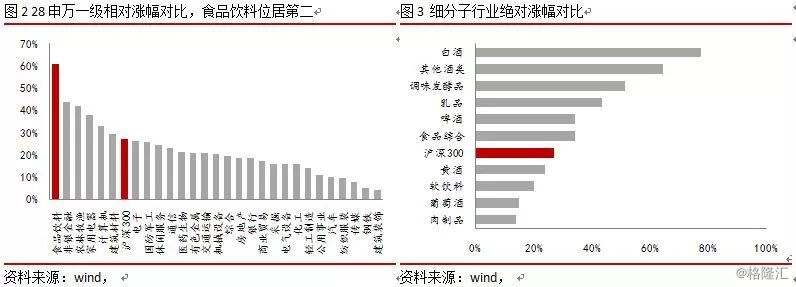

60%子行业跑赢大盘。对比28个申万一级行业年初至今,申万食品饮料位于第一。从食品饮料10个子行业来看,均获得正收益,且60%行业跑赢沪深300,其涨幅最为明显是白酒、其他酒类、调味发酵品以及乳品,分别上涨77.6%、64.4%、51.5%以及43.5%,其相对涨幅为50.5%、37.4%、24.5%以及16.4%。

1.2行业机构持仓任处于超配阶段,但机构持仓有小幅回落

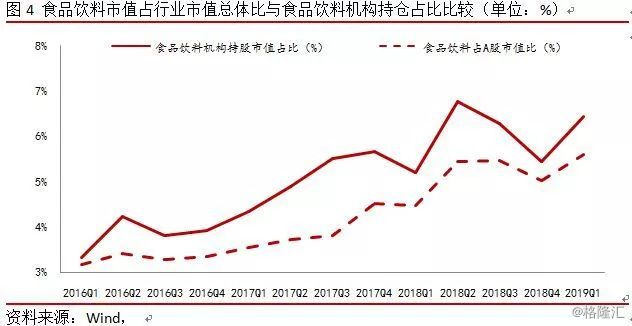

板块环比加仓,仍然处于超配状态。从机构持仓比例看(QFII、保险、基金、券商、社保基金、信托公司、基金管理公司、阳光私募),2019Q1食品饮料配置比例为6.44%,较2018Q4配置比5.44%,出现明显回升。再对比食品饮料市值占总体市值比例看,其占比提升至5.6%,且行业长期属于超配状态。

个股持仓比例环比均有所回升。细分至食品饮料个股机构配置来看,长期在榜单前10的贵州茅台、伊利股份,以及五粮液2019Q1配置比例对比上一季度均有明显回升,五粮液较上一季度,已重回榜单,占比超过伊利股份达到1.18%。

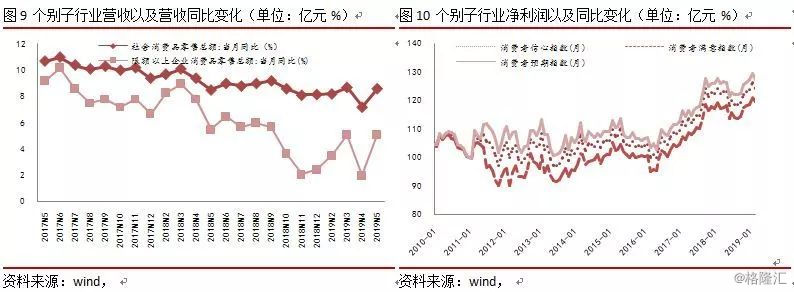

1.3 18Q4业绩创新高,子行业业绩持续分化

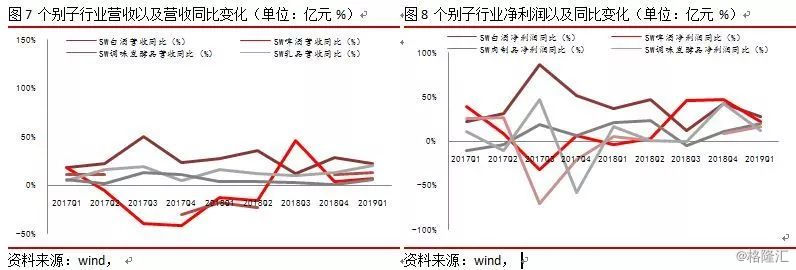

行业净利润同比增速提升明显。2018Q4随着市场市场需求小幅回暖,行业营收及净利润增速均创近年来新高。另一方面,食品饮料行业2019Q1实现营业收入1853.95亿元,同比增长16.2%;归母净利润387.43亿元,同比增长24.4%。一季度虽受高基数影响,其增速均保持稳健增长。

子行业业绩持续分化。细分子行业看,食品饮料板块内部业绩持续分化。1)收入及盈利同比增速持平或加速的有啤酒、调味发酵品、肉制品、白酒及乳品。其中,调味品板块基本面呈现稳中有升状态(2019Q1收入及利润同比:13.5%,16.7%);乳品及肉制品受原材料价格影响,业绩均有所改善;啤酒行业受益行业内产品结构调整及产能利用率提升等因素,盈利增速连续多个季度增长;白酒行业收入及利润自2018Q4已有所回暖。2)收入及盈利同比增长均出现下滑的有其他酒类、黄酒、食品综合等行业,受行业竞争格局加剧,原材料价格持续上涨等压力,行业盈利能力出现明显下滑。

二、消费空间有限,消费分级及消费升级并存

2.1 社消增速放缓已成事实,未来,政策发力有望助推消费回暖

整体社消增速放缓已成事实。截止2019年5月,全国社会消费品零售总额同比增幅放缓,增速仅为8.6%,自2003年以来历史新低,整体社会消费李有所放缓,增量有限。另一方面,限额以上企业消费品零售总额同比增速位5.2%,环比四月提升3.1个百分点。从消费者信心指数来看,19年一季度在内部政策积极发力下,作为前瞻性指标的消费者信心指数攀高,2月创下历史新高。虽社消增速放缓已成事实,但消费者对未来消费意愿或将逐渐回暖。

2.2整体消费呈现消费分级及升级并存,刚性消费仍是首选

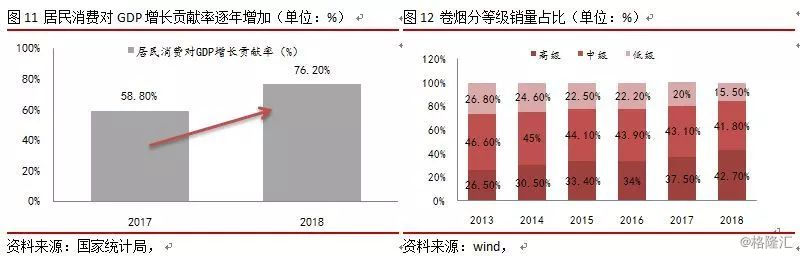

市场消费分级及消费升级并存。根据我国居民消费对GDP增长贡献率数据来看,随着我国居民可支配收入逐年提升,居民消费对GDP的拉动越发明显,从2017年的58.8%已提升至76.2%,居民消费成为我国经济增长的重要推动因素。与此同时,随着我国居民收入结构分化加剧,以及居民消费习惯及需求转变,整体呈现消费分级及消费升级并存状态。如我国卷烟市场,随着居民对健康意识逐步增强,烟草市场消费总量逐步下滑,但高级烟草消费量逐步上升,同时,随着低线城市收入逐步提升和对品牌认知逐步增强,低线烟草消费占比缩减明显。综合以上观点,我们认为,在消费空间有限的背景下,未来刚性消费是首选,其中,具有品牌、品质过硬且不断创新优质的企业将是机会。

三、食品饮料:白酒仍是关注重点,必选消费龙头企业优势凸显

3.1白酒行业:行业集中度进一步提升,龙头酒企稳健成长

本轮白酒周期将有望延续的观点:

1)需求端:需求仍在分化,高端白酒消费群体稳定,波及有限。

2)供给端:酒企产量持续下滑,龙头酒企带领价格带进一步提升,竞争格局加剧,行业集中度逐步提升。

高端酒需求稳定。目前,我国白酒消费主要是以商务和个人消费为主导。随着我国居民收入分化逐步加剧,高收入及低收入群体人均可支配收入同比增速呈现稳中有升,表明其消费能力较为稳定。我们认为,高端白酒市场需求保持较为稳健,低端品牌白酒市场需求提升,而随着中间部分群体消费能力放缓,其对中间价格带的白酒需求将随之放缓。

白酒行业产量逐步下滑。进入18年,随着宏观经济增速放缓,白酒需求逐步减弱,酒企开始调整产量,18年白酒行业产量为871万千升,同比增长3.1%。截止19年5月,我国白酒产量增速持续下滑至0.4%,下跌幅度逐步放大,与此同时,我国白酒行业库存比持续持续下滑,行业库存比减少10.3%,行业产量仍在调整阶段。

行业规模以上酒企数量递减,形成强者恒强格局。截止2018年,规模以上白酒企业为1445家,较2017年已减少148家。收入方面,2018年规模以上白酒企业销售收入为5363亿元,同比增长13%;利润总额为1250亿元,同比增长30%。在整体行业产量下降,酒企数量持续缩减的背景下,我国规模以上白酒企业不管是收入还是盈利均保持较高增速。我们认为,大规模酒企逐步获得小酒企份额,分散产能逐步退出市场,行业集中度正在加速提升,形成强者恒强格局。

整体上市酒企业绩呈现明显马太效应。再从19家上市酒企业绩看,18/19Q1白酒上市公司收入同增25.7%/22.6%,净利润同增33.1%/28.2%。其中,高端酒企“茅五洋泸”总营收为1508.46亿,已占19家上市酒企的73.29%,行业马太效应明显。另一方面,19家上市酒企盈利水平分层越发明显,高端、次高端及低端龙头酒企随着市场份额提升,业绩均实现两位数增长,而中小地方酒企随着市场份额逐步缩小,盈利能力逐步下滑。

待酒企终端零售价格理顺,供货价格提升可期。从白酒产品价格方面来看,进入19年,白酒涨价潮再度来袭,高端白酒卡位千元价格带,多次提升终端零售价格;次高端白酒纷纷提价,抢占高端白酒提价后的空白价格带;低端龙头酒企抢占各低端价格带,布局市场实力提价。我们认为,此次白酒行业集体提价主要是以提升终端零售价为主,随着下游市场顺利接受各级白酒价格带提升,以及酒企的品牌提价空间打开后,酒企将进入提升供货价格阶段,供货价格提升有助酒企盈利能力进一步提升。

优选各价格带龙头酒企。展望19下半年,结合我们对白酒需求端及供给端分析,我们认为,1)目前,白酒行业强者恒强格局越发显现,随着行业产量持续调整,价格带逐步区分,整体行业集中度进一步提升,高端白酒稳健性越发凸显; 2)随着次高端白酒竞争格局逐步加剧,销量增长更多是优势市场的存量竞争,龙头酒企加快推进渠道扁平化建设,理顺终端价格及渠道利润,从而实现存量市场份额增长; 3)目前,低端酒行业集中度极低,龙头低端酒企有望依靠高性价比、渠道全国化等优势,抢占其他中小低端酒市场份额,从中脱颖而出。

3.2 大众食品:优选必选消费品,挖掘产品创新企业

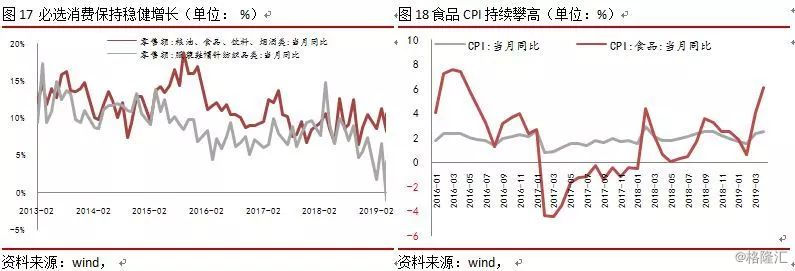

必选仍是优选,龙头价值彰显。进入2019年必选消费继续保持稳健增长,如同我们对消费市场分析一般,需求分化明显。细分看,在社消增速下滑至8.6%的背景下,必选消费刚性需求特性越发显现,其同比增长10.7%,而可选消费增速持续下滑,同比增长为4.1%。另一方面,食品CPI持续攀高,将进一步肯定消费者对必选消费品的消费需求。对于大众食品行业,我们认为应优选,1)必选消费品中日常生活大众品,如调味品、乳品等;2)成本上涨压力下,业绩确定性较强的优质企业;3)具有性价比,不断创新的优质企业,以至于在逆势中份额逐步提升的企业。

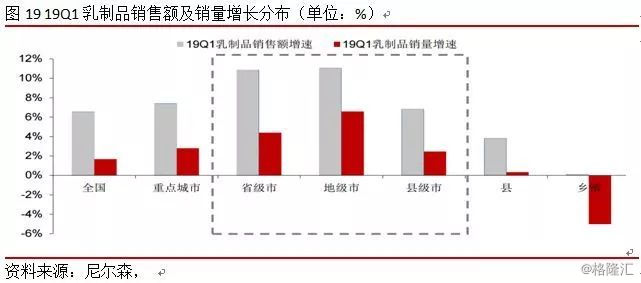

乳品:双子星市场份额竞争有望趋缓,市场份额进一步提升

伴随渠道下沉,低线城市乳制品销售额可期。根据19年一季度乳制品销售额及销量增速表现来看,随着渠道下沉,省地级市及低线区域乳制品销售额增速均超过全国平均水平,且保持高个位数增长。另一方面,随着高端产品结构升级,市场需求稳健发展,重点城市乳制品销售额增长约7%,且高于全国水平。未来,随着低线城市渠道布局加速,其乳品销量及销售额增长可期。

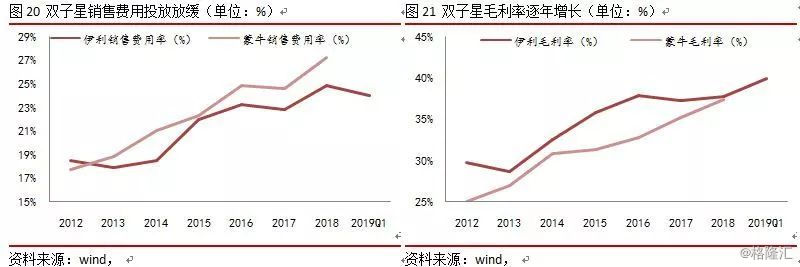

双子星费用投放竞争放缓,龙头份额仍逐步提升。18年双子星均通过较强力度的广告费用投放及促销活动进行市场分额竞争。展进入19年,伴随成本端原奶价格上涨,以及双子星各自明显产品市场份额逐步提升,双子星开始主动收缩销售费用方面投放,确保公司盈利水平。截止2019Q1,伊利股份销售费用率已从高点回落,且毛利润仍持续提升,我们认为,双子星费用投放竞争或将进入小幅放缓期,但仍将继续通过产品结构升级及提高渠道渗透等方式提高市场份额,使得双子星盈利能力有望进一步小幅提升。

预判19年下半年乳品市场,1)短期来看,伴随着成本端原奶价格上涨的压力,同时,乳品双子星的销售费用经过了高强度的市场竞争,将有所放缓费用投放力度,我们认为龙头企业的盈利能力有望小幅提升。2)中长期来看,乳品双子星依靠全国化渠道铺设,以及产品多元化和逐步创新等优势, 伊利依靠基础白奶优势,蒙牛通过低温产品逐步升级,两大企业有望抢占更多市场份额,稳固地位。

调味品:龙头市场份额持续提升

大众餐饮需求较稳定,调味品刚性需求显现。进入19年,限额以上餐饮收入,受经济下行影响较为严重,出现下滑。而大众餐饮收入在此背景下,依然保持着较为稳价的发展,波动较小,截止2019年5月,增速为9.3%。我们认为,宏观经济下行,对大众餐饮收入波及有限,从而反应出调味品行业的刚性需求较强。

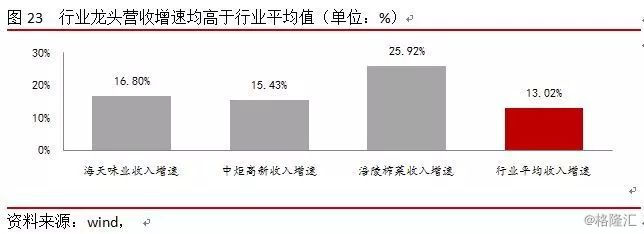

龙头企业业绩保持稳健,集中度进一步提升。从收入CAGR增速可以发现,龙头企业通过产品结构升级及渠道网络加速布局,收入增速均超过行业整体水平,不断加强自身在行业中的地位,行业集中度进一步提升。展望19下半年年,我们认为龙头企业通过强议价能力,及在逆势中抢占市场份额的优势,业绩维持稳定增长。

啤酒:行业产能进一步优化,龙头企业盈利能力可期

产能进一步优化,行业产量增速止跌回升。我国啤酒行业受需求端放缓及进口品牌长期挤压,行业产量持续下滑。2018年,随着行业库存消化,我国啤酒产量达3812万千升,同比增长0.5%,结束了产量持续下滑趋势。

产品价格提升,关厂提升效率,龙头企业盈利能力改善空间可期。价格方面,我们啤酒产品价格长期处于较低水平,远低于进口产品价格。随着龙头企业产品结构升级及品牌收购,我国主流品牌啤酒价格带有小幅提升,华润啤酒18年吨价啤酒达到2824元。另一方面,我国啤酒行业关厂提高效率的趋势不改,华润啤酒2018年关闭13家工厂,青岛啤酒关停多家工厂,累计关闭或出售八家子公司。我们认为,我国啤酒行业伴随产能逐步优化,龙头厂商关厂提升经营效率,龙头企业产品吨价进一步提升,行业集中度有望进一步集中,龙头企业盈利能力改善空间可期。

休闲食品:寻找市占率逐步提升的龙头企业

目前,休闲食品细分子品类众多,经营模式各式各样,消费者对产品依赖粘性较低,逼迫企业不断投入大量费用做好品牌推广,在原有产品基础上不断推出新产品,迎合市场消费需求。我们认为当下,市场需求放缓,应优先选择以下细分子品类的龙头优质企业:

细分子品类进入壁垒较高,品牌产品具有绝对优势。绝味食品、桃李面包及安井食品等消费者认可度较高的品牌,都具备较强的细分品类品牌代表性,导致其他新兴品牌难以切入消费者心中。与此同时,因行业进入壁垒较高,在对应细分子品类中,品牌企业对产品升级具有较大优势。

企业渠道力强,市占率逐步提升。随着消费者对具有品质、品牌的休闲食品更加青睐,尤其是低线城市消费者对品牌认知度逐步增强的背景下,街边夫妻店不再是消费者的首选。休闲卤制品“绝味”以及烘焙食品“桃李面包”等品牌均因渠道下沉被消费者选择,但下沉方式有所差异。前者是采用门店铺设扩展至低线城市,后者则是深化“中央工厂+批发”模式,获得很高市占率。

四、投资策略

整体消费数据放缓已成事实,我们认为消费高增长时代或成为过去。未来消费结构将持续趋于分化发展,我们将持续关注以下两个方向:1)具有品质保障、性价比较高及不断创新的必选消费品企业;2)销售渠道把控严格,其趋向扁平化发展,及市场布局完善,市占率较高的龙头企业。基于以上观点,我们认为2019年下半年食品饮料行业仍有发展空间,建议把握以下两条主线:

白酒板块:目前,白酒行业强者恒强格局越发显现,随着行业产量持续调整,价格带逐步区分,整体行业集中度进一步提升,高端白酒稳健性越发凸显。同时,随着次高端白酒竞争格局逐步加剧,销量增长更多是优势市场的存量竞争,龙头酒企加快推进渠道扁平化建设,理顺终端价格及渠道利润,从而实现存量市场份额增长。

大众食品板块:必选消费品优势凸显,龙头企业依靠产品不断创新及拥有议价权等优势,业绩保持相对稳健。另一方面,挖掘进入壁垒较高的细分子行业,优选具有品牌优势的优质成长企业。

行业估值仍低于中位值,任具有配置机会。截止6月28日,食品饮料估值为31倍(PE TTM)。从行业历史估值来看,2005到2007年大牛市期间,食品饮料行业估值达到历史高位(101倍),2013到2015年,行业在经历大幅回调后,估值降至历史低位(17倍)。回顾19年上半年表现,整体板块估值表现较为强劲,主要靠市场预期差,以及多个细分板块的估值修复支撑。目前估值仍位于历史估值50分位值(59倍)之下,我们认为行业仍有配置机会。

截止6月28日,白酒估值为31倍(PE TTM)。白酒18年及19年一季度业绩表现亮眼,多家酒企业绩超市场预期,板块估值持续修复。我们认为,短期内,二季度白酒需求进入淡季,整体量价进入调整阶段,长期看,需求稳定,具有业绩支撑的高端白酒仍具有配置机会。

免责声明:

本文中的结论和投资建议仅代表作者的个人观点,在任何情况下,本文中的信息或者所表述的意见并不构成对任何人的投资建议,任何人不应当将本文作为做出投资决策的惟一因素。投资者应当自主做出投资决策并自行承担投资风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员