作者:李少君 陈显顺

来源:国泰君安证券研究

上周市场放量反弹,伴随着贸易摩擦的紧张局势缓解和托底刺激政策的不断出台,投资者最关心的问题莫过于——这次的行情应当是反弹减仓,还是反转配置?

根据国泰君安独创的4X4体系,短期风险事件的平抑将带动风险偏好回升,而中长期看,盈利的趋势性复苏回升将进一步推动风险偏好的趋势性回升。

01

中美经贸沟通的再次推进

具备较强的引导意义

6月18日,我们看到了中美经贸问题的沟通再次推进,一方面,美方表示“希望双方工作团队能展开沟通,尽早找到解决当前分歧的办法”;另一方面,中方“愿意同总统先生在二十国集团领导人大阪峰会期间举行会晤,就事关中美关系发展的问题交换意见”。

我们认为,这一进展是出于达成协议的迫切心情,以及美国经济和盈利展望的现实压力,因此类比2018年11月,该事件具备较强的指引意义。

当前,贸易数据已经充分体现2500亿关税影响,A股市场也已部分隐含3000亿预期。若中美这部分负面定价得到修复后,市场的风险偏好有望快速回升,这意味着ERP和盈利拐点将加速到来。

02

重大资产重组政策的突破

为风险偏好修复再添一把火

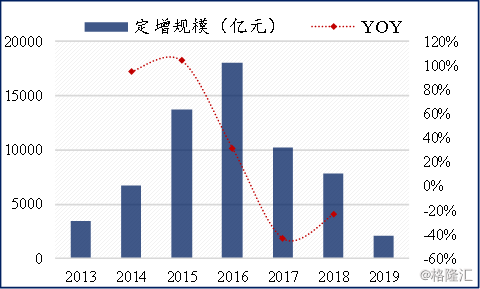

6月20日,证监会就修改《上市公司重大资产重组管理办法》公开征求意见,这意味着再融资政策宽松时代的再次到来。回顾历史,重大资产重组管理政策经历了“松-紧-松”的变化:

2014年7月,借壳认定标准只有一个“资产总额”;“累计首次原则”计算期间无限期;允许配套融资;不允许创业板重组上市。此后,2015年定增公司数量同比上升77%,定增融资金额同比上升104%,同时创业板指、中证500等大幅上涨。

2016年9月,政策修订为5大借壳认定标准(包括资产总额、营业收入、发行股份、净利润、资产净额;“累计首次原则”计算期间为60月内;不允许配套融资。此后,2017年定增公司数量同比下滑36%,定增融资金额同比下滑44%,同时创业板指、中证500等一路下挫。

2017年定增规模大幅下滑

数据来源:Wind,国泰君安证券研究

2019年6月,借壳认定标准删除“净利润”,“累计首次原则”计算期间为36个月内;恢复配套融资;允许创业板重组上市。

我们认为,此次最大的变化在于恢复配套融资和允许创业板进行重组上市,资本向科创引流、助力优质成长企业有助于进一步提振市场风险偏好。

03

全球宽松预期下

加速盈利拐点的到来

在上周的FOMC会议中,我们看到了更多的鸽派信号:一方面有七位FOMC委员预计今年降息两次,另一方面美联储明确表态缩表接近其计划寿命的终点。

美国宽松预期的开启,一方面打开了国内货币政策空间,另一方面环节了汇率压制的压力。结合中美的ERP/盈利/利率周期,我们认为宽松环境初期(前1-1.5年),驱动力有望逐步向上修复。

第一,ERP。2000年的衰退初期,标普500和A股风险偏好经历小幅下行(分别为1%和0.2%);2008的降息初期(阴影区第1年),标普500ERP下行1%、A股ERP下行2%。

第二,无风险利率。2008年中美利率均下行,中国最高下行2.8%,但美国货币政策弹性更大、下行幅度更大(最高下行4%)。

第三,盈利。降息初期A股盈利增速回升接近100%,而美股盈利稳定维持在高位。

综合而言,全球宽松预期下,利率和风险偏好的回升均会带动盈利的修复,而这将倒逼国内盈利修复进程加速。

04

战略配置选什么?

短期看,中美贸易关系缓和,科创板推出下的国内政策环境维持稳定反而存在较大向好可能。

中期看,信用周期向盈利周期的传导过渡仍需要时间,但我们需要看到这过程之中的积极政策信号。

因此,从国泰君安独创的4x4配置体系出发,当前站在ERP和盈利的双重拐点位置,推荐两条主线:

1. 优选风格。风格向消费和轮动过程之中,消费看好盈利-估值性价比高的家电,成长看好政策扶持、自主可控的通信和计算机。

2. 兼顾稳健性价比。看好低估值、稳盈利的银行、非银。

此外,主题层面,推荐政策方向确定、节奏上有可能超预期的燃料电池、车联网和国企改革。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员