作者 | L圆圆

数据支持 | 勾股大数据

6月10日,周大福(1929.HK)一飞冲天的股价,看得我十分不淡定。两周前,看着金价蹭蹭蹭的往上窜,我开始码字挖掘金价上涨的受益股,可文章还没写完,周大福就已经直奔天际了。

怪我咯~

现在周大福股价又出现回落,看着还在高位徘徊的金价,翻着它亮瞎眼的业绩,我还是挺心动的。港股珠宝商里谁会最有投资价值呢?

1

细数珠宝商,哪家质地最好?

香港和内地珠宝商一大堆,逛一圈下来直接懵圈。港股里头的珠宝商也就周大福、周生生(0116.HK)、六福集团(0590.HK)和谢瑞麟(0417.HK)、金猫银猫(1815.HK),不过,后两位只有区区4亿、6亿港元的市值,跟其它老大哥比,显然不是同一个Level,我们就不要浪费时间了。

先来简单了解一下“港股珠宝三兄弟”:

周大福成立于1929年,算起来成立也有90年了。专营周大福品牌珠宝玉石金饰业务,是集原料采购、生产设计、零售服务的综合性企业。它有自己的高新科技研发生产中心,里面人才云集。而且,近年来,还大搞创新做年轻人的生意,做的风生水起。

周生生创立于1934年,它也早已扬名海内外。1973年在香港上市,是香港第一家上市的珠宝商。它也有自己的鉴定中心和研发中心,实力自然不容小觑。

六福集团由一群资深的珠宝行家创办于1991年,一眨眼,到了1997年就登陆了香港主板。主要经营各类铂金首饰、黄金饰品及珠宝首饰采购、设计、批发、商标授权和零售业务。

综合来看,周大福上市最晚,但市值最大,积累根基的时间最长。六福集团诞生最晚,但发展速度最快。周生生成立时间也很长,但综合实力拼不过老大,算是中规中矩。

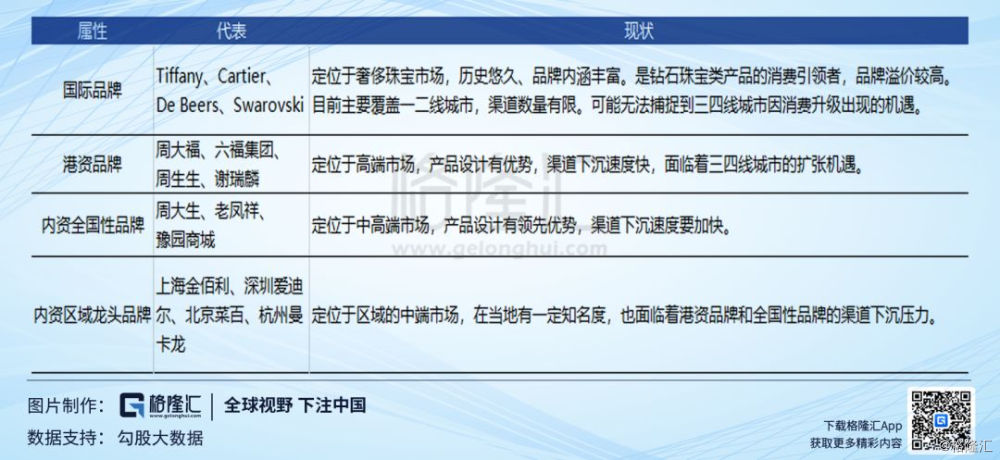

珠宝零售是以品牌和渠道为王的行当。国际知名品牌所在的是奢侈珠宝市场,品牌是最核心的竞争力。但港资或者内资品牌是在中高端珠宝市场,所以渠道广才是王道,因为这意味着它能在各种城市层级里覆盖更多的消费者。

1.门店数量和品牌PK

截至2019年3月31日,周大福的零售网点扩大至3,134个。其中,中国内地市场净增加539个零售点(486个周大福珠宝、7个周大福钟表、4个T MARK、18个SOINLOVE、27个MONOLOGUE,关闭3个HEARTS ON FIRE),港澳及其它市场净增加10个,共达到146家。

旗下的子品牌有:

T MARK,是新的钻石品牌,为了提升大家对钻石的信心设的。

SOINLOVE,2017年推出,主要针对内地轻奢婚嫁市场,价格在2,000~20,000港元。

MONOLOGUE,2016年推出,价格在500~5,000港元。

相对于Pandora、佐卡伊、克徕帝CRD等等,这样的价格有没有动心?

截至2018年9月30日,六福集团共拥有1,730家店铺。其中,六福店铺223家自营店(内地占151家)、1,502家品牌店(内地占1,500家)。金至尊店铺主要是自营模式,一共有5家,分布在二、三、四线城市。

截至2018年12月31日,周生生中国内地的零售店铺共506家,其中,周生生珠宝469家和23家MINTYGREEN。MINTYGREEN在2018年下半年刚成立,收入贡献不是很大。

门店数量和品牌是渠道铺设成效的证明,而渠道是否能快速扩张,在一定程度上取决于它们的运营模式。

2.运营模式的区别

周大福的零售点主要分布在二线城市,占比超过50%。近年来,它也采用多品牌战略加速布局三线和较次级的城市。多品牌战略改善了毛利率,还能增加市场份额。目前,三线城市的零售点占比11.3%,零售值同比增加19%,渠道下沉卓有成效。

而且,它采取自营和加盟相结合的形式,两者的比例常年维持在7:3。

主打高端珠宝的周生生是长期坚持100%全自营的。所以,你会看到虽然周生生成立时间很长,但零售点却远落后于后诞生的六福集团。

六福和它们也不同,它主要以品牌加盟店为主,采取从较低级的市场往上打的策略。店铺多位于华北、华南的三、四线城市,其次才是二线城市。

加盟店容易出现售价不统一、服务质量参差不齐的问题。对公司管理的要求自然就提高了,诸如能不能建立标准化门店经营管理体系呢,建立之后,有没有对加盟店进行资质评估、形象、培训、价格体系进行有效管理等等。只有在有效的、可执行的制度下,才能具备不断复制和协同的能力。

周大福和周生生的经营模式和定位更加有利于品牌国际化,经营保障性也更高,但周生生在一定程度上绑住了自己的手脚,后期无法实现扩张,渠道下沉受限,弊大于利。

周大福是两者结合,从成效来看,规模扩张进展较为顺利。周大福的管理层给出的目标指引是在2020年开张500家新店,以加盟店为主。这就意味着它会在两年内开设1,000家分店,市场份额会有一定提升。

在三大珠宝商中,周大福利用更迎合年轻一代和低层级城市的消费水平的子品牌打入低线城市,并获得更高的品牌溢价,这和Tiffany的经历很相似。

2008年,推出以公司仓管的钥匙为灵感的Tiffany Keys系列;2014 年,推出以字母T为线条的Tiffany T系列。每个新系列的诞生,都受到追捧,Tiffany的品牌优势不断凸显。

珠宝行业早已进入供过于求、同质化严重和低价竞争的红海期。同行国内司众多,加上Cartier、Tiffany、Swarovski、Pandora等品牌在国内市场迅速崛起,要想在竞争激烈的市场闯出一片天地,就要走高附加值的差异化营销道路,渠道加速下沉、提高品牌溢价不失为一种良方。

再过一年,90后就要陆续开始迈入30岁了,00后也已经成年,这些人群逐渐成为消费主力。在收入上升后,颜值高、价格适宜的时尚类或高端类珠宝会更符合大家的追求,况且大家更青睐能高大上的大牌子。

从消费习惯来看,大家更喜欢到实体店去试戴真品,所以线下渠道落后是外国品牌的劣势。以潮宏基为代表的内资品牌,渠道能力虽然有所提升,但相较于品牌悠久、享有口碑的港资周姓珠宝商还略显逊色。

综合比较渠道和品牌优势等综合实力,周大福的质地要数最优质的。按销售额算,它算得上是全球珠宝公司NO.1了。

2

周大福未来可期?

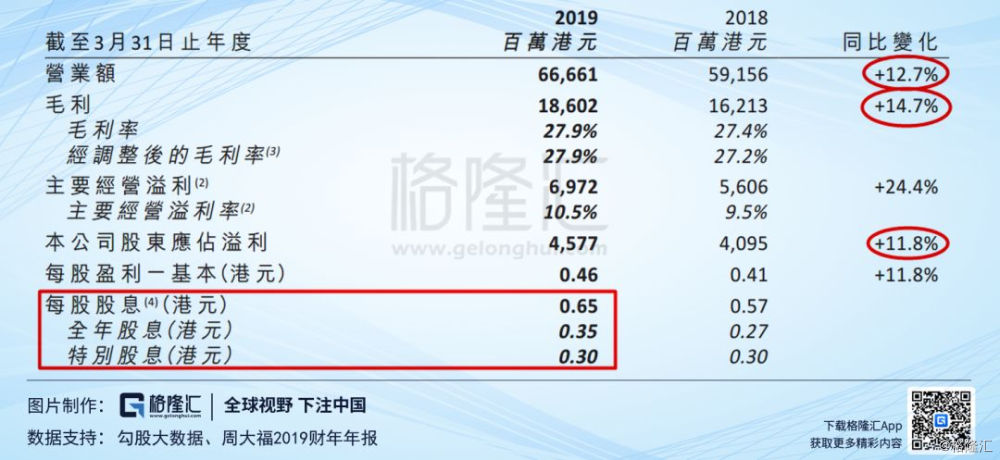

6月6日,周大福向市场交了一份靓丽的成绩单,2019财年(2018年4月~2019年3月):

收入666.61亿港元,同比增长12.7%;

净利润45.77亿港元,同比增长11.8%,高于预期。

内地市场是它业绩增长的主力军。2019财年,内地的营业额主要由新开的零售点带动从而攀升15.3%,而港澳和其它市场为8.4%,内地市场的业绩几乎是他们的两倍。

内地之所以能持续放大招,驱动因素无外乎两个:

①渠道:门店净增量是539家,而且大部份是加盟店作的贡献。相比其它珠宝品牌,小城市的加盟商更愿意开周大福分店,这也促使公司加快了扩张速度,渗透率更高;

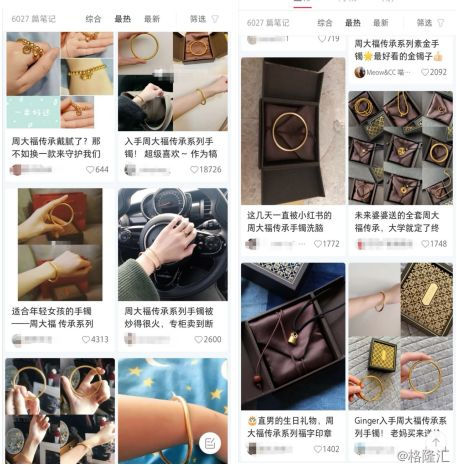

②产品:推出了高端产品“传承”系列,提升了产品均价(黃金首饰的平均售价提升13.2%)和毛利率。虽然这个系列价格不菲,但超级受欢迎。作为苦逼的二级狗,反正我是不敢翻看价格的,去看小红书,分分钟都会被种草。这热度来感受一下~

(图片来源:小红书APP截图)

从前,大伙说,让马爸爸走上人生巅峰的,是他背后无数的女人。可这会儿,撑起周大福的却是无数的少女。从前,黄金首饰都被吐槽土气,戴出门画风就像暴发户。如今,面对不断革新的黄金产品,从大妈到少女都成它的粉儿。

未来,产品升级和门店扩张依然是推动公司2020财年业绩增长的关键因素。

这次,公司还给了大彩蛋。每股派息0.65港元,包括0.30港元的特别股息。截至2019年6月17日,股息收益率为8.8%,而派息分红比例高达141.3%,近4年几乎都超过100%的派息分红比例,可见公司对投资者是有多阔绰。

3

金价和珠宝商的黄金存货

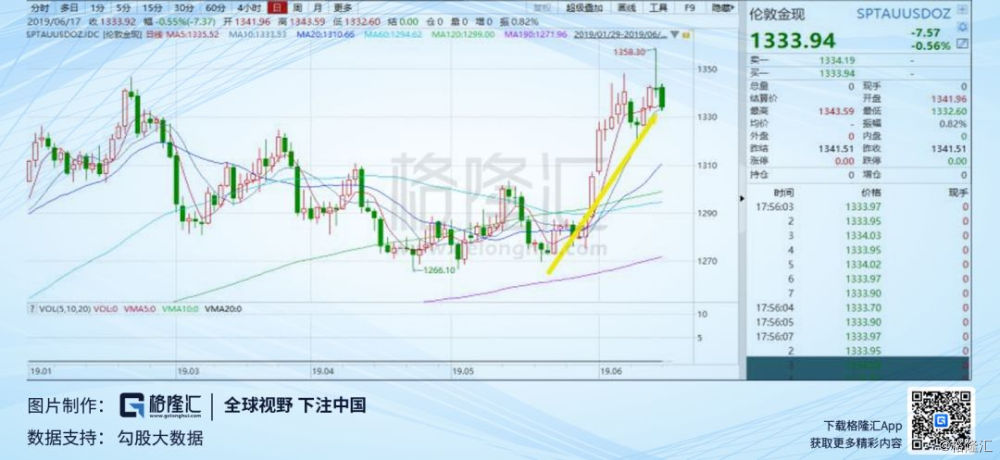

再回归开篇提及的金价吧。一直以来,金价和珠宝商之间有一种很微妙的关系。五月底至今,金价涨幅高达4.4%。相反,美国原油期货还在低位徘徊。长期作为风险变化风向标的金油比早已出现了背离。

黄金不像萝卜白菜,价格波动小,周转快,当天的货,当天就能卖掉。黄金、石油价格都波动大,如果完全按行情自由演绎,珠宝商几天下来一不小心就得损失好几千万。所以,他们都会做对冲。

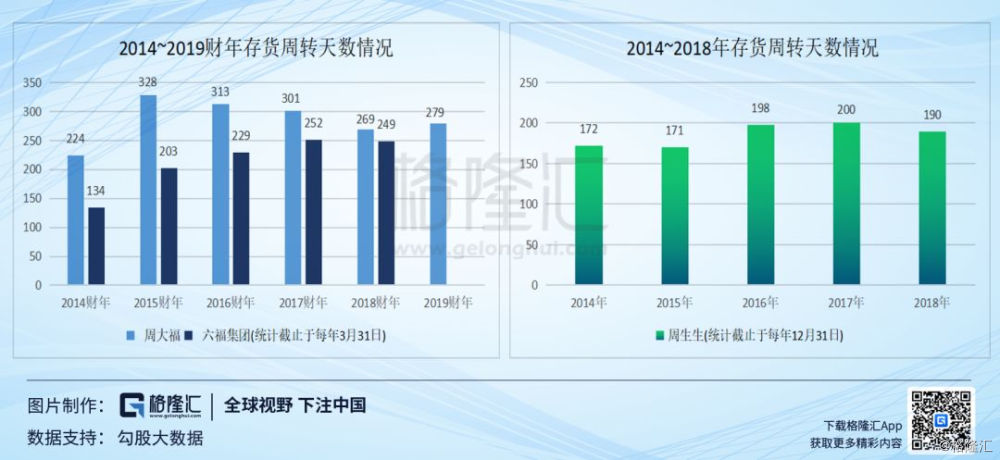

整体来看,2018年至今,三家珠宝商的存货周转天数都有所缩短,维持在200~300天。也就是说公司目前所卖的黄金首饰,是200~300天前进货的,那时的均价可视为销售成本。

周大福(截至于2019年3月31日),存货周转天数为279天,金价均值为1266.88美元/盎司。

六福集团(截至于2018年9月30日),存货周转天数为253天,金价均值为1281.03美元/盎司。

周生生(截止于2018年12月31日),存货周转天数为190天,金价均价1246.28美元/盎司。

珠宝商售卖黄金首饰,都是按当日价卖的。低买高卖,才能妥妥的盈利。假设我们以6月17日为截止日期,分别按各自的存货周转天数计算卖出的均价:

周大福是1260.84美元/盎司,六福集团是1257.93美元/盎司,周生生是1271.96美元/盎司。

最后粗略估算它们的差价:周大福是-6.04美元/盎司,六福集团是-23.1美元/盎司,周生生是25.68美元/盎司。大致判断周生生的黄金成本会更有优势,周大福略微亏损。

如果金价继续走高,它们的差价是有望缩窄,盈利空间会被拉大。

石油方面,6月13日发生阿曼湾油轮遇袭事件,导致中东以及美伊局势关系升温。受此事件影响,油价出现短期飙升。但高盛于上周表示,OPEC延长减产,对油价支撑有限。由于新的基础设施使美国石油产量得以大幅增加,石油市场将在下半年面临新的压力。

而美元和黄金是传统意义上的避险资产,在某种程度上互为替代,美元指数和金价走势有明显的负相关。如今,黄金需求端较强,金价大幅下跌的可能性应该不大。

6月12日,美国劳工部公布,5月CPI同比1.8%,低于预期1.9%和前值2%,5月核心CPI同比2%,低于预期2.1%和前值2.1%,整体经济环境不佳。最新公布的5月新增非农就业人数,仅为7.5万人,创近三个月来最低水平,远不及市场预期。就业环境不好,可能是因为美国经济疲软所致。

美联储降息可能性增强,市场避险情绪何时消散?

在这样的背景下,金价有持续反弹的趋势,或保持目前的价格水平上震荡。

4

结语

可能很多人也不知道,除了周大福以外,新世界集团也都是郑裕彤家的产业(包括新世界发展、新世界中国、新创建、还有百货业务的新世界百货等),而且还涉足物业、住宅酒店项目,比如说K11。周大福的投资在石油、房地产、服饰,甚至博彩业均有所涉足。

新世界集团的业务拓展和周大福相辅相成,有利于其门店扩张。

周大福主打中高端珠宝,渠道铺设能力强,品牌溢价也不逊色于外国品牌,子品牌价格还比较亲民。随着二、三线和低层级城市居民收入的提高,它的产品更能迎合消费升级的诉求。

截至6月17日,周大福市值741亿港元。预期2020财年收入同比增长7%,给予2020年PE 16x。考虑到公司业绩增长稳定,以及有较高的派息率,股价有较大吸引力。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员