作者:朱启兵、王大林

来源:朱启兵宏观研究

摘要

从上世纪80年代开始,国际加工制造业中心向我国转移,“中国制造”开始向世界输出,一时间我国成为“世界工厂”的代名词。我国是制造业大国,改革开放以来伴随着世界制造业加工中心的转移,我国制造业飞速发展,也推动着我国经济快速发展。进入21世纪,我国进入WTO组织,在2000至2008年的近十年间,出口对我国经济形成了巨大的推动力。但金融危机之后,国内外宏观经济形势不断变化。从国内看,随着人力成本等要素价格的提升和自身科技的发展,我国制造业正经历着重要的转型与变革,逐渐从全球产业价值链的低端向上移动。从国际宏观环境看,全球加工制造业不断向人力成本更低的南亚与东南亚迁移;与此同时,贸易保护主义开始抬头。在国内外宏观环境的作用下,我国产业链进行不断的深化调整。在中美贸易摩擦升级的背景下,研究产业变迁对研究贸易战对产业的冲击以及产业如何应对贸易摩擦具有重要意义。

近代以来伴随着技术和生产力的发展,产业中心在不断迁移。英国工业革命之后,纺织业兴起,英国成为全球纺织业中心。电力和汽车技术兴起后,产业中心逐渐向欧洲大陆,再向美国迁移。二战后,随着德、日等国经济的恢复,德国和日本开始成为新的产业中心。在这一过程中,社会分工开始逐步细化,技术研发等环节留在美国,部分生产加工等环节开始从美国转移至德国和日本。70年代,随着社会分工化的进一步深入和德日两国经济技术的发展,德国和日本的加工行业开始向亚洲转移,这一时期输入地区典型的代表是“亚洲四小龙”。进入90年代,“亚洲四小龙”产业则逐步开始向发展中国家转移,这一时期输入地区典型的代表是中国。中国的人力成本同样伴随着产业的发展逐步提高,在全球金融危机之后,加工业开始向人力成本更低的国家转移(主要是东南亚和南亚等国)。

我们可以将纺织服装在我国的发展分为两个阶段。第一个阶段是20世纪80年代至金融危机之前,第二个阶段是金融危机之后。20世纪80年代,纺织服装行业由“亚洲四小龙”开始向我国转移,对我国改革开放初期的经济发展起到重要的推动作用。目前中国仍是世界上纺织服装行业最大的出口国,但金融危机之后产业转移的趋势显著,贸易摩擦加速低附加值行业转移。

从产业发展来看,低附加值的劳动密集型行业向外流出是必然趋势,一方面是向消费市场端转移,一方面是向原材料端转移。中美贸易摩擦的冲击下,短期向品牌、设计端快速转移并不现实,品牌和设计需要时间的积累。但基于我国完整的生产链条,向高端原材料端的转移相对较为容易。而从就业来看,贸易摩擦的冲击小于国内产业调整的冲击,在稳定就业方面,更应关注劳动力素质的提升以及第三产业就业情况。

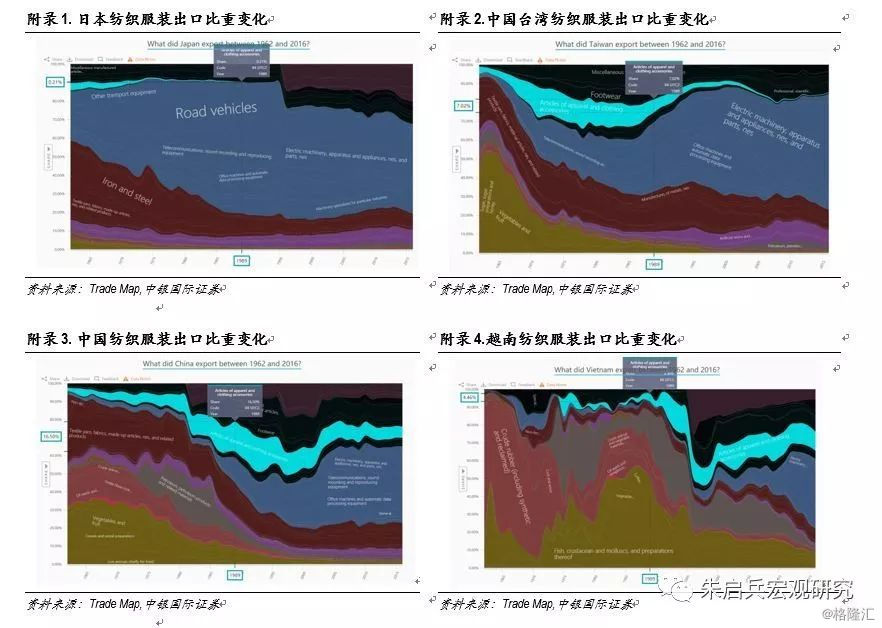

目录

正文

1.研究产业变迁的意义

从上世纪80年代开始,国际加工制造业中心向我国转移,“中国制造”开始向世界输出,一时间我国成为“世界工厂”的代名词。我国是制造业大国,改革开放以来伴随着世界制造业加工中心的转移,我国制造业飞速发展,也推动着我国经济快速发展。进入21世纪,我国进入WTO组织,在2000至2008年的近十年间,出口对我国经济形成了巨大的推动力。但金融危机之后,国内外宏观经济形势不断变化。从国内看,随着人力成本等要素价格的提升和自身科技的发展,我国制造业正经历着重要的转型与变革,逐渐从全球产业价值链的低端向上移动。从国际宏观环境看,全球加工制造业不断向人力成本更低的南亚与东南亚迁移;与此同时,贸易保护主义开始抬头。在国内外宏观环境的作用下,我国产业链进行不断的深化调整。在中美贸易摩擦升级的背景下,研究产业变迁对研究贸易战对产业的冲击以及产业如何应对贸易摩擦具有重要意义。

与微观研究不尽相同,本文研究的产业变迁主要是聚焦在产业的迁移与集聚方面,不局限于具体的公司,而是从产业发展的角度去观察市场、需求、技术、劳动力等因素的变化;分析在宏观背景下,整体产业链的变化发展趋势。由于行业众多,我们选择两个行业分别代表劳动密集型行业和技术资本密集型行业。

本文选取纺织服装行业作为劳动密集型产业进行分析。纺织服装加工行业是比较典型的劳动密集行业,工业革命以来的一百多年间曾多次出现行业的迁移,具有代表性。我国纺织服装在过去30年中快速发展,虽然在我国出口比重不断下降,但是在世界纺织服装出口中仍居于前列。纺织服装行业的变迁也反应了我国产业结构的调整,劳动力素质整体提高,出口结构的变化等一系列宏观经济的变化。

从行业角度看,纺织服装行业可以分为加工和销售两个大的板块。纺织服装加工行业属于制造业,主要是劳动密集型行业,毛利相对较低,对外出口占据较大比例。服装销售,主要是第三产业,从事服装设计和销售等活动,位于全球价值链上游,接近消费市场,利润率相对较高。加工板块和销售板块在表现出的迁移规律并不相同。本文重点关注纺织服装加工行业,下文的纺织服装业也指纺织服装加工业。

从纺织服装业的发展迁移规律来看,工业革命后纺织服装行业从英国兴起,随后迁移到美国再迁移到日本;在全球经济发展过程中,国际分工不断深化,纺织服装业的设计与销售板块留在欧洲、美国和日本,而加工板块则继续向“亚洲四小龙”、中国以及东南亚和南亚地区迁移。

本文重点关注纺织服装行业在中国的发展以及向东南亚及南亚迁移的过程,一方面观察行业生产与出口变化,一方面关注就业的变化;除此之外,还分析产业集群的变迁以及在全球价值链的变化以及贸易战的冲击。

2.产业变迁

2.1工业革命以来的产业变迁

近代以来伴随着技术和生产力的发展,产业中心在不断迁移。英国工业革命之后,纺织业兴起,英国成为全球纺织业中心。电力和汽车技术兴起后,产业中心逐渐向欧洲大陆,再向美国迁移。二战后,随着德、日等国经济的恢复,德国和日本开始成为新的产业中心。在这一过程中,社会分工开始逐步细化,技术研发等环节留在美国,部分生产加工等环节开始从美国转移至德国和日本。70年代,随着社会分工化的进一步深入和德日两国经济技术的发展,德国和日本的加工行业开始向亚洲转移,这一时期输入地区典型的代表是“亚洲四小龙”。进入90年代,“亚洲四小龙”产业则逐步开始向发展中国家转移,这一时期输入地区典型的代表是中国。中国的人力成本同样伴随着产业的发展逐步提高,在全球金融危机之后,加工业开始向人力成本更低的国家转移(主要是东南亚和南亚等国)。

伴随着国际分工深入,产业转移也出现新的特点,即社会分工垂直化使得经济中心不再随着产业转移而变迁。近代工业起源于英国,全球支柱产业由纺织业转向汽车工业再向高技术产业发展;而工业中心也有英国向欧洲大陆在向美国扩散。随着工业的不断发展和社会分工的不断深入,产业转移的形式也在发生变化。从英国到欧洲大陆再到美国的产业转移主要都伴随着全球经济中心的转移;而从美国开始,社会分工日益深入,产业转移也出现了新的形式,就是按产业链的分布,向不同的地区转移,而经济中心依然留在美国等发达国家;除此之外,输出区域产业升级,进入高收入行业列。

2.2产业迁移的主要影响因素

产业的转移是由于市场、成本、技术、政策等因素发生变化进而使产业在空间上(国家或地区)产生迁移的现象。产业转移的理论有很多,主要包含成本理论、生命周期轮、梯度转移理论、产业成长理论、产业分工理论、区域理论等。本文主要从成本理论的角度出发来分析产业转移和集聚的分析框架。

我们认为成本是促进产业转移的重要因素。成本主要有要素成本和区位成本,要素成本包含土地、劳动力、技术、原材料等要素;区位成本主要包含市场、税收和政策、基础设施等要素。对于劳动密集型产业,劳动力成本是企业考虑的重要因素。

生产要素

生产要素主要包含原材料、劳动力、土地、技术等。不同行业对不同生产要素的敏感程度不同。资源密集型行业对原材料需求较高,会布局在临近原材料产地的位置。而劳动力密集型的加工行业,对劳动力成本敏感性较高,会布局在劳动人口密度较高,人均收入较低的区域。技术密集型主要临近高校、科研院所,更容易吸引人才。资源密集型和劳动力密集型行业对消费市场区位的变化并不敏感,主要临近生产地,但销售行业需要临近消费市场。

区位要素

区位要素主要包括市场、基础设施、税收和政策等因素。销售行业需要临近消费市场以快速应对市场需求的变化。配套基础设施可以在成本和效率两个方面影响行业发展;基础设施不仅包含生产园区的基础设施,还包括区域内的公路铁路等物流设施,以拉近生产和销售的距离。由于劳动密集型和资源密集型产业一般距离市场较远,便利高效的交通可以缩短运输时间和运输成本。除此之外,成熟规范的园区更有利于企业的管理,降低成本。政策主要是一些投资优惠的税收政策、土地政策以及地方招商引资的一些便利设施,等等。税收优惠和土地政策对企业的吸引力也相对较大。

3.劳动密集型行业的产业变迁,以纺织服装行业为例

3.1纺织行业的国际转移

纺织服装产业属于典型的劳动密集型产业,在全球工业化初期是重要支柱产业,随着工业技术的发展,纺织行业逐渐失去支柱产业的地位,而纺织服装行业的转移也不再影响全球经济中心的转移。作为劳动密集型行业,影响纺织服装加工行业迁移的最主要因素是劳动力价格。由于输出地区劳动力成本的上升,工业革命以来纺织行业进行了多次转移。

第一次发生在20世纪上半叶,从英国向美国转移。19世纪上半叶,近代工业起源于英国,以纺织机和蒸汽机为主。蒸汽机和纺织机极大地提高的纺织业的生产效率,在此基础上,英国成为世界经济中心。随着纺织业发展,对原料需求增加,到20世纪初,美国成为纺织服装业的主要原材料产地,出于原材料成本和劳动力成本的考虑,纺织服装行业中心由英国向美国转移。

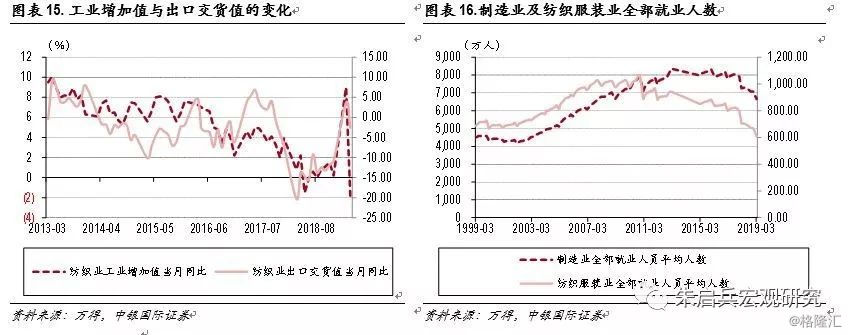

第二次发生在20世纪50年代,纺织服装业从美国转移到日本。随着美国劳动力成本的上升,纺织服装行业的竞争力下降。纺织服装行业开始向劳动力成本低廉的日本转移。60年代初,日本制造业发展,化工、钢铁、汽车的行业开始发展,纺织服装行业出口开始下降,到80年代末纺织服装业出口比重几乎为零(见附录1)。

第三次是发生在20世界60至70年代,由日本转移到“亚洲四小龙”。随着日本经济的复苏,劳动力成本也逐步上升。纺织服装行业开始由日本向外转移。60年代,中国台湾的纺织服装产品出口快速增长,整个70年代到80年代,纺织服装出口的比重都较高。而90年代开始,纺织服装业出口比重大幅下滑(见附录2)。

第四次转移发生在20世纪80至90年代,由“亚洲四小龙”转移到发展中国家,尤其是中国。70年代末,中国开始进行改革开放,巨大的劳动力市场吸引了纺织服装行业向中国转移。中国80年代开始,纺织服装业的出口比重较高。2000年加入WTO之后,中国对外贸易进一步发展,包括其他贸易行业;进入2000年后,我国产业结构不断调整优化,逐步向中高端产业发展,纺织服装出口比例不断下降,目前稳定在7%上下。

第五次转移目前正在发生。目前纺织服装业由中国向东南亚和南亚国家开始转移。2000年以后,越南和印度等国的纺织服装产品出口比重提升,成为重要出口产品。虽然第五次纺织服装行业转移正在进行,目前中国仍然是全球最大的纺织服装出口国家。

虽然纺织服装业的迁移以成本驱动为主,但是前后出现了不同的迁移特点。首先,第一至二次的产业迁移,伴随着世界经济中心的转移,而第三至五的产业转移则是社会分工深入的结果,并没有引起经济中心实质上的转移。从数据上看,当纺织业由英国迁往美国时,美国的GDP逐渐赶超英国,而加工制造业在由美国转移向日本、亚洲四小龙和中国时,输入区域的经济虽然得到快速发展,但并没有超过输出区域。后几次重要的产业转移更多地与国际产业的价值链延展有关,我们应该更多地关注输出区域与输入区域的产业结构转变与升级。其次,纺织服装行业往往成为输入地区未来一段时间内的支柱行业;当经济发展到一定阶段,劳动力成本随之上升,出现行业开始向外迁移的迹象。

3.2中国纺织行业的发展

纺织行业国内发展情况

我们可以将纺织服装在我国的发展分为两个阶段。第一个阶段是20世纪80年代至金融危机之前,第二个阶段是金融危机之后。

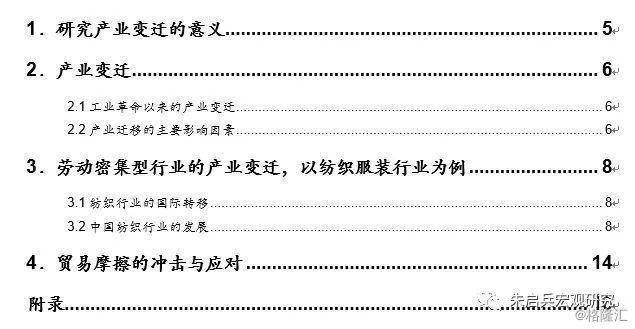

20世纪80年代,纺织服装行业由“亚洲四小龙”开始向我国转移,对我国改革开放初期的经济发展起到重要的推动作用。我们从出口及就业两方面来分析。从附录3可以看出,整个80年代,纺织服装出口都在我国出口中占有重要比重。随着这一时期经济发展和进入WTO组织,纺织服装品的出口比重在所有商品中不断下降。从Comtrade数据显示,1992年到2007年金融危机之前,纺织服装行业的出口总额在不断上升,但出口比重却不断下降,到金融危机之后趋于稳定。这一方面反映了我国纺织服装行业的发展,另一方面也反映出产业结构的不断优化。从就业来看,纺织服装行业的就业人数在2007年前处于不断上升的阶段,全部从业人员平均人数从700万人上升至1000余万人,很好地缓解了这一时期的就业压力,推动人口城镇化。

目前中国仍是世界上纺织服装行业最大的出口国,但金融危机之后产业转移的趋势显著,贸易摩擦加速低附加值行业转移。金融危机之后是我国纺织服装行业发展的第二阶段。随着我国人力成本的上升,纺织服装行业已经开始出现向人力成本较低的中西部地区和东南亚南亚地区转移的趋势。这一时期,纺织服装行业出口比重稳定在10%附近,纺织服装行业就业人数开始出现下降。除此之外,纺织服装行业的工业增加值增速不断下降,由2007年的16%下降到2018年的0附近。纺织服装行业人均创造的主营业务收入和利润的下降则出现在2017年。

中国纺织业的转移主要表现出两个趋势:一是区域转移,由东部沿海地区向中西部地区转移;二是国际转移,由中国向东南亚、南亚地区转移。

国内区域转移一是省内转移,二是省际转移,主要也是由于生产要素价格的巨大差异驱动的(如四川和河南);除此之外,也有地方政府政策引导以及原材料要素驱动的(例如,新疆棉花)。省内转移主要是由省内制造业发达、科技创新基础好的地区转向人力成本相对较低的地区,促进省内合作和全省经济协调发展。以江苏省为例,纺织行业由劳动力成本较高的苏南地区,向劳动力成本较低的苏北地区转移。以广东省为例,纺织业由粤南向粤北地区扩散。

同理,省际转移是由劳动力成本高的省份向劳动力成本低的省份转移。广东、山东、江苏、浙江等传统纺织业大省,也是青年人口大省,但四省目前劳动力成本高于全国平均成本,对纺织服装业来说成本过高。以浙江省为例,2000年以后,浙江省纺织业利用外资的增速不断下降,到2008年之后,利用外资的增速中枢下降到0附近。河南、四川等省份同样是劳动力大省,劳动力成本显著低于全国平均水平。两省均有促进传统劳动密集型行业发展的政策。

在纺织服装加工业不断向中西部地区转移的同时,纺织服装品牌和规模以上纺织服装业企业在不断集中。在产业由发达地区向不发达地区转移的同时,也出现了逆向转移的情况,即产业的部分部门转移向东部沿海地区。东部产业集群、物流及基础设施及品牌设计相对较为完善,尤其是长三角地区,国内主要的服装设计院校,如东华大学、苏州大学、江南大学等都集中在长三角地区。另一方面,近年纺织服装行业集中度在提升,尤其是2017年之后,且服装行业高于纺织行业。

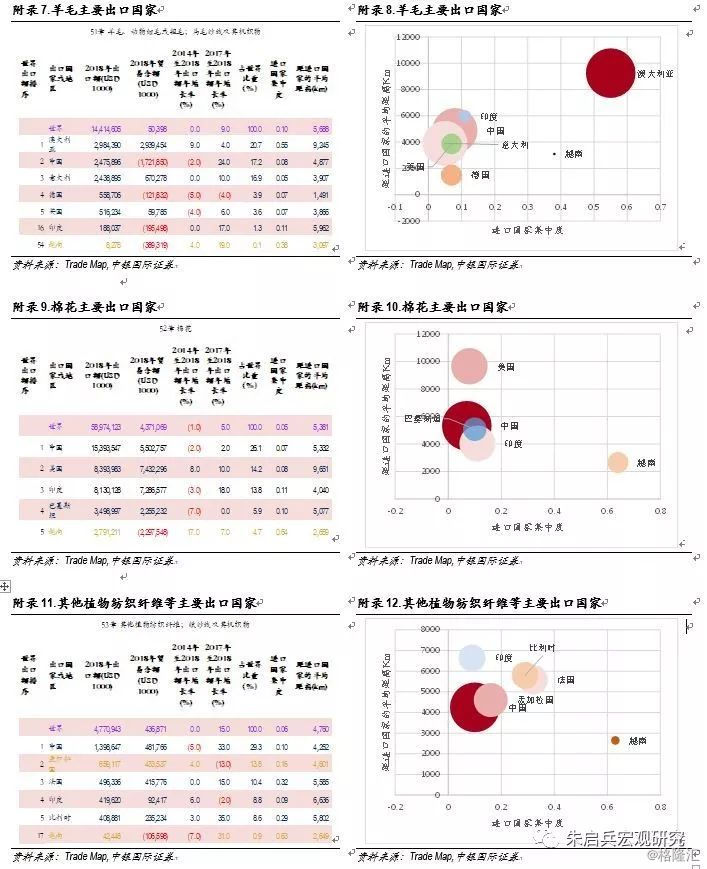

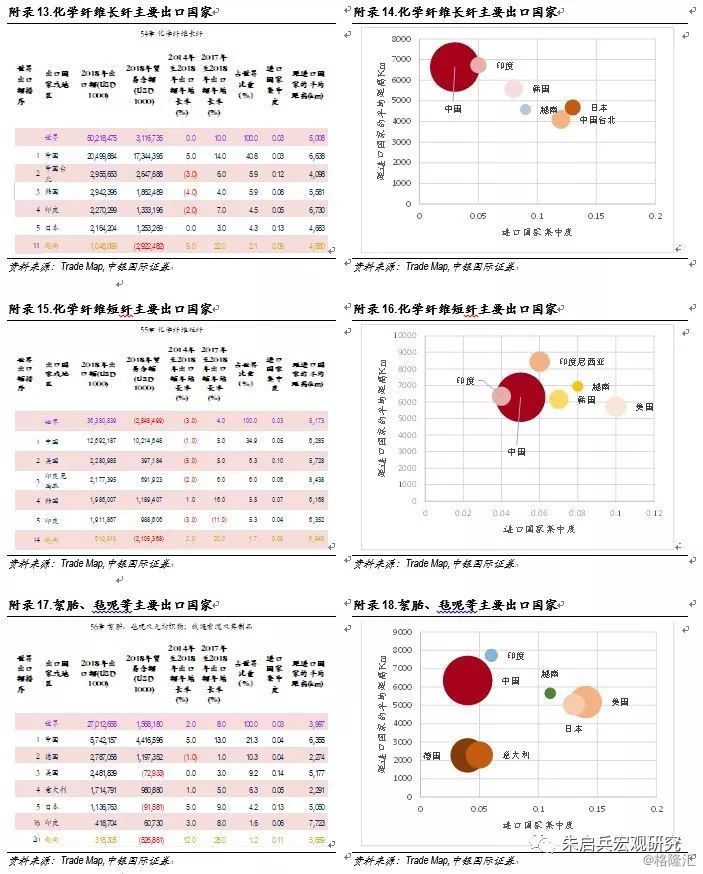

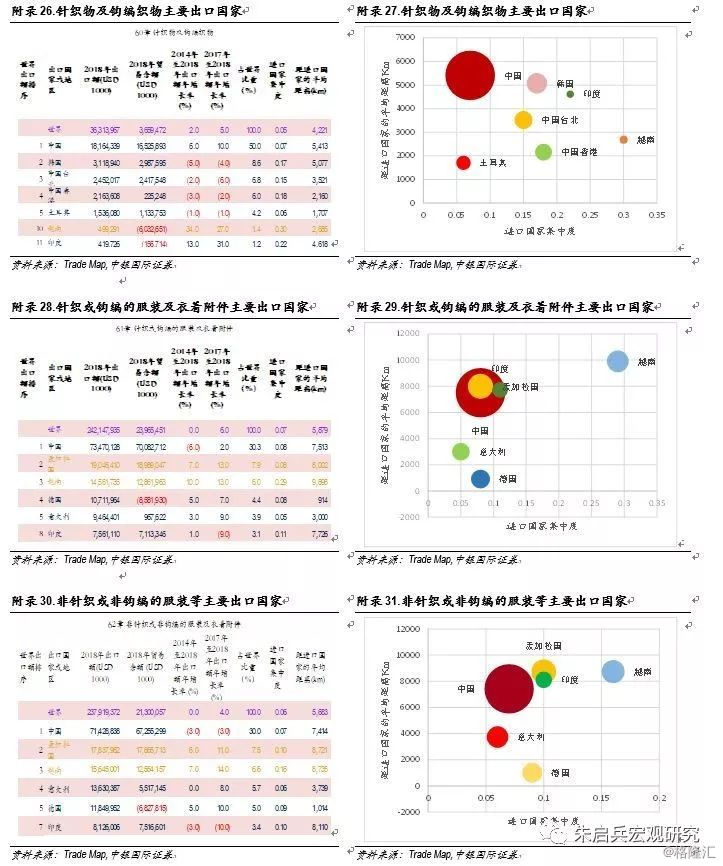

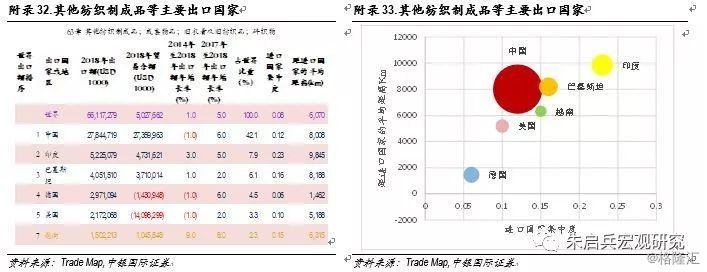

劳动密集型行业未来的发展方向仍是向原料端和消费端两个方向发展。在全球的价值链条中,品牌和销售主要掌握在美国、欧洲和少数日韩企业中,先进面料生产日韩处于领先位置,高品质羊毛等原材料澳大利亚具有话语权。而中国、东南亚及南亚国家主要位于价值链条的低端。中国未来的发展方向在于提高产品的附加值(如纤维和纺织材料的研发),向产业链的两端优质原材料及品牌销售延伸,产业的低附加值部分向中西部及周边国家转移是发展趋势。从Comtrade公布的HS全球出口数据(附录5-33)上也可以看出,在单纯的服装加工业方面,越南和印度等东南亚国家在全球出口排名已经相对靠前,但是在纺织服装的原材料及化学加工品方面,越南和印度仍有一定差距。

虽然行业出现转移,但目前我国的制造业加工大国的地位短期内仍然很难动摇。虽然面临劳动成本不断上升的压力,但是我们目前的配套基础设施及劳动力素质方面仍有较大优势,生产质量和效率仍然高于东南亚和南亚国家。但产业升级,我国产业向附加值高的制造业迁移是必然趋势。

纺织业国内转移及海外布局

除了国内转移外,目前我国一些纺织服装企业也向海外转移,利用当地优惠的税收政策及廉价的劳动力资源。主要输出地区为在关税、劳动力等方面具有优势的东南亚和南亚。根据中国对外直接投资统计公报,2017年中国对东盟投资自存量中制造业占据第二位,约155.69亿美元,其中主要投向印度尼西亚、泰国、越南、马来西亚和新加坡等国。在所有的制造业对外直接投资中,纺织服装行业居于所有行业的中间位置,鉴于目前的就业压力,劳动密集型行业目前并不是国内产业向外迁移的主要行业。根据Comtrade公布的进出口数据显示,东南亚和南亚目前仍主要承接劳动密集型的成衣加工,面料等原材料对进口依赖较高,我国在纺织服装业整体的竞争中仍有一定优势。但随着我国劳动力成本进一步提升,纺织服装行业未来的发展方向仍是向价值链的两端移动。

4.贸易摩擦的冲击与应对

贸易摩擦的冲击

在上述分析中我们看出,即使不出现贸易摩擦,产业转移与集聚也必然会发生。而且从产业转移的历史进程来看,目前产业转移并不一定导致国家经济的衰落,更多的是输出地区自身产业升级驱动的。但是我们可以看到,中美贸易摩擦在一定程度上加速了这一过程的推进,中美贸易摩擦的冲击更主要集中在两个方面,一是对行业出口的影响,一是对就业影响。

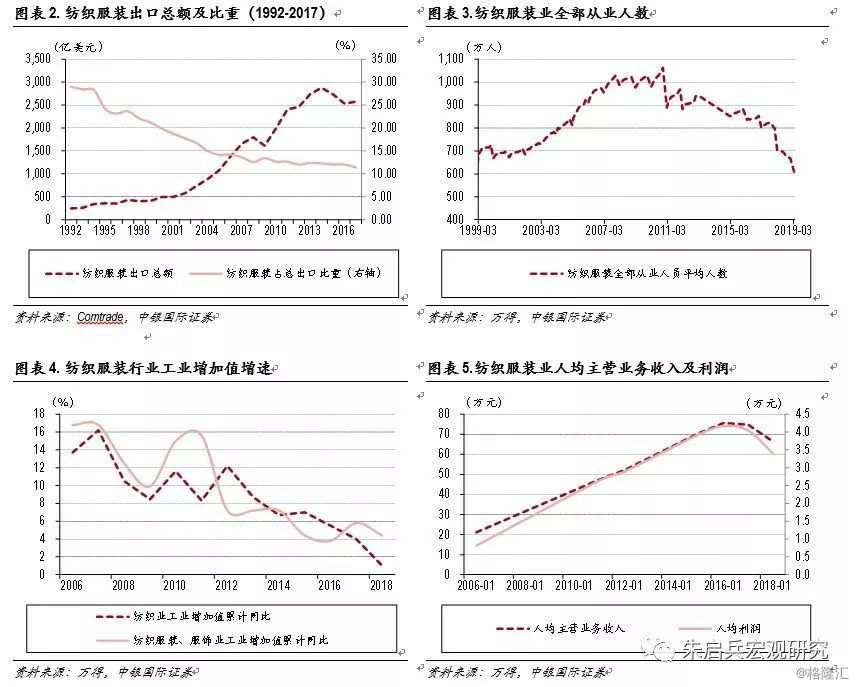

进出口贸易对工业增加值产生显著影响,进而影响GDP的总量。我国是制造业大国,制造业受消费、投资和净出口的影响。纺织服装行业主要是消费行业,受国内消费需求的影响,也受进出口贸易的影响。我们根据2013年至今的数据计算,纺织行业出口交货值每下降1个百分点,纺织业工业增加值下降0.3个百分点;2019年4月纺织行业出口交货值下降2.55个百分点,对工业增加值的影响是0.765个百分点。从出口交货值的变化可以看出,2018年下半年到2019年1季度,中美贸易缓和,纺织业也存在贸易“抢跑”的现象,同期纺织行业的工业增加值也处于回升状态。未来随着中美贸易摩擦的来回博弈叠加产业转移的大趋势,纺织行业的出口交货值回落是一个必然的趋势,而在未来,纺织服装业将更多受国内需求的影响。

除此之外,贸易摩擦将对劳动密集型行业的就业产生冲击。虽然我国人口老龄化的趋势仍存,但是短期的3至5年内,中国仍将面临较大的就业压力。随着我国劳动力成本的提升及第三产业的发展,制造业的就业人数开始出现下降,这一趋势出现在2015-2016年之后。由于纺织服装行业属于劳动密集型制造业,产业转移出现的时间较早,大约2010年之后,就出现就业人口下降的情况。这一长期趋势与当前的贸易摩擦无关,与国内的产业结构调整相关性较大。但是就业的短期波动仍受本行业生产和需求的影响。从制造业及纺织行业就业人数变化中,我们发现,2018年至2019年1季度,纺织服装行业就业出现显著下滑。我们认为这一下滑同样是受产业结构调整和需求两方面的影响,并不完全是受贸易摩擦的冲击。根据牛一(2005)、陈昊(2011)等学术研究结果表明,出口对就业的影响存在滞后性,出口对贸易的影响更多在之后一期或两期的时间内。而2018年我国出口增速7.1%,保持近几年来一个较高的水平。因此2018年就业变化更多的反映我国产业升级的变化,劳动力向第三产业(快递行业、配送行业、自媒体等)转移的趋势。

贸易摩擦的应对

从产业发展来看,低附加值的劳动密集型行业向外流出是必然趋势,一方面是向消费市场端转移,一方面是向原材料端转移。中美贸易摩擦的冲击下,短期向品牌、设计端快速转移并不现实,品牌和设计需要时间的积累。但我国拥有巨大的消费市场,今年随着居民消费升级和国产品牌的发展,品牌积累有一定的成效。另一方面,向高附加值的原材料端转移难度相对较小。我国有着相对完整完善的产业链条,以及广阔的国土面积,对一些品质较好的原材料如棉花和羊毛等,也有着重要的生产基地。化工行业发展也较为迅速,向高端原材料端的转移相对较为容易。

而从就业来看,贸易摩擦的冲击小于国内产业调整的冲击,在稳定就业方面,更应关注劳动力素质的提升以及第三产业就业情况。

附录

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员