方便面这个名词对于现代人来说,大家都很熟悉。它由台裔日本人安藤百福发明,到现在为止已经走过了六十个年头。在经济高速增长但物质水平追赶不上生活速度的亚洲,方便面也迎来了黄金发展时期。从2000年开始,中国方便面的年销量是191亿包,在短短四年间翻了将近2.5倍,销量到了480亿包。而伴随行业发展的最大受益者是妇孺皆知的龙头企业康师傅,这家公司股价也从2005年最低的1.6元涨到了2011年最高价的26元,涨幅区间竟然超过15倍。

但是近几年发生的事情也同样让人大跌眼镜。2014年到2016年期间,方便面的年销量从460亿包跌到385亿包。同时加上越来越多的便利店和速食餐厅的普及,以及外卖行业爆发式增长,方便面的销量也逐渐开始黯然销魂。除了这些,康师傅近几年来还经历了什么呢?

1

市占率并不是护城河

康师傅控股有限公司(康师傅控股)成立于天津,由来自台湾的魏氏四兄弟创立而成。其于 1992 年开始生产方便面,前后在中国四十多个城市设立了生产基地,成为国内最大的方便面生产商。目前康师傅以方便面和饮料的生产销售为主营业务。

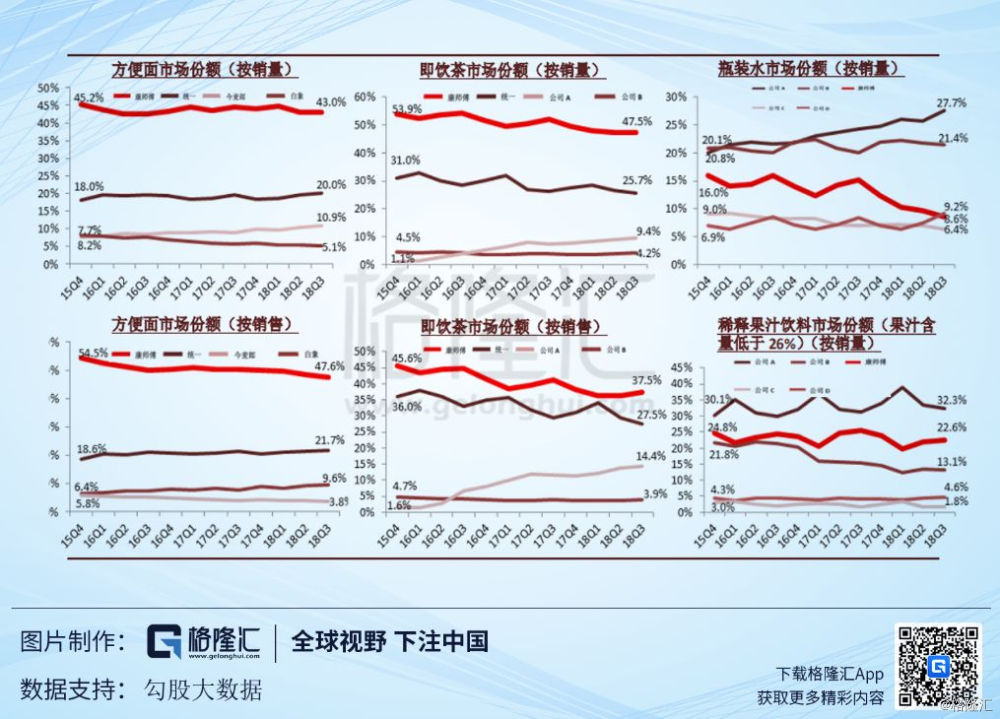

中国方便面产业以及饮料产业在过去几年整体销量下滑。饮料板块为公司主要收入来源,其收入约占集团总收入的 60%。其中,即饮饮料及盒装饮料收入贡献最大,其在 2018 前三个季度占总收入比重分别约为 45.0%及 32.4%。康师傅控股其方便面业务收入占总收入比重约为 38%,其中碗装面及精装袋装面收入在2018年前三季度占方便面总收入比重分别是49.6%和39.5%。虽然主营产品方便面和饮料板块业务近几年没有什么变化,但康师傅的销售和销量的市场份额在逐步减少。

那么又是什么导致了康师傅销量和市场占有率的下滑呢?可以总结成以下几点原因。

1、行业抢食者出现

康师傅与统一一直被看作行业双雄,但是随着抢食者的出现,行业竞争格局又出现了微妙的变化。2018年以来行业出现了位居第三的华龙(又称今麦郎,市占率 7.8%)早先布局于北方三四线市场以传统批发通路为主,并主打中低端产品市场,产品也开始从中高端价面市场渗透。华龙的具体做法是:(1)加量不加价,同样的产品增加单品分量而不提高零售价,有点类似于打折促销的感觉。(2)增加经销商返点,加宽了商品的铺货渠道,部分地区甚至出现了7赠1促销。(3)加大广告费收入,开始抢夺康师傅中高价面的市场份额。最终迫使龙头康师傅在2018年12月1日宣布中高价面出厂价格下调3%。

2、老二的杀手锏

康师傅饮料板块市占率也在逐步被压缩,并且向下的趋势明显。行业老二统一首创的新品“小茗同学”,“阿萨姆奶茶”都赢得不错的市场销量。导致其他公司花费大量的精力在拷贝公司产品,并且以价格战的方式进行回应。而统一企业强大的产品创新能力已经形成了自身领先于其他公司的护城河。2018 年上半年,统一饮料业务销售同比增长 5.3%至人民币 68 亿元,主要受茶饮料及奶茶分部销售(分别同比增长 5.6%及 13.3%)所推动。

越来越多的方便面当地生产商,如今麦郎,开始寻求 IPO 上市;饮料板块的统一,娃哈哈怡宝及农夫山泉正积极获取更多市场份额,导致康师傅开始腹背受敌。

3、新物种的降临

从2013年开始方便面行业的销量开始出现连续下滑,背后的直接原因离不开一个新物种的降临——外卖行业的兴起。

根据相关数据显示,2013年~2016年,中国方便面需求量连续下滑,年销量从462.2亿包跌至385.2亿包,而康师傅在2014年的市场份额为57.1%,2015年至2018年的市场份额分别是55.2%、51.3%、50.6%、48.8%,康师傅市场份额连续5年下降近10%,而下跌主要是因为外卖行业迎来了爆发式增长。

很多时候打败你的不是同行的竞争对手,而是跨界高手,新物种的出现。康师傅一直在抱怨是龙二,龙三抢占了自己的市场份额,其实真正的搅局者是外卖行业。

2

增量困难

目前的行业现状是:四家领军企业(累计市占率高达 83%以上并基本垄断中国方便面市场),虽然方便面行业集中度高于一般行业水平,但是行业内的公司竞争还很激烈。同时在行业增速放缓的前提下,康师傅的增长无非来源于两个方面:一是控制资本支出,巩固市场份额。二是产品提价的可能性。

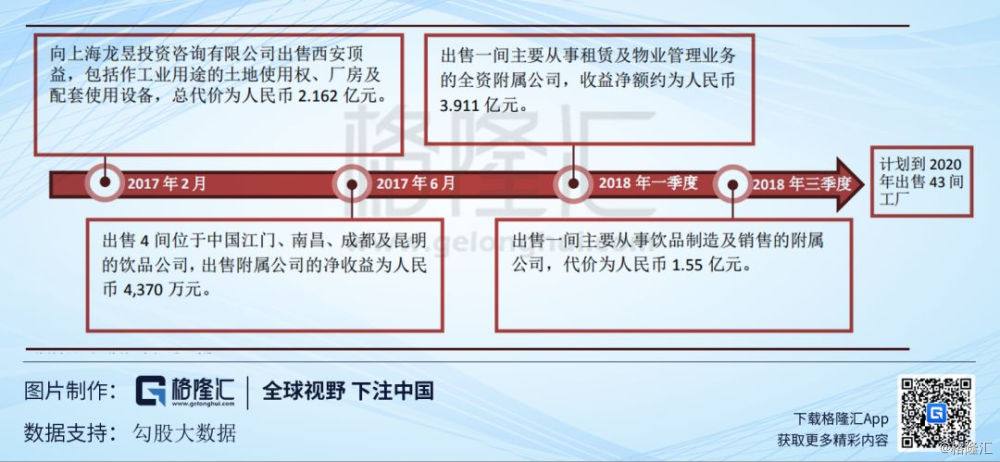

先分析一下第一种可能性,控制资本支出。随着中国整个方便面以及饮料行业增速乏力,以及世界经济增长放缓,康师傅已意识到最好的策略是轻资产模式。手上握有足够现金才是应对市场变化最有胜算的打算,于是康师傅开始出售旗下的大量资产。康师傅近两年以超过人民币 8 亿元的价格出售了数间附属公司,并计划到 2020年出售 43 间工厂。这一策略不仅可以帮助康师傅以更高的效率缩减规模,控制开支,还可以产生净现金流入,以降低计息借款水平。

再看看第二种可能性,公司产品提价。从公司近期的市场策略来看,通过产品提价来释放业绩增长基本行不通。为什么会这样呢?从2018年1月10日起,康师傅对包括茶、果汁和包装水在内的产品两次提价,直接使饮品的毛利率同比提升0.68%。其中,康师傅包装水也全面告别1元水时代,其建议零售价直接翻了一倍。同时2019年1月1日起,康师傅茶饮出厂价平均下调2-3%,果汁出厂价平均下调4-5%。

跟方便面市场的无奈相比,康师傅在饮料市场主动调整出厂价(只下调了出厂价但零售价没变)。通过产品降价的方式增加经销商的利润而提升公司的市占率水平就目前阶段而言无疑是一步好棋,但近几年康师傅提价的可能性几乎为0。

3

对比龙二统一

3月25日晚间,康师傅发布的2018年财报中公布的全年营收的具体数字。报告显示,2018年康师傅营收达606.86亿元,同比增长2.94%。净利润24.63亿元,同比增长35.42%。其中,方便面业务实现营收239.17亿元,同比增长5.73%,占集团总收益39.41%。

3月22日,统一企业中国披露2018年报显示,全年实现收入217.72亿元,公司权益持有人应占溢利10.30亿元,同比分别增长4.6%和17.2%。其中,公司两大业务板块方便面和饮品业务同比分别增长5.7%和3.6%,公司解释,这主要得益于调整方便面、饮品等部分产品价格,以及在产品结构方面做了优化。

通过对比之后发现,俩家公司2018年的营收都录得一定幅度的增长,但是康师傅的增速明显低于统一。这和公司的产品结构有关,一旦销量回升,高端产品占比较重的公司营业收入会明显上升。

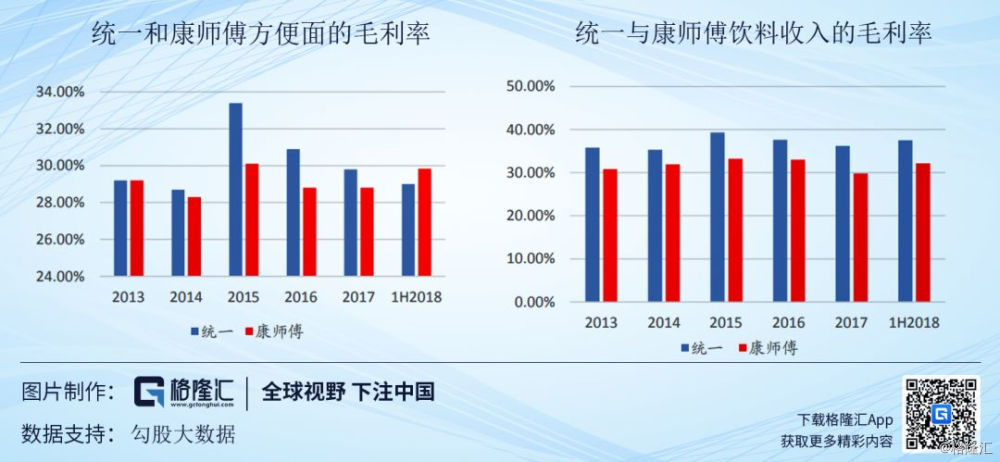

两家企业近年来都在做产品的结构升级,努力提高高端产品的占比,统一在高端产品的转型中要领先于康师傅,康师傅部分毛利较低的产品如低端水和方便面仍然占不小的收入比重。

近年来,统一的毛利率一直高于康师傅,主要是因为统一整体产品策略偏向于高端产品,而康师傅是全价格带产品线路策略。

在方便面和饮料行业增速放缓的前提条件下,面对新物种的入侵和竞争对手的双重攻击,统一通过研发发力高端产品去保持公司整体增速水平,而康师傅只能借力产品降价重新抢回市场份额。昔日的行业巨头现在的日子并不好过,整体比较起来,似乎龙二统一的未来前景更佳。康师傅目前的动态市盈率是35x,而食品行业的平均PE才只有24x,面对公司业绩增速乏力,对应现在大幅高于行业平均水平的估值水平,未来几年市场恐怕会进一步杀估值,就目前阶段而言,现在买入是不理性的。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员