4月17日晚间,科迪乳业(002770.SZ)发布公告称,公司拟以发行4.7亿股购买科迪速冻100%的股权,标的资产的交易价格定为14.8亿元,相当于每股约3.15元。

对此,科迪乳业表示,本次交易完成后,科迪速冻将成为上市公司的全资子公司,对上市公司的营业收入、净利润产生直接贡献。

受此公告影响,公司今日股价涨停板开盘,后随大盘回落,最终收涨2.06%,最新总市值43.58亿元。

(行情来源:富途证券)

(行情来源:富途证券)

早在2018年2月,科迪乳业就开始筹划收购科迪速冻,并于2018年5月首次披露重大资产重组预案。但在这期间,资本市场环境发生了较大变化,导致重组进展较为缓慢,就这样,到了2018年11月,预案中以2018年3月31日为基准日的财务资料已经超过有效期,因此,公司终止了该重组事项。

然而,终止收购5个月后,科迪乳业再度重启收购科迪速冻,这到底是怎么回事?

标的公司业绩“太好”遭质疑

科迪乳业主要从事各种乳制品的生产和销售,用有百利包、利乐砖、爱克林、屋顶包、八连杯等系列产品。

公司近年来业绩并不稳定,数据显示,在2013年至2017年的五个财年的扣非净利润分别为7459.46万、8999.05万、9119.53万、6402.92万、1.02亿,同比增速分别为-10.60%、20.64%、1.34%、-29.79%、59.11%。

可以看出,其扣非净利润有三次上涨,两次下滑,并且上涨、下滑的幅度都不稳定;这从三季报可以看出,前三季度公司扣非净利润增速平均为8%,而2017年同期的平均增速超过了30%,两者相差超20%。

(资料来源:东方财富)

(资料来源:东方财富)

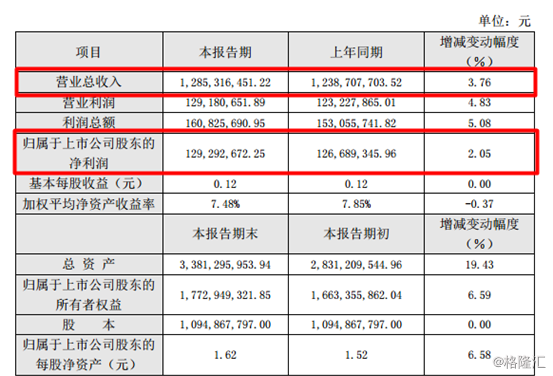

据科迪乳业最新业绩快报,2018年,公司实现营收12.8亿元,同比增长3.76%,归母净利润为1.3亿元,同比增长2%。

(资料来源:公司公告)

(资料来源:公司公告)

从公司以往的业绩表现,以及最新的业绩预告来看,科迪乳业的经营状况不容乐观。

再反观本次收购的标的公司——科迪速冻。

资料显示,科迪速冻系科迪乳业控股股东科迪集团的控股子公司,主要从事速冻米面产品、速冻肉食产品等的研发、生产和销售,主要产品为速冻水饺、速冻汤圆、速冻粽子、速冻肉丸、香肠等。

根据相关数据,2016年、2017年和2018年1-3月份,科迪速冻分别实现营业收入4.5亿元、5.95亿元、1.88亿元,2016、2017年的营收增速分别达到了51.04%、32.13%;同期净利润分别为7787.31万元、1.04亿元、3113.42万元,2016、2017年的利润增速为40%和13%;值得一提的是,这期间,其净利率分别高达17.3%、16.8%、16.5%。

所以,无论是从营收,还是从利润上来看,科迪速冻的业务状况都要好于科迪乳业。这或许是科迪乳业要再一次收购它的重要原因。

虽然科迪速冻业绩较为可观,但有业界人士对于科迪速冻的高利润率提出了质疑。

虽然科迪速冻业绩较为可观,但有业界人士对于科迪速冻的高利润率提出了质疑。

处于同行业龙头之一的三全食品,其2016年度、2017年度与2018年一季度的净利率分别为0.83%、1.37%、2.67%;而安井食品同期净利率也分别只有5.92%、5.81%、5.67%。这与科迪速冻同期的净利率(17.3%、16.8%、16.5%)相差甚远。另外,三全食品与安井食品近十年的最高净利率分别也就只有6.39%和7.31%。

然而,科迪的品牌力相较三全和安井并不处于强势地位,这与其净利率高出后两家近三倍严重不符。

对此,有专家表示:“科迪冻品在行业内处于并不强势的地位,相较三全、思念、安井这些要弱势很多,品牌弱势的话,有强制品牌打压,一般利润很难高过行业标杆。在零售终端方面,三全、思念、湾仔码头已经基本把超市的冰柜都买断了,小品牌很难存活,像科迪这种二线品牌,如果不做促销活动,没有价格优势,基本不可能卖的过三全、思念。”

科迪速冻股权被质押

根据公告披露,截至4月17日科迪速冻有1名法人股东——科迪集团,29名自然人股东。

据中原资产与科迪集团签署的《债转股意向协议》及中原资产出具的同意函显示。中原资产通过其对科迪集团享有的债权作为支付对价,来购买科迪集团持有的科迪速冻部分股权。

在2019年4月7日,科迪速冻召开股东会,全体股东一致同意科迪集团将其持有的23%股权转让给中原资产,公司其他股东放弃优先受让权。

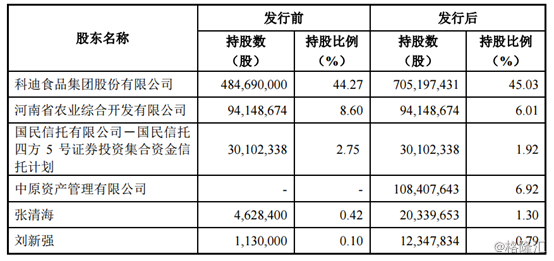

根据公告,本次发行完成后,中原资产将持有科迪乳业1.08亿股,持股比例为6.92%,按照本次交易价格3.15元/股算,中原资产所持股份总市值为3.5亿元。

根据公告披露,本次发行结束后,科迪食品集团对科迪乳业的持股比例将增至45.03%,为控股股东。

(资料来源:公司公告)

(资料来源:公司公告)

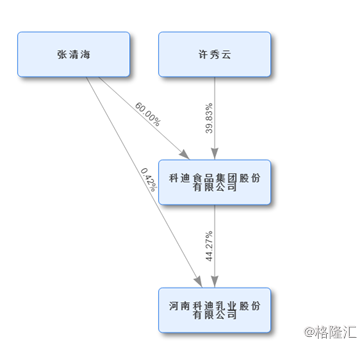

张清海持股比例为1.30%,许秀云持股比例为0.04%,加上张清海、许秀云夫妇通过持有科迪食品集团近100%的股权,间接持有科迪乳业的股份,两人共计持有科迪乳业46.3%的股份,仍为公司实际控制人。

(资料来源:wind)

而中原资产将成为第二大股东,河南农业综合开发有限公司持股6.01%,从原先的第二大股东变为第三大股东。

因科迪乳业和科迪速冻的实际控制人都是张清海、许秀云夫妇,所以此次交易,属于典型的关联交易。

有意思的是,科迪速冻还有股权被质押。

据悉,科迪速冻的股东科迪集团,于2018年9月19日,将其持有的科迪速冻2.1亿元股权质押给了中原资产;股东张少华,于2018年9月29日,将其持有的科迪速冻6000万元股权质押给了河南农投;股东张清海,于2019年3月28日,将其持有的科迪速冻1000万元股权质押给农投金控。以上所有股权目前仍处于质押状态。

也就是说,目前科迪速冻共有市值2.8亿元的股权被质押,如果按照此次收购的市值14.8亿元算,科迪速冻的总质押率为19%。

对此,河南农投、农投金控已分别出具同意函,同意在科迪乳业召开第二次董事会会议审议《关于发行股份购买资产暨关联交易议案》之前,将张少华、张清海所持有科迪速冻的股权全部解除质押;中原资产也出具同意函,同意在与科迪集团签署正式的《债转股实施协议》后,将科迪集团质押给中原资产的科迪速冻股权全部解除质押。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员