机构:兴业证券

评级:审慎增持

目标价:8.06港元

投资要点

山东省工信厅发布公示,将山东魏桥铝电有限公司54.2万吨电解铝产能置换方案予以公示,合计54.3万吨产能将于2019年6月至12月陆续拆除到位,54.2万吨产能将于拆除到位后投产。我们点评如下:

此次待投产项目处于已建成&停产状态,隶属于2017年关停的268万吨产能。产能置换的主要目的是将目前仍在运行的旧产能置换为此前停运的较新的产能,优化产能布局,公司自主研发的600ka的电解槽在能耗等技术指标上处于国际领先水平,计划关停的400ka电解槽已经基本折旧完毕,相对老旧。

此次置换属于内部置换,公司合规电解铝产能指标仍维持646万吨不变,19年产量维持630-635万吨的指引。我们预计采暖季限产对产能发挥的限制约15万吨;公司有望于下半年加装完毕环保装置并达到超低排放标准,届时采暖季将不再限制公司产能发挥。

对公司业绩将产生正面影响。公司2017年关停268万吨产能,除当年计提资产减值48.3亿外,每年仍有折旧6亿元计入行政费用,资产盘活将从资产减值拨回、折旧减少等方面增加公司效益。

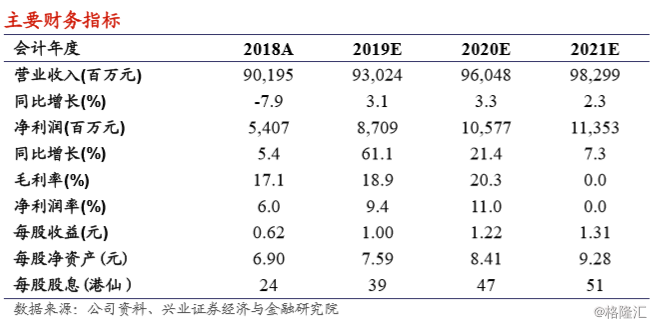

我们的观点:近期电解铝行业正在发生积极变化,需求抬升、库存不断下滑、盈利悄然好转。短期来看,当前电解铝处于行业盈利底部、估值底部抬升过程中;中长期来看,电解铝面临着产能布局重塑、指标天花板硬性约束以及需求的稳步增长,有利于保证行业中长期盈利水平。我们维持公司2019-2020年归母净利润分别为87.09、105.77及113.53亿元的盈利预测,2019/4/16日收盘价对应19年PE为5.5X。政府工作报告中强调的清理附加收费和降低用电成本将对公司股价有正面积极作用,估值修复有催化剂,上调目标价至8.06港元(较前值+14%),建议投资者积极关注。

风险提示:自备电厂清理整顿、几内亚政局不稳、需求不及预期

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员