都说今年是5G元年,各路大神纷纷推荐各种5G相关的牛股,典型的就是东方通信了,翻了十倍,股价犹如东方不败,可能这辈子炒股都达不到这个高度。实际上,东方通信与真正意义上的5G可能三毛钱关系都没有,有关系的仅仅是资金,用钱怼上去的。

5G基站侧这一块的上市公司都比较明朗,选来选去就那么些公司,但是5G真正会出牛股的会是应用侧,而不是5G基础网络设备商。

在4G时代,数据流量已经爆发,等到5G基础网络搭建逐渐落地,数据流量必将持续性爆发。说起数据流量,我们可能习惯性想起云计算,然后联想到一些云计算巨头如亚马逊AWS、微软、谷歌、阿里、腾讯等。不管是云计算还是其它数据处理与存储,并不是凭空想象出来的,他需要载体,于是就有了数据中心。

1

以北美为镜,观中国的IDC前景

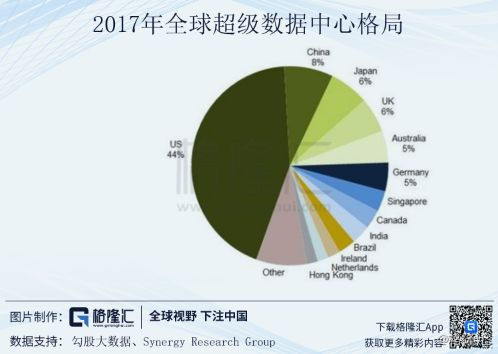

2017年,全球范围内的超大规模数据中心达到了386个,当年新建的就有86个,所以这个新建速度也是非常快的。

截止到2017年,全球接近44%的超级数据中心分布在美国,而第二名的中国实际上远远落后于美国,仅占有8%左右,其它的国家就更少了。这个就要从北美领先的云计算说起,根据最新的排名,全球云市场排名的公司分别为亚马逊、微软、谷歌、IBM、阿里巴巴,阿里巴巴跌出前四:

大概从2011年起,北美的互联网巨头们就大力发展云计算,在世界各地部署数据中心,而中国要落后3-5年时间,这几年才迎来大发展,云计算厂商是数据中心发展的主要推手。超大规模数据中心的份额现在约在全球数据中心服务器的份额约为30%左右,到2021年有望大幅增长至53%,大型数据中心是以后的发展方向,更容易赢得云计算厂商的青睐。

2018年中国移动互联网接入流量达711亿GB,同比增长189%,与此同时,2018年我国IDC市场规模为1390亿,同比增长仅为47%,5年复合增长率为39.6%,远低于我国移动互联网接入流量的5年复合增速123.7%。

尽管这么高的增速,但是国内BAT的数据中心服务器仍是较少,腾讯数据中心服务器数量在国内最多,有50万台,但是亚马逊却又近300万台,完全不是一个数量级。

根据Gartner最新公有云报道,到2022年中国公有云年复合增长率将达到45.6%,是全球增速最快的市场之一,这推动了IDC行业的快速发展。

反过来看,5G已经越来越近,数据流量将持续爆发,对于中国来说,数据中心在未来肯定是不够用的,只有不断新建IDC才能逐渐跟上爆发式的需求,未来中国的IDC市场规模会持续快速扩张。

2

第三方IDC的必然崛起

IDC服务参与者主要是基础网络运营商、第三方IDC厂商以及云计算厂商,在我国,三大运营商占据了近50%的IDC市场份额。三者之间存在密切的合作与竞争关系,基础网络运营商可以向第三方IDC和公有云IaaS服务商提供带宽资源,电信运营商和第三方IDC竞争向公有云服务商提供机房租赁,也就是IDC托管服务,运营商同时又能提供云服务。

近几年阿里、腾讯、华为等企业大力投资数据中心,于是也发现一个问题,数据中心是一个重资产的行业,需要非常多的资本开支建设数据中心,然后变成一堆固定资产,对于这些企业来说,更希望是轻资产运营,而三大运营商将会继续提速降费,削减资本开支是必然,那有没有什么办法可以解决这个问题?

答案肯定是有的,那就是云计算厂商和运营商选择自己新建一部分IDC,另一部分选择租用第三方IDC的设备。

我们来看看云市场领先的北美,虽然国情不同,但仍是有一定的借鉴意义。北美由于运营商众多,运营商之间存在网路接入兼容性问题,因此包括Verizon、AT&T在内的运营逐渐出售自己的IDC业务,以Equinix、DigitalRealty Trust 为代表的第三方IDC专业服务商已成为市场主导力量,Equinix在2018Q1占全球托管市场的13%。

反观我国,运营商拥有得天独厚的网络资源,建设IDC具有天然优势。国内三大运营商虽然没有像北美那样较多的网络问题,但是往往需要从国家大局出发建设IDC,一方面是推进的速度可能较慢,另一方面也不能很好的满足个性化服务的需求,于是第三方IDC厂商就应运而生。

第三方IDC厂商做的就是数据的托管与服务,灵活性强,市场响应快,能够很好的满足云计算及其他厂商的个性化托管需求,同时也解决了下游客户新建IDC资本开支过重的问题,客户付出的是租金。国内三大运营商将继续推进提速降费,5G又要开始建设,其可能会削减IDC的资本开支,以后更加偏向轻资产运营,犹如当年将铁塔资源剥离一般,第三方IDC有望在未来崛起。

3

万国数据已然是第三方领头羊

我国成规模的专业IDC厂商还是非常多的,在上市公司中就有万国数据、世纪互联、数据港、光环新网、宝信软件等,IDC的业务模式主要分为零售与批发:

IDC行业具有明显的重资产属性,需要投入大量的资金构建机房与设备。截止到2018年12月31日,万国数据总资产为30.43亿美元,其中固定资产就有20.39亿美元,大约137亿人民币,占比接近70%,而世纪互联、光环新网、数据港、宝信软件的固定资产分别为40.3亿、39.7亿、13.4亿、10.5亿元,远落后于万国数据。

就第三方IDC而言,现在规模最大的毫无疑问是在美股上市的万国数据。

从营收方面来看,万国数据在2017年落后于世纪互联,但是根据最近的2018年财报,世纪互联的营收为4.96亿美元,同比增长仅0.25%,而万国数据2018年的营收为4.07亿美元,仅仅落后于世纪互联9000万美金,同比增速为72.6%,预计万国数据2019年的营收将达6亿美元以上,今年肯定会超过世纪互联,在营收上将牢牢占据第一的位置。

仔细想一想,万国数据的模式和中国铁塔非常像,相当于先投钱买固定资产,后期收取租金当收租婆,但是和中国铁塔不一样的地方在于,铁塔公司的收入几乎来自于三大运营商,但是万国数据的客户在以后会越来越分散,具有一定的议价权。

根据万国数据2018年年报,截止到2018年年底,公司运营中的IDC总机房面积超过160000平方米,在建的IDC总机房面积超过65000平方米,待开发的总机房面积约80000平方米,其规模已是第三方IDC厂商中的老大,同时机柜资源覆盖的区域也是最多的,且主要是在主要城市,服务于数据爆发的中心。

4

美国上市带来的融资便利与战略投资者的引入,打开增长大门

国内大部分的IDC厂商都是在A股上市,但是众所周知的是,A股的上市公司在上市的时候不允许亏损,小企业更是难以大规模,可IDC是一个前期需要极大资本投入的业务,没钱寸步难行,因此A股中的IDC企业极大的受限于资金的供给,限制了企业的发展速度。

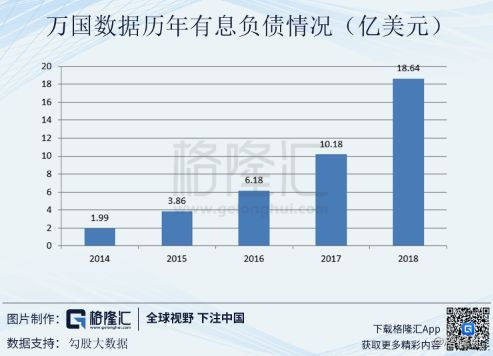

万国数据聪明的地方在于选择美股上市,首先万国数据在2016年上市的时候并不盈利,准确的说2014-2018年均没有实现盈利,他是不可能在A股上市融资的,但是美股可以。再者,A股上市后再融资需要经过各种审批,周期很长,且容易不被批准,但是美股的再融资明显宽松很多,这为万国数据近几年的爆发式增长提供了最基础的条件,那就是资金。

截止到2018年12月31日,有息负债为18.64美元占公司总资产的比例高达61.25%,除了债务之外,万国数据充分利用二级市场进行融资,2016年IPO融资1.73亿美元,2017年引进战略合作方CyrusOne,股权融资额为1亿美元,就在今年3月,万国数据获得了平安海外控股1.5亿美元的融资,形式为可转换优先股,与此同时又发行ADS融资近4.6亿美元,几乎是在48小时之内就取得了超6亿美元的融资。

老铁们,像万国数据这样在A股上市的小企业,不可能完成这样的融资规模,而且融资需要经过证监会层层审批,融资所需的周期也是十分长久,有时候等融资项目批下来,黄花菜可能都凉了。也只有美股这样便利的融资途径,才能让万国数据在两年多时间将自身规模做到国内第三方IDC老大。

5

对标Equinix,十倍以上想象空间

先来感受一下全球最大的IDC厂商Equinix的股价走势画风(截至2019年4月4日):

毫无疑问是一只牛股,虽然比不上亚马逊。Equinix在2018年营收规模为50.72亿美元,在全球拥有190个IDC和超过19万个机柜,IDC遍及全球,现在的市值为360亿美元左右,而万国数据现在的市值约43亿美元,营收规模仅4亿美元,如果能持续扩张以及引进客户,叠加5G阶段移动流量的持续爆发,前景不再是乌托邦。

万国数据的创始人黄伟也是一位狠人,自己持股比例为7.87%,,在今年3月份融资完成以后,股权比例将会进一步稀释,但是我们来看看大股东结构:

第一大股东是一家新加坡的全球性IDC厂商,第三大股东是美国一家IDC上市公司,第四的则是大名鼎鼎的软银中国,第五是平安,股东阵营不可谓不豪华,两大IDC厂商的战略入股,也为万国数据提供了丰富的运营经验,同时又对接了除中国以外的数据中心资源。可以说黄伟为了融资不得不稀释股权,但是另一方面看,对于企业来说反而是好事。

说了这么多的好,是不是万国数据就没有任何风险?

没有不存在风险的企业,万国数据的风险在于过高的债务以及新建的IDC能否顺利签约客户投入运营收取租金。其在2018年的利息支出就高达9560万美元,并且还没有实现正的净利润以及正的经营活动现金流量净额。

曾经就有一家叫做Blue Orca的机构做空万国数据,主要集中在两个问题:现金流差,流动比率低;毛利率低,同时也指控万国数据运营造假,导致公司股价在2018年7月31日当天跌幅达到37%,最高超过40%。但是作为重资产公司,前期的资本开支必然很高,公司大规模的建设IDC会导致当期大量的折旧,上架率的提升需要一个过程。

根据最新的年报,公司的IDC上架率已经提高到67%,经营活动现金流量净额又2017年的-2672万美元缩小到-188万美元,预计在2019年营收达到6亿美元的情况下,经营活动现金流量净额大概率会为正,这将开始减轻财务压力,2020年极有可能实现正的净利润,从指标上来看,现金流、净利润、营收都将转好,当达到一定的营收规模以后,公司就可以逐步减轻债务压力,利用自身的利润进行扩张。

说起来这貌似也是一只值得长拿的5G概念股,想象空间还很大,但是仍存在较多的风险因素,投资这样一家企业,需要不断去跟踪他的上架率、单位托管价格、并购情况、新建IDC面积、客户数量与分布、增值服务开拓、电力成本等一系列需要关注的事项。有些人喜欢用EV/EBITDA去给万国数据做估值,也是个不错的选择,不过也应当注意到后期的分红回报率,这个或许更加具有说服力。

暂时来看,这是一家值得期待的企业,不过各位投资者应当自己去深入研究,毕竟投资是自己的事情,风险无处不在。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员