作者:黄文涛 董敏杰 徐灼

摘要

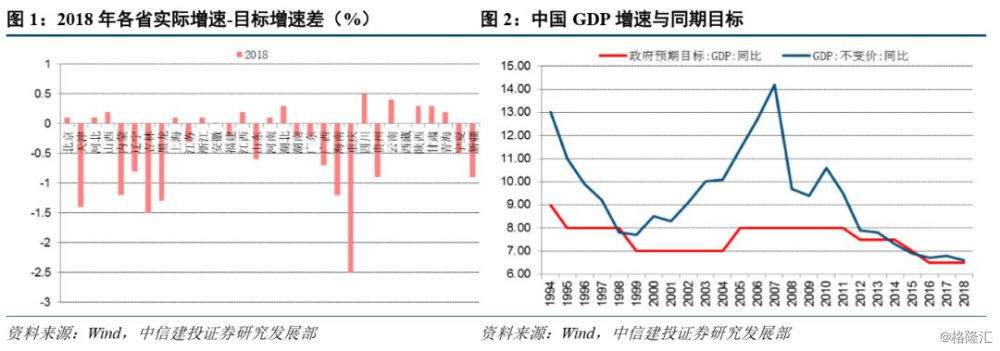

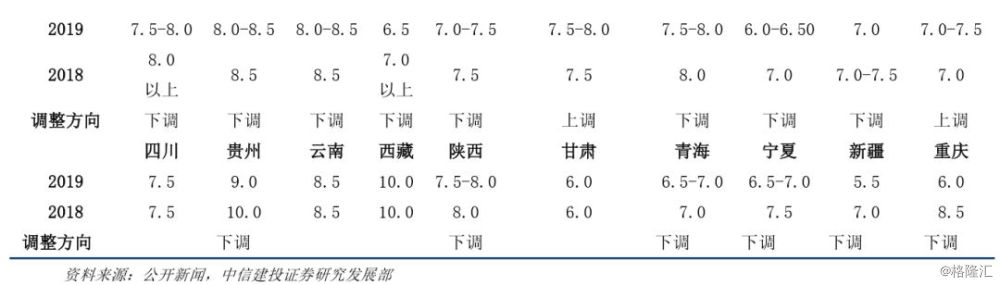

近期召开的地方“两会”公布了各省2019年经济增长目标,大部分省份目标相比2018年下调。2019年24省下调经济增速目标,其中包括2018年(超额)完成经济增长目标的9省;另外15省均未完成2018年目标,其中8省各自2019年的增长目标低于或持平2018年的实际增速。5省经济增速目标持平上年,并且这些省份2018年都(超额)完成各自经济增长目标。因此我们认为下调和平调目标的省份,大部分预留了经济增速下行的容忍区间。湖北、海南两地上调了2019年经济增速目标,其中2018年湖北GDP增长7.8%,高于全国1.2个百分点,高于预期发展目标0.3个百分点,基于乐观预期上调了今年目标。海南2018年GDP增速5.8%,低于当年目标1.2个百分点,2019年经济增速目标进一步上调0.5个百分点至7.5%。但考虑到同比基数走低,或有助于海南完成今年经济增速目标。

我们认为,大部分省份下调经济增速目标,除了与当前经济周期下行压力有关,也可能反映了政策偏好的影响。地方“两会”前召开了省部级主要领导干部防范化解重大风险专题研讨班,指出要平衡好稳增长和防风险的关系,处理好房地产、金融、中小微、僵尸企业领域的风险,或导致随后的各地“两会”将更多的政策精力用于“防风险”并淡化经济增速目标。1月的社融与信贷放量或有助于经济在上半年出现短期企稳,而下半年库存周期也可能回升,叠加各省经济增速目标的调整状况,我们认为2019年各省经济增长目标完成度有望提高。

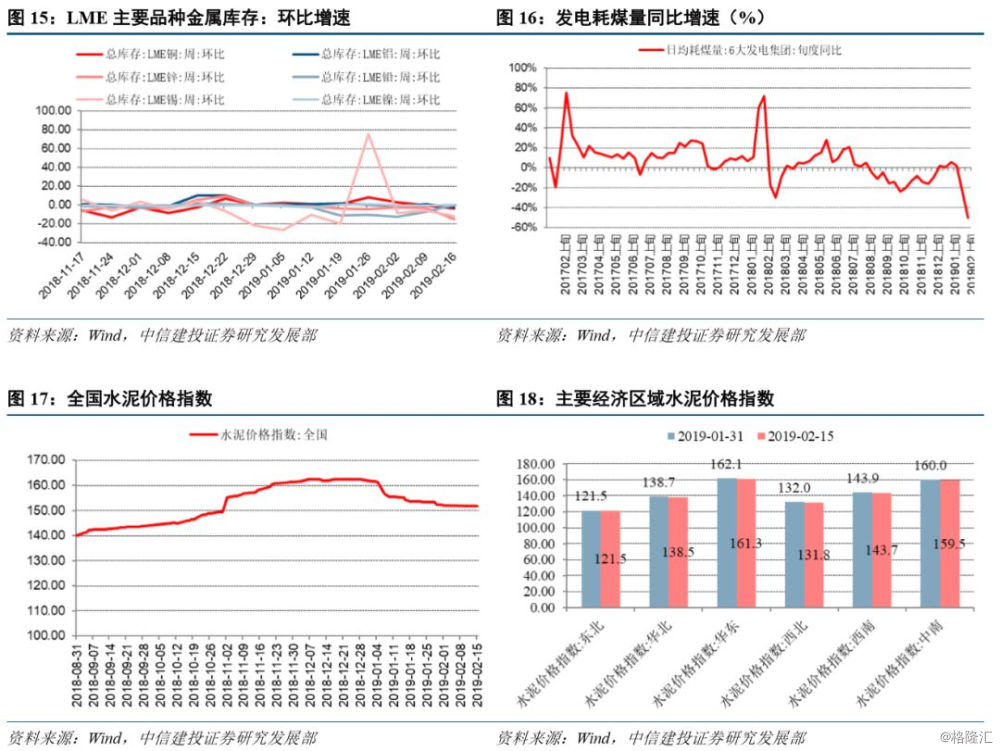

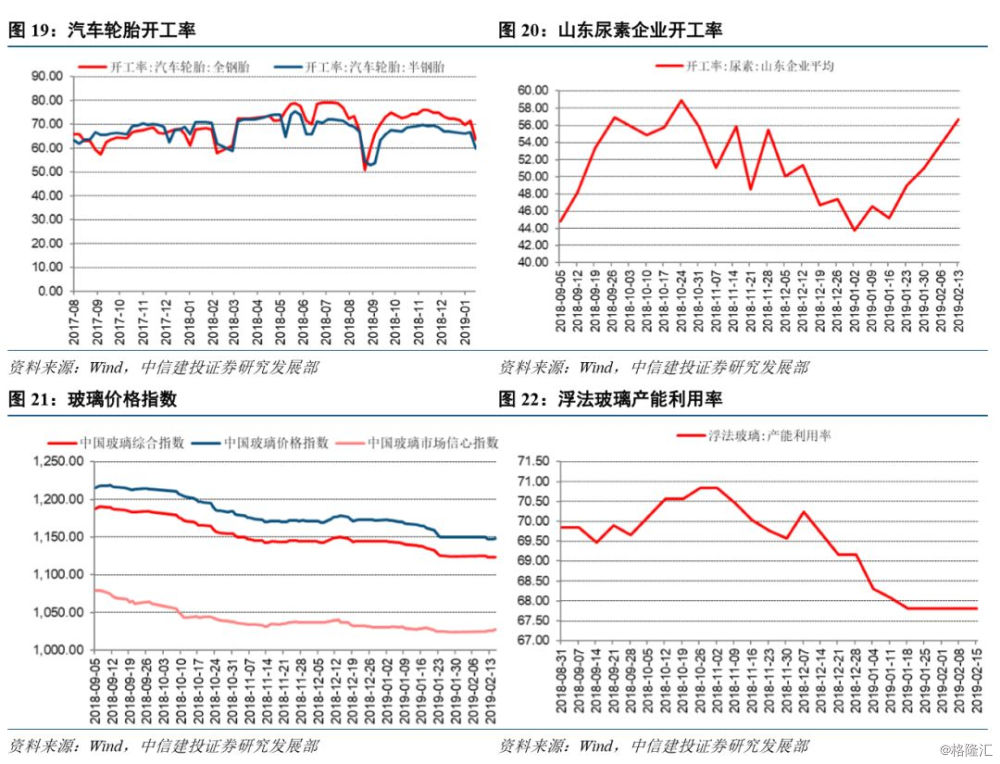

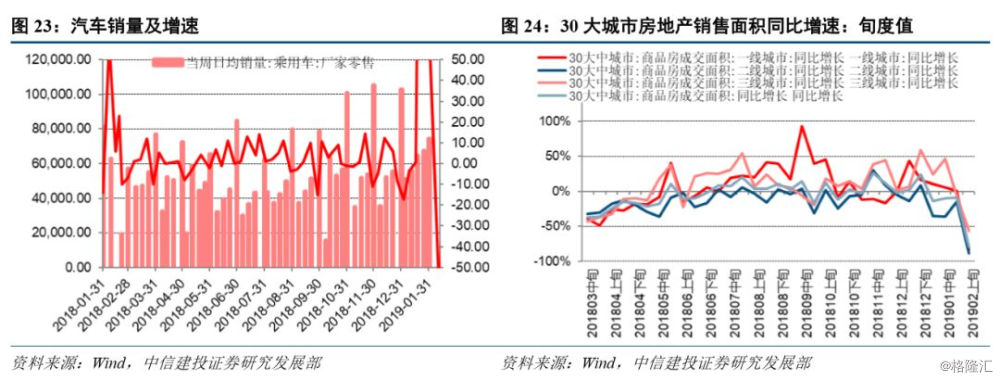

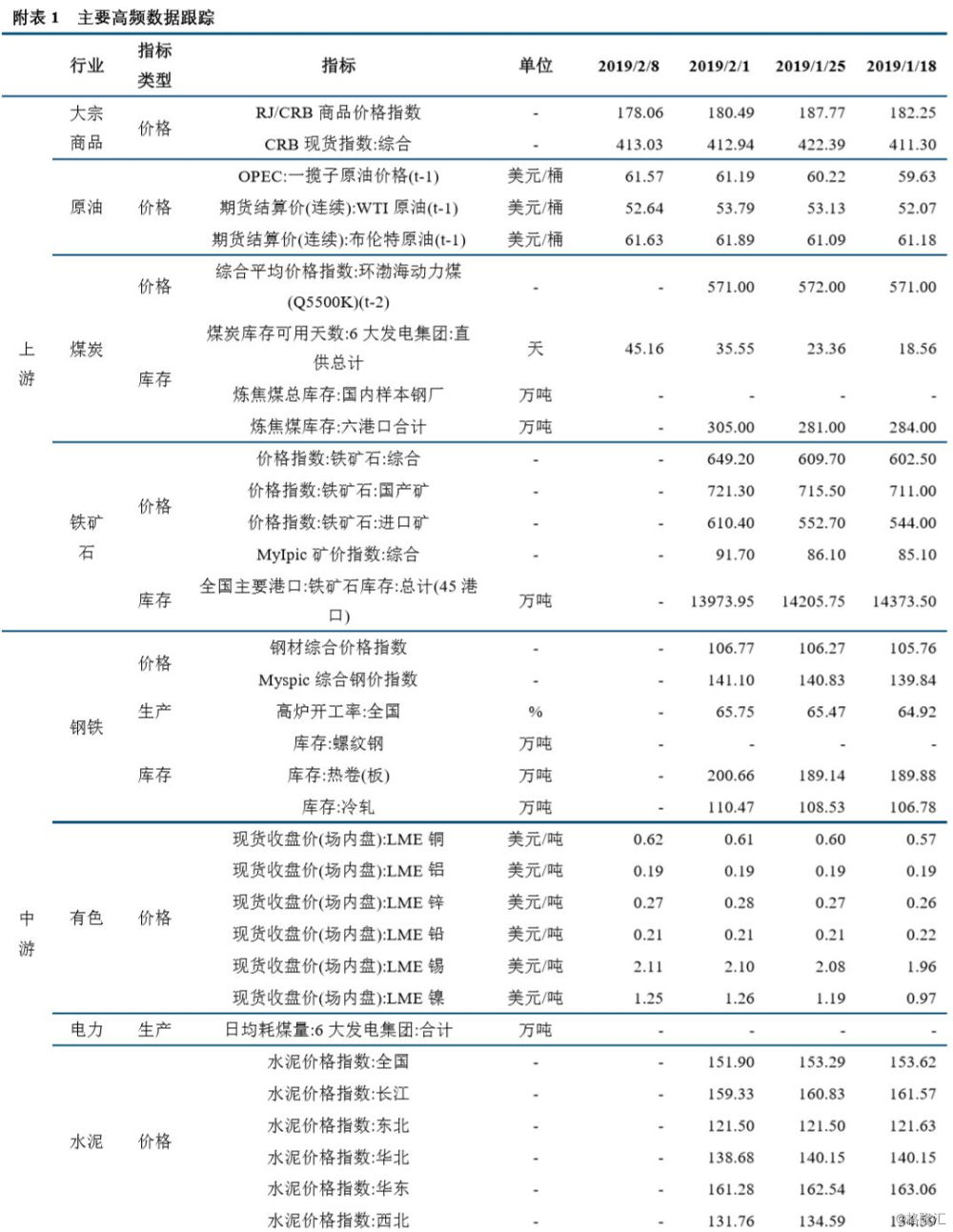

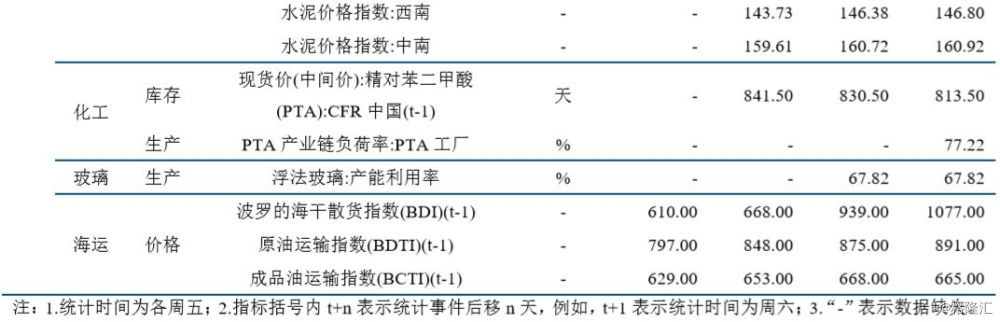

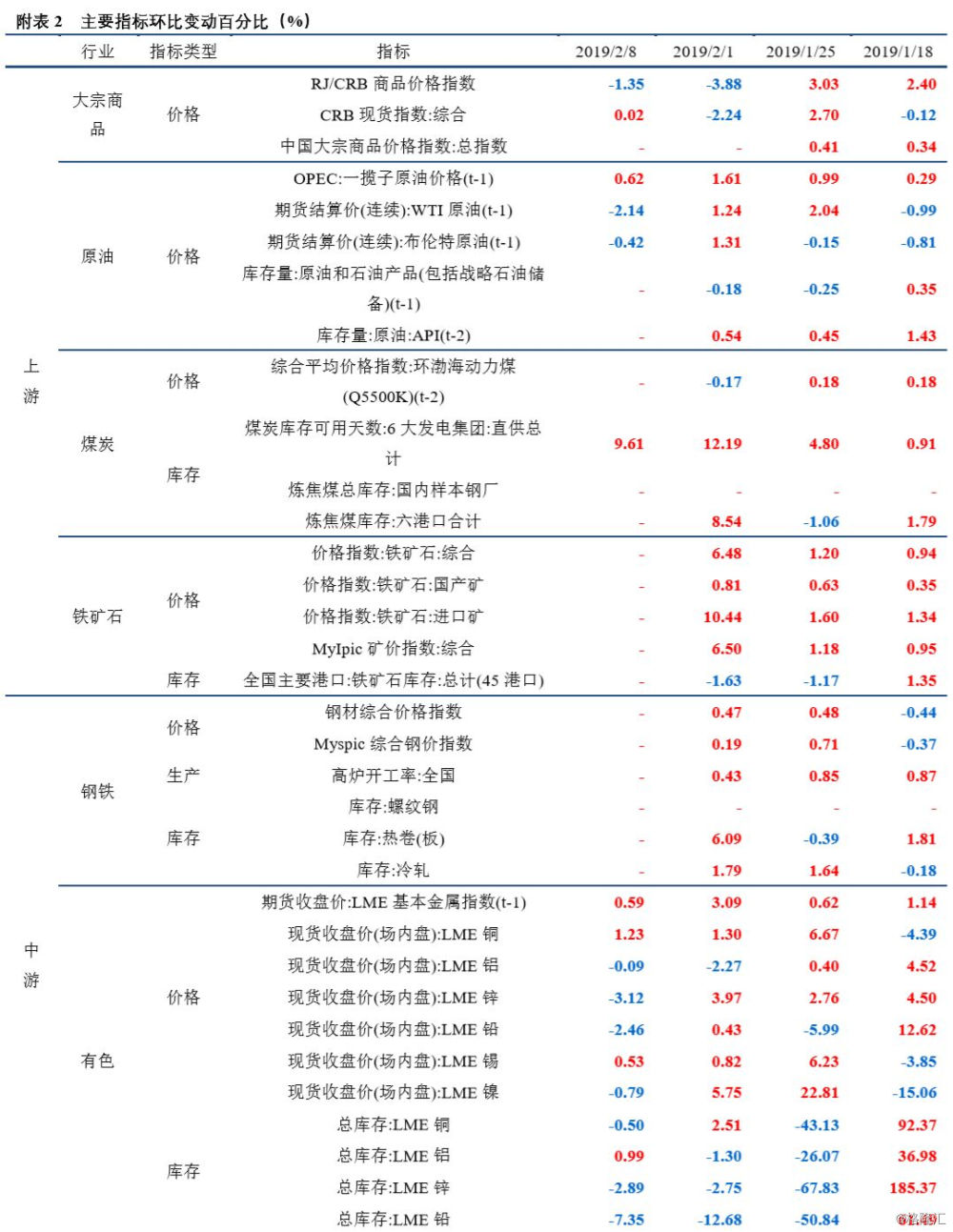

从高频监测数据看,春节错位扰动,原材料价格回升。生产方面,发电耗煤增速回落,高炉开工率回落,尿素企业开工率回升,浮法玻璃产能利用率持平。价格方面,上游原油价格回升、煤炭价格回升、铁矿石价格回升,中游钢铁价格回升,有色金属价格回落,水泥价格回落、玻璃价格回落。库存方面,上游原油库存回落,煤炭库存回升,铁矿石库存回落,中游钢铁库存回升、有色库存以回落为主。需求方面,汽车销售增速回落,房地产销售跌幅扩大。

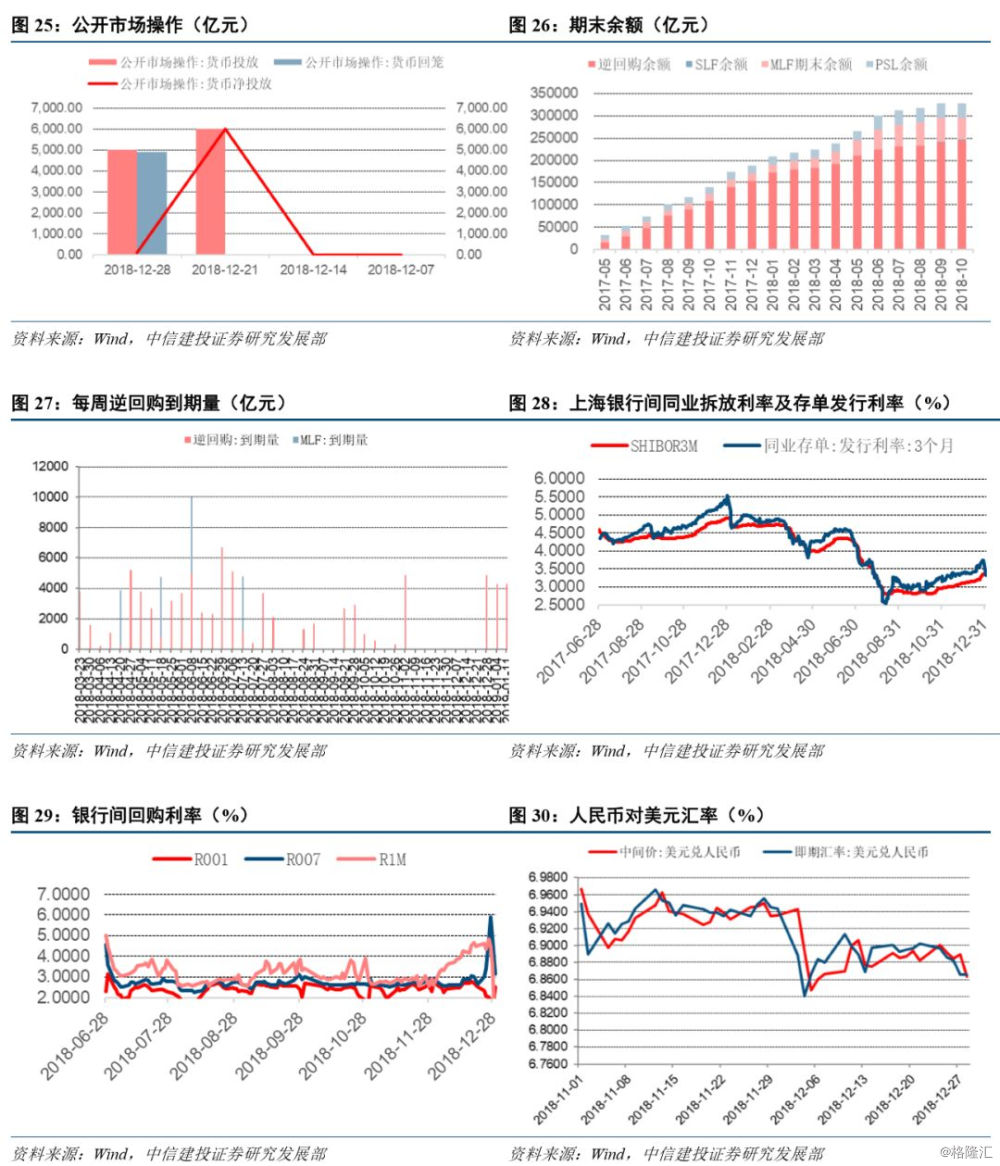

流动性方面,本周央行资金净回笼,市场资金利率整体回升;十年国债收益率回落,人民币对美元贬值;1月末逆回购余额225500亿,SLF余额160亿,MLF余额45415亿,PSL余额34105亿。2月22日当周逆回购到期量为0亿,MLF到期0亿。

正文

2019各省经济增长目标完成度或提高

近期召开的地方“两会”公布了各省2019年经济增长目标,大部分省份目标相比2018年下调。2018近一半(15省)省份完成了当年经济增速目标,实际经济增相比目标增速的超额完成部分在0-0.5个百分点。2018年未完成当年经济增速目标的16省中,部分省份实际增速相比目标增速的缺口较大,超过1个百分点。2019年24省下调经济增速目标,其中包括2018年(超额)完成经济增长目标的9省;另外15省均未完成2018年目标,其中8省各自2019年的增长目标低于或持平2018年的实际增速。5省经济增速目标持平上年,并且这些省份2018年都(超额)完成各自经济增长目标。因此我们认为下调和平调目标的省份,大部分预留了经济增速下行的容忍区间。湖北、海南两地上调了2019年经济增速目标,其中2018年湖北GDP增长7.8%,高于全国1.2个百分点,高于预期发展目标0.3个百分点,基于乐观预期上调了今年目标。海南2018年GDP增速5.8%,低于当年目标1.2个百分点,2019年经济增速目标进一步上调0.5个百分点至7.5%。但考虑到同比基数走低,或有助于海南完成今年经济增速目标。

我们认为,大部分省份下调经济增速目标,除了与当前经济周期下行压力有关,也可能反映了政策偏好的影响。地方“两会”前召开了省部级主要领导干部防范化解重大风险专题研讨班,指出要平衡好稳增长和防风险的关系,处理好房地产、金融、中小微、僵尸企业领域的风险,或导致随后的各地“两会”将更多的政策精力用于“防风险”并淡化经济增速目标。1月的社融与信贷放量或有助于经济在上半年出现短期企稳,而下半年库存周期也可能回升,叠加各省经济增速目标的调整状况,我们认为2019年各省经济增长目标完成度有望提高。

二

高频数据跟踪:生产回落,需求分化

上游:原材料价格回升

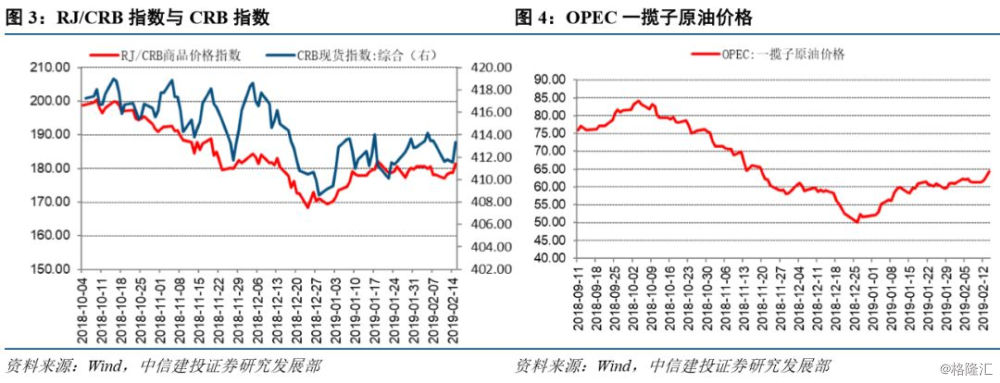

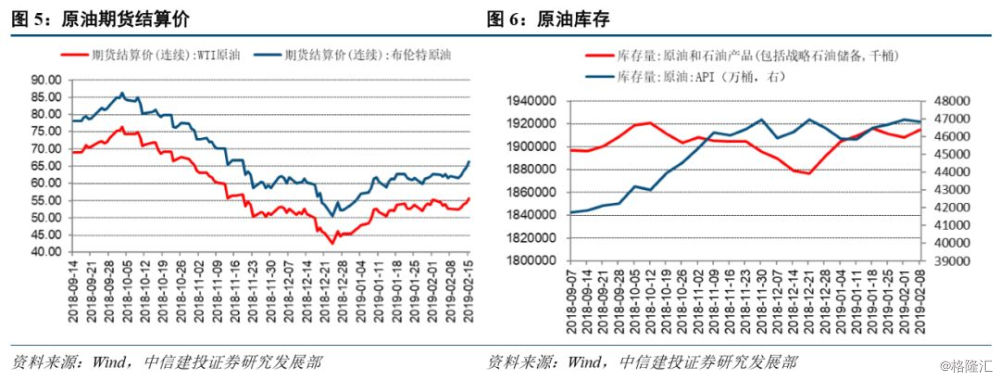

本周(2月15日)RJ/CRB现货指数环比变动1.84%,CRB现货指数环比变动0.08%。原油价格回升,库存分化。OPEC一揽子原油价格环比回升4.4%,WTI与布伦特原油期货结算价分别周环比回升5.44%和6.68%。库存方面,上周EIA和API原油库存环比回升0.34%和回落0.21%。

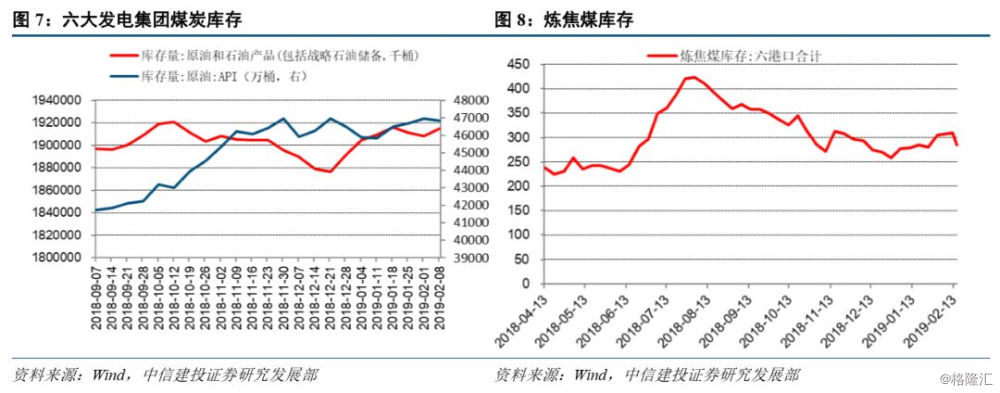

煤炭价格回升,库存回落。环渤海动力煤综合平均价格指数环比回升。6大发电集团煤炭库存可用天数(直供总计)较上周回落7.16天;六港口炼焦煤库存环比回落8.39%。

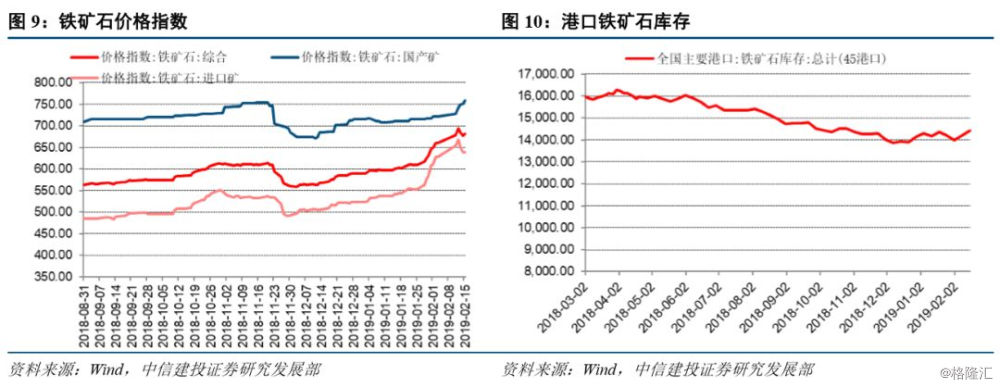

铁矿石价格回升,库存回升。2月15日铁矿石综合价格指数环比变化3.04%、国产矿价格指数环比变动5.24%、进口矿价格指数环比回升1.67%。港口库存上周环比回升3.15%。

2.2 中游:生产短期平稳

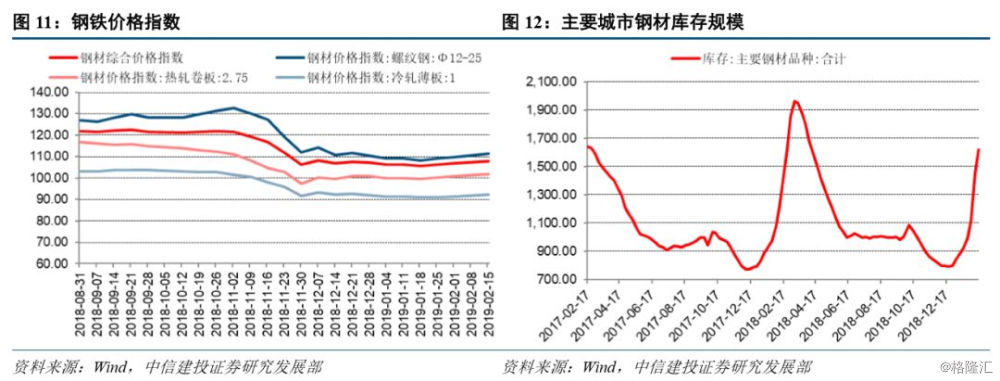

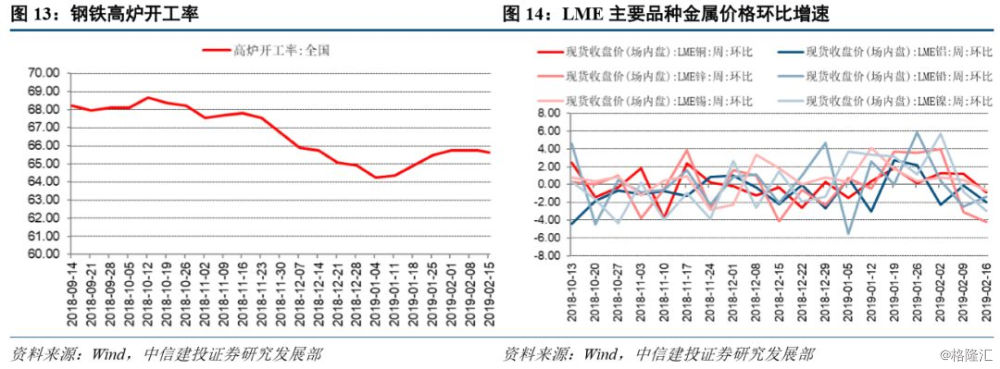

钢铁价格回升,库存回升,高炉开工率回落。本周(2月15日)Myspic钢铁综合价格指较上周回升1.14%,其中螺纹钢、热卷价格、冷板价格分别环比变动1.5%、0.36%、0.72%。库存方面,主要城市主要钢材品种合计库存环比回升。高炉开工率本周环比回落0.14%。

有色金属价格回落,库存以回落为主。本周(2月15日)LME铜、铝、锌、铅、锡、镍价格分别环比变动-0.86%、-1.98%、-4.2%、-1.39%、-0.7%、-2.98%。库存方面,本周LME铜、铝、锌、铅、锡、镍库存分别环比变动-4.04%、-2.33%、-14.99%、0.26、-12.10%、0.04%。

其他行业中,发电耗煤增速回升,2月上旬发电耗煤同比回落50.59%,或受春节及同比错位因素影响。水泥价格回落,2月15日全国水泥价格指数周环比回落0.36%;分区域看,华东、西南、中南、华北、西北水泥价格均回落,东北水泥价格持平。尿素企业开工率回升,山东尿素企业开工率回升至56.69%。玻璃价格指数回落,上周环比回落0.07%,浮法玻璃产能利用率环比持平。汽车轮胎开工率回落。

2.3 下游:汽车销售增速回落,房地产销售降幅收窄

下游需求方面,汽车零售增速回落。1月最后一周汽车零售同比增速-6%。商品房销售增速降幅扩大,2月上旬30大中城市商品房成交面积同比增速-78.80%,或受春节假期影响。其中一线、二线、三线城市商品房销售增速分别为-83.38%、-88.36%、-56.01%。

2.4 总结:春节错位扰动,原材料价格回升

从高频监测数据看,春节错位扰动,原材料价格回升。生产方面,发电耗煤增速回落,高炉开工率回落,尿素企业开工率回升,浮法玻璃产能利用率持平。价格方面,上游原油价格回升、煤炭价格回升、铁矿石价格回升,中游钢铁价格回升,有色金属价格回落,水泥价格回落、玻璃价格回落。库存方面,上游原油库存回落,煤炭库存回升,铁矿石库存回落,中游钢铁库存回升、有色库存以回落为主。需求方面,汽车销售增速回落,房地产销售跌幅扩大。

三

流动性观察:市场资金利率总体回升

本周央行资金净回笼。央行货币政策工具方面,本周(2月15日)公开市场操作货币投放0亿、回笼6800亿,公开市场操作货币净回笼6800亿。1月末逆回购余额225500亿,SLF余额160亿,MLF余额45415亿,PSL余额34105亿。2月22日当周逆回购到期量为0亿,MLF到期0亿。

市场资金利率总体回升。本周(2月15日)1天、7天、14天期银行间市场质押式回购加权利率分别为1.7615%、2.3453%、2.4311%、2.7948%,环比上周分别变化-25.04、2.87、22.51、65.26个BP;1个月、3个月回购利率变化-9.84、280个BP。2月15日隔夜、1周SHIBOR分别为1.713%、2.351%,环比上周分别变化-54.3、-4.2个BP。2月15日1、3、6个月同业存单发行利率分别为2.466%、2.7448%、2.887%,环比上周分别变动-5.4、-12.92、-16.89个BP。R001-DR001之差为5.19个BP,环比回升;R007-DR007之差为12.79个BP,环比回升。

十年国债收益率回落,人民币对美元贬值。10年期国债到期收益率环比上周变动-1.73个BP至3.0794%。汇率方面,2月15日美元兑人民币中间价6.7623,贬值0.8%,即期汇率6.7802,贬值0.61%。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员