机构:西南证券

事件:公司发布2018中期报告,实现营业收入6.69亿元,同比增长65.1%;实现净利润3.7亿元,同比增长86.2%;实现经调整净利润3.4亿元,同比增长76.6%。

收购并表及汇兑收益增厚作用明显,2018H1业绩超预期:公司公告称,2018H1,实现营业收入6.69亿元,同比增长65.1%;公司2018年上半年收入大幅增加,主要原因在于新并表白云技师学院、郑州城轨学校及西安铁道技师学院;白云技师学院于2017年8月并表、郑州及西安学校于2018年3月并表。其中,三所职业学校贡献收入2.14亿元,两所大学贡献收入4.56亿元(+12.4%),两所大学仍然是公司主要收入来源。分业务来看,公司旗下院校学费占比90.4%,住宿费及配套服务分别占比7.7%及1.9%,学费占收入比例较大。2018H1公司实现净利润3.7亿元,同比增长86.2%,除新并表三所学校增厚业绩外,公司报告期内实现其他收益5760万元,较上年大幅增长12.7倍,主要原因在于人民币兑美元贬值导致产生汇兑收益5900万元。

期间费用大幅增长,盈利能力持续增强:2018H1,公司销售费用/管理费用/财务费分别为790万元、1.18亿元、1500万元,均较上年增幅较大,主要原因在于收购白云技师、郑州、西安三所职业学院,营销及招生、行政开支增幅较大;财务费用主要为帮助郑州学校偿还利息,预计2018年其债务将全部结清。从利润率情况来看,公司毛利率由2017H1的59.3%上升至2018H1的60.8%;净利率由49.4%增长至55.7%,盈利能力持续增强。其中,公司旗下两所大学净利率为56.3%,三所职业学校净利率为48.0%,大学净利率水平较高。

内生外延并举,民办高教板块龙头地位凸显:公司目前旗下拥有7所学校(考虑新收购),合计在校生人数达13.2万人,是民办高等教育板块龙头。

内生方面:广东白云学院新校区的首期工程将于2019年竣工,学生容量为8000名;第二期计划于2021年完成。新校区地盘面积达48.9万平方米,学生容量为18000名。预计2019年新校区竣工后,白云学院在校生人数将有所增长。

外延方面:公司自2017年12月上市以来已收购4所优质学校,包括郑州学校、西安学校、松田大学和松田学院,收购标的质地均较为优良,体现公司并购及资金实力雄厚。郑州学校、西安学校拥有在校生合计45000人,均为轨道交通相关的职业教育院校,为北上广深等一线城市轨交系统输送人才,就业情况较好。2018年7月,公司联手惠里集团设立教育产业基金,一期目标规模为50亿元,定位于教育产业创新投资并购,主要用于高等教育与职业教育领域,预计未来并购基金将为公司储备优质标的资源,助力公司未来外延扩张

民促法《送审稿》发布,预计对公司影响有限:2018年8月10日,民办教育促进法实施条例“送审稿”发布,明确规定“公办学校不得举办或者参与举办营利性民办学校,”且禁止公办学校利用品牌输出收取费用,预计将加速推动独立学院脱离母体,使得公司可选优质并购标的增加;另外,送审稿对于集团化办学的主体通过多种形式控制非营利性民办学校提出限制,公司旗下院校均可转设为营利性学校,且在土地、税收、补贴等方面均对于公司整体利润影响较小,待政策落地实施后,便可根据政策走向相应调整应对,预计政策对于公司未来发展影响较小。

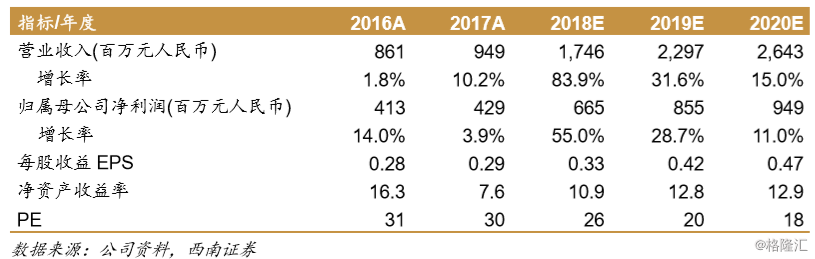

盈利预测与评级:公司是规模最大的民办高等教育上市集团,内生外延并举,收购标的均较为优质且整合能力较强,并表后业绩增长潜力较大。此次公司2018年中期业绩超市场预计,我们上调公司盈利预测,预计公司2018-2020年EPS分别为0.33元、0.42元和0.47元,由于政策落地前预计市场波动较大,我们暂不给予目标价及评级。

风险提示:产业政策变动的风险,学校招生或不及预期的风险,外延并购或不及预期的风险,业务整合或不及预期的风险,规模扩张带来的管理风险,产业基金募资不及预期风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员