2017年商品房销售额达到13.4万亿,同比增长13.7%,商品住宅销售11.0万亿,同比增长11.3%。在靓丽的销售数据刺激下,低估值内房板块一骑绝尘,走出了经典的戴维斯双击,成为2017年的明星板块。

但是,步入2018年,内房板块就开始乌云密布,融资收紧、人民币汇率贬值和收紧棚改货币化比例等消息接踵而至,中美贸易摩擦事件再令港股雪上加霜。内房股波动增大,从1月30日最高点下跌了17%,而近期市场恐慌情绪漫延,导致股价加速下跌,泥沙俱下。

在市场情绪过度恐慌时,股价就会非理性偏离公司基本面,往往一些好公司也会被错杀,此时恰恰是我们回归投资本质,坚定价值投资的最佳时机。

其实,从统计局数据看,2018年1-5月,全国商品房销售总面积同比上涨了2.9%,销售金额上涨了11.8%,销售端仍保持良好的增长,房地产行业总量并没有明显的下跌。

更重要的是,上市的房地产公司多达几十家,不同的房地产公司的差别很大,有些集中布局在三四线,有些专注于一线和热点二线城市,有些房企发展模式是高周转,有些房企则是以利润为导向,坚持特色化经营。因此,政策变化对于不同的房企的影响是结构性的,长远看,房地产行业格局将发生深刻的变化。

此时,就更考验选股能力了。

近期加速下跌主要与融资和棚改货币化政策变化有关。

1) 收紧棚改货币化

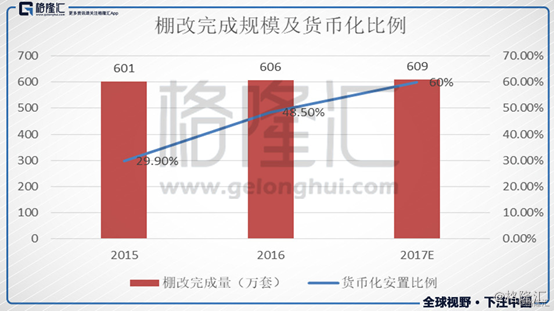

根据经验数据,棚改货币化90%在三四线城市,即2015年高库存区域。而2015 年起,全国棚改总量显著增加,而且货币化比例快速提升,其中货币化安置的从2015年的29.9%提升至2017年的60%,三四线加速去库存。根据数据,2015年、2016年和2017年棚改货币化安置分别占当年住宅销售的14%、18%和22%,可以说棚改货币化是三四线销售的主要驱动力。

而6月25日消息指出国开行收回棚改项目的审批权,将会加大实物安置比例,降低货币化安置比例,或导致三四线城市需求降低。

因此,聚焦三四线的房地产公司和专注于一二线核心城市的房地产公司未来的发展将会在此刻开始分野。深耕一二线城市,手握一线城市核心资源的房企将更有竞争力和发展潜力。比如下注布局粤港澳大湾区核心城市的房企,有龙光地产(3380.HK)、雅居乐(3383.HK)和绿景中国地产(0095.HK)等,主要的土地储备都在深圳、珠海、东莞等重点城市。

2)融资收紧

融资收紧是金融去杠杆主题下必然发生的,从去年中报后,房企的融资成本也有所提高。但是,这个对房企影响也是结构性。

首先,聚焦一线和重点二线城市的开发商,拥有优质的土地储备,更容易获得低成本的银行授信。其次,自2016年以来,房地产行业集中度越来越高,强者恒强的逻辑下,大型房企在融资方面会更有优势。最后,也是最容易被人忽视的一点是,有一些开发商专注发展特色地产,能享受到政策优惠。比如做绿色地产的当代置业(01107.HK),可以发行绿色债券。因为政府支持城市更新,专注于城市更新的绿景中国地产(0095.HK)也能获得低成本银行贷款。对于这些开发商而言,受金融去杠杆影响微乎其微。

小结:

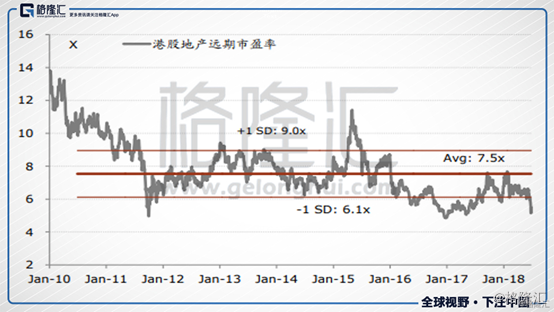

经过这一轮的下跌,地产板块的估值已经回落到估值中枢之下。现在离中期业绩越来越近,地产板块业绩增长具有高确定性,股价向价值回归的动力越来越大。

但是巴菲特曾说,不要每个球都打,而是只打那些处在最佳击球区的球。

政策的变化将会造成房企未来分化发展。选股时应该遵从以下的条件:

1)聚焦核心城市

2)融资收紧影响小

根据这两个条件,大致筛选了以下几只个股:

1、 龙头房企融资有优势,且聚焦核心城市:融创中国(1918.HK)、华润置地(1109.HK)2、 特色房企,能获得融资支持和优惠,且聚焦核心城市:绿景中国地产(0095.HK)

在投资中,最重要的事是寻找“预期差”。现在人人皆知集中度提高的结构性变化,股价中大概率已经反映了此因素。相反地,市场忽略了一些特色房企的发展优势,使得特色房企低估,这些特色房企蕴含了更大的“预期差”,这意味着以上两条选股策略中,后者的潜力更大。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员