作者:唐朝

真实的市场搏杀,比最具有想象力的小说更精彩。

长期资本管理公司以梦幻团队问世,以骄人战绩扬名,一朝崩溃,令人唏嘘。《赌金者:长期资本管理公司的升腾与陨落》讲述的就是其故事。

用传奇不足以形容的业绩

长期资本管理基金从1994年2月底开始运作,当年回报率28%;1995年59%;1996年57%;1997年25%。4年4倍,年化41.4%。对于规模如此巨大的“债券套利型”基金,用传奇已经不足以形容了。

在基金运作前三年里,只有1个月产生过超过1%的亏损;而前四年,更准确地说,一直持续到1998年4月底为止,基金最大月度亏损仅为2.9%。在这样逆天的业绩面前,基金净资产膨胀到最高约74亿美元。

这些钱,除了这帮天才从市场赚来的,还有十几亿美元是新加入的资金。但这不是基金去募集来的,而是被迫接受的资金。要么是资金来头太大,无法拒绝,要么是基金在某方面有求于人被迫让步。

这时候,认购长期资本的基金份额,对于所有的合伙人和公司员工而言,都已经是需要争抢的奖励,是一种荣耀了,更别说外部投资人了。几乎所有的合伙人及绝大部分员工,都把全部身家投进了自己的基金,合计高达19亿美金——包括前四年分得的管理费和业绩提成(后来全没了,犹如春梦一场)。

正因为这长达近50个月的业绩摆在这儿,1997年底,基金强行退回了前期部分投资者的本金及盈利合计27亿美元(留下约47亿美元,其中约19亿美元是属于合伙人的),因为资本实在太多,合伙人和员工也不想将如此丰厚的利润轻易分给外部投资者。此举当时引发众多投资者的愤怒,强烈要求留下来,但都被无情拒绝。几个月过后,这帮被清退的投资者简直乐得要烧高香敬祖宗了。

精彩的故事是天才群体创造。核心人物,是长期资本管理基金公司创始人约翰·梅利韦瑟,他曾在上世纪80年代一手创造和推动了所罗门兄弟的债券套利部门,打造出华尔街传奇一般的赚钱机器。当梅利韦瑟决定创办长期资本的时候,构成传奇赚钱机器的零件们二话不说,脱离所罗门,跟随了梅利韦瑟。

这还不算。梅利韦瑟还邀请到了两位诺奖得主加盟:现代金融学开创者之一,哈佛大学教授罗伯特.C.默顿和迈伦.斯科尔斯。这两位诺奖得主,简直就是长期资本最好的推销员。因为默顿模型和B-S模型,华尔街才诞生了期权交易。这样的背书是不是足够给力了?

还不算。还有一位重磅人物加盟:美国财政部在任副部长兼美联储副主席戴维.马林斯。此人在美联储的声望仅次于当时的联储主席艾伦.格林斯潘,被普遍认为是格林斯潘的继任者。

凭借创始人和合伙人梦幻般的履历、历史回报和学术声誉,即便在2%管理费+25%业绩提成的苛刻条件下,这群天才募集到了截止当时基金史上最大规模的启动资金:12.5亿美元。

赌收敛

然而,在天才们精密计算的模型里,可能性只有1/1024的意外悄然来临。

1998年1-4月,平平稳稳,回报约3%;1998年5月,当月亏损6.7%,这时各位合伙人心中甚至舒了一口气:永远盈利自己也觉得不太正常。1998年6月亏损10%,7月持平。截至此刻,可以想象,各位合伙人和投资者也没太当回事儿,就是模型里的市场异常而已,理论上很快会回归常态,重新回到日夜印钞的光辉大道上。

然而,1998年8月,基金巨亏44%,几乎在全球所有的套利行为上都出现亏损。模型设计的多元化对冲、全面分散风险的资产组合失灵了,所有的资产同时出现亏损,一切都不对劲了。9月1日到9月23日,基金又亏损25%。

1998年9月23日,星期三,这一天基金还剩5.55亿美元净资产。各方求助无果,最终,不得不由美联储出面召集14家大银行组成的银团凑出近40亿美元对其实施紧急救助,以避免长期资本持有的约1400亿美元资产以及可能过万亿的衍生品交易,引发整个金融系统的坍塌。就在各家分秒必争谈判救援条件的三天里,长期资本基金继续亏损28%,仅剩余约4亿美元净资产。9月28日,银团接管长期资本,基金合伙人不仅丧失了全部投资,还要承诺在监督下,继续给长期资本打三年工。

为什么世上最聪明的头脑,加上合计三四百年的投资经验(巴菲特语),却创造出基金的亏损记录,同时还把自己的身家也全部亏掉?其实就是“赌收敛”,下注关联产品之间的价差缩小。其背后的理论依据就是“有效市场理论:随着时间的推移,市场将变得更加高效,最终证券价格将回归正确定价”。

在长期资本前期,主要是赌不同期限的债券之间的收敛。后期由于模型总是从胜利走向更大的胜利,而资金也是越来越多,也扩张到股权、期权等其他金融产品上。由于债券总会在特定时间到期,并且有或固定或浮动的利率,其价值可以计算。在长期资本天才们的认识里面,金融产品的市场价格虽然是随机出现的,但和宇宙里广泛存在的其他随机事件一样,它也会呈现出某种分布。当具备足够的数据统计出某种分布形态后,一旦发现市场价格偏离这一形态,就可以下注赌它回归。

这种赌收敛,背后的逻辑都是“它们之间的确有不同,但经过我们计算,差异不应有这么大。所以,通过空A多B策略,不管两者是涨是跌,只要两者之间的差异回归正常,我们就会赚钱”。这个策略其实没错,本质上,价值投资者也在赌收敛:下注市价和企业内在价值之间差异的收敛。所谓价格迟早反应内在价值,或者叫“价值会迟到但从不缺席”。

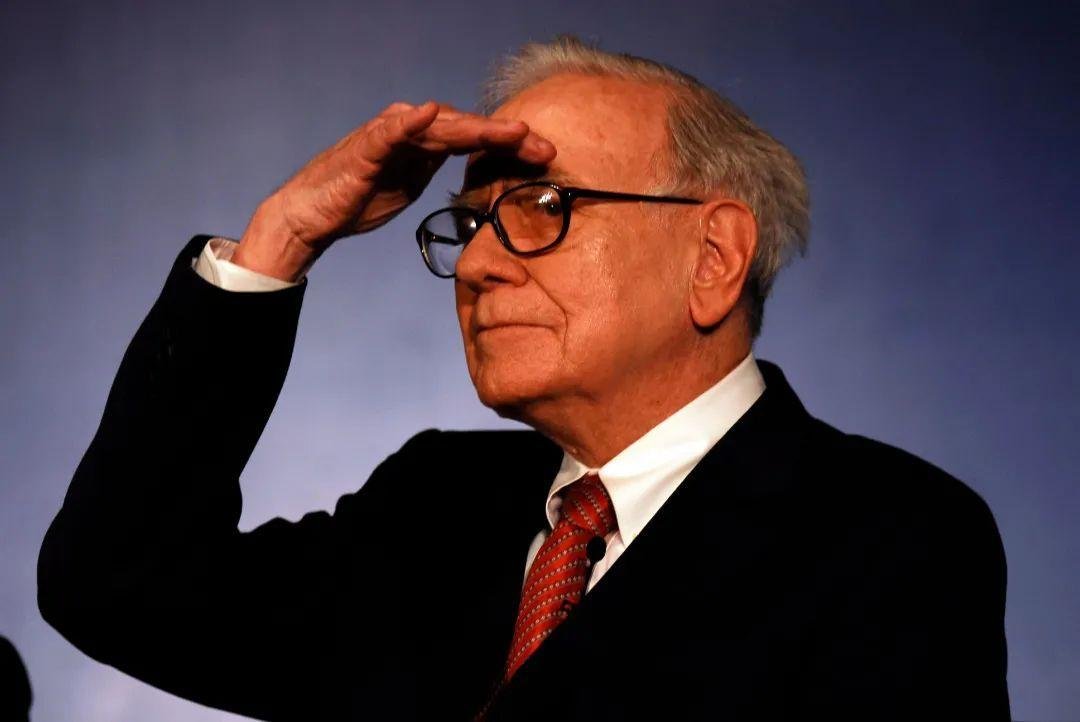

然而,同样是赌收敛,为何长期资本灰飞烟灭,而巴菲特(或其同门)却可以天长地久的活着并持续盈利?核心差异在于容错性。巴菲特类型的投资者,计算的是企业的内在价值,是企业本身所能创造的未来现金流,当以市值买下这个现金流已经可以带来可观回报时,巴菲特们买入了。

买入之后,有两种可能,一种可能是差距不收敛,股价迟迟不反应内在价值,投资者就老老实实等着享受每年的企业增长(或体现为分红,或体现为净资产增长);另一种是差距收敛了,股价反应甚至是过度反应了内在价值,投资者通过股价提前收回企业内在价值。所以,他在买入之初就确定了,即便股价不向内在价值靠拢,他依然能够取得不错的回报。而反过来,正因为这个预期回报不错,完全可以预计市场资本一定会来追捧,从而导致股价上扬。

即便如此,巴菲特也无法确定收敛什么时候能完成。毕竟市场价格取决于千千万万参与者的情绪,这种情绪是非常难以预测的,正如牛顿所说:我能算出天体运行的轨迹,却无法计算出人性的疯狂。所以,巴菲特对于股价的态度实际上是:因为资本的逐利天性,我相信你们迟早要来。但你们挤进来,我就通过股价收获回报。同时,我也做好了你们不来的准备,假如你们不来,我就老老实实收获企业红利和净资产的增长。

但长期资本的天才们却是在下注“两种市场情绪”的收敛。前者好比守株待兔。巴菲特们的想法是这颗树总归会日夜生长,会开花结果,至于兔子,那是且只是意外收获。而长期资本是下注两只奔跑的兔子会撞在一起。这还不算,由于债券价值是可以清楚计算的,很难出现较大差异——别忘了,资本具有逐利天性,真有显而易见的利润,一个个跑得比兔子可快多了。因此,长期资本的天才头脑和精密计算,也只能去抓那些其他人无法计算和准确界定的微小差异。而要想从这些微小差异里获取可观利润,杠杆成了无法回避的选择。

一旦加了杠杆,下注的就不是两只奔跑的兔子会撞在一起,而变成:①两只奔跑的兔子在固定期限内一定会撞在一起,且②撞在一起之前,两只兔子期间分离最大距离不超过N。这个难度就瞬间提升了无数个数量级。

烟花与雪道

事后,巴菲特说他完全无法理解长期资本这16个人,他说:“他们为了赚自己不需要的钱,把自己需要的钱全部搭进去。这不是傻是什么?绝对是傻,不管智商多高,都是傻。为了得到对自己不重要的东西,甘愿拿对自己重要的东西去冒险,哪能这么干?”其实老唐倒是可以理解,说到底就是一个人生观的问题:你是拼了命想去活的惊心动魄,还是努力去追求平稳,平凡。

价值投资者总是尽力让自己躲避陷阱,安安稳稳活着,平平静静成长。然而,世界多姿多彩就在于,不可能只有一种人生观。有的人最大的梦想就是璀璨如烟花,哪怕只有一瞬,也希望全世界看见我的美丽。《赌金者》恰恰就是这样一群不甘平凡,努力追求存在感的人。

不同人生观的人,很难互相理解。烟花和雪球,只能是道不同不相为谋。如果非要扭在一起,可能会非常痛苦。

很多人将长期资本的崩塌,解释为运气不好,遇上了俄罗斯国债违约的黑天鹅事件。但事实上,下注两种市场情绪的收敛,本质上是有内在逻辑问题的,即便一直好运到死,祖宗八代遇不上那个1/N的小概率事件,收益远远超越巴菲特,也只是在100万个弹仓中遇上没子弹的那个弹仓,依然不值得学习。因为你永远无法确定,下一枪射向你太阳穴的,是不是那颗致命的子弹。

正如后来梅利韦瑟及其天才合伙人们汲取长期资本失败的经验和教训,对模型进行了更深入的细化和完善,东山再起又创立的JWM基金一样。2008年,JWM基金再次踩中10的N次方之一的黑天鹅,被迫清盘了。

(来源于:证券市场周刊)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员