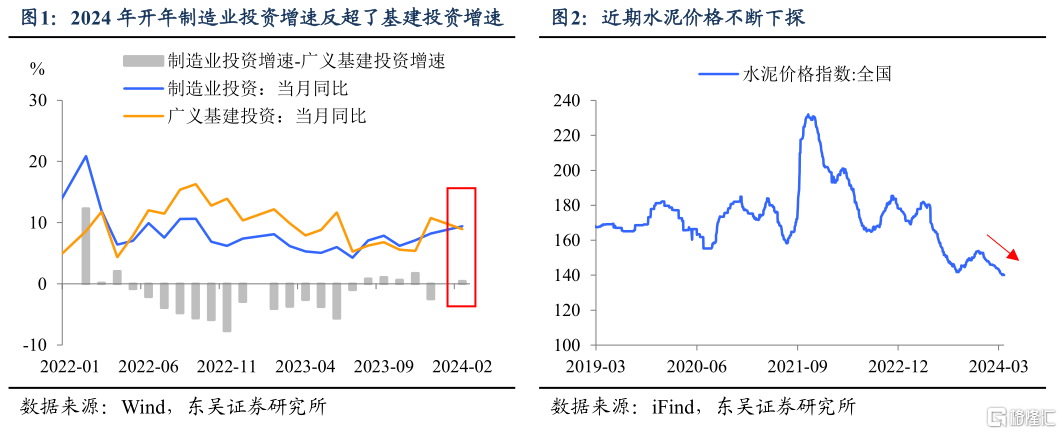

相较于2023年的“一枝独秀”,2024年开年基建的热度似乎被制造业所掩盖。2024年开年制造业投资增速反超了基建投资增速,且3月制造业PMI的表现也强于建筑业PMI,这与过去两年“基建强、工业弱”的局势产生了背离。结合近期不断下探的水泥价格来看,至少开年的基建“成色”确实不足。往后看,2024年基建面对地方化债、地方财力吃紧等逆风因素。不过好在基建可以搭上2023年年底增发国债、以及2024年即将发行的超长期特别国债的“顺风车”,这些顺风因素可以在一定程度上对冲基建投资的放缓风险。最终基建面临的顺风更强、还是逆风更烈,可结合基建开工的高频指标进行实时追踪。

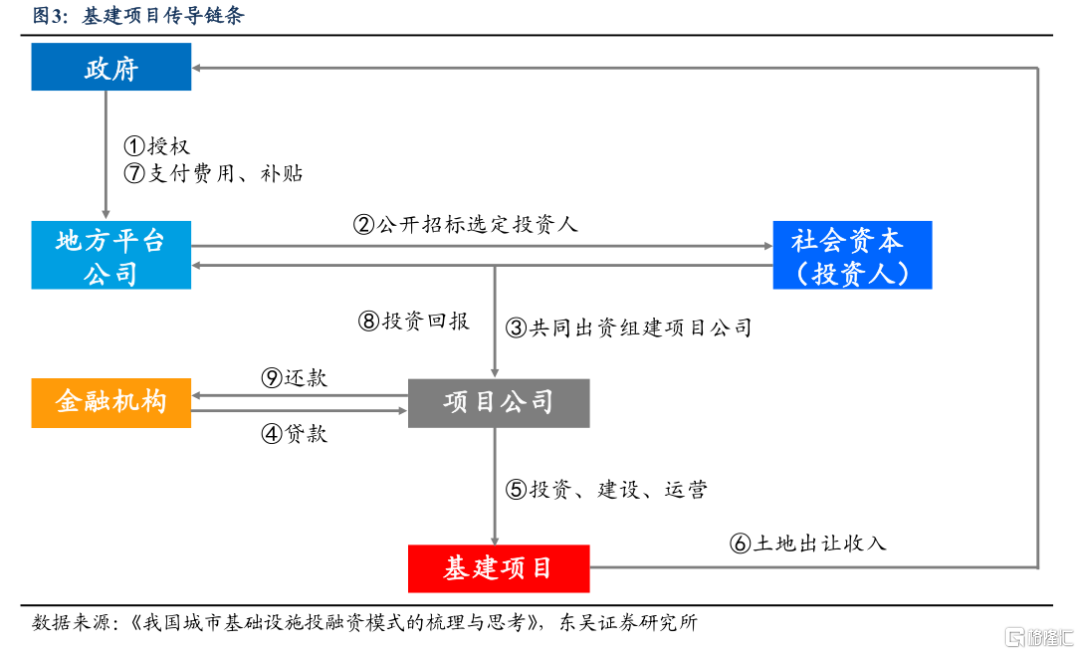

基建全链条如何形成?固定资产投资项目首先需要由发改委审批,审批通过后再由地方政府授权下属地方国有平台公司,通过公开招标的方式选定社会资本方。中标后再进行项目投融资、建设及运营等相关工作,项目完成后移交政府部门或授权平台公司,地方政府在合同约定期内分期向社会资本方支付款项。故此,我们可以通过项目批复和招标情况、项目投融资情况以及项目开工建设情况三个维度,去及时追踪基建的动态。

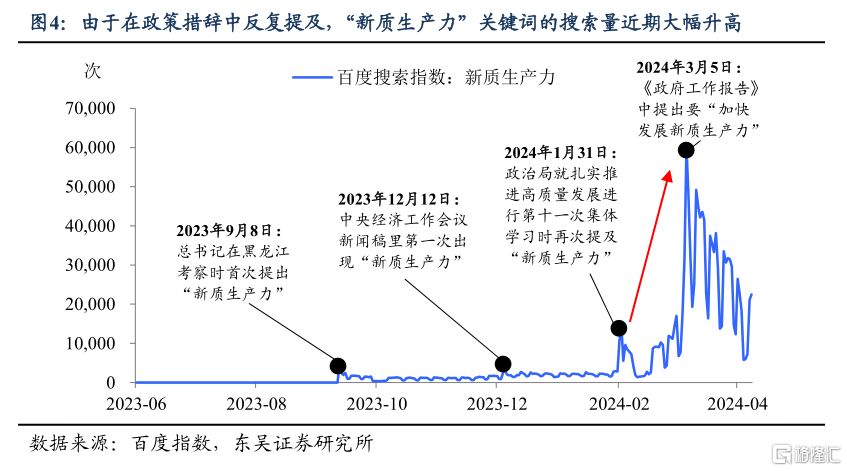

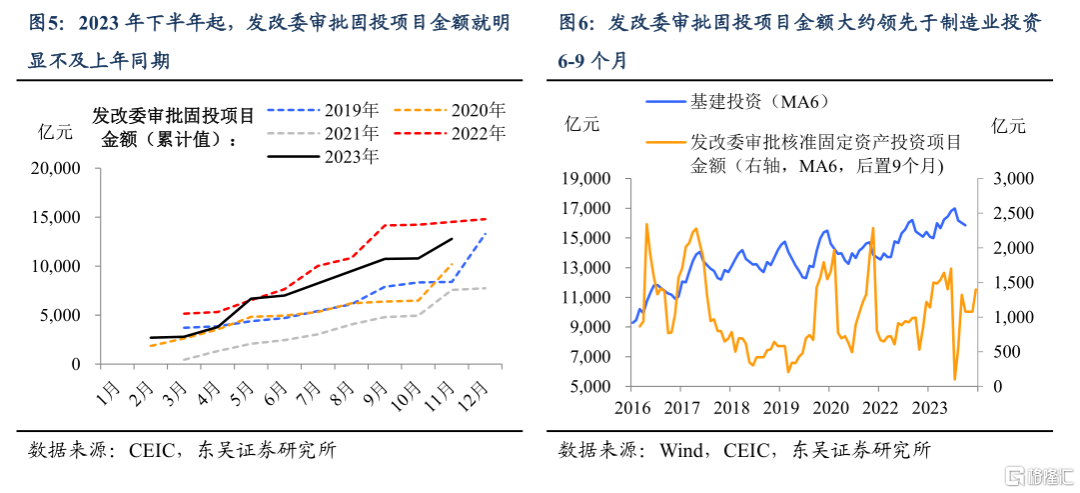

项目批复和招标:稳基建诉求的淡化,或早已“有迹可循”。政策端对制造业的重视程度赶超基建,不仅仅从重大会议上反复提及“新质生产力”一词可以看出,而且从发改委推进项目建设的意向“降温”也可以看出——通常领先于基建投资6-9个月的发改委审批固投项目金额,从2023年下半年开始就明显不及上年同期,这也解释了目前地方债发行慢、基建开工也慢的现象,为2024年开年基建投资增速的放缓“埋下伏笔”。

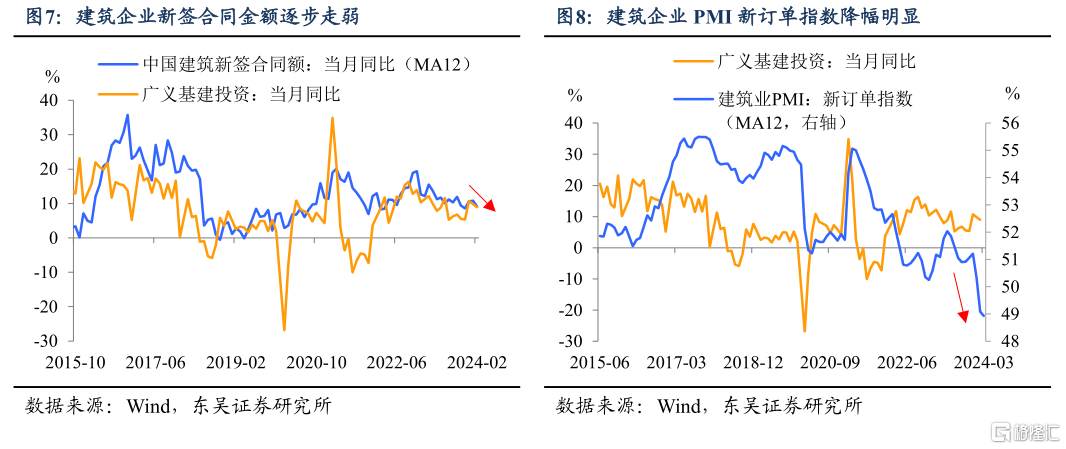

正因为2023年下半年发改委审批项目的减少,2024年以来建筑业企业的订单情况也并不强。无论是从主要建筑企业新签合同金额同比增速、还是从建筑业PMI新订单指数来看,均有比较明显的下滑态势。我们认为除了房地产复苏未至的影响之外,建筑企业订单量的减少也与基建项目建设的需求下滑相关。

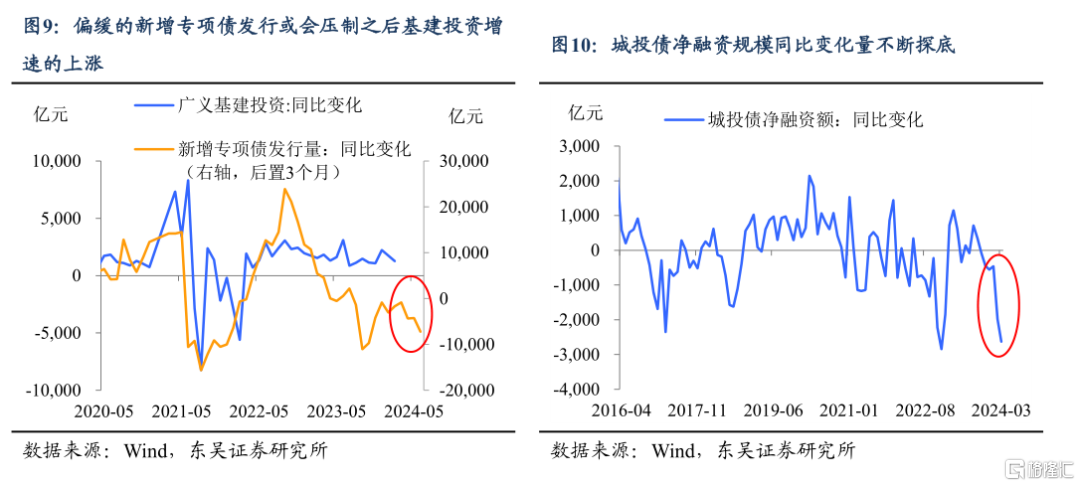

项目投融资:“此消彼长”的效应,将缩小基建投资增速放缓的幅度。在地方财力吃紧的情况下,与基建相关的两种地方性债券发行规模还偏小(2024年以来新增专项债发行进度偏缓、化债基调下城投债净融资规模也大幅降低),这似乎又放大了基建投资“降温”的可能性。不过,我们认为有“三驾马车”拉动基建、以此减弱基建投资增速放缓的幅度:

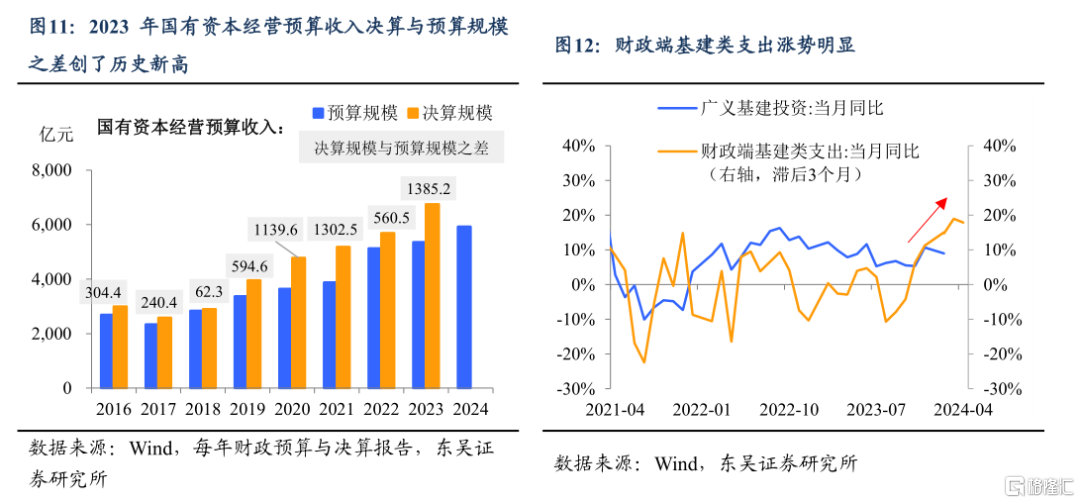

一是来自于2023年财政的“余粮”,包括2023年年底增发万亿国债中的一半结转到2024年使用,以及2023年地方政府通过加大资产处置力度扩充其国有资本经营收入规模、并将这部分资金大幅调入地方一般公共预算。正因为“余粮”够足,目前财政端基建类支出正在不断走高,以此对冲基建投资增速放缓的风险。

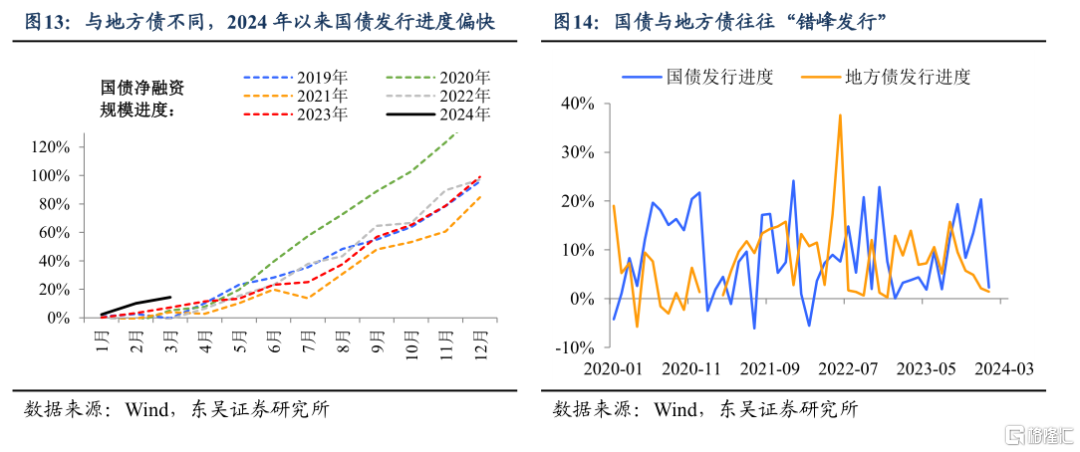

二是2024年上半年国债发行将持续“在线”,为基建投资提供有力支撑。不同于地方债,2024年以来普通国债的发行进度是偏快的,这可以保障全国财政收入的平稳运行、并为基建支出提供保障。除了普通国债,超长期特别国债大概率将从二季度开始放量发行,接力普通国债为基建“续航”。

三是2024年下半年加快专项债发行将重新提上日程。鉴于上半年为国债发行的高峰期,通常与国债“错峰发行”的地方债可能会到二季度末(或三季度初)开始加速发行。新增专项债发行规模往往领先于基建投资走势2-3个月左右,因此届时发行加快的专项债也将对基建投资形成支撑。

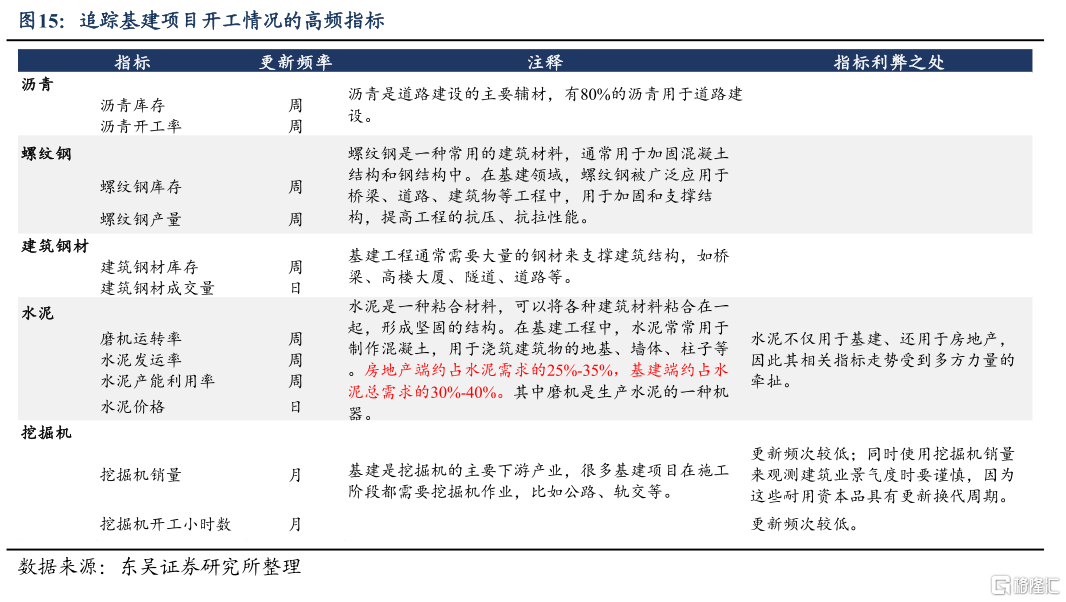

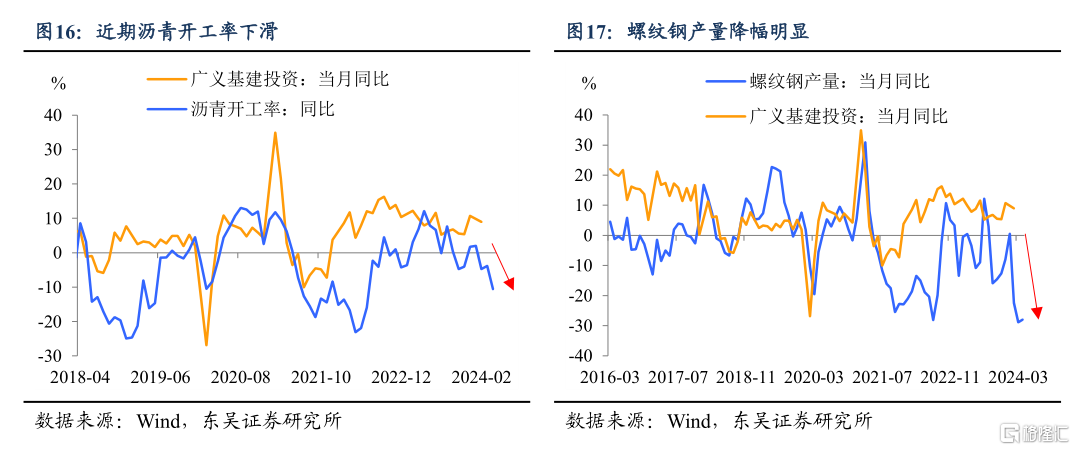

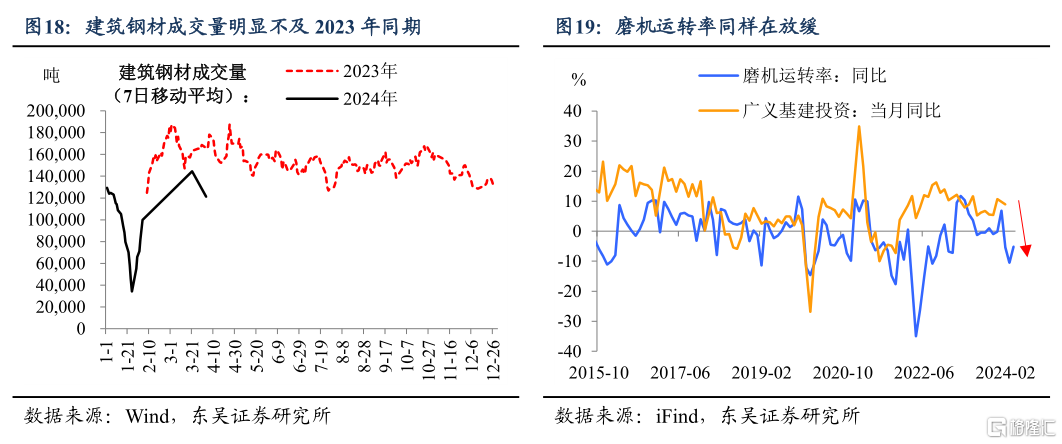

项目开工建设:近期几乎“清一色”呈现放缓态势,后续走势值得关注。与基建项目建设活动相关的一些高频数据能及时反映基建的动态,可以分为沥青、螺纹钢、建筑钢材、水泥、挖掘机等方面。这些指标的历史走势大多与基建投资走势趋同,是提前洞悉基建景气度的“显微镜”。虽然用这些指标追踪基建动能各有利弊,但是近期它们几乎全都呈现出放缓趋势(包括但不限于水泥价格、沥青开工率、螺纹钢产量、建筑钢材成交量、磨机运转率等),这就表明了或许2024年稳基建的诉求的确不及上年。后续可对基建相关高频指标进行持续追踪,以此提前“把脉”基建动向。

风险提示:政策定力超预期;出口超预期萎缩;信贷投放量不及预期。

注:本文来自东吴证券发布的《基建的开局与后劲》,报告分析师:陶川、钟渝梅

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员