核心观点

2024年4月流动性缺口预测分析:①政府债务发行与资金下拨,补充超储3099亿元;②常规财政收支,消耗超储2495亿元;③信贷投放消耗超储916亿元;④M0与库存现金需求补充超储740亿元。因素一至因素四加总,我们预计4月份银行超储将增加428亿元,在外部因素推动下,2024年4月资金面或处于偏宽松态势。

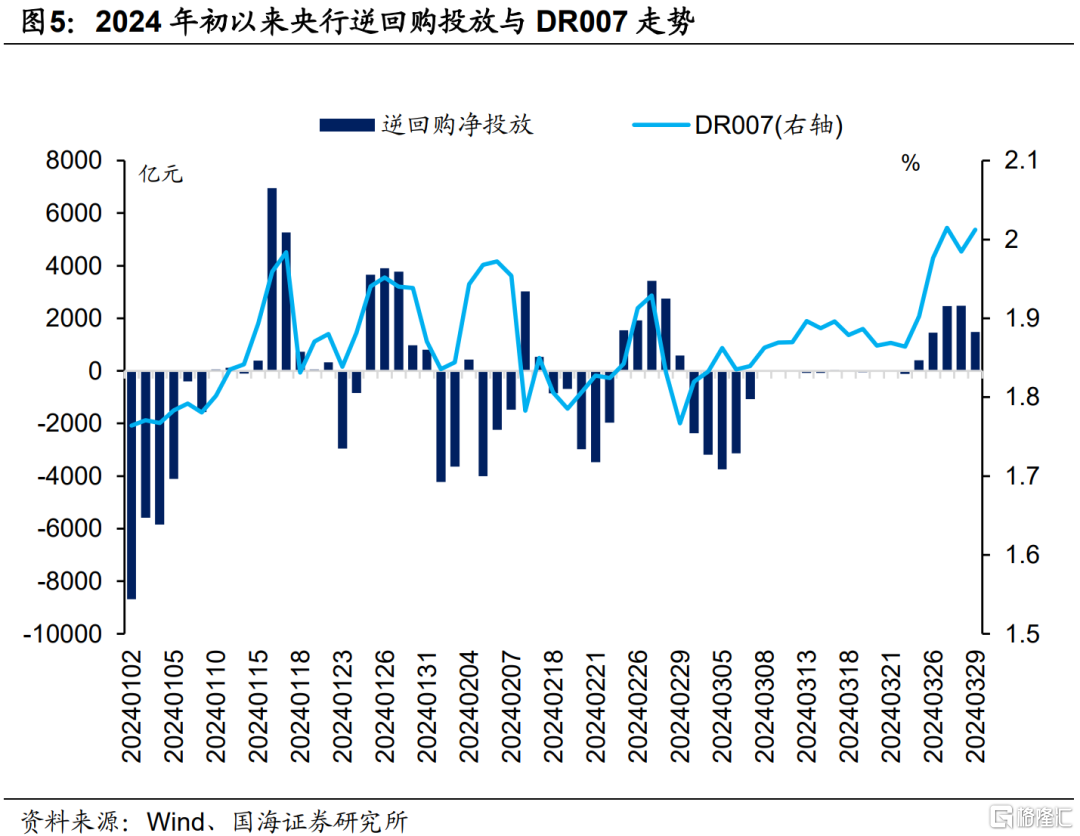

尽管4月份资金面或趋于宽松,不过我们仍需考虑央行对于资金面的调控。根据2024年初以来央行的逆回购投放节奏,我们观察到,当DR007低于1.8%时,央行倾向于回笼逆回购,以维持DR007在逆回购利率以上。在央行的调控下,我们认为4月份资金利率向下有底,利率中枢大幅下穿1.8%的可能性不大。

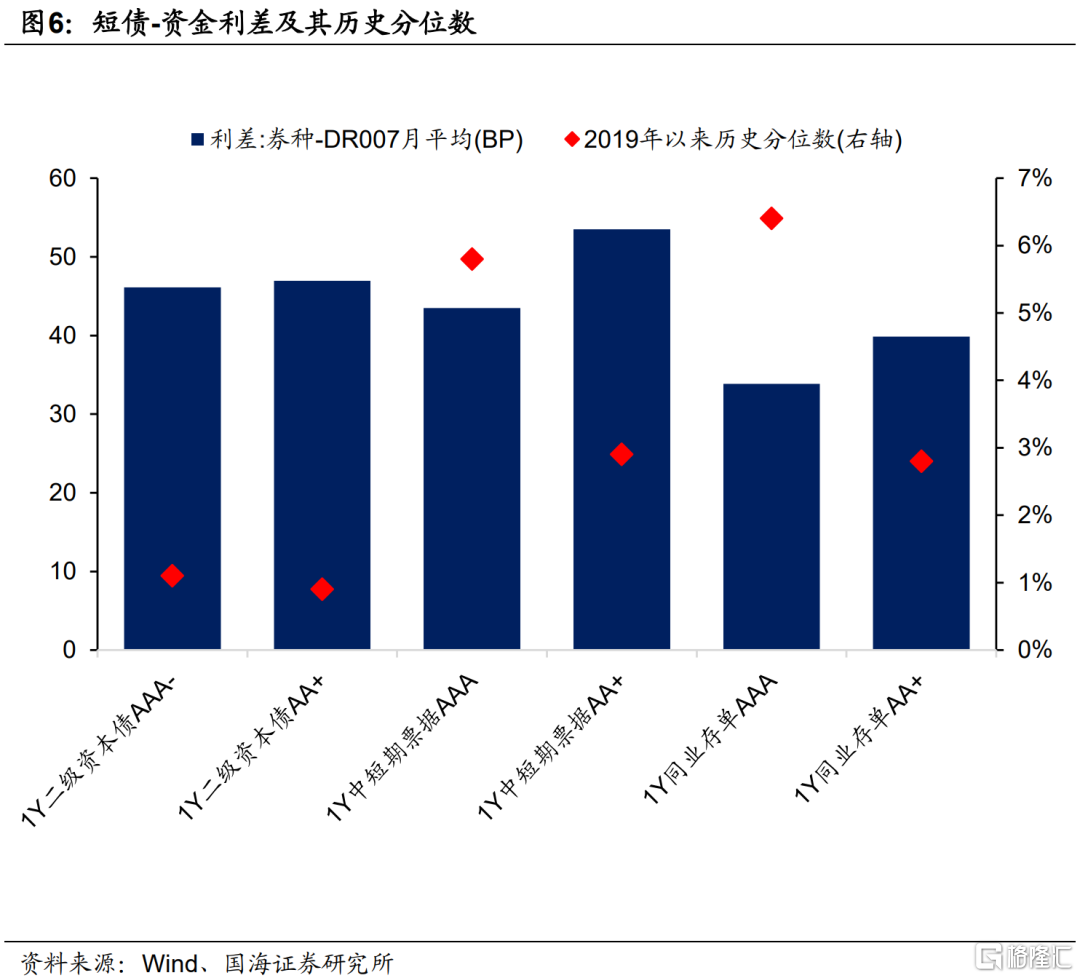

截至3月29日,主流短债品种“利率-资金利率中枢”利差,多位于2019年以来历史分位数的10%以下,利差空间较低。因此我们认为,即使跨季后资金利率向下,短债利率依然下行有底,做多空间有限。

报告正文

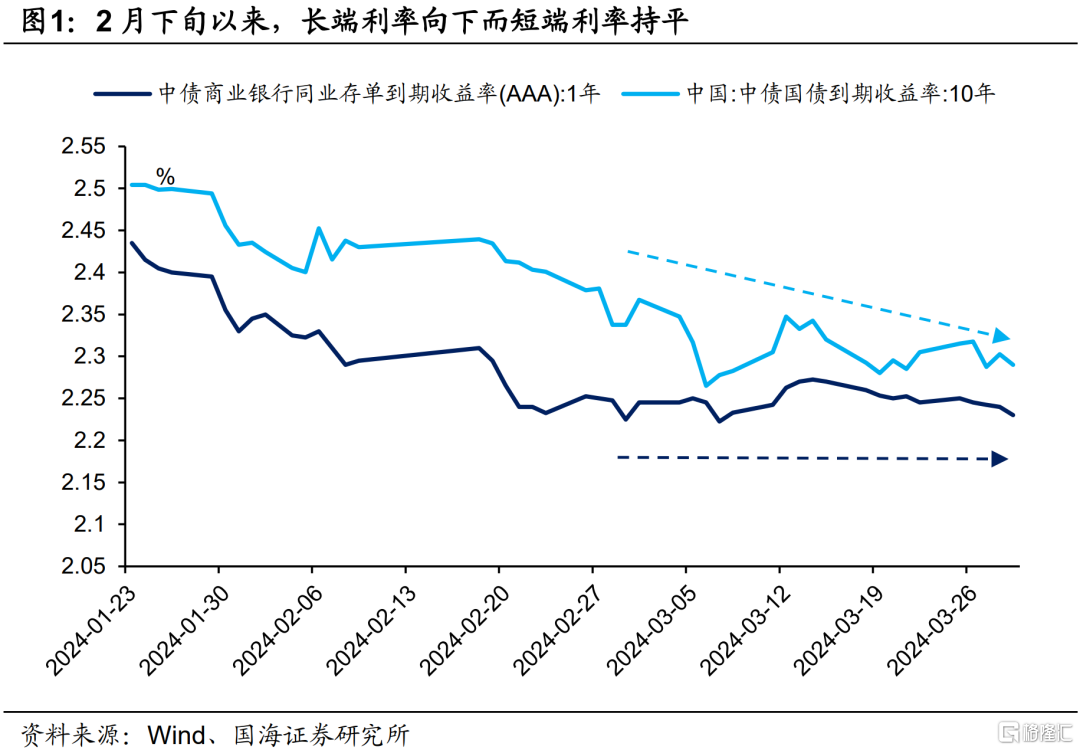

3月份,债市中长端表现整体偏强,然而短端以1Y同业存单为代表的短债利率却并未显著下行,而是呈现窄幅震荡的态势(图1)。

我们认为短端利率下行受阻,与资金利率偏高、资金面宽松程度弱于预期有关。资金面成为影响当前债市的重要因素。进入4月份,资金面还会出现哪些值得关注的变化?又会对市场产生哪些影响?对此本文将进行分析。

1、4月流动性缺口预测分析

1.1 因素一:政府债务发行与资金下拨

政府债务发行是影响资金面的重要因素。我们认为,4月份政府债务净融资规模相较于3月份下行,将为资金面提供流动性。

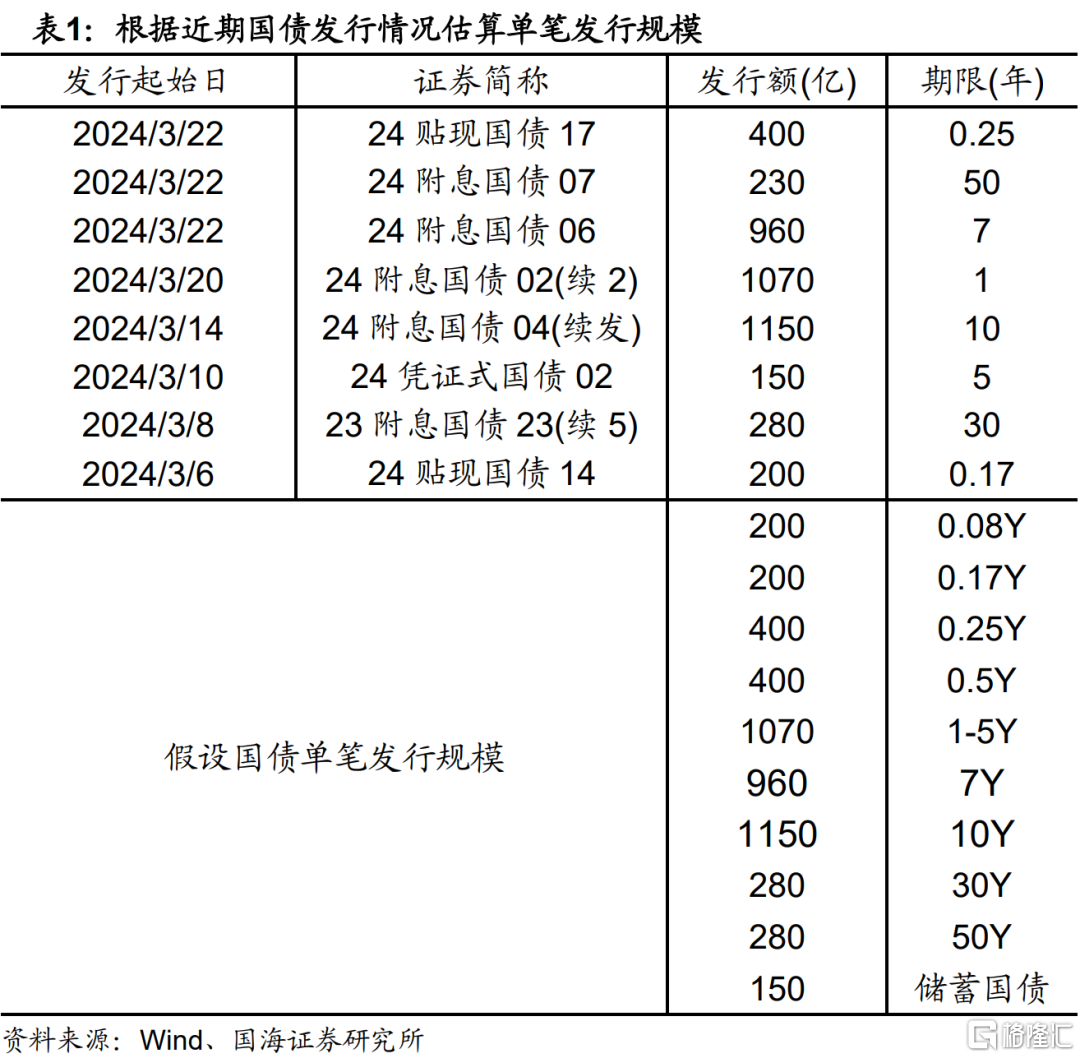

国债方面,在2023年10月29日报告《国债增发,如何影响债市?》中,我们曾分析过国债发行预测方法,主要假设是短时间内同一期限国债的单笔发行规模是连续的(表1)。在此假设下,我们预测2024年4月份国债净偿还规模为2864亿元,净融资环比2024年3月份下行4276亿元。4月份国债净偿还规模较大,主要因为当月国债到期规模较大,高达1.18万亿元。

地方债方面,根据Wind统计,截至3月31日全国已有26个省区市、计划单列市公布二季度地方债发行计划,已公布计划地区4月份新增一般债、专项债2683亿元。

但尚有部分地区尚未公布二季度发行计划,我们通过2023年该地区新增债务限额全国占比,估算4月份地方债新增情况。我们估算尚未披露计划地区,4月份地方债新增1158亿元。已披露地区计划值加未披露地区估算值,合计新增地方债3840亿元,环比3月份实际发行值上升1177亿元。

我们假设,政府债务从发行到资金下拨有1个月的时间差,则4月份政府债务净融资环比下行3099亿元,并为资金面提供相等规模的流动性补充。

1.2 因素二:常规财政收支

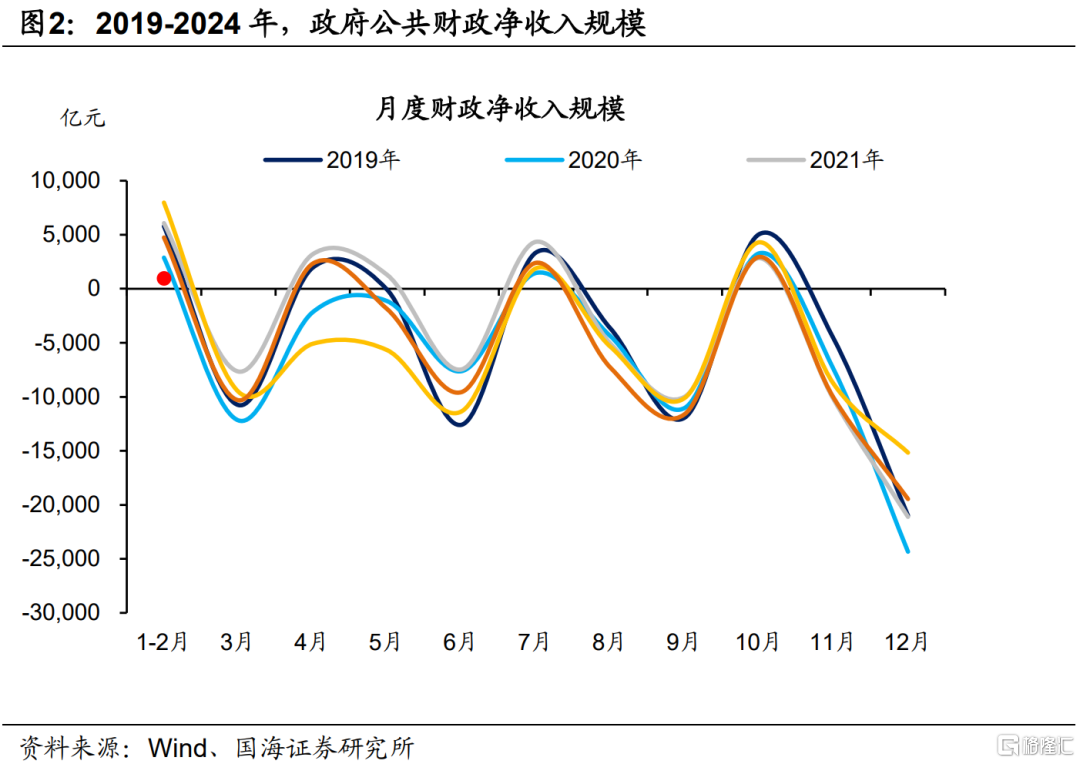

2024年1-2月财政净收入仅为961亿元,明显低于往年同期水平(图2)。我们认为,这一现象或源于2023年四季度增发国债于2024年初下拨,造成财政支出数字偏大,净收入数字偏低。关于政府债务发行与下拨对资金面的影响,我们已经于章节“因素一”中考虑,这一章节主要考虑常规财税征收与下拨对资金面的影响。

从季节性上来看,4月份多数为财政净收入月份。

剔除2020年同期疫情、2022年同期“留抵退税”的对财政收支的影响,2019年、2021年、2023年4月同期,公共财政平均净收入2495亿元(图2)。

我们认为,可以采用上述历史平均数据估算2024年4月财政净收入强度,同时该笔收入将造成资金面同等规模的资金缺口。

1.3 因素三:信贷投放消耗超储

信贷投放带来派生存款增长,将会促进超额准备金转化为法定准备金。历史上4月并非信贷投放大月,信贷投放对流动性的消耗影响较小。

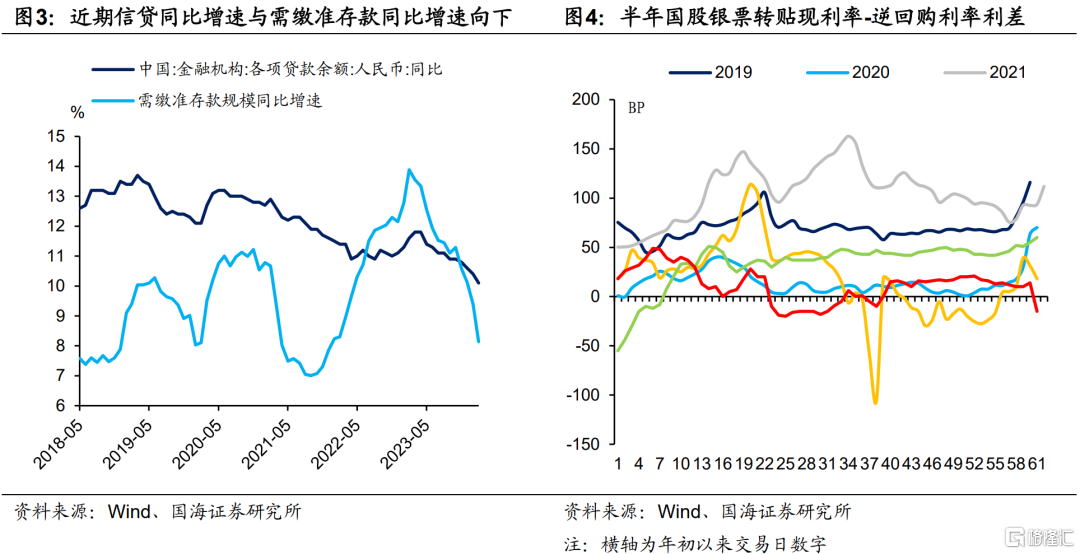

从票据利率上来看,3月末半年国股银票转贴现利率下行。我们认为或预示着近期信贷投放形势一般,信贷同比增速大幅回升可能性不大(图4)。

在此背景下,考虑到“需缴准存款” 同比增速与信贷同比增速方向基本一致,2024年2月“需缴准存款” 同比增速下行至8.1%(图3)。我们假设该增速4月份月份维持在这一水平,由此带来916亿元法定准备金需求,并消耗相应超储。

1.4 因素四:M0与库存现金需求

2024年春节日期偏晚,4月份或仍有少量居民现金回流银行体系。参考春节日期相近的2021年,2021年4月份M0环比下行740亿元。

我们假设,2024年4月份资金面也获得相应规模的流动性补充。

1.5 总结

因素一至因素四综合计算,2024年4月份资金面或仍有428亿元流动性补充,资金面整体或趋于宽松,资金利率倾向于下行。其中,政府债务净融资减少,特别是国债净偿还规模较大,是4月份资金面得到流动性补充的重要原因。

2、短债怎么看?

尽管4月份资金面或趋于宽松,但我们仍需考虑央行对于资金面的调控。根据年初以来央行的逆回购投放节奏,我们观察到,当DR007低于1.8%时,央行倾向于回笼逆回购,以维持DR007在逆回购利率以上(图5)。

我们认为,央行有意维持DR007在7天逆回购利率以上,或是为了加强对于资金面的把控。当DR007低于逆回购利率时,市场资金冗余一般较多,对逆回购的需求较少,可能导致央行对资金面的掌控力度下降。

我们判断,尽管4月份有利于资金面的外部因素存在,但在央行的调控下,资金利率中枢下行的空间依然有限,大幅下穿1.8%的可能性不大。

债市方面,截至3月29日DR007中枢为1.89%,主流短债品种“利率-资金利率中枢”利差,多位于2019年以来历史分位数的10%以下,利差保护较低(图6)。

展望4月份,我们认为跨季后DR007中枢有望下行至1.8%附近。不过即使假设DR007下行至1.8%,主流短债-资金利差也仅在2019年以来历史分位数的15%左右或以下。我们认为这意味着短债利率或下行有底,做多空间有限。

我们认为,DR007进一步下穿1.8%,或需要看到央行OMO降息落地,短期内这一情况出现的概率较低。

风险提示:货币政策不及预期,政府债务发行超预期,信贷超预期,流动性波动超预期,“资本新规”影响超预期,估算结果仅供参考,以实际为准。

注:本文为国海证券2024年3月31日研究报告《4月资金面怎么看?》,报告分析师:靳毅S0350517100001、吕剑宇S0350521040001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员