从筛选到功能性

对于构建功能性这个命题,大自然已经给了良好的示范,譬如,我们人体的细胞膜,一些物质能通过,一些物质不能通过。这个特殊的通过条件,对应了特殊的功能。

更一般的,某种特殊的筛选X,可以映射为某种功能性 f(X)。

因此,大自然给我们的启示是,最原初的功能性来源于筛选,更加复杂的功能性来源于原初功能性的进一步组合。

在《关于A股游戏规则的重构》一文中,我们已经从分配的角度探讨了“压低沪深300指数波动率”对整个A股的影响;这篇文章我们将从仿生的角度探讨“压低沪深300指数波动率”所带来的功能性。“压低沪深300指数波动率”构成了一种特殊的筛选机制,类似于一种细胞膜,那么,这种筛选机制对应了什么样的功能性呢?

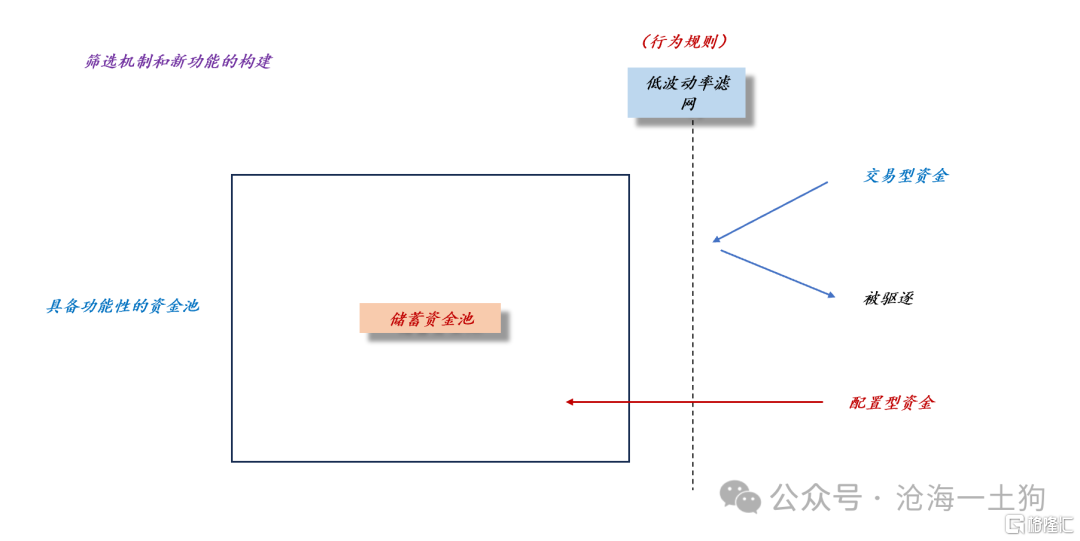

如上图所示,当波动率滤网的孔洞越细,交易型资金被驱逐得就越多。这是因为交易资金是靠制造波动率来获利的,波动率滤网极大地限制了他们的竞争优势,因此,滤网的孔洞越细,交易型资金被驱逐得就越多。

当大量的交易型资金被驱逐,配置型资金就获得了一个良好的抱团环境。这就好比,当草原上的狼被猎人驱逐之后,草原上的羊会繁殖得更快。

因此,波动率筛选机制所对应的原初功能性是储蓄功能,滤网的孔洞越细,储蓄功能越强,反之,分配功能加强。

于是,基于滤网孔洞的大小,我们可以获得两种对偶功能性:

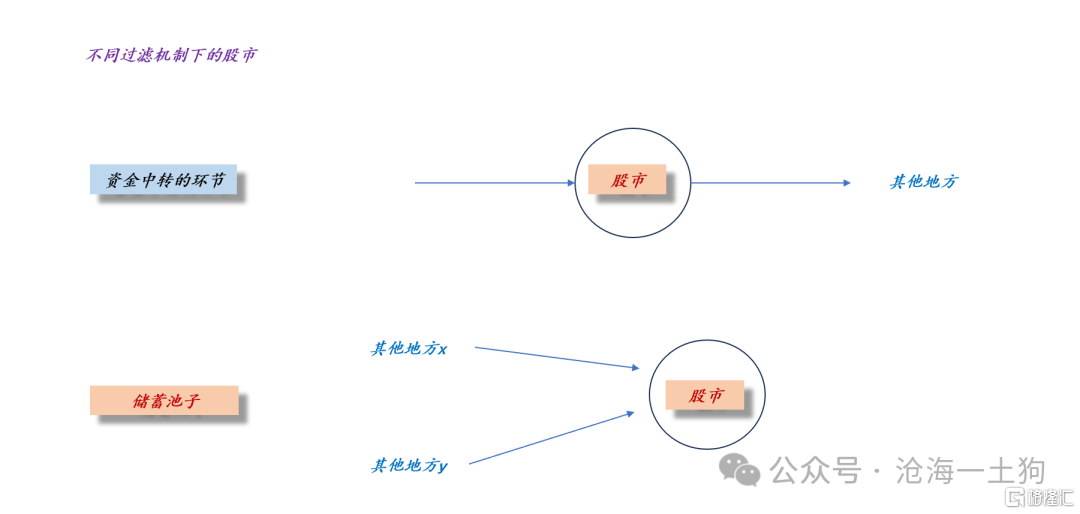

有一类股市的分配功能较强,它们是资金中转的环节,就像一个管道,涨跌跟M2增速相关;另一类股市的储蓄功能较强,它们是资金的终端,涨跌跟M2存量相关。

波动率压缩的极限情况

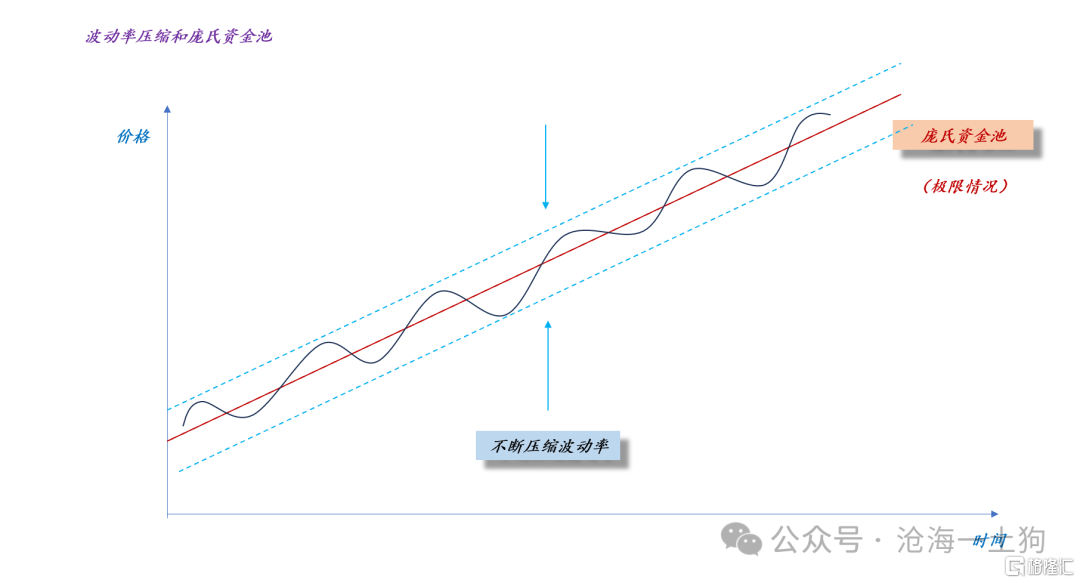

当我们不断地缩小滤网孔洞的大小,系统的波动率会不断地被压缩,系统会怎样进一步演化呢?

系统会退化成庞氏资金池:一个年化收益为20%的信托产品的净值曲线就是一条斜向上的直线。

一旦某个产品变成类固收产品,那么,潜在增量资金是无限的。

现在4%年化收益的产品都很罕见,更何况年化10%的产品,资金会源源不断地涌入进来。

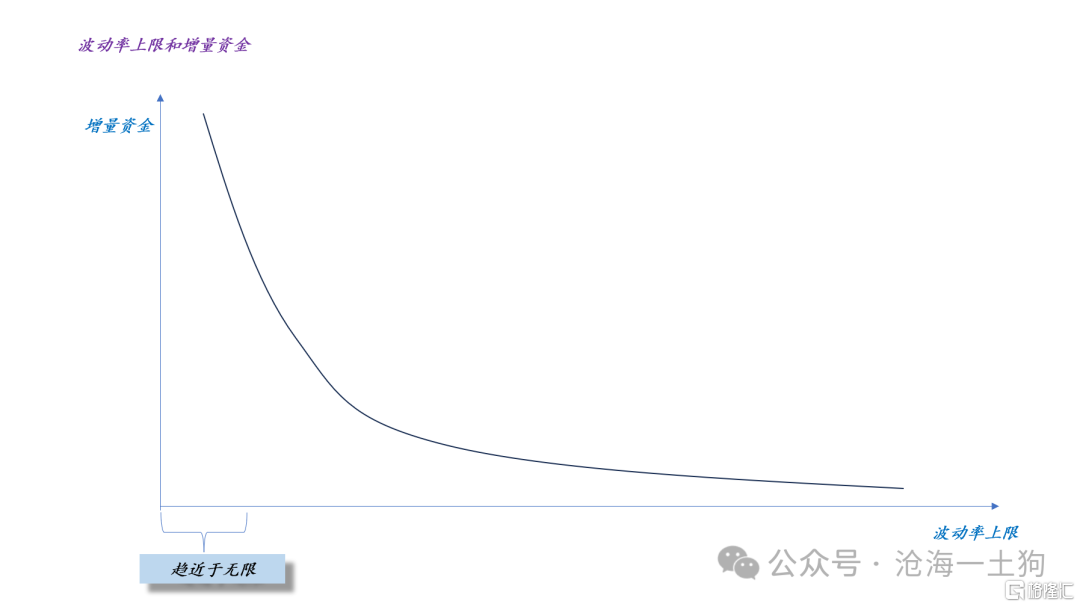

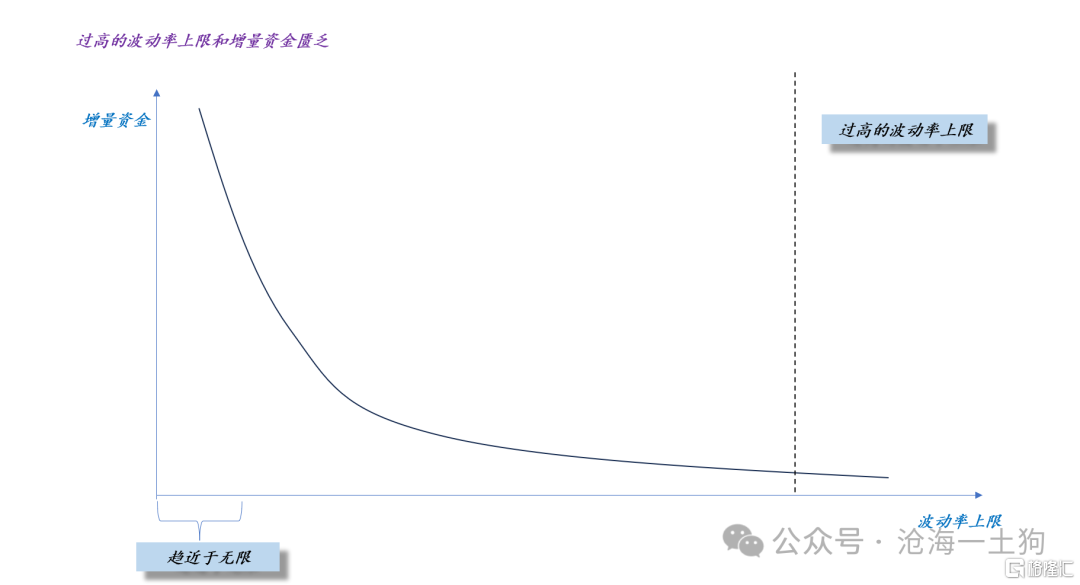

于是,我们就有了上图,系统波动率上限和增量资金的关系。这个图的意思是:当我们把系统波动率上限压得越低,增量资金就越多,直至无限。

在这里我们可以做一个理想实验,当股市的涨跌停板限制为上下0.2%,那么,这个系统要么处于连续涨停的状态,要么处于连续跌停的状态。

波动率有益的一面

当系统的波动率显著降低,那么,增量资金将会显著增多,资产价格将迅速膨胀,直至走到尽头,产生巨大的尾部风险。

也就是说,草原中的狼太多了不好,太少了更不好,因为羊群会迅速膨胀,直到把整个草原都给毁了。

因此,波动率的上限既不能太高,也不能太低,有一个适中的范围,让狼群和羊群之间有一个动态平衡。

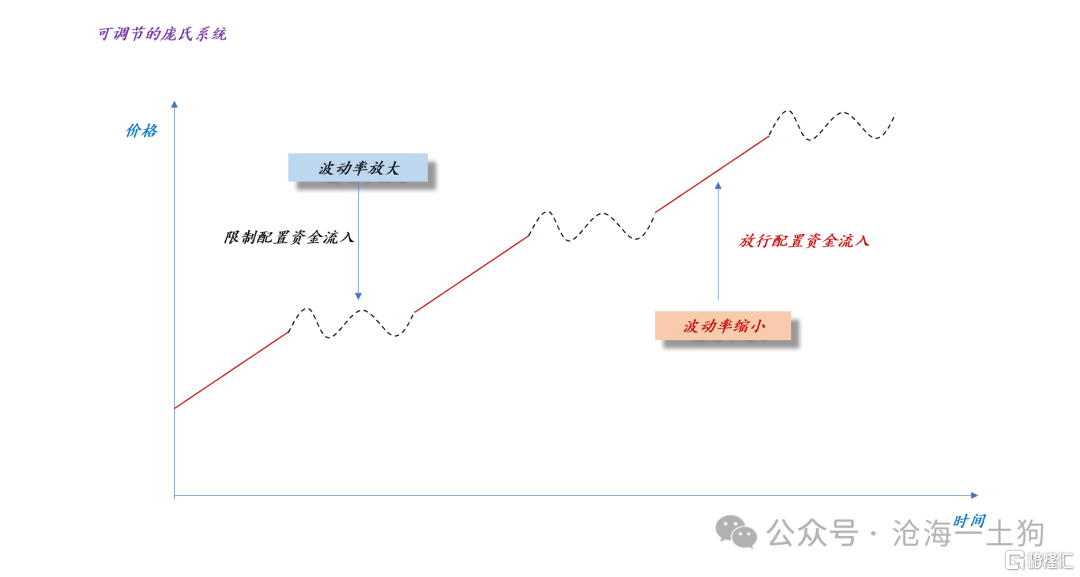

事实上,美股就是一个可调节的庞氏资金池,某些时候,波动率显著放大,限制配置资金流入;某些时候,波动率显著降低,放行配置资金流入。

换言之,这个系统就像高压锅的调节阀,当压力积攒到一定程度,释放一波,系统内部的压力一直处于可控水平。

关于经济和股市的关系

不少投资者对股市的理解有些片面,认为股市是经济的晴雨表,经济如何如何,股市如何如何。

事实上,当我们理解了“波动率滤网”之后,就能明白,脱离了“滤网的口径”去讨论问题,是一件十分搞笑的事情。

有人会质疑,国家没钱,拿不出那么多钱拉股市,所以,股市也不可能强行拉起来。

这些人是根本没搞清楚,控制波动率上限要不了多少钱,只要管住了波动率上限,社会上有大把的M2。只要你把规矩利好了,资金就会按照你希望的方向搬家。

我们传统意义上的缺乏增量资金指的是,波动率上限设置得太高,然后,又不去管他。

当你的股市波动率过高,高到成为一个赌场,谁会把自己的储蓄放在里面?谁会来这个市场老老实实当一只羊??大家其实都是想来当狼的,被吃掉只是因为其他的狼更强壮罢了。

只要我们不去管波动率,就不会有增量资金;当我们去管波动率,增量资金就出现了。这个系统就是这么神奇。

更进一步,有人老是爱去扯经济,这帮人根本不知道一点:当波动率大小不同时,股市和经济相关的方式也不同:

1、当波动率较大,股市像一个水管,股市和M2的增速相关;

2、当波动率较小,股市像一个水池,股市和M2存量相关;

由于我们股市的波动率上限一直没人管,所以,我们的股市一会儿跟M2存量相关,一会儿跟M2增速相关。

通过这个事例,大家也看到了,如果忽略了关键变量,他们总结的那些规律都是瞎总结,你把一百年股市走势放一块,又能看出啥呢??

数据不等于理论,不要盲目相信数据。

写到这里,大家应该能明白,“对股市波动率上限的控制”应该是货币政策的一个重要环节,因为它直接影响货币流通速度V。

大家可以回想一下,美联储关不关注美股呢?当然在关注,为什么关注呢?这篇文章已经告诉大家答案了。

ps:数据来自wind,图片来自网络

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员