当地时间3月21日,美股三大指数集体收涨,均续创历史新高。截至收盘,道琼斯指数涨0.68%,标普500指数涨0.32%,纳斯达克综合指数涨0.20%,收盘价均刷新历史新高,且录得日线四连涨。

大型科技股涨跌互现,存储芯片龙头美光科技股价涨超14%,博通涨超5%,阿斯麦涨超2%,高通、德州仪器、英伟达涨超1%,微软、思科、英特尔、Meta小幅上涨;苹果跌4%,特斯拉跌超1%,奈飞、谷歌、超威半导体等小幅下跌。

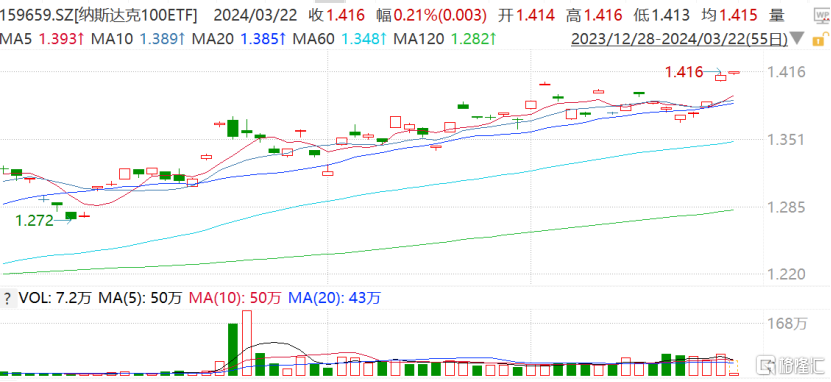

相关热门ETF方面,纳斯达克100ETF(159659)昨日报收1.413元,收创上市以来新高,今日开盘飘红,截至发稿涨0.21%,实时价格1.416元追平昨日盘中最高价。

统计显示,纳斯达克100ETF(159659)年内份额增长2.42亿份,增幅达249%,以区间成交均价1.364元计算,合计资金净流入约3.3亿元。

【美国劳动力市场韧性凸显】

美国劳工部21日公布的数据显示,截至3月16日一周,美国首次申请失业救济人数继续下降,环比走低2000至21万,预估为21.3万人,前值为20.9万人。美国初请失业金人数上周保持在历史最低水平附近,凸显了劳动力市场的韧性。在截至3月9日的一周,持续申领失业救济人数也基本持平于181万人。

尽管利率上升,且就业市场出现一些降温迹象,但过去一年申请失业救济的人数仍然低迷。上周公布的修订后的数据显示,申请救济的人数甚至低于最初报告。

美国第四季度经常账逆差1948亿美元,为2021年第季度以来最小逆差。预估为逆差2090亿美元,前值为逆差2003亿美元。

其他数据方面,美国2月成屋销售总数年化438万户,预期394万户,前值400万户。

利率方面,美联储如期按兵不动,将联邦基金利率维持在5.25%至5.5%之间不变。美联储重申,将等到对通胀更有信心再降息。美联储将今年的GDP增长预期由1.4%大幅上调至2.1%。此外,点阵图显示,官员们仍预计今年降息三次,缩减2025年降息预期。

安信国际近期研报指出,从基本面来看,考虑到美国居民部门资产负债表总体健康,美联储应对风险的能力较强,美国经济转入衰退的可能性较低。在经济逐步降温、通胀压力缓解、货币政策趋松的背景下,美国股票市场仍处于有利的环境中。

【纳斯达克100ETF(159659)重要成份股最新资讯】

美光科技股价大涨14.13%,总市值达1216亿美元。继英伟达、超微电脑、戴尔科技以及Palantir等股票之后,美光科技成为最新的人工智能(AI)宠儿。华尔街宣布美光科技将成为人工智能的下一个大受益者,这要归功于其在高带宽存储器(HBM)方面的实力。摩根大通分析师Harlan Sur重申对美光科技的“增持”评级,并将目标价从100美元上调至130美元。

英伟达最新总市值达2.29万亿美元,花旗发表报告称,在经过两日英伟达GTC(GPU Technology Conference)大会后,对英伟达垂直整合其运算、网络及软件技术的能力持更加正面的态度。花旗维持英伟达“买入”评级,目标价由820美元大幅上调至1030美元,同时将2024/2025财年每股盈利预测分别上调7%及21%,以反映Blackwell平台的定价优于预期。

特斯拉2月在欧盟销售增长15.2%。此外特斯拉中国官网显示,今年4月1日即将官方调价,Model Y车型售价上调5000元。算上综合优惠的缩减以及其他补贴、减免政策在3月底结束,实际上本次调价后,Model Y综合涨价幅度最高达2.3万元。瑞银将特斯拉的目标股价从225美元降至165美元。

苹果昨夜市值蒸发超1127亿美元。美国司法部正式起诉科技巨头苹果公司垄断智能手机市场。美国司法部称,苹果公司广泛的排他性行为使消费者较难更换智能手机,破坏了应用程序、产品和服务的创新,并给开发者、企业和消费者带来了超出寻常的成本。此外,有消息称,欧盟即将宣布根据《数字市场法》对苹果和谷歌发起合规调查。

【千亿美元级机构大举加仓科技巨头】

加拿大管理规模最大的养老金投资机构——加拿大养老金计划投资委员会(CPPIB)向美国SEC提交13F文件,披露了其2023年四季度的美股持仓数据,大举买入微软、苹果、博通等科技股。

具体来看,根据13F文件,截至2023年底,CPPIB共持有1085只证券,持仓市值约792亿美元,环比上季度增加约108亿美元(+15.78%);四季度CPPIB主要买入微软、苹果、博通及亚马逊等科技股,其中对微软增持了4.81亿美元(+64%),增持苹果4.58亿美元(129.21%),增持博通2.87亿美元(+254.27%),增持T-MobileUS1.92亿美元(51.04%)。

此外,富达(FMR)、北方信托(NorthernTrust)、摩根大通(JPMorganChase)、富国银行(WellsFargo)、富兰克林资源公司(FranklinResources)等千亿美元级别机构13F持仓,都将微软、苹果、英伟达、Alphabet等股票作为重点头寸。

富达管理与研究(FMR)披露的去年四季度13F持仓报告显示,该机构四季度末股票持仓总市值为11825.78亿美元。按市值比例排名的前五大重仓股分别为微软(6.96%)、苹果(4.88%)、英伟达(4.37%)、亚马逊(4.06%)、谷歌A类股(2.68%)。

富兰克林资源公司披露的去年四季度13F持仓报告显示,该机构四季度末股票持仓总市值为2010.67亿美元,季度环比增加6.00%。按市值比例排名的前5大重仓股分别为微软(4.74%)、亚马逊(2.5%)、苹果(2.09%)、英伟达(1.96%)、谷歌A类股(1.61%)。

【“全球科技龙头风向标”——纳斯达克100ETF(159659)】

纳斯达克100ETF(159659)被动跟踪纳斯达克100指数。纳斯达克100指数以纳斯达克指数为基础并加以精华提炼,选取其中100家非金融公司作为成分股,在市值加权的基础上按相应的指数编制规则计算出来的、反映纳斯达克整体市场或者美国高科技走势的指数。

在人工智能的时代浪潮之下,在AI领域有着领先布局和深厚积淀的科技巨头集中在纳斯达克100指数,前十大权重占比超47%,龙头属性集中。

来源:纳斯达克,截至2024.2.29。

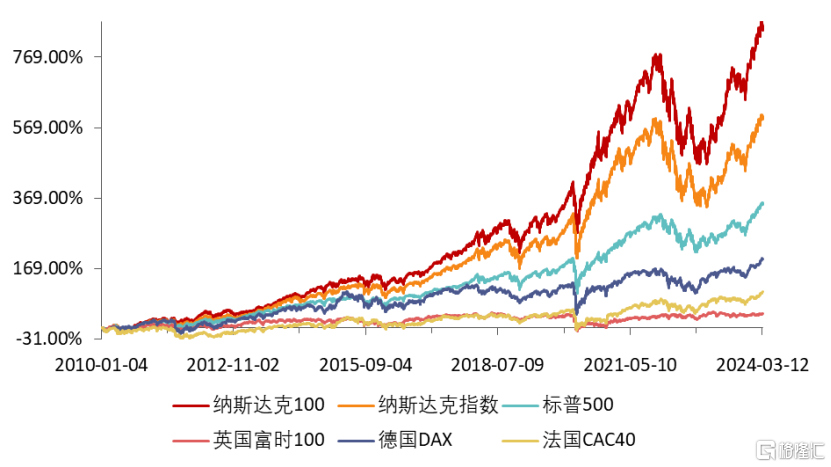

2010年以来,纳斯达克100指数累计涨幅857.27%,显著跑赢纳斯达克综合指数、标普500等美股主要指数,同时大幅跑赢英国富时100、德国DAX、法国CAC40等全球其他主要市场核心指数。

来源:Wind,统计区间2010.1.1-2024.3.15。纳斯达克100指数发布于1985年2月1日,指数过往业绩不代表未来表现。

来源:Wind,统计区间2010.1.1-2024.3.15。纳斯达克100指数发布于1985年2月1日,指数过往业绩不代表未来表现。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员