·概 要 ·

日本:“负利率时代”终结。3月19日,日央行将短期基准利率上调至0%-0.1%,取消收益率曲线控制,并停止购买日股ETF和房地产投资信托基金(J-REITs)。我们认为,通胀或是主要的考虑因素。一方面,当前通胀压力较大;另一方面,日央行对通胀前景乐观。

市场:为何反应“不寻常”?其一,日央行退出了“负利率”,但实际影响有限,受影响资金比重仅5%左右;日央行并未完全退出宽松,仍承诺继续购买国债;其三,YCC政策背后的隐形压制仍在,强调长期利率快速上行将有所行动;其四,日本央行停止购买ETF和J-REITS的影响微小,存量份额不足5%。

展望:后续有何动作及影响?日本经济和通胀前景有待观察。一方面,2023年下半年以来,经济主要靠外需,内需较为疲弱,能否持续有待观察;另一方面,能否如央行预期的形成良好的“工资-通胀”螺旋也有待考察。日央行在进一步收紧货币政策方面或保持谨慎。日元或日债的短期表现或仍弱,海外资金大幅调整的概率或相对有限。

若日央行进一步收紧,股债可能面临调整压力;日本股债的调整,也会导致部分金融机构投资的亏损,增加金融机构的经营、甚至破产风险;此外,也可能会带来资金的部分回流。

风险提示:日央行货币政策调整超预期。

1

日本:“负利率时代”终结

3月19日,日本央行宣布将短期基准利率(无抵押隔夜拆借利率)区间上调至0%-0.1%。这是日央行自2007年2月以来的首次加息,也宣告着日央行退出了自2016年开始的“负利率时代”。同时,日央行也取消了自2016年开始的收益率曲线控制政策(YCC),不再将长期利率控制在0%附近。此外,日央行还表示将停止购买日股ETF和房地产投资信托基金(J-REITs)。

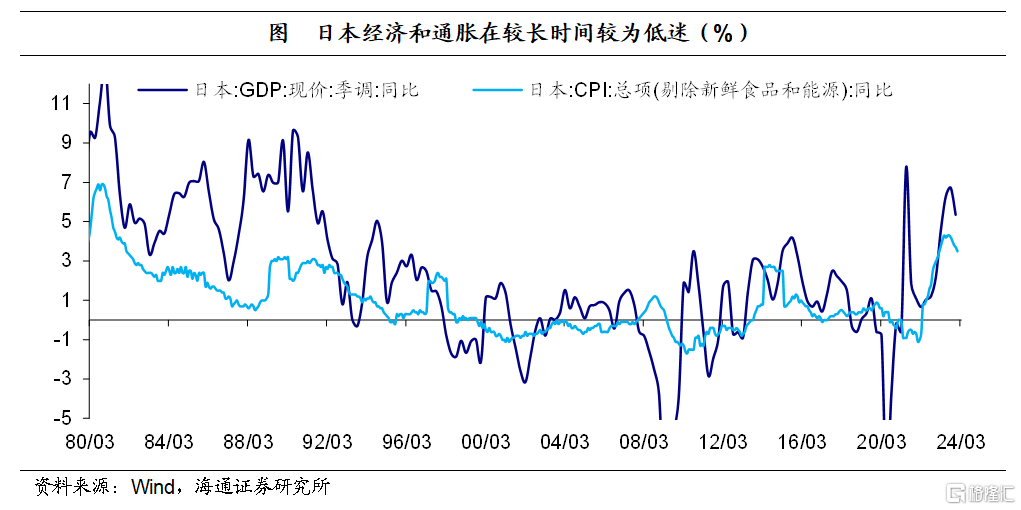

日本为何持续了多年的“负利率”和YCC政策?日本在90年代房地产泡沫破裂后,经济在较长时间内面临低通胀与低增长压力,传统货币政策提振经济的效果也相对有限。为提振经济,日本前首相安倍在2012年再次当选首相后,便开启超宽松的货币政策、宽松的财政政策、促进经济增长的结构性改革,即“安倍三支箭”,希望能挽救低迷的日本经济。

并进一步,在2016年将金融机构的超额存款准备金率从0.1%下调至-0.1%,以及执行收益率曲线控制(YCC)政策,将10年期国债收益率维持在0%附近的水平,来刺激经济增长和推升通胀。自此日本进入“负利率时代”以及“收益率曲线控制时代”。

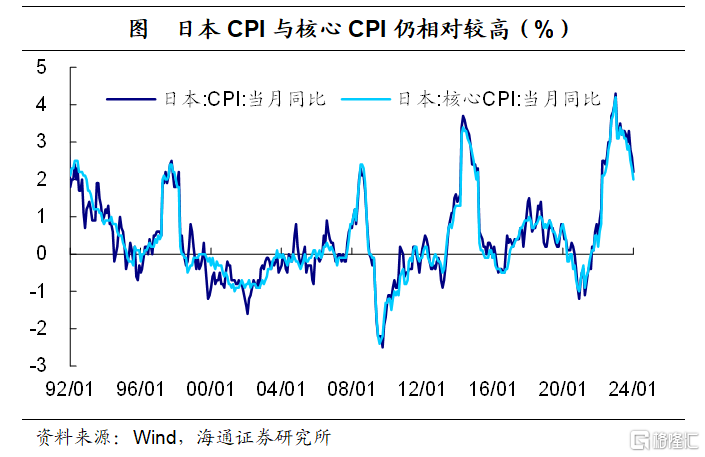

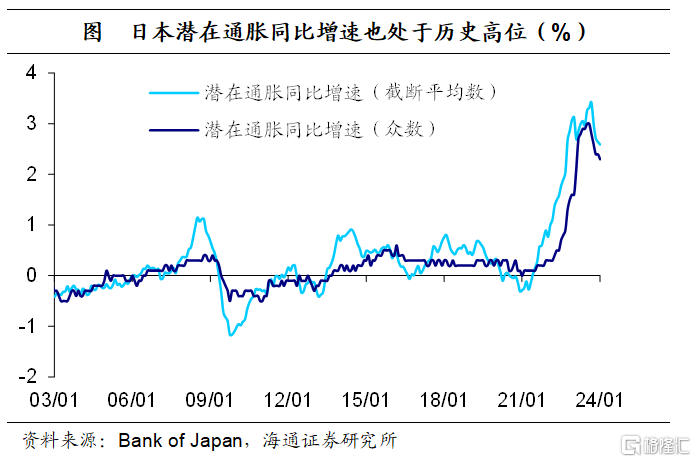

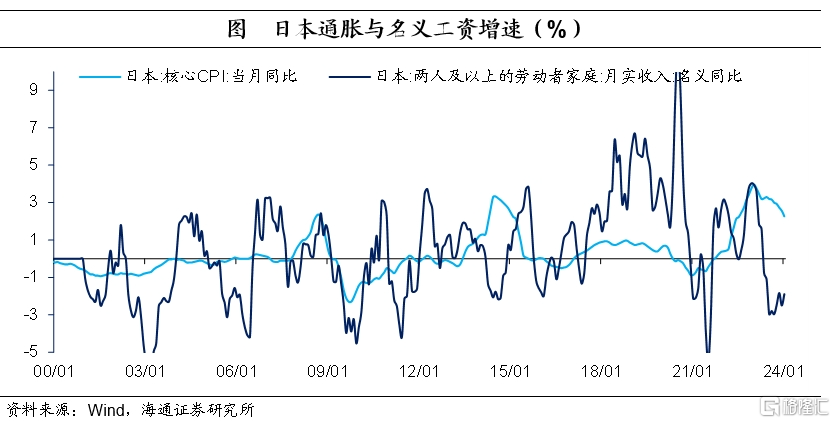

日本为何选择退出了宽松政策?我们认为,通胀或是主要的考虑因素。一方面,当前通胀压力较大。截止1月,日本核心CPI同比为2%,虽然有所回落,但仍处高位;并且剔除食品和能源的核心CPI同比仍高达3.5%,仍为1981年以来高位。此外,日本潜在通胀水平也同样处于2001年有数据以来相对高位。这表明,日本通胀压力较大,并未明显缓解,日央行早该收紧货币政策。

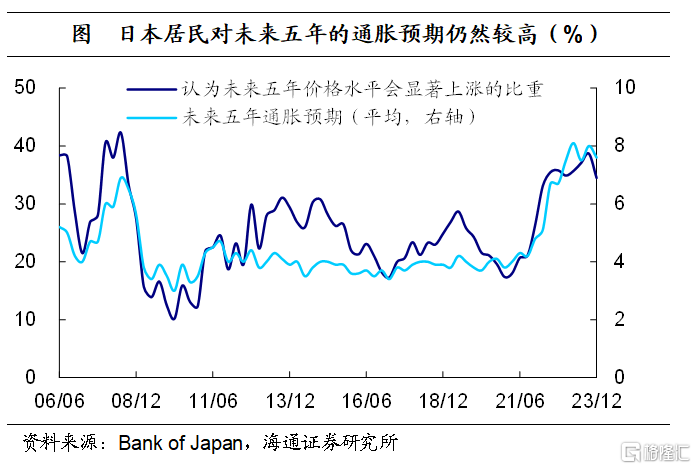

另一方面,日央行对通胀前景乐观。日本持续了多年的经济低迷和通胀低迷,为了摆脱通缩环境,日央行不得不持续维持宽松。而当前不仅现实通胀位于较高水平,通胀预期水平也有明显提升,例如,日央行调查显示,日本居民对未来五年的通胀预期处于较高水平。

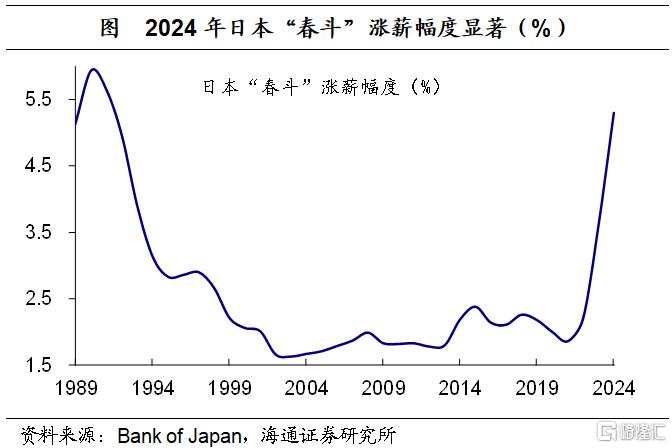

加之,2024年日本“春斗薪资”涨幅高达到5.28%,明显高于2023年的3.60%,为30多年来最大增长。这也增强了日央行对于未来维持持续和稳定的通胀的信心。例如,日央行在声明中指出,“负利率”政策和YCC政策发挥了作用,未来有望稳定且持续地实现2%的通胀目标;日央行行长植田和男也在新闻发布会中指出,确认了薪资和物价之间的良性循环。

此外,日本经济在过去一年以来,表现相对稳定,也为日央行的转向提供了支撑。

2

市场:为何“反应不寻常”?

日央行历史性地退出了实行多年的负利率政策和YCC政策等超级宽松政策,但日元反而大幅贬值,日股表现突出。例如,声明公布后,美元兑日元在波动中从149附近再度贬值到150以上,基本吐回了3月以来的涨幅;日经225指数也在波动中重新翻红,再度突破40000点;日本10年期国债收益率也回落2.8BP至0.77%。

市场为何反应如此“不寻常”?我们认为,这或与日央行提前的预期引导以及此次政策调整较为温和,并未彻底退出宽松政策等因素有关。

其一,日央行退出了“负利率”,但实际影响有限。日央行采取的是三层存款利率体系,负利率并非针对金融机构的所有准备金,仅针对政策利率账户内的资金,即金融机构过多的存放在日央行中的资金。

从历史数据来看,该部分资金比重相对较小,例如,截止2月,政策利率账户资金占比仅5%左右。加之,市场此前已经预期日央行将退出“负利率”。因而,这一政策调整对金融机构以及实体经济的影响相对较小。

其二,日央行并未完全退出宽松。日本央行强调,鉴于当前的经济和通胀前景,预计宽松的金融条件将暂时维持,当需要放松政策时,将考虑各种工具。此外,日央行表示,如果长期利率快速上升,将作出灵活操作,如增加对国债的购买量和进行固定利率的国债购买操作等。

根据日本央行资产负债表显示,截止2月,过去一年,日央行购买了14.3万亿日元的国债,持有日债比例已经超过53%。

其三,YCC政策背后的隐形压制仍在。2022年12月,日央行将10年期国债利率波动范围从±0.25%扩大至±0.5%;2023年7月将波动范围扩大到±1.0%;2023年10月,日央行又进一步放松YCC政策,仅将长期收益率1%上限作为参考。

2023年10月的调整相当于实质上地放松了YCC的限制,此后日本10年期国债利率短暂地逼近了1%。不过,后面又有所回落,2024年以来日本10年期国债利率基本在0.6%-0.8%的区间内波动。

因而,虽然日央行取消了长债利率的目标区间管控,但日央行对彻底退出宽松仍保持谨慎,并强调若长期利率快速上行将作出反应,日央行的隐形压制仍未完全消除。

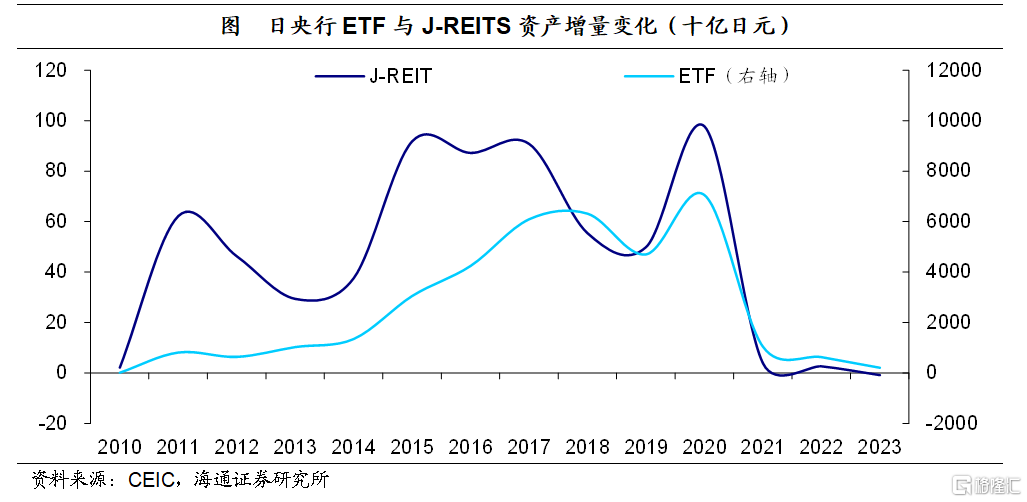

其四,日本央行停止购买ETF和J-REITS的影响微小。日央行宣布停止购买ETF和J-REITS,不过,从存量规模上看,ETF与J-REITS规模在日央行总资产的比重相对较小,截止2月,二者合计占比不足5%。

从增量变化上来看,自2021年以来,日央行已几乎不再增持这两类资产。其中,2023年J-REITS资产净流出8亿日元,ETF净流入也仅为2100亿日元,并且自2023年10月起净购买量为0。

因而,尽管日央行宣布不再购买这两类资产,但对市场的影响相对有限。加之,日央行也未表明未来将如何处置存量的ETF与J-REITS资产。

3

展望:后续有何动作及影响?

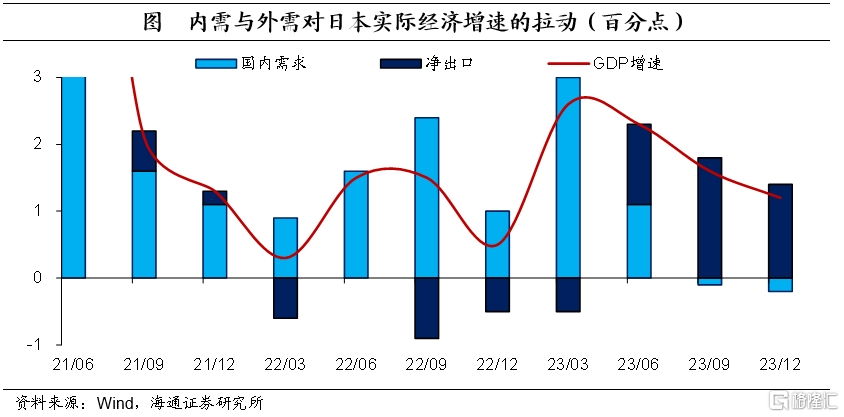

日本经济和通胀前景有待观察。一方面,虽然日本在2023年经济增长相对强劲,但自2023年下半年以来,拉动日本经济增长的主要是外需,这很大程度上是受美国的经济韧性和日元的持续贬值的影响。而实际上,内需在2023年下半年以来表现并不好,2023年三季度与四季度分别拖累经济增长0.1和0.2个百分点。后续日本内需能否在加薪之下有所提振,还有待观察。

另一方面,尽管今年“春斗”薪资增长5.28%,但能否如央行预期的形成良好的“工资-通胀”螺旋还有待考察。因而,在经济增长面临一定风险,以及是否能持续和稳定实现2%通胀目标仍有待观察的情况下,日央行在进一步收紧货币政策方面或保持谨慎。

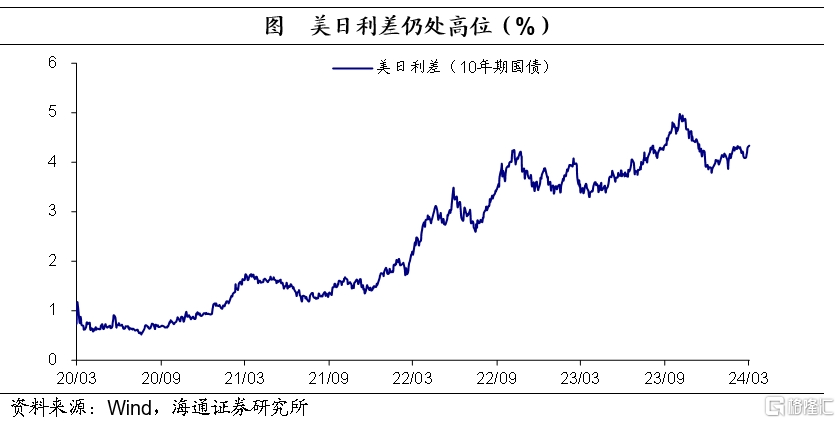

考虑到,美国经济韧性仍偏强,美日经济差依然明显;美日利差持续维持在3.5%以上的高位;加之,日央行货币政策仍在持续宽松,日元或日债短期表现或仍弱,海外资金大幅调整的概率或相对有限。

若日央行进一步收紧,影响如何?一方面,一旦宽松政策进一步收紧,股债可能面临调整压力;另一方面,日本股债的调整,也会导致部分金融机构投资的亏损,增加金融机构的经营、甚至破产风险。

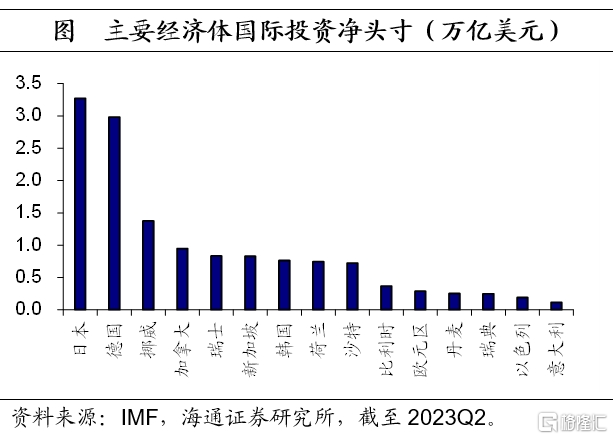

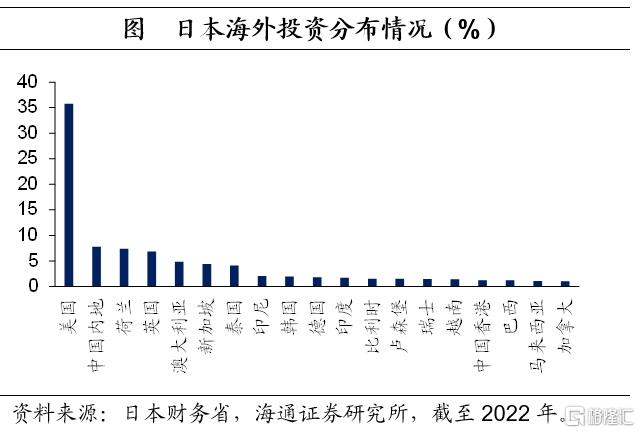

此外,日本是全球海外净投资规模最大的经济体,随着日本货币政策的进一步调整,利率的上行,可能也会带来资金的部分回流,将对日本海外投资资产产生一定扰动。例如,从日本海外投资分布来看,日本证券投资主要集中在美国,尤其是美国的长债。

风险提示:日央行货币政策调整超预期。

注:本文来自海通证券于2024年3月20日发布的《不“彻底”的退出——日央行“转向”点评(海通宏观 李俊、王宇晴、梁中华)》,分析师:李俊、王宇晴、梁中华

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员