核心结论

2月以来,高频经济数据显示宏观经济运行结构分化较明显,房地产行业数据仍偏弱,经济预期边际改善不多。但伴随着流动性风险的缓解、利率下行带来长期配置资金的流入,以及自下而上的微观盈利反映出市场可能对经济存在过度担心,市场出现一轮速度较快的估值修复行情。历史上底部第一波反转中,市场领涨板块特征通常表现为估值修复为主,基本面数据兑现为辅,各板块轮涨。从板块轮动顺序上来看,在市场企稳的初期,投资者风险偏好较低,市场往往会更加关注大盘蓝筹板块。而到了指数企稳的第2-3个月,小盘成长板块通常开始走强,同时需要关注超跌板块的反弹。2024年1月煤炭、银行等高股息板块领涨,主要原因是具备防御属性、高股息以及具备商品产能周期景气向上带来的长期逻辑。2024年2月AI相关板块走强,主要原因是长期逻辑有海外AI模型迭代加速的利好,以及TMT是指数企稳前半年跌幅居前的板块。信达证券认为,季度普涨之后,二季度开始,市场可能从估值修复转为进入验证业绩兑现的阶段,年度主线或可关注可能有长期逻辑明显改善的周期&AI。上游周期板或将逐渐验证产能周期景气向上带来商品价格中枢抬升。年初以来周期板块景气预期下调幅度最小,可关注上游资源品如煤炭、石油石化。另外AI相关行业或将受益于技术进步带来新一轮产业趋势上行。

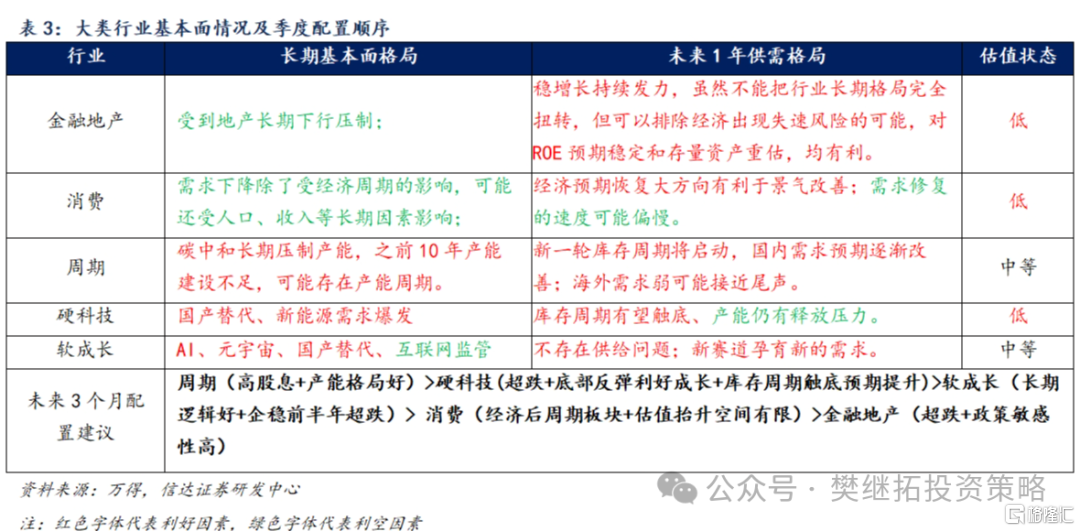

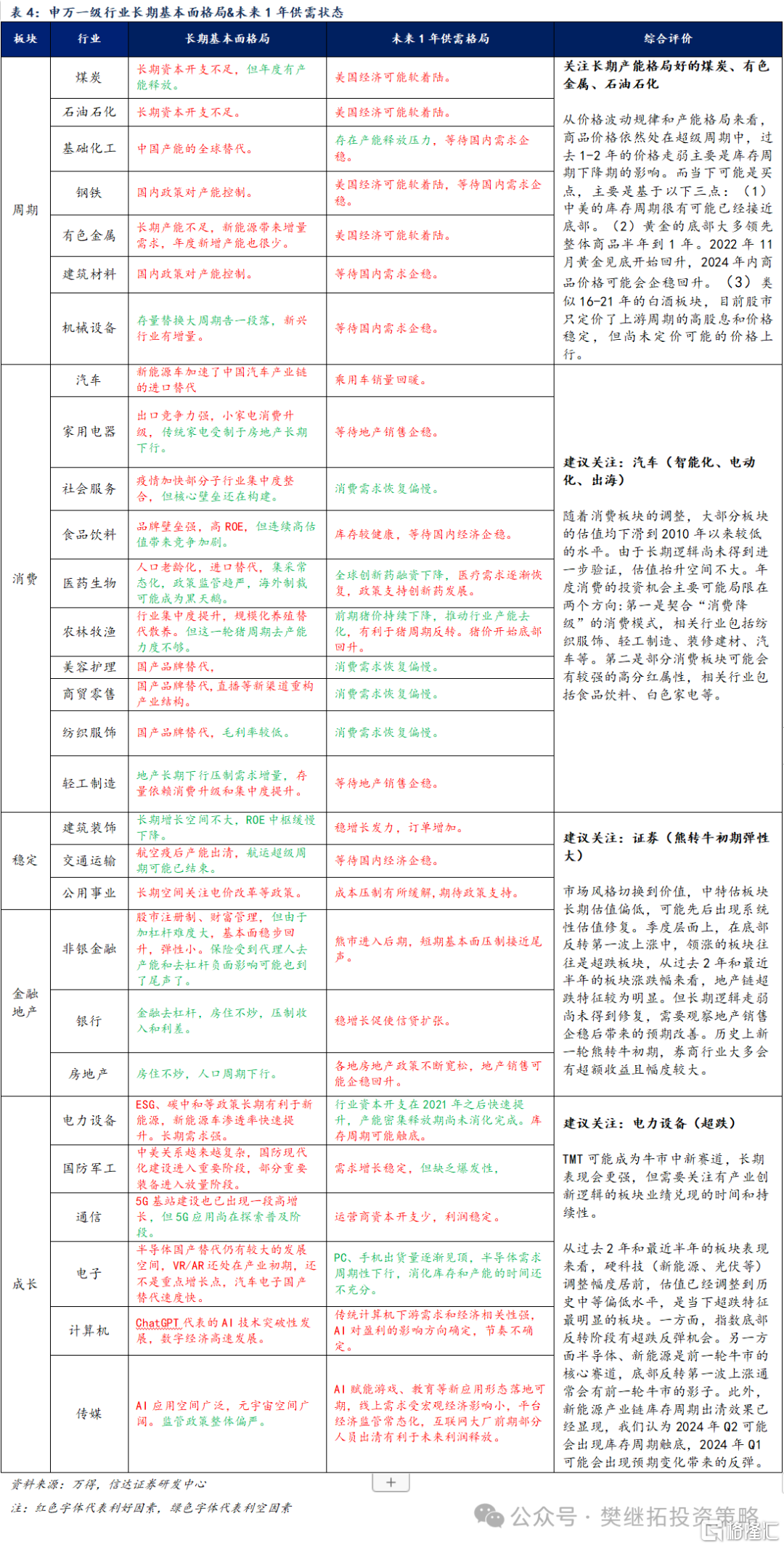

未来3个月配置建议:周期(高股息+产能格局好)>硬科技(超跌+底部反弹利好成长+库存周期触底预期提升)>软成长(长期逻辑好+企稳前半年超跌)> 消费(经济后周期板块+估值抬升空间有限)>金融地产(超跌+政策敏感性高)

金融地产:地产链超跌特征较为明显,但长期逻辑走弱尚未得到修复。历史上新一轮熊转牛初期,券商行业大多会有超额收益且幅度较大。

消费:大部分消费板块的估值均下滑到2010年以来中等偏下的水平。但由于长期逻辑尚未得到进一步验证,估值继续抬升空间不大。投资机会主要可能局限在两个方向:(1)契合消费降级的消费模式。(2)部分行业可能会有较强的高分红属性。

成长:硬科技(新能源、光伏等)是当下超跌特征最明显的板块。半导体、新能源是前一轮牛市的核心赛道,底部反转第一波上涨通常会有前一轮牛市的影子。TMT可能成为牛市中新赛道,长期可能会更强,需要观察业绩兑现的节奏。

周期:从价格波动规律和产能格局来看,商品价格依然处在超级周期中。信达证券建议关注周期板块1-2年战略性机会,基于以下三点:(1)中美的库存周期很有可能已经接近底部。(2)2022年11月黄金见底开始回升,可能意味着整体商品的底部正在形成。(3)目前股市只定价了高股息和价格稳定,尚未定价可能的价格上行。

一级行业具体配置方向:(1)金融:证券(熊转牛初期弹性大);(2)消费:汽车(电动化、智能化、出海);(3)成长:电力设备(超跌+库存周期触底预期提升)、传媒(超跌+长期逻辑好);(4)周期:关注长期产能格局好的上游资源品(煤炭、有色金属、石油石化)。

正 文

1市场主线风格探讨

1.1 大类板块配置建议

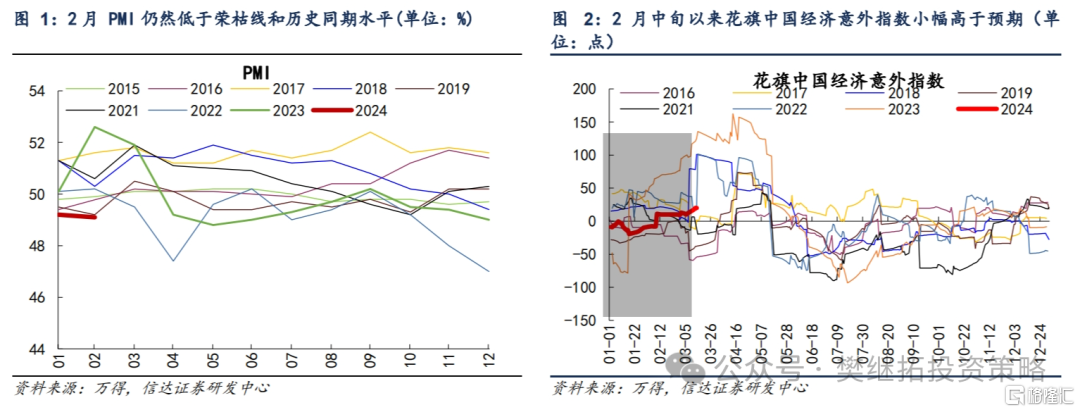

(1)高频经济数据显示宏观经济运行结构分化较明显,2月CPI由负转正,但房地产行业数据仍偏弱。整体来看1-2月是宏观经济数据的空窗期,但从已经披露的高频经济数据来看,宏观经济运行结构分化较明显。1月信贷数据实现良好开局,2月CPI同比增速再次转正,核心CPI回升到1.2%,主要受春节错月因素和春节期间食品、出行、文娱等消费需求回升的影响,但2月PPI同比增速为-2.7%,前值-2.5%,环比-0.2%,PPI环比继续下降,同比增速弱于万得一致性预期,主要受到地产和基建偏弱的影响。PMI、花旗中国经济意外指数、房地产销售等数据均处于低位运行。2月制造业PMI为49.1%,环比下降0.1个百分点,仍然低于荣枯线和历史同期水平。2月中旬以来,花旗中国经济意外指数反映经济表现小幅高于预期,但幅度低于2013-2023年均值。1-2月30大中城市商品房销售数据持续走弱,本轮地产宽松政策效果尚未显现,内需仍然偏弱,经济内生增长动力略显不足。

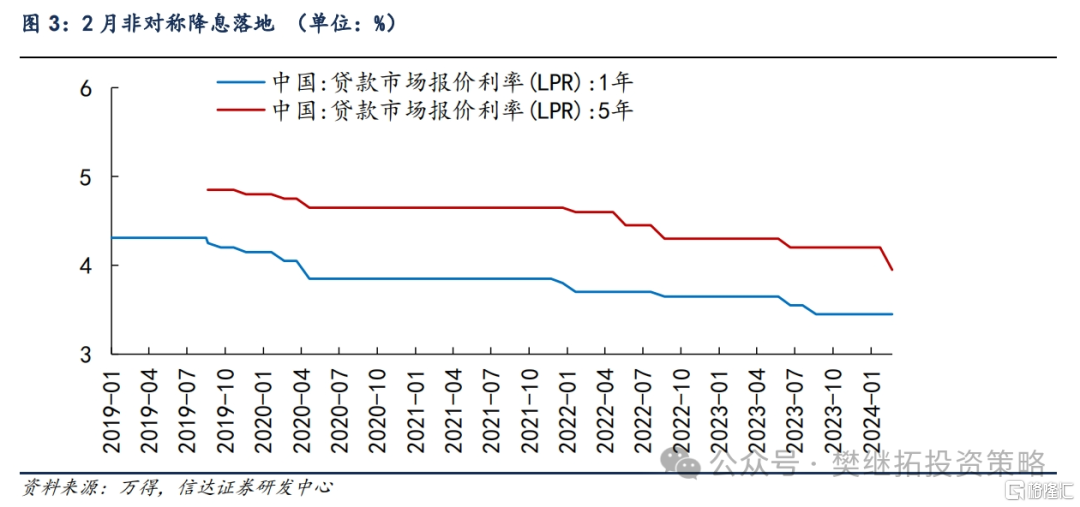

(2)非对称降息落地,货币政策仍有宽松空间,两会期间提及发展新质生产力是高质量发展的发力重点。2月以来政策层面的积极变化有,2月20日非对称降息落地,1年期LPR为3.45%,5年期以上LPR调降25BP至3.95%。本轮非对称降息对5年期LPR调降力度较大,在通胀处于低位的背景下有利于降低实际利率,从而扩大实体融资需求。当前经济增速仍有放缓压力,实际利率仍然不低,后续货币政策仍有宽松空间。

2024年两会主要政策亮点,第一在于积极的财政政策要适度加力、增质提效。提出“从今年开始拟连续几年发行超长期特别国债,今年先发行1万亿元。”。第二在于有望对“构建房地产发展新模式”做出更明确的部署,“三大工程”有望成为短期提振房地产市场的抓手。第三在于大力推进现代化产业体系建设,加快发展新质生产力。以发展战略性新兴产业和培育未来产业为重点。其中提及巩固扩大智能网联新能源汽车等产业领先优势,加快前沿新兴氢能、新材料、创新药等产业发展,积极打造生物制造、商业航天、低空经济等新增长引擎,深化大数据、人工智能等研发应用,开展“人工智能+”行动等方面。

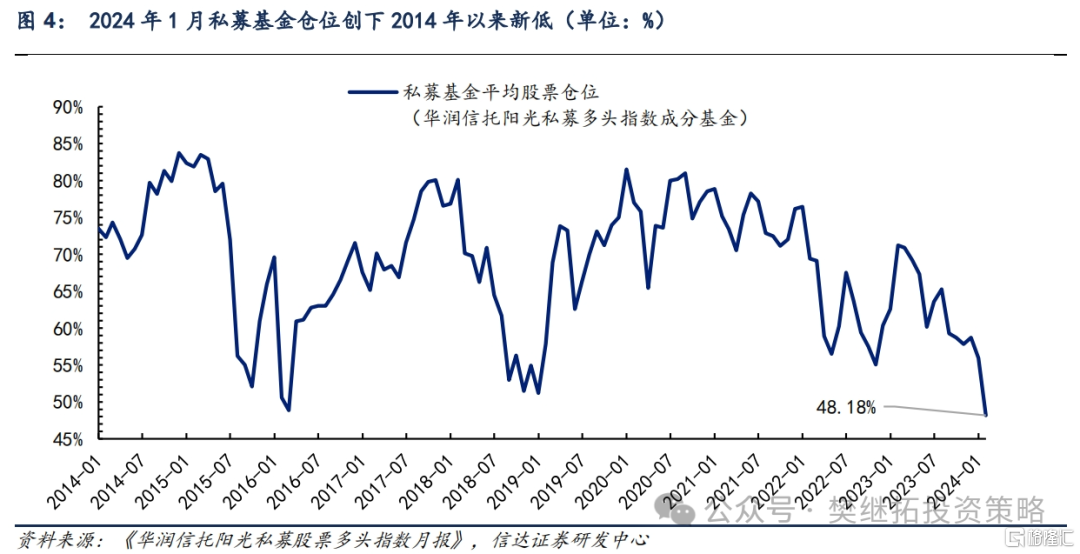

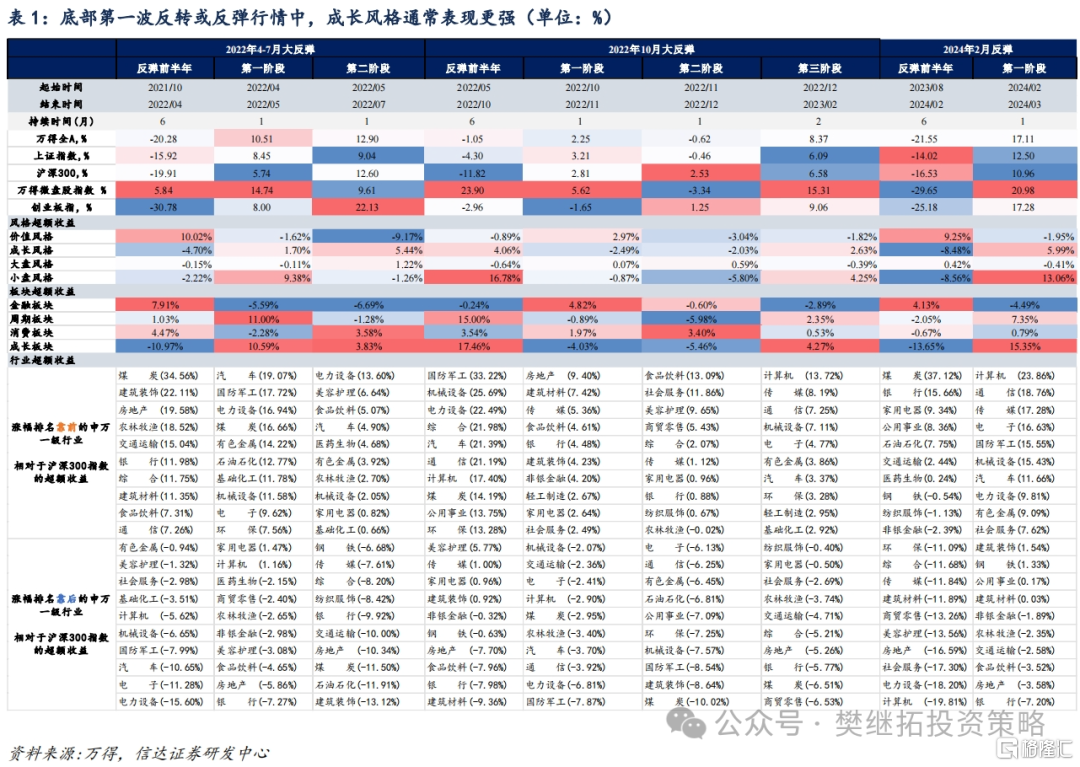

(3)历史上底部第一波反转中,市场领涨板块特征通常表现为估值修复为主,基本面数据兑现为辅,各板块轮涨。在熊市后期几乎所有板块都已经出现了对基本面利空的担心,投资者或主动或被动降低仓位。而在指数企稳之后,投资者存在补仓的需求,导致底部第一波反转中估值修复的动力较强。此时可能伴随着宏观经济基本面的小幅改善,但指数反转的速度和幅度可能会超过基本面数据改善的幅度。比如2012年12月-2013年2月初,指数在1个季度内收复了之前1年的跌幅,2019年1月-4月中,指数在1个季度内收复了之前1年的跌幅。截至2024年1月私募基金仓位的最新读数为48.18%,环比下降7.7pct,仓位创下2014年以来新低。2024年2月初以来指数企稳后,基金补仓动力较强,带来市场整体估值的快速修复。

(4)从板块轮动顺序上来看,在市场企稳的初期,投资者风险偏好比较低,市场往往会更加关注大盘蓝筹板块。例如2008年11月起底部反转的第一个月基建、地产链率先领涨。2012年12月起底部反转的第一个月金融地产先涨。2019年1月起底部反转的第一个月也是金融类板块先涨。2024年1月煤炭、银行等高股息板块领涨,一方面在指数底部区域有防御属性,另一方面股市估值较低,利率持续下降,高股息板块吸引部分长期配置资金流入,同时也有商品产能周期景气向上带来的长期逻辑。

而到了指数企稳的第2-3个月,小盘成长板块通常开始走强,同时需要关注超跌板块的反弹。从2022年4月底和10月底两次重要底部来看,底部反转后的第1个月,超跌板块就已经开始有一定反弹,到底部反转后的第2-3个月,超跌板块的反弹会越来越强,反弹也会扩散到更多板块,包括第一个月涨势较少的板块、以及有政策催化或者产业逻辑的板块。2024年2月AI相关板块走强,一方面长期逻辑有积极的边际变化,海外AI模型迭代加速是催化剂。另一方面,TMT是指数企稳前半年跌幅居前的板块。

(5)信达证券认为,季度普涨之后,二季度开始,市场可能进入验证业绩兑现的阶段,年度主线或可关注可能有长期逻辑明显改善的周期&AI。信达证券认为,季度普涨之后,二季度开始,市场可能从估值修复转为进入验证业绩兑现的阶段。上游周期板块年度基本面有望出现明显改善,或将逐渐验证产能周期景气向上带来商品价格中枢抬升。另外可能出现年度基本面改善的板块是AI相关行业,或将受益于技术进步带来新一轮产业趋势上行。

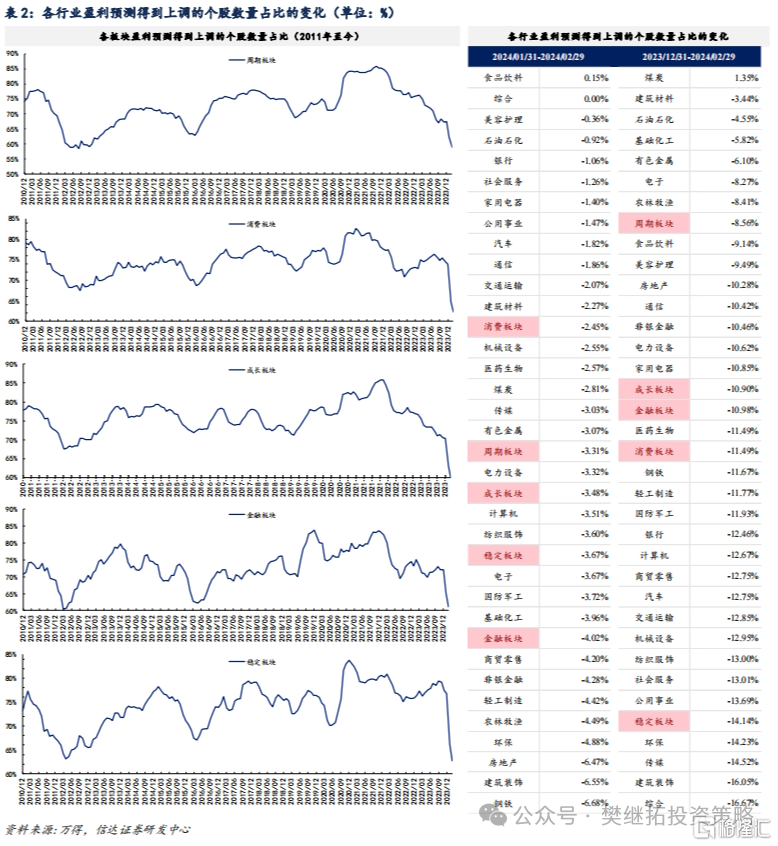

年初以来景气预期下调幅度最小,可关注上游资源品如煤炭、石油石化。信达证券计算不同行业中盈利预测得到上调的个股数量占比,以此衡量行业分析师对所在行业景气度的乐观程度。年初至今,多数板块中盈利预测得到上调的个股占比都出现大幅下降,周期板块的下降幅度最小,其中煤炭行业盈利预测得到上调的个股占比甚至有所提升。稳定和消费板块盈利预测得到上调的个股占比下降幅度最大。但最近一个月,食品饮料行业盈利预测得到上调的个股占比也有提升。

1.2 申万一级行业长期&短期供需格局分析及配置建议

1.2.1金融地产:稳增长和经济企稳预期可能带来估值修复,关注证券

2022年至今,市场整体风格逐渐转向价值,中特估类板块由于长期的低估值,可能会先后出现系统性的估值修复,可在半年维度内超配。从PB-ROE 视角来看,信达证券认为“中特估”行情的本质是板块长期估值偏低。从历史情况来看,每当一个板块的偏离度处于历史偏高或者偏低水平之后,大概率会出现较明显的估值回归。稳定类、金融类板块估值已经从底部有了一定的回升,但从长期来看估值仍然偏低。后续随着经济的企稳、中特估政策推进、股市流动性恢复,金融类板块存在系统性估值修复的可能性,可类比2014-2015年的“一带一路”行情。

季度层面上,在底部反转第一波上涨中,领涨的板块往往是超跌板块,从过去2年和最近半年的板块涨跌幅来看,地产链超跌特征较为明显。但长期逻辑走弱尚未得到修复,需要观察地产销售企稳后带来的预期改善。历史上新一轮熊转牛初期,券商行业大多会有超额收益且幅度较大。

1.2.2 消费:估值下降到中等偏下水平,或成为经济后周期板块

2023年2月中旬以来,消费板块股价和估值持续下行,原因可能在于,第一,疫后修复链在从2022年10月底开始的反弹中,估值抬升远超业绩兑现,疫后修复速度变慢,机会变少。第二,消费升级的长期逻辑暂时没有更多的证明。随着消费板块的调整,大部分板块的估值均下滑到2010年以来较低的水平。

消费板块ROE的回升通常主要依靠经济反转,在没有更多证明消费升级依然持续存在的情况下,消费或成为经济后周期板块。年度消费的投资机会主要可能局限在两个方向:第一是契合“消费降级”的消费模式,这里的“消费降级”不仅仅表现为消费单价的降低,本质上是依托具有强大基础的优质供应链,通过产品、营销、渠道改革将优质低价的商品触达更多的终端消费者,包括低能级城市和乡镇居民以及品牌出海。相关行业包括纺织服饰、轻工制造、装修建材、汽车等。第二是部分消费板块可能会有较强的高分红属性,在股市估值处于底部、利率下行的背景下可能受益,相关行业包括食品饮料、白色家电等。

1.2.3成长:底部反转和季节性利好成长,关注超跌板块

在指数底部反转的阶段,成长板块通常会有不错的表现。从过去2年和最近半年的板块表现来看,硬科技(新能源、光伏等)调整幅度居前,估值已经调整到历史偏低水平,是当下超跌特征最明显的板块。一方面,如果指数存在阶段性反转的可能,硬科技板块在底部反转附近有超跌反弹机会。另一方面半导体、新能源是前一轮牛市的核心赛道,底部反转第一波上涨通常会有前一轮牛市的影子。此外,新能源产业链库存周期出清效果已经显现,信达证券认为2024年Q2可能会出现库存周期触底,2024年Q1可能会出现预期变化带来的反弹。

TMT可能成为牛市中的新赛道,长期表现会更强,但需要关注业绩兑现节奏。软成长板块(TMT)在2023年Q1涨幅较大,2023年Q2-Q4受季节性因素和业绩兑现的影响,波动较大。TMT有AI创新应用等长期产业逻辑的变化,可能成为下一轮牛市中新赛道,关注有产业创新逻辑的板块业绩兑现的时间和持续性。

1.2.4 周期:或存在1-2年内战略性配置机会

从价格波动给规律和产能格局来看,商品价格依然处在超级周期中,过去1-2年的价格走弱主要是库存周期下降的影响。信达证券认为,当下可能是上游周期板块比较重要的配置机会,主要是基于以下三点:(1)中美的库存周期很有可能已经接近底部。信达证券认为,这可能意味着始于2020年的商品价格超级周期可能还没有结束,一旦新一轮库存周期上行期启动,商品价格可能会出现再次中枢抬升,与之对应的上游周期股将会再次迎来戴维斯双击。(2)黄金是大宗商品中最特殊的品种,黄金长期价格趋势和整体大宗商品一致,但短期1-2年的维度,黄金的底部大多领先整体商品半年到1年。2022年11月黄金见底开始回升,大概率2024年内会出现商品的底部。(3)类似16-21年的白酒板块,目前股市只定价了上游周期的高股息和价格稳定,但尚未定价可能的价格上行。

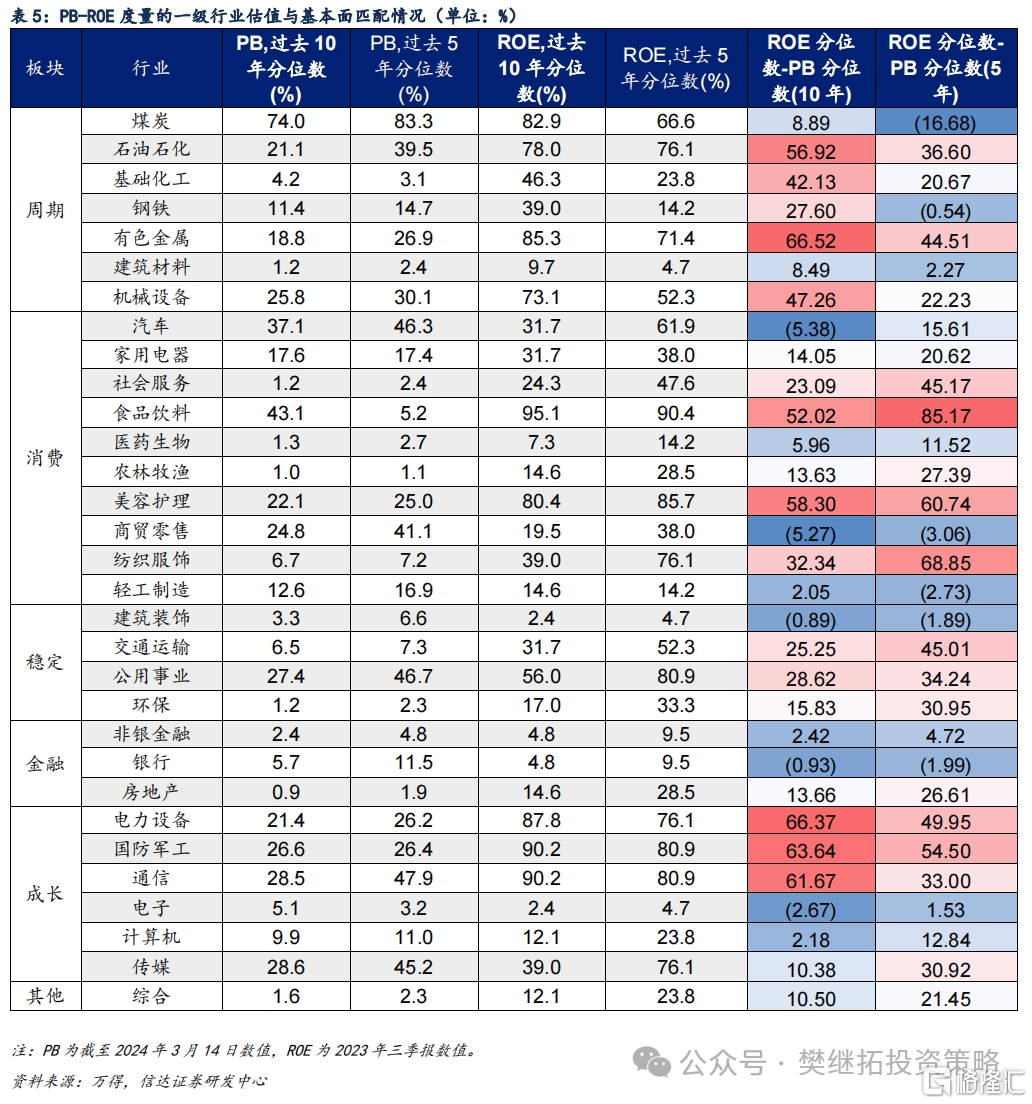

1.3 PB-ROE模型度量行业估值性价比

(1)周期板块低估程度有所下降。上游资源品方面,截至3月14日,煤炭、石油石化、有色金属估值较上月同期小幅上升,石油石化、有色金属目前低估情况仍比较明显。中游周期制造方面,基础化工、钢铁、机械设备估值较上月同期小幅上升,钢铁开始小幅的高估。

(2)成长板块低估程度有所下降。截至3月14日,成长板块估值均较上月同期明显上升,电力设备、军工、通信低估程度仍然较高,计算机、传媒、通信低估程度稍弱,电子开始出现小幅的高估。

(3)消费板块低估程度有所下降。截至3月14日,消费大部分板块估值较上月同期小幅上升。汽车存在一定的高估,社会服务、食品饮料、美容护理、纺织服饰当前低估情况较明显。

(4)金融地产仍保持低估。截至 3月14日,金融地产估值较上月同期小幅上升,但估值水平仍保持历史低位,仍保持低估状态。

2市场表现跟踪

2.1 市场表现回顾:成长板块表现较强,创业板指领涨

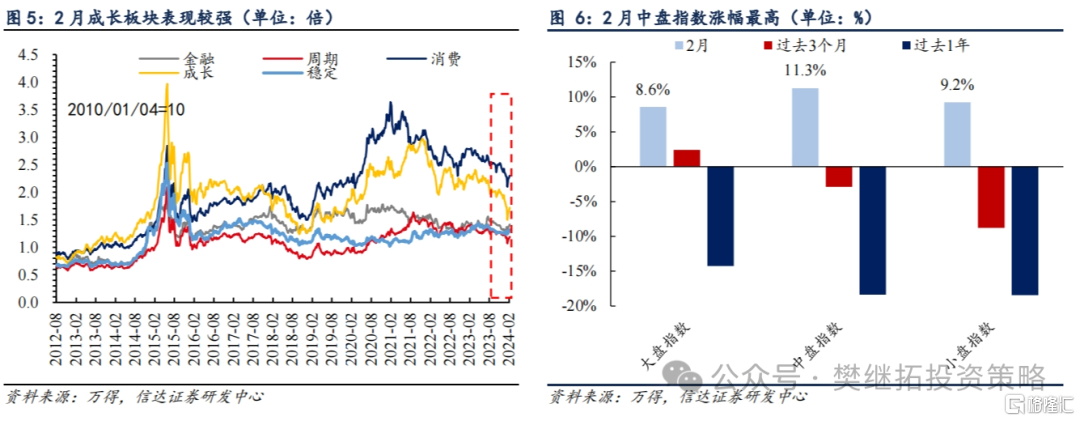

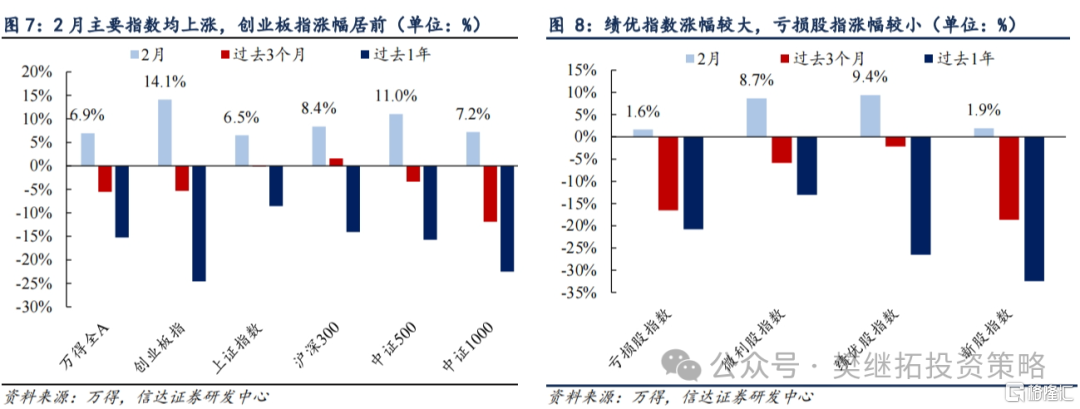

从市场风格来看,2月成长和周期板块表现较强,稳定板块表现较弱。主要风格板块中,2月成长板块涨幅最高达到10.16%,稳定板块涨幅最小,仅为1.89%。从大小盘风格来看,2月大小盘风格差别不大,中盘指数上涨11.3%,涨幅最高。从主要指数涨跌幅来看,2月主要指数均上涨,创业板指上涨14.1%,涨幅较大。绩优股指数涨幅较大,亏损股指涨幅较小。

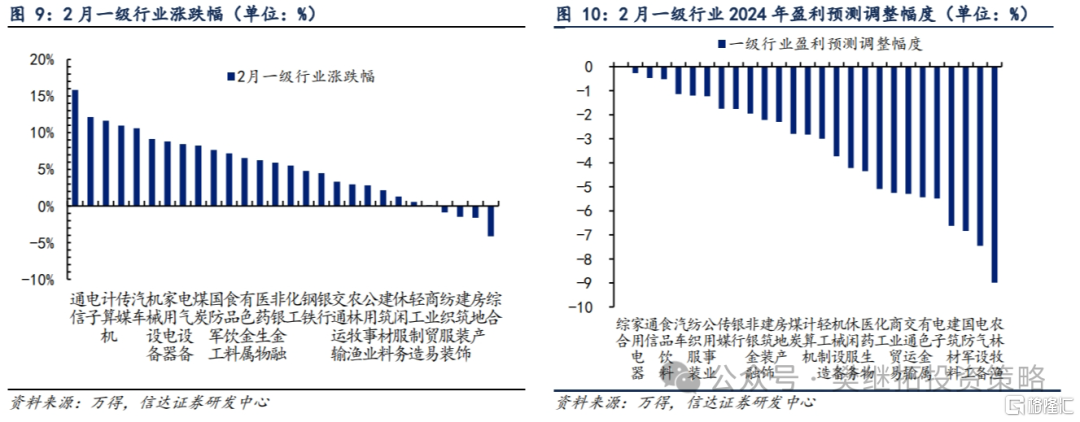

行业表现方面,2月,申万一级行业中通信、电子、计算机、传媒领涨,房地产、建筑装饰、纺织服装跌幅较大。截至2月29日,农林牧渔、电气设备、国防军工2024年盈利预测下调幅度居前。

2.2 市场情绪跟踪:板块成交分化加大,但涨跌分化程度小幅收窄

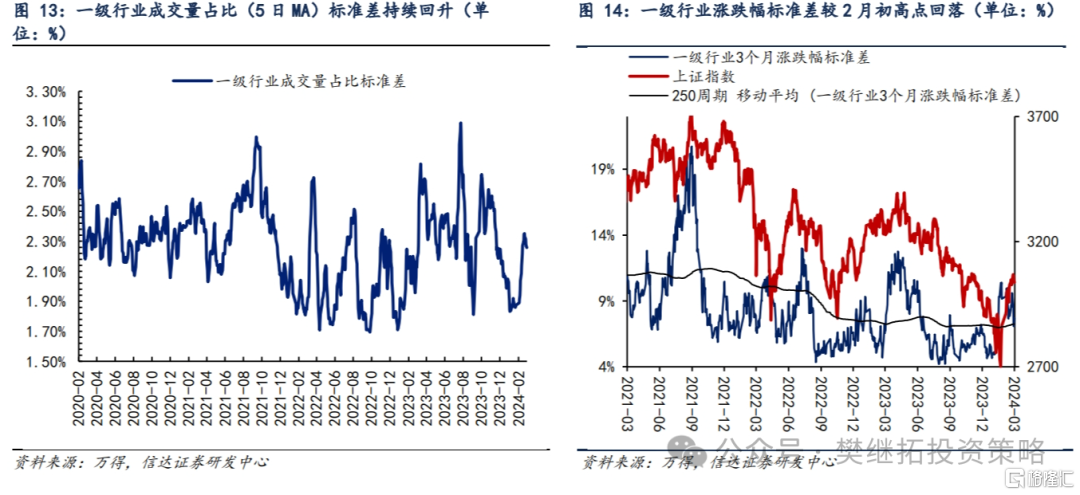

一级行业成交分化加大,但板块涨跌分化程度小幅收窄。截至3月14日申万一级行业成交量占比标准差回升到2.27%,较1月19日低点1.84%有明显回升。但2月初以来经过板块轮涨,截至3月14日一级行业涨跌幅标准差较2月初的高点10.4%回落至7.4%,板块涨跌分化程度有所收窄。

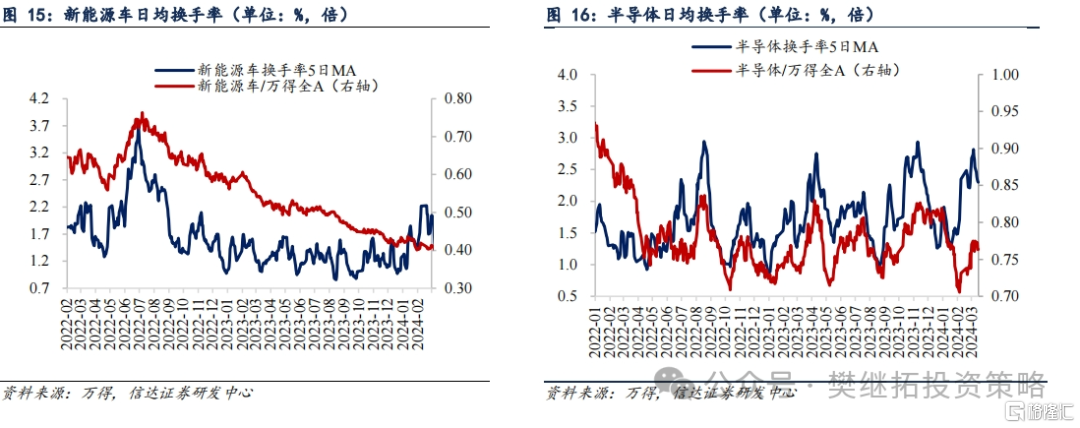

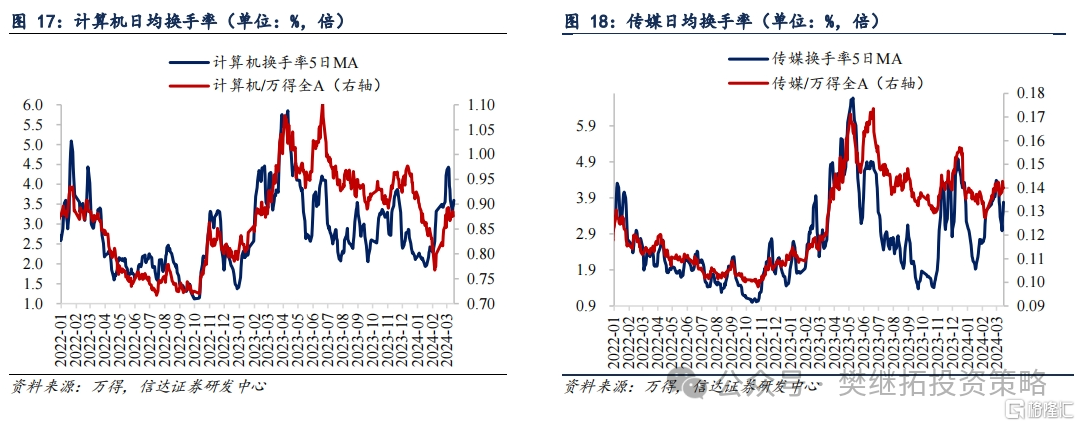

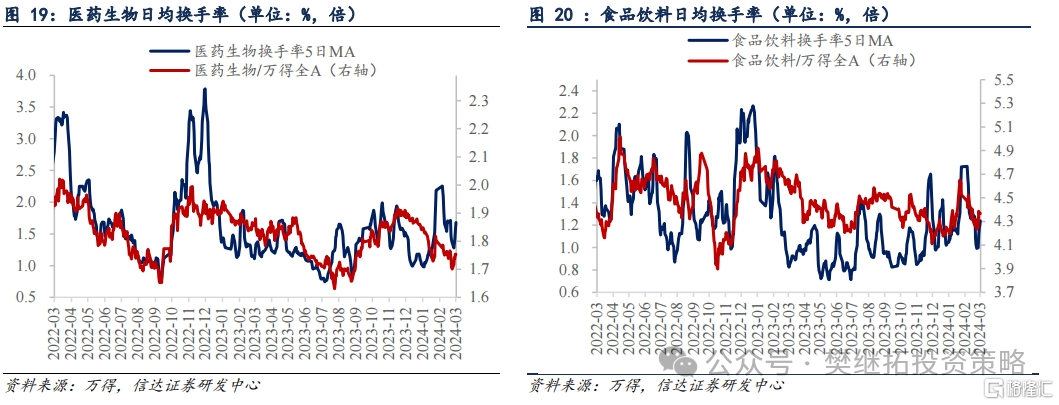

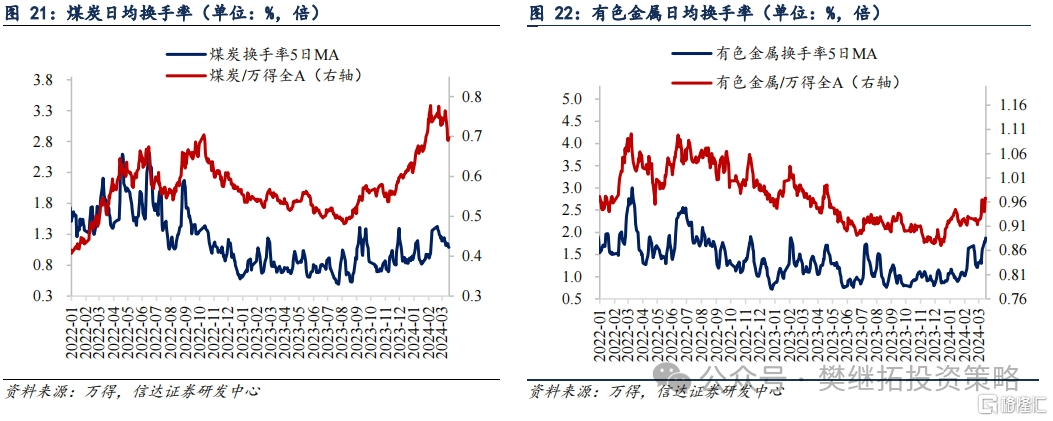

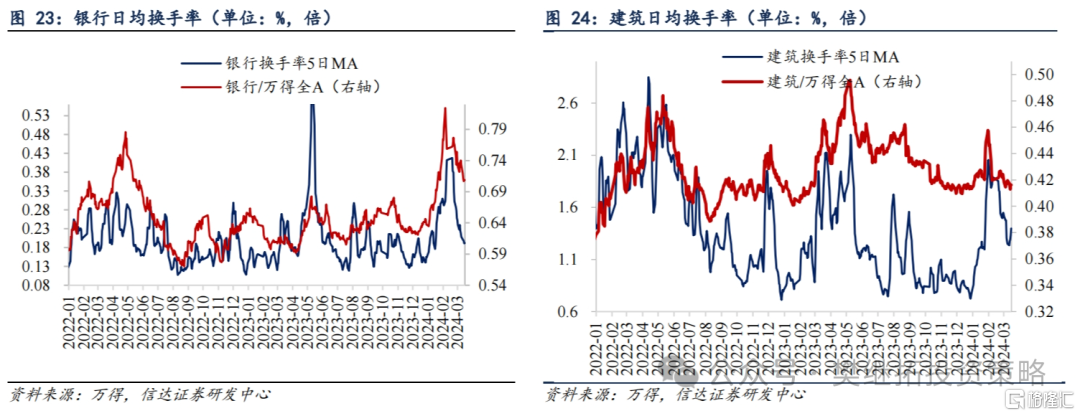

从换手率来看:(1)成长板块换手率有所提升,半导体、计算机、传媒换手率回升到历史高位。截至3月14日,新能源车换手率(5日MA)为1.99%,处于2010年以来66.4%的分位水平。半导体换手率(5日MA)为2.31%,处于2010年以来67.9%的分位水平。计算机换手率(5日MA)为3.46%,处于2010年以79.6%的分位水平。传媒换手率(5日MA)为3.49%,处于2010年以来88.7%的分位水平。(2)消费板块大部分行业换手率处于历史中等水平。截至3月14日,食品饮料换手率(5日MA)为1.20%,处在2010年以来46.9%的分位水平。医药生物换手率(5日MA)为1.53%,处在2010年以来62.1%的分位水平。(3)周期板块换手率有所提升,但当前换手率尚未达到历史高位。截3月14日,煤炭行业换手率(5日MA)为1.04%,处于2010年以来65.2%的分位水平;有色金属换手率(5日MA)为1.78%,处于2010年以来66.7%的分位水平。(4)低估值板块换手率绝对水平不高,但纵向对比看处于历史偏高位置。截至3月14日,银行行业换手率(5日MA)为0.19%,处于2010年以来65.7%的分位水平;建筑行业换手率(5日MA)为1.33%,处于2010年以来76.6%的分位水平。

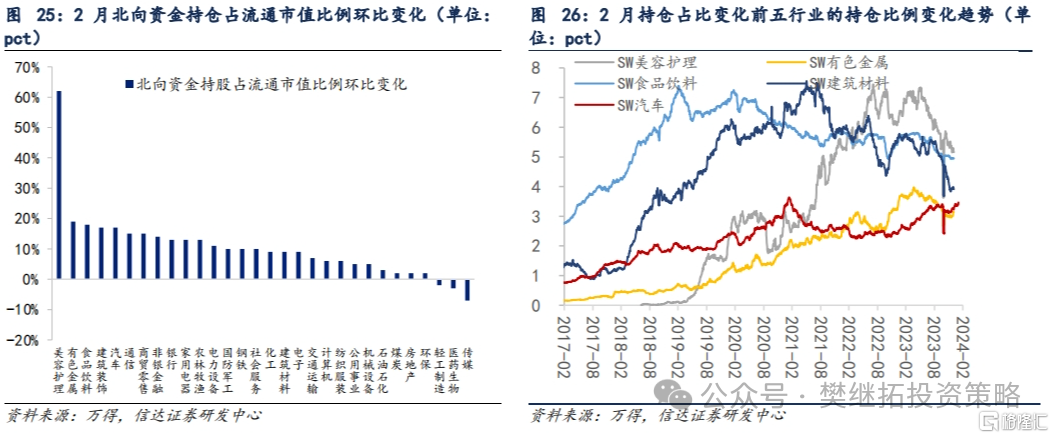

2月北向资金持仓占流通市值比例提升幅度居前的行业主要为美护、有色金属、食饮、建筑和汽车。而持仓占流通市值比例下降幅度居前的行业主要为传媒、医药生物、轻工制造、环保和房地产。

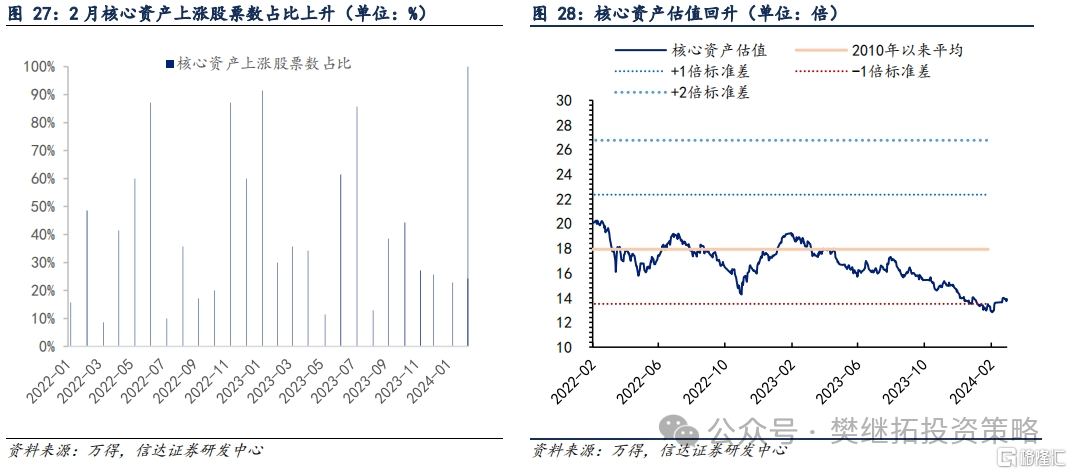

2月核心资产概念包含个股全部上涨,核心资产估值回升。2月核心资产概念包含个股全部上涨,核心资产估值回升到2010年以来平均值-1倍标准差以上。

风险因素:经济下行超预期,稳增长政策不及预期。

注:本文源自信达证券2024年3月16日发布的《季度普涨,年度主线关注周期&AI—行业配置主线探讨》,分析师:樊继拓 S1500521060001 ;李畅 S1500523070001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员