核心结论

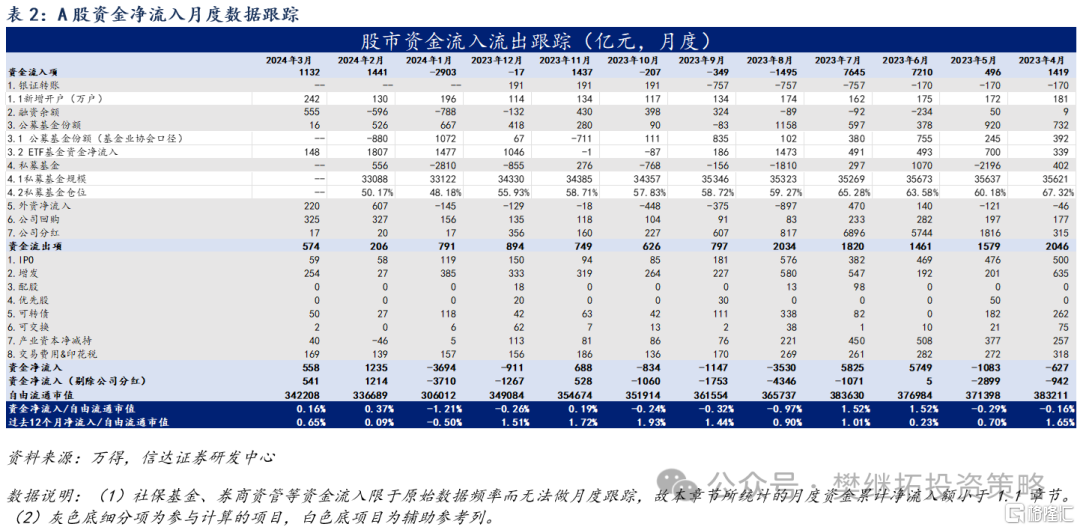

今年3月的资金格局相较上月小幅放缓。1)2024年3月,A股月度资金净流入占流通市值的比例为0.16%,较上月的0.37%环比走弱。相较历史同期来看,2024年3月的资金净流入占流通市值的比例仅次于2019年,好于2018年以来的多数月份。2)分项来看,今年3月资金净流入的边际放缓主要源于股权融资规模的小幅回升、ETF资金流入放缓等。

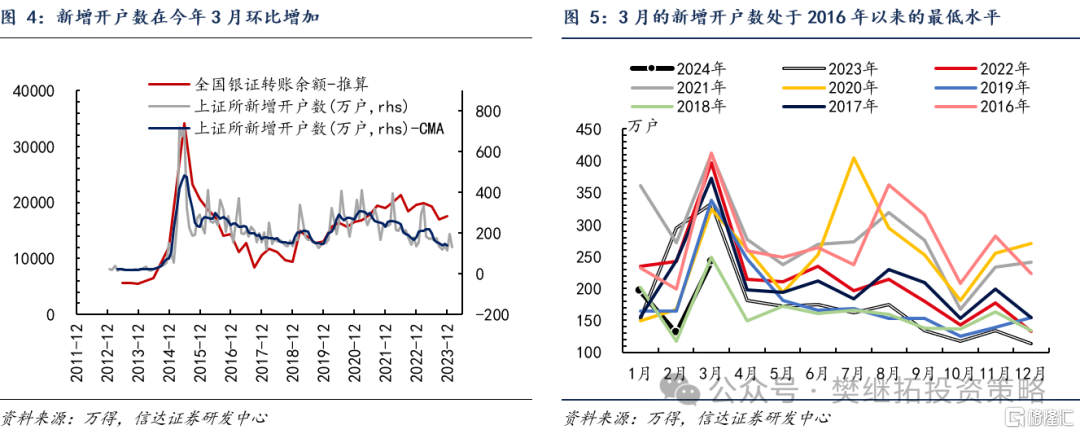

3月新增开户数处于八年来最低水平。1)2024年3月上证所新增开户数为241.79万户,较上月环比增加112.13万户。对比历史同期来看,2024年3月的新增开户数处于2016年以来的最低水平。2)年初至3月底,上证所累计新增开户数达到567.09万户,低于2016年以来的全部年份。

融资余额占流通市值之比震荡回升。1)2024年3月融资余额环比增加555亿元,而2月减少了近600亿元。整体上看,融资余额在3月大幅回流。2)融资余额占流通市值的比例近期震荡回升。截至4月12日,全A融资余额占流通市值的比例为2.34%,处于2018年以来的中位值水平。

3月以来公募基金份额增幅放缓。1)2024年3月偏股型公募基金份额环比增加17.52亿份,前值为增加511.83亿份。2)3月股票型ETF基金净流入148.34亿元。3月底至2024年4月12日,股票型ETF基金净流出15.66亿元。近期相较2月1800亿元的净流入情况有所放缓。

北上资金延续流入,但流速放缓。3月北上资金净流入219.85亿元,而3月底至4月15日净流出72.52亿元,整体上看,北上资金在2023年8月-2024年1月连续六个月净流出A股,而今年2月至3月则持续回暖。

上市公司及产业资本的态度积极。1)去年底至4月15日,上市公司回购金额为729.82亿元,月均回购规模为180.95亿元,月均回购规模高于除2022年之外的所有年份。2)3月的减持规模为39.80亿元,相较上月45.95亿元的净增持环比走弱。从年度数据来看,2023年底至2024年4月30日,上市公司累计增持规模为29.72亿元,月均增持规模为7.37亿元。

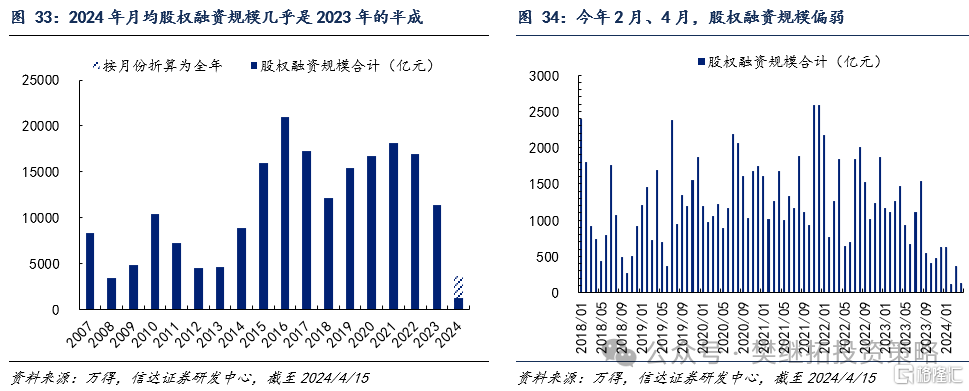

股权融资规模在3月小幅扩大。1)3月的股权融资规模为365.61亿元,较上月的112.90亿元环比增加。2)去年底至4月15日的股权融资规模为1241.99亿元,月均融资规模低于2014年至2023年的全部年份。

正 文

1

总览:1月资金大幅净流出,2月-3月持续回暖

1.1 年度层面上,两融大幅净流出,私募仓位仍处于历史低位

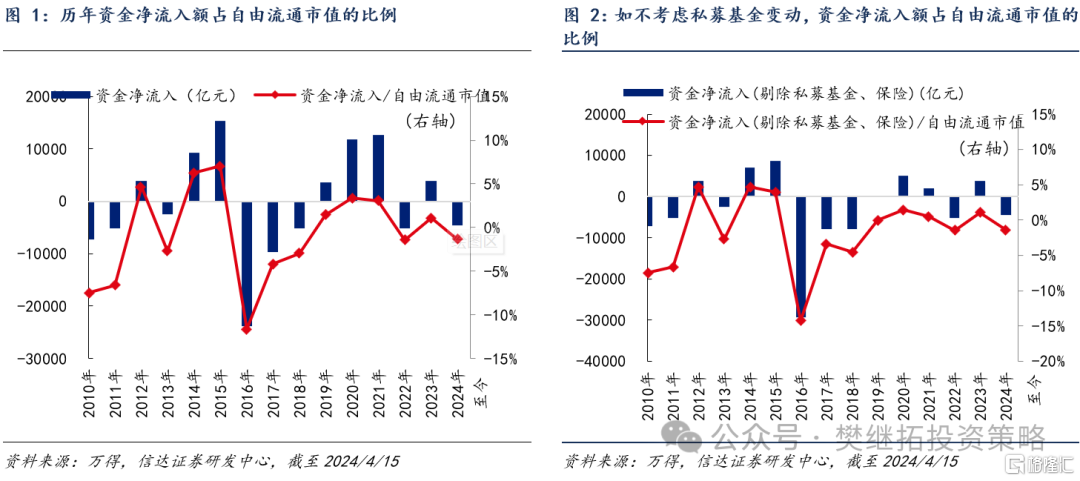

据我们的不完全统计,2024年初至今,A股实现资金净流出4543亿元,资金净流入额占自由流通市值的比例为-1.3%。

从各分项数据来看,2024年资金面的转弱主要源于融资余额的大幅流出、私募仓位的下降、南下资金持续净流入港股等。

1.2 月度层面上,3月资金净流入小幅放缓,股权融资规模略有回升

2024年3月,A股月度资金净流入占流通市值的比例为0.16%,较上月的0.37%环比走弱。相较历史同期来看,2024年3月的资金净流入占流通市值的比例仅次于2019年,好于2018年以来的多数月份。截至2024年3月,过去12个月累计净流入占自由流通市值的比例为0.65%,较上月的0.09%环比走强。

从分项上来看,今年3月资金净流入的边际放缓主要源于股权融资规模的小幅回升、ETF资金流入放缓等。1)2024年3月的股权融资规模为365.61亿元,较上月的112.90亿元环比增加。年度数据方面,2023年底至2024年4月15日的股权融资规模为1241.99亿元,月均融资规模仍低于2014年至2023年的全部年份。2)月度数据方面,2024年3月股票型ETF基金净流入148.34亿元,相较2月1800亿元的净流入明显下降。

1.3 A股资金流入及流出分项的关键变化汇总

2

3月新增开户数处于八年来最低水平

新增开户数方面,2024年3月上证所新增开户数为241.79万户,较上月环比增加112.13万户。对比历史同期来看,2024年3月的新增开户数处于2016年以来的最低水平。

年初至3月底,上证所累计新增开户数达到567.09万户,低于2016年以来的全部年份。

银证转账方面,全国证券公司客户交易结算资金余额最新数据截至2022年6月。从历史数据来看,宁波证券公司客户交易结算资金余额与全国的变动趋势较为一致。以宁波证券公司交易结算资金的数据来看,2022年8月至2023年12月银证转账的同比增速连续多期呈现负值。2023年12月,宁波证券公司客户交易结算资金余额同比增速为-7.70%。

3

融资余额3月大幅回流,占流通市值的比例震荡回升

融资余额方面,2024年3月融资余额环比增加555.16亿元(前值为减少596.27亿元)。3月底至4月12日,融资余额减少5.59亿元。

年初至4月12日,融资余额相较去年底下降了834.37亿元。如按月份折算为全年,我们预计全年融资余额或将下降3160.49亿元,相较2016年、2018年、2022年的净流出规模还大。

融资余额占流通市值的比例近期有所企稳。今年1月下旬至春节前,融资余额的下降速率快于流通市值,我们认为主要原因可能是伴随着市场的快速调整,部分杠杆资金面临平仓压力,期间融资余额占流通市值的比例也出现快速下降,由2018年以来的最高水平(2.64%)下降至中位值水平(2.3%左右)。春节后至今,融资余额与流通市值同步回升,二者回升幅度接近,融资余额占流通市值的比例呈现窄幅震荡。截至4月12日,全A融资余额占流通市值的比例为2.34%,处于2018年以来的中位值水平。

4

ETF净流入创历史新高,私募仓位环比微升

4.1 3月以来公募基金份额增幅放缓

我们统计普通股票型、偏股混合型、灵活配置型三类主动型股票基金的份额变动,下文将这三类基金统称为偏股型基金。

从月度数据来看,2024年3月偏股型公募基金份额环比增加17.52亿份(前值为增加511.83亿份)。2024年3月末至2024年4月15日,偏股型公募基金份额增加了80.34亿份。

从年度数据来看,截至2024年4月15日,偏股型公募基金份额较2023年末增加了977.62亿份。

月度数据方面,2024年3月股票型ETF基金净流入148.34亿元。2024年3月底至2024年4月12日,股票型ETF基金净流出15.66亿元。

年度数据方面,截至2024年4月12日,股票型ETF基金份额相较2023年末净流入3284.35亿元。

4.2 北上资金2月以来持续回暖,此前连续六个月净流出

从年度数据来看,2023年底至2024年4月15日北上资金累计净流入A股609.71亿元,南下资金累计净流入港股1571.58亿元。互联互通渠道整体净流出A股961.87亿元。

从月度数据来看,

1)北上资金方面,2024年3月北上资金净流入219.85亿元,而3月底至4月15日净流出72.52亿元,整体上看,北上资金在2023年8月-2024年1月连续六个月净流出A股,而今年2月至3月则持续回暖。但3月的净流入规模相较2月600亿元的净流入有所放缓。

2)南下资金方面,2024年3月南下资金净流入785.64亿元,而3月底至4月15日净流入356.56亿元。

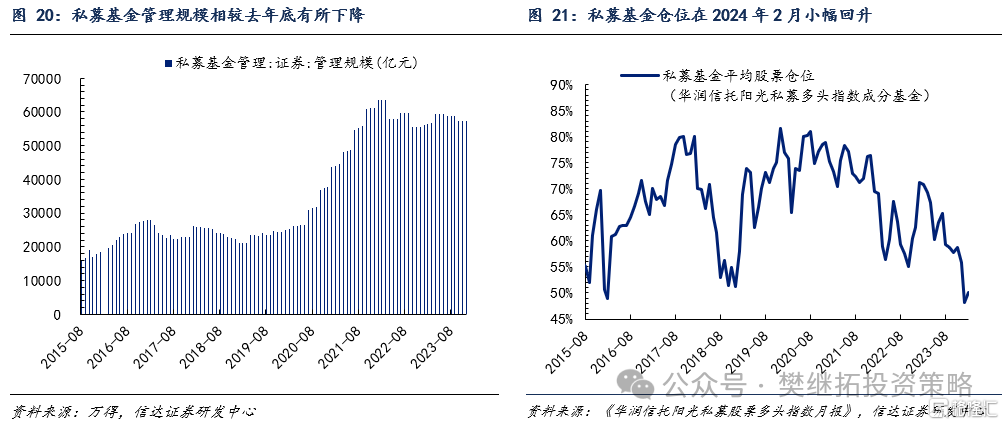

4.3 私募基金仓位在2月小幅回升

管理规模方面,截至2024年2月,私募基金管理规模为55146.61亿元,相较上月环比减少57.24亿元;相较2023年底减少2070.60亿元。

股票仓位方面,截至2024年2月,华润信托私募基金管理仓位为50.17%,相较上月环比回升1.99pct,仍处于2016年以来偏低水平。

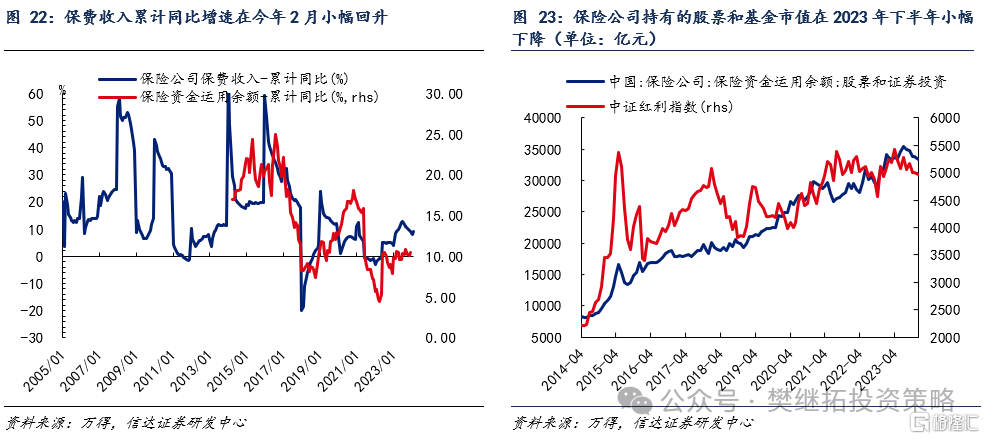

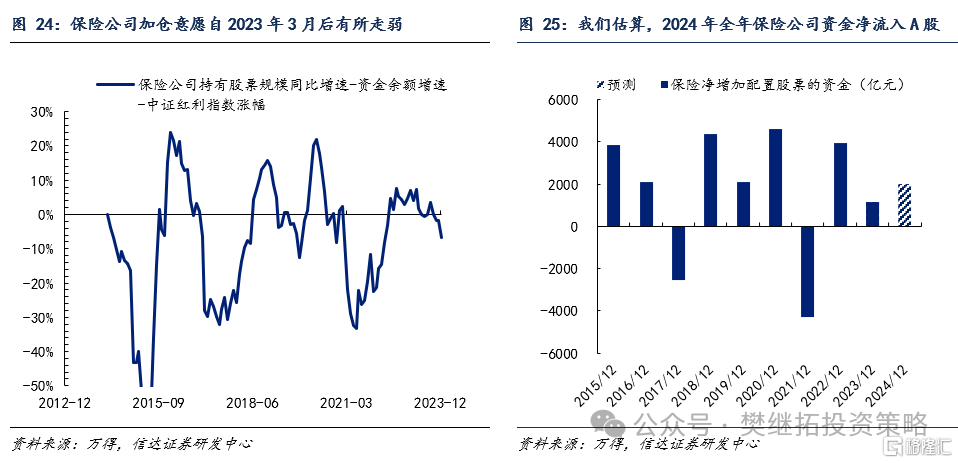

4.4 保险机构2023年12月持有的股票市值环比继续下降

年度数据方面,截至2023年12月底,相较2022年末,保险公司持有的股票市值增加了1444.85亿元,涨幅为4.54%;而同期中证红利指数涨幅为0.89%。我们据此推算,2022年底至2023年12月保险公司资金约有1161.76亿元净流入股市。

月度数据方面,2023年12月,保险公司资金运用余额中投向股票的资金达到33274.00亿元,相较上月环比减少489.00亿元。

5

产业资本五年来首现净增持,股权融资规模大幅收敛

5.1 年初至今上市公司回购规模超700亿元

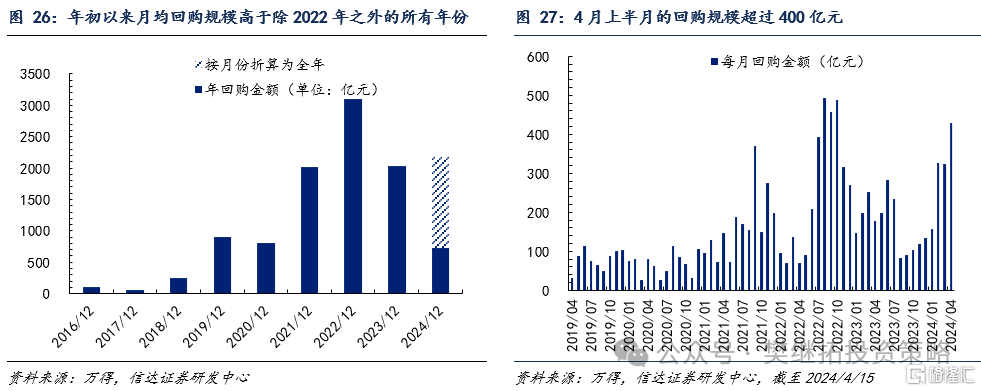

从月度数据来看,上市公司2024年3月的回购金额为324.83亿元,相较上月的327.01亿元小幅收敛;2024年3月底至2024年4月30日的回购金额为429.67亿元。

从年度数据来看,2023年底至2024年4月15日,上市公司回购金额为729.82亿元,月均回购规模为180.95亿元,月均回购规模高于除2022年之外的所有年份。

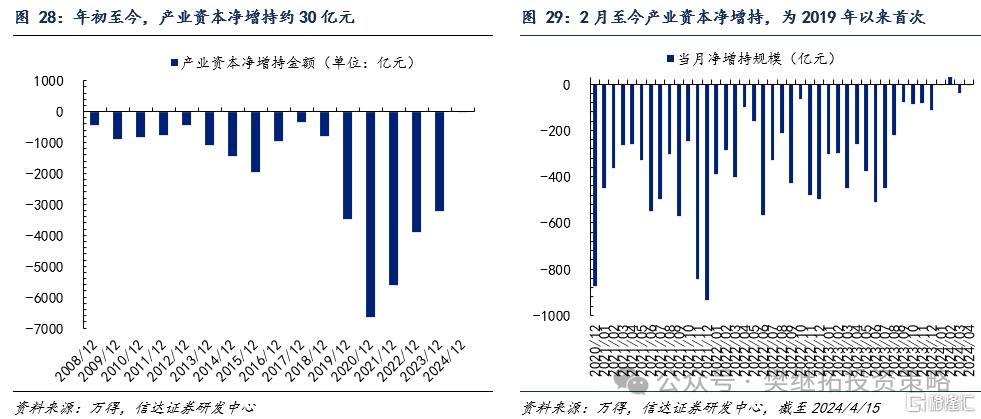

5.2 2月至今产业资本净增持,为五年来首次

从月度数据来看,上市公司2024年3月的减持规模为39.80亿元,相较上月45.95亿元的净增持环比走弱;2024年3月底至2024年4月30日的减持规模为0.73亿元。

从年度数据来看,2023年底至2024年4月30日,上市公司累计增持规模为29.72亿元,是2008年以来首次出现的年度净增持。

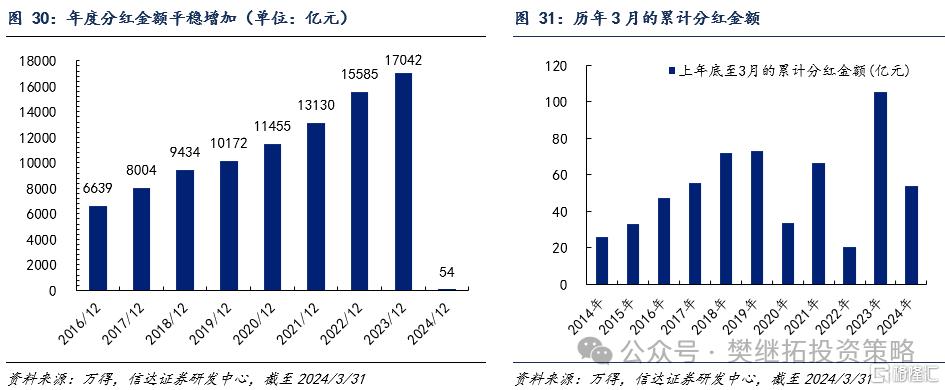

5.3 上市公司分红率维持在较高水平

月度数据方面,2024年3月上市公司分红金额为16.56亿元。年度数据方面,2023年底至2024年3月上市公司累计分红金额达到53.75亿元。对比历史同期来看,3月的累计分红金额处于2015年以来中位值水平。

由于上市公司分红金额存在明显的季节性,一般集中在第二、第三季度,我们更关注分红率指标。全A分红率(过去12个月分红金额/净利润)在2024年3月达到32.74%,处于2013年以来的较高水平。

6

年初以来股权融资月均规模约为去年的半成

月度数据方面,2024年3月的股权融资规模为365.61亿元,较上月的112.90亿元环比增加。

年度数据方面,2023年底至2024年4月15日的股权融资规模为1241.99亿元,月均融资规模低于2014年至2023年的全部年份。

年初至2024年3月底,我们以成交额估算的交易佣金达到243.05亿元。2023年底至2024年2月,证券交易印花税费用累计达到151亿元。年初至今的月均交易费用为155.19亿元,略低于2021年-2023年全年的水平。

风险因素:部分数据的公布存在时滞;部分项目的估计与实际情况有偏差。

注:本文为信达证券2024年04月22日报告:《3月资金流入放缓》,报告作者:樊继拓 S1500521060001 、张颖锐 S1500523110004

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员