摘要

事件:中国人民银行授权全国银行间同业拆借中心公布,2024年2月20日贷款市场报价利率(LPR)为:1年期LPR为3.45%,5年期以上LPR为3.95%。

本次5年期LPR单月调降幅度为历史最高,我们认为后续三点需要关注:

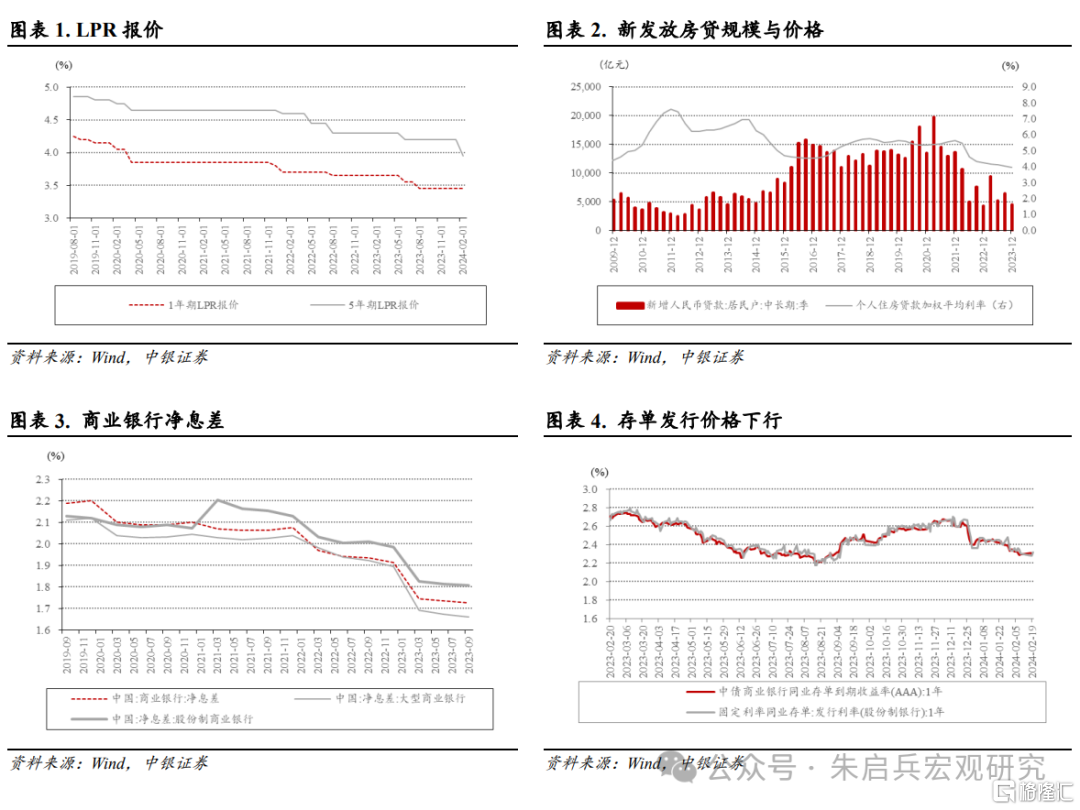

1. LPR非对称下调且5年期LPR调整力度较大,根源仍在于房地产市场表现不佳,关注后续城市房地产融资协调机制等房地产政策落地情况与商品房销售水平;

2. 目前货币政策发力点聚焦于推进存款利率市场化,以带动整体利率水平下行,预计年内存款挂牌利率仍会进一步下调;

3. 货币政策方面,从2月份政策导向来看,数量上流动性环境较为宽松,但价格上更多考虑内外均衡,后续或将沿用这一思路,维持资金面稳定。

5年期LPR报价首次单月下调25bp。本月1年期LPR维持不变,5年期LPR下调25bp,本次5年期LPR报价是首次单月下调25bp,调整幅度较高。同时,本次LPR调整是历史上第四次在MLF利率保持不变的情况下,LPR单独调降,其中前两次分别是2019年9月、2021年12月1年期LPR单独下调5bp,第三次则是2022年5月5年期LPR单独下调15bp。本次调整以后,5年期LPR与1年期LPR价差下降至50bp,达到历史最低值,低于2022年下半年到2023年上半年价差15bp,低于LPR改革前价差5bp。

5年期LPR调整的三点原因:首先,继续释放更加积极的货币政策信号。本次报价是对于1月24日国新办会议的呼应,其中提到“将把提供给金融机构的支农支小再贷款、再贴现利率由2%下调到1.75%,这些措施都将有助于推动信贷定价基准的贷款市场报价利率,也就是我们说的LPR下行”,同时2023年货币政策执行报告中也提到“强化逆周期和跨周期调节”。

其次,维持按揭贷款稳定。去年下半年以来30城商品房成交面积同比仍然偏弱,12月房地产当月投资增速回落幅度有所加大,1-12月房地产投资累计同比增速下降9.6%,比1-11月下降0.2个百分点,房地产企业融资和销售依然偏弱,房地产投资尚未出现明显好转迹象。亟需稳定商品房成交,避免大规模提前偿还。

最后,广谱利率的整体下行。目前货币政策发力点聚焦于推进存款利率市场化,以带动整体利率水平下行,当前经济环境需要降低实际利率,2022年以来大行连续四次下调存款挂牌利率提供了一定的空间。今年1月25日起支农支小再贷款、再贴现利率各下调了0.25%,也降低了银行的资金成本,1月以来银行主动负债工具的发行成本逐渐下行。

MLF与LPR不必然线性挂钩。MLF降息落空不影响LPR调降, LPR存在单独调降的情况。本月MLF利率不变,或许是出于内外均衡考虑。1月24日国新办会议上提及“价格上兼顾内外均衡”,目前发达经济体通胀大概率延续回落势头,但服务项目通胀仍具粘性,主要发达经济体央行何时启动降息有较大不确定性,中美利差倒挂幅度仍处在历史较高水平。未来MLF是否调整仍需观测海外市场形势。

LPR单独调降时期往往流动性充裕。另一方面,虽然MLF降息落空,但回顾以往LPR单独调降的时期,央行均采取全面降准以提供宽松的流动性环境,即2019年9月16日降准50bp、2021年12月15日降准50bp和2022年4月25日降准25bp。本轮LPR单独调降之前,降准也已于2月5日落地,同时央行于2023年四季度货政报告中再次提及“引导市场利率围绕政策利率波动”,1月DR007基本围绕政策利率窄幅波动,均值为1.8598%。降准、财政支出、节后资金回流等有利因素叠加,提供了偏松的流动性环境,资金明显收紧的风险相对有限。

风险提示:经济下行压力加大;流动性超预期收紧;地产复苏不及预期。

注:本文来自中银证券于2024年2月20日发布的《【中银宏观:2月LPR报价点评】5年期超预期调降的三点原因》,证券分析师:朱启兵 孙德基

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员