引言:当前市场在经历调整后再次来到底部区域。经历大波动后,市场如何从底部走出?市场风格如何重塑?共识如何形成、主线如何诞生?我们详细复盘了大波动后2019年市场及风格演绎,以供投资者参考:

2019年:代表高胜率的核心资产成为共识

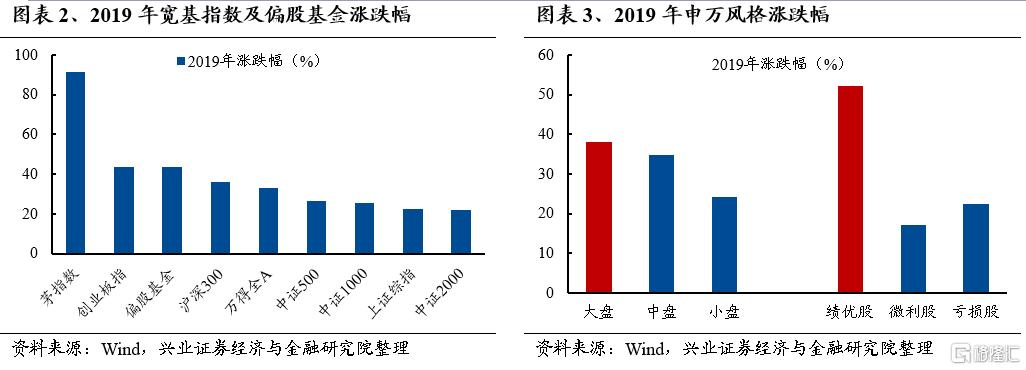

2019年起A股市场迎来新一轮周期,一方面是指数自低位修复,主要宽基指数2019年涨幅均在20%以上。更重要的是,投资者审美在历经动荡后逐渐凝聚,实体与资本市场历经一轮出清后,代表高胜率的核心资产被赋予越来越高的确定性溢价,并最终成为各类资金的共识。

经过2018年市场大幅波动的洗礼,2019年初A股见底回升。2018年国内遭遇“去杠杆”和金融监管收紧冲击,宏观经济承压,叠加中美贸易战突然爆发,以及美联储持续加息,A股市场出现大幅波动。但随着2018年底政策发力、经济快速修复,市场在2019年初见底回升,开启新一轮牛市。全年主要宽基指数涨幅均在20%以上,机构赚钱效应显著,偏股基金收益率高达44%,一举收复失地。

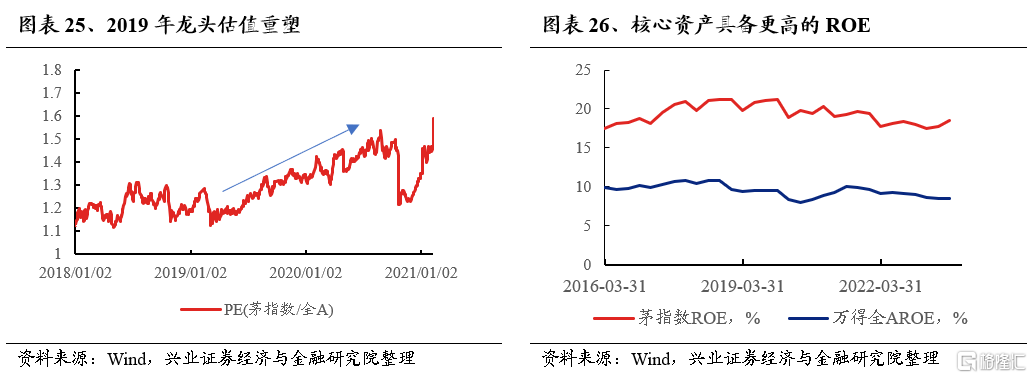

“茅指数”横空出世,代表高胜率的核心资产成为共识。大盘在一季度快速修复后转为震荡,但结构性牛市特征显著,尤其是以“茅指数”为代表的核心资产全年涨幅91%,凭借其高确定性远远跑赢全A。与之伴随,大盘股、绩优股大幅跑赢,买大的、买好的成为重要的选股标准。

一、行情演绎的三个背景

1.1 国内经济企稳后重归平淡

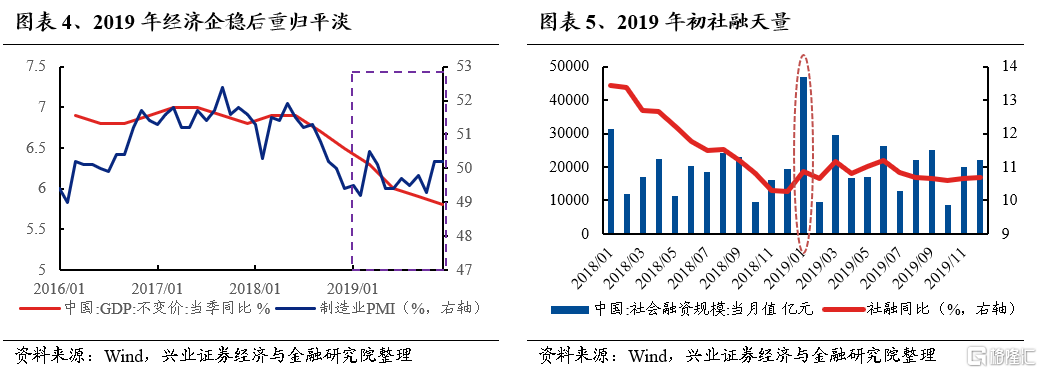

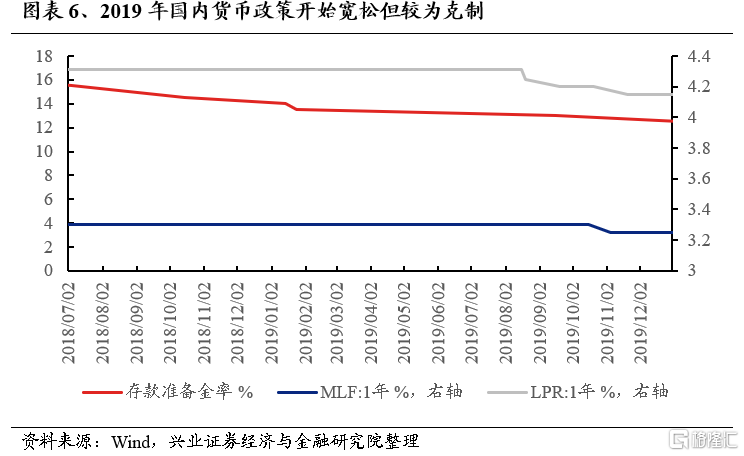

经济在2018年底企稳,2019年一季度快速修复后回落、重归平淡。内外部因素冲击下经济下行压力加大,2018年四季度国内政策加速转向宽松,10月19日刘鹤就当前经济金融热点问题接受媒体采访、11月1日国家领导人的民企座谈会确立了政策底部,此后降准、民企纾困、减税降费等政策密集落地。2019年1月社融放出天量、PMI见底,经济快速修复。4月12日央行一季度例会重提“把好货币供给总闸门”,4月政治局会议定调“一季度经济运行总体平稳、好于预期”,意味着政策开始边际收紧,全年政策较为克制,MLF仅于11月下调一次。经济也于一季度冲高后回落,GDP、工业增加值、社零等数据均继续下行,全年经济平淡,因此,市场逐渐接受经济重回下行通道、在平淡的总量中寻找结构性的新奇。

1.2 全球流动性走向宽松

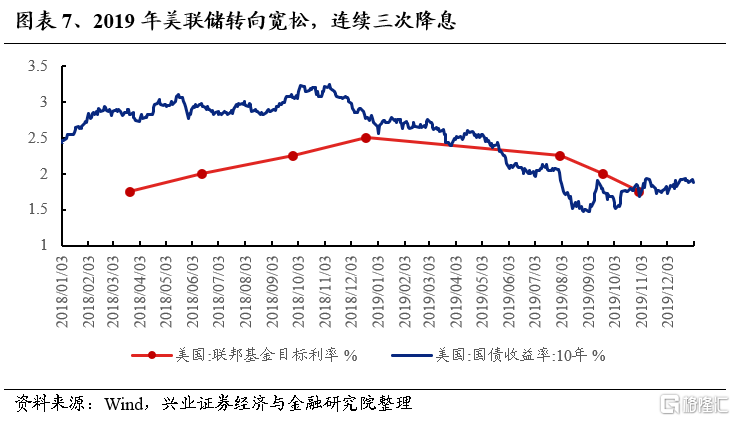

美联储加息于2018年底停止,2019年初明显转鸽,全年降息三次,全球流动性走向宽松。不止美联储,全球央行迎来降息潮,带动利率持续下行。低利率环境也带来外资涌入新兴市场,寻找回报率更高的优质资产。

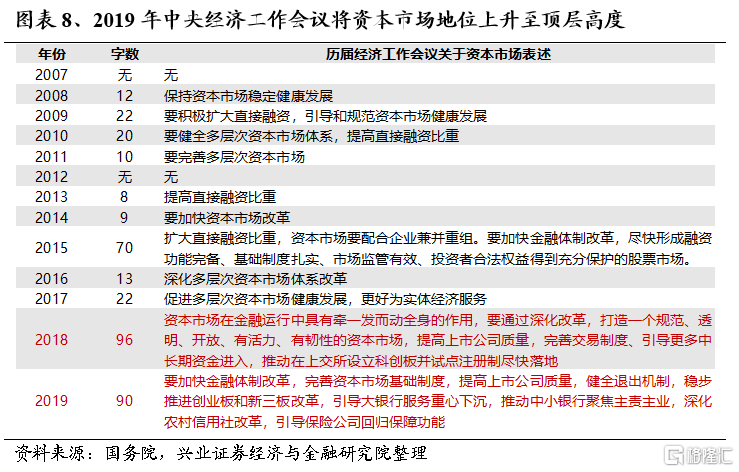

1.3 资本市场“牵一发动全身”

2018年底中央经济工作会议成为资本市场发展的重要转折,资本市场地位上升至顶层高度。会议中96字篇幅远超过去十多年中央经济会议对资本市场的表述,顶层定调“金融是实体经济的血脉”,而“资本市场在金融运行中具有牵一发而动全身的作用”,资本市场的定位上升到了前所未有的高度。2019年,证监会主席换届、科创板开板、注册制实施、新《证券法》等加速落地。资本市场进一步完善也吸引了各类中长期资金积极入市。

二、 行情演绎的三大特征

2.1 两次触底→贝塔行情→核心资产共识形成

2018年底至2019年行情演绎可以分成四个阶段:(1)2018年底至2019年初完成两次触底,(2)2019年1-4月迎来跌深反弹的贝塔行情,(3)2019年4-5月下跌中寻找共识,(4)6月后共识逐渐形成,核心资产统一战线建立。

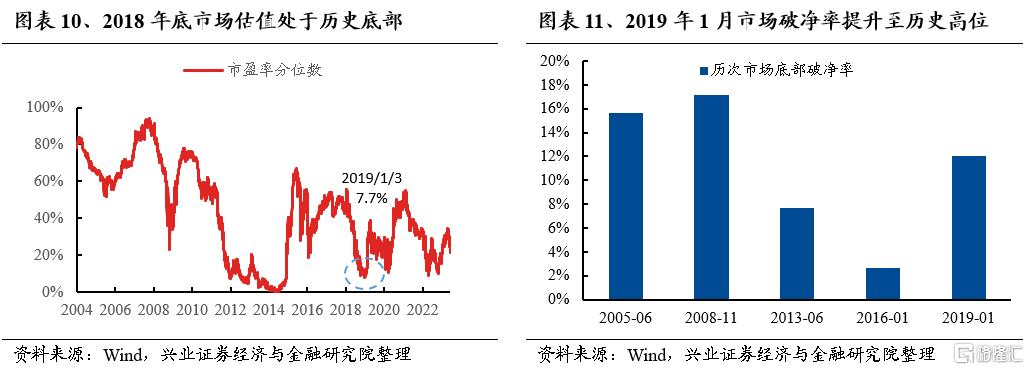

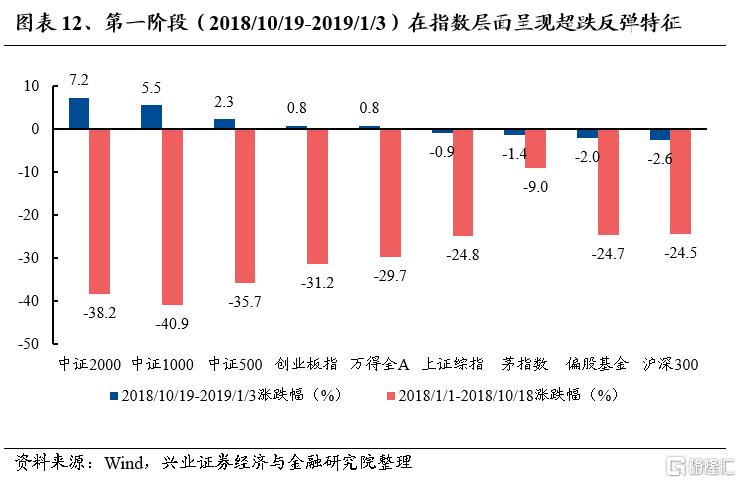

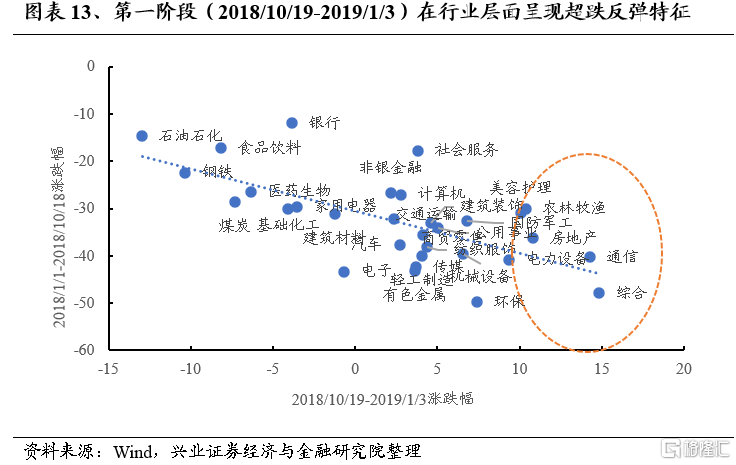

第一阶段(2018/10/19-2019/1/3)两次触底:经过近一年时间的调整,市场整体来到高赔率区间,PE、破净率、股权风险溢价等指标均指向市场已处于历史底部区间。随着年末政策放松、中美缓和等积极信号释放,2018年10月19日上证触底2449点后反弹,但12月受美国衰退担忧进一步升温、美联储鸽派程度不及预期,全球市场大幅下跌,并成为导致A股陷入又一轮下跌的“最后一根稻草”,2019年1月3日上证触及2441点完成二次触底。

尽管上证再度新低,但结构上已出现显著分化,这一阶段市场具备显著的超跌反弹特征,前期超跌方向逆势上涨。2018年前三季度,市场全面下跌,但小盘股受流动性、去杠杆等影响更大,跌幅更深,但上证二次触底期间,中证2000、中证1000取得显著正收益。行业层面,前期跌幅越大、这个阶段涨幅越高,且31个一级行业中有21个实现正收益。这意味着虽然大盘震荡,但结构性机会出现,赚钱效应开始修复。

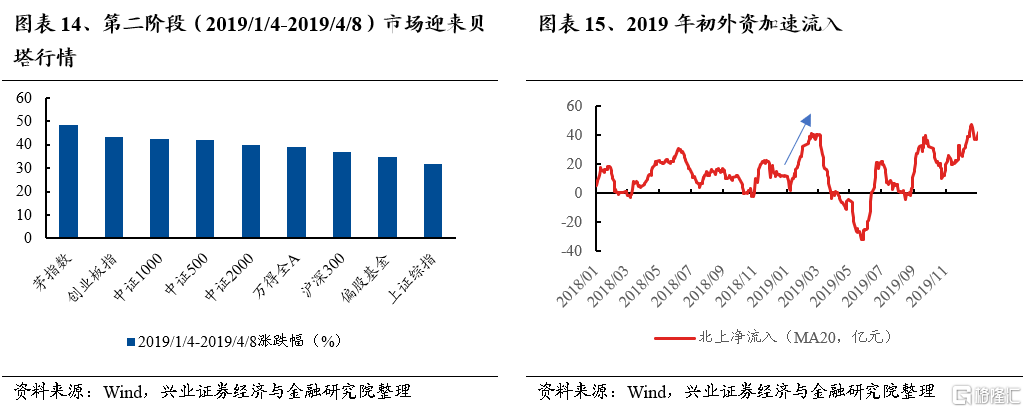

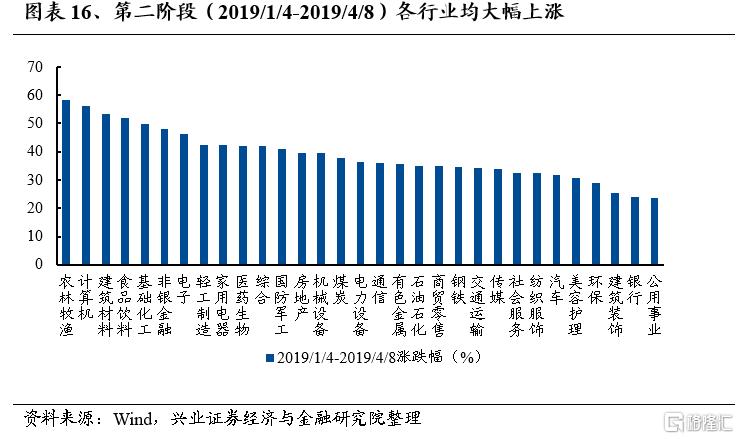

第二阶段(2019/1/4-2019/4/8)跌深反弹的贝塔行情:一季度市场在货币信贷政策放松、财政前移、减税降费政策落地、美联储转鸽、中美关系缓和、国内经济数据改善超预期,以及外资1-2月净流入超过1200亿等因素的刺激下,风险偏好大幅回暖,市场走出了一波普涨的“快牛”行情。宽基指数平均涨幅40%左右,上证涨幅靠后但也依旧取得32%涨幅。

各类风格与行业普涨,市场主线并不明确。涨幅靠前的行业有农林牧渔、计算机、建筑材料、食品饮料、基础化工、非银金融等,市场整体回暖过程中,各类风格轮番表现,猪周期上行带动农林牧渔表现靠前,安可催化计算机领涨,地产链受益于政策放松也表现靠前,市场回暖下券商迎来大涨,以及外资驱动下大消费表现亮眼。市场见底回升,投资机会多点开花,并无明确主线,茅指数开始领先但优势并不显著。

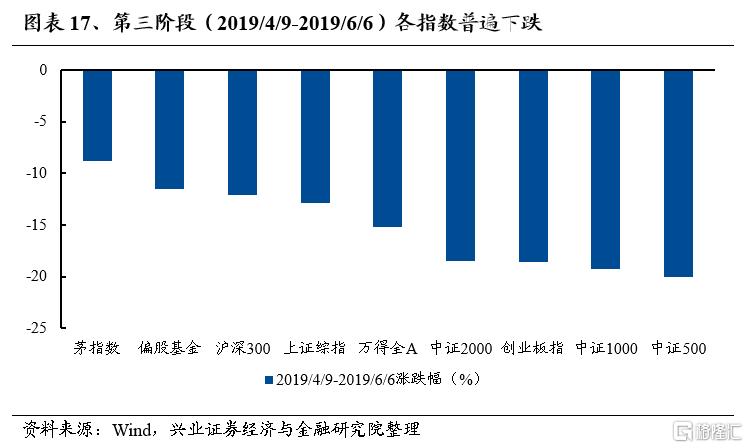

第三阶段(2019/4/9-2019/6/6)下跌中寻找共识:4月政治局会议后政策边际收紧,与此同时,经济复苏预期被证伪,叠加5月中美贸易摩擦再度升级,全球市场共振回落。风险偏好收缩过程中,宽基指数大幅调整,前期涨幅较高的中小盘调整幅度较深,但前期涨幅较高的茅指数依旧呈现出较强的抗跌属性,仅下跌不到10%。

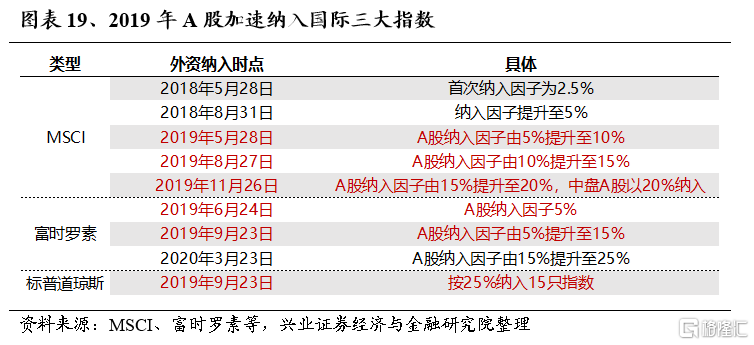

下跌中市场逐步寻找共识,聚焦核心资产。政策收紧、复苏预期证伪、叠加全球风险偏好收缩,资金开始集中寻找更加安全、长期回报率稳定、业绩更优、体量更大的优质资产,叠加国际三大指数于2019年大扩容,作为“聪明钱”、“价值”的外资集中布局白马,以食品饮料、银行、家电等外资重仓的方向逐渐成为资金的“避风港”,核心资产行情崭露头角。

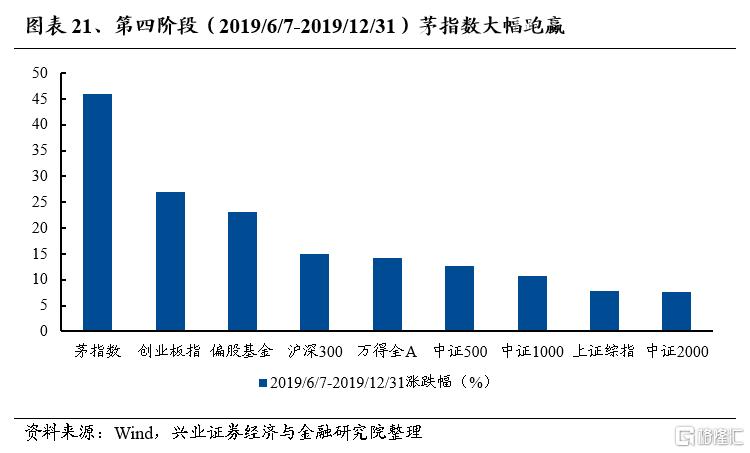

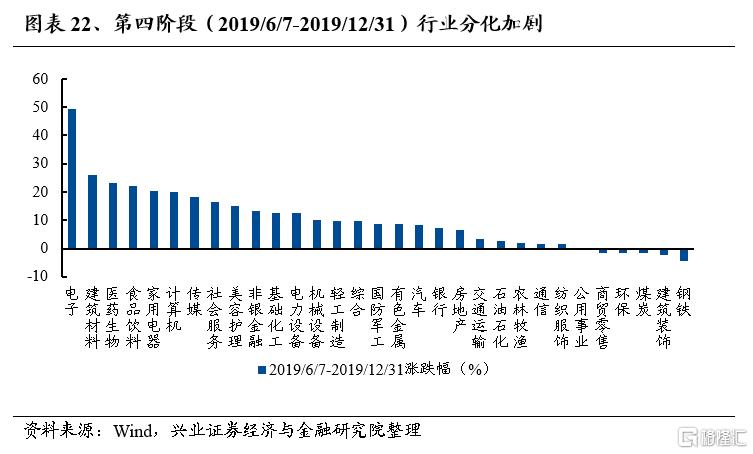

第四阶段(2019/6/7-2019/12/31)核心资产统一战线建立:经历4-5月快速下跌行情后,全年市场维持震荡。期间包商银行接管扰动、经济数据缓慢下行,“类滞胀”担忧升温等因素扰动,同时国内监管释放暖意,MSCI扩容提速、LPR改革、两融扩容等改革不断,大盘维持震荡。

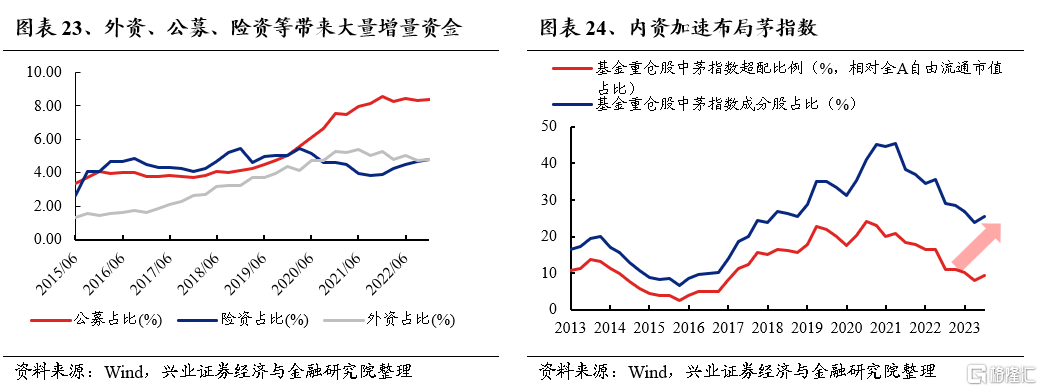

内外资入场提速,核心资产统一战线建立。尽管大盘维持震荡,但结构性主线已非常明确,在经济平淡、政策克制的背景下,高ROE、具备护城河的各行业龙头——核心资产凭借更强的基本面,取得了亮眼表现。结构性牛市也带来公募发行回暖、险资底部加仓,偏股基金收益率远跑赢大盘,进一步吸引居民资金通过机构配置市场,A股机构化进程提速。外资的涌入改变了市场审美,内资也加速布局,核心资产内外资的统一战线建立,市场共识聚焦,增量资金加仓与存量资金换仓合力下诞生了一轮轰轰烈烈的核心资产牛市。

2.2 高胜率投资、剩者为王,确定性溢价

2019年牛市见底回升过程中,一开始也经历了各个风格行业的轮动,最终市场达成共识、选择了核心资产,我们认为主要有如下几点:

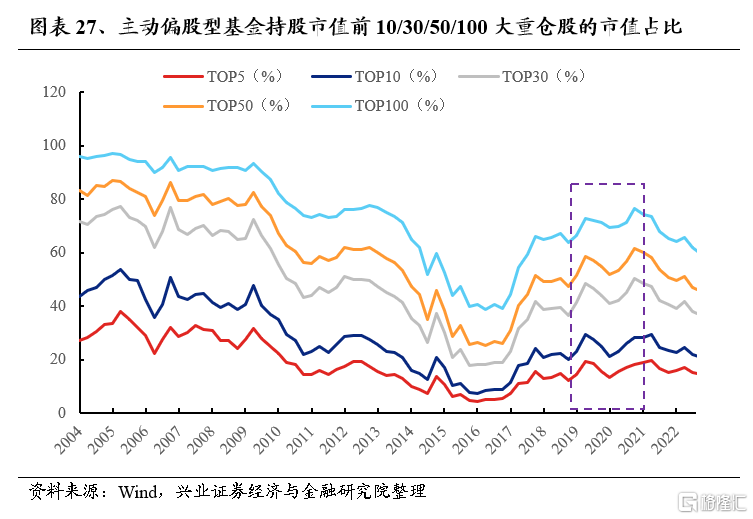

一是经济总量归于平淡,产能出清后行业格局优化,龙头“剩者为王”。经济下行逐渐成为共识,存量经济已成常态,诸多行业面临集中度提升、竞争格局优化,行业龙头受益,能够凭借稳固的护城河取得并维持更高的ROE,“剩者为王”。

二是经历市场大波动洗礼后,风险偏好收缩至长期回报稳定的资产,市场更加追求胜率。2018年市场全面下跌,跌幅超过20%,大跌之后市场风险偏好大幅降低,绝大多数资产经过市场大波动之后均具备较高的赔率。尽管2019年初市场迎来贝塔行情,但4-5月下跌令市场情绪再度大幅回落。资金更倾向于选择更高胜率的资产,基本面更强、回报率稳定的优质资产被选出。

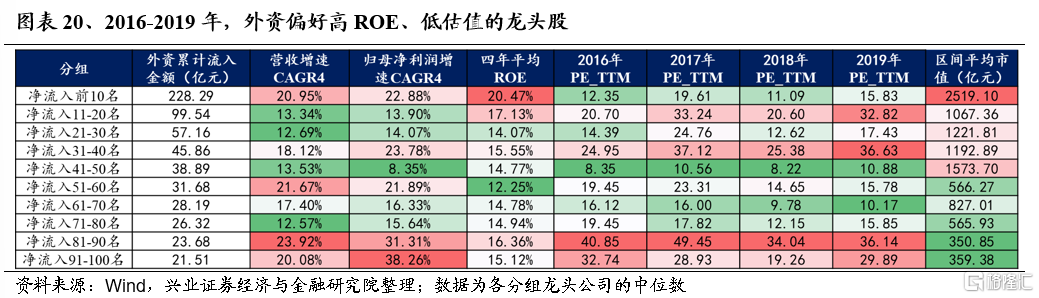

三是外资主导,加速龙头审美的形成,机构化加速进一步带来估值提升。外资是市场上较为重要的增量资金,2019年下半年起公募、险资等增量资金入市,共同推动A股机构化进程加速,外资与公募重仓的龙头股大幅跑赢市场,“跟着外资买茅台”成为一种极高胜率的投资方法。

因此,2019年是资金更加追求高胜率与长期稳定回报率的一年,是A股市场龙头估值重塑的一年,核心资产估值突破上限,好东西越来越贵,越好的东西越贵,盈利稳健、长期成长空间大、增长确定性高的优质龙头持续享受确定性溢价。

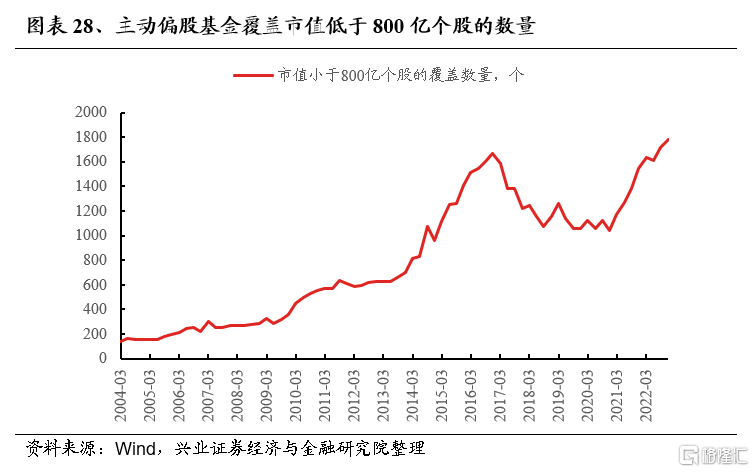

2.3 机构持仓集中度提升,持仓市值提升

高胜率投资模式下,机构持仓也更加集中在龙头,持仓市值提升。主动偏股基金持仓前10/30/50/100大重仓股的市值占比从2017年开始提升,2019-2020年加速,机构持仓低于800亿个股的数量也快速下降,机构更加聚焦龙头。

风险提示

本报告为历史复盘报告,不构成对当前的推荐和建议。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

注:本文选自兴业证券于2024年2月16日发布的证券研究报告《大波动之后:2019年市场风格演绎》,报告分析师 :张启尧 SAC执业证书编号:S0190521080005;程鲁尧 SAC执业证书编号:S0190521120004

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员