2024年1月30日,10年期中债估值收益率下行3.83个bp至2.4557%,创下2020年4月以来新低;30年期中债估值收益率下行4.41个bp至2.6831%。在人民银行决定于2月5日“降准”之后,债券市场的“降息”预期升温,推动无风险利率下移,并且收益率曲线继续平坦化,30年与10年无风险利差仅剩22.74个bp。截至1月31日午盘,30年与10年期限利差继续走低。“降息交易”推动利率以及期限利差进入历史经验无法判断的低位区间。

利率衍生品市场对2月份“降息”的预期快速升温

1月24日人民银行在新闻发布会宣布“降准”的决定之后,1Y IRS Repo报价震荡下行,1月29日跌破2.0%,1月30日更是跌破1.95%,距离1月24日当天已经累计下滑11.75个bp,但是在此期间,R007却累计上行10.59个bp、DR007累计上行9.99个bp。利率互换报价的下行不仅表明“降息”预期升温,也表明市场预期“降准”前后,2023年四季度以来持续困扰市场的“流动性分层”风险或也会得到缓解。

从“流动性分层”看,2023年四季度R007和DR007的利差均值为46.72个bp,主要的抬升压力出现在去年的11月至12月,2023年10月份R007-DR007利差均值为35个bp,2024年1月份至今R007和DR007的利差均值虽然回落至36.62个bp,但是依旧延续了去年10月份以来中枢偏高的状态,在临近春节假期之际,货币市场曾经担忧是否重现资金面季节性、结构性偏紧的状态,上一次出现“降准”操作的2023年9月份,表征“流动性分层”状态的R007与DR007利差仅有14.83个bp。“降准”不仅剑指“降息”渐进,而且预期“流动性分层”压力下降,短端资金利率对长端利率的约束缓解,或是10年期长端和30年期超长利率中枢快速下移的重要诱发因素。

需要多大幅度的“降息”?

在国新办举办的“贯彻落实中央经济工作会议部署、金融服务实体经济高质量发展”新闻发布会上,人民银行指出去年四季度调降存款利率、即将于2月5日实施的“降准”以及支农支小再贷款再贴现利率下调,均“有助于推动信贷定价基准的贷款市场报价利率,也就是我们说的LPR下行”,同时人民银行也提及“合理把握利率水平,继续结合对未来物价变动趋势的判断,前瞻性把握好实际利率水平,保持与实现潜在经济增速的要求相匹配”。

在2023年12月中央经济工作会议将社会融资规模、货币供应量与价格水平预期目标挂钩之后,当前实际通胀率和预期通胀率的偏差决定了货币政策应继续保持流动性宽松、名义利率下行的政策基调,从“综合融资成本”的角度出发,截至2023年12月末,根据国家金融与发展实验室的估算,中国宏观杠杆率为287.80%,由于宏观杠杆率是各类经济部门债务余额与名义GDP的比例,那么宏观杠杆率乘以融资成本利率,几乎可视为为了维持适当的还本付息水平,名义GDP增速应最少保持多少,或者在当前名义GDP增速下,为了维持适当的还本付息水平,各经济部门的综合融资成本应为多少。我们假定名义GDP增速保持5.0%,那么和287.80%的宏观杠杆率相适配的融资成本为1.74%;如果名义GDP增速抬升至6.5%,那么和当前宏观杠杆率水平相适配的融资成本则为2.26%。

简单以30%的债券和60%的贷款为权重(其余10%的权重资产为准备金等现金)其中短贷和中长贷的比例平均分配,并分别以10年期国债收益率、1年期LPR和5年期以上LPR作为三类融资成本的代表,那么综合计算当前的综合融资成本为3.03%左右,而如果要求与宏观杠杆率所要求的还本付息相适配,那么包括市场利率和贷款利率在内的融资成本应下行大约1.30个百分点,按权重对应至5年期以上LPR,则应是40个bp调降幅度,债券收益率也有同等幅度的下行,以保持直接融资和间接融资的比价关系。

在一季度“降息”预期的推动下,市场倾向于认为出于调降贷款基准利率的目的,MLF和逆回购等中短端政策利率大概率继续下调,引导10年期国债收益率不断下移中枢。政策组合或有先后、“降息”搭配虽迟必至,或是目前压平收益率曲线的多头“信仰”。

10年期国债收益率透支了“降息”预期吗?

尽管债券市场做多热情昂扬,从历史上看,收益率曲线平坦化的程度已经超过了经验范畴,30年和10年期国债期限利差在高昂的做多情绪下依旧在压缩,久期几乎成为当前债券市场唯一的风险敞口,但是同样基于衍生品市场的信息却也在表明:本轮债券做多情绪尚未达到极值,10年期国债收益率或还未透支如火如荼的“降息交易”空间。

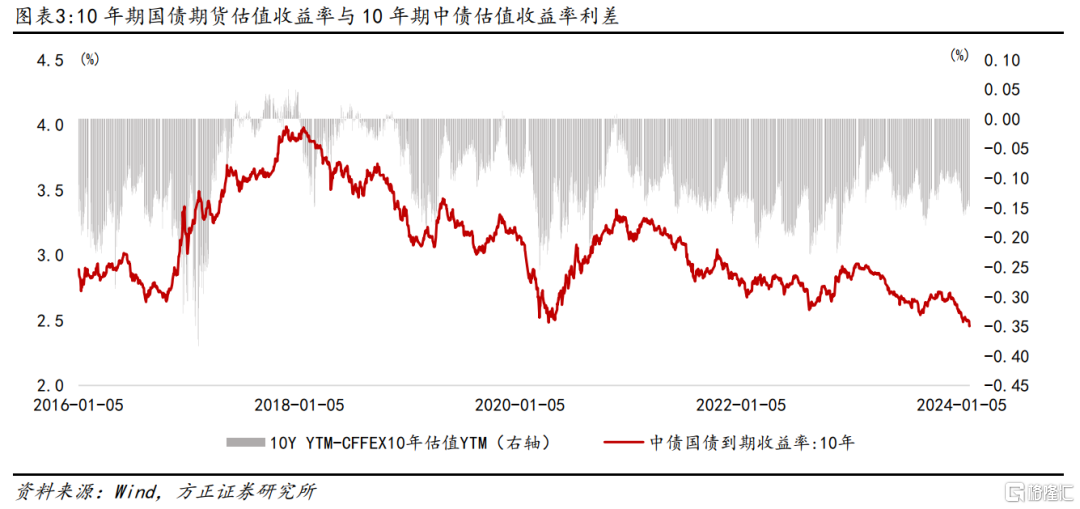

我们将10年期国债期货活跃合约作为一只“现券”,将其价格直接折算到期收益率,这一利率可视为在交易日发行一只10年期新券的预期收益率,这一利率与10年期中债估值收益率的利差既可以作为“期限利差”的一项指标,同时也可以作为多头情绪的一个工具变量。当市场做多热情高昂推动收益率持续下行时,10Y中债估值收益率相比10年期CFFEX合约收益率下行幅度更快,两者利差在负值趋于扩张;而当市场做空情绪升温时,10Y中债估值收益率相比10年期CFFEX合约收益率抬升,两者利差收窄甚至可能回正。从2016年以来的经验看,2016年四季度至2017年底债券市场下跌期间,这一利差从负值的极值点状态渐进回升,至2017年12月翻转为正值,同时在2018年一季度正利差状态和10年期国债收益率先后见顶,10国债收益率开启下行趋势。2020年一季度末至二季度初,10年期国债收益率触及阶段性低点之时,利差同样臻于阶段性的负值高点。我们以此作为债券市场做多情绪的工具变量,截至1月30日,10年期国债收益率和CFFEX 10年期国债期货的估值利差尚未达到2016年迄今的历史极值点,距离2020年二季度初和2016年三季度末尚有一段距离,做多热情正在昂扬高涨,但是尚未达到极致拥挤的状态,10年期国债收益率还未“透支”降息预期的空间。

回顾我们曾经的判断,在融资需求低迷、低通胀的经济环境下,对于债券市场而言,久期几乎成为最值得暴露的风险敞口,对超长和长端利率的偏爱导致利率中枢不断下沉、期限利差持续压缩,此时“降息”固然可以打开短端利率下行的空间,可打出来的陡峭化程度却极容易被“做平”势头吞没。“降息”正在逐步改变收益率曲线的形态,“平坦化”在可预期的未来或是曲线形态的常态。

风险提示:2024年国内货币政策宽松空间受制于资金空转、银行净息差等问题尚有不确定性;PSL投放支持“三大工程”的政策效应待观察;人民币汇率或仍有贬值压力,牵制短端利率下行空间。

注:本文来自方正证券发布的《10年期国债收益率透支了“降息”预期吗?》,报告分析师:芦哲 S1220523120001,王洋S1220523120003

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员