从油价在2023年的波动来看,地缘政治的扰动成为重要的“预期外”因素。展望来年,地缘政治仍将继续成为市场运行中不可忽视的因素,对油价和通胀的影响也将持续。

作为地缘冲突的衍生品,油价如何受到影响?油价水平方面,地缘冲突通常会带动原油价格脉冲式上行,而石油危机源于核心产油国供给中断或产能增长停滞。油价波动方面,地缘冲突通常会造成地缘政治属性主导原油定价,形成价格波动风险。

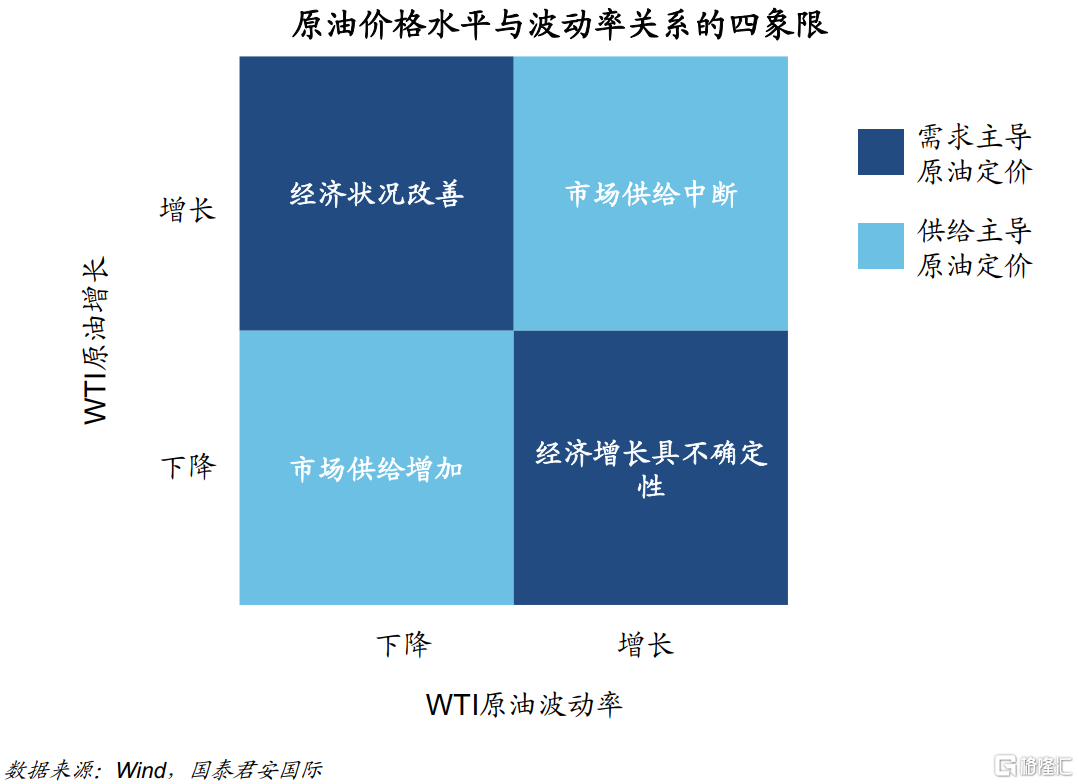

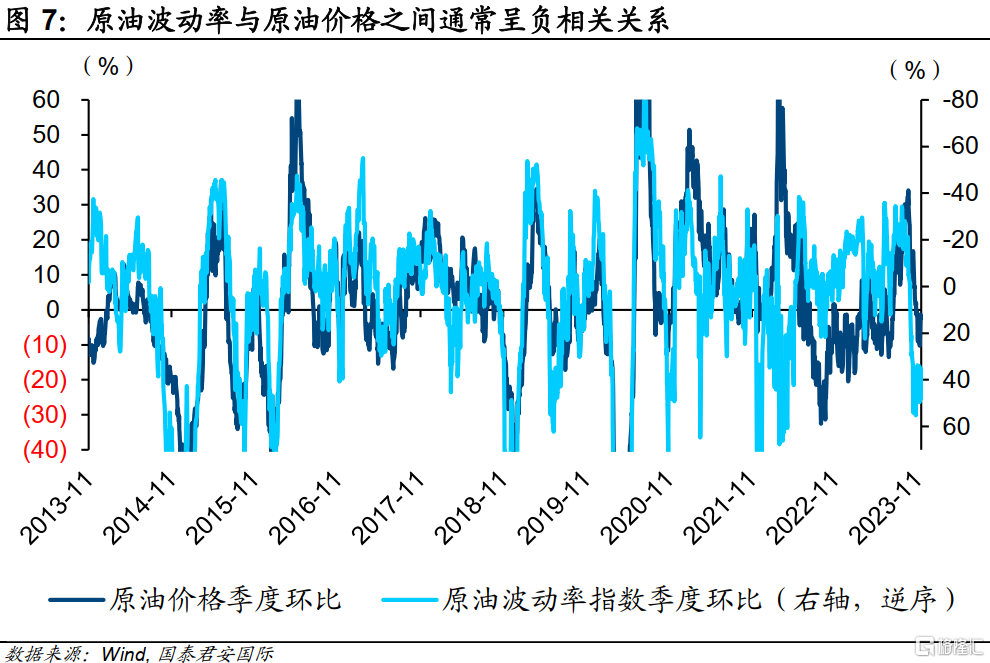

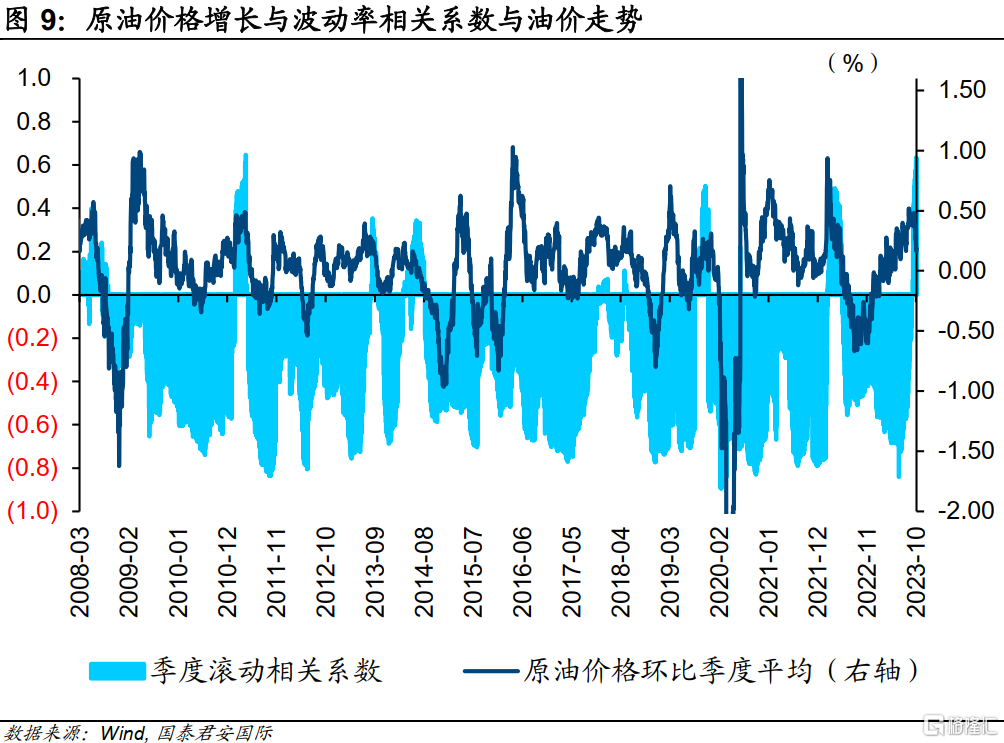

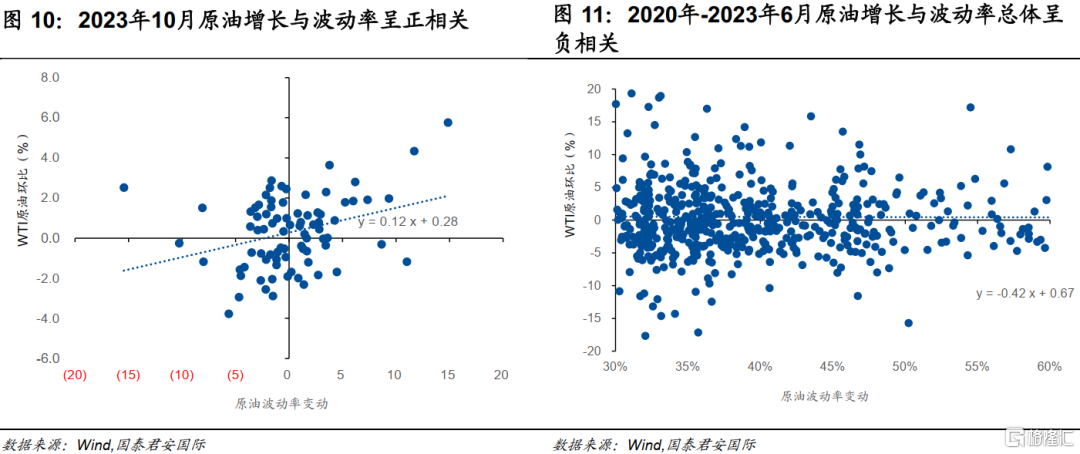

原油价格与其波动率之间,隐含原油定价的主导因素。当油价与其隐含波动率呈负向关系时,需求是原油定价的主导因素,即未来经济增长预期驱动原油价格走势;当油价与其隐含波动率呈正向关系时,供给是原油定价的主导因素,即原油供给相关的新闻和事件是油价背后的驱动因素。10月以来,巴以冲突增强供给端趋紧预期,扰动油价,油价震荡叠加价格上行,供给成为原油定价的主导因素。

综合来看,地缘政治对于原油价格的扰动仍将存在,但由于大幅上行风险有限,总体上对于通胀的影响将较为温和。

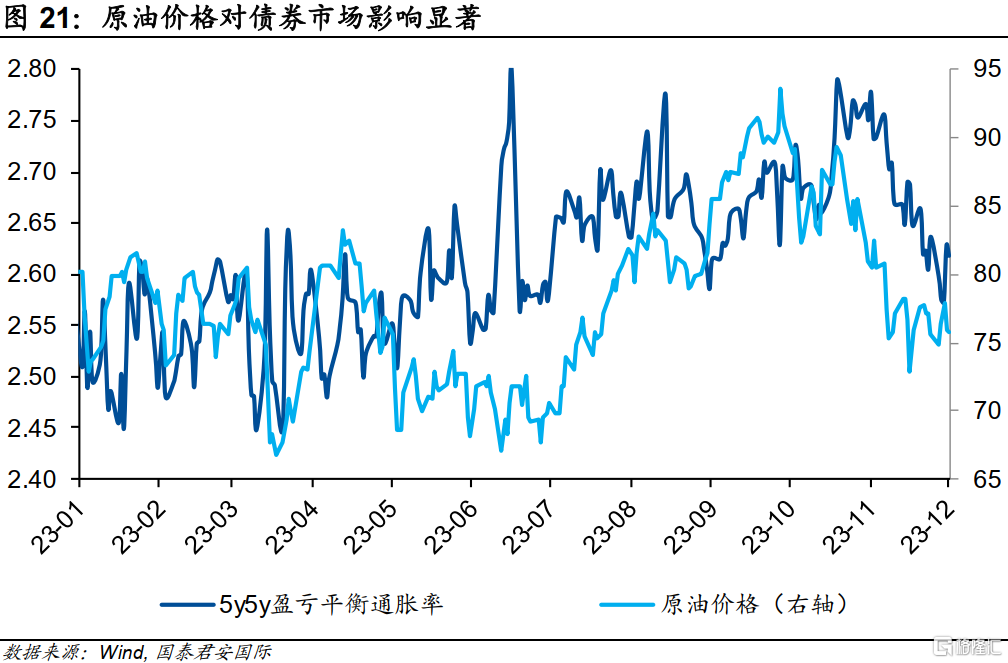

我们认为,叠加经济整体有所降温,2024年美国通胀水平基本可控,中枢会维持在3%左右,仍然高于美联储2%的中期通胀控制目标。尽管原油价格不会过分扰动通胀,但对债券市场的冲击仍将较为直接且显著。

01

2023年原油价格:地缘政治的“非预期”扰动

从油价在2023年的波动来看,地缘政治的扰动成为重要的“预期外”因素。展望来年,地缘政治仍将继续成为市场运行中不可忽视的因素,对油价和通胀的影响也将持续。

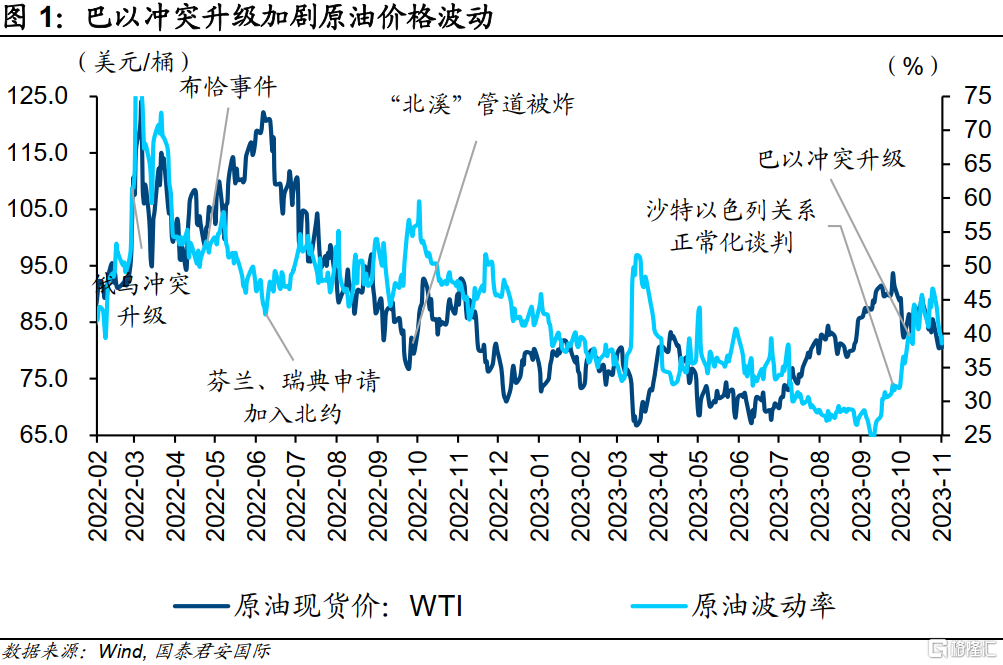

10月中东“火药桶”复燃,地缘风险抬升,油价波动加剧。10月7日,巴以新一轮冲突持续升级。尽管以色列和巴基斯坦不是主要的石油产地,但市场对中东地缘格局的悲观情绪升温,使得作为工业基础原料以及重要战略资源的原油受到一定冲击,原油价格呈现出短期脉冲式的上行,震荡加剧。

进入11月,中东地缘冲突有所降温,原油价格震荡回落。11月23日,哈马斯和以色列达成人质交换和停战协议,停火协议为期4天。在经济度数走弱以及美国原油攀升影响下,供给担忧有所缓释,原油价格震荡回落,市场焦点重回OPEC近期的减产协议。根据英国金融时报11月18日报道,额外减产100万桶/日原油产量是OPEC+的可选项。但此后戏剧性的一幕出现了,OPEC+会议据称突然转为“线上”,据称产油国对是否减产存在分歧。最终本次会议达成“自愿”减产,总规模合计219.3万桶/日,其中沙特和俄罗斯分别减产100万桶和50万桶。由于实际减产规模未及预期,油价再度走出过山车行情。

02

地缘冲突如何影响油价:历史视角

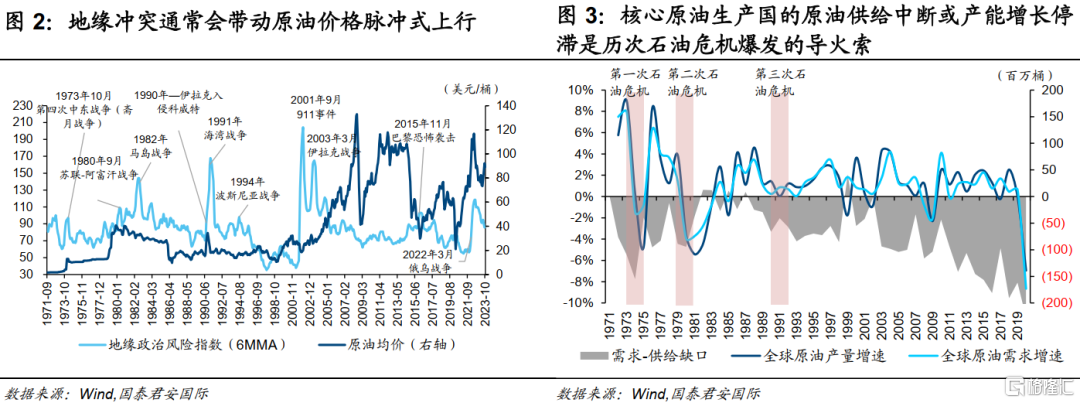

展望来年,地缘政治的风险仍然处于高位,作为地缘政治风险的衍生品,油价的波动在所难免。一般而言,地缘冲突通常会带动原油价格脉冲式上行。回顾历史,三次石油危机的导火索均是地缘政治冲突。

1)第一次石油危机(1973-1974年)的导火索是第四次中东战争。OPEC减产提价,并对西方国家实施禁运。国际油价上涨三倍多,从每桶3.01美元增长至11.65美元。

2)第二次石油危机(1979-1980年)的导火索是“两伊战争”。石油储备量占世界1/10的伊朗国内爆发“伊斯兰革命”,石油出口停滞,叠加1980年“两伊战争”爆发,伊朗、伊拉克原油产量锐减,需求-供给缺口扩大,国际油价从1979年每桶13美元激增至1980年的35美元。

3)第三次石油危机(1990-1991年)的导火索是海湾战争,伊拉克原油供应中断,国际油价急升至42美元/桶,国际能源机构紧急投放储备石油,沙特等国增产才最终稳住油价。

不难发现,地缘政治是影响国际原油市场的重要风险因素,地缘冲突通常会带动原油价格脉冲式上行,而石油危机则源于核心产油国的原油供给中断或产能增长停滞。

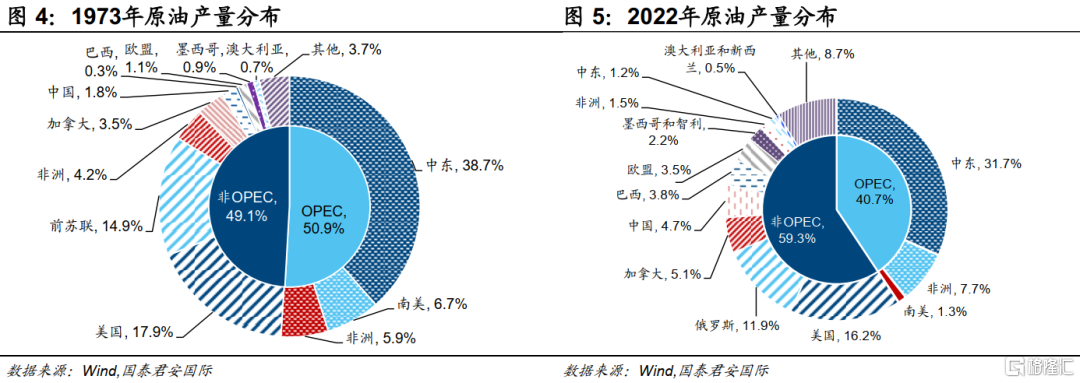

反观当下,原油生产的地域分布相较1973年时期更为发散,叠加第二次石油危机后原油衍生品的推出稀释了OPEC的原油定价权,中东国家供给因素的影响边际减弱。若巴以冲突仅局限于巴基斯坦和以色列两国之间,不扩散至沙特、伊朗等中东产油大国,那么中东原油生产国不会大幅减产,巴以新一轮冲突对油价的冲击可能相对有限。

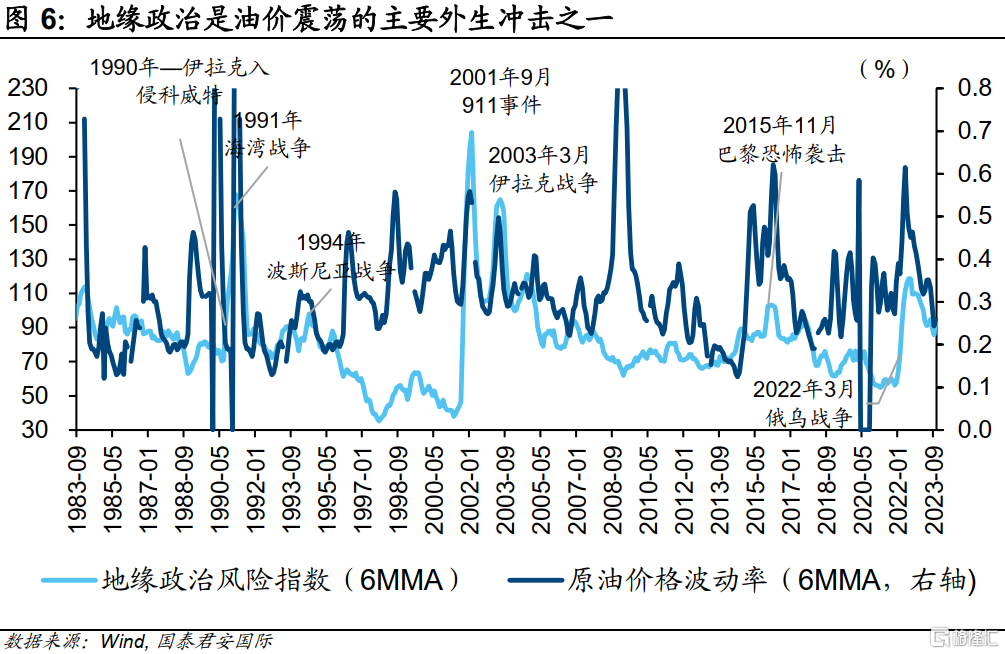

油价波动方面,地缘冲突通常会造成地缘政治属性主导原油定价,形成价格波动风险。地缘政治风险是油价波动的主要外生冲击之一,地缘政治冲突通常会加剧原油市场的不确定性、复杂性以及不可预测性,原油的地缘政治属性以及金融属性短期凸显,地缘溢价抬升,原油价格暂时脱离供需基本面,波动加剧。回溯1983年以来WTI原油价格的波动率,1990年、2003年油价波动突出石油作为战略商品的政治性,1997-1998年亚洲金融危机、2008-2009年国际金融危机期间的油价波动主要凸显石油的金融属性,而2020年以来的油价震荡是疫情、地缘政治以及供需多种因素交织的结果,不确定性加剧。

03

分析框架:价格和波动下的“供”和“需”

原油价格与其波动率之间的关系隐含原油定价的主导因素。与原油价格水平不同,波动率本质上是原油价格的二阶矩波动,衡量原油价格不确定性,并可以通过风险渠道影响宏观经济。2008年芝加哥期权交易所推出的原油波动率指数(OVX),则是美国原油基金(USO)期权隐含波动率的加权平均。与VIX(芝加哥期权交易所交易基金波动指数)、VXEEM(芝加哥期权交易所新兴市场交易基金波动指数)类似,原油波动率指数同样映射原油市场的恐慌情绪,反映出市场对未来原油价格波动的预期。直观地,地缘冲突通常伴随着金融市场的波动,市场恐慌情绪积聚蔓延,直接作用于原油价格波动,原油地缘属性与金融属性显现。一般地,原油波动率与原油价格之间通常呈负相关关系,即恐慌情绪对原油价格带来负面冲击。

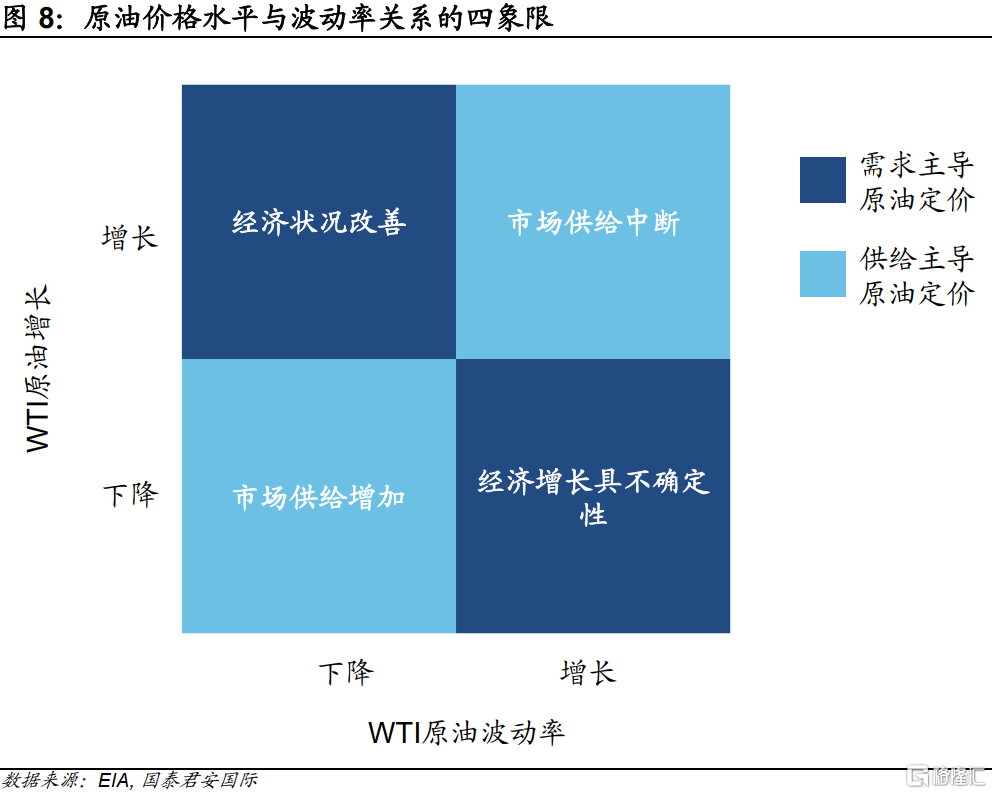

参考美国能源信息署(EIA)的研究,WTI原油价格和原油波动率指数之间的相关关系可以透露影响油价边际变化的主导因素。简单来说,油价增长与其波动率之间的关系可以划分为四个象限。

1)第一象限:原油价格增长、波动率上升,呈现正相关。这种现象多发生在国际原油市场供给中断,诱发因素包括天气、地缘政治冲突等,如2011年利比亚战争、2022年俄乌冲突。原油供给不确定性加大,市场预期需求-供给缺口扩大,因而油价上涨的同时伴随着波动率加大。

2)第二象限:原油价格下降、波动率上升,呈现负相关。这种现象多发生在经济增长具不确定性,经济增长悲观预期压制需求,造成油价下行,如2008-2009年全球金融危机、2011-2012年欧债危机后、以及2020年新冠疫情压制原油需求。

3)第三象限:原油价格下降、波动率下降,呈现正相关。这种现象多发生在原油市场供给扩大,原油需求-供给缺口收窄,原油价格下降,同时伴随原油价格不确定性降低,即波动率下降。2014年Q3,美国页岩油技术推广,同时OPEC并未减产,原油市场受到大量供给冲击,油价与波动率下降;2017年Q3美国页岩油技术成熟,页岩油产量大增,美油占全球比重上升,库存持续累积,油价下行,油价不确定性下降,油价增长与波动率呈现负向关系。

4)第四象限:原油价格增长、波动率下降,呈现负相关。这一现象多发生在经济增长改善,市场预期需求增长将带来原油供需偏紧,原油价格上涨,波动率下降,如2009年Q2-2010年Q4,全球金融危机风险逐步缓释;2010年Q4美联储开启QE;2021年Q1-Q3美国等国家逐步放开疫情,经济预期改善。

简单来讲,当油价与其隐含波动率呈负向关系时,需求是原油定价的主导因素,即未来经济增长预期驱动原油价格走势;当油价与其隐含波动率呈正向关系时,供给是原油定价的主导因素,即原油供给相关的新闻和事件是油价背后的驱动因素。

趋势上,2023年10月以来,原油价格与波动率关系转正,供给短期内是原油定价的主导,地缘政治冲击下的油价大幅上升空间或有限(若地缘冲突不引致大规模减产)。结合2020年的油价走势来看,不同阶段油价定价的主导因子不同。

1)2020年1月-2022年2月:新冠疫情冲击下,经济活动受限,各国对原油需求骤降,需求是原油定价主导因子,原油价格与波动率之间呈负向关系。2020年新冠疫情爆发,全球原油需求骤降,叠加沙特阿拉伯2020年3月宣布增产,俄罗斯以同样的方式实施增产和供应,造成原油供大于求,原油价格下跌,最终于2020年4月促发“黑色星期一”,WTI期货价格跌至负数。

2)2022年3月-2022年6月:2022年2月俄乌冲突升级叠加俄罗斯出口受限等多重因素共振,供给成为驱动油价变动的主导因子。具体来看,这一阶段油价和波动率整体均呈上行趋势,原油价格增长与波动率之间大体呈现正相关,这主要是因为疫情冲击下供应链受损叠加2022年2月俄乌冲突,原油供需趋紧,造成油价上行和油价波动率抬升。

3)2022年7月-2023年6月,在供给端持续受限背景下,美联储开启“大步快走”加息周期,去通胀进程开启,悲观预期增强,市场预期未来需求收缩,原油价格承压。这一阶段,油价增长与波动率相关性落入第二象限,需求是驱动油价变动的主导因子,油价波动加剧的同时油价下行。

3)2023年7-9月,需求仍是驱动油价变动的主导因子,但不同的是油价增长与波动率相关性落入第四象限,油价上行且波动率趋缓。究其原因,2023年以来,美国、日本等国家经济韧性超预期,市场逐步开始交易经济软着陆,油价波动下降,市场原油需求预期抬升,支撑油价上行。

4)2023年10-11月,巴以冲突增强供给端趋紧预期,扰动油价,油价震荡叠加价格上行,供给成为原油定价的主导因素。向后看,短期内供给仍是扰动油价的主要因素,若地缘冲突不会引致大规模减产,油价上行空间有限。

04

原油是通胀的“催化剂”

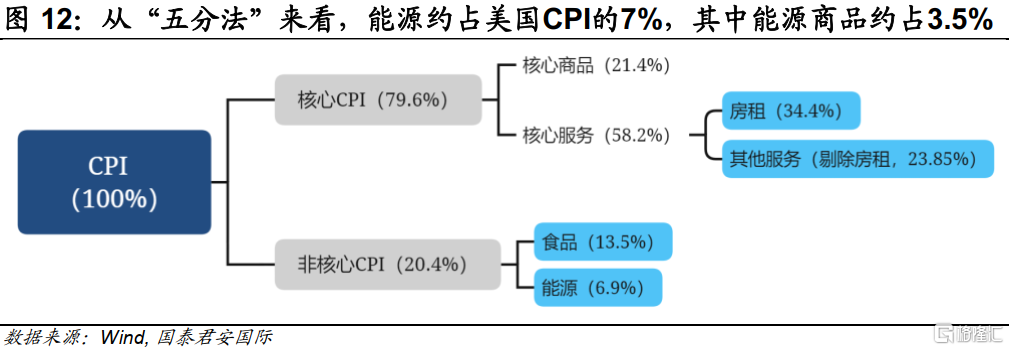

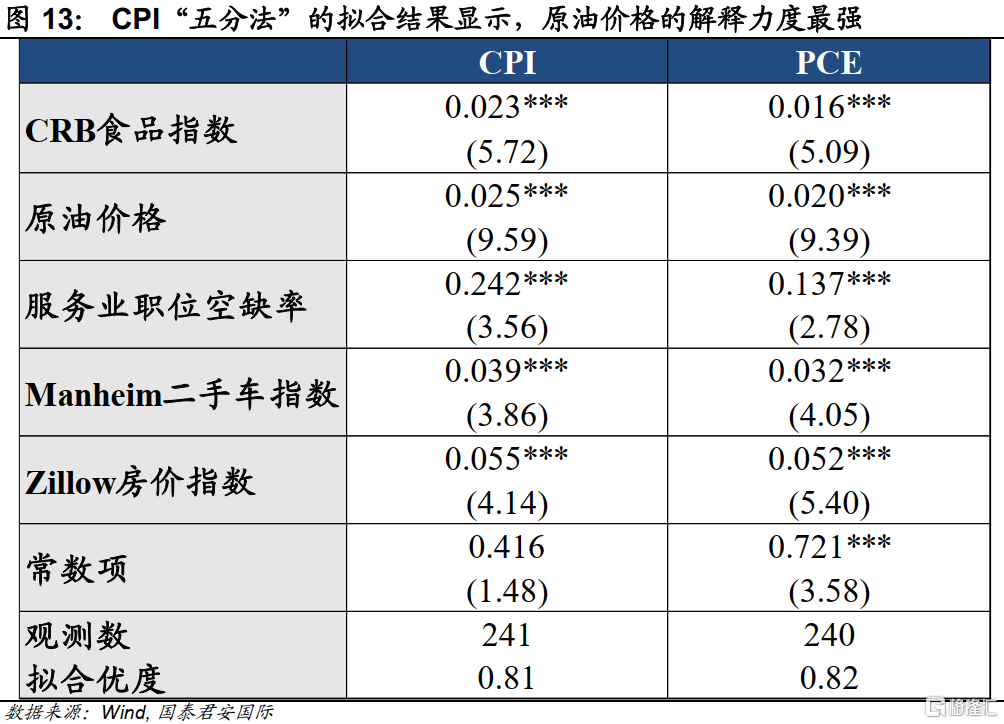

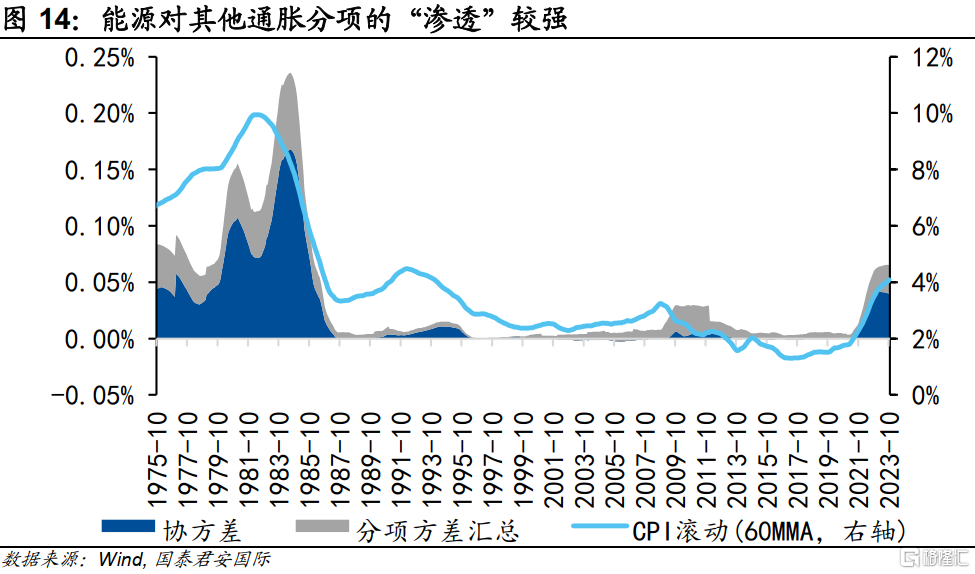

能源是通胀的主要波动项,具有较强“渗透性”。一方面,能源价格波动加大,具有较强不确定性,表现为高弹性。能源约占美国CPI的7%,包括能源商品(占总体CPI的3.49%)和能源服务(占总体CPI的3.43%)。其中,能源商品则主要为汽油,因而能源商品通胀主要CPI追随全球原油价格的变化。另一方面,能源通胀“渗透性”强,沿“价格链”进行传染。原油在生产、运输中不可或缺,油价快速上行阶段通常会推动其他分项,如食品、核心商品以及核心服务中交运分项的上涨。根据CPI“五分法”以及相应高频数据,我们构建了预测CPI五因子模型,并依据协整AIC和SBIC最小准则确定各因子的滞后阶数。其中,五因子包括CRB食品价格指数、布伦特原油价格、服务业职位空缺率、Manheim二手车指数、Zillow房价指数。结果显示,五因子系数均在99%置信度上显著,模型对CPI的解释程度为81%。不难发现,原油价格的解释力度最强(t值达9.59),这主要是因为能源价格波动较大,且对其他通胀分项的“渗透”较强。尤其是在高通胀阶段,通胀各分项共振特征更为明显,能源通胀溢出效应更为显著。

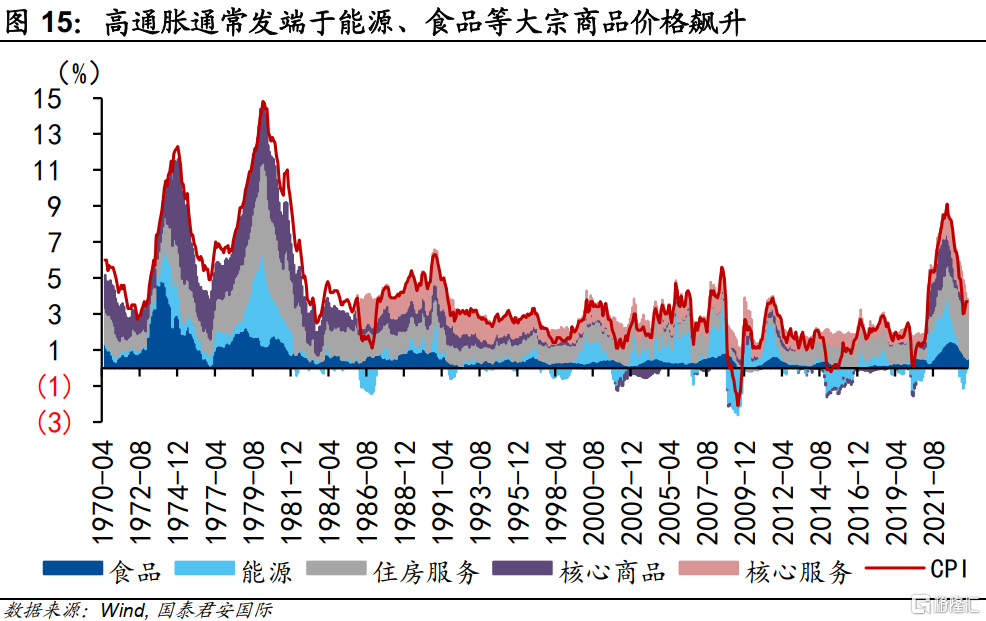

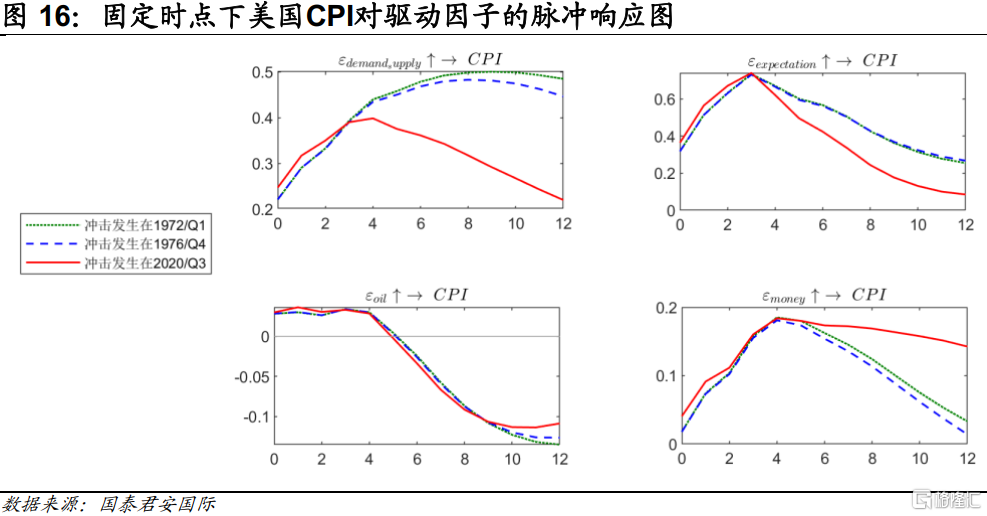

油价冲击是高通胀的催化剂,但不是主因。回顾1970年代以来三轮高通胀周期的演进历程(1972-1974年、1976-1979年以及2021年至今),高通胀多发端于能源、食品等大宗商品价格飙升,这些分项具较强波动(即为“弹性”通胀);并逐步通过“通胀-工资”螺旋过渡至住房、核心服务等具“高粘性”的通胀分项,带动通胀整体上行,最终抬升中长期通胀中枢。为了探究油价冲击对高通胀的影响效应,我们沿用前期报告《美国:通胀将如何演绎?》(2023年5月22日)中使用的TVP-VAR模型,将油价作为单独的驱动因子纳入考虑。具体来说,我们将高通胀驱动因子拆分为四个方面,包括供给-需求(demand_supply)、原油(oil)、货币(money)以及通胀预期(expectation)。其中,原油市场以布伦特油价增速以及波动率来刻画,并通过主成分分析得到原油冲击,其他指标选择基本与前期报告一致,供给-需求冲击是通过主成分分析方法得到。同样地,我们选取1972Q2、1976Q4以及2020Q3三个时点,分别在这三个时点构建脉冲响应图,以此刻画不同驱动因素的一单位正向冲击在该时点上对美国CPI的影响。不难发现,油价的正向冲击确实造成高通胀明显上行。但是从影响效果以及时效上看,油价正向冲击对通胀的影响幅度明显小于供给-需求冲击、通胀预期以及货币因素。换言之,油价冲击只是高通胀的催化剂,但不是主因。

05

2024年美国通胀展望:原油对美债影响更显著

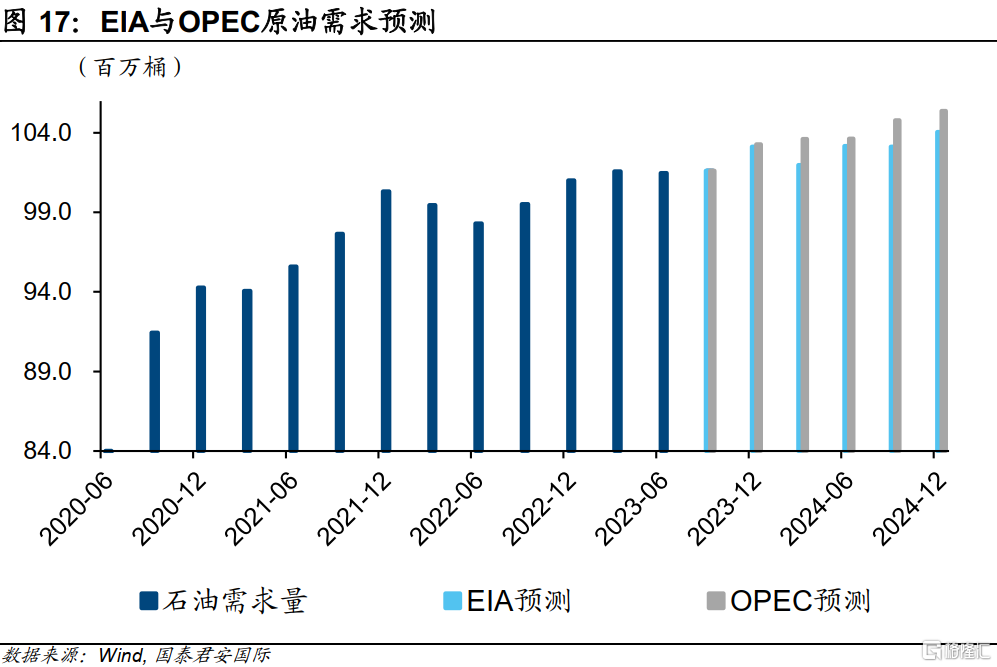

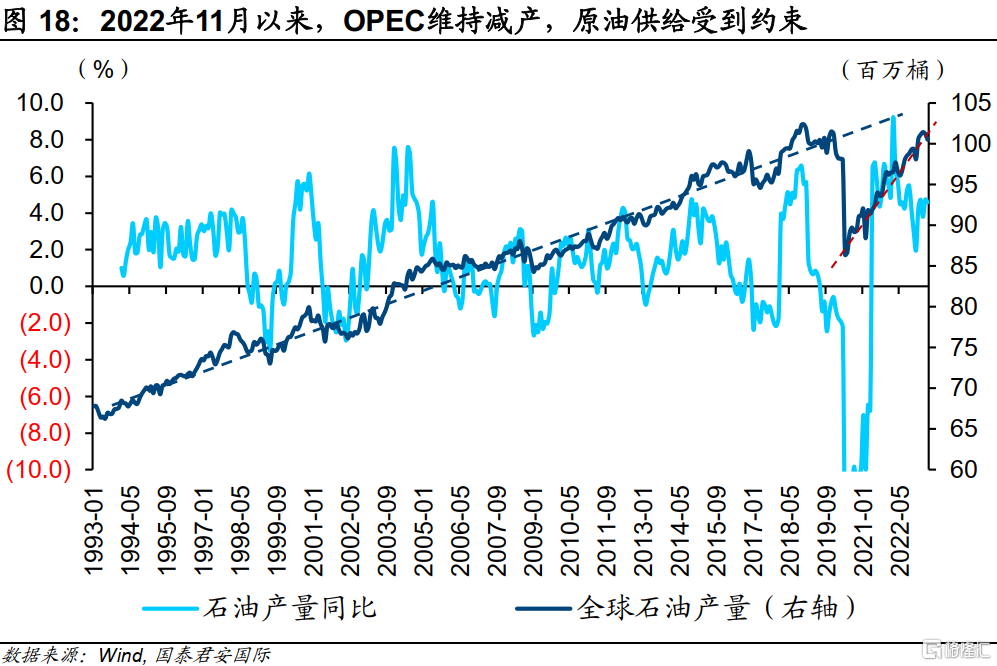

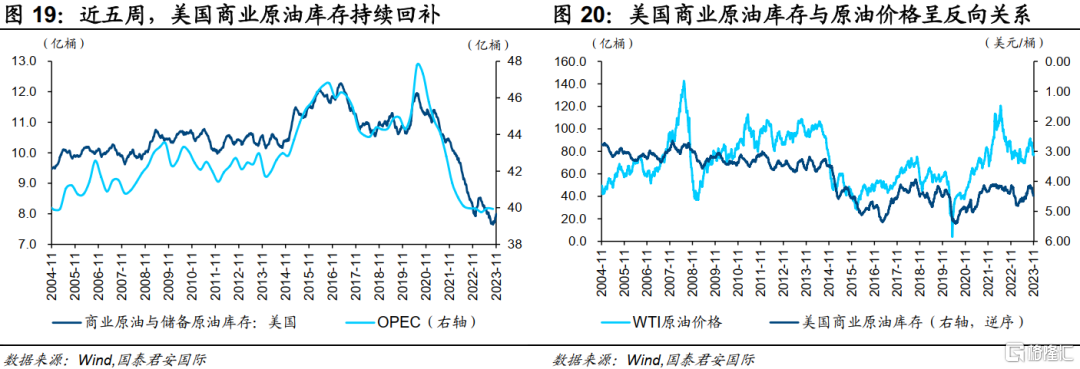

从供给、需求、库存以及地缘政治风险来看,原油供需紧平衡,地缘冲突形成扰动,油价仍有支撑。1)需求端,弱需求趋稳。2023年以来美国消费韧性较强,叠加制造业回流政策带来的投资需求边际回升。10月石油月报中,国际能源署(IEA)上调2023年石油预测,提高10万桶至230万桶/日。向后看,欧元区经济不及预期,美国非农就业指向劳动力市场再度走弱,工业总体产出指数环比跌幅超预期,2024年经济筑底后复苏,原油需求或趋于稳定。2)供给端,OPEC“限产报价”盯住原油价格的策略短期调整的概率偏低。2022年11月以来,OPEC以及俄罗斯等OPEC+产油国维持减产计划,并将持续至2024年底。截至2023年10月,沙特原油产量较2022年底回落14%,原油供给受到约束。此外,OPEC“限产报价”盯住原油价格的策略短期大幅调整的概率偏低。也就是说,如果油价低于85美元/桶(沙特财政盈亏平衡油价),OPEC可能扩大减产;如果油价升至100美元/桶以上,OPEC或将逐步考虑减少减产幅度。由此,紧供给或为常态,油价有供给端支撑。3)库存方面,库存阶段性回补。2022年11月OPEC以及俄罗斯减产以来,原油供给趋紧,供需缺口扩大,美国商业石油库存逐步被消耗,战略石油库存也大幅下滑,原油储备紧张。近五周,美国原油库存持续回补,但美国压力较大,油价短期或难大幅下行。4)地缘政治方面,地缘因素更为复杂。11月以来巴以冲突有所降温。向后看,2024年地缘因素更为复杂——2024年为选举大年,美国、乌克兰、印度尼西亚、巴基斯坦等国家总统或地区领导人大选,叠加俄乌以及巴以冲突持续,地缘风险仍存。若地缘冲突不扩大至沙特、伊朗等中东产油大国,油价冲击将有限。综合来看,鉴于上文提到的“短期内供给仍是扰动油价的主要因素”,若主要经济体经济增长不出现大幅回落,地缘风险、供给约束叠加“补储”压力等因素仍将支撑油价,但上行幅度有限,基准情形下布伦特油的主要波动区间在75-90美元。

综合来看,地缘政治对于原油价格的扰动仍将存在,但由于大幅上行风险有限,总体上原油价格对于通胀的影响将较为温和。我们认为,叠加经济整体有所降温,2024年美国通胀水平基本可控,中枢会维持在3%左右,仍然高于美联储2%的中期通胀控制目标。尽管原油价格不会过分扰动通胀,但对债券市场的冲击仍将较为直接且显著。

注:本文来自国泰君安证券(香港)有限公司发布的《【国君国际宏观】2024年海外通胀:如何看待油价的扰动?》,报告分析师:周浩、陈秋羽

本订阅号不是国泰君安证券研究报告发布平台。本订阅号所载内容均来自于国泰君安证券研究所已正式发布的研究报告,如需了解详细的证券研究信息,请具体参见国泰君安证券研究所发布的完整报告。本订阅号推送的信息仅限完整报告发布当日有效,发布日后推送的信息受限于相关因素的更新而不再准确或者失效的,本订阅号不承担更新推送信息或另行通知义务,后续更新信息以国泰君安证券研究所正式发布的研究报告为准。

本订阅号所载内容仅面向国泰君安证券研究服务签约客户。因本资料暂时无法设置访问限制,根据《证券期货投资者适当性管理办法》的要求,若您并非国泰君安证券研究服务签约客户,为控制投资风险,还请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。如有不便,敬请谅解。

市场有风险,投资需谨慎。在任何情况下,本订阅号中信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。国泰君安证券及本订阅号运营团队不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅为国泰君安证券所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用,如因侵权行为给国泰君安证券研究所造成任何直接或间接的损失,国泰君安证券研究所保留追究一切法律责任的权利。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员