碳酸锂跌懵了。

经历周日大跌4.55%、周二罕见跌停后,碳酸锂期货价格依旧跌跌不休。今日碳酸锂主力合约2401再度下跌2.19%,报价124800元/吨,较7月上市首日挂牌价的24.6万元/吨回撤超过50%。

有人因做空碳酸锂赚得盆满钵满,也有人又因跌多了抄底搞得狼狈不堪。按照交易所9%的保证金比例,大致就是11倍杠杆,那么50%的下跌,看对方向一路做下来就是5.5倍的盈利。当然,如果压错了,很可能就是万劫不复。

碳酸锂的暴力下挫,同样冲击股票市场相关板块。具体到概念相关个股层面,回撤60%-80%的核心龙头比比皆是。比如,赣锋锂业跌80%,恩捷股份跌80%,亿纬锂能跌70%。

问题是,在经历如此大回撤之后,这个曾经辉煌无比的赛道,到至今是跌够了吗?见底了吗?

01

今年三季度,碳酸锂锂产业的业绩普遍扑街。其中,能源金属(含锂矿企业)表现最差,第三季度净利环比增长中位数为-23%。其中,天齐锂业第三季度营收和利润分别下滑17%、70.9%,赣锋锂业更甚,分别下滑42.8%、97.9%。

该行业基本面要整体出现明显拐点,主要就是看碳酸锂价格什么时候会反转。

今日,据SMM,碳酸锂现货平均价格为13.95万元,较去年最高峰的60万元已经大幅暴跌逾75%。本月以来,现货价格在基数比较低的背景下,仍然大幅下跌了2.55万元。

接下来,锂价会怎样演绎?这需要回归至供需层面来进行分析。

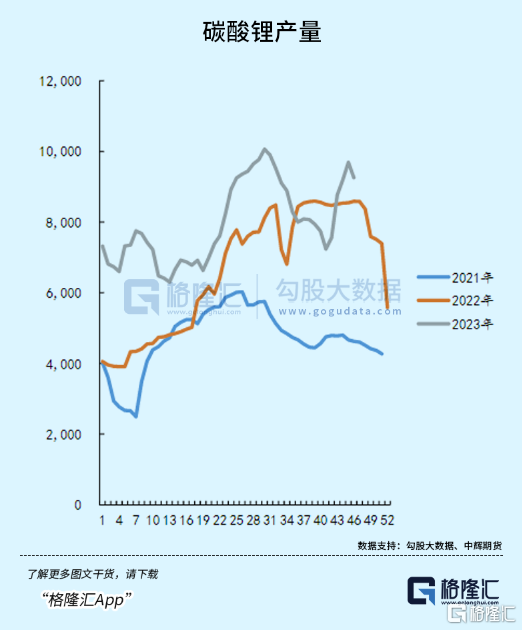

首先看供给端。据百川盈孚统计,截止11月17日,碳酸钠周度产量为9260吨,环比下滑4.47%。不过,这一产量绝对值已经回到生产旺季水平,且在上周之前,产量已经连续四周环比增加。

其中,江西地区代加工盛行,复工复产节奏很快(10月有过一波减产挺价),青海地区则因为冬季天气原因小幅下滑,但仍然高于季节性水平。此外,四川和山东地区均有不同程度增加产量。

现货价格持续大幅下跌,供给端并没有出现大规模减产情况,反而开足马力,供应呈现持续放量状态。

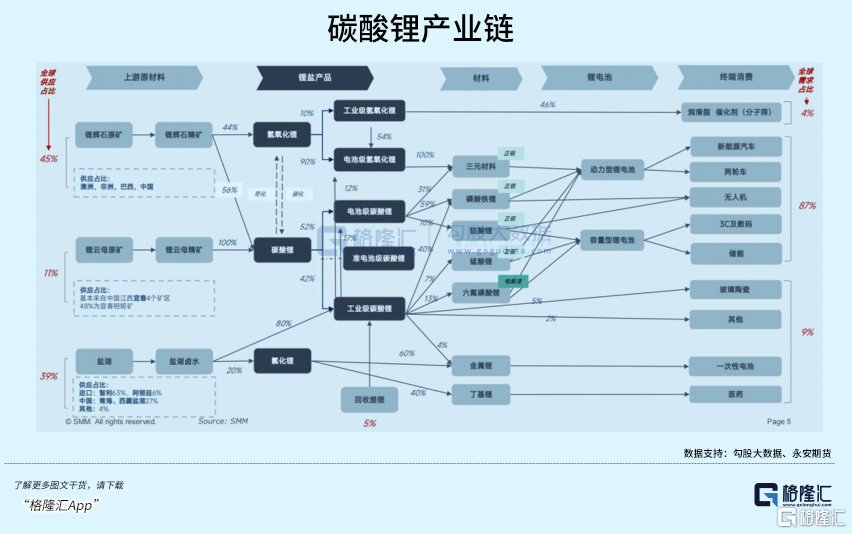

再看需求端。碳酸锂最直接的下游就是正负极电芯厂。其中,正极材料主要包括碳酸铁锂和三元材料。

上周,碳酸铁锂产量为40876吨,周环比下滑0.26%。工厂库存为23770吨,周环比下滑0.71%。三元材料产量为13858吨,周环比上升5.8%,库存为8050吨,周环比下滑4.87%。

整体看,铁锂厂和三元厂在近月以来持续保持缩减产量去库状态。因为下游动力电池厂持续去库存,导致正极厂需求惨淡,而前期正极厂库存较高,面临大额减值风险。

再看碳酸锂库存。上游产能放量,下游整体去库,碳酸锂库存出现累库。截止11月17日,SMM数据显示,样本周度库存为63296吨,周度环比上升1.55%。这已经是连续第3周累库了。

再看成本端。锂盐厂上游锂矿厂商也在疯狂出货降低库存风险。据Mysteel,10月澳洲黑德兰港出口锂精矿13.62万吨,环比大幅增加60%,同比增加57.7%。

截止最新,锂辉石精矿(6%CIF中国)均价已经下跌至1945美元。最低到港价已经来到了1500美元,折合LCE含税价12万元/吨。此外,澳矿商与国内一些锂矿巨头的结算模式也从过去的Q-1转变为M+1模式(下一个月锂盐价作为结算基准)。这导致前期成本支持锂价的逻辑大幅弱化。

现货价格持续下跌,上游仍在累库,而下游以及矿商去库才刚刚开始,锂价可能并没有充分反应供需失衡,在年底之前应该还会有一波比较大的跳水。

若拉长时间看,碳酸锂在2024年的过剩程度还会加剧。

有东亚期货预测,明年碳酸锂需求为114.4万吨,而供给为137万吨。供给大幅过剩,加之当前产业链上中下游库存高企,锂矿价格跌破10W边际价格的可能性都是不低的。

有人会说,当碳酸锂价格越跌,跌破部分产能成本线,会导致较大面积停工停产,反而来支撑价格。

不过,在我看来,锂价决定因素是需求而不是供给。就像2021-2022年供需缺口并不很大,但可以把锂价从3W一路顶到60W。因为当时正极厂、电池厂以及整车厂都在大规模抢占市场,大幅增加库存。

现在,反过来了,终端新能源车渗透率大幅上升,明年增速会持续放缓,锂矿中下游都在去库之中。需求不足,而新增供给(自有矿山、盐湖巨多,边际成本低于10W)又在持续涌入,单纯小范围的停产,并不足以改变锂价下行趋势。

总之,不管是短期来看,还是中期维度看,锂价仍未触底,震荡下跌状态还将继续演绎。

02

今年3月,赣锋锂业掌门人李良斌就曾断言过,锂盐“有60万元一吨的昨天,就可能有10万元一吨的明天。”短短几个月过去了,锂价也正朝着这一目标前进。

纵观历史,锂矿本身就是周期波动异常明显的大宗商品。

2014—2018年,受益于国家免征新能源车购置税等影响,新能源车销量陆续开始有起色,年复合增速高达99%,成为拉动锂矿需求的重要引擎。

锂矿价格也从2014年的4万元一路飙升至2016年中的15万元。从2016年底开始锂盐新增产能陆续释放,锂价在2017年均保持在12W以上。

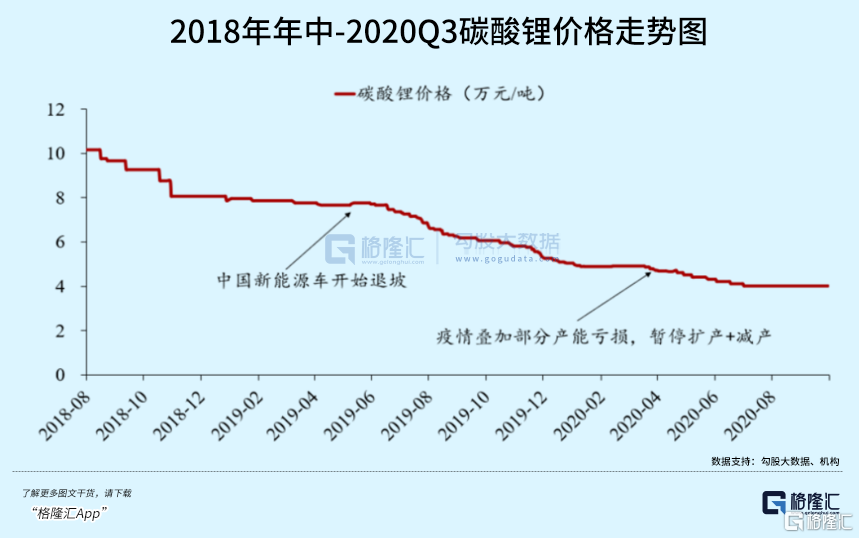

到了2018年上半年,锂盐供应转为宽松,而需求则进入一个瓶颈期。当时,新能源车的安全性问题受到越来越多市场的质疑,且骗补现象愈演愈烈。此外,新能源车的补贴政策也开始退坡。

2019年,新能源车销量同比下滑4%,而2014—2018年,销量同比增速分别为323.8%、342.9%、53.1%、61.7%。到了2020年上半年,又遭遇新冠疫情冲击。

锂盐供给宽松,需求萎靡不振,锂盐价格从2018年的10W以上一路狂泻至2020年年中的3W。当时,国内锂盐厂倒闭一大片,而海外一些锂矿巨头同样无法幸免。当年,Altura公司作为澳洲在产的五大锂矿之一,进入破产程序。

后来,新能源车性能改善叠加免征购置税、延长补贴等政策,刺激新能源车销量开始爆发。而上游由于产能出清,叠加下游需求爆发,锂盐价格也从2020年Q4开启狂飙模式。

下游需求爆发,供需错配现象越来越明显,尤其是2021年。这主要是上中下游扩张周期有明显差异——锂电池材料平均扩产周期为1-2年,锂电池扩产仅仅只需0.5-1年,而锂矿扩张周期超过2年,盐湖则平均需要4年以上。

此外,2022年锂精矿拍卖价格不断走高。截止当年11月,澳洲锂矿供应商Pilbara Minerals(PLS)9次拍卖价格分别为6249美元、6581美元、7012美元、6836美元、7012美元、7708美元、7830美元、8000美元、8575美元。而在本轮上涨之前,锂精矿价格在1000美元以下。

面粉贵了,面包也跟着飞涨。PLS拍卖持续提振市场,锂盐价格在11月创下60万元大关。见顶之后,一路暴跌至今年4月份的18万元。而五一假期过后,锂价在短短1个月之内大幅反弹至30万元。而这一次大幅反弹,源于上游锂资源供应商积极减产、停产。

后来,锂盐价格一路狂泻至如今的13.9万元,再也没有什么抵抗了。

03

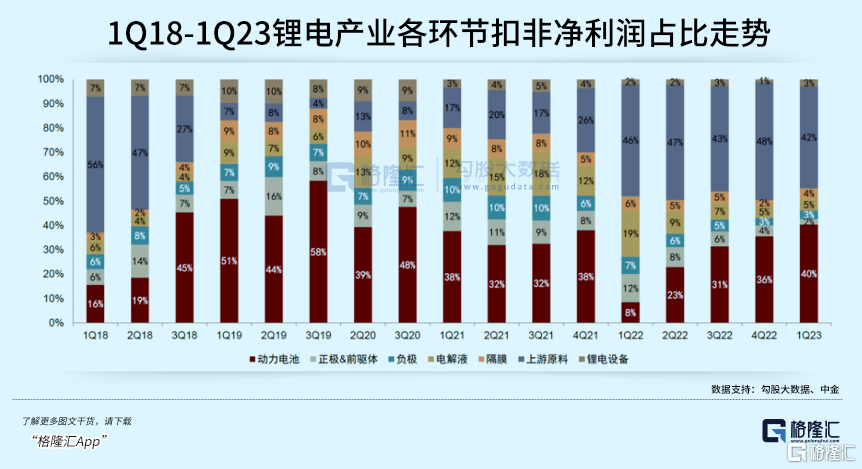

当前,盐湖锂利润有200-300%,锂辉石矿一体化有100%-150%,云母矿一体化50%-80%,相较于中下游远远超出。现在,中下游越来越卷,无明显壁垒情况下,市场也将动态调整整个产业链利润分配,使其回归至合理均值状态。

因此,新能源车产业链在接下来的基本面表现中应该会有一些分化,大体趋势是上游要让渡利润给到中下游。当然,在锂价还会持续下跌的大背景下,整个行业利润表现都不会太好。

值得注意的是,股价见底与锂价见底不会保持同步。就如同锂价在2022年11月见顶,而行业股价见顶整整提前了1年时间。下跌周期也一样,锂价大致可能会在明年年中或下半年见底(打到大部分产能现金成本),而股价可能早就企稳不跌了。

不过,不跌不代表着就会持续大涨。整个板块要重回过去的辉煌,需要有新的业绩故事才行。比如别的什么领域可以取代新能源车或储能拉动锂资源爆发。

目前看,这种可能性很小,想要重回巅峰已几无可能。未来整个板块出现大分化几乎是必然,小部分龙头值得期待,但大部分公司应该会归于平庸。

当然,股价走势除了跟基本面密切相关外,中短期还跟大盘β行情、公司估值、市场情绪等相关。在年底之前,A股来一波流畅性上涨是可期的(内外因素共振,详情请见《中国股市,要起飞了》),那么新能源车板块同样会受益,估值修复一小波也是应有之义。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员