前言:截至2023年10月30日22时,全部A股(不考虑上市一年以内的新股)2023年三季报披露率达到99.63%,基本披露完毕。我们从业绩增速、ROE、现金流等多项关键财务指标展开分析,梳理了各板块的业绩情况、库存周期所处阶段和固定资产同比情况,供投资者参考。

一、三季度全A业绩增速企稳回升,盈利能力环比改善

1.1、全A净利润增速企稳回升

全A维度:二季度“盈利底”得到进一步确认,前三季度累计净利润增速较营收增速率先回暖

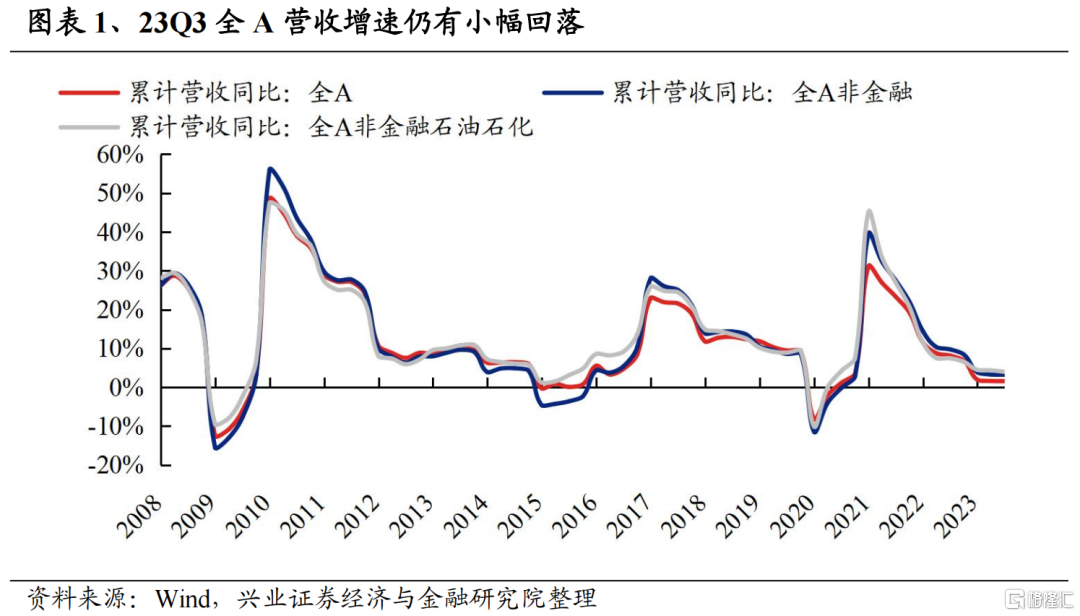

从累计营收增速来看:全A整体2023Q3累计营收增速为1.56%(同比口径,下同),较2023H1降低0.04个百分点;全A非金融2023 Q3累计营收增速为3.24%,较2023H1降低0.05个百分点;全A非金融石油石化2023Q3累计营收增速为3.98%,较2023H1降低0.38个百分点。

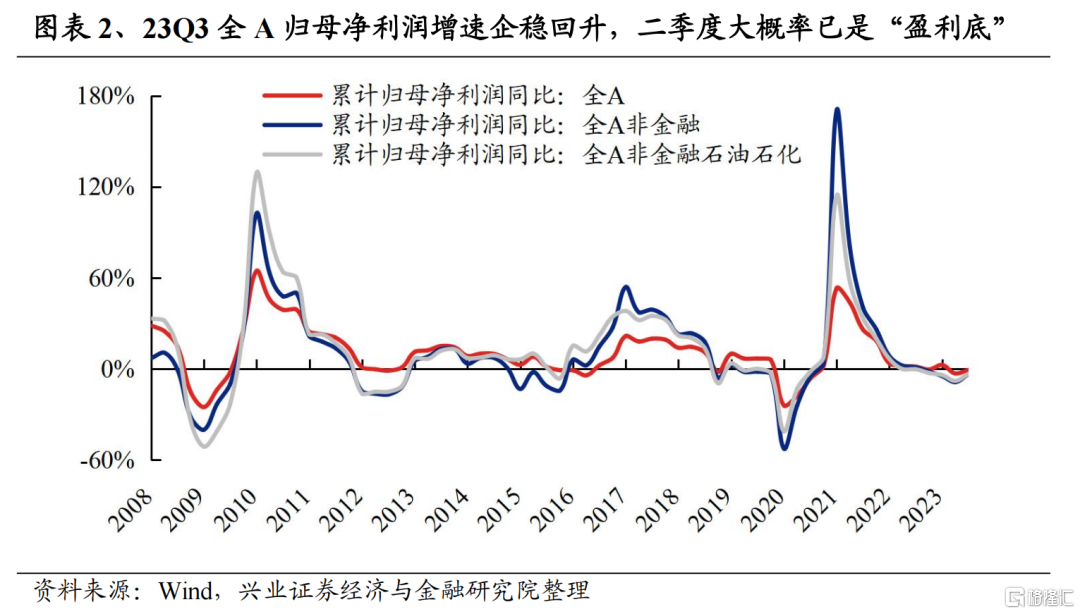

从累计归母净利润增速来看:全A整体2023Q3累计归母净利润增速为-0.72%,较2023H1回升2.30个百分点;全A非金融2023Q3累计归母净利润增速为-3.35%,较2023H1回升5.37个百分点;全A非金融石油石化2023Q3累计归母净利润增速为-3.21%,较2023H1回升4.72个百分点。

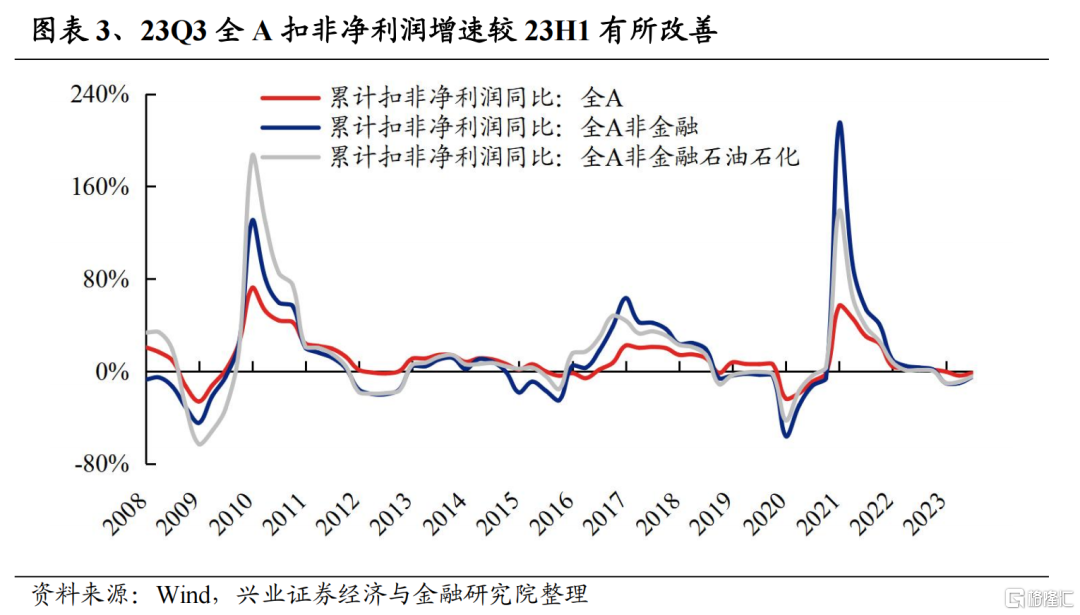

从累计扣非净利润增速来看:全A整体2023Q3累计扣非净利润增速为-1.56%,较2023H1回升2.25个百分点;全A非金融2023Q3累计扣非净利润增速为-4.77%,较2023H1回升5.58个百分点;全A非金融石油石化2023Q3累计扣非净利润增速为-4.41%,较2023H1回升4.82个百分点。

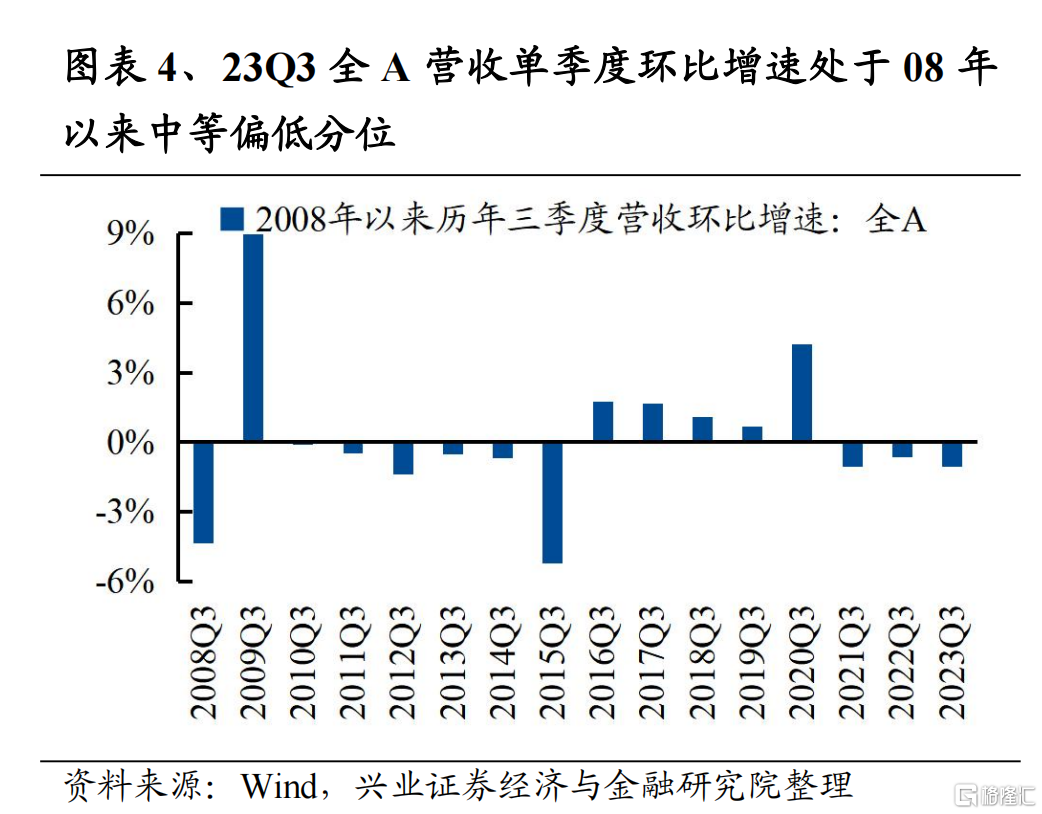

从单季度环比增速来看:全A整体2023Q3单季度营收环比增速为-1.04%,处于2008年以来历年三季度环比增速的中等偏低分位(26.6%);全A整体2023Q3单季度归母净利润环比增速为-1.53%,尽管环比回落,但纵向比较来看高于季节性水平(08年以来分位数为73.3%)。

对全A非金融的业绩进行量价拆分,三季度成本继续改善助推净利润增速率先回升:选取营业收入作为量和价的综合体现、毛利率作为价格指标,成本改善下毛利率连续两个季度回升,2023Q3毛利率为17.60%,较2023Q2提高0.24个百分点。

整体来看,各项政策持续加码,虽然上市公司2023年前三季度整体营收增速较上半年略有回落,但成本端的改善使得净利润增速见底回升,“盈利底”和“价格底”得到进一步确认,这与此前公布的三季度宏观总量经济和工业企业数据的表现也较为一致。

上市板:主板归母净利润同比增速率先转正

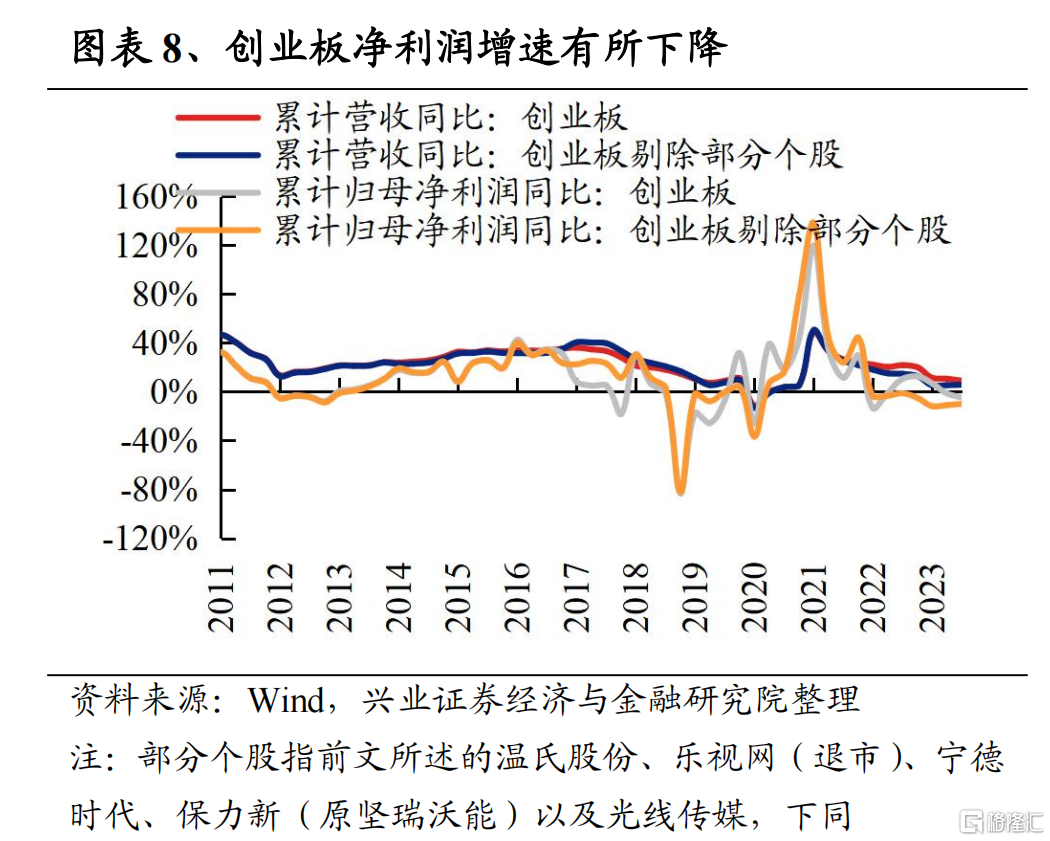

从累计营收增速来看:主板2023Q3累计营收增速为1.13%,较2023H1小幅降低0.02个百分点;创业板整体2023Q3累计营收增速为8.99%,较2023H1降低1.60个百分点;创业板(剔除温氏股份、乐视网、宁德时代、保力新以及光线传媒)2023Q3累计营收增速为5.74%,较2023H1回升0.39个百分点;科创板2023Q3累计营收增速为5.43%,较2023H1大幅提高2.11个百分点。

从累计归母净利润增速来看:主板2023Q3累计归母净利润增速为0.34%,较2023H1显著回升2.70个百分点。创业板整体2023Q3累计归母净利润增速为-4.80%,较2023H1降低3.40个百分点。创业板(剔除温氏股份、乐视网、宁德时代、保力新以及光线传媒)2023Q3累计归母净利润增速为-9.88%,较2023H1提高1.10个百分点。科创板2023Q3累计归母净利润增速为-38.46%,较2023H1回落0.04个百分点。

从累计扣非净利润增速来看:主板2023Q3累计扣非归母净利润增速为-0.32%,较2023H1提高2.55个百分点。创业板整体2023Q3累计扣非归母净利润增速为-9.70%,较2023H1降低3.15个百分点。创业板(剔除温氏股份、乐视网、宁德时代、保力新以及光线传媒)2023Q3累计扣非归母净利润增速为-14.25%,较2023H1提高1.41个百分点。科创板2023Q3累计扣非归母净利润增速为-44.72%,较2023H1回升3.73个百分点。

整体来看,主板净利润增速率先转正,“双创”仍在磨底。2023Q3营收增速方面,创业板整体>创业板(剔除部分个股)>科创板>主板;净利润增速方面,主板>创业板整体>创业板(剔除部分个股)>科创板。值得关注的是,科创板是唯一营收增速边际改善的上市板,主要得益于电力设备和电子行业营收增速上行;而“双创”净利润同比增速下降则主要受电力设备板块净利润增速放缓影响。

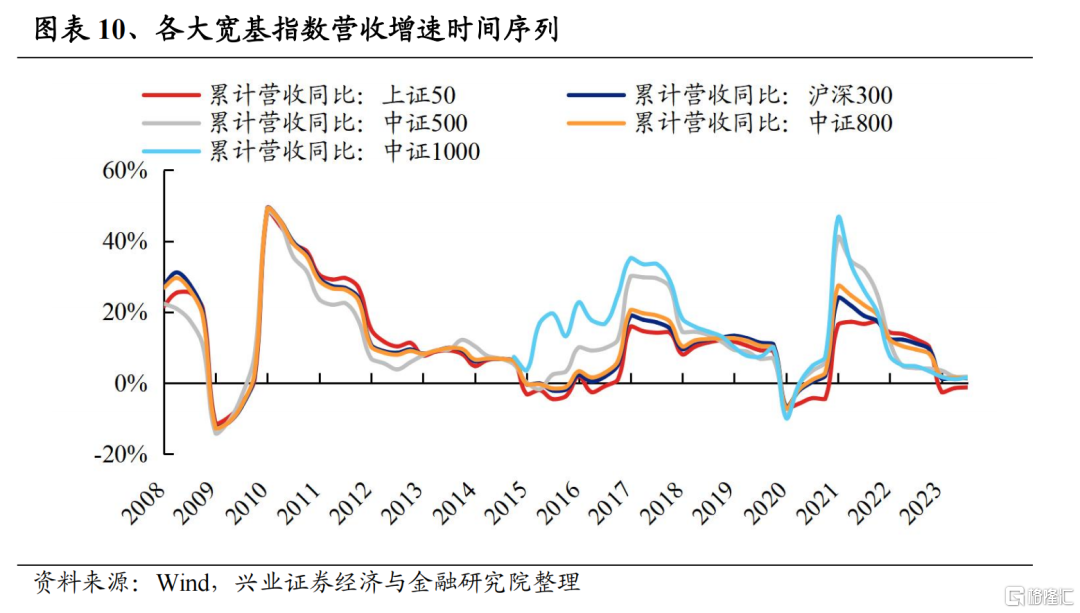

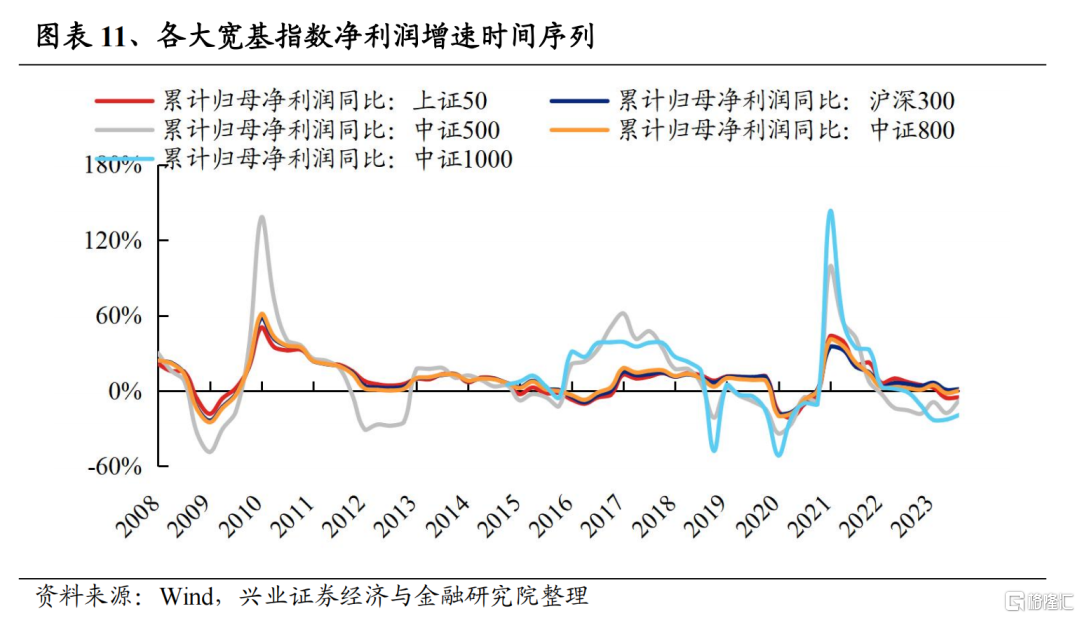

宽基指数:沪深300指数、中证500指数和中证1000指数净利润增速有所回升

从累计营收增速来看:以沪深300指数为代表的大盘股2023Q3累计营收增速为1.30%,较2023H1回落0.13个百分点;以中证500指数为代表的中盘股2023Q3累计营收增速为1.77%,较2023H1略微回落0.01个百分点;以中证1000指数为代表的小盘股2023Q3累计营收增速为1.58%,较2023H1回升0.52个百分点。

从累计归母净利润增速来看:沪深300指数2023Q3累计归母净利润增速为1.30%,较2023H1回升0.56个百分点;中证500指数2023Q3累计归母净利润增速为-7.53%,同比回升10.13个百分点;中证1000指数2023Q3累计归母净利润增速为-19.14%,较2023H1提高3.73个百分点。

整体来看,沪深300指数、中证500指数和中证1000指数净利润增速均有所回升。从各指数绝对增速来看,2023Q3营收增速方面,中证500指数>中证1000指数>沪深300指数;净利润增速方面,沪深300指数>中证500指数>中证1000指数。从增速边际变化来看,2023Q3较2023H1营收增速变化方面,中证1000指数>中证500指数>沪深300指数;净利润增速变化方面,中证500指数>中证1000指数>沪深300指数。

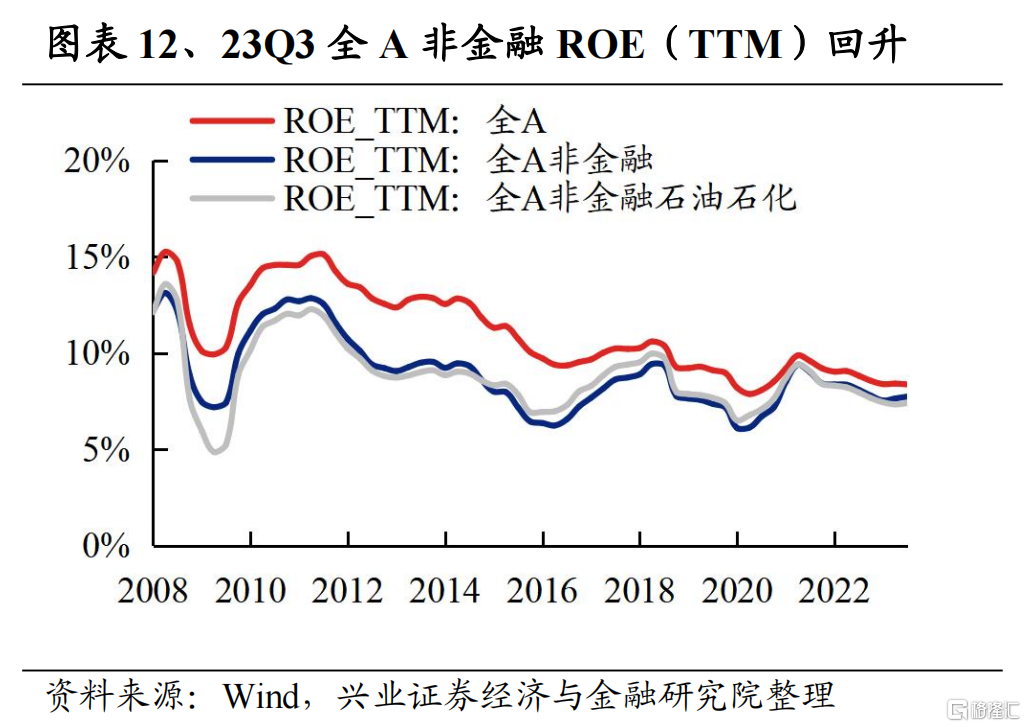

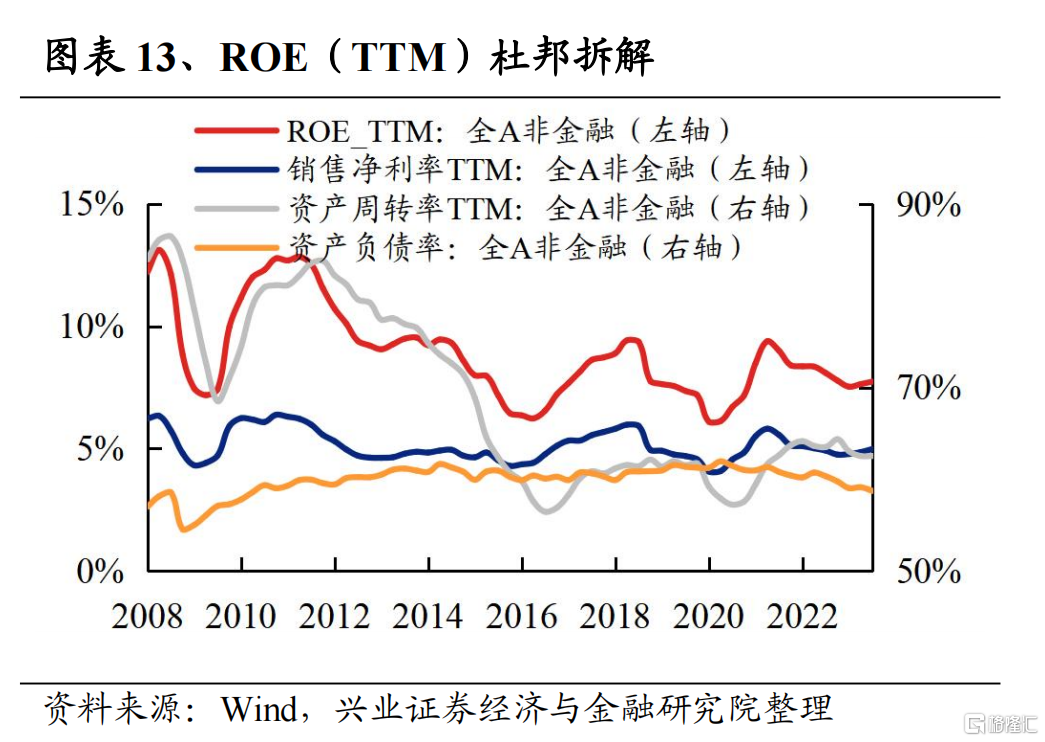

1.2、全A非金融ROE(TTM)回升

从ROE(TTM)来看:全A整体2023Q3 ROE(TTM)为8.36%,较2023Q2降低0.04个百分点;全A非金融2023Q3 ROE(TTM)为7.74%,较2023Q2提高0.10个百分点;全A非金融石油石化2023Q3 ROE(TTM)为7.39%,较2023Q2提高0.06个百分点。

对全A非金融的ROE(TTM)进行杜邦拆解:全A非金融2023Q3 ROE(TTM)为7.74%,较2023Q2提高0.10个百分点;其中销售净利率(TTM)为4.99%,较2023Q2提高0.13个百分点;资产周转率(TTM)为62.54%,较2023Q2提高0.01个百分点;资产负债率为58.72%,较2023Q2降低0.40个百分点。

整体来看,虽然三季度资产负债率回落,净利率和资产周转率支撑全A非金融盈利能力边际改善,全A ROE(TTM)回落指向金融行业净资产收益率有所回落。

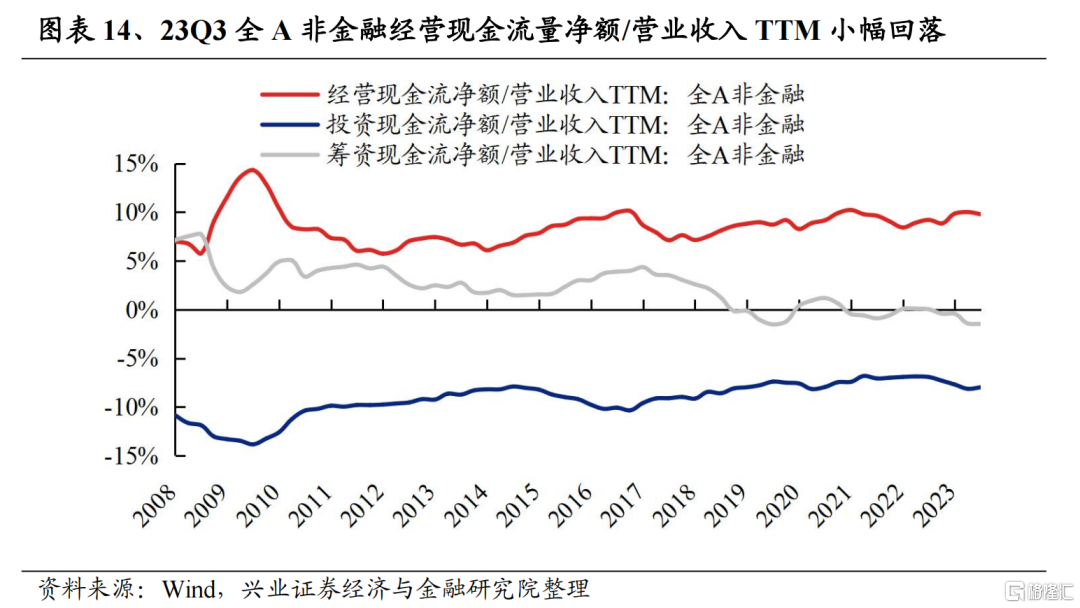

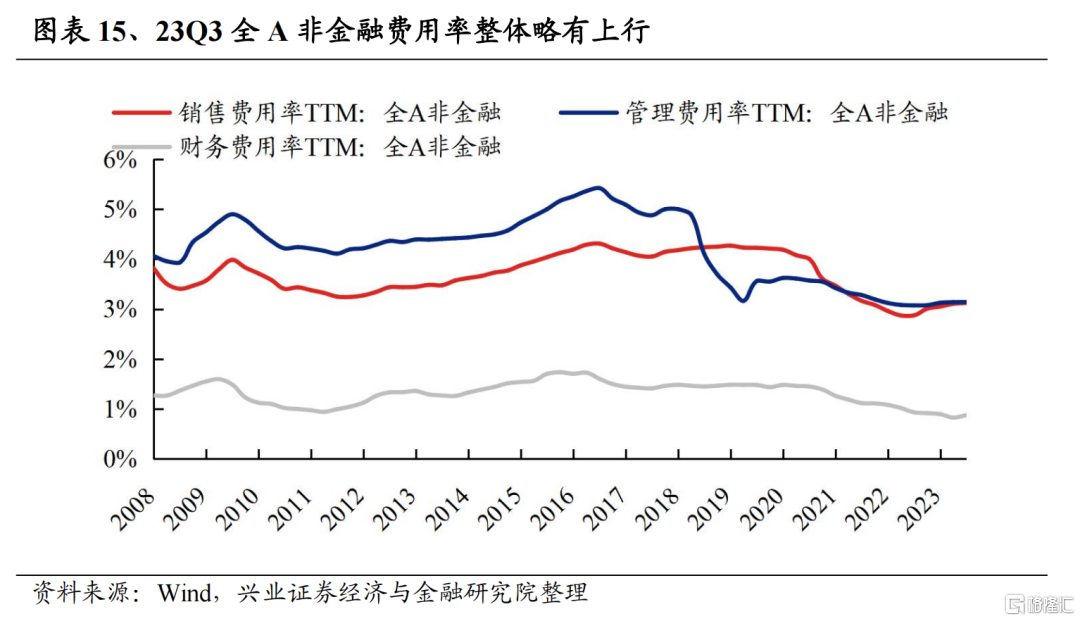

1.3、全A非金融现金流量净额占营收比小幅回落,费用率略有上行

从现金流占营业收入比例来看:2023Q3全A非金融经营现金流量净额占营业收入比例(即营业现金比率,TTM)为9.78%,较2023Q2下降0.23个百分点,非金融上市公司整体的创现能力受到煤炭、计算机和电子等部分行业拖累;投资现金流量净额/营业收入(TTM)绝对值为7.98%,较2023Q2的绝对值降低0.16个百分点,或部分缘于企业资本开支的回落;筹资现金流量净额/营业收入(TTM)的绝对值为1.48%,较2023Q2的绝对值小幅回升0.05个百分点。

全A非金融费用率整体略有上行:2023Q3全A非金融销售费用率/管理费用率/财务费用率(均为TTM)分别为3.12%/3.14%/0.88%,较2023Q2分别变动0.02/0.00/0.05个百分点。

二、其他服务、可选消费业绩增速居前,钢铁、电子边际明显改善

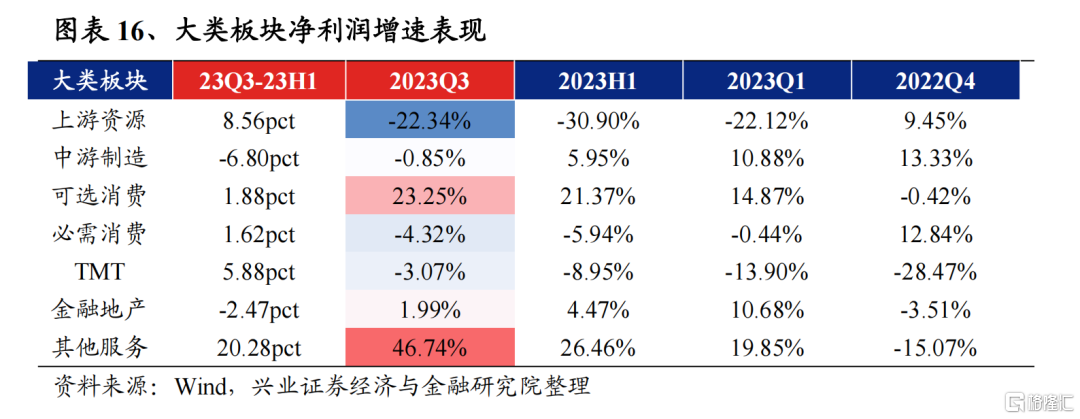

大类板块层面:

需求稳步回升叠加出行消费旺季驱动下,其他服务和可选消费2023Q3表现突出;此外,上游价格回暖带动资源品板块盈利改善。

从23Q3累计净利润增速来看:其他服务(46.74%)>可选消费(23.25%)>金融地产(1.99%)>中游制造(-0.85%)>必需消费(-4.32%)>TMT(-3.07%)>上游资源(-22.34%)。

从23Q3净利润增速较23H1边际变化来看:其他服务(20.28pct)>上游资源(8.56pct)>TMT(5.88pct)>可选消费(1.88pct)>必需消费(1.62pct)>金融地产(-2.47pct)>中游制造(-6.80pct)。

一级行业层面:

从23Q3累计净利润增速来看:社会服务(1509.12%)、公用事业(54.29%)、美容护理(52.60%)、交通运输(50.84%)和汽车(32.56%)位居前五。

具体而言,社服和交运板块业绩主要由Q3出行高峰拉动,此外物流板块业绩高增,主要受板块内某公司并表影响。公用事业业绩弹性释放核心来自于煤价下行,火电板块成本端压力缓解;去年同期极端天气带来的低基数下水电发电量显著改善。汽车板块业绩增速则主要由国内复苏+出口放量的周期复苏逻辑下的商用车板块贡献。

从23Q3净利润增速较23H1边际变化来看:社会服务(1346.18pct)、钢铁(38.24pct)、交通运输(30.63pct)、美容护理(23.32pct)和电子(17.09pct)改善幅度位居前五;其中社会服务、交通运输和美容护理今年以来连续三期净利润增速均为正且增速持续改善。

此外,其余今年以来连续三期净利润增速边际改善的一级行业还包括汽车、轻工制造、纺织服饰。

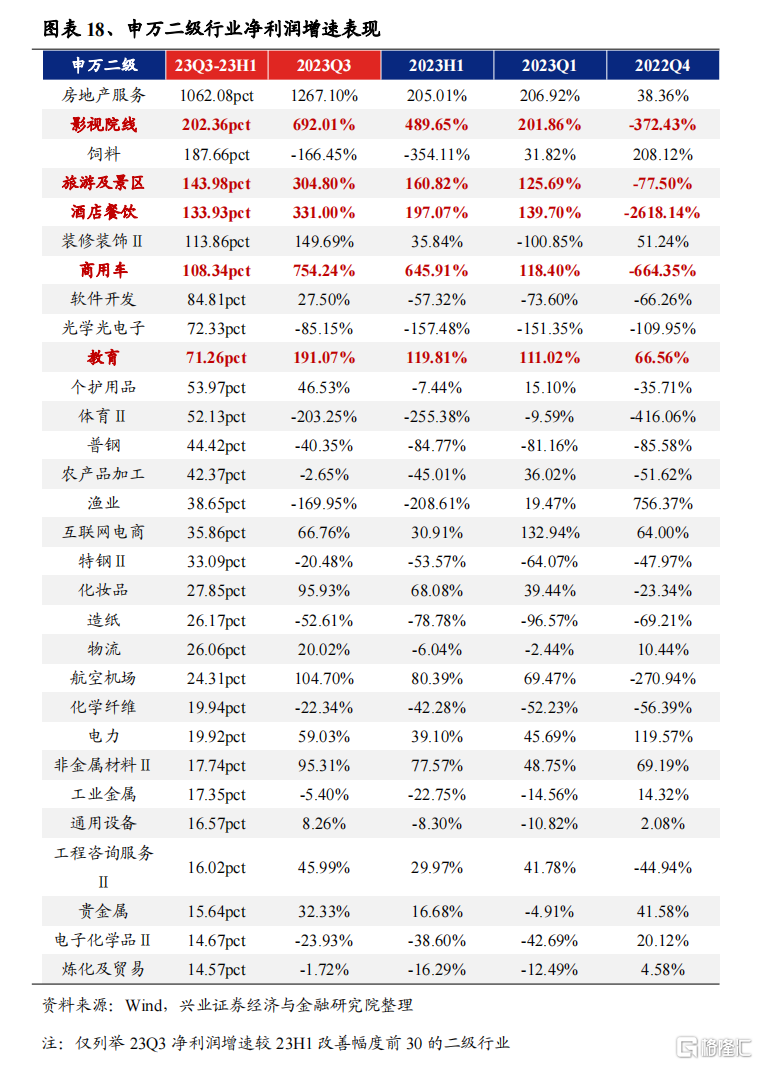

二级行业层面:

从23Q3累计净利润增速来看:房地产服务(1267.10%)、商用车(754.24%)、影视院线(692.01%)、酒店餐饮(331.00%)、航海装备Ⅱ(324.46%)、旅游及景区(304.80%)、教育(191.07%)、装修装饰Ⅱ(149.69%)、航空机场(104.70%)和其他电源设备Ⅱ(102.94%)位居前十。

从23Q3净利润增速较23H1边际变化来看:房地产服务(1062.08pct)、影视院线(202.36pct)、饲料(187.66pct)、旅游及景区(143.98pct)、酒店餐饮(133.93pct)、装修装饰Ⅱ(113.86pct)、商用车(108.34pct)、软件开发(84.81pct)、光学光电子(72.33pct)和教育(71.26pct)改善幅度居前十;其中影视院线、旅游及景区、酒店餐饮、商用车和教育今年以来连续三期净利润正增长且增速持续边际改善。

此外,其余今年以来连续三期净利润增速边际改善的二级行业主要集中在出行链(旅游零售Ⅱ、航空机场)、可选消费(汽车零部件、包装印刷、化妆品)、必选消费(饮料乳品、纺织制造、生物制品),以及游戏Ⅱ、化学纤维、电机Ⅱ等。

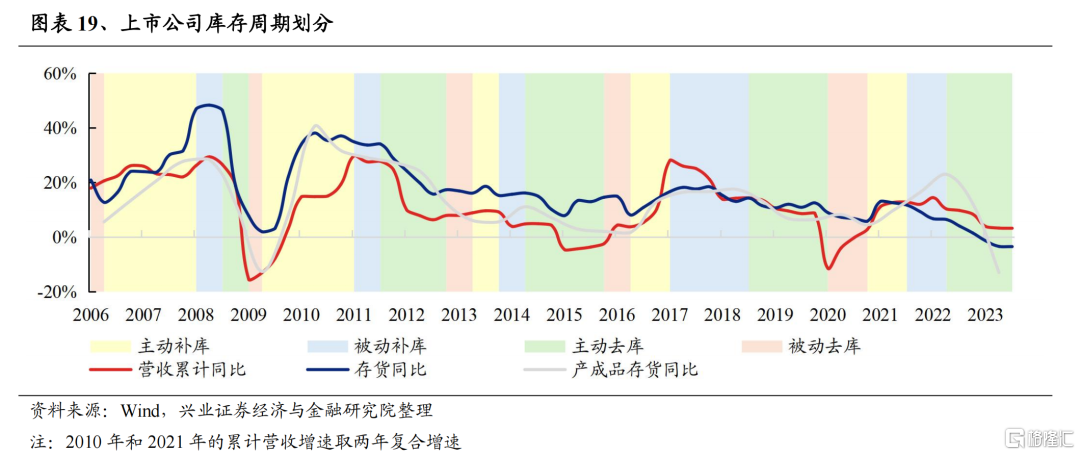

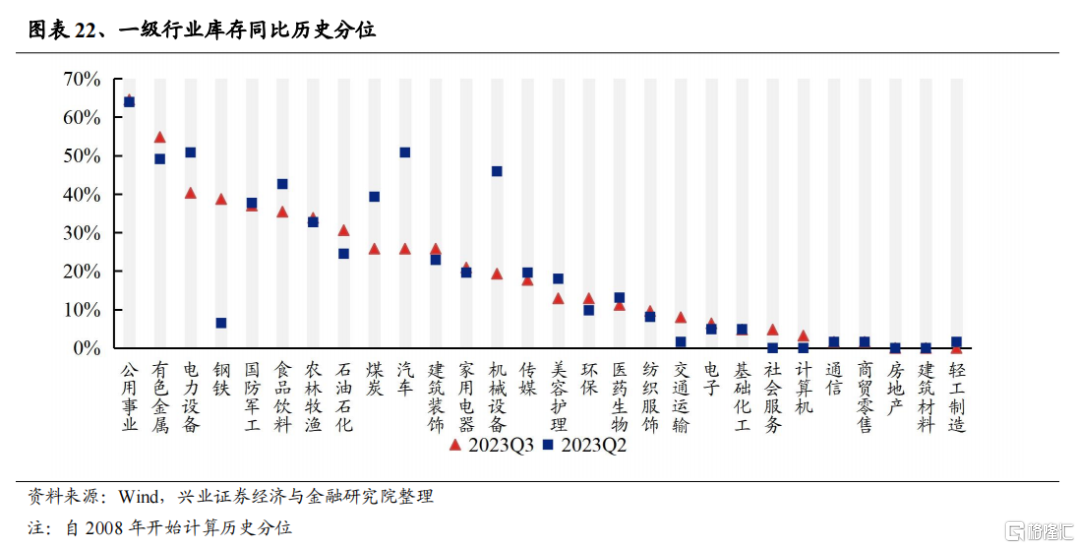

三、上市公司仍在主动去库,最早或于年内见底

当前上市公司库存周期仍处于主动去库阶段,若后续需求得到持续改善,实际库存或有望最早在四季度见底。截至2023Q3,全A非金融整体累计营业收入同比增速为3.24%,较2023H1回落0.05pct;2023Q3全A非金融整体存货同比增速为-3.49%,较2023H1回落0.07pct;累计营业收入同比增速和存货同比增速的差值由2023H1的6.70pct上升至2023Q3的6.72pct。展望后续,7月政治局会议定调后,稳增长政策密集出台,经济边际企稳迹象持续增加,基本面有望继续修复,本轮去库阶段已渐近尾声。

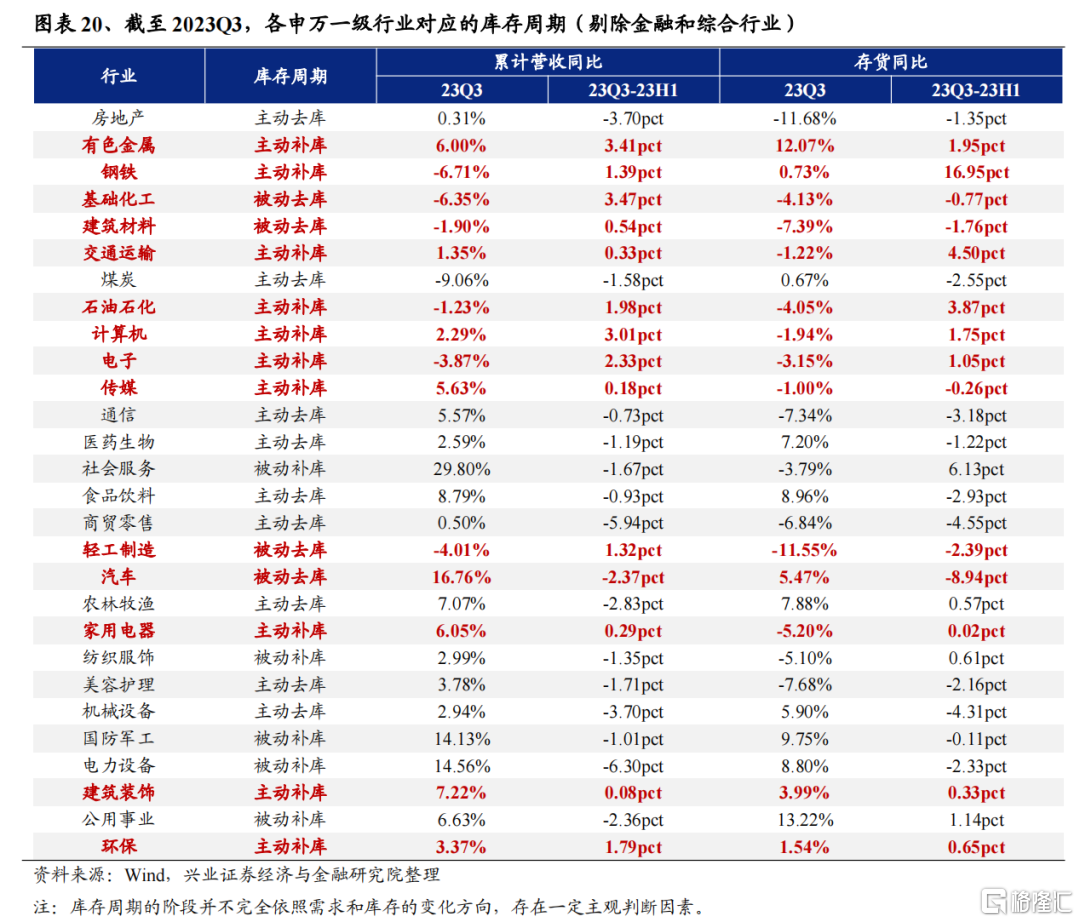

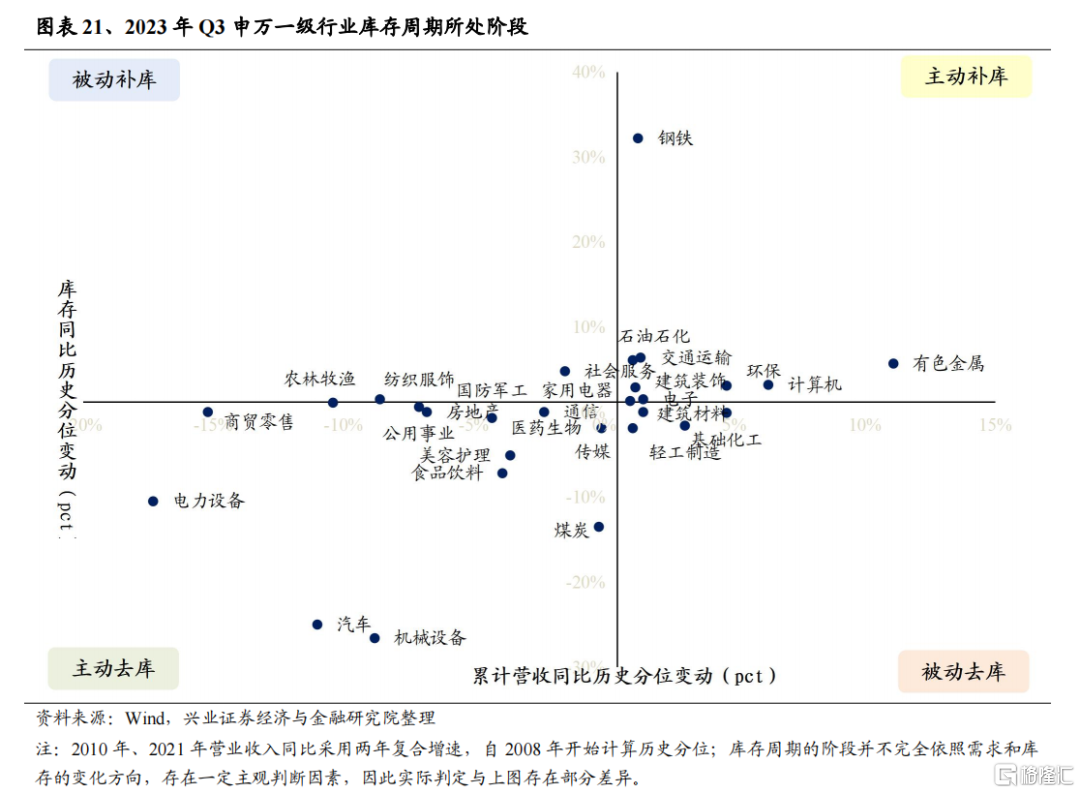

分行业来看,上游资源板块中的有色金属、钢铁、石油石化,TMT板块中的计算机、电子、传媒,其他服务中的交通运输、环保,以及建筑装饰、家用电器行业或已率先进入主动补库阶段,其中有色金属、建筑装饰和环保的2023Q3累计营收同比和存货同比均为正。同时基础化工、建筑材料、轻工制造、汽车处于被动去库阶段,其中基础化工、建筑材料、轻工制造的库存同比已经降至2008年以来的历史低位,显示去库可能已经进入尾声。

而从存货同比分位数(自2008年以来)的边际变化来看,2023Q3钢铁存货同比分位数快速上升32个百分点至39%的历史中等水平,而机械设备和汽车则出现了快速去库,2023Q3机械设备存货同比分位数下行27个百分点来到19%的较低水平,汽车存货同比分位数则下行25个百分点至26%的位置。

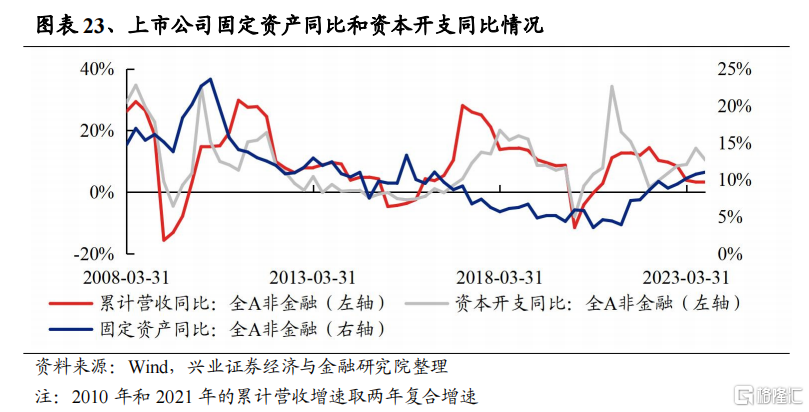

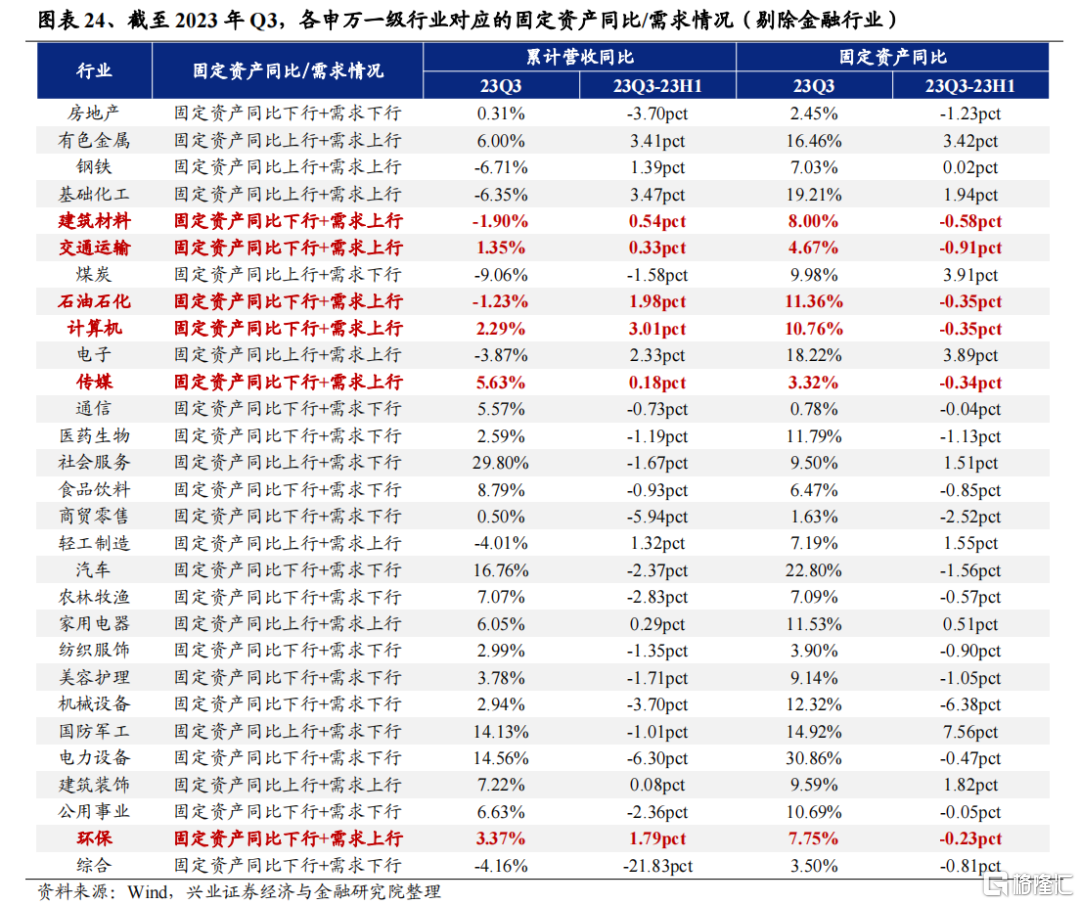

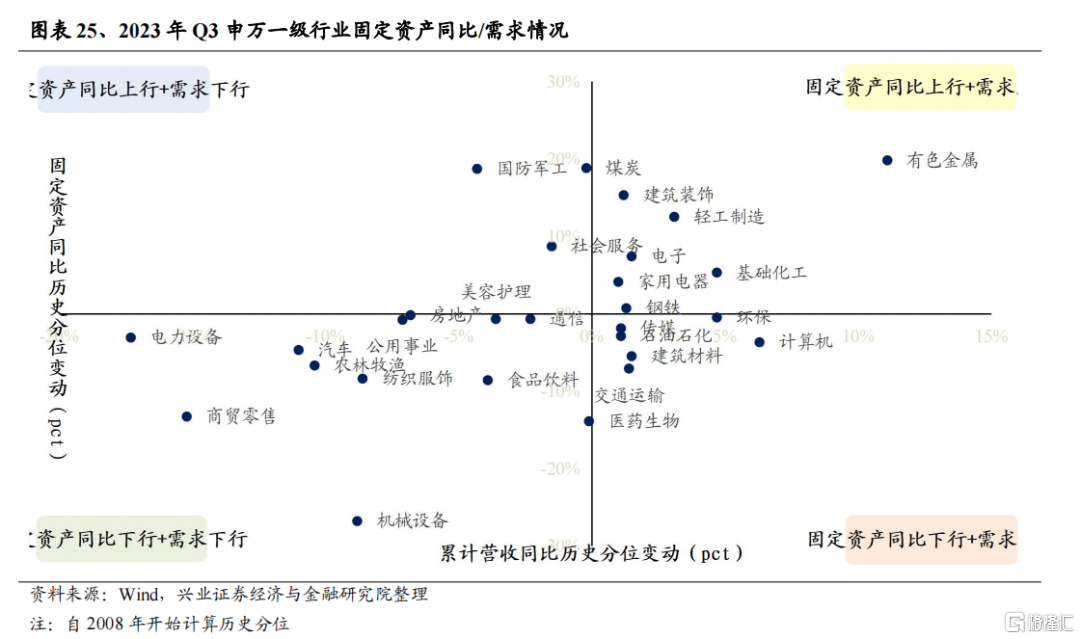

四、上市公司资本开支同比下行或指向固定资产同比见顶回落

当前上市公司固定资产同比仍在上行阶段,但资本开支同比下行或指向固定资产同比见顶回落。我们以累计营业收入同比增速衡量需求,截至2023Q3,全A非金融整体累计营业收入同比增速为3.24%,较2023H1回落0.05个百分点;2023Q3全A非金融整体固定资产同比增速为11.04%,较2023H1回升0.28个百分点,显示当前上市公司仍处在固定资产上行+需求下行阶段。而全A非金融购建固定资产、无形资产和其他长期资产支付的现金(CAPEX,简称为资本开支)同比自二季度的高位回落3.79个百分点至10.47%,或指向固定资产同比见顶回落。

分行业来看,TMT板块的计算机、传媒,其他服务中的交通运输、环保,以及建筑材料、石油石化行业正处在固定资产同比下行+需求上行的阶段。

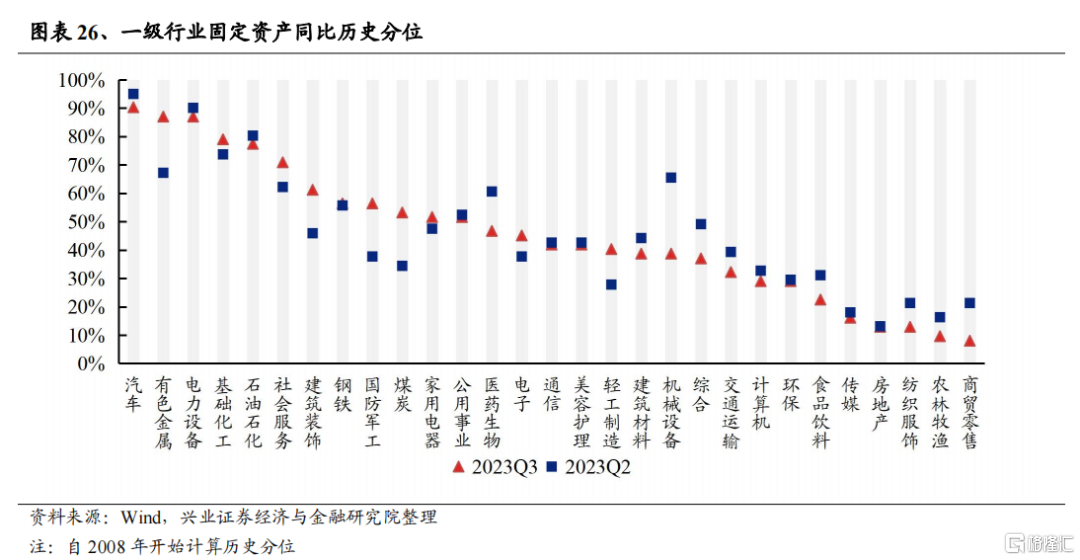

从固定资产同比历史分位数(自2008年以来)边际变化来看,2023Q3固定资产同比较上一季度上行幅度较大的行业包括有色金属、煤炭、国防军工等,而固定资产同比较上一季度显著回落的行业则有机械设备、医药生物、商贸零售等。

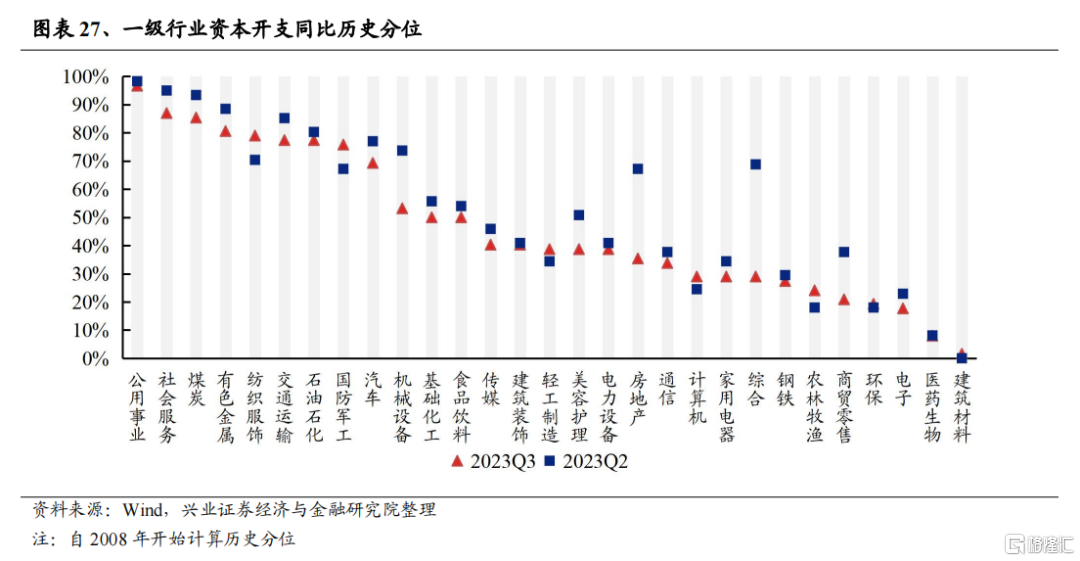

进一步从资本开支同比的历史分位数(自2008年以来)变动来观察一级行业后续固定资产同比的变化情况,可以看到,纺织服饰、国防军工、农林牧渔2023Q3资本开支同比历史分位数较上一季度提高较为显著,考虑到资本开支变化领先于固定资产,国防军工固定资产同比或进一步上行,而纺服和农林牧渔板块的当前固定资产同比已经处在2008年的历史相对低位,后续有望见底回升。此外,房地产、机械设备、商贸零售2023Q3资本开支同比历史分位数较上一季度回落幅度较大,指向后续固定资产同比或继续下行。

风险提示

本报告为历史数据分析报告,不构成对行业或个股的推荐和建议

注:文中报告节选自兴业证券经济与金融研究院已于2023年11月1日公开发布研究报告《全方位拆解2023年上市公司三季报》本报告分析师 :

张启尧 SAC执业证书编号:S0190521080005

张倩婷 SAC执业证书编号:S0190521110002

林怡 SAC执业证书编号:S0190523080001

研究助理:夏秋

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员