在市场极度低迷之后,A股迎来久违的一根阳线。其中,上证指数高开低走,后震荡走高,最终顽强收涨近1%。创业板指一度翻绿,但午前锂电和光伏的走强带动重返升势,最终也小幅上涨0.76%。

全天两市成交8313亿元,3318家公司上涨,悲观市场情绪略有缓和。具体行业板块看,锂电、汽车、银行、保险强势领涨,而传媒、计算机、国防军工领跌。

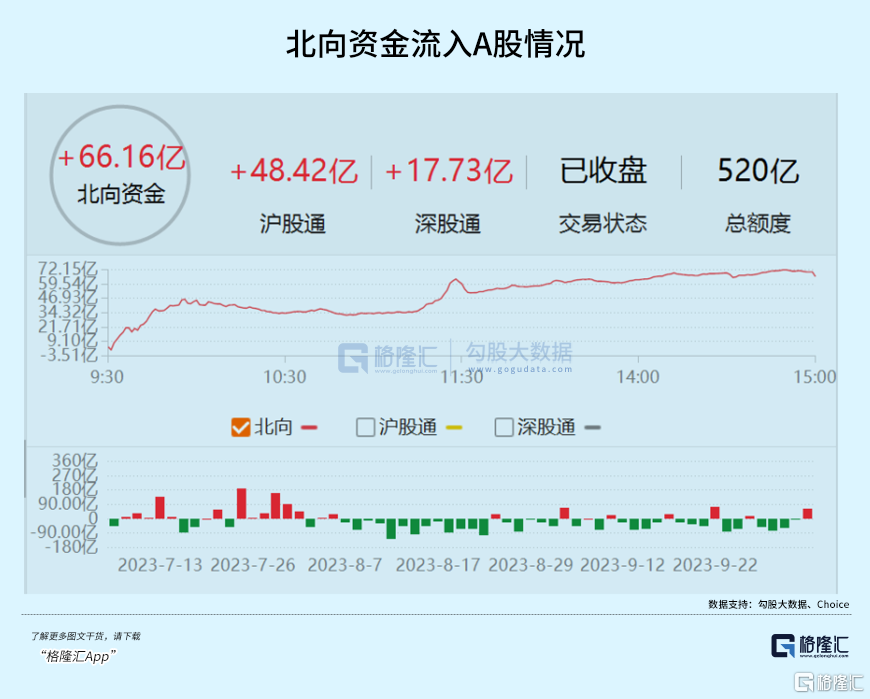

尤为值得关注的是,北向资金在节后3个交易日大幅流出133亿元之后,今天终于大幅流入,额度为66亿元。北向在8、9月累计流出1200亿元之巨,10月份会不会流出放缓,甚至调转船头大幅流入,不得而知。

从过往几年大幅流出的历史规律看(集中抛售的时间大致在半个月至2个月之间),那么似乎可以期待10月北向流出放缓,减轻对于大盘的抛压。

从现在开始,是否可以乐观一点,期盼一波修复行情呢?

01

A股今日之表现,源于昨日中央汇金重磅增持工农中建4大国有大行。按照昨日收盘价估算,汇金已经完成增持4.77亿元。金额不大,但向市场传递的信号意义重大。

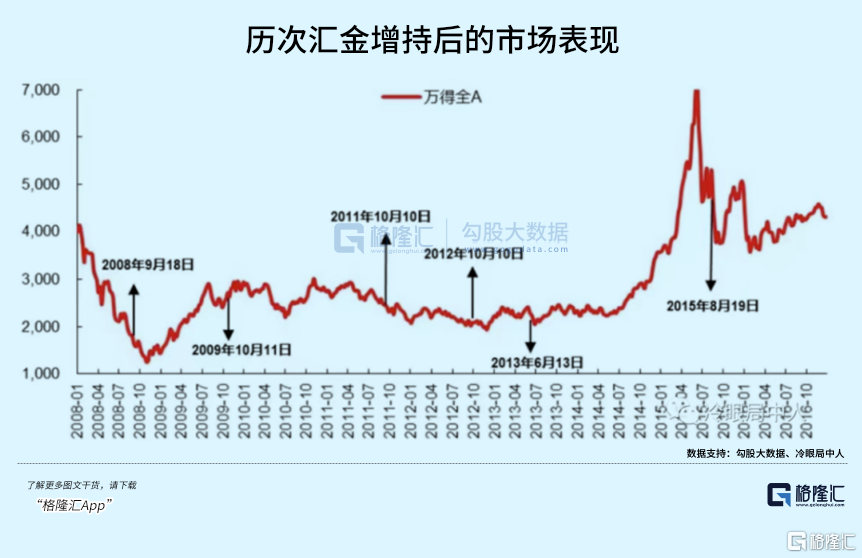

历史上,中央汇金出手增持国有大行的记录,一共有6次,分别为2008年9月18日、2009年10月11日、2011年10月10日、2012年10月10日、2013年6月13日、2015年8月19日。

2015年那一波是为了配合证金公司等进行股灾临时性救市安排外,其余5次其实可以看成一次连续性救市行为,且时间安排几乎都在国庆节前后。

为什么会选择这个时间点?

按照历年A股统计规律看,10月至来年3月期间,上涨概率更大,而4月至9月,下跌概率更大——1997年至2018年期间,前者平均收益率为9.37%,剔除极致年份为7.64%,而后者平均收益率为2.17%,剔除极致年份为1.5%。

从逻辑上理解,往往年末前后,市场对于政策期待会比较大,往往也会演绎所谓的年末跨年红包行情以及春季行情。而预期打满之后,等待宏观数据验证,往往又会证伪此前过于乐观的预期而出现下跌。从企业角度看,11月至来年3月处于财报空窗期,不用担心业绩雷,无法证伪基本面,可以基于各种预期进行充分演绎。

故中央汇金选择的时间点,大多选择在国庆节前后,主要原因之一或许也是考虑自身回报率,赢面更大一些。说巧不巧,市场也经常在历年10月前后出现低点。

值得注意的是,本次增持与过往几次的宏观背景都不太一样,被赋予了更多的政策信号。

在我看来,过去6次目的要么是股灾救市,要么就是托底大盘、维稳股市。这一次出手不再是单枪匹马,目的除了实现“托”,而要跟其他政策配合来实现“举”。

7月24日政治局会议上,高层历史罕见地提出要“活跃资本市场,提振投资者信心”,对股市给予了更高的战略定位和期待。后来,降低证券印花税、IPO暂缓、出台减持重磅新规、整顿量化交易、大力处罚违规减持等一揽子举措后,市场并不买账,出现持续下跌。这不仅没有实现活跃之战略目的,结果反倒是越来越没有信心。

活跃资本市场,就是要股市涨起来,实现更深层次的战略目标——首先,改善预期,重建信心,让老百姓看到赚钱可能,有着立竿见影的效果。其次,扩大内需,做强实体经济。但这需要回归到居民收入上来,财富增加了,内需自然起来了。让股民基民在市场中赚到钱,修复资产负债表,对于实体经济大有裨益。

但事宜愿为。战略目标没有实现,政策就一定还会有。比如,投资端中,吸引长期资金入市,提高险资、养老金、社保基金、银行理财投资权益市场的占比等方面的大招政策还未出炉。交易端中,扩大融资融券标的范围、降低融资融券利率、延长交易时间等等还未出台。

此次中央汇金出手,目的也是为了配合这个战略大目标,也让市场看到了国家想要拉动股市的决心。如果还不能实现,那么还有很多后手,比如市场一直期待的平准基金。

02

纵观历史,汇金增持并不代表股市就出现了底部。比如,2008年9月18日出手后,到2008年10月低点,沪指依旧下跌了20%。

比如2011-2014年的熊市中,汇金出手了3次,但并没有起到根本性扭转作用,该跌还跌。从2011年10月10日增持算起,到2013年底,沪指依旧下跌逾30%。再比如从2015年7月5日的增持算起,沪指一直跌到2016年1月,跌幅高达30%。

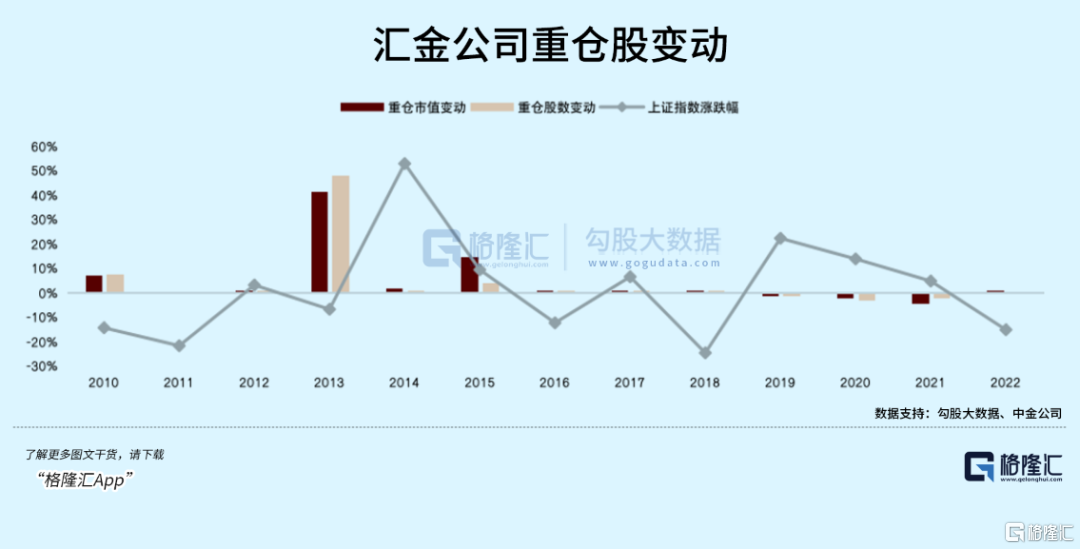

事后看,汇金出手的时点往往不是最底部区间,但拉长时间看是阶段性底部。其实,在大多数年份,汇金公司账户重仓股数量与市值变动也跟沪指涨跌方向相反,即市场表现相对低迷时,汇金公司重仓股数量增加,起到了平滑市场的作用。

这一次汇金出手,大概率也会是市场相对底部区间,并可能诱发市场从量变到质变。

第一,经济底、盈利底或已经出现。

从2000年以来,工业企业利润同比增速为负值的年份并不多,包括2002年、2009年、2012年、2015年、2019年、2020年、2022年、2023年。这些时间段往往都对应着宏观经济大势不算好,工业企业利润出现负增长。

最近这一波,工业企业利润在去年下滑的态势下,今年上半年再度下滑近20%,其调整幅度比过往几次均要大。好在8月份开始,单月同比增速为17.2%,是去年下半年以来首次转正。

工业企业利润表现往往也能侧面反映市场盈利状态。其实,沪深300、中证500、中证1000的EPS较本轮高点分别下滑了15%、30%、30%。,其调整是非常之大的。而工业企业利润转正,也暗示了市场盈利底或已出现。

从更上层维度看,经济底也已经出现。

8月的信贷社融、社零消费、固定投资、进出口、CPI/PPI等宏观数据,均有较为明显的边际改善。

此外,9月制造业PMI,为50.2%,超出市场预期的50%。这已经是连续第4个月回升,且是今年3月以来首次回到50%荣枯线上方,表明经济处于扩张区间。PMI是经济表现的重要前瞻性指标,能在一定程度上反馈当下经济状态。

第二,市场“估值底”不远了。

当前,中证全指(A股全市场)PE为17倍,位于2018年以来PE分位数的38%。从这个维度看,似乎还不足够便宜。

但结构分化尤为明显。沪深300指数PE为12倍,位于2018年以来PE分位数的17%,离2020年3月、2022年10月、2019年1月的低位足够接近。而中证500、中证1000的PE分别为23倍、38倍,处于分位数的46%、66%。再看创业板指和科创50,PE为29倍、39倍,分位数仅为4%、5%。

过去2年多时间,市场整体风格以中小盘为主,而大盘成长风格被持续抛售,大盘价值风格因中特估因素表现还相对较好。

这也导致板块之间的估值水平迥异。比如,食品饮料PE为28倍,分位数仅为9%,而计算机PE为63倍,分位数高达73%。

沪深300起来,整个大盘才能起来。而前者估值已经足够便宜,也代表着市场大的估值底不远了。

第三,外围宏观风险暂有缓和,但不确定因素仍然较大。

近期,美元指数从最高的107.35持续回落至当前的105.7。10年期美债收益率从4.8%以上大幅回落至当前的4.569%。主要因素是美联储官员近来持续释放鸽派政策信号,让紧绷的市场缓和了下来。但这不足以确定美元和美债已经出现了大的拐点,还要看接下来的宏观数据,包括非农就业、失业率、CPI、PCE等等。

当然,一个外围潜在的重大风险值得警惕。当前,美联储、欧央行的政策利率均位于2007年以来高位。如此之高的利率水平,维持时间足够长的话,发生非线性经济衰退或非线性金融风险的可能性就越大。但这是小概率事件,不是投资基准假设。

综上来看,经济底、盈利底、估值底或已出现,政策底也自然不用说,而外围金融风险暂且有缓和,多重利好因素叠加,本身就积累了不小向上驱动力。

但市场风险偏好一直被外资持续流出压得死死的,情绪底一直没有出现。而汇金真金白银入市增持,可以缓解、改善市场情绪,就有一定可能性诱发一波不小行情。

但小行情要演变成大行情,完成彻底大反转,还需要外围来配合——美联储降息路径清晰,美元、美债确定出现大拐点,并且不发生非线性金融风险。当然,地缘政治风险亦是应该考虑的。

03

大机会都是磨底磨出来的。A股已经熊了快3年了,投资价值赛道的股民其实很受伤。这次想要真正从熊市底部走出来,会很不容易。但纵观过去,哪一次又容易呢!2018年,那时的投资环境可比现在要凶险得多,后面不也一样走出了牛市行情。

现在,我们依旧要牢牢把握“活跃资本市场,提振投资者信心”战略定位,坚定信心。干柴烈火的A股,量变到质变,我相信指日可待。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员