投资要点

一、回顾:底部拉锯战,建议逆向思维布局纠偏机会

在8月29日《港股底部区域的耐心坚持和逆向思维》月度策略中,我们提到:“港股市场未来数月较难出现大起大落,有望在过去多年恒生指数的底部区域18000-21000点附近反复筑底,不排除阶段性跌穿18000或者阶段性迎来SHORT COVER式快速反弹,但是,当前港股较难出现持续性系统性的大行情。”建议投资者“坚持长期价值、精选被悲观情绪错杀的优质上市公司,积小胜为大胜,熬过底部区域”。

二、展望海外:中短期,美债长端利率上升对港股的冲击,已经到了强弩之末,四季度,美债收益率将开启阶段性的下行窗口期,美元也有望走弱

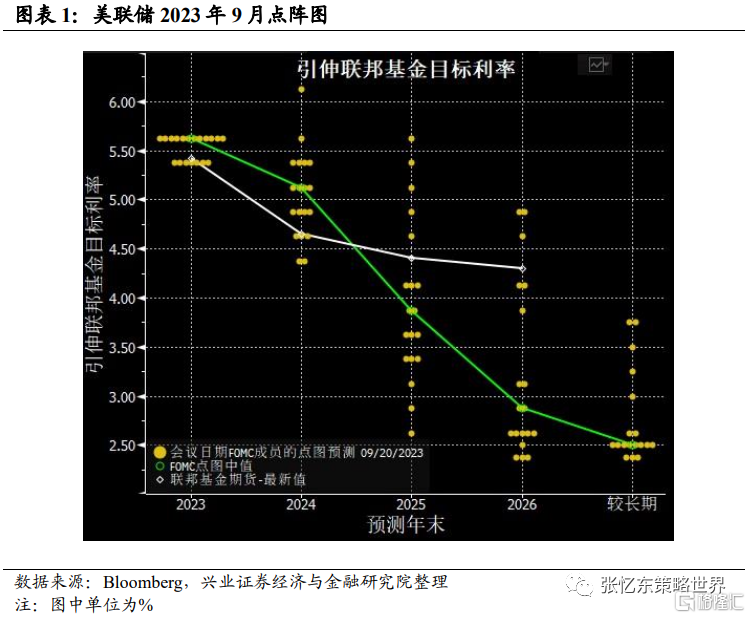

首先,美联储加息进入尾声,联储当前给出的利率路径指引是年内还有一次加息,明年两次降息。在当前核心通胀仍处于回落趋势之中、劳动力市场供需有改善的经济环境下,美联储调高利率终点的概率并不大。截至9月27日,市场对于降息时点的预期是在明年6月,联储当前也没有紧迫的需求去引导市场推后预期,并且联储对于较远时间的指引对市场而言也没有太大置信度。因此,短端利率上行空间不大。

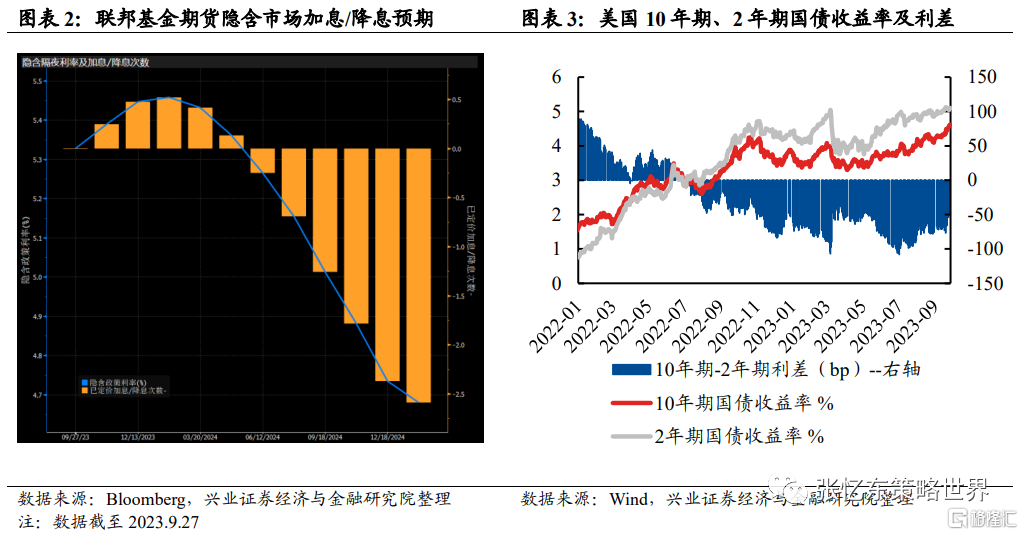

第二,随着美国经济在四季度软着陆以及CPI继续回落,今年年底美国十年期国债收益率水平有望低于4%,美元指数也有望走弱。9月20日联储会议后,推动10年期美债利率上行的主要因素是美国10年期与2年期国债利差的收窄,从9月20日的-77bp回到9月27日的-49bp,背后的原因是美国较强的基本面,以及软着陆甚至不着陆的预期升温。而四季度在超额储蓄耗尽、工资涨幅以及消费信贷放缓的背景下,居民消费动能将放缓;且当前美国库存同比增速回到历史中枢位置,若消费动能减弱,美国去库存仍有空间,因而美国经济短周期有望软着陆,从而支撑期限溢价继续上行的动力也会减弱。

三、展望国内:四季度经济有望超预期改善,资本市场政策利多效果由量变到质变

3.1、随着中国一系列宏观调控政策措施密集出台,经济压力最大的时候可能已经过去,四季度中国经济有望环比改善。

7月24日政治局会议以来,国内宏观政策利好不断积累,财政政策、货币政策协同发力,地产政策持续优化,一揽子化债工作多头并进地推进。政策对经济走强的拉动作用也在逐步显现,8月经济数据显示经济动能逐渐好转。

从库存周期的维度来看,中国经济可能已经步入被动去库存阶段。当前,制造业PMI产成品库存还在去化,但是,制造业PMI原材料库存已经见底,之后将逐步回升。此外,从历史上看,价格见底后,库存周期往往也会经历见底。从2000年以来的数据看,PPI同比增速见底到库存同比增速见底约需要5-11个月。从这一角度而言,库存周期可能会在岁末年初见底。

3.2、资本市场政策组合拳持续推出,凸显中国活跃资本市场的信心,资本市场政策利多的效果处在量变到质变的过程中。

在A股调降印花税、收紧IPO和再融资、规范减持、降低融资保证金比例“四箭齐发”的背景下,近期A股市场融资节奏已有所放缓,产业资本流出状况显著好转,违规减持的行为受到了惩治。

而对港股而言,香港行政长官李家超表示,近日“促进股票市场流动性专责小组”正不停加开会议,研究提升港股流动性的方法,并会尽快提交建议报告。香港立法会金融服务界议员李惟宏表示,小组各成员正认真评估港股面临的挑战,并就上市改革、交易成本以及交易机制等方面提出各项促进股票市场流动性的建议,预期短期刺激措施将会很快推出。

3.3、四季度内外部环境,有利于人民币汇率企稳。随着国内一系列政策落地,经济有望改善,则人民币汇率有望在今年四季度回到7左右。

四、港股行情展望和投资策略:风再起时,参与反弹行情不宜迟

8月29日《港股底部区域的耐心坚持和逆向思维》中我们提示:“(港股)行情要走出这一底部区域(18000-21000点),尚需耐心等待转机:一是海外因素,何时联储转鸽派,至少美债10年期收益率能够持续下行;二是等待中国经济增长动能出现明显转强迹象。”而当前来看,港股面临的中短期变量,国内的短期经济、股市环境以及外部的地缘政治、无风险收益率,都已经发生了积极变化并有望延续。港股金秋反弹可能已经开始,值得逢低参与。

投资建议:回归投资本质,立足基本面,坚持长期价值。

投资机会1:低波红利资产持续重估,其中,优质央国企价值股是港股中长期核心配置标的。建议配置能源(石油、煤炭)、电信运营商、优质银行及保险、地产、交运、公用事业等领域的优质央国企龙头。

投资机会2:逆向思维操作做空比例高企的行业和个股short cover的机会,精选优质互联网龙头。

投资机会3:掘金景气改善的细分领域,包括困境反转或高景气延续的行业,如医药、教育、有色金属、工程机械、智能汽车、海外扩张产业链等。

投资机会4:精选中国泛消费领域的阿尔法机会,在餐饮旅游、食品饮料、美妆、纺服、物业等领域挖掘阿尔法机会并坚持长期价值。

风险提示:大国博弈风险;美联储政策紧缩超预期;全球经济下行超预期。

报告正文

一、回顾:底部拉锯战,建议逆向思维布局纠偏机会

在8月29日《港股底部区域的耐心坚持和逆向思维》月度策略中,我们提到:“港股市场未来数月较难出现大起大落,有望在过去多年恒生指数的底部区域18000-21000点附近反复筑底,不排除阶段性跌穿18000或者阶段性迎来SHORT COVER式快速反弹,但是,当前港股较难出现持续性系统性的大行情。”建议投资者“坚持长期价值、精选被悲观情绪错杀的优质上市公司,积小胜为大胜,熬过底部区域”。

二、展望海外:中短期,美债长端利率上升对港股的冲击,已经到了强弩之末,四季度,美债收益率将开启阶段性的下行窗口期,美元也有望走弱

首先,联储当前给出的利率路径指引是年内还有一次加息,明年两次降息。在当前核心通胀仍处于回落趋势之中、劳动力市场供需有改善的经济环境下,美联储调高利率终点的概率并不大。截至9月27日,市场对于降息时点的预期是在明年6月,联储当前也没有紧迫的需求去引导市场推后预期,并且联储对于较远时间的指引对市场而言也没有太大置信度。因此,短端利率上行空间不大。

第二,随着美国经济在四季度软着陆以及CPI继续回落,今年年底美国十年期国债收益率水平有望低于4%,美元指数也有望走弱。9月20日联储会议后,推动10年期美债利率上行的主要因素是美国10年期与2年期国债利差的收窄,从9月20日的-77bp回到9月27日的-49bp,背后的原因是美国较强的基本面,以及软着陆甚至不着陆的预期升温。而四季度在超额储蓄耗尽、工资涨幅以及消费信贷放缓的背景下,居民消费动能将放缓;且当前美国库存同比增速回到历史中枢位置,若消费动能减弱,美国去库存仍有空间,因而美国经济短周期有望软着陆,从而支撑期限溢价继续上行的动力也会减弱。

三、国内:四季度经济有望超预期改善,资本市场政策利多效果由量变到质变

3.1、随着中国一系列宏观调控政策措施密集出台,经济压力最大的时候可能已经过去,四季度中国经济有望环比改善

7月24日政治局会议以来,国内宏观政策利好不断积累,财政政策、货币政策协同发力,地产政策持续优化,一揽子化债工作多头并进地推进。政策对经济走强的拉动作用也在逐步显现,8月经济数据显示经济动能逐渐好转。

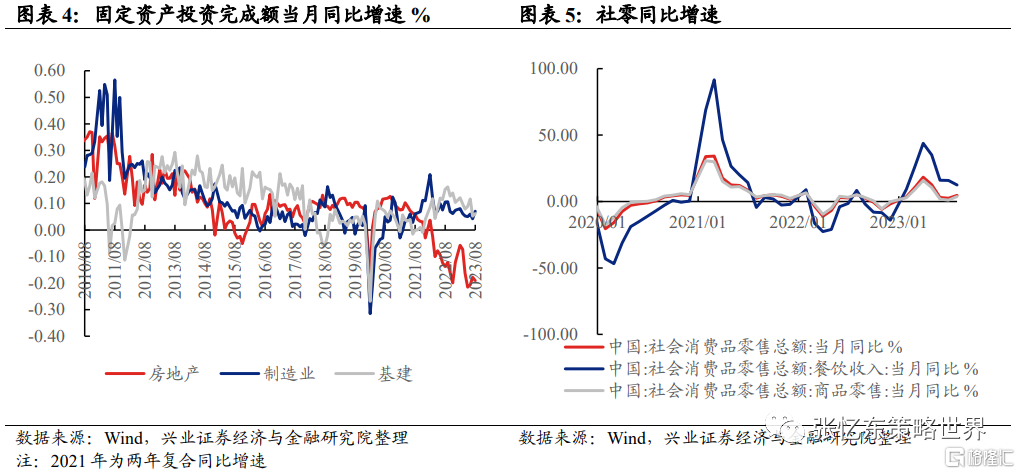

投资方面,8月制造业投资、基建投资环比和同比增速均有改善,环比分别增加2.9%、10.7%,同比分别增加7.06%、6.23%。

消费方面,社零同比增速回升,由7月的2.5%提升至8月的4.6%,其中商品消费企稳改善,同比增加3.7%,餐饮消费同比保持高增,同比增加12.4%。

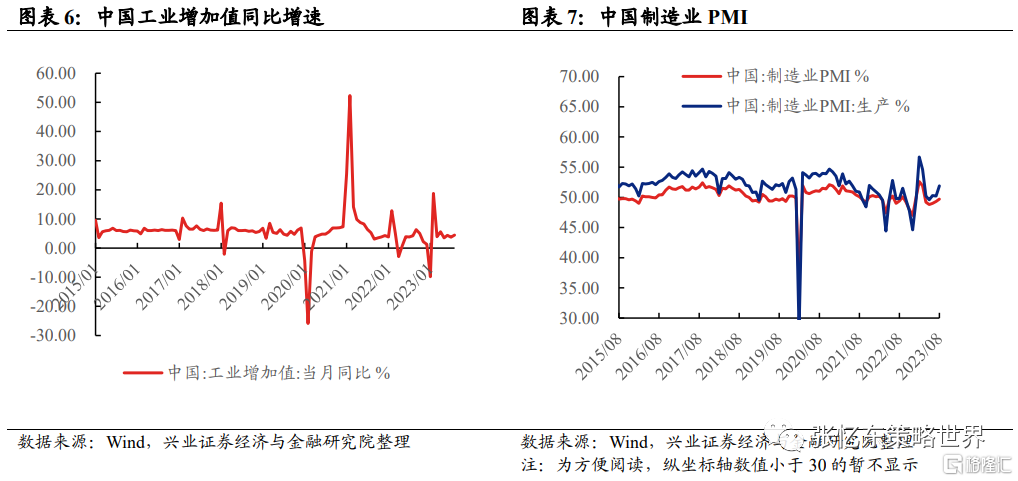

生产方面,8月工业增加值同比增速由3.7%回升至4.5%,制造业PMI指数中的生产分项也继续回升,生产端恢复趋势与需求端恢复态势基本匹配。

8月中国工业企业利润总额同比增长17.2%,由7月的-6.7%大幅转正。9月制造业PMI为50.2%,重回扩张区间。

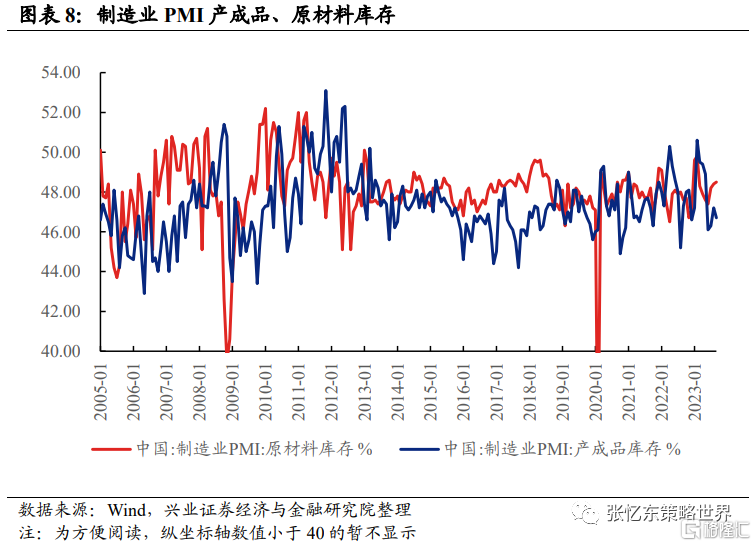

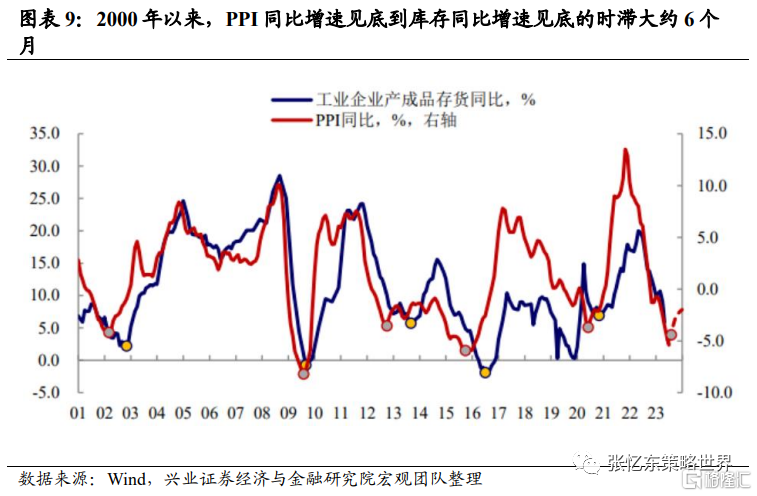

从库存周期的维度来看,中国经济可能已经步入被动去库存阶段。当前,制造业PMI产成品库存还在去化,但是,制造业PMI原材料库存已经见底,之后将逐步回升。此外,从历史上看,价格见底后,库存周期往往也会经历见底。从2000年以来的数据看,PPI同比增速见底到库存同比增速见底约需要5-11个月。从这一角度而言,库存周期可能会在岁末年初见底。

3.2、资本市场政策组合拳持续推出,凸显中国活跃资本市场的信心,资本市场政策利多的效果处在量变到质变的过程中

在A股调降印花税、收紧IPO和再融资、规范减持、降低融资保证金比例“四箭齐发”的背景下,近期A股市场融资节奏已有所放缓,产业资本流出状况显著好转,违规减持的行为受到了惩治。

而对港股而言,香港行政长官李家超表示,近日“促进股票市场流动性专责小组”正不停加开会议,研究提升港股流动性的方法,并会尽快提交建议报告。香港立法会金融服务界议员李惟宏表示,小组各成员正认真评估港股面临的挑战,并就上市改革、交易成本以及交易机制等方面提出各项促进股票市场流动性的建议,预期短期刺激措施将会很快推出。

3.3、四季度内外部环境,有利于人民币汇率企稳

海外,美元指数四季度有望随着美国经济软着陆而走弱;国内,随着政策效果和中国经济内生动能的增强,人民币有望在今年四季度回到7左右,有利于吸引海外资金配置A股和港股。

9月11日,全国外汇市场自律机制专题会议召开,表示“有能力、有信心、有条件保持人民币汇率基本稳定”,并要求“该出手时就出手,坚决对单边、顺周期行为予以纠偏,坚决对扰乱市场秩序行为进行处置,坚决防范汇率超调风险”。

9月27日央行货币政策委员会2023年第三季度例会继续强调“深化汇率市场化改革,引导企业和金融机构坚持“风险中性”理念,综合施策、校正背离、稳定预期,坚决对单边、顺周期行为予以纠偏,坚决防范汇率超调风险,保持人民币汇率在合理均衡水平上的基本稳定”。

因而9月以来,截至9月26日,虽然美元指数大幅上涨2.5%,但美元兑人民币汇率仅上涨0.7%。

四、港股行情展望和投资策略:风再起时,参与反弹行情不宜迟

8月29日《港股底部区域的耐心坚持和逆向思维》中我们提示:“(港股)行情要走出这一底部区域(18000-21000点),尚需耐心等待转机:一是海外因素,何时联储转鸽派,至少美债10年期收益率能够持续下行;二是等待中国经济增长动能出现明显转强迹象。”而当前来看,港股面临的中短期变量,国内的短期经济、股市环境以及外部的地缘政治、无风险收益率,都已经发生了积极变化并有望延续。港股金秋反弹可能已经开始,值得逢低参与。

投资建议:回归投资本质,立足基本面,坚持长期价值。

投资机会1:低波红利资产持续重估,其中,优质央国企价值股是港股中长期核心配置标的。一方面,央企国企港股具备低估值、高股息特征,“类债券”配置吸引力高;另一方面,受益于四季度经济改善,周期龙头盈利改善。建议配置能源(石油、煤炭)、电信运营商、优质银行及保险、地产、交运、公用事业等领域的优质央国企龙头。

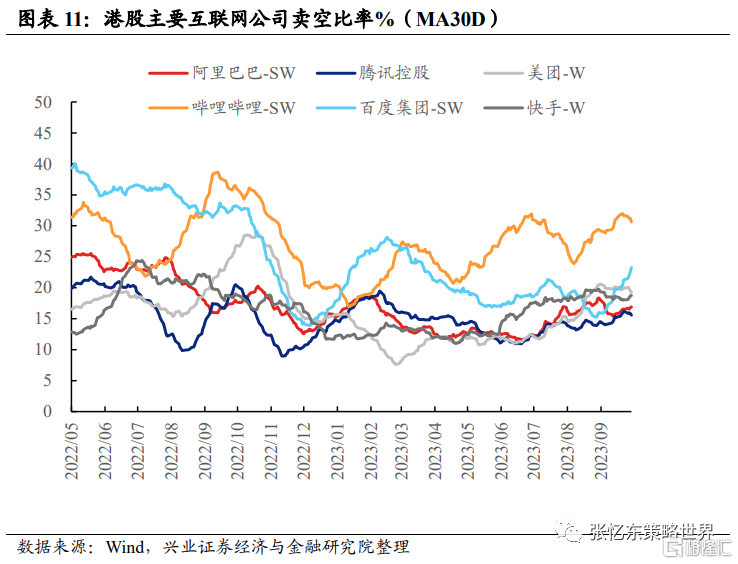

投资机会2:逆向思维操作做空比例高企的行业和个股short cover的机会,精选优质互联网龙头。一方面四季度中国经济发生积极变化、人民币汇率企稳;另一方面中美进入阶段性缓和期,美债十年期利率走弱。利多因素累积、利空因素阶段性出尽之下,风险偏好较高的资金,可以博弈互联网short cover行情。港股主要互联网公司卖空比率(MA30D)下半年以来再度上升,一旦预期发生改善,短期有望迎来short cover驱动的反弹。

投资机会3:掘金景气改善的细分领域,包括困境反转或高景气延续的行业,例如医药、教育、有色金属、工程机械、智能汽车、海外扩张产业链等。

医药:创新药方面,Q4行业会议陆续召开,板块催化剂值得期待,且2023年创新药谈判落地,同时国际化进展值得期待;此外建议关注创新药产业链底部反转机会,产业需求有望在明年以来恢复。消费医疗赛道中长期成长空间广阔,随着前期调整逐步进入可布局区间。

教育:教育部颁布《校外培训行政处罚暂行办法》,监管政策环境明朗,利好证照齐全、守法合规的龙头公司。

有色金属:政策底已现,金九银十旺季有望迎来基本面拐点,建议布局顺周期板块,关注地产竣工链逐渐落实到订单的业绩逆转行情。

工程机械:出口端,对欧美出口增速受基数影响下半年或边际下行,一带一路出口接力;国内市场筑底,板块底部明确。中长期看,海外市场有较大发力空间,仍将保持一定增速,国内市场在更新替换需求支撑下2024-2026年上行趋势确定性较强。

智能汽车:汽车,根据兴证汽车戴畅团队的判断,预计9/10/11月乘用车月度景气继续向上,“高阶智能驾驶+自主高端化+特斯拉三重新周期”三条主线参与汽车行情。

投资机会4:精选中国泛消费领域的阿尔法机会,在餐饮旅游、食品饮料、美妆、纺服、物业等领域挖掘阿尔法机会并坚持长期价值。

五、风险提示

大国博弈风险;美联储政策紧缩超预期;全球经济下行超预期。

注:本文来自兴业证券股份有限公司2023年10月02日发布的《风再起时——2023年10月港股投资策略》,报告分析师:张忆东 SAC执业证书编号:S0190510110012、SFC HK执业证书编号:BIS749,李彦霖 SAC执业证书编号:S0190510110015,迟玉怡 SAC执业证书编号:S0190522040001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员