报告正文

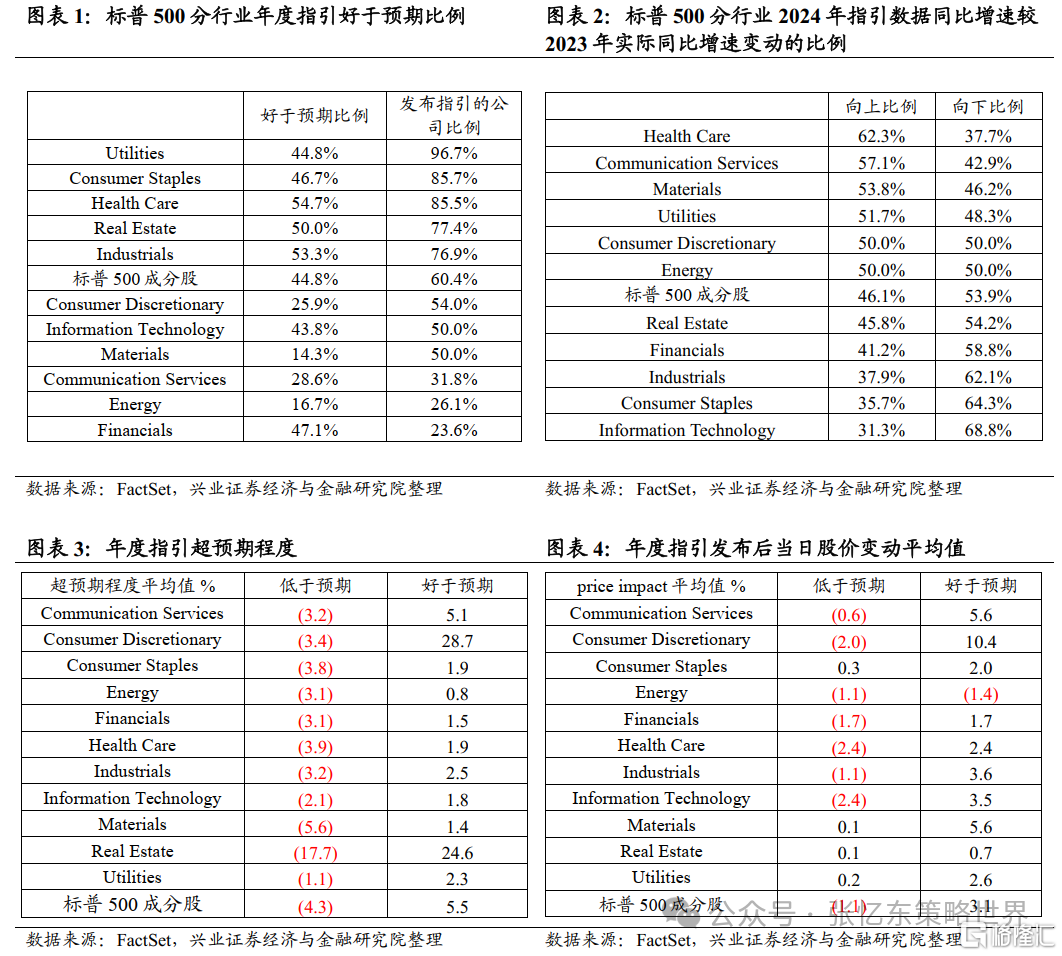

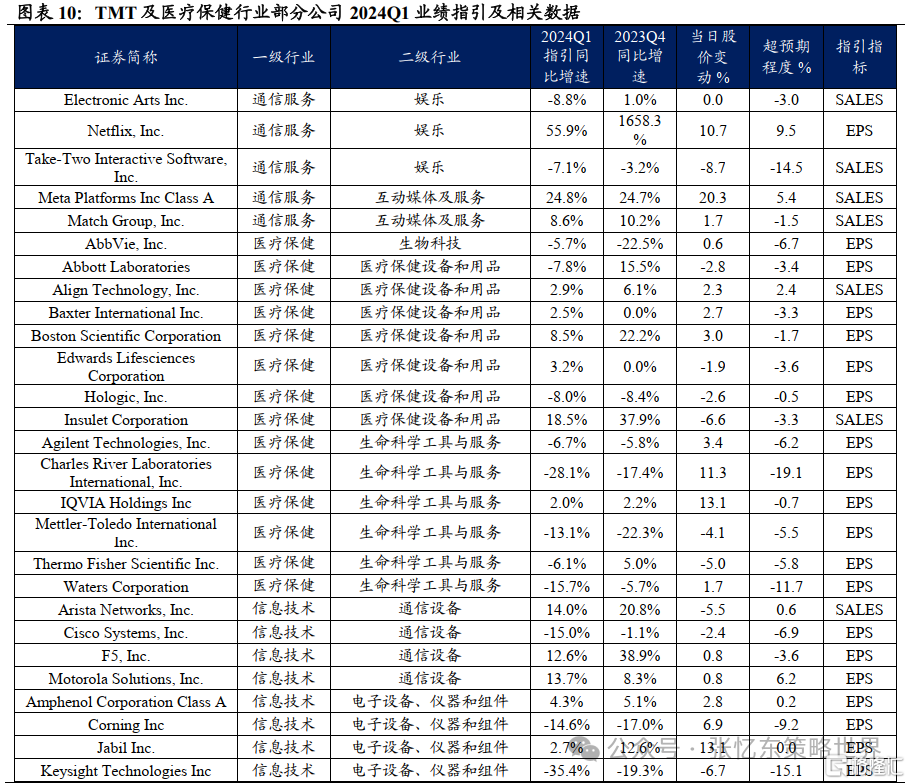

我们统计了标普500指数成分股在四季报业绩会中发布2024年年度指引的299家公司(占比60.4%)以及发布2024Q1季度指引的130家公司(占比25.9%)的指引数据,如EPS、Sales、FCF(free cash flow),以及指引数据相较于市场预期[1]数据平均值的超预期情况。(注:分析指引数据时,每家公司选取一个指标,指标优先级为EPS>Sales>FCF)

1、整体情况:业绩指引好坏参半。

已发布2024年指引的公司中,46.1%的公司2024年指引数据同比增速好于2023年实际同比增速;44.8%的公司2024年指引好于预期[2],平均好于预期的程度为5.5%,当日股价[3]平均上涨3.1%;低于预期的公司比例为55.2%,平均低于预期的程度为4.3%,当日股价平均下跌1.1%。

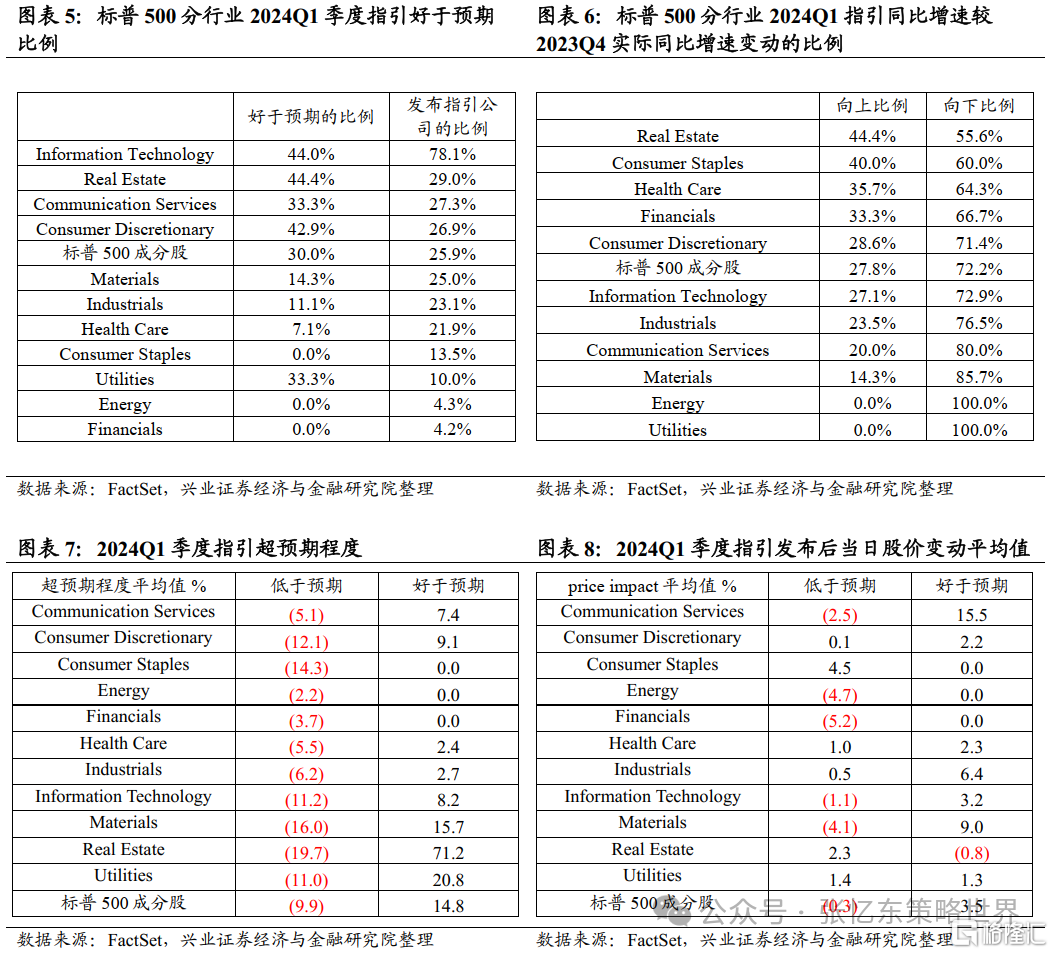

已发布2024Q1指引的公司中,27.8%的公司指引同比增速好于2023Q4。30%的公司指引好于预期,平均好于预期14.8%,当日股价平均上涨3.5%;70%低于预期,平均低于预期9.9%,当日股价平均下跌0.3%。

2、科技巨头指引表现:一季度收入指引普遍超预期。

Meta:2024Q1收入指引为345亿美元至370亿美元,中值高出市场预期5.4%;根据指引中值计算的2024Q1收入同比增速维持在24.8%的相对高位,与2023Q4实际收入同比增速(24.7%)基本持平。

英伟达:2024Q1收入指引区间为235.2亿美元至244.8亿美元,中值超出市场预期8.1%,根据指引中值计算的2024Q1收入同比增速为233.7%,低于2023Q4的265.3%,但仍处于高位。

微软:2024Q1,公司云业务营收预计将在260-263亿美元之间(YoY+ 18%-19%);包括Office在内的生产力和业务流程营收预计在193-196亿美元之间(YoY+10%-12%);包括游戏和硬件在内的个人计算业务营收预计将在147-151亿美元之间(YoY+11%-14%)。合计营收为600-610亿美元,基本符合彭博一致预期,同比增长14-15%,略低于2023Q4公司营收同比增速(18%)。

亚马逊:2024Q1公司收入预计在1380亿美元至1435亿美元之间,市场指引为1420亿美元,根据指引中值计算的2024Q1收入同比增速为10.5%,略低于2023Q4的13.9%。

3、分行业:医疗保健2024年业绩指引改善迹象明显,信息技术行业中硬件指引优于软件。

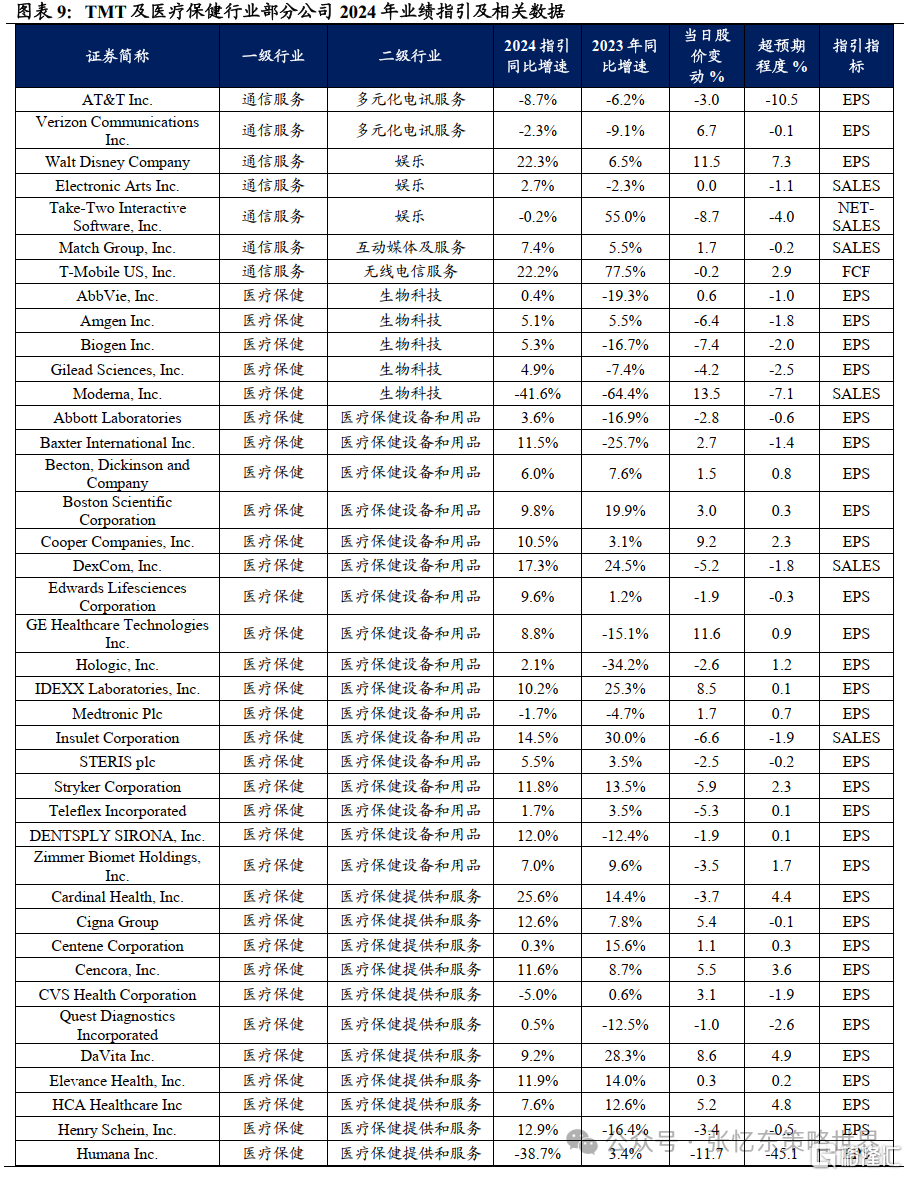

3.1、医疗保健:好于预期的公司比例及2024年指引同比增速改善的公司比例高于其他行业。85.5%的公司发布了2024年业绩指引,其中超一半(54.7%)的公司指引好于预期,好于预期比例领先于其他行业,平均好于预期1.9%,当日股价平均上涨2.4%。2024年指引同比增速较2023年实际同比增速改善的公司比例为62.3%,是标普500分行业中比例最大的行业。

细分行业中,生物科技行业中2024年指引同比增速较2023年实际同比增速改善的公司数量占比达到80%,但2024年年度指引均低于预期。

药品行业中71.4%的公司2024年指引同比增速较2023年实际同比增速有所改善,2024年指引好于预期的比例为42.9%,以礼来和默克为代表。

医疗保健细分行业中,生命科学工具与服务行业2024年业绩指引同比增速改善的公司占比最高,为88.9%;好于预期的比例也最高,为66.7%。

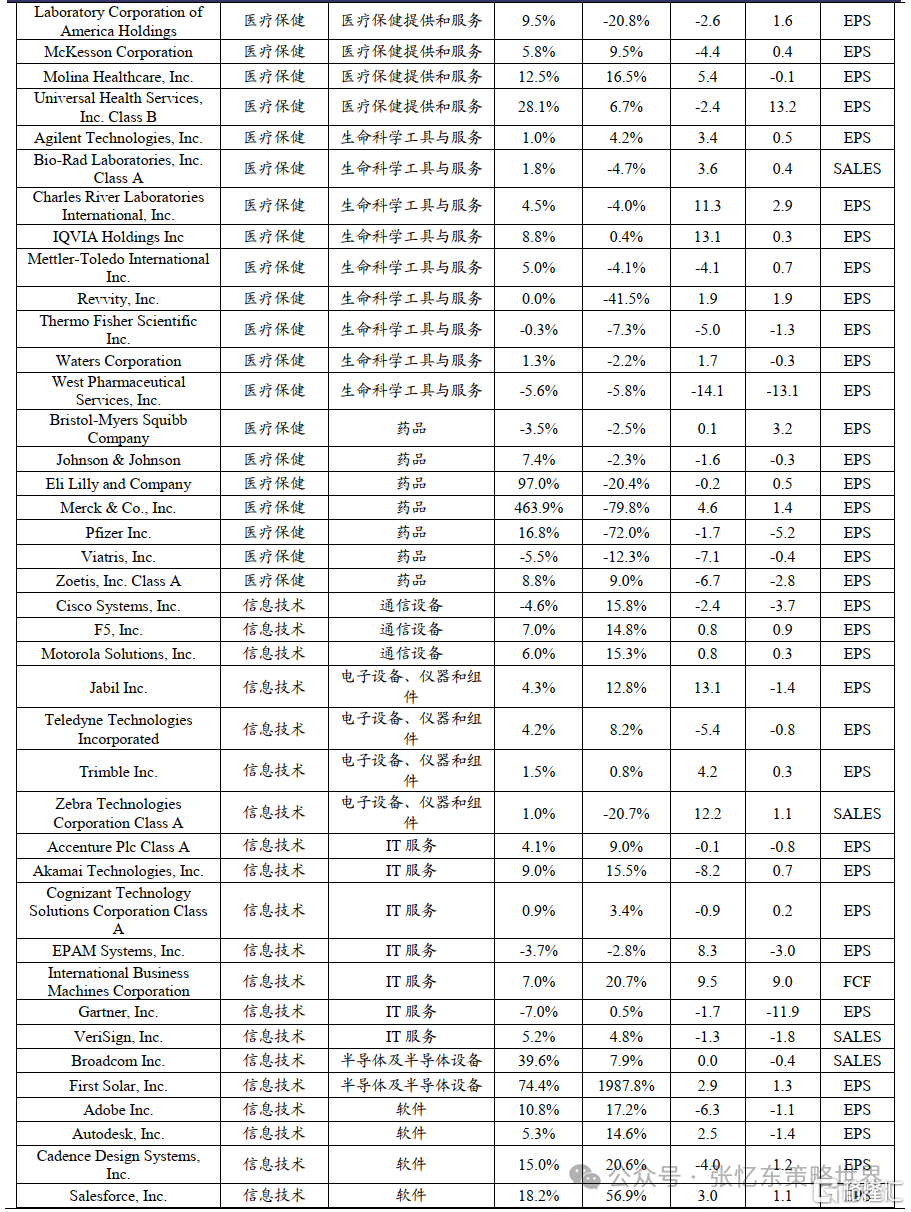

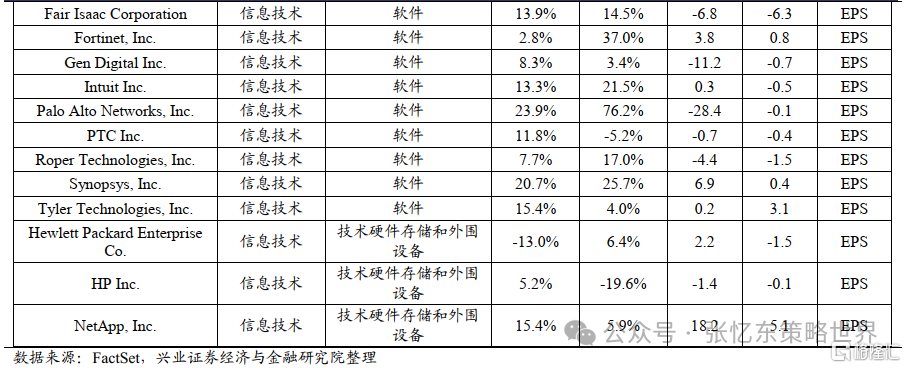

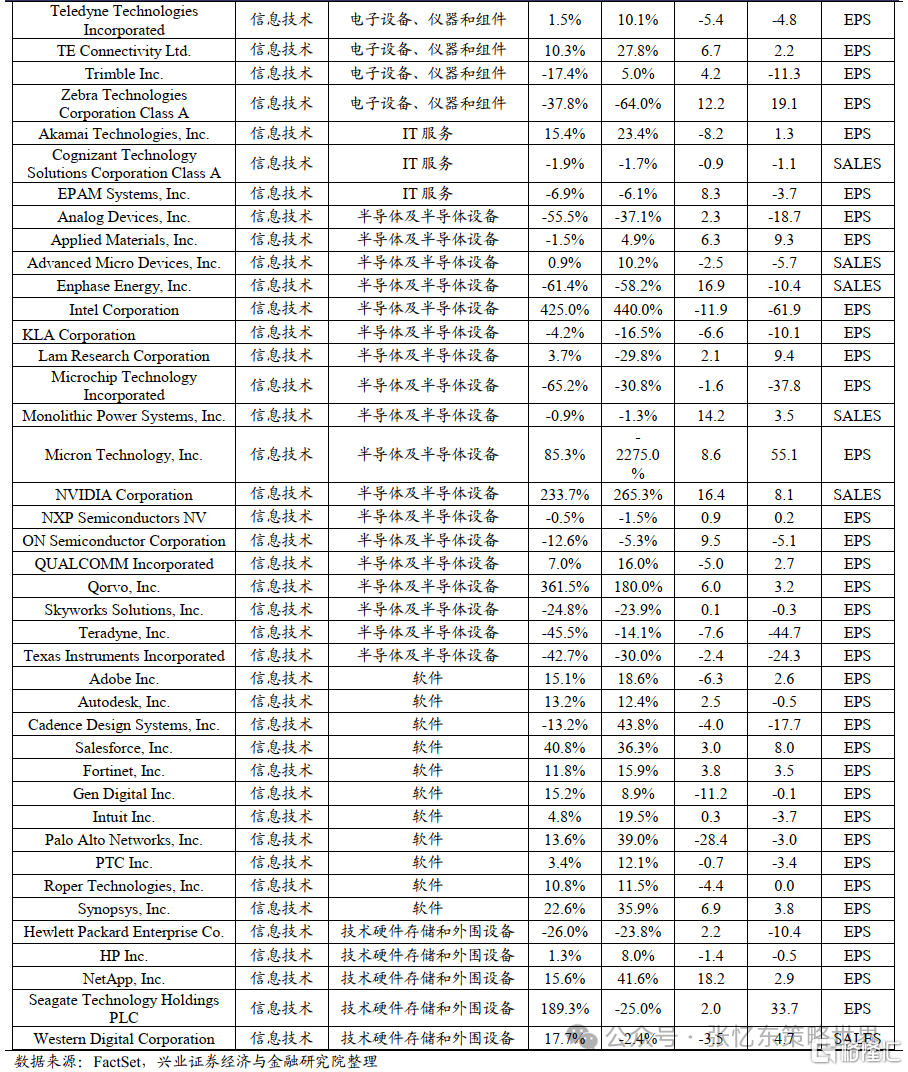

3.2、信息技术:硬件指引好于预期比例高于软件。

2024年年度指引:50%的公司发布了指引,其中43.8%的公司指引好于预期,但2024年指引同比增速较2023年实际同比增速改善的比例仅为31.3%。软件(含IT服务、软件)行业中83.3%的公司发布了业绩指引,其中40.0%的公司好于预期,平均好于预期2.1%,当日股价平均上涨1.3%,20.0%的公司2024年指引同比增速好于2023年实际同比增速;硬件(含通信设备、电子设备、仪器和组件、半导体及半导体设备、技术硬件存储和外围设备)行业中30%的公司发布了指引,其中50.0%的公司好于预期,平均好于预期1.5%,当日股价平均上涨6.5%,50.0%的公司2024年指引同比增速好于2023年实际同比增速。

2024Q1季度指引:相较于年度指引,信息技术公司发布季度指引的比例更高,为78.1%,明显高于其他行业,其中44.0%的公司好于预期,但2024Q1指引同比增速好于2023Q4实际同比增速的公司比例仅为27.1%。软件行业中63%的公司发布了季度指引,低于硬件的88%,其中40%的软件公司季度指引好于预期,低于硬件的46%;从2024Q1业绩指引同比增速与2023Q4实际同比增速对比的角度来看,软件(21%)改善的比例也低于硬件(31%)的比例。

3.3、通信服务:通信服务行业中只有31.8%的公司发布了2024年年度指引,27.3%的公司发布了2024Q1季度指引,指引发布比例较低,因而本文中不对其进行具体分析。通信服务行业中权重股Meta 2024Q1收入指引中值好于预期5.4%,2024Q1指引同比增速维持在高位;谷歌未发布盈利相关的业绩指引。

3.4、非必需消费:好于预期程度高,当日股价平均涨幅大。非必需消费行业中54%的公司发布了2024年业绩指引,其中25.9%的业绩好于预期,好于预期的平均程度为28.7%,明显高于其他行业,主要是由福特汽车自由现金流大幅超预期拉动。好于预期的公司当日股价平均涨幅为10.4%,同样高于其他行业。

3.5、必需消费:2024年业绩有压力。85.7%的公司发布了2024年业绩指引,其中好于预期的比例为46.7%,平均好于预期1.9%,低于预期比例为53.3%,平均低于预期3.8%。从同比增速的角度来看,2024年指引较2023年实际有所改善的公司比例较低,为35.7%。

3.6、公用事业:业绩指引发布比例高,业绩好坏参半。公用事业中2024年业绩指引发布的公司比例为96.7%,是各行业中最高的。其中好于预期的比例为44.8%,好于预期程度平均为2.3%;有51.7%的公司2024年指引同比增速高于2023年实际同比增速。

[1] 如未特殊注明,本文中市场预期数据来源于FactSet;2024年、2024Q1指自然年度、自然季度;指引数据截至2024年3月11日,因为公司一般会在业绩会中给出业绩指引,而截至3月11日,标普500指数成分股中99%的公司发布了2023Q4/2023年财报,并召开业绩会。

[2] 指引相关的数据,如好(低)于预期比例、程度、当日股价表现等,其分析范围为标普500指数成分股中已发布指引的公司。

[3] 当日股价表现指业绩指引发布日股价表现,若盘前发布业绩,则业绩指引发布日为当天交易日,若盘后发布业绩,则业绩指引发布日为下一个交易日。

风险提示:大国博弈风险;美国政策紧缩超预期;全球经济下行超预期。

注:本文来自兴业证券股份有限公司2024年3月27日发布的《科技巨头有望保持较快增速,医疗保健增速向上——从业绩指引展望美股财报》,报告分析师:张忆东 SAC执业证书编号:S0190510110012 SFC HK执业证书编号:BIS749,李彦霖 SAC执业证书编号:S0190510110015,迟玉怡 SAC执业证书编号:S0190522040001

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员