摘要

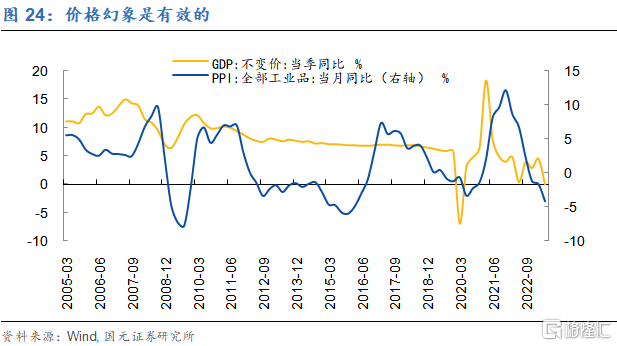

1、市场当前的悲观情绪,其实有相当一部分是价格幻象的影响:

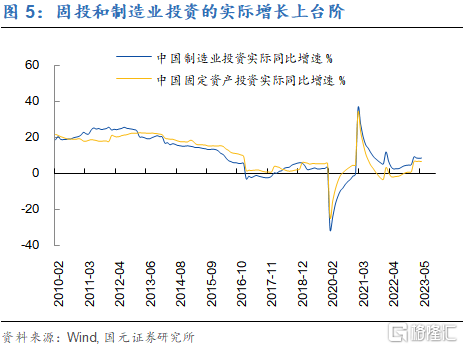

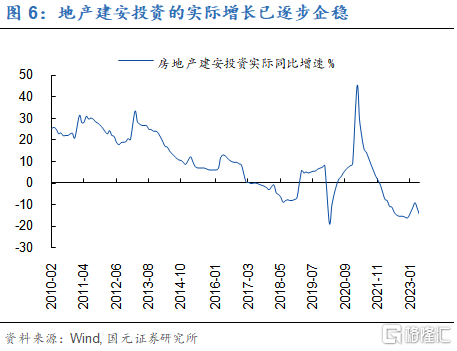

1)如果刨除价格因素的话,固投其实是上台阶的,此中,制造业投资和地产建安投资都在改善或企稳;

2)这应该的货币的力量开始对经济的局部产生积极影响,照此来看,这些趋势可能有持续性;

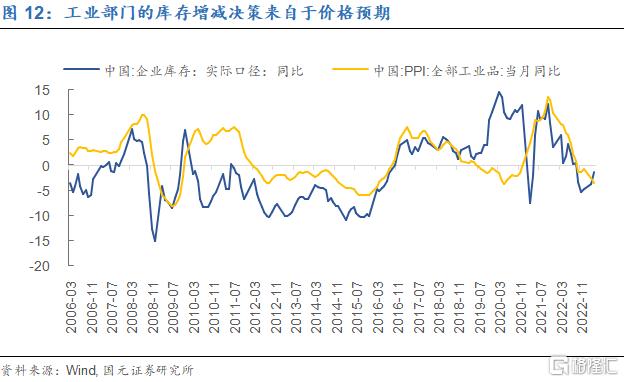

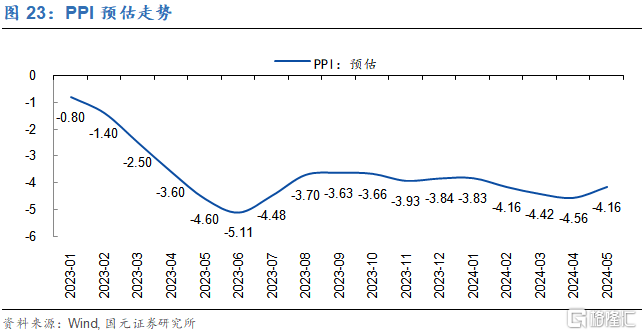

3)下行的PPI除了拖累数据,影响信心之外,也可能会推动企业持续去库存,这是价格对经济所产生的相对真实的压力。

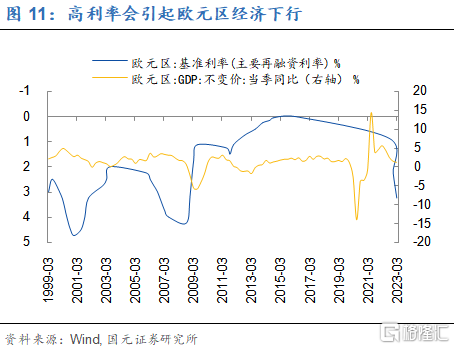

2、此外,美欧经济其实正在走向衰退,逐步向下的外需还是会对出口产生压力。

3、下行的PPI来自于美欧的高利率,走向衰退的美欧经济也来自于美欧的高利率,中国经济在这种外紧内松的环境之下,其矛盾悄然转向了外部。

4、但现如今的情况是,美国的加息可能已经走到了尾声:

1)美国这一轮加息的持续性超过经验规律的原因是无失业衰退,具体来说,美国的个人支出是非常坚挺的,且这部分的就业是不充分的;

2)但现在的问题是,结构性问题抵不过总量问题,高利率还是经济和就业的大趋势所在;

3)从美国政策看,虽然今年以来美国仍在加息,但美联储悄然放松了数量政策,这也许是美国终止加息的先兆。

5、照此来看,中国的外生压力也可能即将变平,整个经济也会变平:

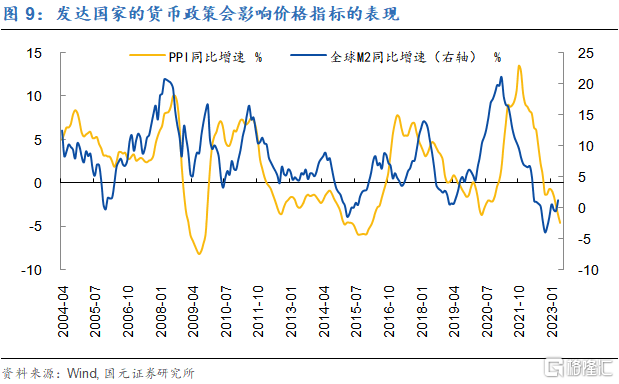

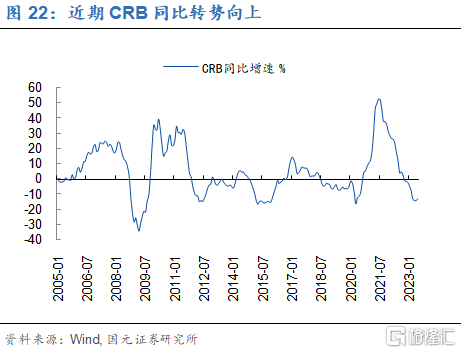

1)PPI可能即将终止下行,毕竟全球的信用投放和CRB已经出现了一些底部迹象,这会带动上述一切外生引起的压力开始缓和;

2)市场的悲观情绪已接近极限,一轮商品周期的翻转能抚慰大多数情绪问题(参考2016及2019)。

6、当前的经济缺乏弹性:

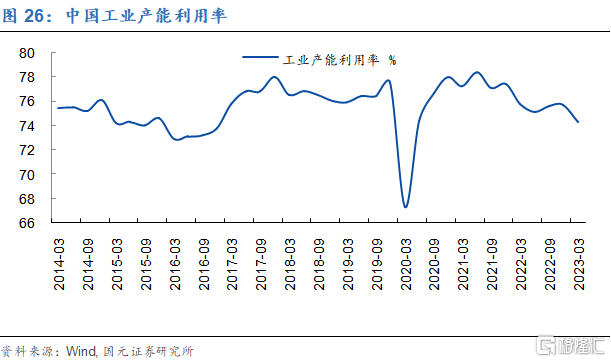

1)从产能利用率看,当前中游远未出清,中游是非常缺乏弹性的;

2)我们的消费还在一个负向循环中,是否能走出这个负向循环,需要边走边看。

7、后续关注消费领域的变化:

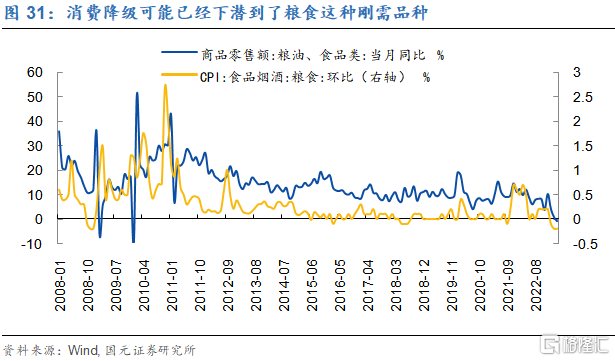

1)粮食食品的销售额及价格纷纷下了台阶;

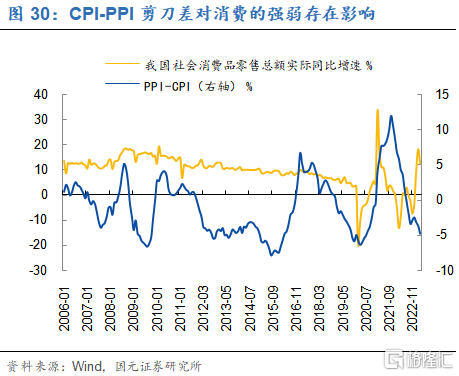

2)这个压力的成因是存在周期性影响的,PPI-CPI的剪刀差已经降到了很低,很多人挣着PPI的钱,却消费着CPI;

3)预计CPI低位震荡。

8、我们的货币政策可能还不会放弃放松的基调,只是放松的斜率可能会缓下来:

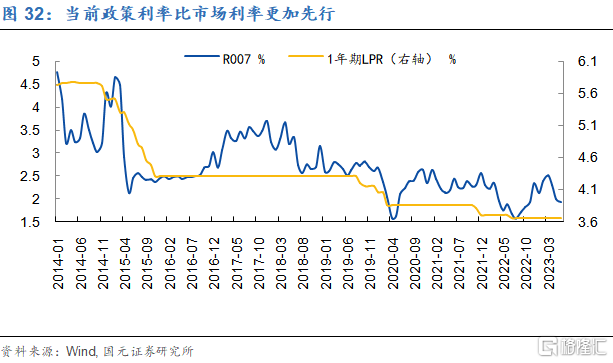

1)当前的政策利率比市场利率要跑得更快,这导致后续央行的调控工具会更加侧重OMO;

2)降息及降准在下半年最多各有一次。

风险提示:国内疫情反复风险,政策不及预期风险,海外加息超预期风险。

正文

1、经济压力的来源

疫情政策反转带来的经济复苏已经被交易完毕,经济在短时改善后,又面临着一些方面的压力。究其原因,还是周期层面没有得以根本改善。

这里所谓的压力包括若干层面:基建、地产、制造业及出口。

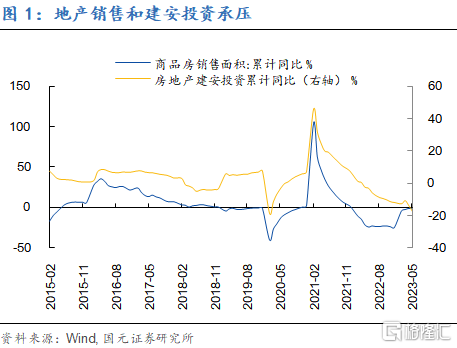

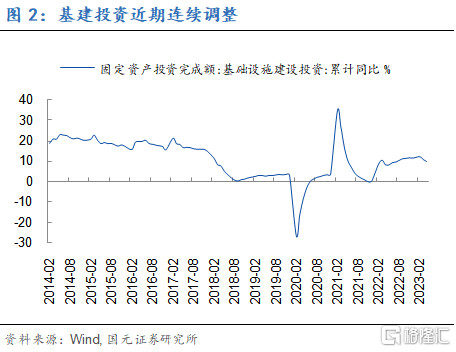

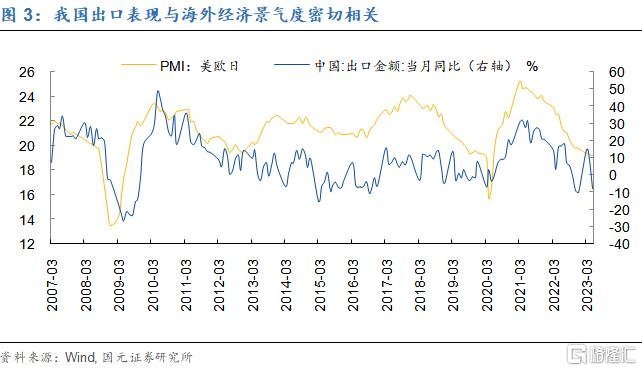

1)各种终端需求似乎看不到太多亮点。我们首先看到地产出了问题,近来地产的建安投资是一路向下的,再加之地产销售的不稳定性,大家对地产的期待似乎全面落空,此外,出口在5月的下滑也在验证之前的出口高增只是疫情放开后的补偿性贸易所引起,跟全球的贸易格局变化关系不大。在地产和出口承压期间,基建投资在2月摸到了这一轮周期的高位之后,也出现了连续的调整。

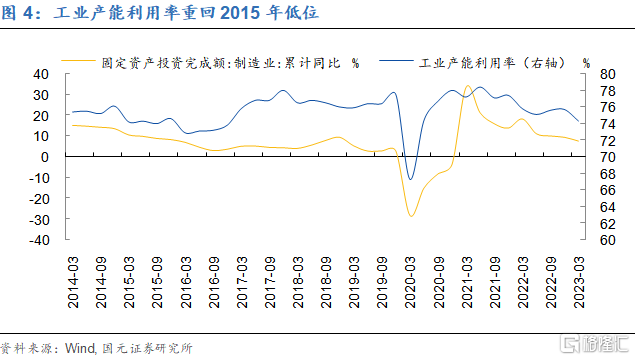

2)如果再往上看一层,情况依然不理想。因为终端需求的持续下滑,产能重新变得过剩,产能利用率又回到了2015年的低位。在此背景下,如果我们不再进行一次政策性去产能,整个制造业的弹性不会迅速回归。当前我们所面临的是,工业领域的基础需求走弱可能会持续拉低产能利用率,这会对制造业投资的增长产生影响。

2、经济矛盾的悄然转向

其实这一次,主要矛盾已经悄悄转向了外部,尤其是之前发达国家的偏紧的货币政策,还在从不同角度形成着外溢效应。

首先是价格幻象问题。

1)这一轮大家的悲观或多或少是存在价格幻象的。我们一般所跟踪的统计局月度数据其实多是现价口径,PPI自年初至今的明显变化推动了数据更快地向下,但如果刨除价格因素的话,其实情况没有那么悲观,譬如,固投的实际增长已经从去年5月份后逐步上了台阶,制造业投资的形态也如是,此外,地产建安投资的实际增长也逐步企稳。

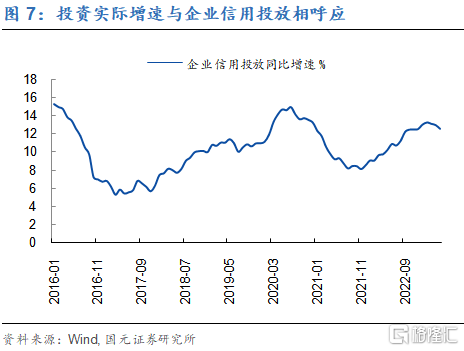

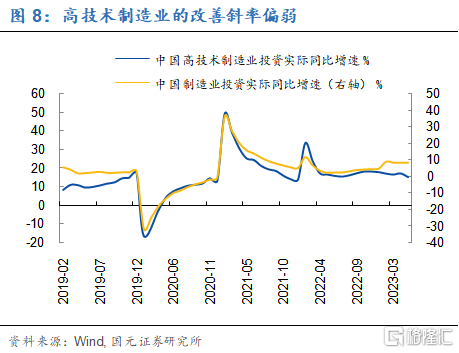

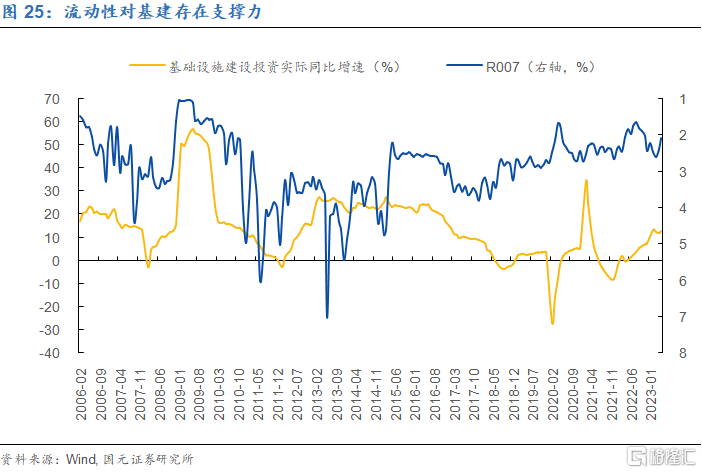

2)这些趋势可能有持续性,并非放松疫情这一时的作用所能解释。毕竟我们看到,投资实际增长速度的上抬从去年年中就开始了,即使在下半年疫情高发之时,这个上抬的过程也没有结束。究其原因,这个节奏和企业信用投放之间可以互相对应,本质上都是流动性高发的结果,这其中没有太多阿尔法因素,毕竟高技术制造业的改善斜率是偏弱的。

3)之所以说这种价格幻象是外生的,是因为这一轮价格下跌还是要归结到发达国家的高利率政策上。没有此前美国欧洲货币政策的大放大收,也不会有这一轮价格大幅波动,而这一次价格的下跌,也是在美欧连续加息且全球信用负增长的状态下完成的,这导致即使部分经济活动在实际口径下变稳,企业利润和各种现价指标也会受价格的拖累而往下走,从而对大家的体感和信心产生影响。

其二,这些外生因素确实能影响部分实际需求。

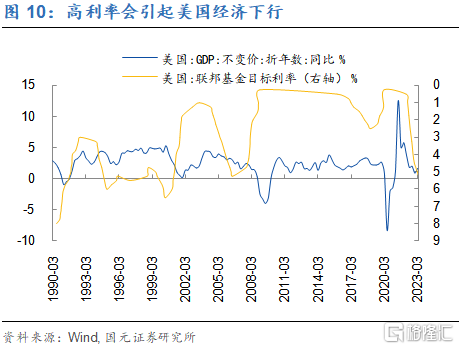

1)对欧美这种老牌资本主义国家而言,高利率本身就必然会影响需求,且引起这些国家的经济下行。目前来看,发达国家的经济已经处于下行通道之内,且这个趋势也导致了我们外需的疲弱。毕竟从我们出口所受到的压力来看,并不是完完全全的价格幻象问题,出口的实际需求确实在放缓。

2)高利率引起的价格走低,在推动国内工业企业部门持续去库存。从经验上,我们工业部门的库存增减决策来自于价格预期,而非需求预期。因此,不论是内生还是外生原因,只要价格下行,这时库存下行必然会带来一定的经济损失。当前来看,工业企业还在去库阶段,至于今年Q1的补库存,应该是疫情放开后对库存周期短暂的应激反应而已。

3、外生压力变平在即

照此来看,事情的根源还是:外围政策何时能转向,商品周期何时能翻转。

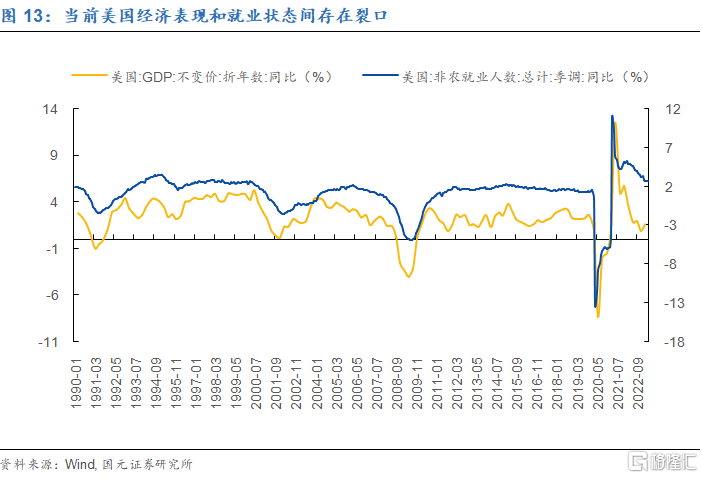

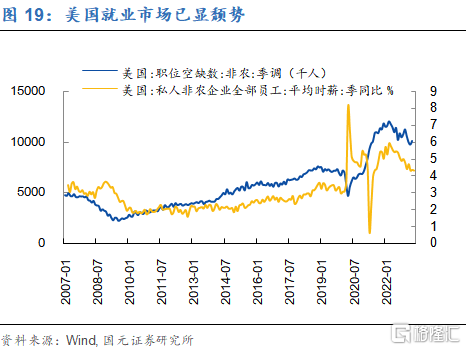

以美国为例,美国可以在通胀及就业已经拐头接近一年之后还持续加息的底气是:当前美国实际的经济表现和就业状态是存在裂口的,其原因是,这一轮美国经济表现是有偏的。

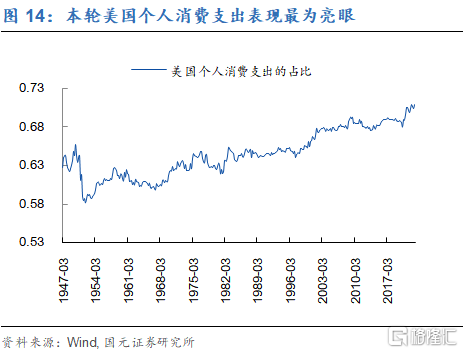

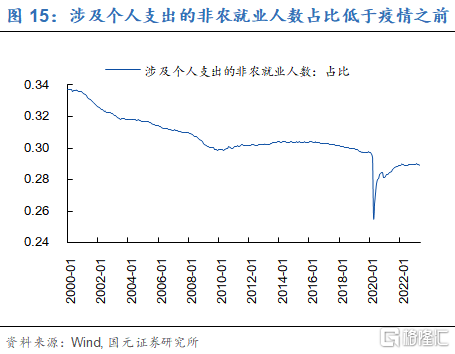

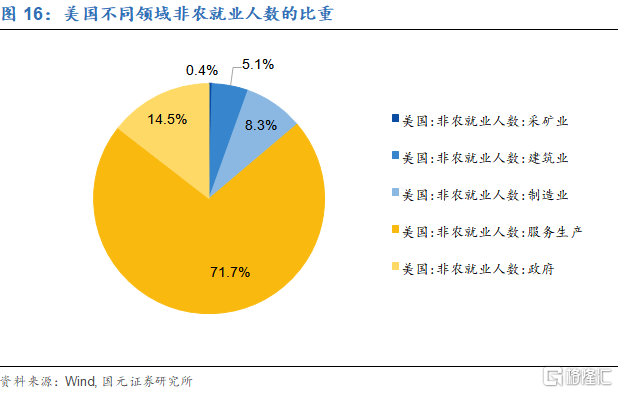

具体来说,这一轮美国的个人支出表现最为亮眼,在疫情发生之后,其个人支出水平占整个美国经济的比重上升了3个百分点,达到了历史新高,而涉及个人支出的非农岗位就业占全部就业的比重却比疫情之前略有缩水,这导致占GDP逾70%这块消费需求的用人是不足的,加之就业参与率也未恢复到位,宏观上的就业就有了韧性。

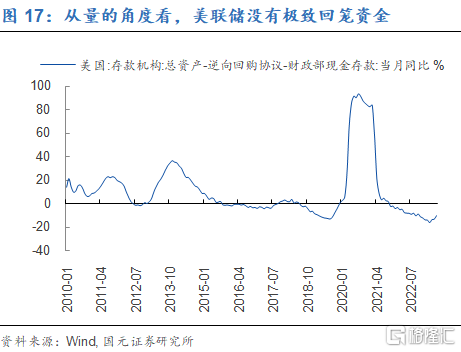

至于为何消费没有受到太多高利率的干扰,是因为美联储这一轮虽然利率抬得很高,但从量的角度来说,美联储没有做非常极致的回笼,因此,当前美国的流动性仍然算是适度水平,然而,在资金价格不断被抬高的情形下,资金就明显流向消费(毕竟个人对成本敏感度不高),于是,消费信贷也居高不下。

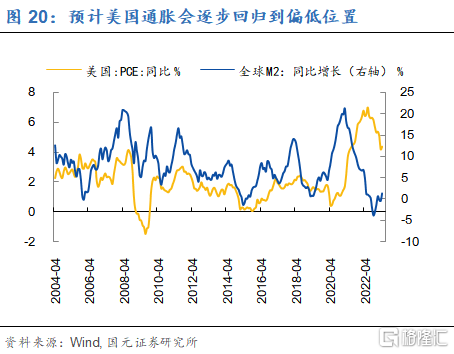

但充其量,这些都是结构性问题,美国经济的方向还是向下的。高利率才是当前美国经济的核心问题,由此来看,即使经济和就业再有韧性,其下降的趋势已经形成,此外,一旦美国经济变得充分,美国的通胀也会逐步回归到偏低的位置,这意味着,美国的加息应该已经进入了很尾声的位置。如果再加之美国数量政策已经宽松的考虑,这个结论会更加确定。

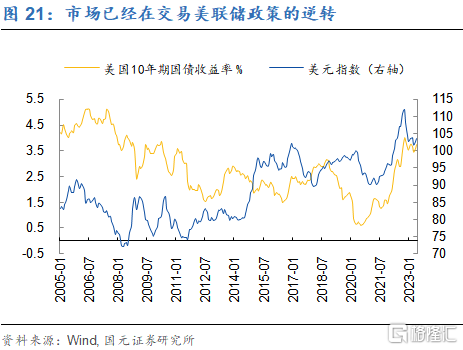

我们看到,当前的市场已经在交易政策的逆转,譬如,美元指数和美债收益率从去年10月后,就在持续性下降,此外,政策逆转后的一些连锁反应也已经初见端倪,CRB于近两个月已经见到了一些加速的迹象,相应地,全球的信用投放也重回正增长,照此判断,PPI在6月进一步探底后,也会逐步变平。

4、经济在变平

对于国内经济来说,当经济压力从内生切到外生之后,我们可能在下半年完成第二次切换,即外生压力变平的过程。实际上,价格幻象是有效的,譬如,2016-2017年,在经济增长速度并无太多变化的环境下,大家对经济乐观情绪非常浓厚,这应来自于去产能所导致的价格上升,而2019年,在经济本身压力不大之时,大家却陷在悲观的情绪中难以自拔,这和PPI持续加速下行有一定关系。

我们承认基建今年存在偏大的压力,然而,基建一般不是破局者。在某种程度上,流动性对基建是存在驱动力的,毕竟地方政府的融资也要考虑货币条件,再加之财政本身的高效,这些事实决定了基建几乎不会以一己之力推动一轮经济的趋势出来,在更大程度上,基建充其量是经济的稳定器。

当然,现在来看,如果我们完全以流动性去匡算基建,现在的基建增长速度还是偏低,这是因基建的项目储备空间不足所导致的,对今年来说,基建依然要面对偏低的专项债目标和略为透支的项目储备,但如果经济没有迅速复苏,流动性压力不会卷土重来,至少基建降速的空间是非常有限的。

5、变平的两点注解:变平不意味着触底,更不意味着复苏

当然,经济变平不等于经济复苏,往后相当长的时间内,经济可能又会陷入低波动状态。其原因是中游的远未出清。在2021年地产开始衰退之后,我们的产能利用率就持续下降,目前已经降到了2015年的水平,这意味着,我们又回到了2015年去产能之前的那种产能过剩的状态,那么,即使我们看到货币对制造业的推力,这个推力的持续性和空间是偏低的。

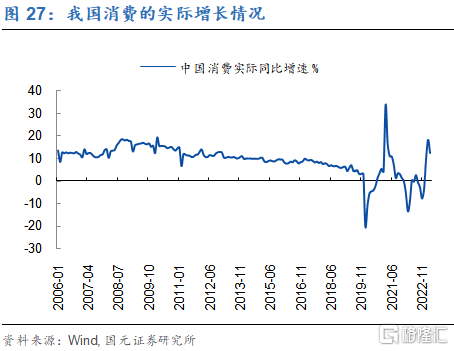

往后看,经济中“消费-预期”这个循环还没有逆转,这也许会导致后续压力向消费转移。

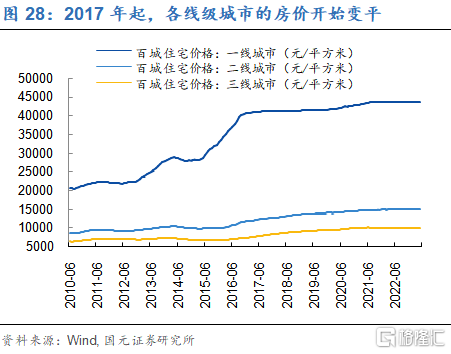

1)形态上,消费的周期波动是极弱的,这可能与货币政策把杠杆直接加在中游而非下游有关。于是,我们看到,即使在宏观的上升周期,宏观改善对消费的影响也是可忽略不计的。在趋势上,自2017年始,消费的实际增长速度在数年横盘后,突然下行加速,这也和消费者的财富预期消逝有关,也在同年起,各线城市的房价开始变平,如今来看,这些核心变量都没有出现变化。

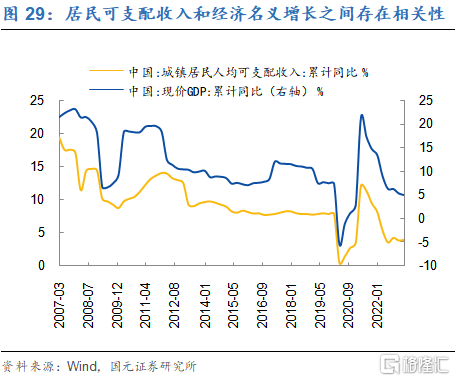

2)今年的特殊情况是可支配收入和CPI的裂口。具体来说,我们劳动者的收入和经济名义增长之间存在一些相关性,这不难理解,然而,近来因PPI的剧烈下滑,工业企业利润下滑很快,这导致工业或类工业人员的工资水平受此影响偏大,但消费价格却总体偏稳。换言之,就是很多人挣着PPI的钱,却消费着CPI,照此来看,如果CPI-PPI这个剪刀差不能强力回升,消费应还是会受到影响的。

3)关注CPI中的刚需类品种表现。今年以来,粮食食品的销售额及价格纷纷下了台阶,从这个迹象看,现在CPI还没有到出清的程度。固然,当前CPI降至0线,有偏低的菜价和不断下降的油价的影响,往后推的话,预计CPI窄幅震荡。

6、变平的货币

在这种局面之下,我们的货币政策可能还不会放弃放松的基调,只是放松的斜率可能会缓下来。毕竟可以看到,一方面经济只是变平,尚未见底;另一方面,当前的政策利率比市场利率要跑得更快,因此,后续即使政策继续变宽,也会更加侧重数量工具而非价格工具,更加侧重OMO而非强信号工具。

注:本文节选自国元证券2023年6月20日研报《在希望的原野上:2023年下半年宏观经济展望》,分析师:杨为敩

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员