结论

我们认为近期日股的上涨主要来源于外国投资者大幅买入的推动。①巴菲特效应、②东京证券交易所的政策引导、③疫后红利的体现、④资产配置层面的考量是近期触发外国投资者买入日股的主要因素。目前日股中“泡沫”成分相对较少,中长期3万点成为日经指数顶部的可能性或较小,但仍需留意短期内出现回调的可能性。日股的上涨、日元的贬值或能在边际上推动日本央行调整货币政策。

日经指数突破30,000点大关,为泡沫经济后最高点

近期,日本股市的代表性指数-日经指数(Nikkei 225)站上30,000点大关,为日本泡沫经济崩溃后33年以来的最高点。同时,年初以来日经指数上涨约18%,在全球主要股指中涨幅仅次于纳斯达克。

四大因素触发外国资金买入日股

外国投资者为何在近期选择大幅买入日本股票,我们认为有四点因素。

巴菲特效应:巴菲特近期对日股的青睐带来了部分外国投资者的追随。但需留意的是巴菲特通过发行日元债来买入日股,可以有效回避日元汇率贬值风险。

东京证券交易所的政策引导:东京证券交易近期要求低估值(PBR低于1倍以下)上市公司今后提出整改方案,今后日本的上市企业在边际上或更加重视资本的有效利用以及对股东的回馈,进而受到了外国投资者的青睐。

疫后红利的体现:疫后复苏红利反映在了2023年的日本经济当中,同时外国入境日本游客的恢复对日本经济也有提振作用。

资产配置层面的考量:从货币政策、地缘政治风险等维度出发,外国投资者或通过排除法最终买入日股,同时也有部分外国投资者担心“没有投资日股而错过本轮日股大涨”的风险,进而追随性地买入日股。

今后日股是涨是跌?

长期来看,我们认为本次站上30,000点同90年代日本泡沫经济时期的30,000点相比,目前日股的估值水平更为合理,经济也处于均衡发展的阶段,因此目前的日经指数30,000点背后“泡沫”的部分较少,在日本经济以及日本企业可以继续扩大发展的背景下,我们认为中长期来看30,000点成为日经指数的顶部或为小概率事件。今后,若能实现日本家庭的“从存款到投资的转变”,则或进一步助推日股。但中短期内日股仍然存在3点风险:

出现过度自信的萌芽。

技术指标显示日股存在超买。

出口或中期成为拖累。

因此短期内日股中存在一定程度回调的可能性。

日股上涨对货币政策与日元汇率的影响

宽松的货币政策与日元的贬值是推动日股上行的重要因素。但同时,我们认为日股若能持续上涨,今后对于货币政策以及日元汇率也会带去一定影响。日股的持续上升会改善日本金融市场的风险偏好,市场的避险情绪或明显消退,进而会推动日元汇率的贬值。我们认为当美日汇率超过140之后,日本当局或通过重新开启外汇干预的相关流程(口头干预→汇率检查→外汇干预)来牵制日元的快速走弱。最后,我们认为日元贬值速度越快,日本央行货币政策调整的可能性越大,日元汇率的超速贬值或加大日本央行在今后会议中做出调整的可能性。

日经指数突破30,000点大关,为泡沫经济后最高点

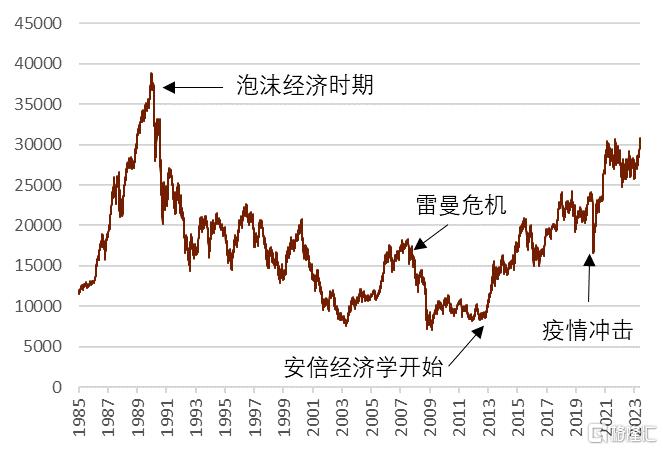

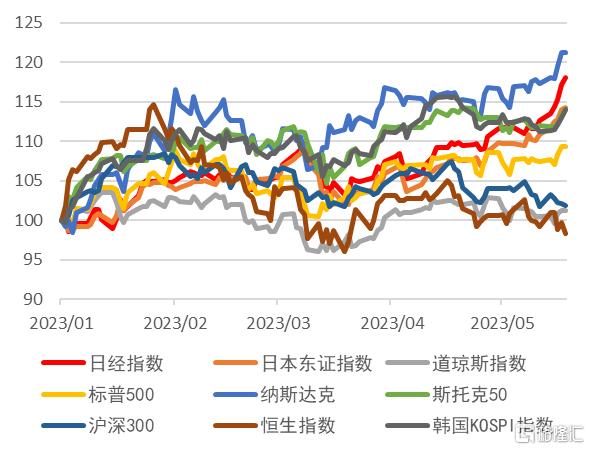

5月17日,日本股市的代表性指数-日经指数(Nikkei 225)收盘于30,093.59,时隔1年零8个月再次站上了30,000大关。5月19日,日经指数收盘于30,808.35,为日本泡沫经济崩溃后的最高点(图表1)。相对水平来看,年初以来日经指数上涨约18%,在全球主要股指中涨幅仅次于纳斯达克(图表2)。

图表1:日经指数长期走势

资料来源:Bloomberg,中金公司研究部

图表2:主要股指年初以来走势 (年初=100)

资料来源:Bloomberg,中金公司研究部

日股大涨来自于外国资金买入的推动

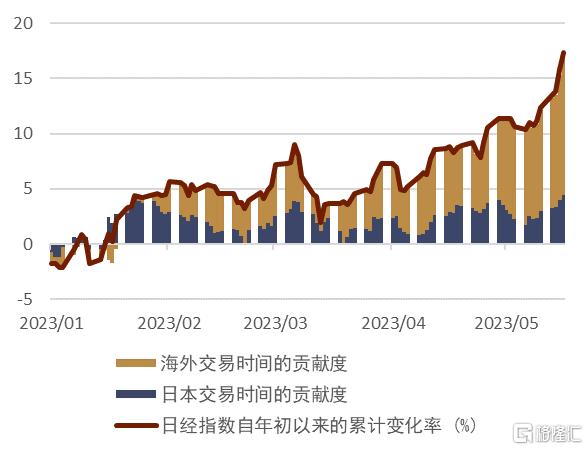

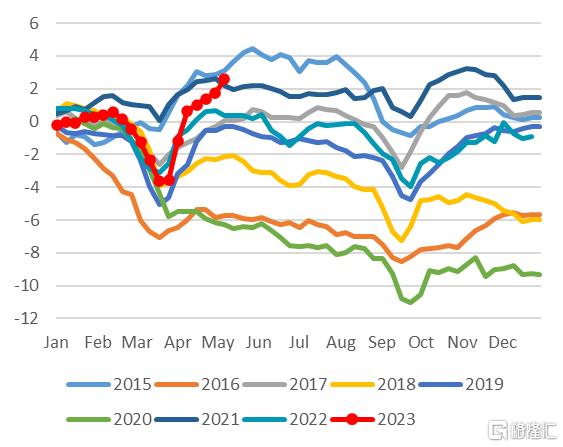

我们认为推动本轮日股明显上行的力量来自于外国投资者的大幅买入。通过对交易时间的分拆,我们发现年初以来日经指数上涨约18%,其中约7成以上的涨幅发生在海外交易时间(东京证券交易所交易时间之外),即在亚洲时间的傍晚、夜间期间的欧美交易时间内,日经指数的股指期货更容易发生明显的上涨(图表3)。此外,跨境资金流的数据也显示自今年4月以来外国投资者已连续7周连续净买入日股,过去7周的累计净买入额超过6万亿日元,近期的净买入速度与幅度远超往年的季节性特征(图表4)。相关海外资金的大幅净流入带来了近期日本股市的大幅上涨,我们也感受到目前海外投资者对日本股票的关心为2013年 “安倍经济学”开始以来的最高水平。

图表3:日经指数更易在海外交易时间上涨

资料来源:Bloomberg,中金公司研究部

图表4:年初以来境外投资者对日本股票净投资累计额 (万亿日元)

资料来源:日本财务省,中金公司研究部

外国资金长期主导日股

无论是持有量、还是交易量,外国投资者都是日股最大的投资主体。因此在日本金融市场中一直存在“外国投资者决定日股走势”的说法。

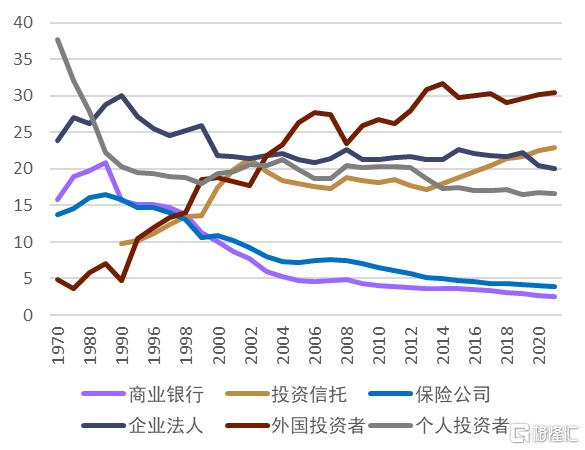

持有量角度来看,东京证券交易所统计的最新(2021年底)数据显示,约30.4%的日本股票由外国投资者所持有,远高于排名第二、三位的投资信托(22.9%)以及企业法人(20.0%)(图表5)。经历了近期的外国投资者的增持,其持有比率或进一步扩大。我们认为有两点原因导致外国投资者在过去成为了日本股市中最大的投资者:

日本股票市场的市值相对较高,仅次于美国与中国股市,同时日股的流动性也较为充裕,方便资金量偏大的国际投资者进行买卖。

日本本土投资者投资过少,映衬之下外国投资者成为了最大股东。日本泡沫经济之前,日本本土投资者在日本股市中占比约95%,外国投资者仅为5%。但是经历了泡沫经济崩溃的冲击,日本本土投资者对股票投资带有一定的抵触情绪,进而导致了日本本土投资者的占比减少。

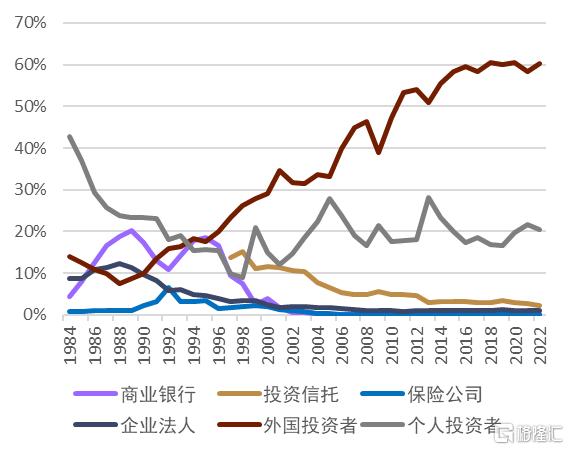

交易量角度来看,外国投资者在日本交易量中基本是处于“支配”级别的地位,日股的交易量中外国投资者占60%左右,大幅高于第二位的个人投资者(21%),其他主体占比皆为个位数(图表6)。外国投资者交易量占比60%,为何持有量占比却“仅为”约30%,原因在于外国投资者对日股的投资中市场中性、追求alpha的配对交易(Long/Short strategy)较多,该战略导致交易量较多,但是净买入的部分相对有限。

图表5:主要主体别日股持有率走势 (%)

资料来源:东京证券交易所,中金公司研究部

图表6:主要主体别日股交易量比率走势 (%)

资料来源:东京证券交易所,中金公司研究部

四大因素触发外国资金买入日股

外国投资者为何在近期选择大幅买入日本股票,我们认为同以下的四点因素有关。

① 巴菲特效应

今年4月,巴菲特人生第二次访问日本(第一次于2011年),在接受《日本经济新闻》采访时表示[1] “目前虽然只持有日本五大商社(贸易公司)的股票,但是一直都有考虑追加投资日本股票,最终是否投资取决于价格”。目前巴菲特持有日本五大商社(三菱商事、三井物产、伊藤忠商事、住友商事、丸红)的股票,总计约1.9万亿日元(约140亿美元),在伯克希尔-哈撒韦的股票投资总额中占比约5%,日本为美国之外最大的投资目的地。在投资界有众多投资者“信奉”巴菲特的投资哲学,因此近期对日股大幅买入的外国投资者当中或部分来自于巴菲特的“信徒”。

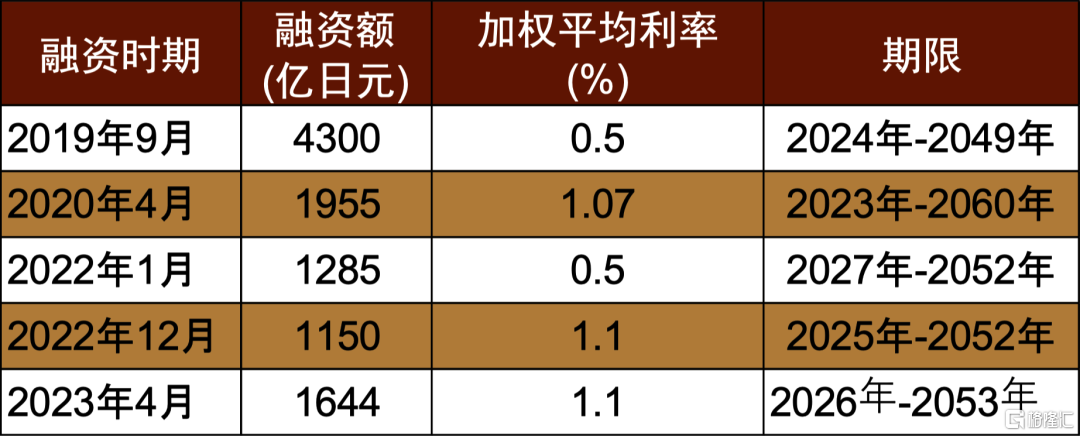

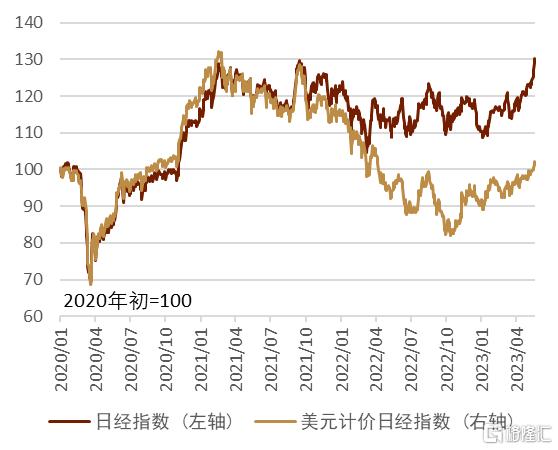

但需强调的是,巴菲特投资日本的资金来源大部分为日元债的融资,2019-2023年期间伯克希尔-哈撒韦总计发行日元债约1万亿日元,发行成本在0.5~1.1%之间(图表7)。利用日本的低利率融资进行日股投资可以有效地回避汇率风险,并收获股票市场的风险溢价。投资日股的一大风险为日元贬值风险,去年以来日元发生了大幅贬值,在此背景下美元计价的日经指数表现大幅落后于日元计价的日经指数(图表8)。目前日本政府负债率在250%左右,为主要发达国家中最高水平,从超长期(5-10年或更久)角度看,日本政府化解高负债率的最终手段或为高通胀的发生(股票有抗通胀效果,股价会同通胀一起上行),届时日元亦或发生大幅贬值,巴菲特的上述“借日元、买日股”的操作可以很大程度回避该风险。

图表7:伯克希尔-哈撒韦的日元债融资记录

资料来源:伯克希尔-哈撒韦,中金公司研究部

图表8:投资日股需留意日元汇率贬值风险

资料来源:Bloomberg,中金公司研究部

② 东京证券交易所的政策引导

长期以来日本企业重视确保市场份额以及积累现金,反而相对轻视面向股东的回馈,导致日本股市估值整体长期处于低位。2022年时点,纳入东证指数(TOPIX)的约2000家公司当中有大约一半的公司PBR低于1倍。同时,基本由日本代表性企业所构成的“东证指数500 (TOPIX 500)”当中也有4成以上的公司PBR低于1倍。横向比较来看,美股的标普500当中PBR低于1倍的公司的比率仅为5%,另外同世界其他主要股指的PBR中位数相比,日本股的PBR也远低于美国、中国、德国、法国、英国、新加坡等国家地区主要股指的水平 (图表9)。

为了改善长期以来的低估值,东京证券交易所(JPX)在2023年3月底出台了一项新规定[2] “对于PBR长期低于1倍以下的上市企业,要求其公布具体的改善计划”。关于改善低估值的具体方法,东京证券交易所的对口官员在接受采访时表示[3] “回购股票、增发分红等手段对低估值的改善主要体现在短期,除此之外东京证券交易所还希望企业可以通过提高自身的收益能力实现长期的估值改善,具体包括扩大对增长领域的投资、削减低收益业务等等”。

受东证证券交易所该政策的影响,今后日本的上市企业在边际上或更加重视资本的有效利用以及对股东的回馈,进而受到外国投资者的青睐,带来资金的流入。

图表9:日本企业的PBR同其他国家地区相比偏低

注:数据为2023年3月时点

资料来源:富达投资集团,中金公司研究部

③ 疫后红利的体现

与欧美国家在早期就已经放松对疫情的管控有所不同,日本对疫情管控放松开始的时间较晚,放松的程度也较缓,日本的疫情逐步放开基本从2022年初前后,直到2023年5月8日,日本政府才将新冠下调至“5类感染症”,并完全取消新冠相关的管控。

相关举措是导致在2021年期间日本经济恢复远落后于欧美、同时股市表现也远不及欧美股市的主要原因。但同时,较晚的疫情管控的放松也将疫后复苏的相关红利反映到了2023年的经济当中。

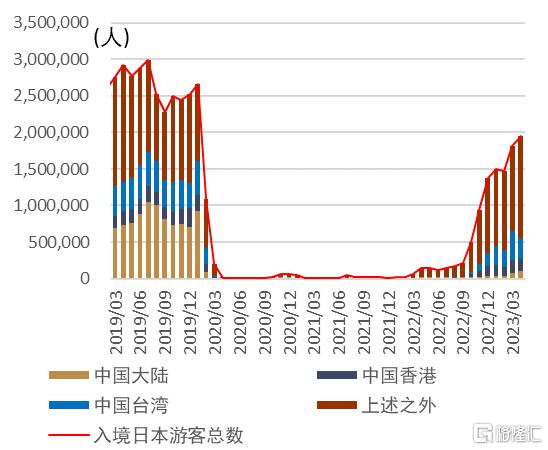

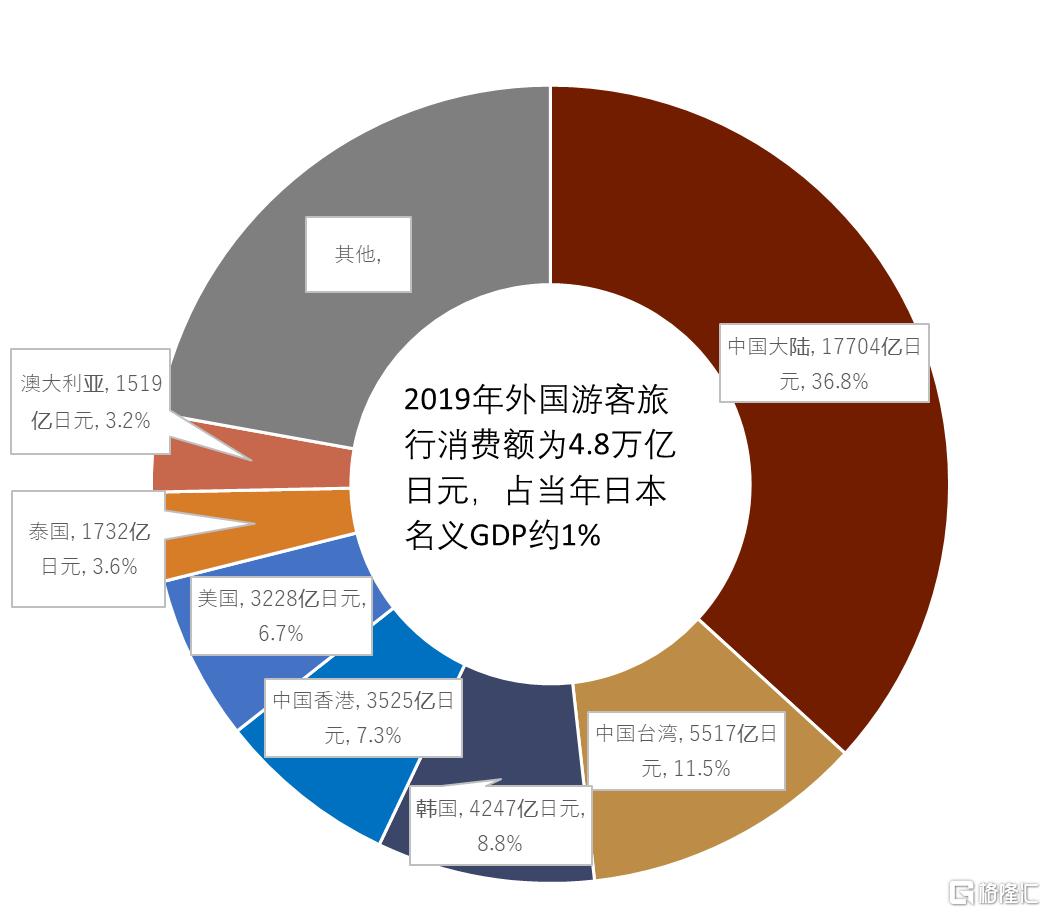

疫后红利的主要体现之一也反映在入境日本的外国游客人数。疫情之后,日本国内的物价上涨幅度依旧低于欧美,同时日元汇率在2022年中也发生了大幅贬值,受此影响外币计价的日本商品与服务的价格偏低,进而加大了日本旅游的魅力。日本政府公布的入境外国游客数据显示,目前已经恢复至2019年同期的7成左右的程度(图表10) ,然而其中来自中国大陆的观光人数目前还占比有限,未来或成为新的增长点。

2019年入境日本游客消费约为4.8万亿日元,占当年日本名义GDP的1%。其中来自中国大陆的游客消费约为1.8万亿日元,占入境游客消费的近4成(图表11)。目前,中国大陆游客的人数尚未恢复,但其他国家地区的人均消费金额大概率或高于疫情前的水平。外国投资者认为未来伴随入境日本旅游的逐步恢复,对日本国内消费也会起到积极作用,进而积极买入日本股票。

图表10:外国人入境日本人数

资料来源:日本政府观光局,中金公司研究部

图表11:2019年入境日本游客消费情况

资料来源:日本政府观光局,中金公司研究部

④ 资产配置层面的考量

最后一点外国人买入日股的理由可能偏配置层面。一方面是通过排除法最终买入日股。外国投资者在比较发达国家股票时,可能比较担心欧美较为收紧的货币政策,从而买入货币政策相对最为鸽派的日本的股票。同时,宽松的货币政策带来了日元的贬值,日本企业中出口企业以及在海外开展业务的企业居多,日元的贬值有利于出口的同时,也有利于在会计层面提振海外业务较多的日本企业的业绩。另一方面是出于地缘政治学的考量,部分境外投资者认为日本可以一定规避地缘政治学风险,进而买入日本股票。最后一方面是来自 “FOMO (Fear of Missing Out,担心错过)”的行为投资学现象,即近期日股涨势超预期,部分投资者担心“没有投资日股而错过本轮大涨”的风险,进而追随性质地买入日股。

今后日股是涨是跌?

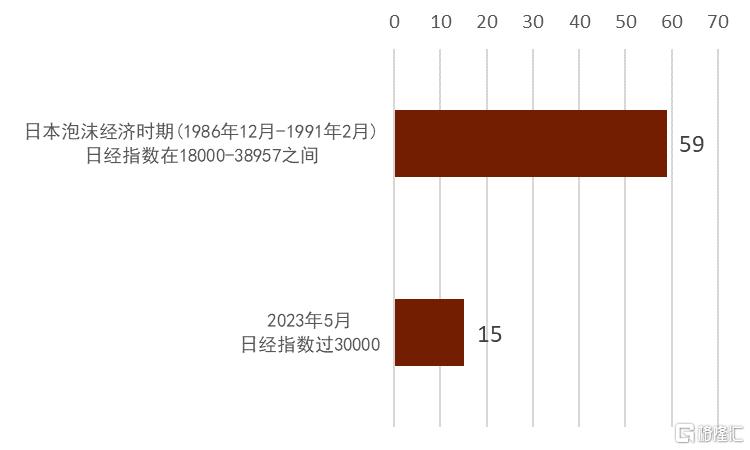

未来日本股市是继续上涨还是转跌是近期投资者关心的问题之一。首先我们认为本次日经指数过30,000点同90年前后的泡沫经济时期有很大不同。

估值层面来看,日本泡沫经济时期(1986年12月-1991年2月),日经指数也一度超过了30,000点,但整个泡沫时期内PER的平均水平高达约60,明显处于高估的水平;而2023年5月的PER水平大约在15左右,远低于泡沫经济时期水平(图表12)。

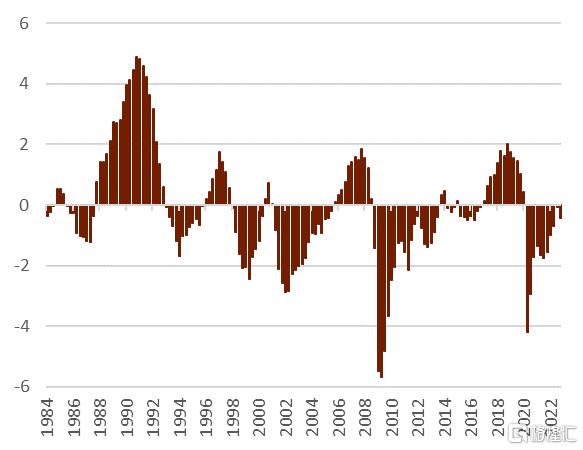

基本面层面来看,日本泡沫经济时期(1986年12月-1991年2月),为了对应当时美国所提出的“日本应扩大内需、增加对美进口、消除对美贸易顺差”的要求(详情参考《中金看日银#20:白川方明谈日本经济与中国经济》[4]),日本国内采取了宽松的货币环境,需求大幅扩大,导致当时日本的GDP缺口一度高达+5%(图表13),意味着总需求远远高于了日本当时真正的经济实力,最终酿成了泡沫经济的崩溃。相反,最新(2022年四季度)的GDP缺口为-0.43%,表明经济当中并没有出现“过热”的信号。

基于上述因素来看,目前的日经指数30,000点背后“泡沫”的部分较少,在日本经济以及日本企业可以继续扩大发展的背景下,我们认为中长期来看30,000点成为日经指数的顶部或为小概率事件。

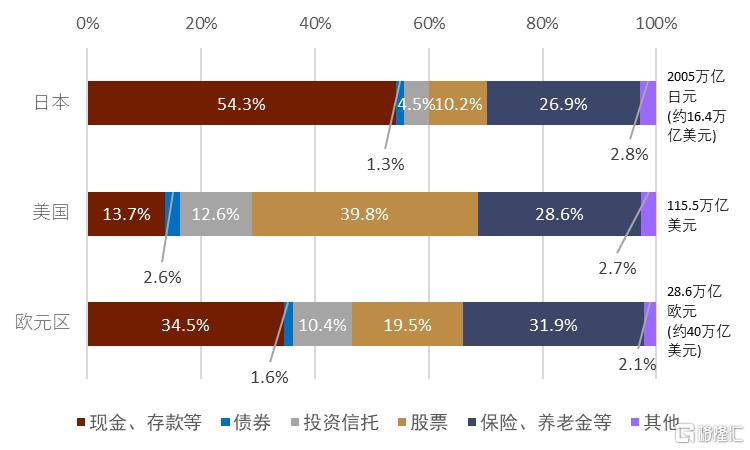

今后的增长点角度来看,能否通过本轮股价上行而实现“从存款到投资的转变”为关键。日本家庭的观念相对偏“风险回避”,日本家庭的金融资产中股票仅占10.2%,远低于美国的约40%与欧元区的约20%;相反,日本家庭有喜爱存款的倾向,现金存款占比约54.3%,远高于欧美的水平(图表14)。该现象也是日股长期估值偏低的原因之一,今后若能实现“从存款到投资的转变”,则或进一步推升日股。但同时需留意的是个人投资者短期内大幅资金涌入股市又容易形成资产泡沫,因此循序渐进地、理性地实现“从存款到投资的转变”十分重要。

图表12:东证指数的PER倍率

资料来源:东京证券交易所,Bloomberg,中金公司研究部

图表13:日本GDP缺口的走势 (%)

资料来源:日本央行,中金公司研究部

图表14:日本、美国、欧元区的家庭金融资产构成占比

注:2022年3月末时点。房地产为实物资产,不计入上述金融资产的统计

资料来源:日本央行,中金公司研究部

日股的风险

虽然我们认为30,000点在中长期成为日经指数的顶部或为小概率事件,但我们并不认为日本股市“毫无死角”,短期内日本股市存在以下几点风险。

出现过度自信的萌芽:近期伴随日本股市的大涨,日本国内金融圈出现了“日本股上涨没有尽头”的相关言论,我们认为这类言论同90年代日本泡沫经济时期的“土地神话(认为土地价格会永远上涨)”类似,这类言论是一种过度自信的体现,当这类言论占据主流之时容易酿成资产泡沫。

技术指标显示日股存在超买:部分技术分析指标显示短期内日股或处于“过热”阶段。自5月15日以来,日经指数的RSI连续5个交易日都高于70以上。此外,5月19日时点的日经指数RSI为82.3,为2017年11月以来的高点。今后短期内日本股出现技术性回调的可能性也充分存在。

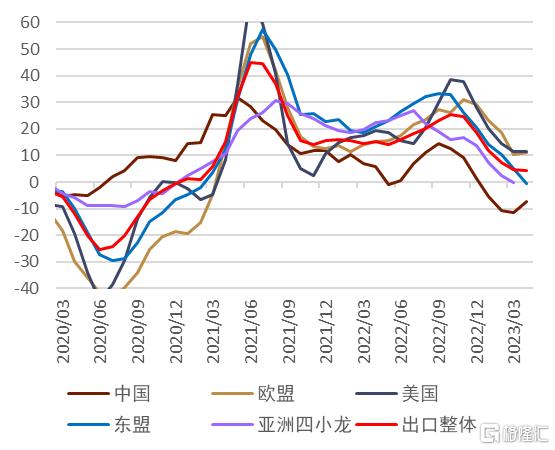

出口或中期成为拖累:上文中我们介绍到近期受内需恢复的影响,日本经济表现相对良好。然而日本由于人口减少,长期来看内需处于持平状态。相反,以出口为代表的外需更多左右日本经济的好坏。近期伴随欧美货币政策的收紧,日本对美国、欧盟、东盟、亚洲四小龙的出口同比整体处于下行趋势(图表15)。今后欧美经济若进一步放缓,则会进一步对日本的出口形成压制,进而影响日本企业的业绩,对股价形成一定压制。

图表15:日本对主要经济体的出口同比 (%,三个月移动平均)

资料来源:日本财务省,中金公司研究部

日股上涨对货币政策与日元汇率的影响

目前,宽松的货币政策与日元的贬值是推动日股上行的因素之一。同时,我们认为日股若能持续上涨,今后对于货币政策以及日元汇率也会带去一定影响。

日股的持续上升会改善日本金融市场的风险偏好,市场的避险情绪或明显消退,进而会推动日元汇率的贬值。2023年5月19日时点,美日汇率上行至138附近并成为年内高点。我们认为当美日汇率超过140之后,日本当局或通过重新开启外汇干预的相关流程(口头干预→汇率检查→外汇干预)来牵制日元的快速走弱。参考2022年的经验,9月14日美日汇率突破144后日本当局实施了汇率检查,9月22日美日汇率突破145后日本当局实施了2.8万亿日元规模的外汇干预。

目前的日股大涨,日元贬值都在边际上推动日本央行对货币政策做出一定调整。我们认为日本央行对于调整货币政策的担忧主要集中在两个方面:①通胀目标(中长期核心通胀可以稳定超过2%)无法实现、②金融市场的扰动(股市大跌、日元大幅升值等)。目前的情况下,日本央行对“②金融市场的扰动”的担心有所消退。从结论上来说,日元贬值速度越快,日本央行货币政策调整的可能性越大,日元汇率的超速贬值或加大日本央行在今后会议中就做出调整的可能性。

[1]https://www.nikkei.com/article/DGXZQOUB122TZ0S3A410C2000000/

[2]https://www.jpx.co.jp/news/1020/20230331-01.html

[3]https://toyokeizai.net/articles/-/668776

[4]https://www.research.cicc.com/zh_CN/report?id=303346&entrance_source=ReportList

注:本文摘自中金公司2023年5月21日已经发布的《日经指数3万点的成因与展望》,分析师:

李刘阳(联系人) SAC 执业证书编号:S0080121120085 SFC CE Ref:BSB843

丁瑞(联系人) SAC 执证证书编号:S0080122010003 SFC CE Ref:BRO301

张文朗(分析员) SAC 执业证书编号:S0080520080009 SFC CE Ref:BFE988

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员