在经历了疫情反复、地缘政治扰动和全球贸易政策变化等多重事件之后,我国对外贸易伙伴和商品贸易类别都发生了结构性的变化。本文使用2018年和2019年均值与2021年与2022年均值对比,详细研究了我国贸易对象、商品结构以及重点商品全球市占率的变化,并结合上市公司海外营收与国际份额,从出口视角探寻新地缘政治格局下A股的投资机会。

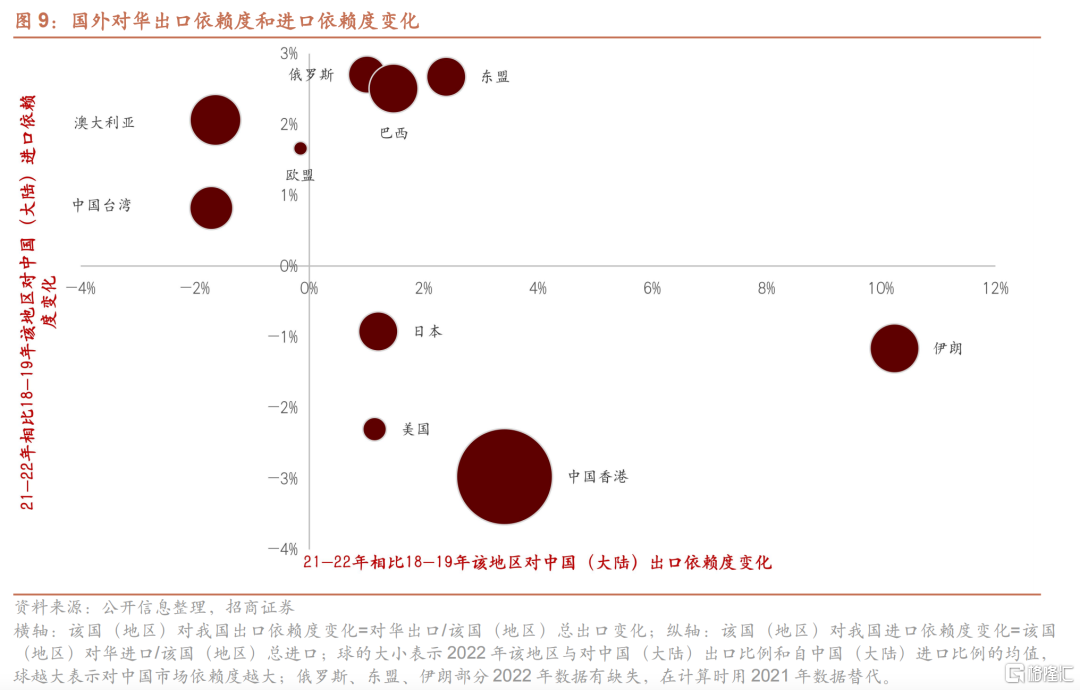

⚑ 贸易国别来看,未来对东盟等新兴市场的开拓将为我国出口提供更多韧性。过去几年我国积极开拓东盟、非洲、俄罗斯等新兴市场,相比疫情之前,对东南亚国家、拉丁美洲的进出口份额占我国总进出口金额中的比重有较大提升,由于欧美对华贸易的限制,欧盟、美国等国家/地区在我国的进出口占比下降。从进出口依赖度来看,多数国家/地区如美国、日本、中国香港、东盟、巴西等对我国的市场依赖度增加,对大陆出口占其总出口的比重提升,但美国、日本、中国香港等对大陆产品的进口依赖度在降低,东盟、巴西、俄罗斯、中国台湾等对大陆产品的进口依赖度在增加,3月的进出口数据进一步印证了这一点

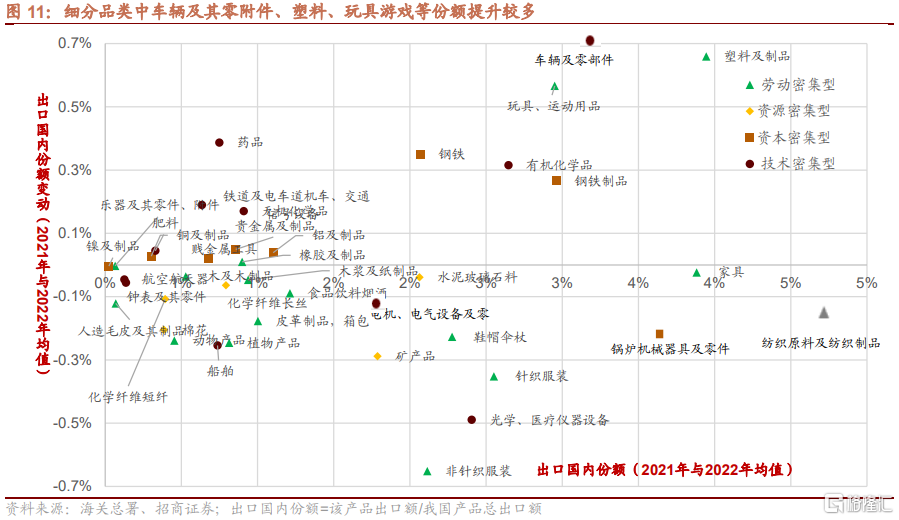

⚑ 产业链向高技术方向转移以及供应链的稳定优势将在我国对外贸易中发挥重要作用。相比疫情前,资本和技术密集型的产品如车辆及零部件、有机化学品、铁道交通设备、铜、铝制品等在我国的出口份额有普遍提升,相对劳动力密集或者资源密集型的商品如纺织针织物品、鞋靴产品、皮革毛皮产品等占比普遍下降。进口端,矿产品、农产品等偏原料端产品进口份额提升,也反应过去几年在疫情冲击下,我国供应链相对稳定的优势。

⚑ 商品类别上,初级产品仍然具有相对优势,优势制造业的崛起将是新的增长引擎。疫情之后我国初级产品如纺织品、小商品、石料、皮制品等出口国际占比有进一步提升,仍然具有相对优势,但出口对象逐渐从欧美日等国家向韩国、越南等地转移;机械电气设备出口竞争力提升明显,技术创新能力较强的龙头机械企业、具有制造优势或者自主创新能力较强的电子电气企业以及在新能源和智能驾驶领域建立起竞争优势的企业,将是出口新的增长动力,也有望在A股出海过程中获得更多超额受益。

⚑ 部分国家试图与我国脱钩断链,使得自主创新、国代替代需求更加迫切,相关领域企业投资价值凸显。近几年少数国家与我国贸易占其总贸易的比重明显减少,尤其是高新技术领域自我国进口明显下滑,对我国高新技术出口带来冲击的同时也提供了更多自主创新的机遇。近期随着欧盟委员会主席冯德莱恩、法国总统马克龙陆续访华,预计将为中欧经贸创造更多有利条件。

⚑ 结合上市公司海外营收占比与产品国际市占率,我们发现相比疫情之前,二者均提升的行业主要集中在以下两个方向:1)通过技术创新实现海外扩张的行业,如电子、汽车、电力设备及新能源、基础化工、医药、机械等;2)通过多元化并购布局实现海外扩张的行业,如家电、纺织服装、有色金属等。预计未来将在A股出海进程中贡献更多增量,相关领域也将孕育更多的投资机会。

风险提示:海外经济增长承压,需求不及预期。

01

前言

过去几年里,大国博弈和地缘政治冲突日渐激烈。尽管“逆全球化”思潮部分崛起、部分国家的打压制裁,对我国对外贸易带来较大挑战,但在这一过程中我国坚持更加高水平的开发,积极作为也为我国的对外贸易创造了更多的机遇。

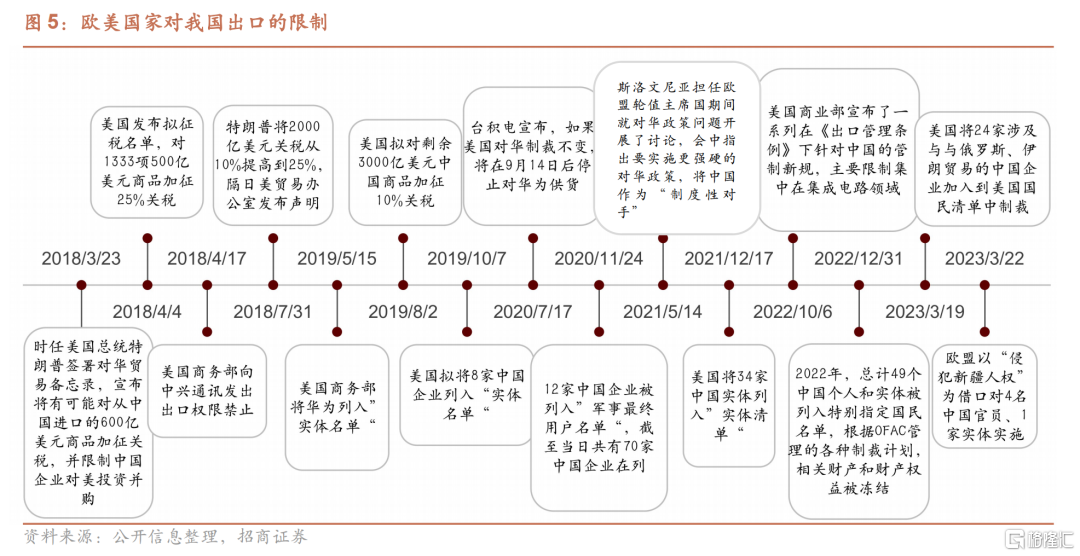

2017年开始美国对于供应链安全和贸易保护立法进程明显加快,各个领域都在以供应链安全为名,进行贸易保护;2018年美国开始意识到中国对其主导的世界政治秩序的挑战,进一步加剧对我国施压,尤其在经贸领域通过提高关税、将中国企业加入实体清单、对中国企业断供等一系列措施,制约中国科技企业的发展,以实现与中国的“脱钩断链”。至此中国经贸进入下行周期,尽管2020年疫情爆发,使得美国在防疫物资等领域对我国产品需求提升,经贸往来有所缓和,但随着疫情的缓解,美国对华贸易尤其是高新技术领域的压制仍在。

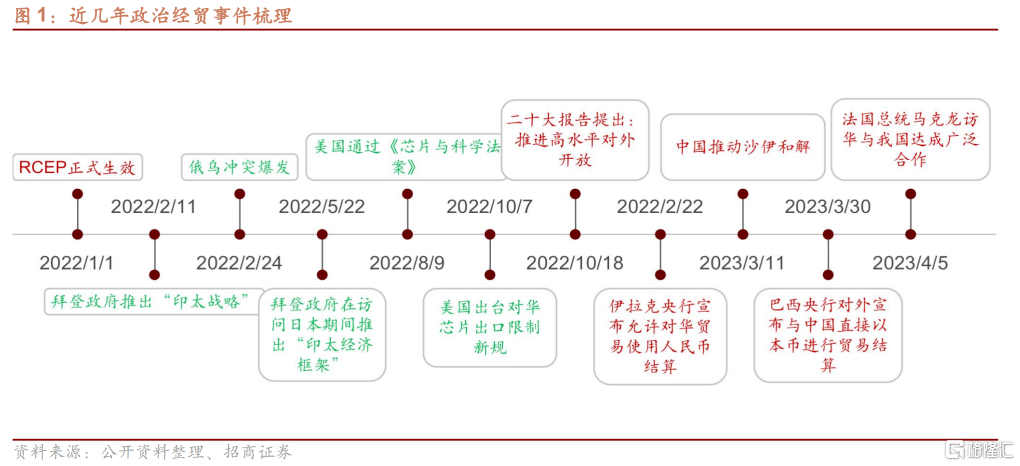

2022年随着俄乌冲突的爆发,地缘冲突空前激烈,美国在欧亚地区推动的大国博弈和地区对抗使得国际秩序和地缘政治格局发生重大变化。2022年2月份拜登政府正式推出“印太策略”,目标是在印太地区构建以意识形态为旗号、以遏制中国为目的的地区网络体系;5月份访问日本又推出“印太经济框架”,核心是打造排挤中国的“供应链同盟”;8月签署的《芯片与科学法案》扩大了对中国公司芯片制造设备的禁令范围,严格限制国际企业在华芯片设厂;10月美国进一步出台对对华芯片出口禁令。

面对部分国家制造的“逆全球化思潮”,我国选择了更高水平的开放。二十大报告中,明确提出“推进高水平对外开放。依托我国超大规模市场优势,以国内大循环吸引全球资源要素,增强国内国际两个市场两种资源联动效应,提升贸易投资合作质量和水平。稳步扩大规则、规制、管理、标准等制度型开放。推动货物贸易优化升级,创新服务贸易发展机制,发展数字贸易,加快建设贸易强国。合理缩减外资准入负面清单,依法保护外商投资权益,营造市场化、法治化、国际化一流营商环境。……。深度参与全球产业分工和合作,维护多元稳定的国际经济格局和经贸关系”。

全球去美化思潮开始崛起,我国也在积极寻求与更广泛国家更高水平的合作。一方面,从俄乌冲突开始后,美国在全球的统治地位在不断削弱,多极化的格局正在进一步强化。另一方面,越来越多的国家/地区开始出现“去美元化”,今年2月份伊拉克央行宣布允许对华贸易使用人民币结算;3月巴西央行对外宣布与中国直接以本币进行贸易结算;中国进出口银行与沙特阿拉伯国家银行在3月成功落地首笔人民币贷款合作;此外还有俄罗斯、伊朗、阿联酋、印度、新加坡、委内瑞拉、土耳其等三十多个国家开始在外贸或投资领域转向使用人民币,美元霸权或将逐渐削弱。

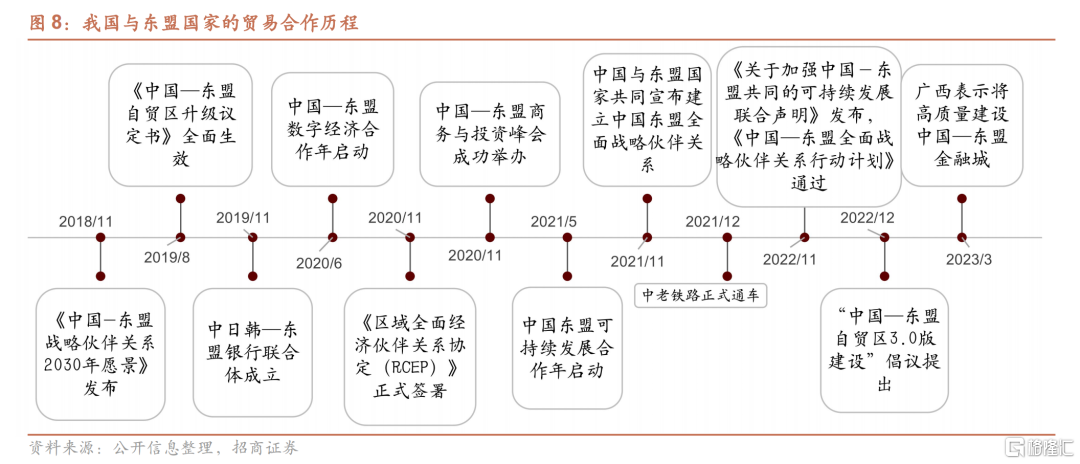

而我国自1991年中国-东盟建立对话关系以来,与东盟关系日益密切;中老铁路、印尼雅万高铁、中新共建国际陆海贸易新通道、中印和中马“两国双园”等一批重大基础设施项目顺利实施,我国与“一带一路”国家合作继续深化;2022年1月RCEP正式生效,标志着全球人口最多、经贸规模最大、最具发展潜力的自由贸易区正式落地,近期推动沙伊和解、法国总统马克龙访华与我国达成广泛合作等事件,均对我国的外部条件带来积极影响,以上也是近期我国对外贸易超预期增长的重要原因。

整体来看,当前大国博弈急剧冲高,我国面临的外部环境不断变化,一方面,部分国家对华打压持续,与华脱钩断链继续上演;另一方面,全球去美思潮崛起,我国以更加开放的姿态寻求,与更多国家的合作共赢。在这一过程中,我国的对外贸易格局也面临更多的机遇与挑战,本文将详细拆解近年来我国对外贸易结构的变化,从出口视角看新地缘政治格局下A股的投资机会。

02

进出口国别/地区分布及变化

2018年,随着“保护主义”思想抬头,“逆全球化”开始在全球蔓延,美国对中国多种商品加征关税;2020年初新冠疫情爆发,由于各个国家和地区采取不同的管控措施,使得全球货物运输紧张,航运价格上涨,甚至造成了严重的供应链短缺;同年11月,东盟、中、日、韩以及澳大利亚、新西兰等亚太15国正式签署RCEP,亚太地区贸易自由化进入新高度;2021年,俄乌冲突爆发,能源价格暴涨,全球供应链再次面临挑战。这些事件对我国乃至全球贸易以及供应链安全产生了深远影响,从2018年以来,我国的贸易伙伴和主要贸易商品类别,都发生了结构性的改变,这里我们以2018、2019年的进出口数据为一组,2021和2022年为一组,分别取均值,对两组数据进行比较,观察近些年来我国进出口所发生的一些结构性变化。

1、进出口国别/地区变化:疫情之后东盟超越欧盟成为我国第一大贸易伙伴

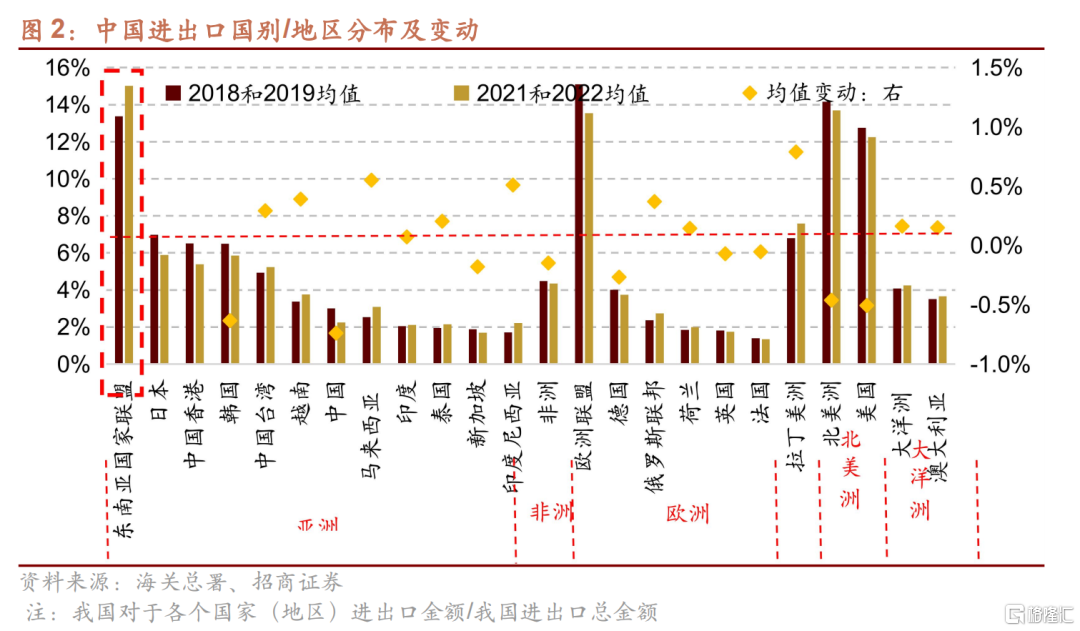

进出口总体来看,2019年之前欧盟是中国第一大贸易主体。2018年和2019年均值来看,我国对欧盟进出口占我进出口总额的15.1%,其次对东南亚出口占我国出口总额的13.4%,对美国、日本、中国香港、韩国、中国台湾进出口占我国进出口总额的比重分别为12.7%、7.0%、6.5%、6.5%、4.9%。占我国进出口总额前十的国家地区依次还有德国、澳大利亚、越南。

疫情之后,对东南亚国家、拉丁美洲的进出口份额占我国总进出口金额中的比重有较大提升,欧盟、美国、日本、中国香港、韩国等国家/地区在我国的进出口占比下降。用2021年及2022年的均值和2018年及2019年的均值做对比,可以发现疫情之后,对东南亚国家的进出口份额占比从此前的13.4%提升至15.0%,东盟超越欧盟成为我国第一大贸易伙伴。其中对越南进出口提升了0.4个百分点,对马来西亚进出口提升了0.5个百分点,对泰国进出口提升了0.2个百分点。而另一方面,对欧盟进出口占总进出口的比重减少了1.5个百分点至13.5%,其中对德国进出口占比减少了0.3个百分点,对英国、法国进出口均减少0.1个百分点;对美国、日本、中国香港、韩国的进出口占比分别下降0.5、1.1、1.1、0.6个百分点。

2023年1-3月份最新数据显示,对东南亚国家进出额占我国进出口总额的比重进一步上升至15.8%,对欧盟进出口占维持在13.5%,对美国降至11.2%。

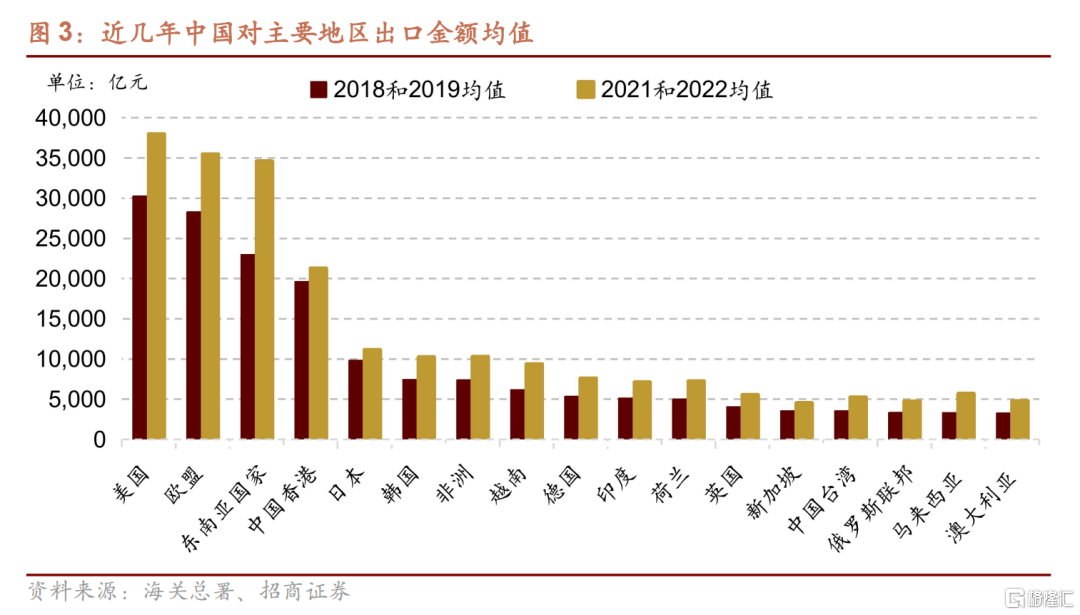

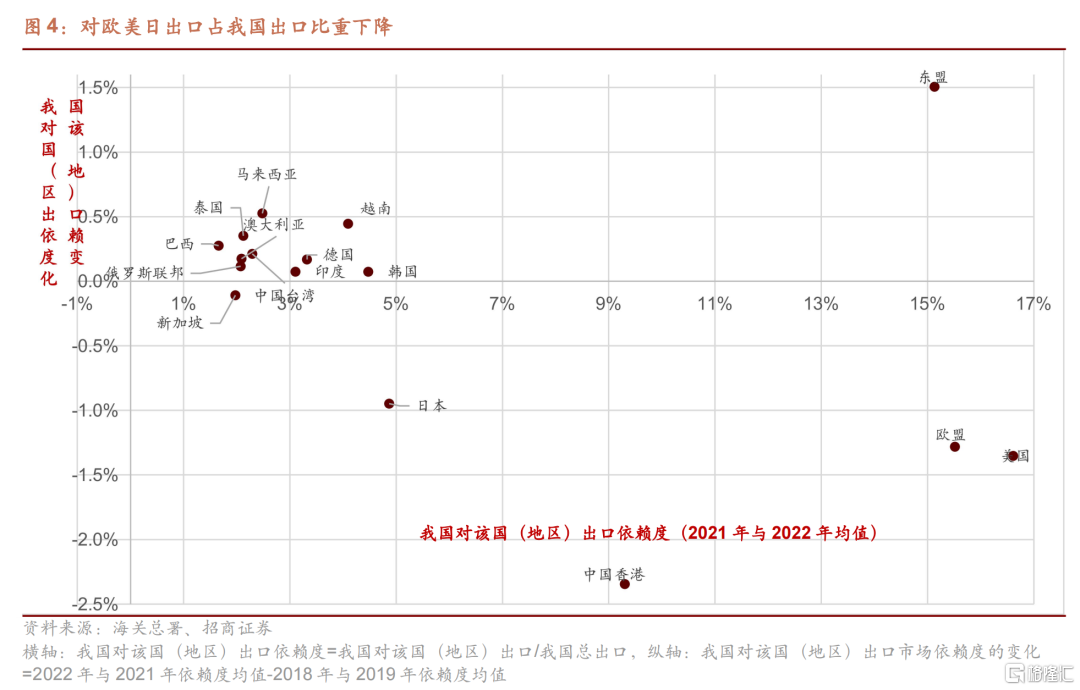

2、出口国别/地区变化:对美日出口占比下降,对东盟出口占比提升

疫情之前,美国、欧盟、东南亚国家、中国香港、日本、韩国是我国的主要出口国家/地区。根据海关数据,美国作为我国最大的出口市场,2018和2019年两年平均出口金额达到3.02万亿人民币,占我国出口总金额的17.97%;由于中国香港是大陆重要的转口贸易中心,香港与大陆的进出口贸易额常年保持高位,2018和2019两年出口金额均值为1.96万亿人民币,居于前列。

疫情之后,美国仍然是我国最大的商品出口市场,2021年和2022年出口金额均值达到3.79万亿,较疫情前上涨25%,但占比有所下降,占总金额比例为16.62%,下降1.4个百分点;其次是欧盟,最近两年出口金额均值增长25.43%,出口份额占比为15.52%。东南亚国家、中国香港、日本、韩国和越南占比分别为15.1%、9.31%、4.87%、4.47%和4.09%, 仍然为我国的主要出口市场。

截止到2023年3月,东南亚国家成为我国最大的商品出口市场,2023年1-3月对其出口金额达到9549.2亿人民币,占我国出口总金额比重提升至16.9%;其次是欧盟,2023年1-3月对其出口金额达到8666.7亿人民币,占总金额比例为15.3%;美国紧随其后,2023年1-3月对其出口金额达到7917.9亿人民币,占总金额比例为14.0%。中国香港、日本、韩国占比分别为7.5%、5.0%、4.7%,仍为我国的主要出口市场。

疫情前后对比来看,美国、欧盟、东盟、中国香港以及日韩仍然是我国出口前六的国家/地区,其中美国、欧盟、中国香港、日本在我国出口中的占比有不同程度下降,对东南亚国家、韩国出口占比提升。

自2018年起,欧美持续对我国出口进行限制,对华关税实施的强度和范围不断扩大,2021年欧盟理事会通过《欧盟两用物项出口管制条例》表示欧美在对华出口管制问题上达成统一。由此导致,2021年和2022年出口均值相比2018年和2019年均值来看,我国对美国的出口占比从18.0%降低至16.6%,对欧盟的出口占比从16.8%降低至15.5%。而对东南亚国家的出口占比有明显提升,2021和2022年的出口金额均值较2018年和2019年均值上涨50.8%,占比从13.6%提升至15.13%。

近期欧盟委员会主席冯德莱恩、法国总统马克龙陆续访华,中法两国签署农业食品、科技、航空、民用核能、可持续发展、文化等领域多项双边合作文件;一系列协议的签署扩大了法国对华航空航天器;核反应堆、锅炉、机械器具及零件、铁道车辆、轨道装置信号设备等品类的出口规模,并在船舶品类上大幅扩大对华进口,中欧经贸规模预计进一步扩大。

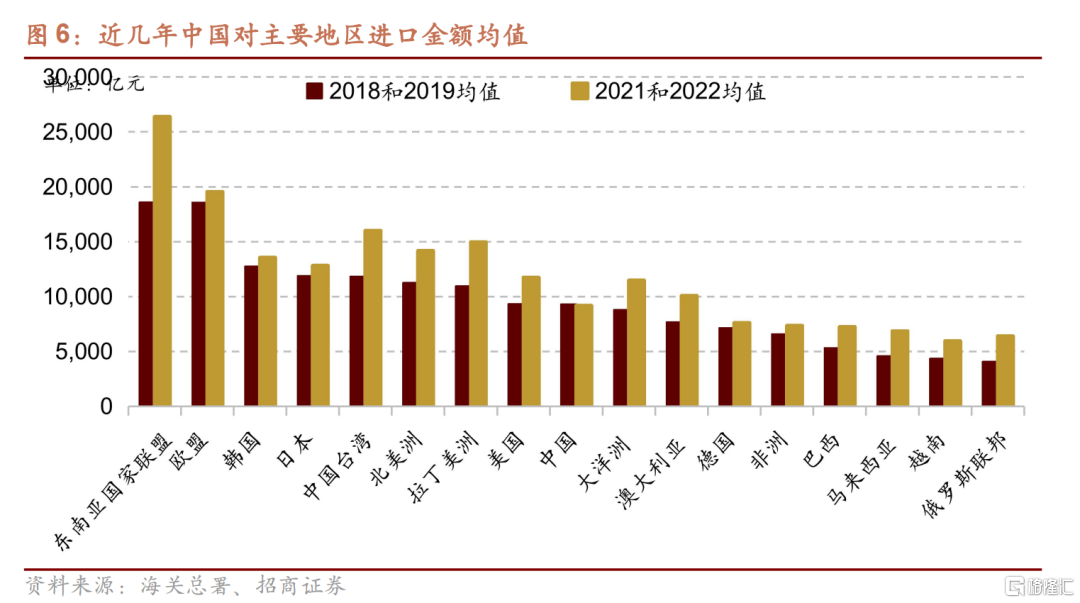

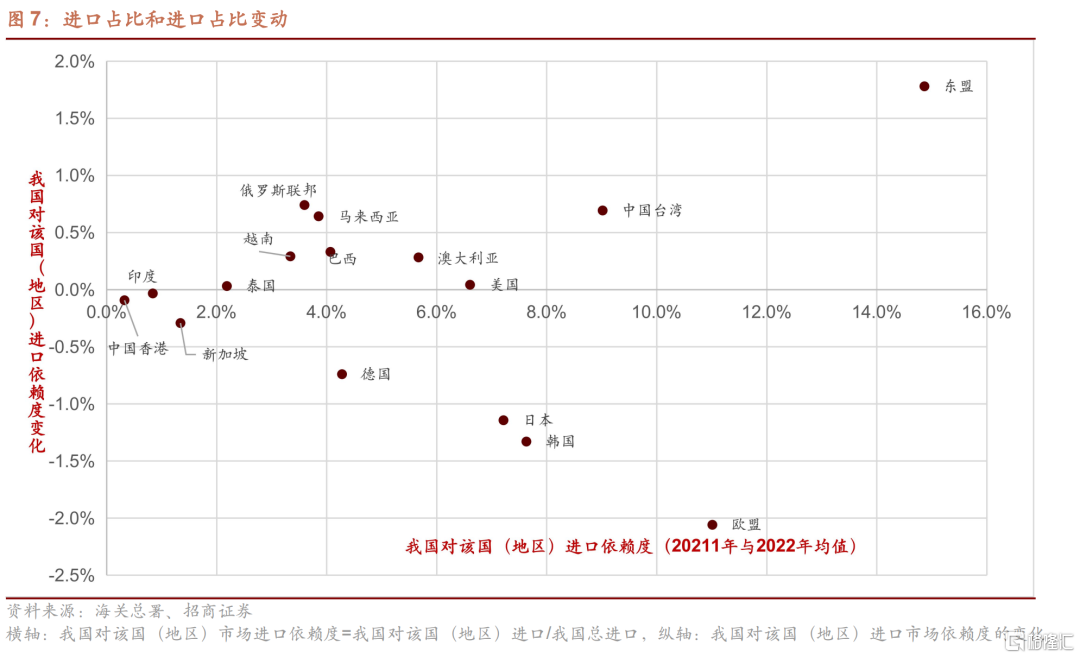

3、进口国别/地区变化:东盟超越欧盟,成为我国第一大进口来源地

我国进口贸易方面,主要以上游资源品以及工业中间品为主,整体进口金额与原油、铁矿石等大宗价格高度相关,因此我国货物的主要进口国家及地区集中在资源性国家和制造业国家。

根据2018年和2019年进口金额均值数据,东南亚国家和欧盟是我国主要进口主体,占我国进口总额的均值均达到13.1%,其次从韩国、日本、中国台湾进口金额分别为1.27、1.19和1.18万亿人民币,分布较为均匀,共计占我国进口总金额的25.64%,产品主要包括电子元件,集成电路等中间品;美国、澳大利亚、德国在我国进口份额中占比分别为6.57%、5.39%、5.02%,进口产品主要以资源品为主。

疫情之后,用2021年和2022年均值来看,进口占比较高的依次是东南亚国家、欧盟、中国台湾、韩国、日本、美国、澳大利亚、德国等。其中从东南亚国家进口相比疫情之前大幅提升41.85%至2.64万亿人民币,占比约14.9%,东盟也超越欧盟成为我国第一大进口来源地;从欧盟进口占总进口金额的比重为11.0%,中国台湾、韩国、日本、美国、澳大利亚进口份额分别为9.0%、7.6%、7.2%、6.6%、5.7%。

最新1-3月份数据来看,我国对美国进口比重有所提升,进口占比较高的依次是东南亚国家、欧盟、美国、中国台湾、澳大利亚、日本、韩国等。其中从东南亚国家进口占比达14.4%;从欧盟进口占总金额比重为11.1%,美国、中国台湾、澳大利亚、日本、韩国进口份额分别为 7.5%、7.2%、6.3%、6.3%、6.2%。

对比疫情之前,我国进口份额中,从东南亚国家的进口占比明显提升,其次对中国台湾、澳大利亚、俄罗斯等进口份额有所提升,而从欧盟、韩国、日本进口份额有不同程度下降。

近些年我国与东盟国家的贸易合作日益密切。2020年之后RCEP的签订,大幅增加了中国与东盟双边的贸易往来,同时随着东盟国家的产业链逐渐成熟,中国对其中间品进口比例进一步提高。

对中国台湾地区的进口商品主要集中在电机电器、录音等设备及零件方面,2022年约占大陆对中国台湾地区进口总金额的76.91%,主要以半导体、集成电路为主。随着近年来对集成电路的需求进一步提升,芯片行业对台企的进口需求持续增加,根据海关数据,2022年大陆在集成电路方面对中国台湾地区的进口需求相较2018年上涨了64.45%,占总金额的比例达到66.8%,因此大幅拉动了大陆对中国台湾地区的进口总需求。此外对俄罗斯、马来西亚等国家进口依赖度均有提升。

4、小结

总结来看,过去几年我国积极开拓东盟、非洲、俄罗斯等新兴市场,相比疫情之前,对东南亚国家、拉丁美洲的进出口份额占我国总进出口金额中的比重有较大提升。而由于欧美对华贸易的限制,欧盟、美国等国家/地区在我国的进出口占比下降。

出口方面,疫情之后美国仍然是我国最大的商品出口市场,美国、欧盟、东盟、中国香港以及日韩仍然是我国出口前六的国家/地区,其中美国、欧盟、中国香港、日本在我国出口中的占比有不同程度下降,对东南亚国家、韩国出口占比提升,尤其随着RCEP红利的不断释放,我国对东南亚国家的出口占比有明显提升。进口方面,从东南亚国家的进口占比明显提升,其次对中国台湾、澳大利亚、俄罗斯等进口份额有所提升;而从欧盟、韩国、日本进口份额有不同程度下降。

从进出口依赖度来看,多数国家/地区如美国、日本、中国香港、东盟、巴西等对我国的市场依赖度增加,对大陆出口占其总出口的比重提升。而美国、日本、中国香港等对大陆产品的进口依赖度在降低,东盟、巴西、俄罗斯、中国台湾等等大陆产品的进口依赖度在增加。

总结来看,尽管部分国家/地区试图与华脱钩断链,但全球化大的浪潮仍在,合作共赢互惠互利是除了少数国家以外全球其他国家的共同利益诉求,我国与全球多数国家地区的贸易仍有广阔的空间。

03

进出口类别分布及变化

上文从国别角度对我国进出口的结构在过去几年受新冠疫情等诸多事件影响发生的变化进行了讨论;从商品类别角度来说,美国对我国高端制造业进行了大量的技术封锁,禁止对华出口某些重要行业的关键零部件,使得国内一些下游产品的生产面临严重的供应链短缺甚至断裂,叠加疫情、俄乌冲突以及大宗商品价格暴涨等原因,国内的进出口商品类别结构在疫情前后也发生了一定程度的变化,与上部分相同,我们采用2018、2019年的均值数据和2021、2022年的均值数据,通过两组数据的对比,观察近几年来国内进出口贸易的商品类别所发生的实际变化,商品分类规则上,我们选择HS编码为分类标准。

1、出口类别占比及变化

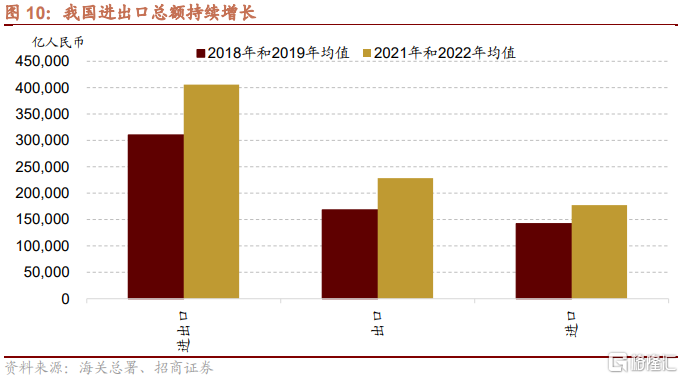

(1)出口总额变化

整体来看,近几年我国进出口总量持续增长。进出口总额从疫情前两年的均值310278亿元人民币提升至疫情后两年的405843亿元人民币,累计增长30.8%;同期出口从168260亿元人民币提升至228501亿元人民币,累计增长35.8%;同期进口额从142018亿元人民币提升至177343亿元人民币,累计增长24.9%。

(2)化学品、农产品、车辆运输设备、塑料制品等大类行业出口份额提升

商品类别来看,在我国全部出口份额中,化工及制品、农产品、运输设备、贱金属及制品、塑料制品份额占比提升,纺织制品、机电产品、光学精密仪器等出口占比下降。对比2021年和2022均值与2018年和2019年均值,在我国全部对外出口产品中,化工及制品占比提升最大,由5.3%提升至6.6%;其次车辆、航空器、船舶相关运输设备占比从4.6%提升至5.4%,到2023年2月份,这一占比进一步提升至6.8%;贱金属及制品占比从7.4%提升至8.1%,2023年2月进一步提升至8.5%;塑料橡胶及制品占比从4.2%提升至4.8%。

出口占比下降最为明显的是纺织制品,占比从10.6%下降至9.0%,2023年2月进一步下降至8.03%;其次机电音像占比从43.7%下降至42.4%,2023年2月进一步下降至41.7%;光学、照相、医疗等仪器占比从3.2%下降至2.6%,2023年2月进一步下降至2.2%;此外生皮皮革、矿产品、植物产品、活动物、食品饮料等出口份额均有不同程度的下降,占比分别下降0.3%、0.3%、0.2%、0.2%、0.1%。

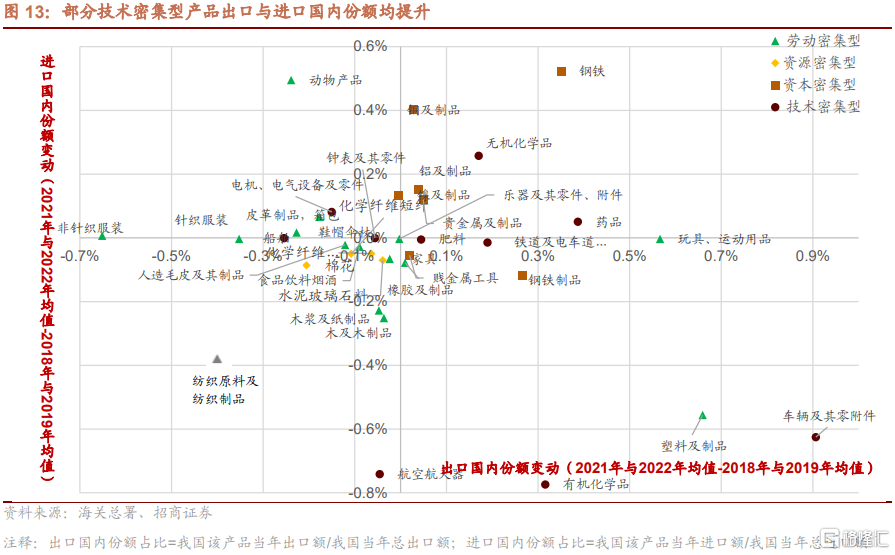

细分品类中车辆及其零附件、塑料及其制品、玩具、游戏及其零附件、有机化学品等占比提升相对明显。采用相同口径更加细分的来看,在我国总出口中,运输设备中车辆及其零附件由此前的3.0%提升至3.9%,2023年2月进一步提升至5.4%;塑料橡胶及制品中塑料及其制品出口占比从3.3%提升至3.9%;杂项制品中玩具、游戏及其零附件占比从2.4%提升至3.0%。占比下降的品类主要集中在纺织制品如非针织服装和针织服装等。

2、进口类别占比变化

矿产品、农产品等偏原料端产品进口份额提升,车辆运输设备、光学仪器、化学制品等在我国进口份额下降

大类行业来看,在我国全部进口份额中,矿产品、植物产品 、贱金属及制品、动物产品等份额占比提升,运输设备、光学、医疗等仪器、机电音像进口占比下降。对比2021年和2022均值与2018年和2019年均值,我国进口产品中,矿产品占比提升最大,由24.1%提升至27.1%,2023年2月占比进一步提升至30.8%;其次植物产品占比从2.9%提升至4.0%,2023年2月占比进一步提升至5.5%;贱金属及制品占比从4.8%提升至5.8%。

占比下降最为明显的是车辆、航空器、船舶等相关运输设备,占比从5.0%下降至3.7%,2023年2月占比进一步下降至3.2%;其次光学、医疗等仪器占比从5.0%下降至3.7%,2023年2月进一步下降至3.0%;机器、机械器具等进口占比从33.5%下降至32.3%,2023年2月进一步下降到26.3%;塑料及制品占比从4.2%下降至3.6%,2023年2月进一步下降至3.2%。

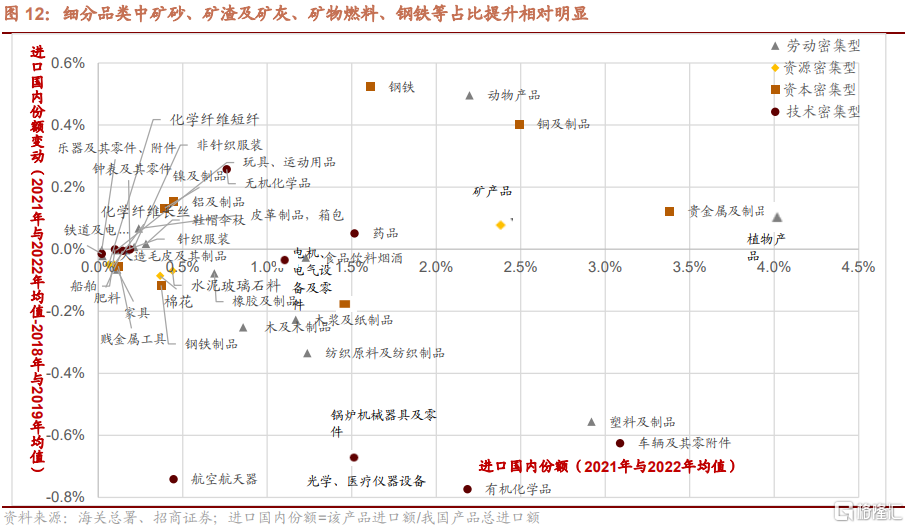

细分品类中矿砂、矿渣及矿灰、矿物燃料、钢铁、谷物、动植物等占比提升相对明显。采用相同口更加细分的来看,在我国总进口中,矿产品中矿砂、矿渣及矿灰由此前的7.2%提升至9.2%,矿物燃料进口占比从16.5%提升至17.4%,2023年2月占比进一步提升至20.2%;贱金属及制品中钢铁从1.1%提升至1.6%。占比下降的品类主要是有机化学品、光学、照相、医疗等设备及零附件、核反应堆机械器具及零件等。

3、小结

综合以上对比,我国进出口品类的变化可以总结如下:

第一:从我国出口份额占比变动来看,我国在全球产业链中的分工地位逐渐向高技术含量方向转移。相比疫情前,资本和技术密集型的产品如车辆及零部件、有机化学品、铁道交通设备、铜、铝制品等在我国的出口份额有普遍提升。而相对劳动力密集或者资源密集型的商品如纺织针织物品、鞋靴产品、皮革毛皮产品等占比普遍降低。

第二:进口份额方面,矿产品、农产品等偏原料端产品进口份额提升,车辆运输设备、光学仪器、化学制品等在我国进口份额下降。这也在一定程度上反应,过去几年在疫情的冲击下,海外供给波动较大,而我国疫情控制相对较好,供给相对稳定,制造业产品出口份额提升,带动更多的原材料需求,因此矿产品、农产品、金属等偏原料端的产品进口份额提升较多。

主要原因在于,一方面,在全球分工贸易的发展过程中,我国的制造优势已经从过去的廉价劳动力成本优势逐渐转化成深度参与全球产业链而形成的完备的工业生产体系,联合国工业发展数据显示,我国是全球唯一拥有全部制造业门类的国家,在全球500种主要工业品中,我国约有230种产量居全球首位。另一方面,十九大报告明确提出迈向全球产业链中高端,在制造业升级、科技强国的战略背景下,我国在很多偏中高端制造业领域都逐渐取得突破,2022年我国电动汽车出口增长131.8%、锂电池同比增长86.7%、光伏产品增长67.8%,并且在全球的市占率不断提升。

后续来看,我国具有完备产业链优势、附加值不断提高的制造业领域将是未来出口的核心支撑,也是A股投资需要重点关注的方向。此外,当前全球制造业进一步向智能化时代迈进,数字化、信息化将是制造业及产业链发展的重中之重,也将为A股提供更多投资机会。

04

总结

整体来看,当前大国博弈急剧冲高,我国面临的外部环境不断变化,一方面,部分国家对华打压持续,与华脱钩断链继续上演;另一方面,全球去美思潮崛起,我国以更加开放的姿态寻求与更多国家的合作共赢。在这一过程中,我国的对外贸易格局也面临更多的机遇与挑战。

贸易国别来看,未来对东盟等新兴市场的开拓将为我国出口提供更多韧性。过去几年我国积极开拓东盟、非洲、俄罗斯等新兴市场,相比疫情之前,对东南亚国家、拉丁美洲的进出口份额占我国总进出口金额中的比重有较大提升,由于欧美对华贸易的限制,欧盟、美国等国家/地区在我国的进出口占比下降。从进出口依赖度来看,多数国家/地区如美国、日本、中国香港、东盟、巴西等对我国的市场依赖度增加,对大陆出口占其总出口的比重提升,但美国、日本、中国香港等对大陆产品的进口依赖度在降低,东盟、巴西、俄罗斯、中国台湾等对大陆产品的进口依赖度在增加。3月的进出口数据进一步印证了这一点。

产业链向高技术方向转移以及供应链的稳定优势将在我国对外贸易中发挥重要作用。相比疫情前,资本和技术密集型的产品如车辆及零部件、有机化学品、铁道交通设备、铜、铝制品等在我国的出口份额有普遍提升,相对劳动力密集或者资源密集型的商品如纺织针织物品、鞋靴产品、皮革毛皮产品等占比普遍下降。进口端,矿产品、农产品等偏原料端产品进口份额提升,也反应过去几年在疫情冲击下,我国供应链相对稳定的优势。

商品类别上,初级产品仍然具有相对优势,优势制造业的崛起将是新的增长引擎。疫情之后我国初级产品如纺织品、小商品、石料、皮制品等出口国际占比有进一步提升,仍然具有相对优势,但出口对象逐渐从欧美日等国家向韩国、越南等地转移;机械电气设备出口竞争力提升明显,技术创新能力较强的龙头机械企业、具有制造优势或者自主创新能力较强的电子电气企业以及在新能源和智能驾驶领域建立起竞争优势的企业,将是出口新的增长动力,也有望在A股出海过程中获得更多超额受益。

部分国家试图与我国脱钩断链,使得自主创新、国代替代需求更加迫切,相关领域企业投资价值凸显。近几年少数国家与我国贸易占其总贸易的比重明显减少,尤其是高新技术领域自我国进口明显下滑,对我国高新技术出口带来冲击的同时也提供了更多自主创新的机遇。近期欧盟委员会主席冯德莱恩、法国总统马克龙陆续访华,预计为中欧经贸创造更多有利条件。

结合上市公司角度海外营收占比与产品国际市占率,我们发现相比疫情之前,二者均提升的行业主要集中在:1)通过技术创新实现海外扩张的行业,如电子、汽车、电力设备及新能源、基础化工、医药、机械等;2)通过多元化并购布局实现海外扩张的行业,如家电、纺织服装、有色金属等。预计未来将在A股出海进程中贡献更多增量,相关也将孕育更多的投资机会。

本文选自:招商证券研究报告

分析师:陈星宇 耿睿坦 张夏

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员