摘要

1、这一轮大家都关注了疫后复苏,但没有关注外围的货币收紧所带来的不利影响:

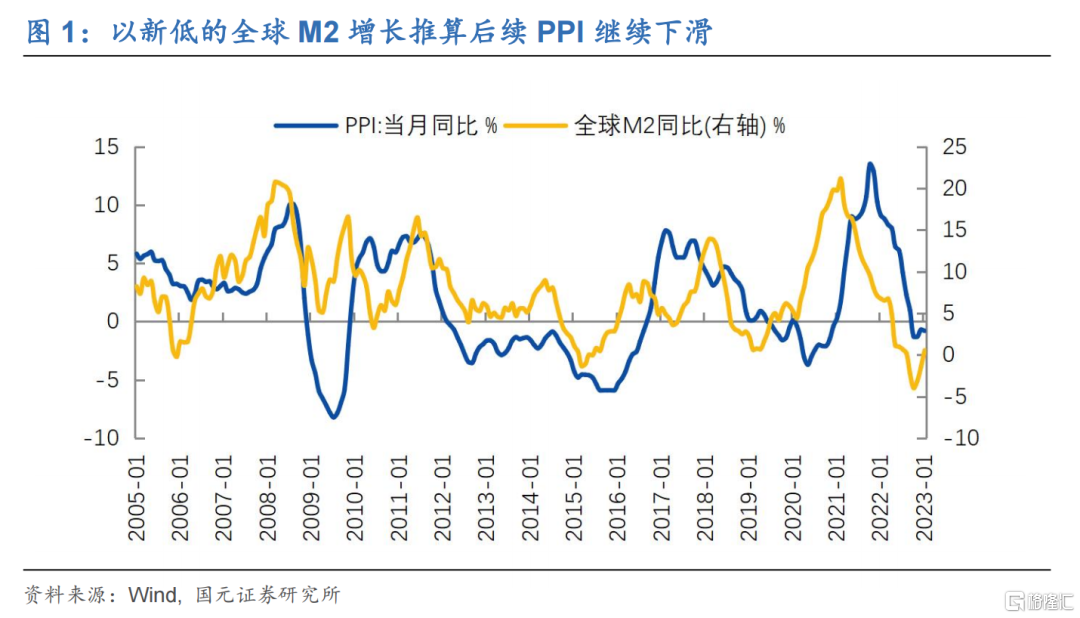

1)发达国家的鹰派加息的直接后果是:全球的货币增长因此而大幅下降,继而从金融属性的角度压制了大宗商品的价格;

2)PPI的下滑尚未结束,后续PPI可能会下滑到-5%附近甚至更低的水平。

2、商品的预期差在这个时点显得非常重要,毕竟之前我们没有经历过这种内外政策的巨大背离:

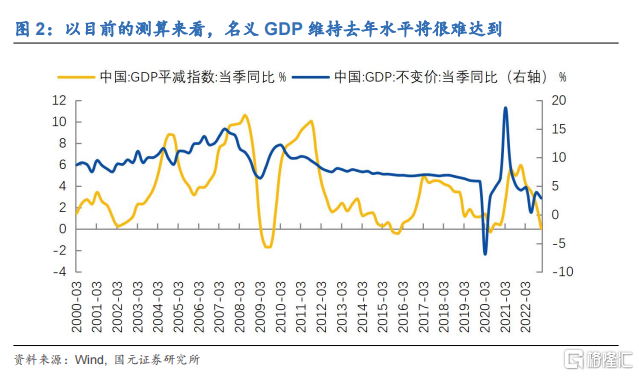

1)如果商品价格还会深跌的话,这种复苏就显得更加非主流,荣枯真正的分水岭是名义增长率,虽然GDP往上抬了,但价格也许还会扯着名义增长率往下走;

2)今年的名义增长率也许不如去年Q4,PPI可能会拖累名义增长率2.6%左右,CPI已经对名义增长率造成了0.7%的拖累,如果让今年的名义增长率与去年Q4持平的话,GDP必须要升至6.2%或以上;

3)在这种全球价格收缩的环境之下,今年的企业表观感受甚至可能不如去年。

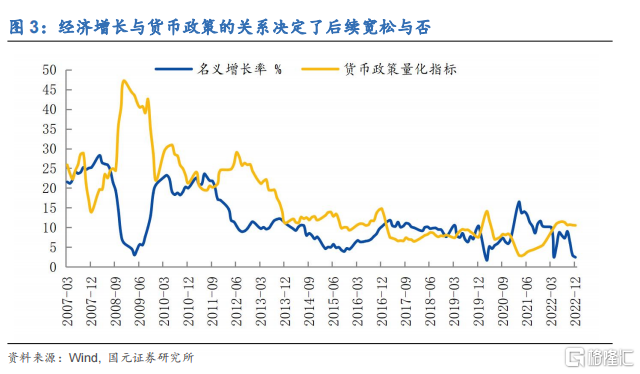

3、当前的周期可能仍然在左侧,货币政策应该还在宽松的状态之内,后续降准和降息都可能看到:

1)必须要知晓的事实是:去年面对着起起落落的经济增长,货币政策的表现非常冷静,在去年Q2和Q4因疫情而导致的经济短时衰退时,货币政策并没有相应放宽货币去对冲经济增长,因此,现在货币政策的位置和去年Q3的基本面是匹配的;

2)如果今年的名义增长率还不如去年Q4的话,那应和去年Q3差得更远,这导致货币政策不但不会因为疫后复苏而收紧,反而可能会更坚定地走在宽松的道路上;

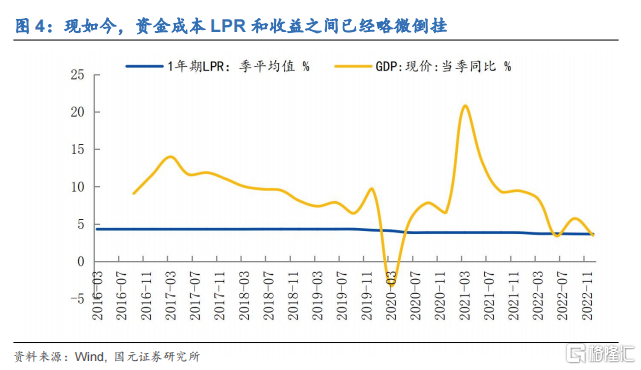

3)LPR代表着资金成本,而名义增长率则代表着资金回报率,现如今,资金成本和收益之间已经略微倒挂。一旦后续名义增长率有更为明显的降幅,降息是一个必选项。

4、至于何时周期才能走到右侧,其必要条件是PPI需要终止下行,这不是个短期能完成的事情:

1)经验上,在美欧中日四大经济体中,最少有两个经济体施行了明确的宽松政策,且各自的宽松至少维持一年时间,才有可能止住PPI下行的步伐;

2)PPI的见底至少要等到今年临近年末之时,今年绝大部分的时间里,货币政策应还是宽松的。

5、今年的流动性是第一配置线索,剩余流动性是第二配置线索:

1)所谓流动性是赌货币宽松,当前纯债品种的配置价值是可观的,前期利率债和信用利差已经大幅price-in了经济的疫后复苏所遭受的利空,但对后续回报率的下降及货币宽松定价不足;

2)所谓剩余流动性,是在流动性和实体产生裂口的情形之下,赌资产荒的深化和短期不可证伪的资产行情。一方面我们可以在利率债上适当维持长久期,另一方面,成长股科技股的行情也许还没有走完。

风险提示:疫情反复超预期,地缘政治冲突超预期

正文

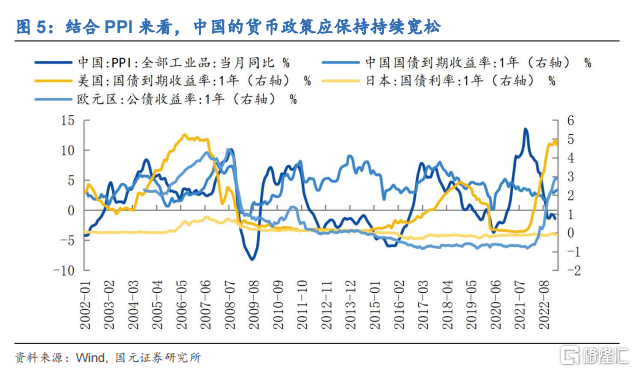

这一轮大家都关注了疫后复苏,但没有关注外围的货币收紧所带来的不利影响。美国等发达国家的鹰派加息的直接后果是:全球的货币增长因此而大幅下降,继而从金融属性的角度压制了大宗商品的价格。当然,目前我们虽然已经看到了PPI的明显下滑,但从目前新低的全球M2增长推算,这种下滑尚未结束,后续PPI可能会下滑到-5%附近甚至更低的水平。

商品的预期差在这个时点显得非常重要,毕竟之前我们没有经历过这种内外政策的巨大背离。

1)如果商品价格还会深跌的话,这种复苏就显得更加非主流,荣枯真正的分水岭是名义增长率,虽然GDP往上抬了,但价格也许还会扯着名义增长率往下走。只有名义增长率才能代表企业通过经营业务所获取利润的能力,也只有名义增长率才能表达企业的冷暖体感。而价格向下重估对名义增长率的拖累不容小视,简单测算的话,如果PPI今年向下的幅度为5.7个百分点左右的话,那名义增长率受此影响将被拖累2.6个百分点。

2)照此推算的话,也许今年的企业表观感受甚至不如去年。GDP改善只代表着产品销路好,但价格向下代表着单个产品毛利率的减少。除了PPI可能会压降2.6个百分点名义增长率之外,CPI当前已经压降名义增长率的幅度为0.7个百分点左右,这意味着,如果让今年的名义增长率维持在去年Q4的水平的话,GDP必须要升至6.2%或以上,这是个很难达成的目标。

当前的周期可能仍然在左侧,那么,货币政策应该还在宽松的状态之内。

1)去年面对着起起落落的经济增长,货币政策的表现是非常冷静的,这是货币继续宽松的一个重要安全垫。可以看到,货币政策在去年两次因疫情而导致的经济短时衰退时,并没有相应放宽货币去对冲经济增长,因此,现在货币政策的位置和去年Q3的基本面是匹配的,如果今年的名义增长率还不如去年Q4的话,那应和去年Q3差得更远,这导致货币政策不但不会因为疫后复苏而收紧,反而可能会更坚定地走在宽松的道路上。

2)从价的角度来说,LPR代表着资金成本,而名义增长率则代表着资金回报率,现如今,资金成本和收益之间已经略微倒挂。往后看的话,如果资金回报率较去年Q4继续下降的话,则资金成本和收益之间的倒挂幅度会更大,这意味着,当前的宏观政策尚没有对接下来的经济回报率的下降出台应对政策,一旦后续名义增长率有更为明显的降幅,那么降息也变成了一个必选项。

至于何时周期才能走到右侧,其必要条件是PPI需要终止下行,这不是个短期能完成的事情。历史上,在美欧中日四大经济体中,最少有两个经济体施行了明确的宽松政策,且各自的宽松至少维持一年时间,才有可能止住PPI下行的步伐。当前来看,在过去一年的时间里,只有中国是宽松的,且中国宽松的幅度很明显要低于美欧收紧的幅度,照此来看,PPI的见底至少要等到今年临近年末之时,今年绝大部分的时间里,货币政策应还是宽松的。

在资产配置上,后续应该还是债券时间。今年的流动性是第一配置线索,纯债品种的投资性价比在各类资产中应居前,况且,前期利率债和信用利差已经大幅price-in了经济的疫后复苏所遭受的利空,但对后续回报率的下降及货币宽松定价不足,当前纯债品种的配置价值是可观的;剩余流动性则是今年配置的第二大线索,在流动性和实体产生裂口的情形之下,我们可以在利率债上适当维持长久期,也要关注成长股科技股的行情也许还没有走完。

注:本文来自国元证券于2023年4月10日发布的《我们重视的和我们忽视的:我们仍然走在货币宽松的大道上》;分析师:杨为敩

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员