摘要

核心结论:

1. 一季度“最不基本面”,二三季度“最基本面”

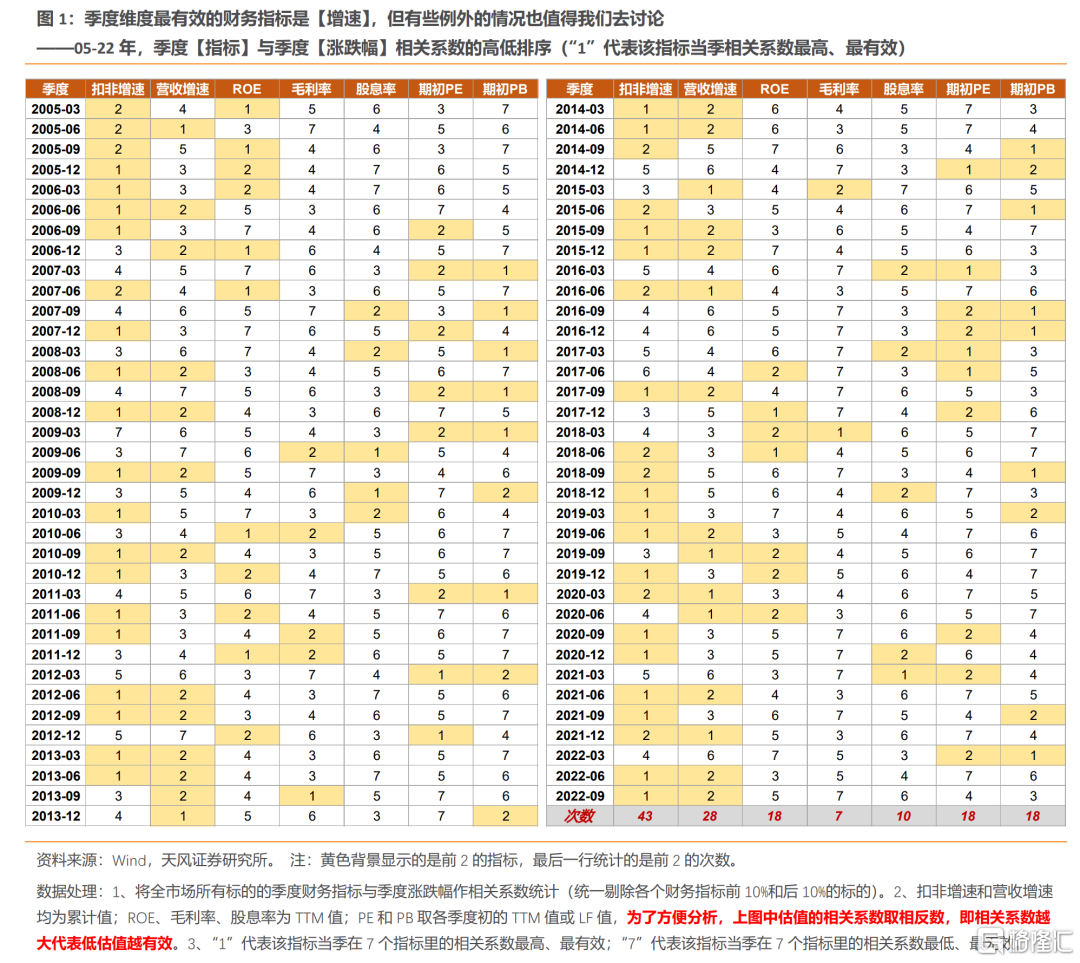

季度维度最有效的财务指标是【增速】;而季度之间比较,一季度“最不基本面”,二三季度“最基本面”。从指标与涨幅的相关系数结果来看:

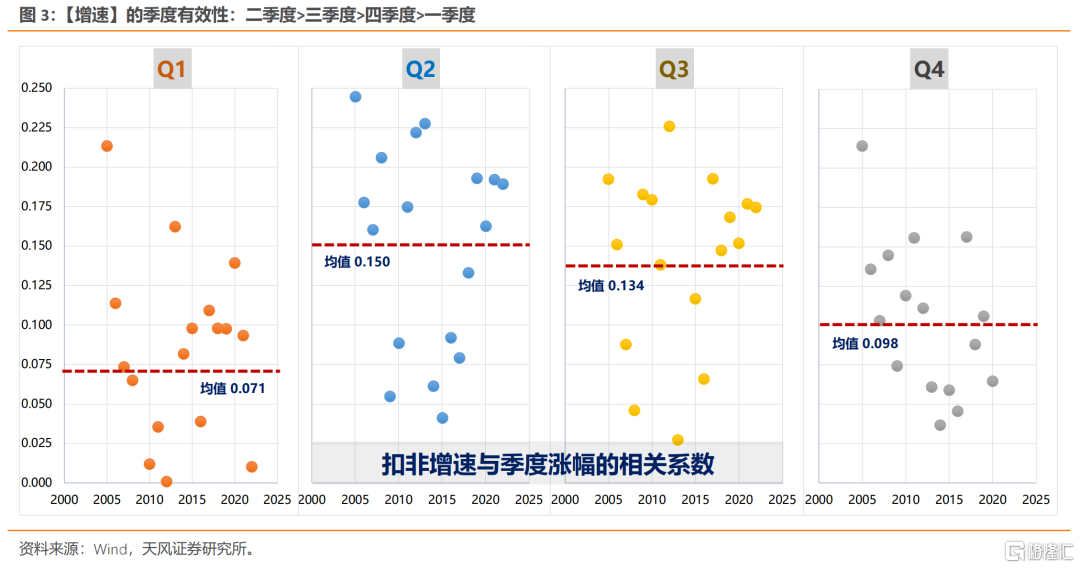

【增速】的季度有效性(较强):二季度>三季度>四季度>>一季度

【ROE】的季度有效性(较弱):二季度>四季度>三季度>>一季度

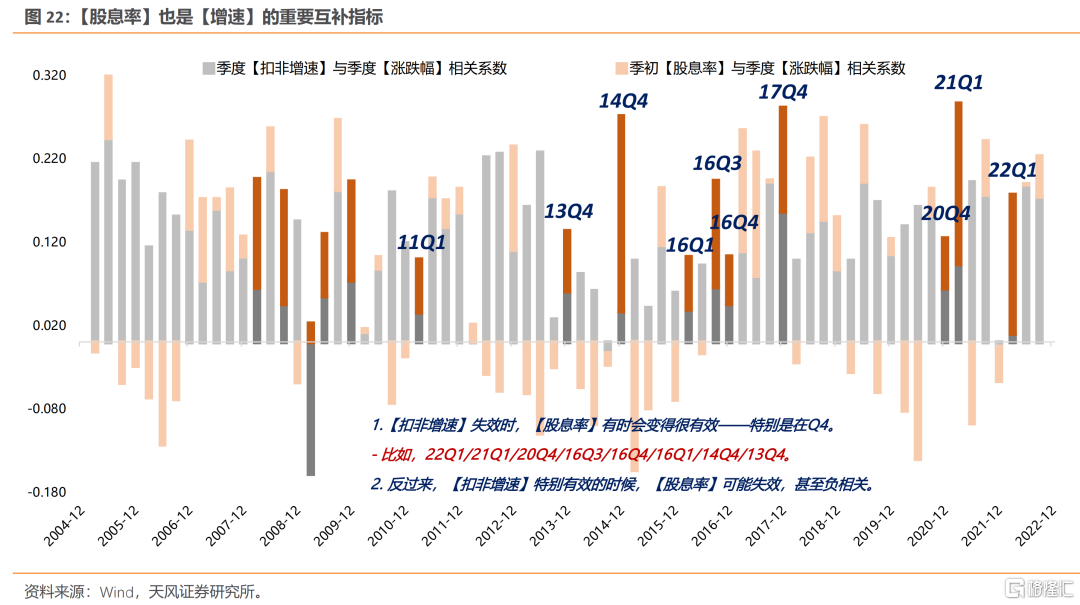

【股息率】的季度有效性(较弱):四季度>>三季度>一季度>>二季度

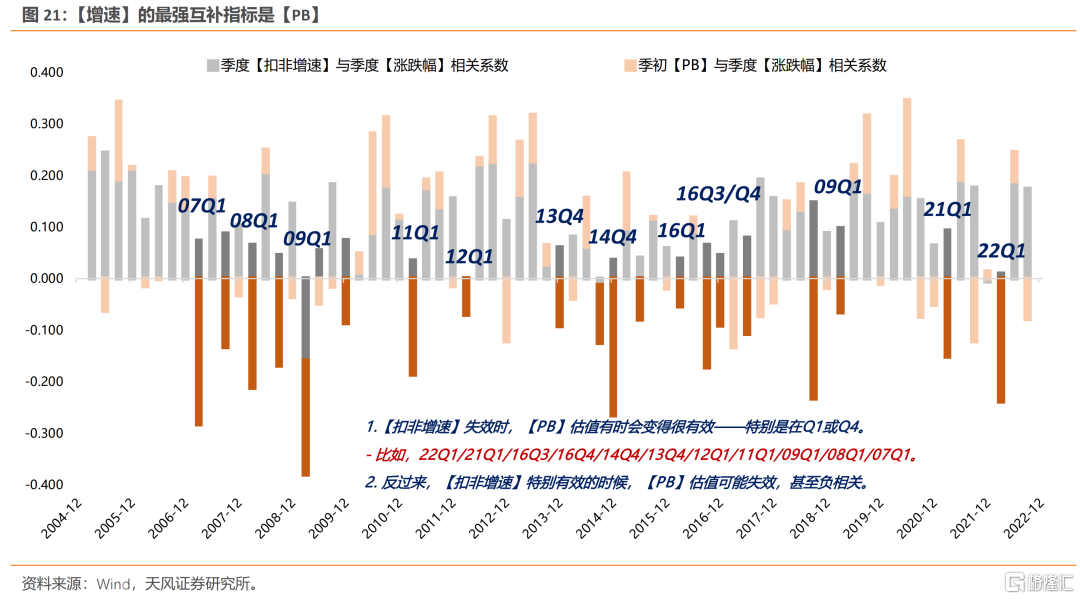

【PB估值】的季度有效性(较弱):一季度>四季度>>三季度>>二季度

2. 一季度行情多由政策面与流动性驱动

第一,一季度是财报业绩和宏观数据真空期,且政策和流动性环境相对较好。

第二,从统计数据上看,“春节->两会”期间,市场上涨概率最高,且风格偏小盘、偏主题、偏概念。10-22年“春节->两会”期间,万得全A、中证500、中证1000的上涨概率高达到90%以上,小盘指数上涨概率达100%。

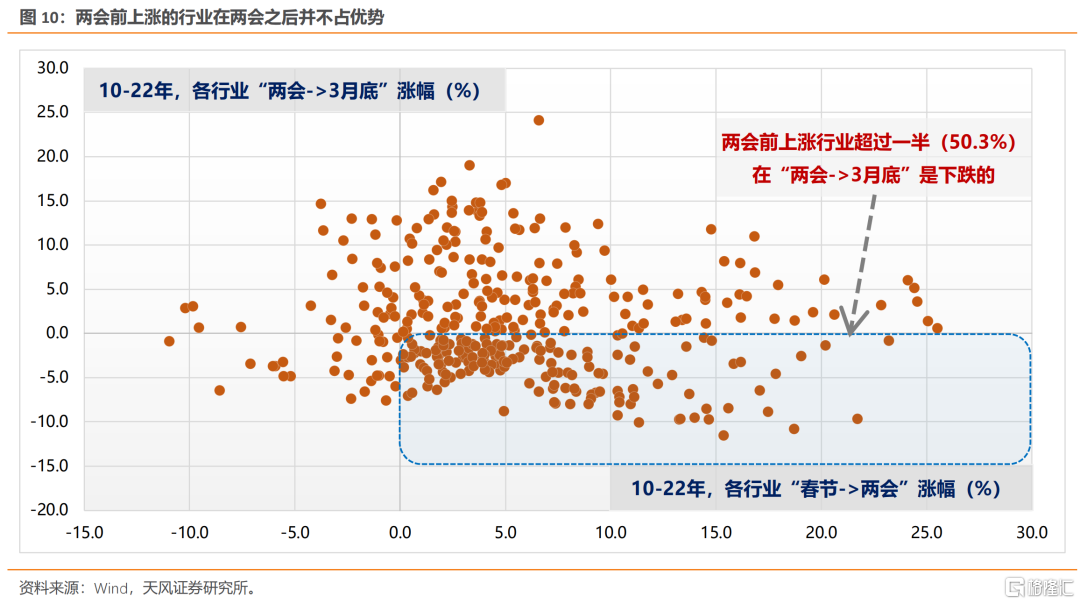

值得一提的是从过往来看,Q1并非一个行情很流畅的季度,主题板块持续性不强。两会前上涨的行业中,超过一半的行业在“两会->3月底”期间是下跌的。

3. “四月决断”与“一季报分水岭”

一季度这种比较“混乱”的行情终结于4月份的财报季。①单月涨幅与季度增速相关度最高的月份为:4月>7月>10月>8月>6月;相关度最低的月份为:11月<9月<2月<5月<1月。②滞后一期的财报仍然表现出较强的参考性,且一季报参考价值最强,即使到了7-8月份仍表现出一定正相关性。③A股“四月决断”与“一季报分水岭”的两个重要应用——“偏离度”与选股模型。

4. 四季度先“炒当下”后“炒预期”

四季度增速的单调性又变得相对不规则。10月三季报披露季,延续二三季度的业绩驱动行情。11月最像2月份,不管是Q4还是Q3增速,对当月涨跌幅影响都不大。进入12月,市场反应两个因素:一是年底政策会议对传统行业利好较多;二是资金布局下一年行情,可能偏好景气度有回升预期、最好估值也相对便宜的标的。因此,整体上看,过了三季报披露季之后,市场对当年的业绩增速关注度明显降低,到了12月份甚至也会表现出一定的避险情绪。

5. 【增速】的最强互补指标是【PB】,其次是【股息率】

首先,【增速】有效性变弱有三种情形:基本面反转、系统性风险、个别Q1/Q4。

另外,指标间的一些规律:【增速】最强互补指标是【PB】,其次是【股息率】;【PE】有没有效与【增速】有没有效无关;而【增速】失效时,【ROE】通常也失效。

最后,在宏观下行期,市场觉得景气投资失效了(高增速不管用了)。但实际上宏观下行周期,失效的可能不是景气投资,而是市场线性外推的盈利预期。

(1)不论是【景气投资】有效性边际变弱(Q1、Q4),还是市场认为【景气投资】要失效了(衰退阶段),此时【PB】和【股息率】都是较好的补充参考指标。

(2)在宏观下行周期中,估值的有效性可能也比不上增速,但【PB】和【股息率】的优势在于这两个指标均是期初已知指标,而【增速】则需要预判准确。

(3)【增速】是最核心指标,但在衰退期和Q4,可多关注低【PB】或高【股息率】;在“春节->两会”主题投资之后,可平衡配置低【PB】,等待“四月决断”。

(4)当然,有一种情况,如果宏观周期向上趋势特别明确,处于盈利和信用双扩张的阶段,那么此时甚至在一季度,【增速】都是最好的指标。

在2022年8月的深度报告之后,我们的景气投资分析框架已从一维增速高低的判断扩展到二维增速曲线的判断。如果从时间层面要再加入一个维度的话,我们认为是季节效应(一季度的特殊性);如果从周期轮动角度要再加入一个指标的话,我们认为是PB估值,其次是股息率(衰退期部分放弃对景气度的判断)。

从季节维度和周期维度出发,我们做了一些更深入的分析,也发现了一些比较有意思的结论。比如:一季度“最不基本面”但一季报选股却最有效;华尔街说“SELL IN MAY”但A股的“分水岭”却在4月份;宏观衰退期,大家认为景气投资失效了,但其实失效的是市场线性外推的预期;【增速】的最强互补指标是【PB】,其次是【股息率】。

因此,本文我们针对不同季度之间各项财务指标的有效性进行分析,去分析哪些季度更加适用于景气投资的思路,当市场“不景气”的时候,通常会关注什么,或者说景气投资失效的时候,市场由什么定价。

01

一季度“最不基本面”,二三季度“最基本面”

数据处理说明:① 将全市场所有标的的季度财务指标与季度涨跌幅作相关系数统计(统一剔除各个财务指标前10%和后10%的标的),Q1指标对应Q1涨幅,以此类推。② 扣非增速和营收增速均为累计值,ROE、毛利率、股息率为TTM值;以上指标的相关系数越大,代表指标越高时涨幅越大,指标越有效。③ PE和PB取各季度初的TTM值或LF值,下方中,估值的相关系数均为原始值,没有取相反数,即负相关系数越大代表低估值越有效、正相关系数越大代表高估值越有效。④ 单一指标对涨跌幅的解释力度有限,正相关性或负相关性的数值均比较小,但对于投资中选择高胜率方向意义是比较大的。

首先,季度维度最有效的财务指标是【增速】,代表的是季度景气度的优劣;而季度之间比较,一季度“最不基本面”,二三季度“最基本面”,反应的是市场驱动力的变化。

从指标与涨幅的相关系数结果来看:

1)【增速】的季度有效性(较强):二季度>三季度>四季度>>一季度

2)【ROE】的季度有效性(较弱):二季度>四季度>三季度>>一季度

3)【股息率】的季度有效性(较弱):四季度>>三季度>一季度>>二季度

【PB估值】的季度有效性(较弱):一季度>四季度>>三季度>>二季度

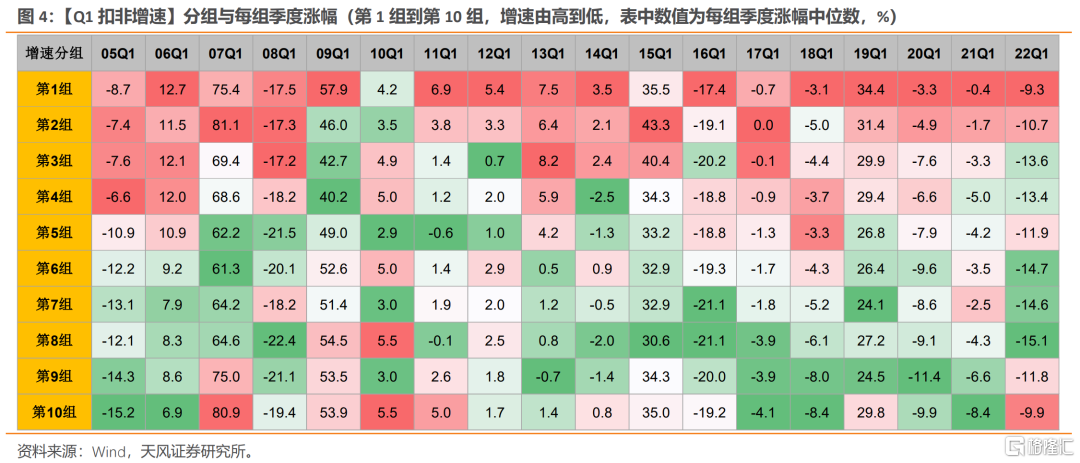

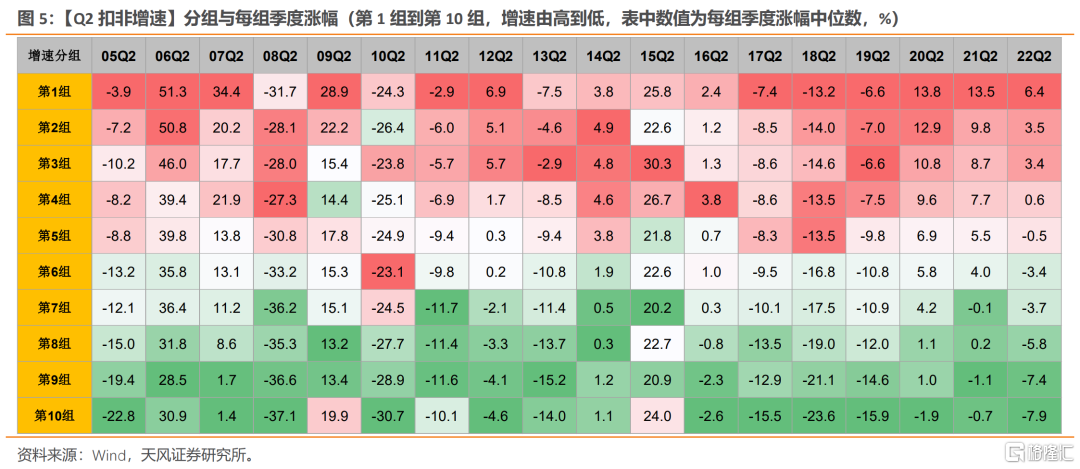

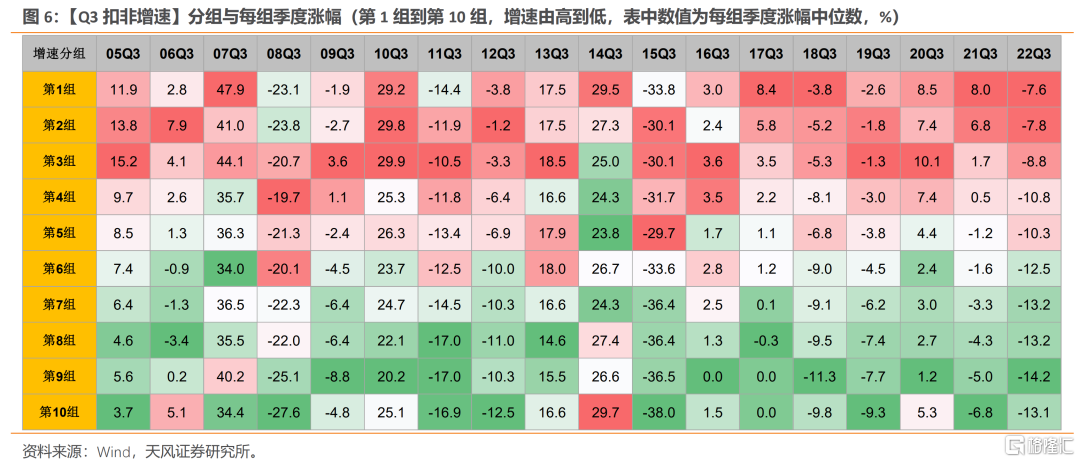

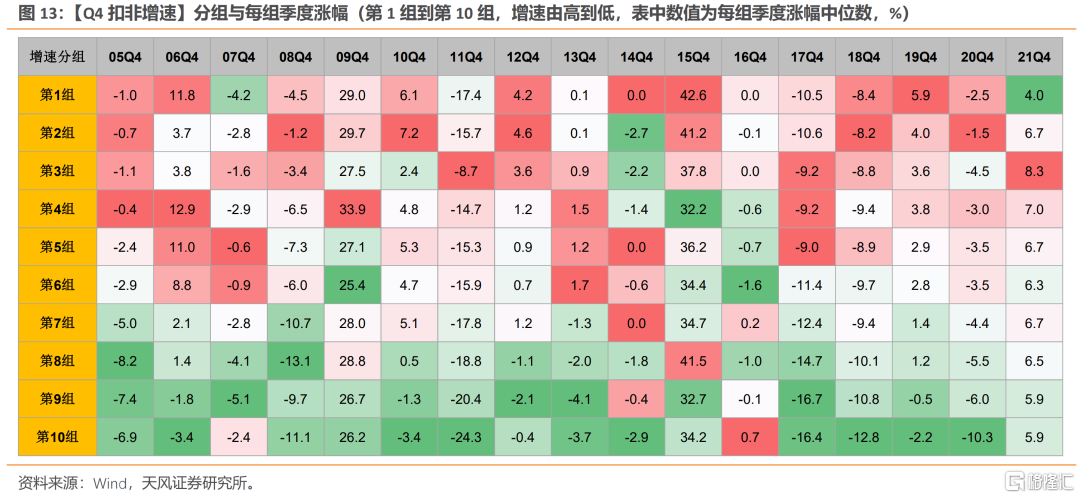

另外,季度有效性,我们也可以从季度指标分组与涨跌幅的关系进一步得到验证。如下方三个图,相比一季度,二季度和三季度的增速与涨跌幅均表现出较稳定的正相关性。

02

一季度行情多由政策面与流动性驱动

那么,是什么因素主导一季度或春季的行情?

关于春季效应的分析详见报告。每年的春季行情,有两点值得关注:

第一,一季度是财报业绩和宏观数据真空期,且政策环境和流动性环境相对较好。

1月中下旬是年报业绩预告披露高峰期,对于两市增速超过+/-50%的公司强制性披露年报预告,此时市场有一定的“避雷情绪”,但在预告披露完之后,成长板块往往得以“轻装上阵”,容易演绎“利空出尽是利好”的逻辑,进入预期修复甚至预期反转的阶段。因此,对于1月份来说,避险情绪与博弈“困境反转”的思路同时存在,后者在流动性不差的市场环境中可能更占优,资金驱动的特征突出。

另外,这之后的3个月(2月-4月)是较长的业绩真空期,宏观层面也进入短暂数据真空期(工业企业经济指标、固定资产投资指标等不披露1月份数据),但这段时间往往也是流动性和政策面相对友好的时期,年初信贷投放量较高,各地两会与全国两会也陆续召开,此时相对有利于主题板块和成长板块的表现。

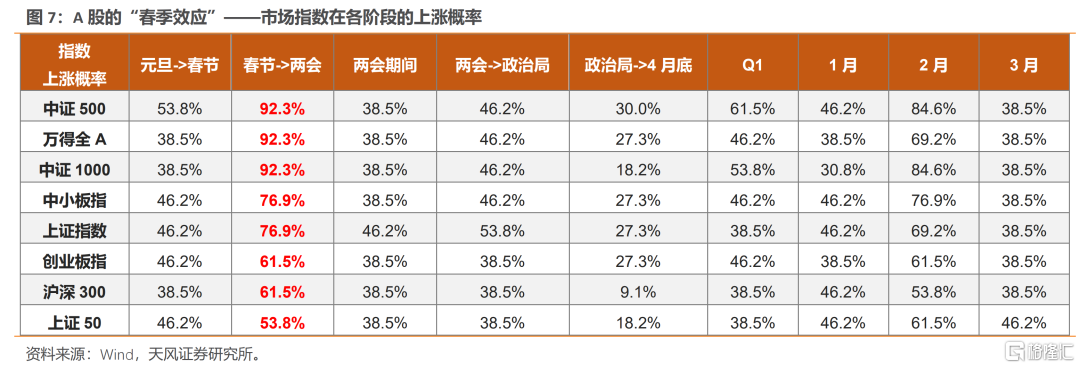

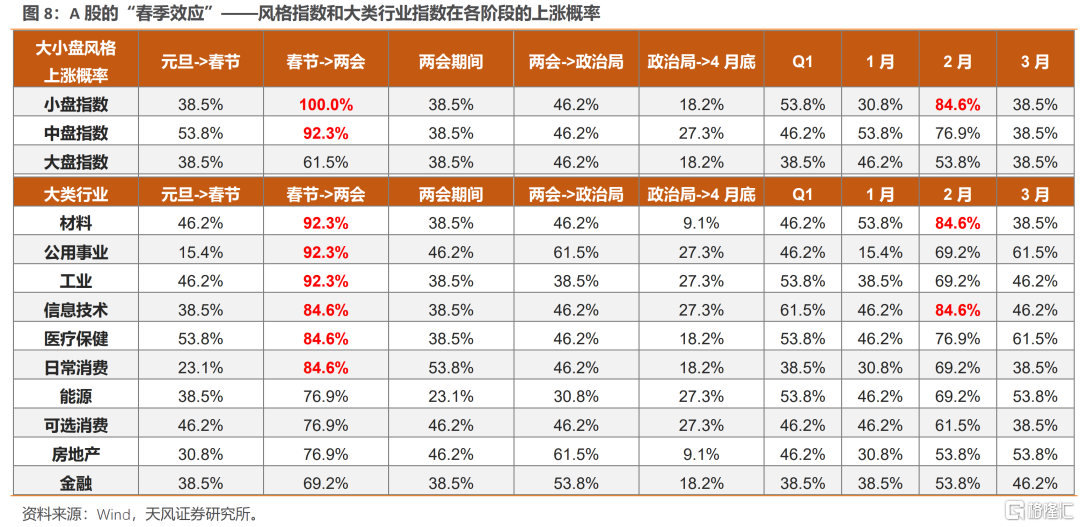

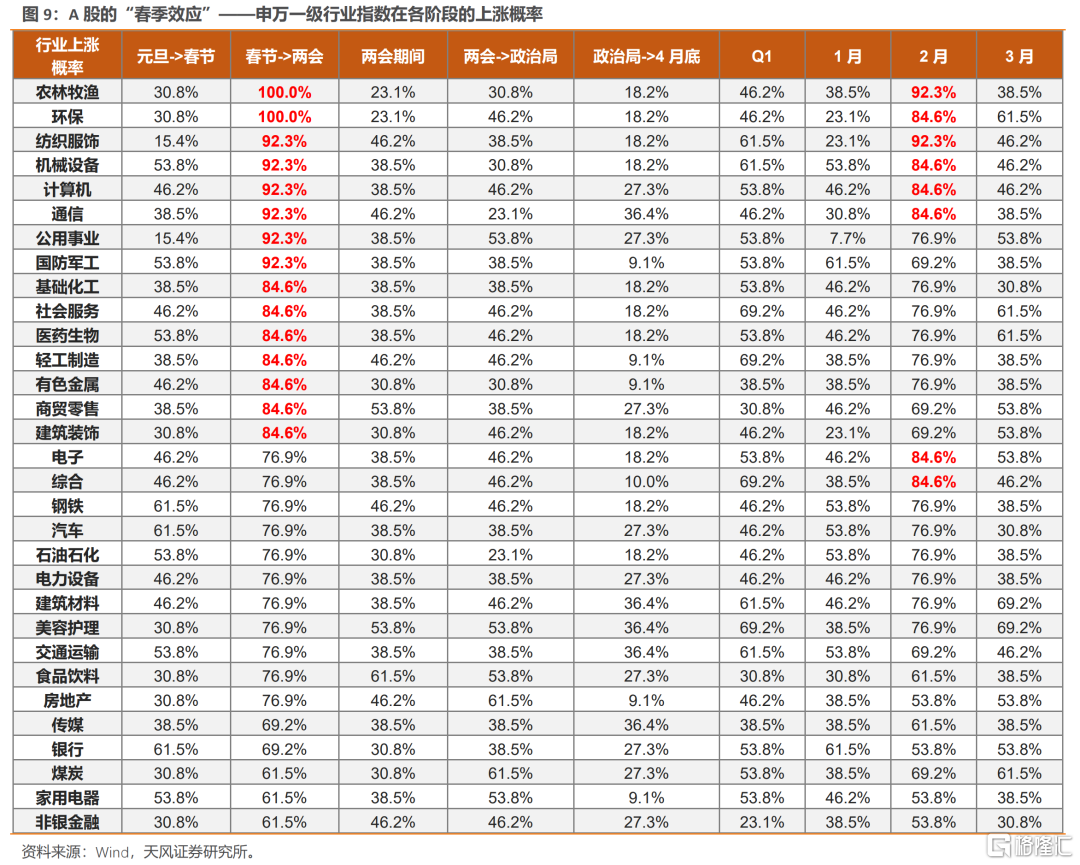

第二,从统计数据上看,每年“春节->两会”期间,市场上涨概率最高,且风格偏小盘、偏主题、偏概念。

指数层面:以整个一季度看,市场上涨概率并不高,上证指数在10年-22年的一季度上涨概率仅为38.5%。但若以“春节->两会”这个时间段来统计,上证指数上涨概率达到76.9%,而万得全A、中证500、中证1000的上涨概率高达到90%以上。

风格层面:05年-22年“春节->两会”,小盘指数上涨概率达100%,显著跑赢大盘指数。大类行业指数中,材料、公用事业、工业上涨概率大于90%。

行业层面:05年-22年“春节->两会”,农业、环保、军工、计算机、机械、通信、纺织服装、公用事业等上涨概率也大于90%。

值得一提的是从过往来看,Q1并非一个行情很流畅的季度,高胜率窗口期短,主题板块持续性也不强。体现在:

(1)市场所熟知的“春季躁动”,一方面来自17-19年连续多年春季强势行情的印象,另一方面来自历年“春节->两会”平均3周左右的高胜率窗口期。但事实上10-22年的一季度中,上证指数和沪深300的上涨概率只有38.5%,整体胜率并不高。

(2)两会前上涨的行业中,超过一半(50.3%)的行业在“两会->3月底”期间是下跌的,主题和概念板块的持续性并不强。

(3)一季度并不必然是所有的科技板块的优势窗口期。上涨板块中既有一些传统的优势行业,比如政策利好的农业、环保,或流动性敏感的计算机、军工等;又有一部分是当时的景气行业或产业周期相关的板块,比如11-12的地产链、16-20的消费蓝筹。

03

“四月决断”与“一季报分水岭”

一季度这种比较“混乱”且不持续的行情一般终结于4月份的财报季,我们称之为“四月决断”或“一季报分水岭”。

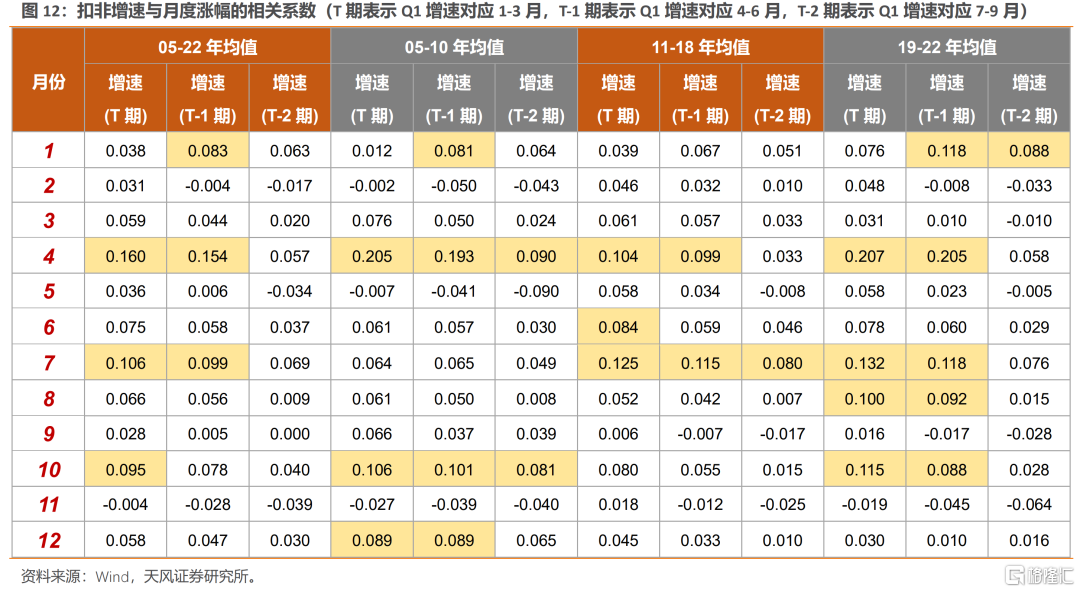

我们进一步将月度涨跌幅与对应的季报增速做相关系数分析。有以下结论:

(1)单月涨幅与季度增速相关度最高的月份为:4月>7月>10月>8月>6月;相关度最低的月份为:11月<9月<2月<5月<1月。

(2)月度涨跌一定程度上也依赖于消息面催化(业绩披露)。月度涨幅与基本面相关度最高的月份均是出现在财报披露阶段,其中,4月、10月、8月分别是一季报、三季报、中报的披露月,7月有沪深主板中报预告要求,1月有全部板块的年报预告要求。另外,我们也看到,随着7月中报预告规则的放松(以往创业板强制披露),近几年8月份涨跌与业绩的相关性也在提升。

(3)一季报的参考价值最强,即使到了7-8月份仍表现出一定正相关性。这也从数据上印证了,我们选股模型中,季报选股的胜率最高的是一季报,因为一季报持有期为5月-8月,基本面定价较为有效的阶段。

(4)滞后一期的财报仍然表现出较强的参考性。比如T期表示Q1增速对应1-3月、T-1期表示Q1增速对应4-6月。值得关注的是1月份,在年报预告催化下,市场还会继续反应上一年的景气度,但转而进入2月份之后,市场的涨跌与上一季业绩增速几乎无关。

(5)A股“四月决断”与“一季报分水岭”的应用——Q1业绩很大程度上决定之后1-2个季度涨跌幅,我们每年有两个重要的策略判断:第一是每年4-5月通过股价和景气度的偏离度寻找被错杀的板块;第二是选股模型中重点关注一季报,其次是三季报。

04

四季度先“炒当下”后“炒预期”

至于四季度,其增速的单调性又变得相对不规则。

10月是三季报披露季,基本上延续了二三季度的业绩驱动行情;

11月最像2月份,不管是Q4还是Q3的业绩增速,对当月的涨跌幅影响都不大,甚至有一定的负相关性,这体现的可能是在季报披露之后,市场开始演绎基本面的反转预期或者估值修复预期。

进入12月,业绩增速的有效性并未得到明显加强,此时市场可能有两个方向的定价:一是年底政策会议对传统行业利好较多,资金顺势参与政策利好且有估值切换预期的传统行业;二是资金开始布局下一年行情,选择的方向可能也更偏好于景气度有回升(反转)预期、最好估值也相对便宜的标的。

因此,整体上看,四季度过了三季报披露季之后,市场对当年的业绩增速关注度明显降低,而对下一年的景气度判断也未能形成较一致的预期,因此市场又进入了相对“混乱”的状态,甚至也会表现出一定的避险情绪。

05

【增速】的最强互补指标是【PB】

其次是【股息率】

在单一财务指标对比的情况下,增速无疑是概率上最好的选择。但上文分析中,也可看出单一指标在季度或月度行情中也有较多失效的时候,特别是对于需要预判的盈利指标。因此,在指标的选择侧重点上,我们从季度或月度层面也可以做一些平衡。

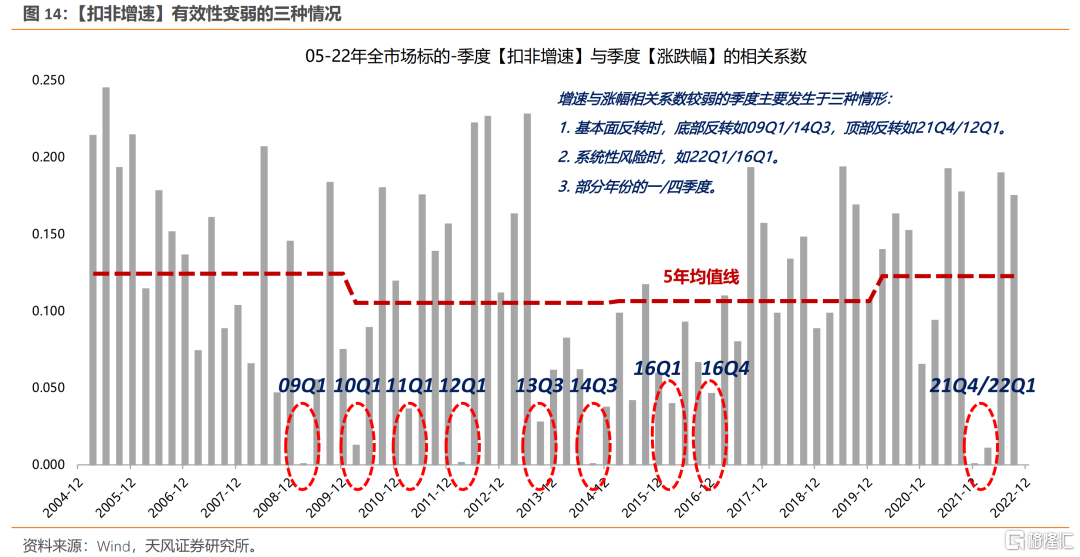

首先,【增速】有效性变弱主要有三种情况:基本面反转时、系统性风险时、个别的Q1和Q4。增速与涨幅相关系数较弱的季度主要发生于三种情形:(1)基本面反转时,通常是底部反转,如09Q1/13Q3/14Q3,或者顶部反转,如21Q4/10Q1/12Q1,此时市场不反应当期业绩,通常会抢跑盈利预期;(2)系统性风险时(通常是明显的黑天鹅事件冲击),如22Q1/16Q1;(3)个别年份的一季度和四季度比较弱,比如16Q4。

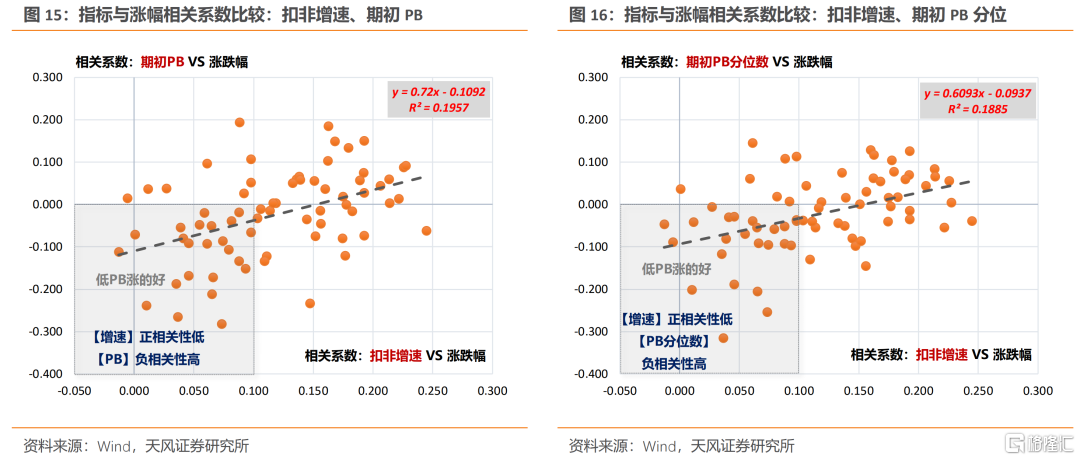

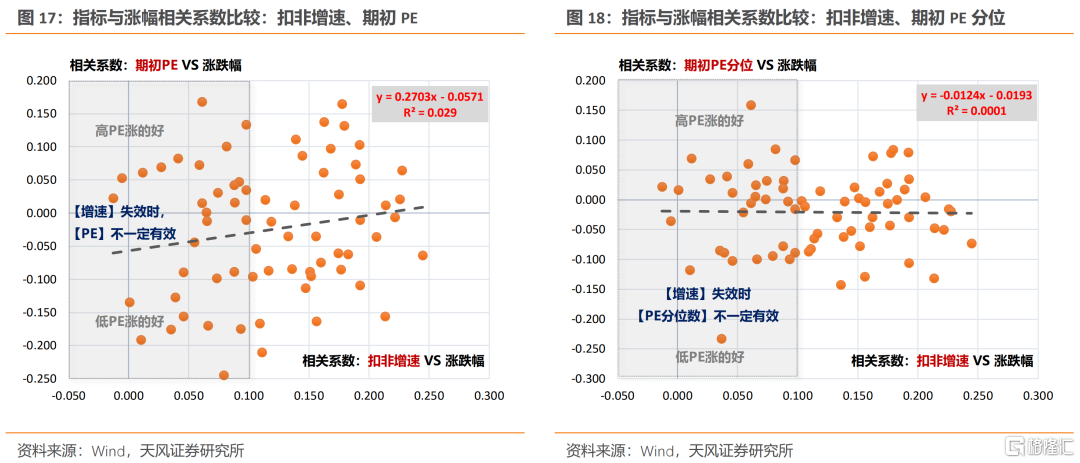

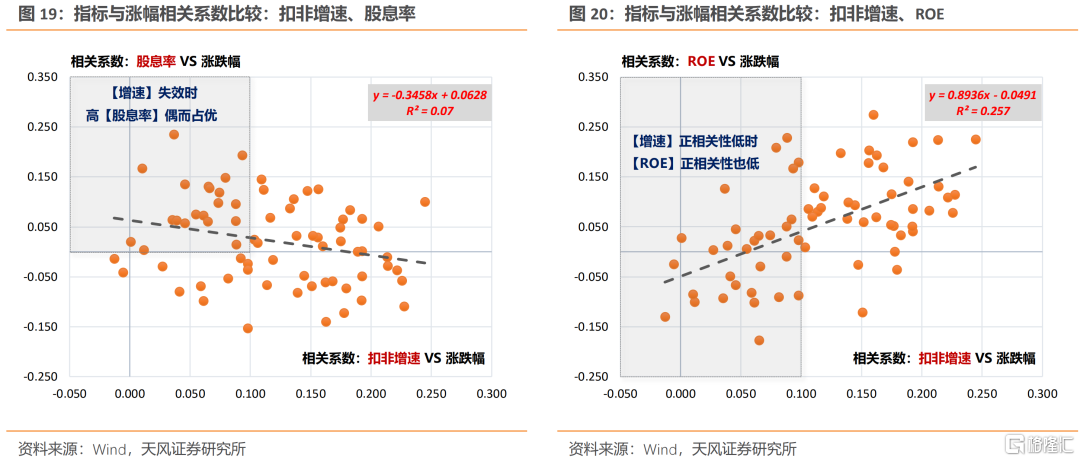

另外,从季节效应与周期轮动角度出发,可以发现指标间的一些(互补)规律:①【增速】的最强互补指标是【PB】或【PB分位数】,其次是【股息率】;②【PE】有没有效与【增速】有没有效基本无关;③而【增速】失效时,【ROE】通常也失效。

逻辑上可以从三个角度来理解:

第一,对于PE和PB估值,PE体现的是盈利预期,PB体现的是安全边际,PE跟随的是盈利预测,而PB在系统性风险时有抗跌属性。

第二,对于股息率来说,有安全边际和避险属性,但同时也受盈利预期影响。

第三,对于ROE来说,买ROE一定程度上是买增速。因为ROE要长期维持在较高水平,需要较高的复合增长率来支撑,当增速预期下滑时,高ROE的公司自然较难获得超额收益。

数据统计上也支持上述的分析结果:当【增速】不太有效的时候,低PB通常表现会好一些,其次是高股息率,PE规律不明显,而ROE是增速的同向指标,很难有互补性。

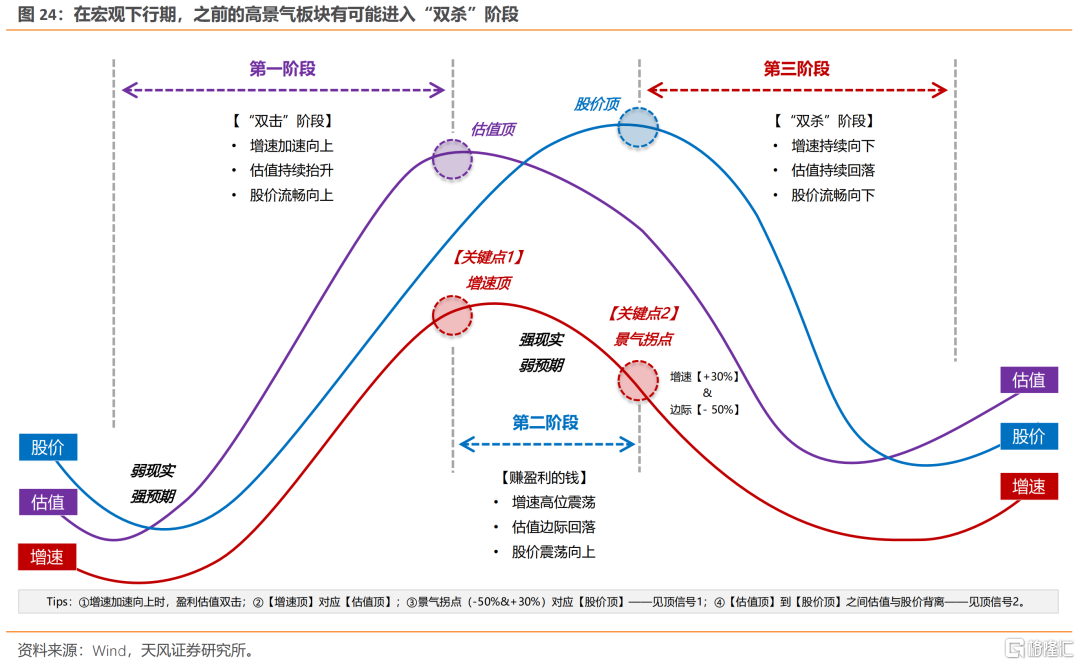

最后,还有一种情形,也是最困扰市场的情形——在宏观下行期,市场觉得景气投资失效了(高增速不管用了)。但我们想指出的是——宏观下行周期,失效的可能不是景气投资,而是市场线性外推的盈利预期。

不管是用宏观上行期和下行期的划分,还是用信用盈利周期的四阶段划分来看,最有效的指标都是【增速】。部分一季度和四季度,【增速】表现稍弱的时候,【PB】和【股息率】有效性略强,与上文结论一致。

在宏观下行期,可能会有景气投资不好用的误区,其中很重要的原因可能在于盈利预测的误判,上行周期的高景气板块盈利线性外推,但在宏观下行期,之前的高景气板块有可能进入“双杀”阶段。对于景气度和景气趋势的判断,可以参考2022年8月的报告《景气投资方法论与历史复盘》。

总结来说:

(1)不论是【景气投资】有效性边际变弱(Q1、Q4),还是市场认为【景气投资】要失效了(衰退阶段),此时【PB】和【股息率】都是较好的补充参考指标。

(2)在宏观下行周期中,估值的有效性可能也比不上增速,但【PB】和【股息率】的优势在于这两个指标均是期初已知指标,而【增速】则需要预判准确。

(3)操作上,【增速】仍是最核心的指标,但在衰退期和四季度,可多关注低【PB】或高【股息率】;而一季度在“春节->两会”的主题投资之后,可阶段性平衡配置低【PB】,或可提前预判高景气方向,等待“四月决断”。

(4)当然,有一种情况,如果宏观周期向上趋势特别明确,处于盈利和信用双扩张的阶段,那么此时甚至在一季度,【增速】都是最好的指标。

风险提示:宏观经济风险,国内外不可预测事件风险,业绩不达预期风险等

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员