事件:疫情以来,我国工业企业库存明显上升,目前高位逐步回落;库存本质是供需变动的结果,其回落的节奏、幅度,可作为观察分析2023年我国经济修复和资产变化的重要线索。

核心结论:目前处于去库中期,名义、相对库存仍偏高,实际库存已较低;经验规律推演,本轮库存周期大概率上半年触底、下半年开始弱补库,但结合当前实际,触底时点可能提前;鉴于短期库存延续去化,将拖累工业生产、制造业投资,进而约束经济修复;对市场而言,以史为鉴,股市底一般领先库存底8个月左右,去库对利率有压制作用。

1、现状:本轮是被动补库的强库存周期,名义、相对库存仍偏高,实际库存已较低。

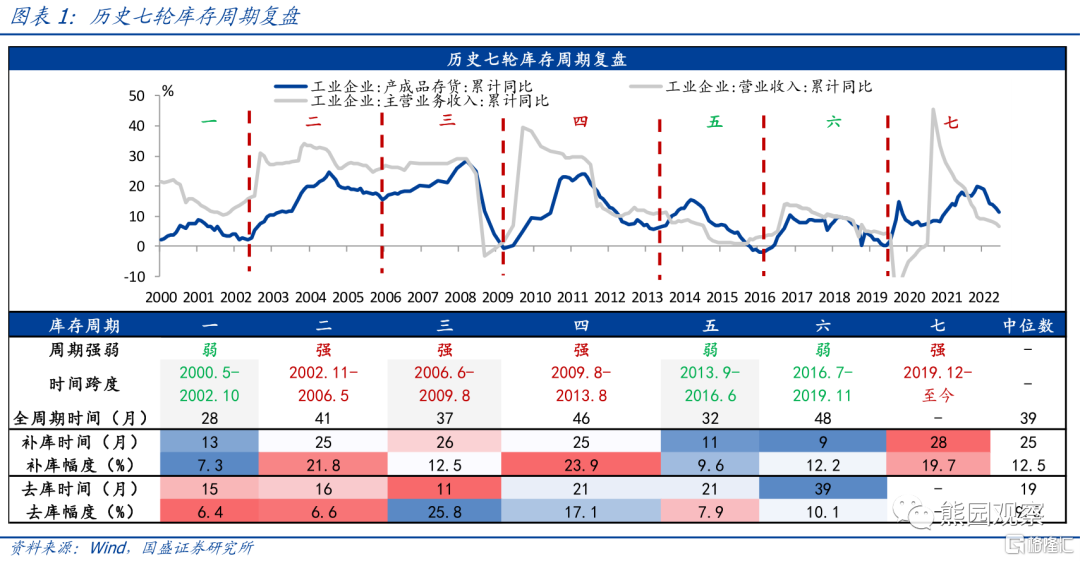

>从库存周期看,本轮是被动补库造成的强库存周期;

>从名义库存看,目前库存水平偏高;

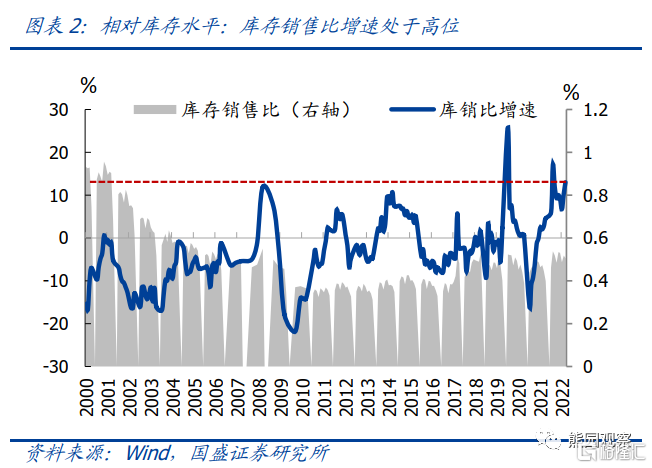

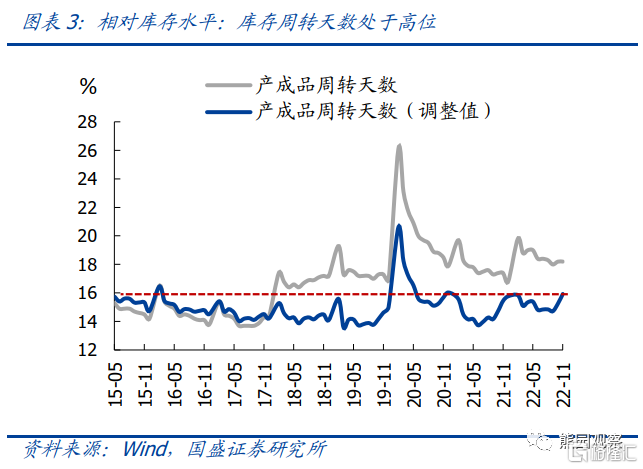

>从相对库存看,目前处于历史高位,需求不足问题凸显;

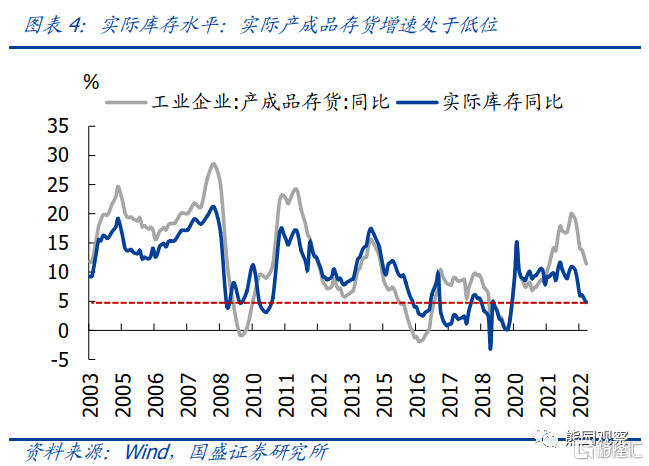

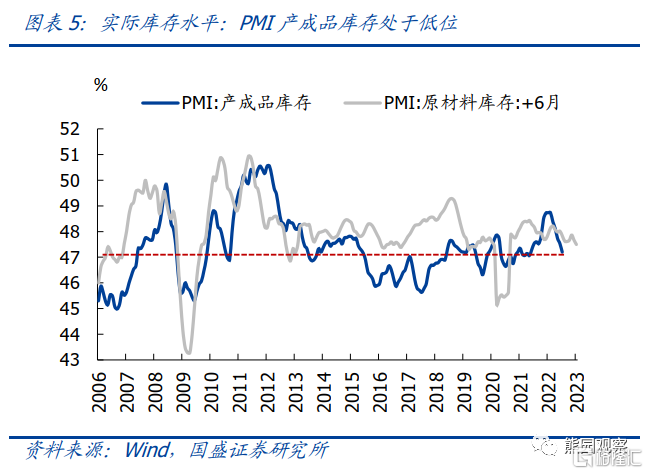

>从实际库存看,目前已经处于较低水平,价格因素对库存的支撑较大;

2、趋势:经验看本轮库存大概率上半年触底、下半年弱补库,实际看触底可能提前。

>从库存周期看,目前处于去库中期,短期去库仍将延续;

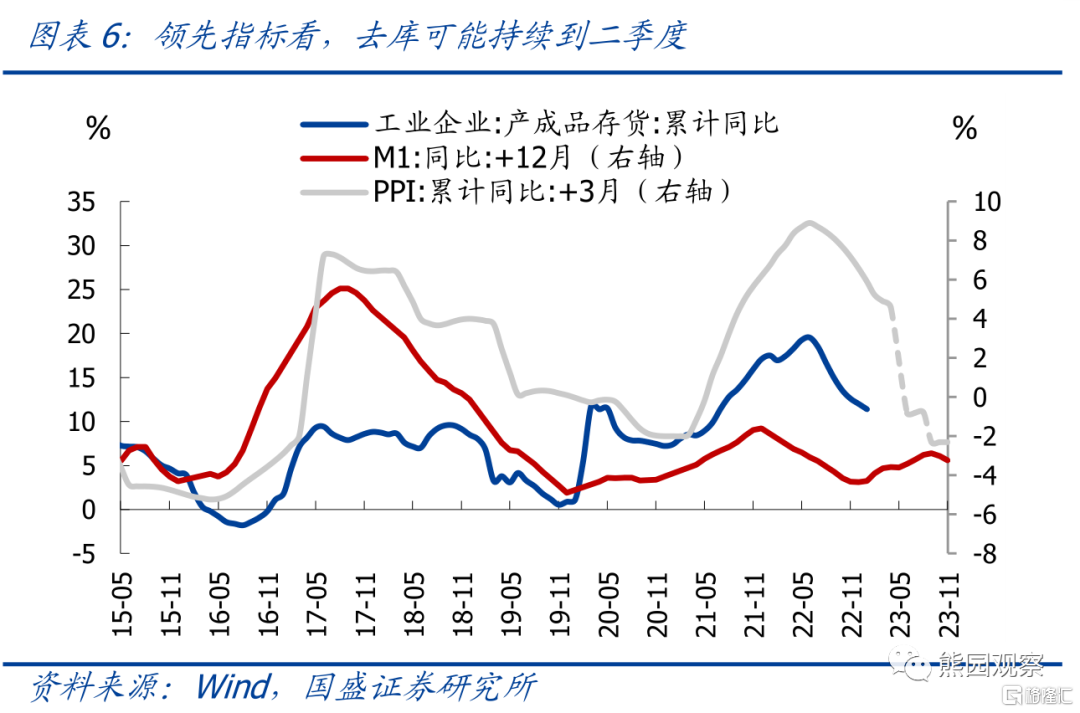

>从领先指标看,去库可能持续到二季度,下半年逐步弱补库,开启新一轮库存周期;

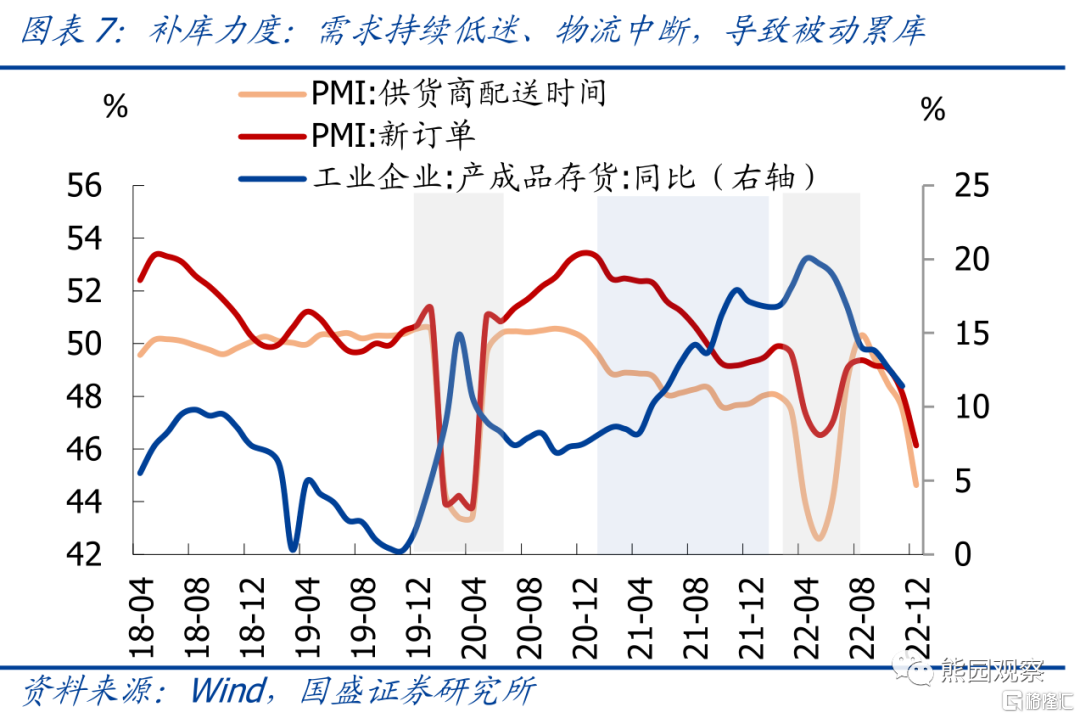

>从补库力度看,受制于需求弱复苏,物流恢复畅通,下半年补库力度应较弱;

>综合看,本轮库存周期大概率上半年触底,但具体时点取决于需求修复节奏;

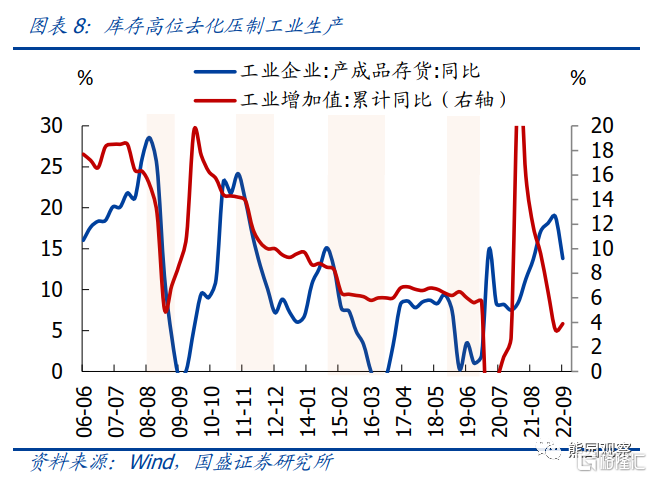

3、经济影响:短期库存延续去化,将拖累工业生产、制造业投资,进而约束经济修复。

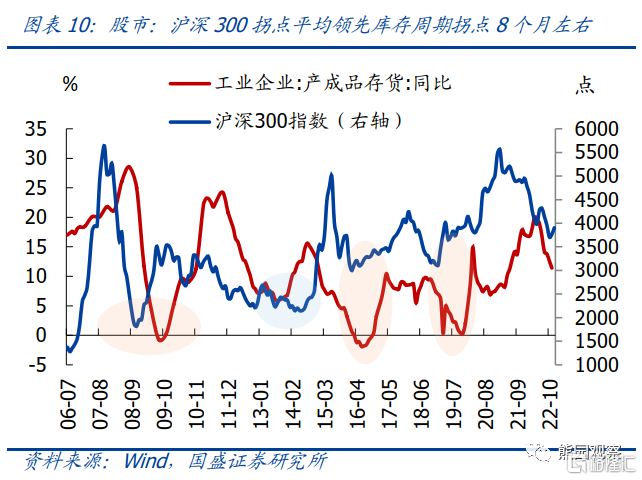

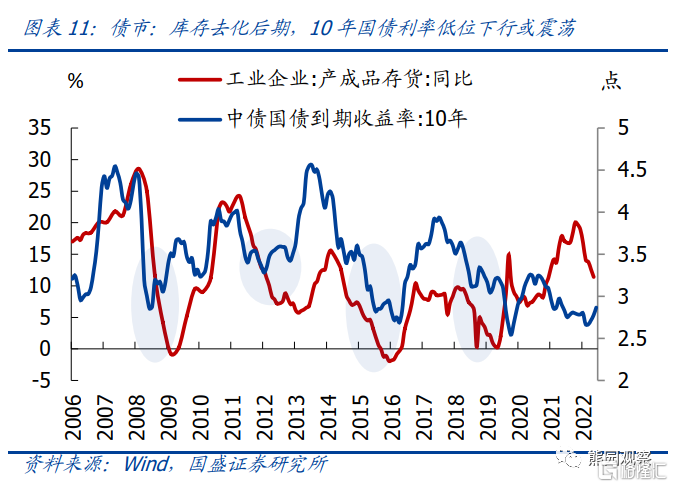

4、投资影响:以史为鉴,股市底一般领先库存底8个月左右,去库对利率有压制作用。

正文如下:

一、现状:本轮是被动补库的强库存周期,名义、相对库存仍偏高,实际库存已较低

>从库存周期看,本轮是被动补库造成的强库存周期。我们在此前报告《从三大周期的背后,看经济形势与资产配置》中提出,需求强弱决定了库存周期强弱,总需求明显反弹推动强补库;但从本轮周期看,需求明显不足,而补库仍然较强,背后原因在于疫情冲击下,生产受影响较小,而需求持续低迷、物流中断,导致被动补库。

>从名义库存看,目前库存水平偏高。截至2022年11月,工业企业产成品存货累计同比11.4%,位于2000年以来60%分位,近十年来的72%分位,仍处于偏高水平。

>从相对库存看,目前处于历史高位,需求不足问题凸显。2022年11月,工业企业库存销售比为0.5,库销比增速13%;库存周转天数为15.9天,均处于近年来90%以上分位,接近历史最高水平,反映了库存虽有所去化,但需求不足的问题更为严重。

>从实际库存看,目前已经处于较低水平,价格因素对库存的支撑较大。剔除PPI为代表的价格因素后,1-11月实际库存累计增速4.8%,历史分位数20%左右;12月PMI产成品库存指数46.6%,历史分位数31%左右,也指向实际库存水平已较低。

二、趋势:经验看本轮库存大概率上半年触底、下半年弱补库,实际看触底可能提前

>从库存周期看,目前处于去库中期,短期去库仍将延续。以2022年4月作为本轮去库的起点,目前已经去库8个月,考虑到历史上强库存周期的去库时间平均为16个月左右,目前应处于去库中期。随着经济逐步触底,营收增速逐步回升,本轮库存周期可能在今年上半年逐步进入去库后期,也即被动去库阶段。

>从领先指标看,去库可能持续到二季度,下半年逐步弱补库,开启新一轮库存周期。

M1同比:领先库存增速1年左右,指向2023H1库存整体将保持低位,Q3明显回升,Q4可能小幅回落;

PPI同比:领先库存增速3个月左右,根据我们年度报告的预测,预计PPI同比将于Q2触底,指向价格对库存的压制将持续到Q3;

PMI原材料库存指数:领先产成品库存PMI指数6个月左右,指向去库将持续到Q2。

>从补库力度看,受制于需求弱复苏,物流恢复畅通,下半年补库力度应较弱。一方面,结合我们年度报告《博弈新均衡—2023年宏观经济与资产展望》的分析,预计2023年消费、地产是弱复苏,且面临更低水平的均衡,出口也趋于下行,总需求压力仍大,从需求端应难以推动强补库;另一方面,随着疫情影响逐步减退,供需缺口拉大、物流中断导致的被动补库效应可能有所减轻。综合看,预计年内补库力度较弱。

>综合看,本轮库存周期大概率上半年触底,但具体时点取决于需求修复节奏。如上所述,结合历史规律推演,本轮库存更可能在二季度触底、下半年趋于回升。需注意的是,库存本质是供需变动的结果,结合近期人员流动等高频指标持续修复,若需求修复速度超预期,不排除去库加速,对应触底时间可能提前到一季度末至二季度初。

三、经济影响:短期库存延续去化,将拖累工业生产、制造业投资,约束经济修复

>工业生产:库存高位回落会对工业生产构成压制,从历史数据看,库存高位去化时期,库存每回落1个百分点,工业增加值回落0.2个百分点左右。从这个角度看,本轮库存去化将对2023上半年的工业生产构成持续压制。

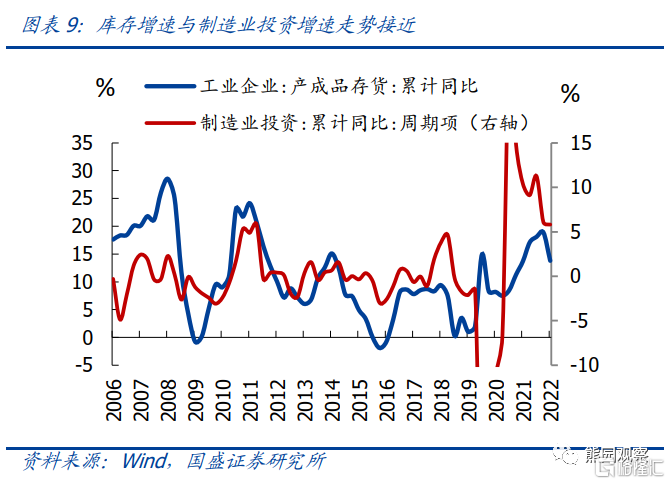

>制造业投资:去库压制工业生产,降低企业投资扩产意愿。从历史数据看,制造业投资周期项和库存增速走势基本一致,两者相关系数为0.5-0.6左右。从这个角度看,本能库存去化也将对2023上半年制造业投资构成持续压制。

四、投资影响:以史为鉴,股市底一般领先库存底,去库对利率有压制作用

>库存与股市:库存是经济同步或滞后指标,而股市是领先指标;历史数据看,沪深300拐点平均领先库存拐点8个月左右(仅2013年滞后库存周期拐点)。若以2022年10月视为近期股市低点,则指向本轮库存周期拐点可能要到2023年6月左右。

>库存与债市:库存与10年国债利率走势的相关性较高;从历史数据看,去库对利率有一定压制作用,库存去化后期,10年国债利率一般仍偏向低位下行或震荡。综合看,预计2023 年初利率可能维持震荡,Q1后可能震荡偏上行,但难以持续、大幅上行。

风险提示:疫情演化、外部环境、政策力度等超预期变化

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员