主要观点

前言:

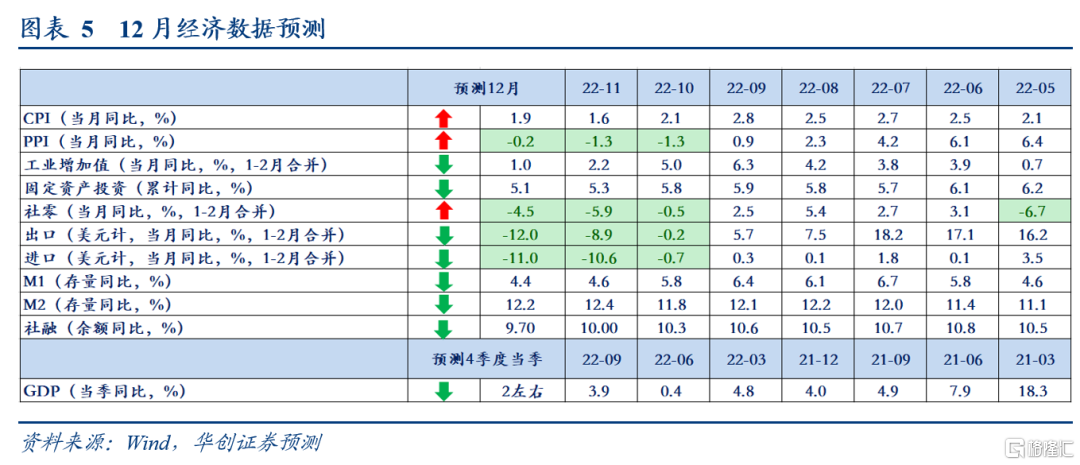

2022年12月,防疫政策调整幅度较大,受短期内感染人数较多,出行意愿偏低、员工到岗偏低、海外需求进一步回落等因素影响,12月经济下行压力明显加大。与12月经济数据一同公布的还有四季度GDP数据,我们预计四季度GDP增速(按生产法公布最终结果)在2%左右,全年GDP增速低于3%。这个读数明显好于需求层面的运行数据。四季度,居民消费、贸易顺差可能转负,预计地产销售增速全年新低,三驾马车压力重重。

2023年两会之前,政府工作报告尚未过人大,稳增长政策可能尚不密集。期间有春节的扰动,生产中断。返乡潮之下,一部分地区新冠感染者数量可能仍会增长,消费可能仍将偏弱。此外,经济数据面临真空期。这些因素决定了,对于这一阶段的资产而言,债的表现或好于股。对于这一阶段的宏观分析而言,高频的跟踪较为重要,类似于2020年春节之后对复工进度的跟踪。

(一)四季度GDP展望:三个判断

判断一:环比为负。

判断二:生产法(即最终公布结果采纳的方法)测算,四季度GDP同比大概为2%。几个依据:1)农林牧渔业,秋粮产量增速偏低,四季度生猪出栏同比继续下行。2)工业:受11月、12月工增持续回落影响,四季度工业增加值增速2.6%左右。3)建筑业:尽管地产投资四季度进一步下行,但考虑到PPI中枢大幅回落,建筑业不变价增速或与3季度接近。4)批零等7个行业:主要参考服务业生产指数。5)其他行业:参考一般公共预算支出数据,四季度支出增速预计明显好于今年2季度。

判断三:三驾马车全线回落。贸易顺差、居民消费、地产销售增速为负。

(二)12月:生产:回落幅度怎么看?

预计12月工增增速为1%左右。回落原因有三个。一是企业员工感染人数增多后,生产效率受影响。二是偏弱的需求,不利于生产数据的回升。三是新动能产出收缩较为突出。

需要讨论的是回落的幅度:四个有代表意义的数据看,我们倾向于认为12月工增可能依然正增,好于今年4月,与今年5月接近。第一,工业用电量。参考浙江嘉兴数据。第二,发电量。第三,汽车零售。第四,物流数据。

(三)12月:其他数据怎么看?

1、社零:预计12月社零增速为-4.5%左右。网购与汽车明显回暖。大城市线下出行进一步走弱,影响餐饮与线下购物。

2、进出口:预计12月出口同比-12%,进口同比-11%。从欧美PMI、韩国与越南12月出口、12月外贸集装箱重箱吞吐量看,外需或继续下行。

3、投资:预计全年,固投增速为5.1%。其中,基建增速为11.8%,制造业投资增速为9.0%,地产投资增速为-10.6%,房地产销售面积累计同比为-24.5%。

4、物价:低基数效应支撑,物价有所回升。预计12月CPI环比基本持平,同比升至1.9%左右。预计12月PPI环比下降0.1%,同比下降0.2%左右。

5、社融:政府债与信用债融资大幅拖累。12月新增社融预计约1.26万亿,较去年同期少增1.1万亿。社融存量增速预计在9.7%左右,较11月进一步下滑。12月M2同比预计回落至12.2%,M1同比预计4.4%左右。

报告正文

12月经济数据前瞻

(一)GDP:预计2%左右

关于四季度GDP数据,有三个判断。

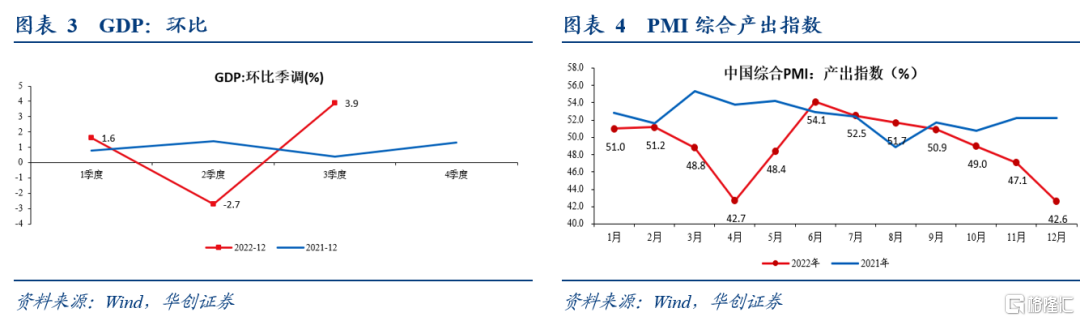

判断一:环比为负。2010年以来,GDP环比出现过两次负增长,分别是2020年1季度、2022年2季度,对应的综合PMI产出指数月度均值分别是45%、48.4%。2022年四季度,综合PMI产出指数持续回落,月度均值降至46.2%。这意味着,四季度GDP环比为负的可能性非常大。

判断二:生产法(即最终公布结果采纳的方法)测算,四季度GDP同比大概为2%。几个依据:1)农林牧渔业,秋粮产量增速偏低,四季度生猪出栏同比继续下行。2)工业:受11月、12月工增持续回落影响,四季度工业增加值增速2.6%左右。3)建筑业:尽管地产投资四季度进一步下行,但考虑到PPI中枢大幅回落,建筑业不变价增速或与3季度接近。4)批零等7个行业:主要参考服务业生产指数。5)其他行业:参考一般公共预算支出数据,四季度支出增速预计明显好于今年2季度。

判断三:支出法:三驾马车全线回落。贸易顺差、居民消费、地产销售增速为负。

(二)物价:低基数效应支撑,物价有所回升

预计12月CPI环比基本持平,同比升至1.9%左右。预计食品价格上涨对冲能源价格下跌,核心通胀走平,读数回升主要来自于低基数效应。食品方面,蔬菜价格季节性上涨8.8%;短期疫情冲击对餐饮的拖累,叠加部分养殖场二次育肥出栏和年末集中出栏带来的供给增加,猪肉零售价下降约5.2%;水果、鸡蛋和水产品价格波动较小。非食品方面,受国际油价调整影响,12月国内汽油零售价下跌约5%;受疫情冲击,12月服务业景气水平回落,以接触性服务业为代表的服务业市场活跃度明显降低,短期核心通胀仍然偏弱,预计核心CPI环比零增长,同比持平于0.6%。

预计12月PPI环比下降0.1%,同比下降0.2%左右,同样的,同比读数回升还是主要受去年低基数影响。从PMI价格表现看,疫情冲击下,产需双弱,价格继续承压,行业分化较为明显。整体层面,12月主要原材料购进价格指数为51.6%,高于上月0.9个百分点,出厂价格指数为49%,高于上月1.6个百分点。行业层面,受生猪价格和国际油价大跌影响,“农副食品加工、石油煤炭及其他燃料加工等行业两个价格指数均低于45.0%,企业原材料采购及产品销售价格均较上月有所下降”;地产预期回暖带动黑色价格回升,低库存、美联储加息节奏缓和以及经济修复预期推动有色价格上涨,“黑色金属冶炼及压延加工、有色金属冶炼及压延加工等行业两个价格指数均位于55.0%以上高位,价格上涨明显”。

(三)外贸:出口增速或继续下行

预计12月出口同比-12%,进口同比-11%。

出口方面:1、12月上旬外贸集装箱重箱吞吐量继续下降。中港协数据显示,12月上旬,沿海重点枢纽港口外贸货物吞吐量同比-1.96%,沿海八大枢纽港口集装箱外贸吞吐量同比+5.5%;不过长三角地区枢纽港口外贸重箱同比下降约13%,珠三角地区枢纽港口外贸重箱同比下降约20%,实际货物吞吐量仍偏弱。

2、韩国12月出口同比-9.5%,预期-10.1%,前值-14%,出口连续3个月负增。越南12月出口同比-14.1%,大幅弱于前值-1.3%。

3、12月制造业PMI新出口订单指数为44.2%,大幅弱于前值46.7%。海外看,欧元区12月PMI为47.8%,连续六个月处于荣枯线以下;美国12月Markit制造业PMI为46.2%,前值为47.7%,进一步回落,外需下行压力加大。

进口方面或进一步回落。一则,12月PMI进口分项录得43.7%,大幅弱于前值47.1%;二则,韩国12月前20天对中国出口同比-26.6%,中国进口需求持续偏弱。

(四)生产:回落幅度怎么看?

预计12月工增增速为1%左右。

回落原因有三个。一是企业员工感染人数增多后,生产效率受影响。例如,PMI数据反映12月企业员工到岗不足。根据上市公司海泰新光12月21日通过上证e互动平台回答投资者提问称,“公司员工陆续感染……生产效率受疫情影响有所下降”。根据上市公司瑞萨电子向证券时报e公司回应,“由于有部分员工感染,且密接员工增多……(北京车用MCU大厂)在16日决定临时停产,20日已经复产”。

二是偏弱的需求。12月出口、社零、地产销售继续负增,不利于生产数据的回升。三是新动能偏弱。根据中采解读,“从行业来看,装备制造业和高技术制造业的生产活动收缩尤为突出。”

需要讨论的是回落的幅度:四个有代表意义的数据看,我们倾向于认为12月工增可能依然正增,好于今年4月,与今年5月接近。

第一,工业用电量。全国12月数据尚未公布。但浙江嘉兴数据显示,12月全市工业用电量同比-5.15%,前值为5.45%。今年4月为-9.24%,5月为-4.55%。

第二,发电量(直接影响工业里的电热气水这一行业的增加值)。4月发电量(丰水季,需观察全口径数据)从3月的0.2%下行至-4.3%,5月为-3.3%。12月(枯水季,火电足够代表发电情况),根据中电联燃煤发电数据,12月四周发电同比均值为-0.15%,略好于11月的-3.18%。

第三,汽车。乘联会数据,4月销售同比-34.7%,5月同比-17%,12月截止至25日,同比为9.1%。

第四,物流。中国物流景气指数、中国仓储指数12月均明显好于今年4月。观察交通运输公路货运数据(全国高速公路日通行货车量),12月日均数量比11月增长-0.8%,这一环比降幅好于季节性,2021年、2020年、2019年这一数值分别是-4.6%、-7.4%、-8.3%。

(五)社零:增速或小幅收窄

预计12月社零增速为-4.5%左右。其中餐饮增速为-12%、实物商品网购增速为8%、汽车零售增速为7%、石油及制品增速为1%,其他增速为-12.3%。

12月社零的主要预测逻辑:第一,网购与汽车明显回暖。根据乘联会数据,12月截止至25日,汽车零售累计同比为9.1%。此前,11月仅为-6.4%。网购方面,根据交通运输部数据,12月,全国邮政快递日揽收量均值环比11月为-2.7%,环比大幅好于往年。2021年这一数值为-12.5%,2020年为-7.9%。

第二,大城市线下出行进一步走弱,影响餐饮与线下购物。根据主要城市地铁客运量数据,12月,客运量同比为-46.8%,这一降幅甚至低于今年4-5月。这意味着,12月的餐饮、线下购物很有可能继续走弱。但,基于两点考虑,12月的餐饮、线下购物的降幅深度可能低于4-5月(以2019年为基数衡量)。一是大城市外卖不受限,餐饮外卖订单明显增长。二是防疫优化后,大小城市的线下活动可能分化较大,确诊人数少的城市线下活动受疫情影响程度会较低。

(六)固投:可能继续小幅下行

预计1-12月,固投累计增速为5.1%。其中,基建累计增速为11.8%,制造业投资累计增速为9.0%,地产投资累计增速为-10.6%,房地产销售面积累计同比为-24.5%。

对于地产而言,12月销售面积增速预计进一步下行。从主要城市数据看,11月同比为-31.9%,12月,同比为-33.5%。从螺纹表观消费数据看,12月四周同比为-9.5%,低于11月四周的-5.4%,10月五周的7.1%,地产新开工数据依然不乐观。此外,地产新开工领先指标,土地成交,今年2季度百城住宅土地成交同比为-53.9%,1季度为-59.2%,反映的是今年三季度、四季度新开工依然较差。

对于基建而言,年内进一步向上可能也缺少动能。从资金来源看,5000亿专项债结存限额基本在10月发行完毕。截止11月底,两批7399亿金融工具支持的工程项目全部开工。从高频数据看,12月石油沥青开工率明显回落。预计12月基建增速13%左右,与略低于8-11月的均值。

对于制造业投资而言,目前有两个压力,一是利润同比持续为负的压力,背后是偏弱的需求,持续的去库,偏低的产能利用率。二是防疫调整后部分员工感染,由于人员不足带来的生产效率偏低的压力。这两个压力意味着短期看产能扩张的诉求不会太强烈。

(七)金融:社融或达到阶段性低点

12月新增社融预计约1.26万亿,较去年同期少增1.1万亿。社融存量增速预计在9.7%左右,较11月进一步下滑。12月M2同比预计回落至12.2%,M1同比预计4.4%左右。

贷款层面,12月针对实体的贷款预计新增1.03万亿,较去年同期基本持平。疫情冲击+房地产销售弱势仍是制约居民贷款的核心因素,12月居民贷款预计同比少增4000亿;稳增长政策影响下,企业贷款同比预计多增4000亿。

12月债券净融资额预计大幅负增。根据wind数据推断,12月政府债券净融资额约为4000亿,较去年同期少增约7200亿;企业债券净融资额约为-5000亿,较去年同期少增约7000亿。非标融资(未贴现银行承兑汇票,信托贷款,委托贷款)12月预计减少1000亿,低基数的影响下,非标融资预计较去年同期少减5300亿。其他融资(外币贷款,股票融资,存款类金融机构资产支持证券,贷款核销等),我们预计12月增量为4500亿,较去年同期下滑1500亿。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员