欧普泰是继硅烷科技、华岭股份之后第三家询价发行的公司,并且,华岭股份、欧普泰都是中信建投的项目。

公司最初发行底价为32元/股,后调整为24元/股。而公司似乎对此并不满足,采取询价发行,最终定价24.98元发行,对应2021年扣非净利摊薄后28.01倍,对应2022年PE(TTM)为27.51倍。

公司上市申请在6月29日被受理,到11月10日通过注册,前后共耗时134天。公司上市前三个月盘面上成交额约2300万元,交易较为活跃。不考虑超额配售的情况下,发行上市后预估公司总市值将达到8.38亿元,流通市值为4.99亿元,流通市值占比59.55%,参与公司战略配售的机构有南方基金、景顺长城两家公募,还有晨鸣、兴富、泰州未来等8家机构,公司超额配售90万股,若股价破发,这将成为支撑股价的买盘力量。

一、公司业务概览

公司的主要产品是光伏检测设备和视觉缺陷检测系统,业务模式就是给下游光伏组件、电池片等厂商卖自己的设备和配件来获取收入。

从营收结构上看,光伏检测设备贡献营收的大头,视觉缺陷检测系统是公司2019年推出的产品,在2020 年产生收入,2021年销售金额大幅增长。两类产品的主要功能都是提高光伏产品生产线的生产效率和良品率,从而达到减少人力成本与管理成本,提升光伏组件产量与质量。

两款产品在毛利率上差异很大,光伏检测设备2019年毛利率最高为38.61%,2021年下滑至29.4%,这主要是公司产品价格明显下降,以光伏组件检测设备为例,其平均单价从9.64万元降至8.24万元,而成本降幅虽略有下降,但仍不能覆盖产品单价下降带来的影响,这反映了公司对下游并没有那么强的议价权。

视觉检测系统毛利率有显著提升的原因是销售规模扩大,单套成本降低,不过从价格上看,2020年该系统平均每套2.1万元,2021年降为1.92万元,单套价格也有下降的趋势。

光伏行业是一个庞大的市场,但公司所处的细分领域市场容量目前只有十几亿的规模。2021年光伏检测设备市场规模约为7.87亿元,视觉缺陷检测系统市场约为5.3亿元,根据PV Infolink数据对于组件产能的预测,预估2024年两者的市场规模分别达到11.87亿元和8亿元,年复合增速分别为14.68%和14.71%。

根据公司所披露的信息显示,2021年其电池串检测设备全球市场占有率为25.00%,光伏组件检测设备全球市场占有率为43.44%,处于行业内领先地位。

公司的主要优势体现在既能设计、研发和生产检测设备,又能自主开发视觉缺陷检测系统,兼顾软硬件产品。而行业竞争对手优层智能和洪朴信息仅做 AI 算法研发,而无法自主生产设备,导致其算法的实际应用、识别准确率较低。直接竞争对手沛德、沛煜仅作检测设备生产,因缺少核心检测软件导致其硬件设备竞争力较弱。

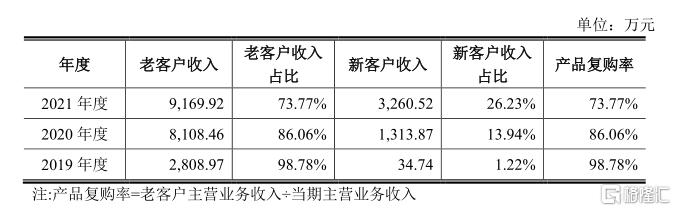

由于公司卖的是设备产品,而设备的更新周期至少在2年以上。对于老客户而言,设备的需求短期主要来自于新增产能,因此公司想要实现快速增长,不仅需要对原有老客户加强开发维护,还需要不断的拓展新客户。2021年公司前五大客户占总营收的55.14%,包括行业内知名企业隆基股份、晶澳科技、奥特维、英利能源、苏州宏瑞达。

而从近几年新老客户占比上也可以看到,新客户收入占比呈现快速提升的趋势,设备行业,只想躺着吃“老本”是不现实的。如2020年隆基股份调整产线,对公司产品需求大增,2021年就有所下降。

公司的业绩增长与下游光伏组件的产能扩张息息相关,根据中国光伏行业协会和PVinfo数据,2020年-2024年,光伏组件较上年分别新增产能93GW、93GW、82GW、66GW、24GW。

由此可见,虽然总量还在增长,但新增量呈现下滑的趋势。设备的需求除了新增之外,还来自于技术进步带来的更新替代需求,这部分到底是什么情况,公司并未披露,欢迎行业专家拍板指教。

从财务上看,公司的商业模式较差。虽然近两年毛利率和净资产收益率都很高,但现金流常年为负,从具体科目上看,主要是由于经营性应收款增加所致,可见公司对下游客户议价权不强。

而且公司近三年每年都有200-300万的信用减值损失,对于扣非净利只有2000-3000万的公司这个比例并不低了。在账龄结构上,公司1年以上应收账款占比约为26%,未来仍存在减值的风险。

二、募投项目和业绩增长

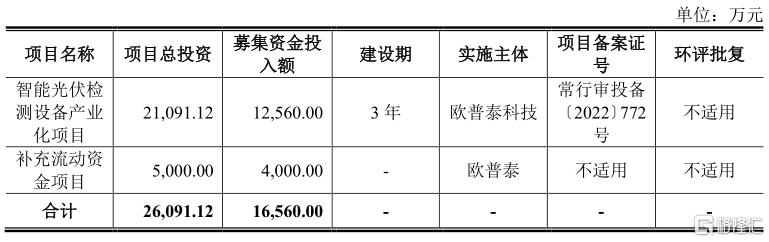

公司本次计划募资1.656亿元,其中1.256亿元用于智能光伏检测设备产业化项目,项目预计建设期3年,完全达产后预计将年均新增营收1.86亿元,新增净利润3753.03万元。

公司此次建设涉及新增土地和厂房,所以也会大量增加固定资产,因此在建设完工的第三年将年均新增折旧额831.69万元,而根据公司计划在第三年产能爬坡营收大概只能达到6,765万元,同比例折算净利润约为1372万元。这也就意味着公司的募投项目在第三年扣除折旧实际净利润只增加541万元,相较于2021年公司扣非净利润2994.71万元增幅只有18.07%。

那么公司现有产能是否还有空余呢?公司称光伏检测设备生产系通过非标准化的人工组装实现生产,相关的原材料及配件以外购为主。视觉缺陷检测系统生产流程主要通过公司核心技术人员自主开发软件并维护服务器进行运营。两者均不存在大规模工业化、自动化的流水线生产情形,产能瓶颈无法确定。

公司在生产过程中会根据下游客户订单情况安排生产计划,合理规划原材料采购与人力投入。如果出现人力不足的情形,公司可通过将非关键步骤的工序外包以灵活调节生产能力。简单点说,就是公司产能可以弹性调整,解释权归公司所有。

那么这样投资公司的重点就应该放在对于未来下游需求的判断上,在经营上,公司具有显著的季节性特征,第四季度占比较高,近三年第四季度占总营收比例分别为55.26%、49.24%、43.45%。2022年前三季度公司营收为8469.07万元,同比增长20.06%,扣非净利为1671.19万元,同比增长3.39%。

前三季度公司净利率为21.83%,若全年按22%测算,假设第四季度营收占全年的40%、50%、60%,那么对应公司全年净利润分别为3080万元、3722万元、4653万元,较2021年分别增长0.7%、21.75%、52.2%。即便以最乐观的状况看也低于2021年公司扣非增速78.61%。

三、投资价值总结

欧普泰是一家在光伏检测细分领域具有较强竞争力的企业,公司软硬兼修,构建了自己的核心竞争力。但从商业模式上看,公司对下游客户议价权不强,经营现金流常年为负,无法积累起自由现金流。而且公司所处行业天花板太低,也难以容纳机构的大资金配置,仅从下游组件增长和公司过往营收结构拆解上看,预期2022年公司净利润增速将会放缓。

公司本次发行价为24.98元,对应2021年扣非净利摊薄后28.01倍,对应2022年PE(TTM)为27.51倍。同行可比公司京山轻机PE(TTM)为58.12倍、北交所上市的光伏设备厂商连城数控PE(TTM)为36.44倍,主要产品硅烷气目前应用于光伏行业的硅烷科技PE(TTM)为37.6倍。

综合基本面和目前市场定价来看,北研君认为公司上市当日不破发的概率更大,胜率约为60%,若不破发,预期涨幅空间在30%以内。当然,也存在破发的可能性,因为公司28倍的估值属实已经到了北交所估值最高的那一梯队,如果破发,考虑到绿鞋和近期北交所上市公司情况,下跌空间应该在20%以内。至于如何抉择,大家需要根据自己的风险偏好进行判断。

特别说明:文章中的数据和资料来自于公司财报、券商研报、行业报告、企业官网、公众号、百度百科等公开资料,本人力求报告文章的内容及观点客观公正,但不保证其准确性、完整性、及时性等。文章中的信息或观点不构成任何投资建议,投资人须对任何自主决定的投资行为负责,本人不对因使用本文内容所引发的直接或间接损失负任何责任。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员