事件:10月工业增加值同比5%(前值6.3%),三年平均增速5.1%(前值5.4%);社零同比-0.5%(前值2.5%),三年平均增速2.9%(前值3.4%);1-10月固投累计同比5.8%(前值5.9%),三年平均增速4.5%(前值4.6%),其中:地产投资同比-8.8%(前值-8.0%),三年平均增速1.3%(前值1.9%);狭义基建投资同比8.7%(前值8.6%),三年平均3.4%(前值3.4%);制造业投资同比9.7%(前值10.1%),三年平均增速5.9%(前值5.7%)。

核心结论:受“外需回落、疫情冲击、基数走高”影响,10月经济再度探底下行,消费、投资、出口、社融、通胀等各分项几乎全线回落。往后看,鉴于疫情防控优化、稳地产等“拐点”级别政策出台,短期有助于提振信心,但消费链、地产链的实际修复程度,要看政策落地效果和疫情演化情况,对应经济基本面的反转也需“边走边看”,可紧盯12月政治局会议和中央经济工作会议。具体看,10月经济数据有如下特征:

1、消费端:10月重回负增长,下滑幅度超预期。

2、投资端:地产投资继续探底,基建和制造业投资高位回落。

3、供给端:工业生产、服务业生产均回落。

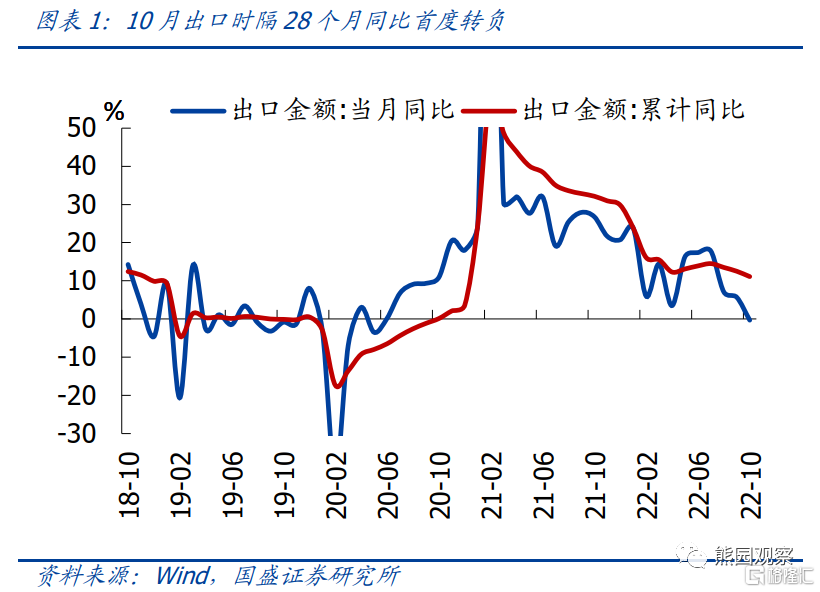

4、贸易端:出口、进口均时隔2年多首次负增长。

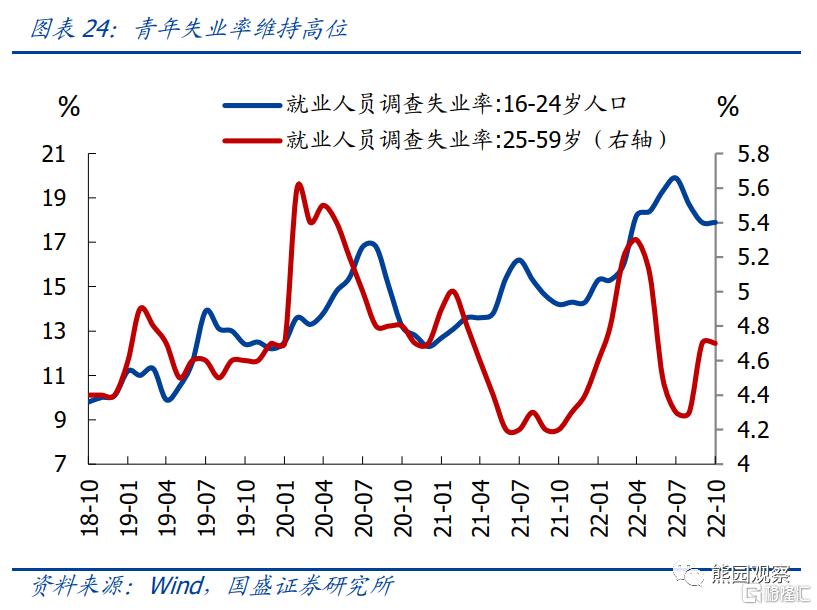

5、就业端:城镇、青年失业率维持高位,稳就业压力仍大。

摘要如下:

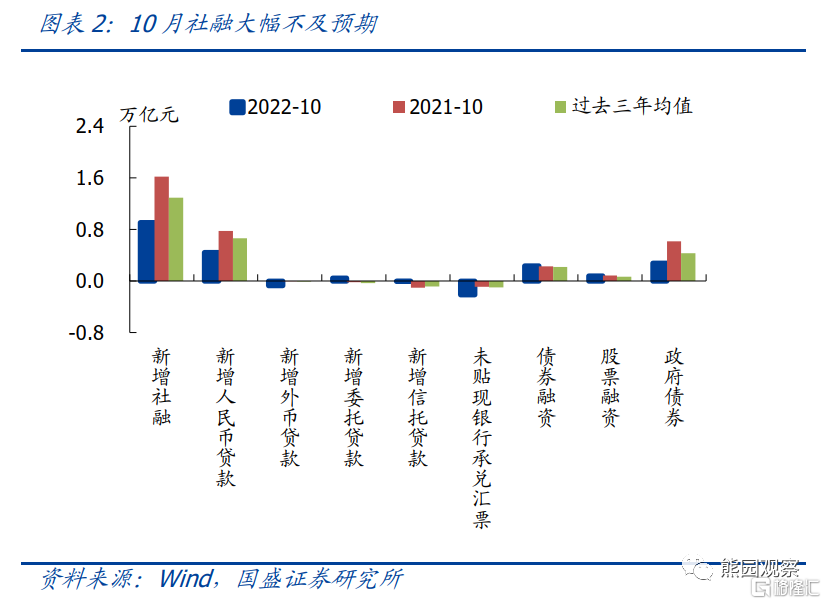

1、整体看,受外需回落、疫情冲击、基数走高影响,10月经济再度探底下行。10月全球经济下行压力加剧,国内疫情防控压力较大,需求收缩、供给冲击、预期转弱三重压力叠加,整体经济进一步放缓;这在此前10月PMI重回收缩区间、社融接近“腰斩”等数据中已有所体现。此外,10月消费、投资等分项的基数有所走高,也是同比增速下降较多的重要原因。

2、结构看,10月各分项几乎全线回落。其中:需求收缩问题凸显,消费、出口重回负增长,下行幅度均超预期,地产景气再度探底,基建和制造业投资也自高位有所回落,固投对经济的支撑有所下降;内外需均弱,对工业生产的制约也愈发明显;CPI和PPI均低于前值,PPI时隔21个月首度转负,通缩特征更加明确;大城市失业率、青年失业率维持高位。

3、往后看,政策持续发力、提振短期信心,基本面反转仍需观察。短期看,近期重磅政策接连出台,如优化疫情防控20条、稳地产“第二支箭”和金融支持16条等,应有助于短期提振信心。中长期看,考虑到疫情反复、需求和信心不足等核心约束仍在,消费、地产的实质性修复,仍有赖于政策落地效果、疫情演化,基本面反转仍要“边走边看”。短期紧盯全国金融工作会议(可能11月或明年)、政治局会议(12月上旬)、中央经济工作会议(12月中下旬)。

4、具体看,10月经济数据有如下特征:

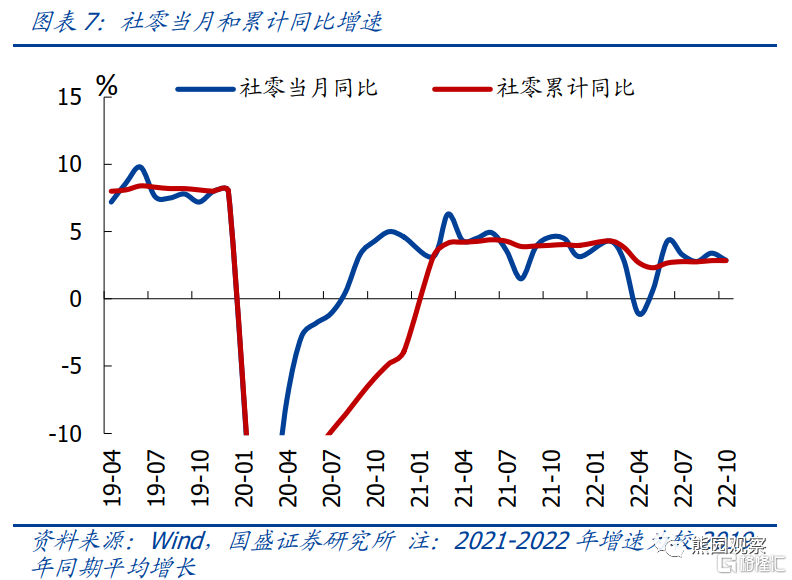

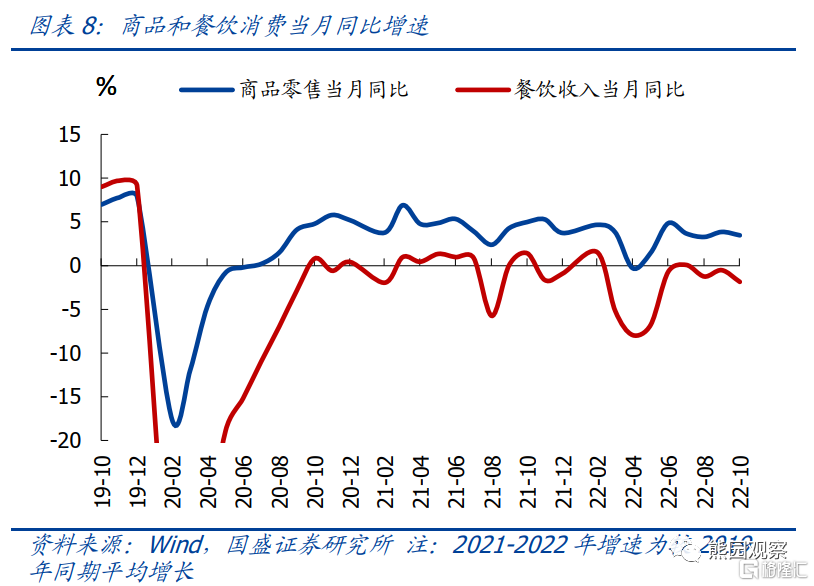

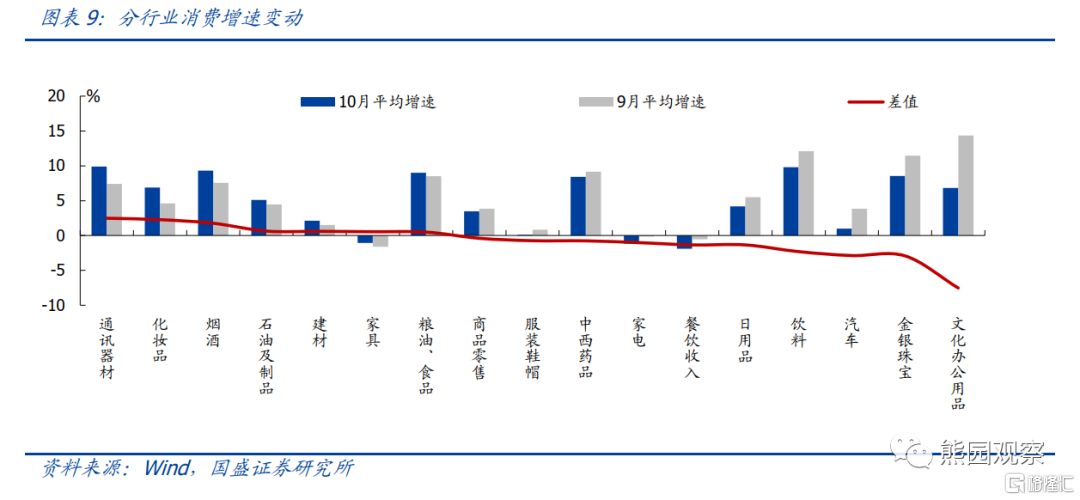

1)消费端:10月重回负增长,下滑幅度超预期。10月社零当月同比继续回落3个点至-0.5%,自6月经济反弹后重回负增长,显著低于市场预期的1.7个点左右,主因基数走高、疫情约束加大。结构看,通讯器材、化妆品消费的平均增速提升,汽车、餐饮消费回落;往后看,近期疫情防控政策持续优化,短期有助于修复居民情绪、提振消费信心;但受制于疫情约束,居民消费意愿低迷,中期效果仍需观察。

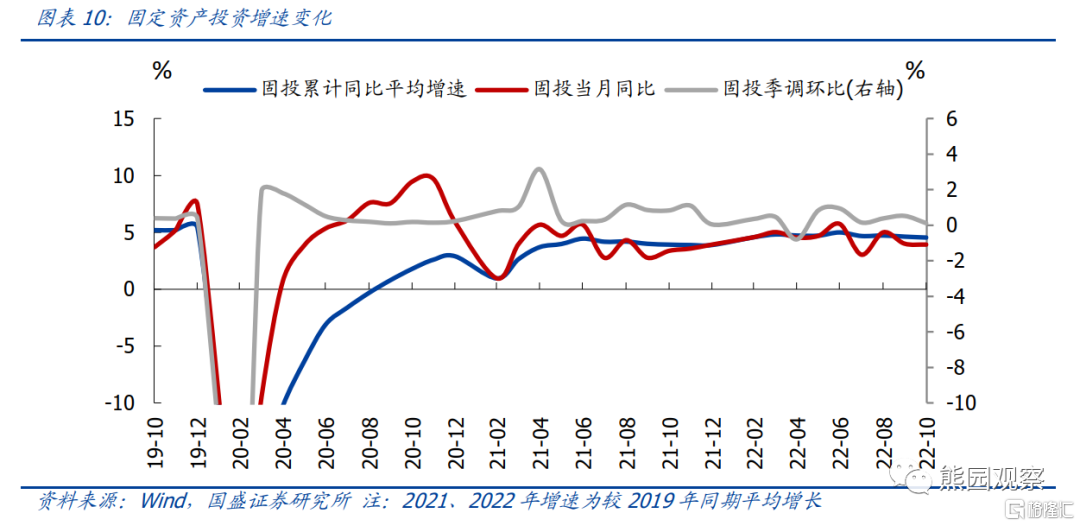

2)投资端:地产投资继续探底,基建和制造业投资高位回落。

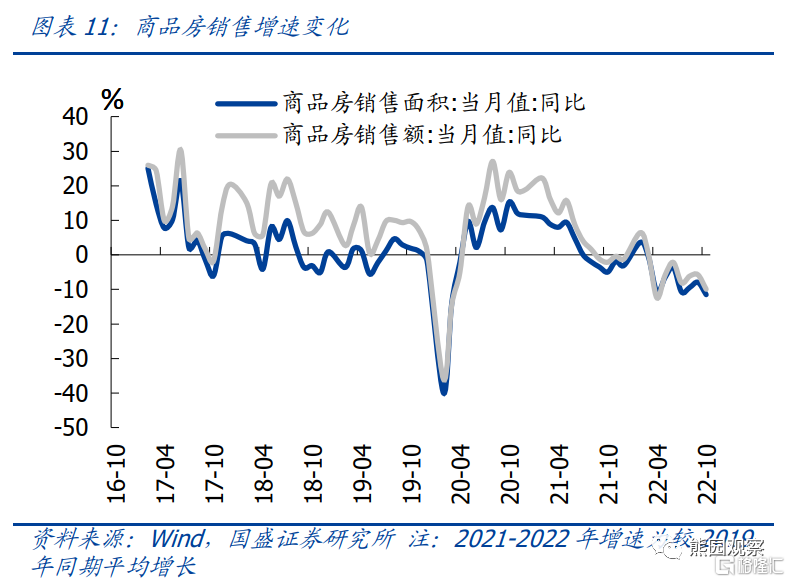

>地产销售、投资跌幅再度扩大。一方面,近期地产政策密集发力,10月地产景气出现一些边际好转的迹象:如土地市场有所企稳、竣工增速反弹。但另一方面,房地产市场整体仍然还处于下行过程中:如10月商品房销售面积同比回落7.1个点至-23.2%,地产投资当月同比回落3.9个点至-16%,11月30城商品房销售继续探底,反映居民、房企的负面预期仍未有明显改善。往后看,短期地产景气可能仍弱,但2023年地产修复的确定性有所提升。

>基建投资有所回落,仍在高位。1-10月广义、狭义基建投资同比分别为11.4%、8.7%,10月当月同比分别为12.8%、9.4%,分别较9月回落3.5、1.1个百分点,与基数走高有一定关系,也与近期沥青开工率等基建中观指标维持震荡相互印证。往后看,2023年基建仍需保持一定力度。但地方财政压力预计仍大,基建投资要维持高位,仍需中央政策较大力度支持。

>制造业投资有所回落。1-10月制造业投资累计同比9.7%,较1-9月回落0.4个点,10月当月同比6.9%,较9月回落3.8个点;企业预期维持低位。分行业看,电气机械行业平均增速逆势提升,汽车跌幅收窄,电子设备、专用设备等回落较多。往后看,2023年工业利润、出口等指标指向制造业投资自身动能可能有所放缓,但制造业设备更新投资政策支持力度可能仍大,将继续提供额外支撑,预计2023年制造业投资可能韧性仍强。

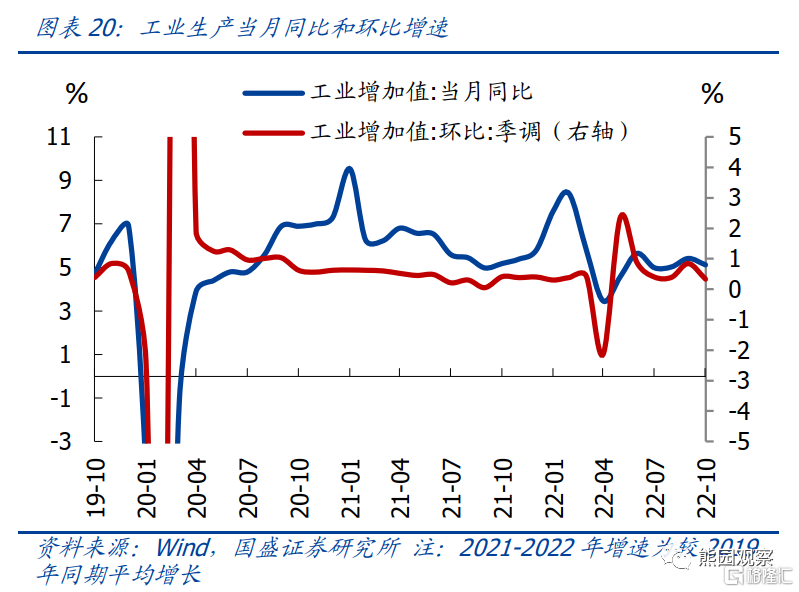

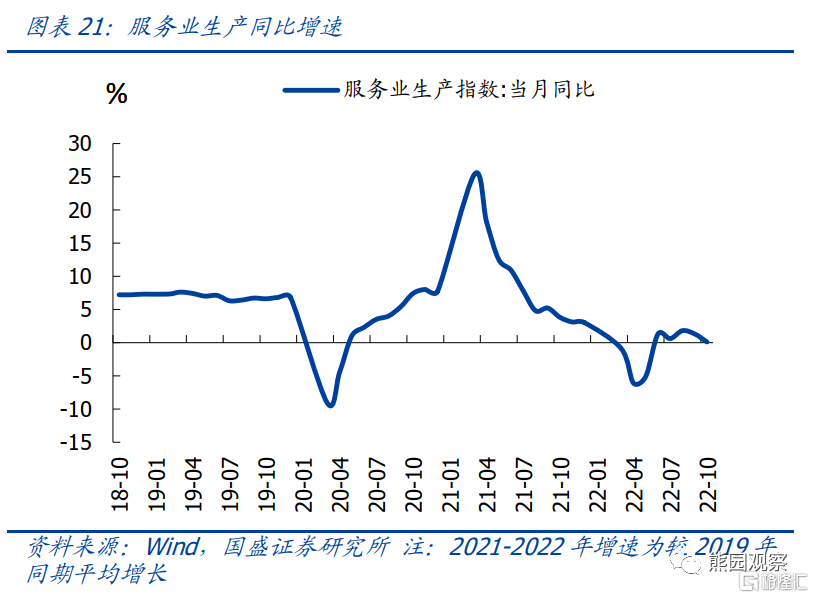

3)供给端:工业生产、服务业生产均回落。10月工业增加值当月同比5%,较9月增速回落1.3个百分点,季调环比0.33%,明显弱于近年来0.45%的平均水平,反映工业生产偏弱,主要受疫情多发散发、市场需求不振等因素影响。10月服务业生产指数同比继续1.2个点回落至0.1%。分行业看,公用事业、医药等行业生产回升较多。往后看,内需可能仍然偏弱,出口增速也已进入下滑趋势,工业生产约束仍多。

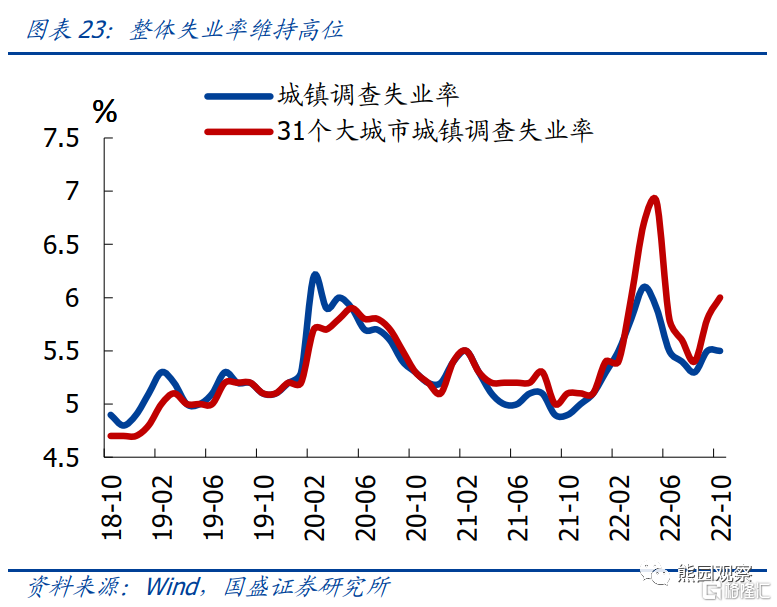

4)就业端:城镇、青年失业率维持高位,稳就业压力仍大。10月城镇调查失业率继续持平前值于5.5%,31个大城市调查失业率继续上升0.2个点至6.0%,16-24岁青年调查失业率持平于17.9%,仍处于历史性高位,整体就业压力较大。

风险提示:疫情演化、外部环境、政策力度等超预期变化

正文如下:

外需回落、疫情冲击、基数走高影响下,10月经济再度下行

整体看,10月全球经济下行压力加剧,国内疫情防控压力较大,需求收缩、供给冲击、预期转弱三重压力叠加,整体经济进一步放缓;这在此前10月PMI重回收缩区间、社融接近“腰斩”等数据中已有所体现。此外,10月消费、投资等分项的基数有所走高,也是同比增速下降较多的重要原因。

结构看,10月各分项几乎全线回落。其中:需求收缩问题凸显,消费、出口重回负增长,下行幅度均超预期,地产景气再度探底,基建和制造业投资也自高位有所回落,固投对经济的支撑有所下降;内外需均弱,对工业生产的制约也愈发明显;CPI和PPI均低于前值,通缩特征更加明确;大城市失业率、青年失业率维持高位。

往后看,政策持续发力、提振短期信心,基本面反转仍需观察。短期看,近期重磅政策接连出台,如优化疫情防控20条、稳地产的“第二支箭”和金融支持16条等,应有助于短期情绪修复、提振信心。中长期看,考虑到疫情反复、需求不足、信心不足等核心约束仍在,尤其是经济中的两大核心分项:消费、地产的实质性修复,仍有赖于疫情约束减退、政策加码,也即基本面反转仍要“边走边看”。具体而言:

>消费端,近期疫情防控政策持续优化,短期有助于修复居民情绪、提振消费信心。11.10政治局常务委员会召开会议,部署进一步优化防控20条举措;11.11国务院联防联控机制公布20条举措,具体包括:对密接及入境人员“7+3”改“5+3”、不再判定次密接等,强调不得扩大核酸检测范围,并加大“一刀切”、层层加码问题整治力度等。

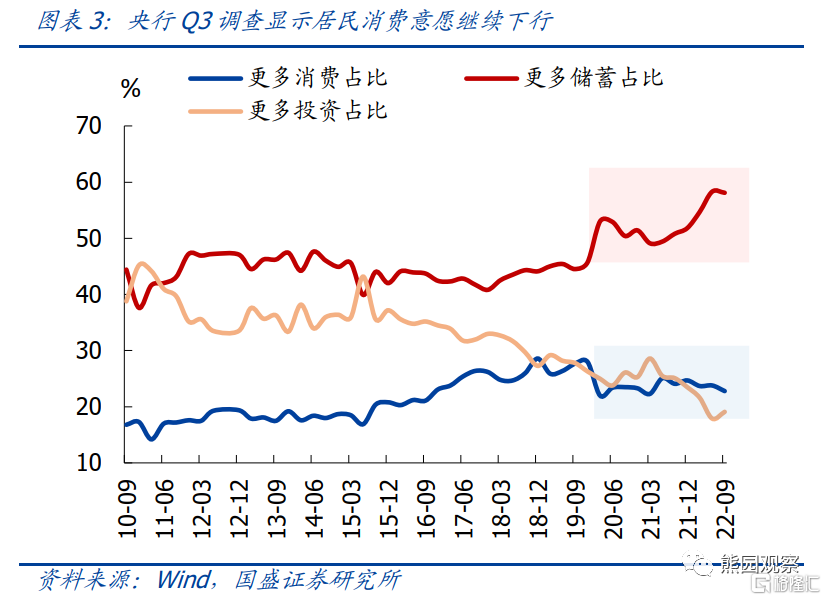

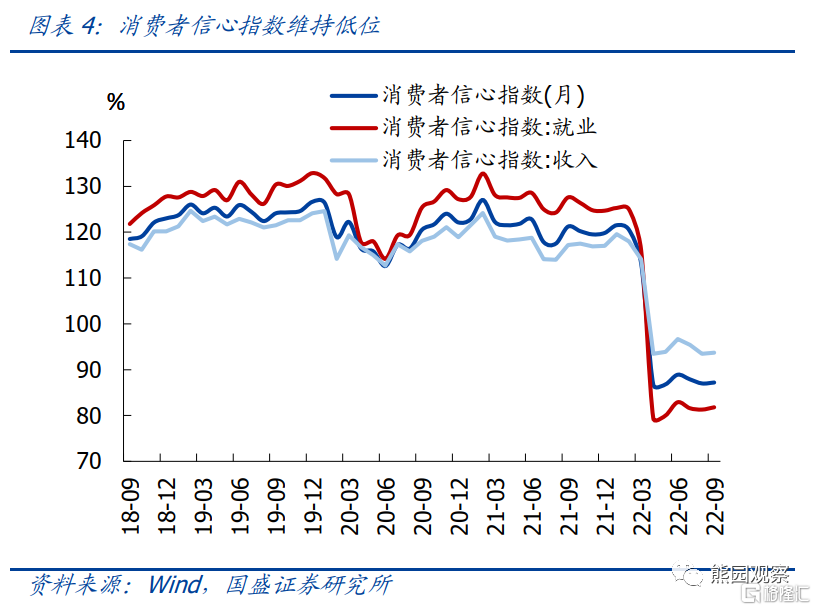

但受制于疫情约束,居民消费意愿低迷,中期效果仍需观察。11月疫情约束仍存。且从央行Q3调查看,居民更多消费占比续创新低,9月消费者信心指数也维持87.2%的低位,指向居民消费意愿仍低迷,消费修复节奏仍需观察。

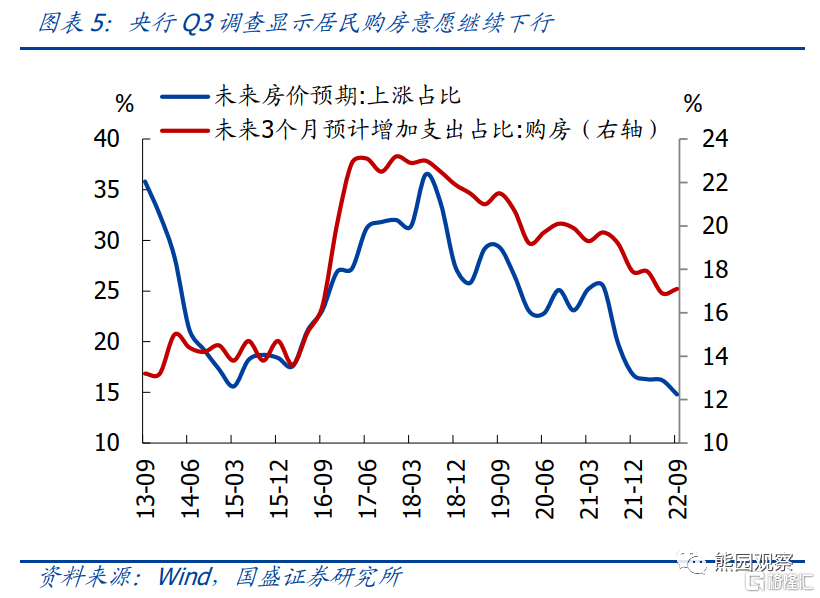

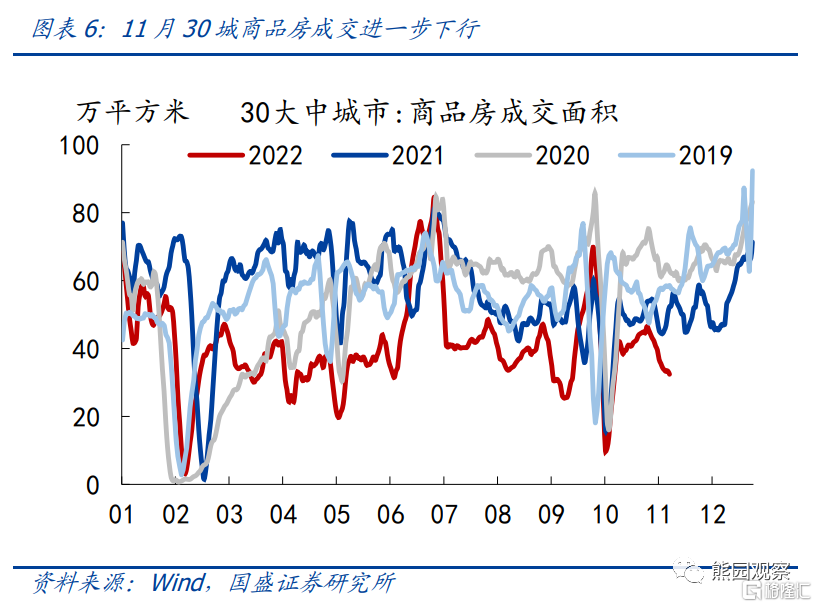

>地产端,短期地产景气可能仍弱,但2023年地产修复的确定性有所提升。根据央行调查,三季度预期未来房价上涨、增加购房支出的居民占比在低位,11月上旬30城商品房成交面积同比-29%,较10月的-18%进一步下行,指向地产景气仍在探底,主因疫情约束仍显著,房企、居民的信心仍在下行通道,救助政策的落地也还需要时间,近期政策更多作用可能是修复居民、房企情绪、提振信心的作用,实质性好转仍需时间及政策进一步发力。但本次放松明确了中央救地产的决心仍强,后续出台进一步政策(如5年LPR下调、核心一二线放松、房企股权融资放松等)、地产修复的确定性有所提升。

消费端:重回负增长,下滑幅度超预期

10月消费下滑幅度超预期,主因基数走高、疫情约束加大。10月社零当月同比继续回落3个点至-0.5%,自6月经济反弹后重回负增长,显著低于市场预期的1.7个点左右;10月社零三年平均增速2.9%(前值3.4%),季调环比-0.68%(前值0.14%),反映了消费增速的下降除了由于基数提升,更多因为在疫情反复约束下,也有实质性下滑。

结构看,通讯器材、化妆品增速提升,汽车、餐饮消费回落。

>商品消费方面,10月商品零售同比0.5%,三年平均增速3.5%,较9月平均增速回落0.4个点,其中文化办公用品、金银珠宝、汽车消费增速回落较多,通讯器材、化妆品、烟酒等部分可选消费回升较多,可能与“双十一”提前促销有关。

>餐饮消费方面,10月餐饮消费同比-8.1%,三年平均增速-1.9%,较9月平均增速回落1.3个点,疫情约束仍然显著。

投资端:地产投资继续探底,基建和制造业投资高位回落

固定资产投资增速小幅回落。根据统计局数据,1-10月固定资产投资同比5.8%,三年平均增速4.5%,均较1-9月微降0.1个点;10月固投季调环比回落0.4个点至0.12%。据我们测算,基数调整后,10月固定资产当月同比5.0%,较9月回落1.6个点,三年平均增速3.9%,较9月回落0.1个点,指向基数走高是10月固投增速回落的原因之一。

结构看,地产投资继续下行,基建投资和制造业投资增速有所回落。

地产销售、投资跌幅再度扩大

地产销售、投资跌幅再度扩大

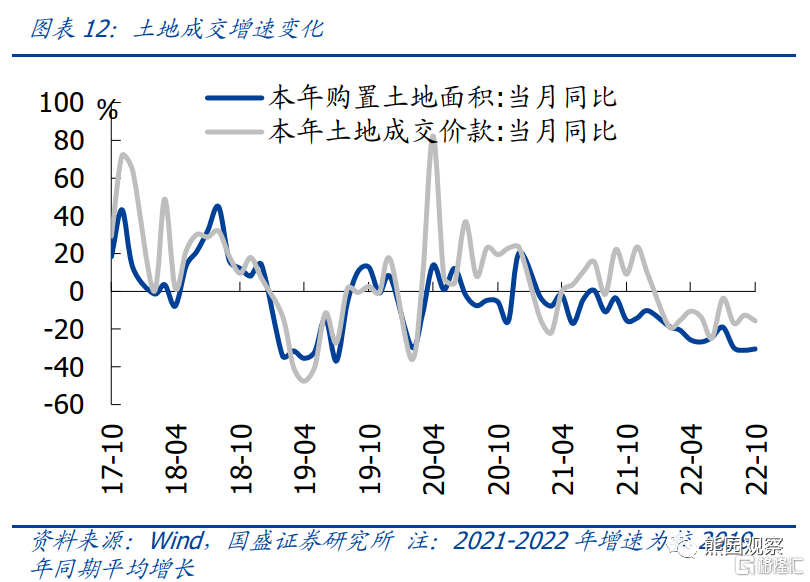

地产销售跌幅再度扩大。10月商品房销售面积同比-23.2%,较9月回落7.1个点,三年平均增速-11.5%,也较9月回落。土地市场有所企稳10月土地购置面积当月同比-53.1%,较9月跌幅收窄12个点,三年平均增速也有所回升。

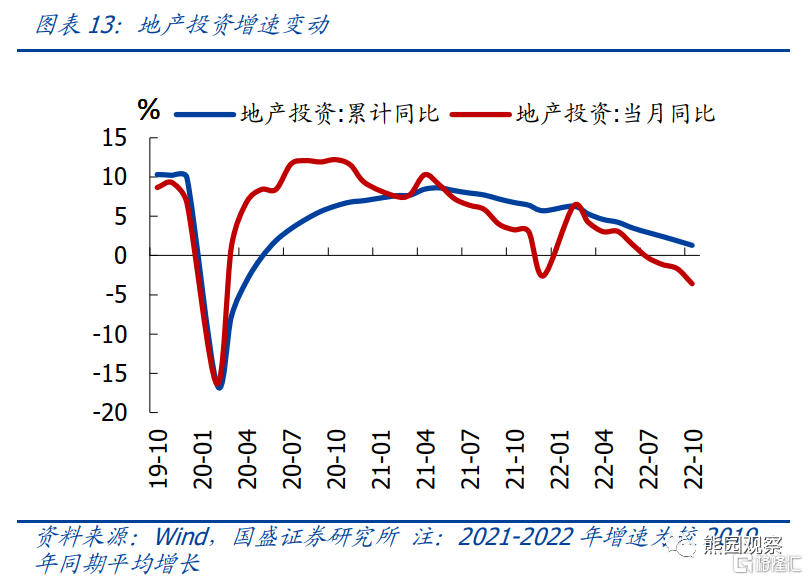

地产投资继续探底。1-10月地产投资同比回落0.8个点至-8.8%,三年平均增速也继续回落;10月地产投资当月同比回落3.9个点至-16%,三年平均增速也继续探底。

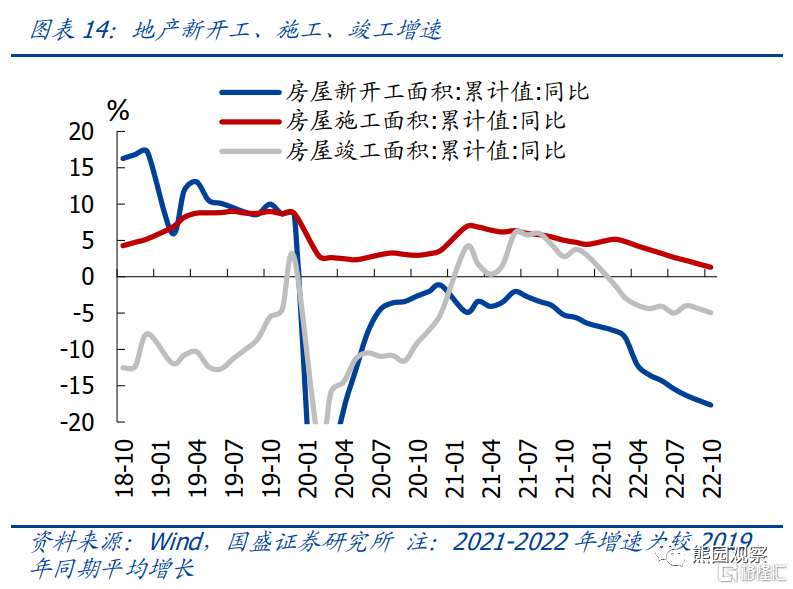

新开工、竣工跌幅收窄,施工增速继续探底。1-10月房屋新开工、施工、竣工面积累计同比分别为-37.8%、-5.7%、-18.7%,三年平均增速分别为-17.6%、1.3%、-4.9%,其中新开工、竣工跌幅均有所收窄,施工增速继续探底。应注意竣工面积增速连续三个月降幅收窄,应是反映保交楼效果显现。

一方面,近期地产政策密集发力,地产景气出现一些边际好转的迹象:如交易商协会支持房企融资的“第二支箭”、央行与银保监会的稳地产16条举措等,土地市场有所企稳、竣工增速反弹,应是近期地产政策进一步发力的效果有所显现。

另一方面,房地产市场整体仍然还处于下行过程中:如地产销售、投资增速继续探底,反映居民购房、房企自身的负面预期仍未有明显改善。

基建投资有所回落,仍在高位

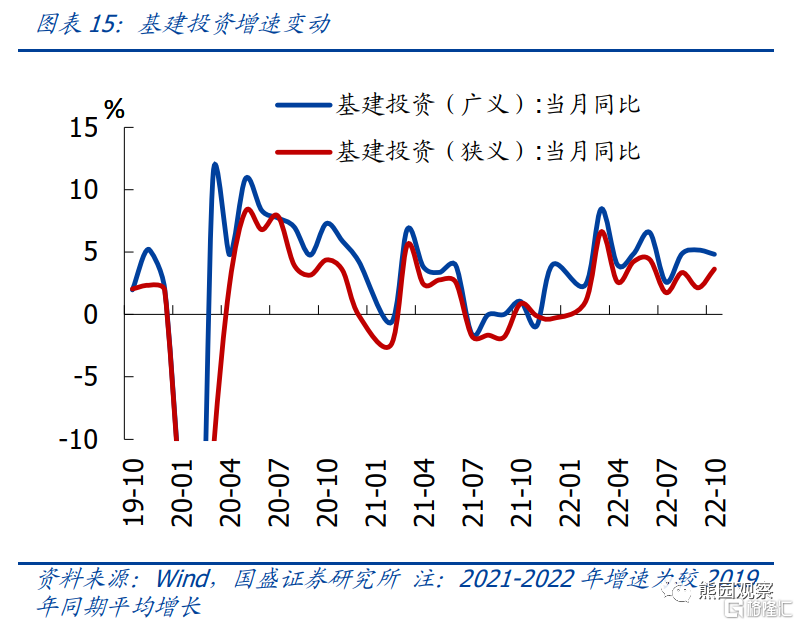

基建投资增速有所回落。根据统计局数据,1-10月广义、狭义基建投资同比分别为11.4%、8.7%,10月当月同比分别为12.8%、9.4%,分别较9月回落3.5、1.1个百分点。

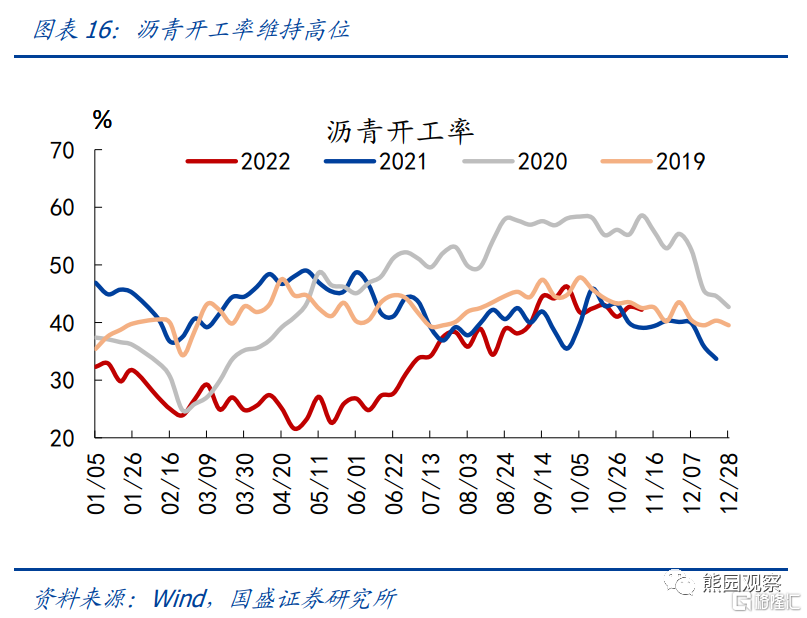

从高频数据看,近期基建中观指标如沥青开工率在42.2%左右维持震荡,处于近年来同期平均水平,暂未进一步向上突破。

往后看,2023年出口大概率回落,叠加疫情约束,经济压力仍大,基建仍需保持一定力度。但在地产市场没有明显修复的情况下,地方财政压力仍大,基建投资要维持高位,仍需中央政策较大力度支持。

制造业投资有所回落

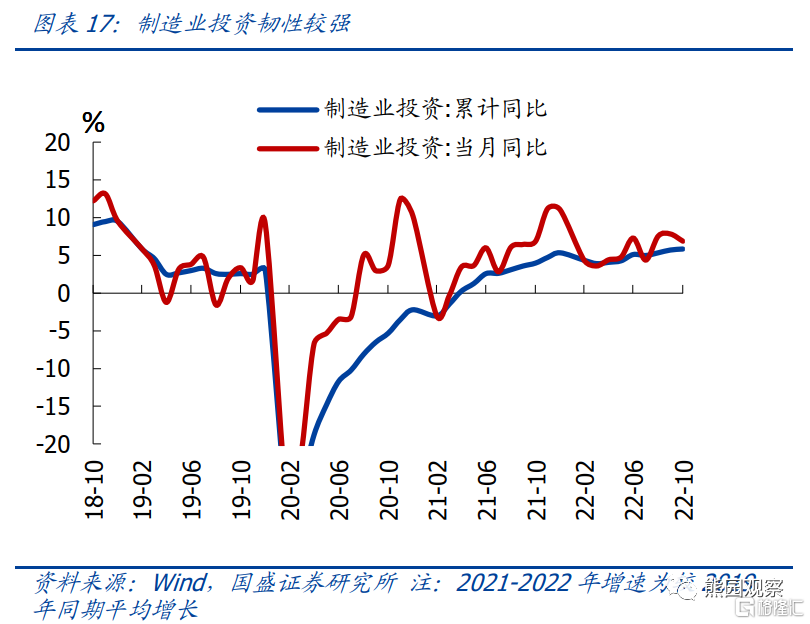

制造业投资有所回落。根据统计局,1-10月制造业投资累计同比9.7%,较1-9月回落0.4个点,10月当月同比6.9%,较9月回落3.8个点。

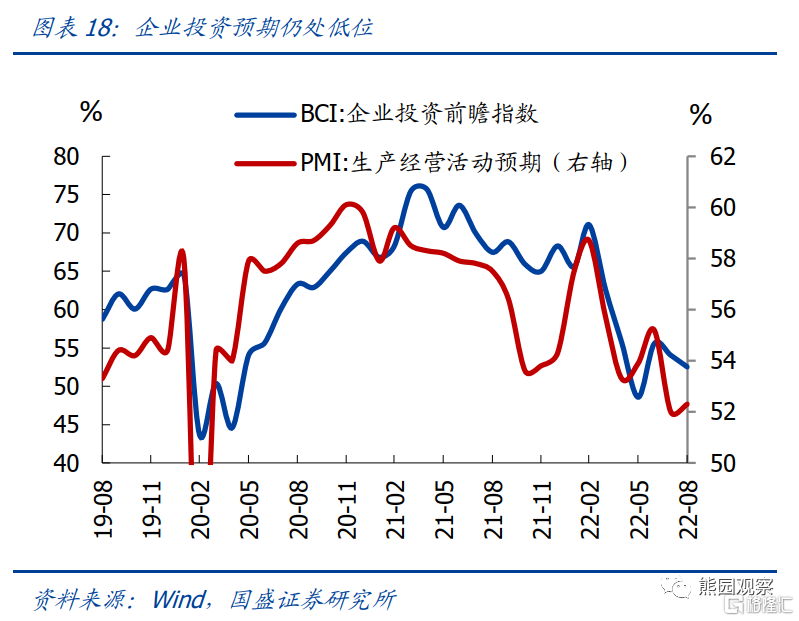

企业预期维持低位。10月PMI 生产经营活动预期52.6%,企业投资前瞻指数55.6%,均继续处于低位,反映企业预期仍然低迷。

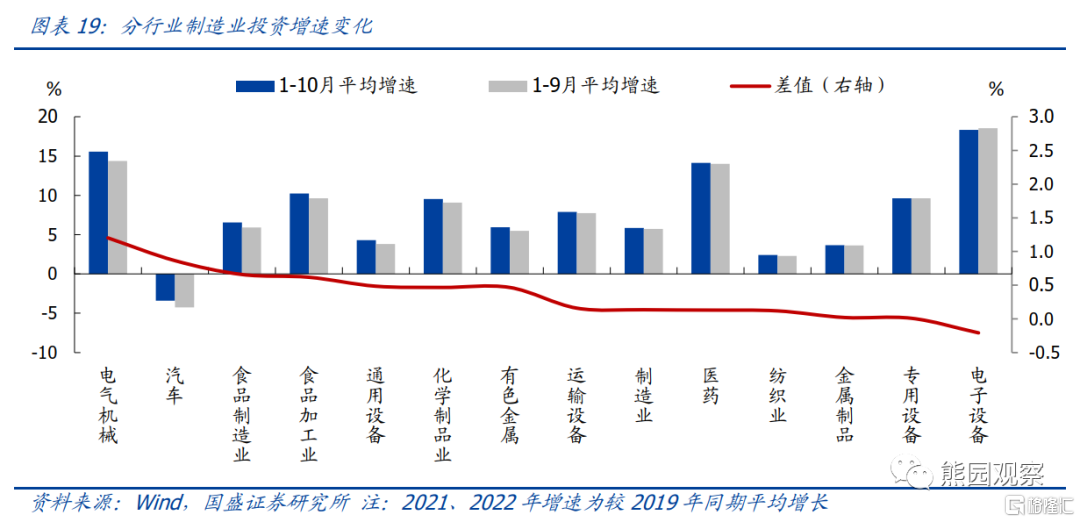

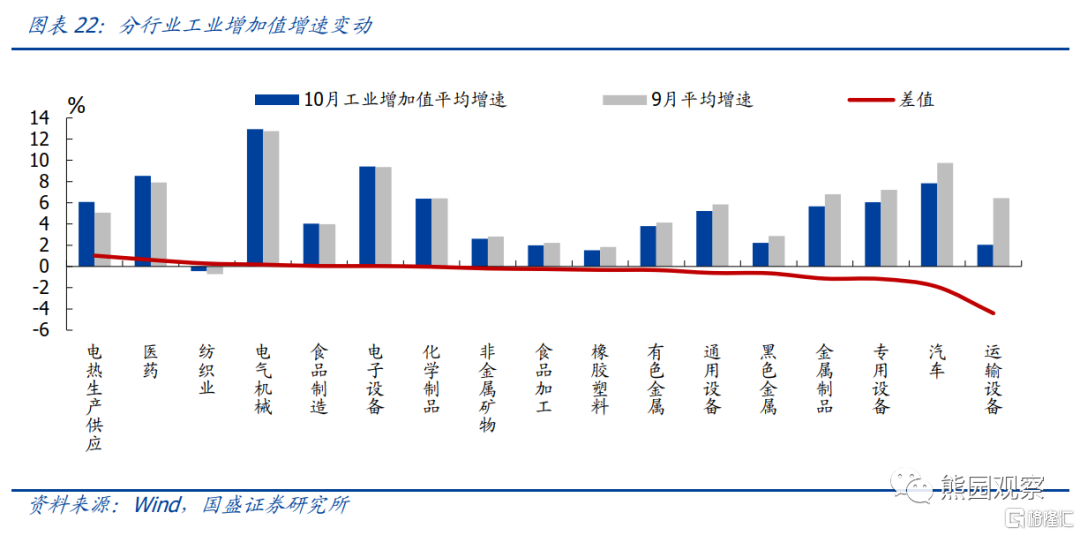

从分行业制造业投资增速变化看,电气机械行业在10月份增速逆势提升,汽车跌幅收窄,电子设备、专用设备等回落较多。

往后看,2023年工业利润、出口等指标指向制造业投资自身动能可能有所放缓,但制造业设备更新投资政策支持力度可能仍大,将继续提供额外支撑,预计2023年制造业投资可能韧性仍强,但大概率较今年有所走弱。

供给端:工业生产、服务业生产均回落

需求不振,工业生产回落。10月工业增加值当月同比5%,较9月增速回落1.3个百分点,三年平均增速为5.1%,季调环比0.33%,明显弱于近年来0.45%的平均水平,反映工业生产偏弱,主要受疫情多发散发、市场需求不振等因素影响。

服务业维持低位。10月服务业生产指数同比继续1.2个点回落至0.1%,三年平均增长3.7%,创下半年以来新低,仍处于明显低位。

分行业看,公用事业、医药等行业生产回升较多。10月各行业工业增加值增速多数回落,其中公用事业、医药增加值增速小升,汽车、运输设备、专用设备等增速回落较多。

往后看,四季度内需可能仍然偏弱,出口增速也已进入下滑趋势,工业生产约束仍多。

就业端:城镇、青年失业率维持高位

城镇失业率维持高位,大城市失业续升。10月城镇调查失业率继续持平前值于5.5%,31个大城市调查失业率继续上升0.2个点至6.0%,明显高于疫情爆发前水平。

青年失业率维持高位。1-10月城镇新增就业1001万人,占年初目标的91%,明显低于2017-2019年同期平均进度的100%左右。结构上看,10月16-24岁青年调查失业率持平于17.9%,今年高校毕业生首超千万人,就业压力是近年来最大。

风险提示:疫情、外部环境、政策力度等超预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员