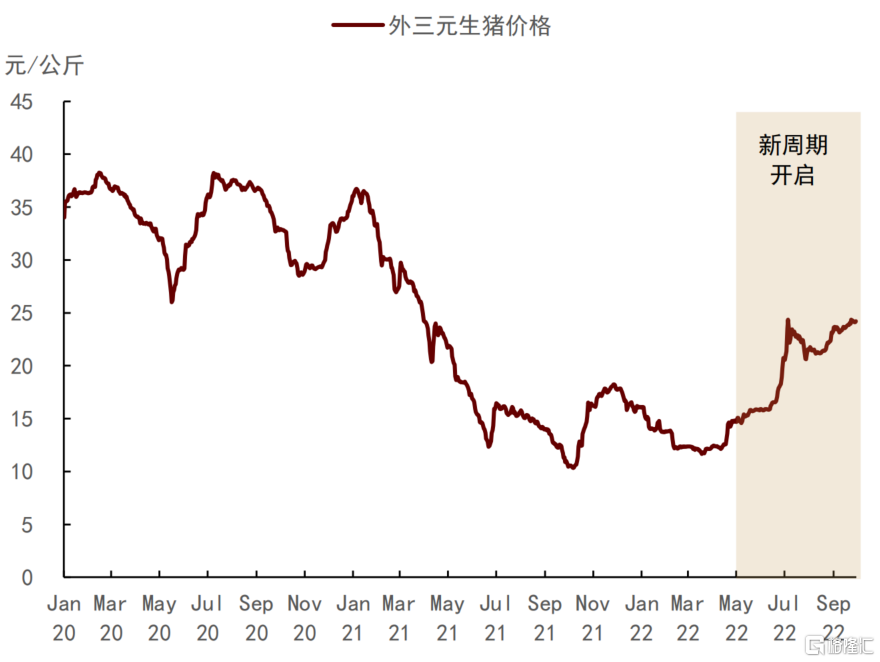

2022年2季度起,随着新周期的开启,生猪价格步入上行区间,价格重心明显上移。截至三季度末,外三元生猪市场价已上涨至24.22元/公斤,较6月末已累计上涨17.4%。我们看到,三季度猪价呈现出非典型的“U”走势,即三季度初价格快速上行,7月中至8月底价格出现明显回调,进入9月价格再度开启上行趋势。四季度生猪消费进入旺季,市场普遍关注1)生猪价格如何演绎?2)猪价在元旦春节效应支撑下是否会大幅上行,高点在何处?3)供需是不是会出现结构性矛盾?

图表:外三元生猪价格走势

资料来源:国家生猪市场,中金公司研究部

对于三季度猪价的“U”型走势,我们认为主要是受供给收缩、消费疲弱及节日效应支撑的轮番影响。具体来看,周期性产能收缩叠加养殖主体压栏惜售,共同导致7月生猪供给阶段性偏紧,直接利多猪价;8月后,随着政策调控力度加大,供给担忧逐渐缓解,而需求却呈现出“强预期-弱现实”格局,拖累价格走低;进入9月,节日消费旺季的到来支撑价格再度走强。

四季度,我们预计价格仍呈现典型的季节性走势,走出第二个“U”型,即10-11月底,价格高位回落,但回落空间有限,或维持在22-23元/KG;12月至次年1月,价格大概率再度上行,但不具备大幅上涨的基础,我们依旧维持生猪价格重心或在25.5元/KG的判断。具体来看,供给端,前期压栏惜售与二次育肥导致的供给后置将逐步兑现,同时,我们预计龙头集团为完成年内出栏任务,或在四季度进一步加速出栏,生猪供应基础或环比有所改善。需求端,据我们测算,一般9月起白条猪肉鲜销量大致呈现逐月递增态势,四季度月度平均销量较三季度高出13.11%。从近五年的屠宰企业开工率来看,自10月起屠宰开工率明显上升,四季度月度平均开工率较3季度高出4.22%。但受制于疫情影响,各项指标或将难以达到历史同期消费水平。综合来看,四季度供需双增下,猪价或大概率处于季节性高位,受整体消费能力偏弱的掣肘,旺季价格不具备大幅上涨基础,整体涨幅或低于市场预期。

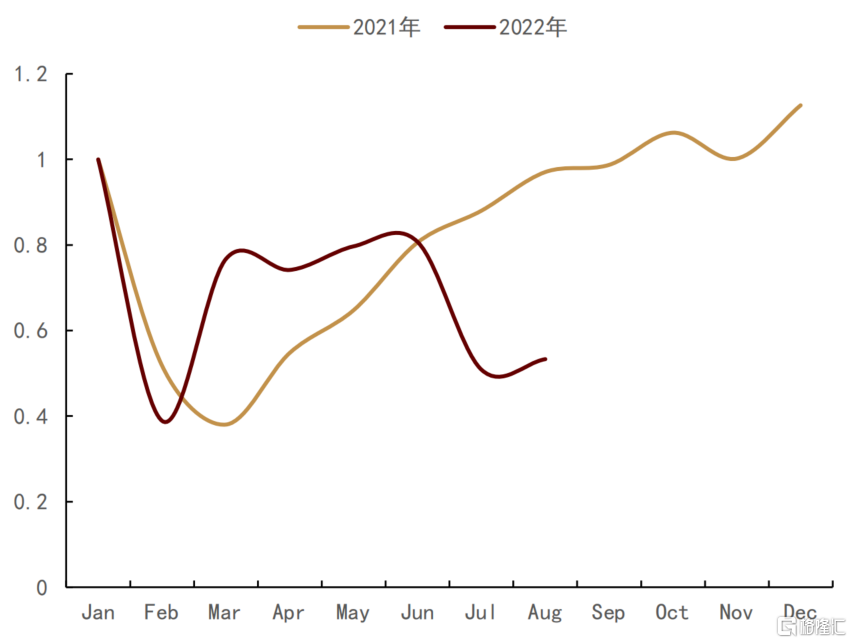

图表:屠宰企业开工率季节因子

资料来源:涌益咨询,中金公司研究部

3Q22:供给趋势性下行,需求由弱转强,价格呈“U”型走势,震荡偏强

供给端:周期性产能收缩,叠加养殖主体压栏惜售,7月供给阶段性偏紧利多猪价;8-9月,政策调控力度加大,出栏量环比回升,抛储提振市场信心,供给担忧缓解

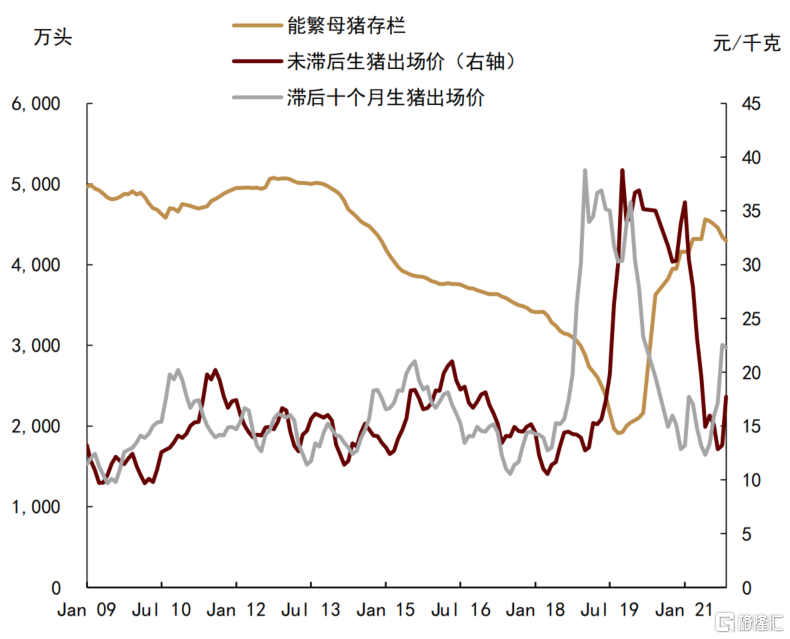

总体产能缩减,供给趋势性下滑。我们在多篇报告中都提到,能繁母猪存栏量是监测未来市场生猪供给的先行指标,约领先10个月左右。从产能周期来看,4Q21各月我国能繁母猪存栏量环比降幅明显加快,是上轮猪周期产能去化最快的一个季度。具体来看,2021年9月:-2.3%、10月:-2.5%、11月:-1.2%、12月:-2.9%。根据10个月养殖周期计算,3Q22生猪出栏量较前期明显减少,形成供给趋势性收缩,这也是造成生猪底部价格明显抬升的主要原因。

图表:能繁母猪存栏量

资料来源:中国政府网,中金公司研究部

压栏惜售对出栏节奏形成阶段性干扰。1)由于新周期的开启,市场对于后市价格看涨预期较为一致,可以看到6-7月养殖单位惜售情绪加重,造成市场猪源持续收紧,屠宰企业被迫提价采购,形成7月的价格高点。据卓创数据,7月份重点屠宰企业结算均价22.76 元/公斤,环比上涨29.82%,同比上涨42.07%。从日度屠宰量来看,7月日均屠宰量仅为13.11万头,较 6月17.53 万头显著下滑25.18%。2)压栏惜售导致价格快速攀升,国家政策调控力度加码。对于7月初价格非理性上涨,发改委等多部门迅速反应、有效调控,8月生猪出栏量环比明显回升。据卓创监测数据,8月生猪出栏量为729.25万头,环比7月654.44万头增加11.43%。从上市公司数据来看,15家上市猪企8月份出栏总量1017.66万头,较7月环比上升4.40%。同时,政策性抛储蓄启动,虽对总体供应影响有限,但对稳定市场情绪起到重要作用。9月8日,第一批中央猪肉储备已完成投放,预计9月国家和各地合计投放猪肉储备20万吨左右,单月投放数量达历史最高水平。

需求端:7-8月中旬,消费持续疲弱利空猪价;8月底至9月,消费回暖支撑价格走强

尽管供应收缩,但7-8月消费不及预期,下游白条走货不畅,由供给收缩引发的看多情绪逐步落空,价格高位回落。具体来看,7-8月为猪肉季节性消费淡季,叠加各地疫情时有反复,导致猪价涨至高位后终端市场难以跟进,屠宰企业开工率持续走低,屠宰企业压价意愿增强,白条猪肉鲜销量持续下滑。据卓创样本数据,截至7月29日当周,白条猪肉鲜销量为10.83万头,较6月3日当周的17.47万头大幅下滑超过35%。

进入8月底,节日消费旺季来临,标肥价差逐步走扩,需求回暖信号逐步增强,支撑价格不断走高。具体来看,8月底以来,各省大体重猪与标猪价差由负转正,且持续走扩,大猪供应偏紧延续。据涌益咨询数据,截至9月23日,175KG、200KG大体重猪与120KG标猪价差分别扩大至0.32元/斤、0.35元/斤。我们认为,价差走扩在一定程度上反映出消费回暖,其中,四川、贵州等省份大体重猪价格明显上涨。从时间上看,秋冬季将至,南方腌腊启动,市场对大猪的强劲需求也带动整体猪价上涨。

图表:标肥价差走势

资料来源:涌益咨询,中金公司研究部

4Q22:供给压力有所增加,需求或成为影响价格关键

供给端:压栏、二次育肥将兑现集中出栏,供给压力或明显增加

四季度我国生猪供应基础或环比有所改善。从产能周期来看,根据生猪生长周期推算,4Q22生猪出栏量主要由2021年12月-2022年2月份能繁母猪存栏量基数决定,可以看到这三个月能繁母猪存栏量仍处于产能调减周期,但产能去化速度已明显放缓。进入二季度,生猪价格快速上涨,市场重新进入产能恢复期,叠加养殖主体对后市较为乐观,新生仔猪数明显上涨。据涌益检测数据,今年7月份50KG以下小体重猪存栏环比转正(环比+0.79%,对应元旦春节出栏),我们预计四季度我国生猪供应基础或环比有所改善。

图表:生猪价格及能繁母猪滞后关系

资料来源:中国政府网,中金公司研究部

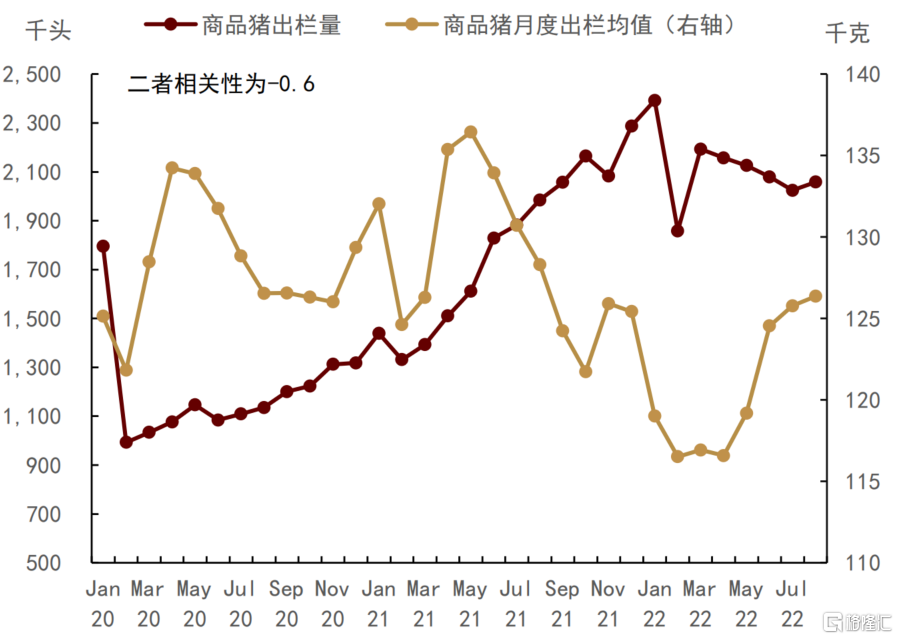

前期压栏惜售与二次育肥导致的供给后置逐步兑现。从出栏体重来看,自5月底以来,生猪出栏体重持续走高,养殖主体二次育肥积极性较强。从涌益监测数据来看,5月底生猪出栏均重开始超过标准120KG,截至9月23日,出栏体重已上涨至127.87KG,涨幅近7个百分点。其中,150KG以上大体重猪占比明显提高,由5%左右上涨至7.68%。从二次育肥来看,根据卓创资讯调研数据,8-9月山东、河南等北方地区二次育肥量占出栏量的比重达到25%-30%,湖南、江西、湖北等地占比达到28%-30%。我们认为,后置供给集中出栏或对价格形成阶段性压力,需要重点观测出栏节奏。

图表:生猪出栏体重及大猪占比

资料来源:涌益咨询,中金公司研究部

图表:商品猪出栏量与出栏均重相关性

资料来源:涌益咨询,中金公司研究部

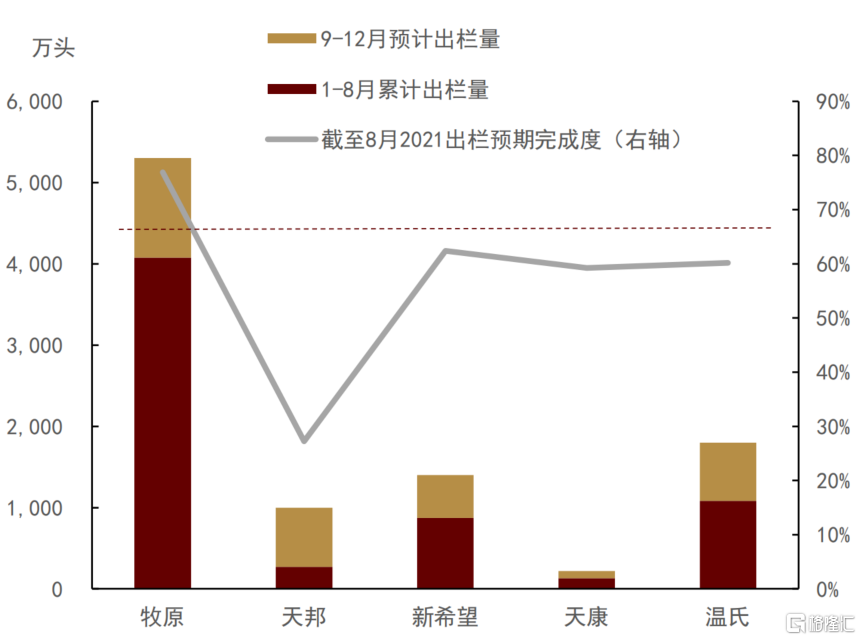

养殖公司或加快出栏速度,冲刺年度出栏计划,可能进一步增加市场供应量。从集团公司角度看,基于2021年生猪养殖产能,基础母猪数量及配种量,各龙头企业的2022年生猪预计出栏量同比均有所上涨。公司公告显示,2022年牧原预计出栏量为5300万头,温氏预计出栏1800万头,新希望预计出栏1400万头,天邦预计出栏1000万头,天康预计出栏220万头。截至8月,除牧原已累计销售4076.20万头以外,其余企业出栏完成度均低于67%。

图表:能繁母猪存栏量

资料来源:Wind,中金公司研究部

需求端:节日效应或带动需求改善,但疫情对消费的影响仍有不确定性

节日效应大概率利好消费。通过对历史数据的回测,我们发现一般9月起白条猪肉鲜销量大致呈现逐月递增态势,四季度月度平均销量较三季度高出13.11%。从近五年的屠宰企业开工率来看,自10月起屠宰开工率明显上升,四季度月度平均开工率较3季度高出4.22%。

消费能否恢复到正常年份短期无法证伪。我们看到,近年来除了南方腌腊、灌肠等节日备货需求外,随着猪肉消费主力群体日常饮食观念的不断转变,猪肉购买力不足。同时,在疫情反复背景下,餐饮、高校等集中采购下滑明显,导致猪肉消费能力恢复缓慢。向后看,我们认为疫情局势或将继续影响猪肉消费,若出行、聚餐等严格受限,那消费或大概率不及预期,旺季不旺,也较难支撑价格显著上涨。

价格方面:我们预计价格可能走出第二个“U”型,维持震荡偏强的季节性走势,但不具备大幅上涨的基础,维持生猪价格25.5元/KG的判断。

1)中秋、十一节日效应后,消费转入弱势,叠加二次育肥逐步入场,10月中旬至11月底现货价格或高位回落,但回落空间有限,或维持在22-23元/KG 价格重心;2)12月初至次年1月,元旦春节效应加持下,生猪价格或再次进入季节性上行通道,但正如我们前文的分析,供需双增下,受整体消费能力偏弱的掣肘,旺季价格不具备大幅上涨基础。四季度猪价或仍处季节性高位,但整体涨幅或低于市场预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员