核心观点

我们在下半年策略展望《当低估值蓝筹遇上高盈利成长》中提示,下半年市场主线与风格将反复徘徊,低估值蓝筹与高盈利成长交替表现,当下来看,中小成长正在系统性地呈现“2013年创业板行情”。中小成长行情的三要素。

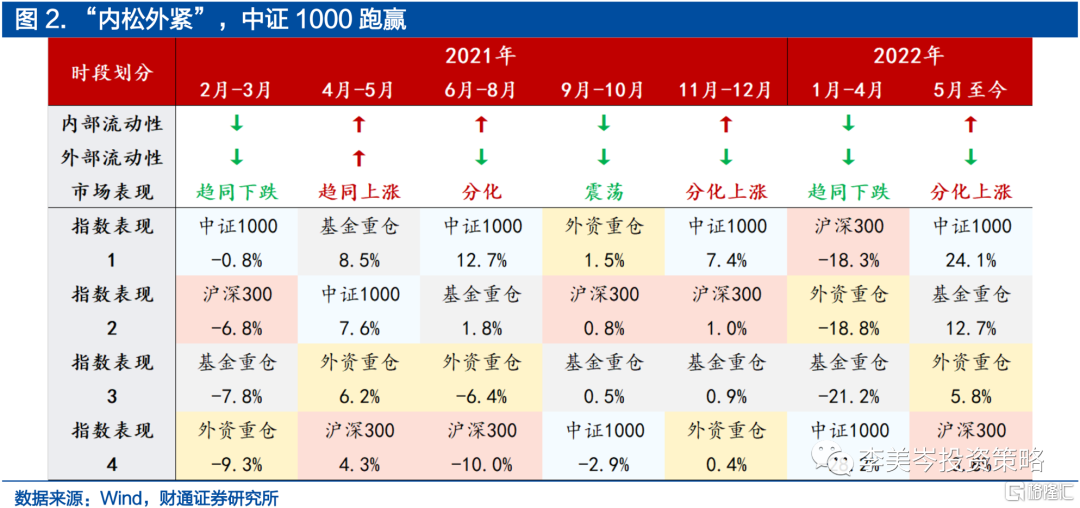

1)产业周期带动景气扩散。本轮“新能源+”行情推动挂钩产业链的中小成长制造景气全面上行。2)“内松外紧”,中小成长跑赢。当前时点定价环境与去年6-8月十分类似,北向资金反复波动但内部流动性宽松,中证1000领跑市场。3)以景气扩散为基础,小市值+低覆盖=预期差,预期差+认知修复=超额收益。2017年以后核心资产逐步充分定价,而90%的公司市值低于300亿,并且未被分析师覆盖,私募机构崛起推动市场挖掘中小成长预期差。

过去几年的中小成长行情难称“系统性”,更多地是“在石头中寻找碎钻”;本轮“新能源+”行情扩散之下,是“在碎钻中寻找钻石”,命中率高、性价比强。简要筛选大股票池,744家科技制造公司7月至今平均收益率6.6%,远超A股基金的-3.4%;其中116家月收益率超过20%,“命中率”占比高达15.6%。

掘金公式一:产业逻辑+预期上调=高景气。中小盘成长系统性行情的基石是景气扩散。从产业链“头雁”到“尾雁”,先修复赛道龙头公司的预期差,再修复细分领域公司的预期差,即“新能源”行情到“新能源+”行情。

“高景气”信号:产业逻辑+预期上调。1)成长制造行业中拥有国产替代等产业逻辑的公司利润增速平均59%,业绩和估值溢价更高。2)拥有国产替代等产业逻辑的公司近3月平均上涨61%,高于其他公司的29%。3)预期盈利上调公司的平均涨幅更高,比各增速档位的其他公司高出3.6-12.3个百分点。

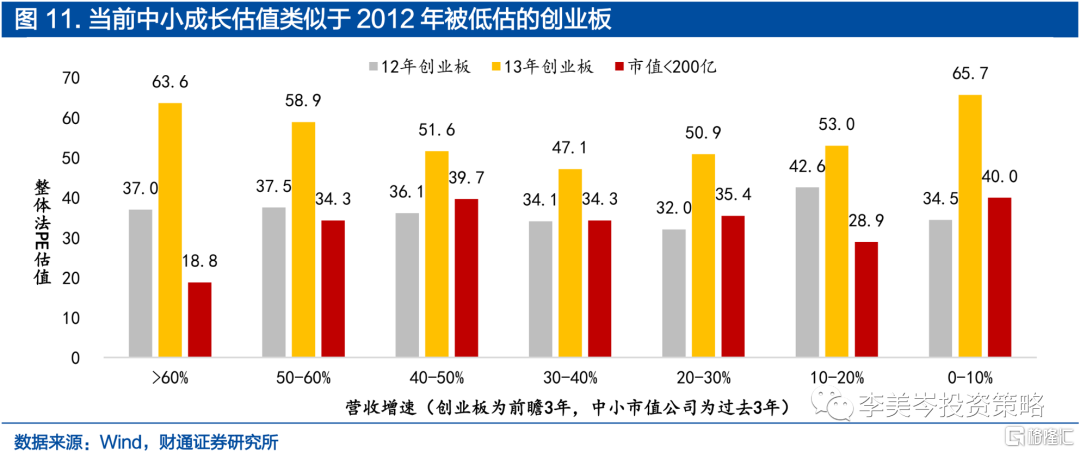

掘金公式二:市值小+覆盖少=预期差。高景气是行情的基础,但在此基础上还需要存在预期差。2012年创业板成立初期,机构持仓较少,估值极限压缩,因此13年行情中,创业板成长股估值全面重估,增长在30%上下的公司普遍从30-40倍估值提升到50-60倍;当预期差修复后,指数下一年偏平淡。

“预期差”的信号:市值小+覆盖少。1)小市值公司更容易存在预期差,200亿以下公司的远期估值平均折价20%左右。2)分析师覆盖数量有限的公司容易存在预期差,分析师覆盖少于10家的公司的远期估值平均折价30%左右。3)5月至今,预期差较大(<200亿,1-10家覆盖)的组合市场表现更好。

掘金公式三:买方关注+卖方覆盖=认知修复。当公司既具备高景气,又具备预期差,买方开始关注、卖方增加覆盖是“认知修复”临门一脚的信号。21Q2北京君正和22Q2国芯科技伴随基金重仓数量跳升、卖方上调盈利预期,股价出现大涨,为错误定价后认知修复的典型案例。

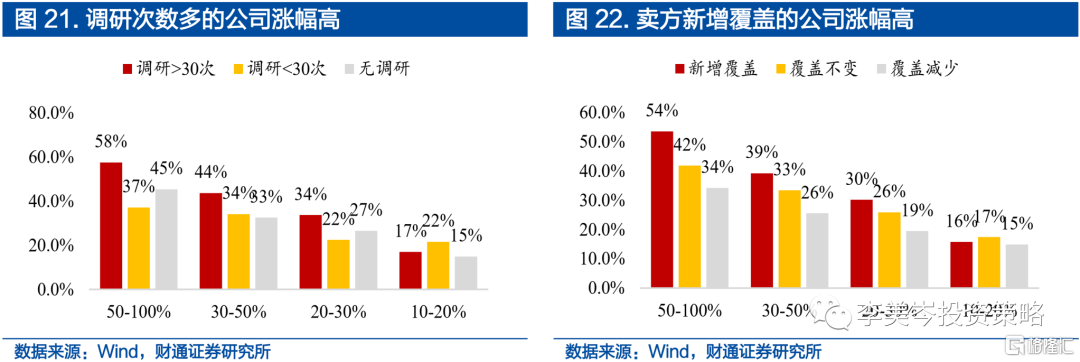

“认知修复”的信号:调研多+覆盖增加。1)近3个月被机构调研大于30次的公司比调研30次以下的公司,各增速档位上的平均超额收益10%左右。2)卖方新增覆盖的公司平均涨幅,比各增速档位的其他公司也高10%左右。

财通策略“中小成长”掘金公式:高景气+预期差+预期修复=超额收益。我们根据3个维度6项指标为财通策略“黑马50组合”打分,最终筛选出10个公司。建议投资者关注普源精电、英杰电气、鼎阳科技、景业智能、凯立新材、同飞股份、悦安新材、迪威尔、高测股份、振华新材。

风险提示:流动性超预期收紧;数据基于历史统计,存在历史规律失效风险

1

聚焦当前中小成长:在碎钻中寻找钻石

我们在下半年策略展望《当低估值蓝筹遇上高盈利成长》中提示,下半年市场主线与风格将反复徘徊,低估值蓝筹与高盈利成长交替表现,当下来看,中小成长正在系统性地呈现“2013年创业板行情”。回顾2013年创业板:

1)2012年底创业板大量“错误定价”。创业板成立初期,机构持仓较少,大量成长性公司在整体市场情绪偏低的环境下,估值极限压缩,2012年底80%的创业板公司市值不到50亿元,是当年的“中小成长”。

2)2013年创业板成长股出现“认知修复”行情。增长在30%上下的公司普遍从30-40倍估值提升到50-60倍估值。当下伴随着“新能源+”景气度和行情的扩散,中小成长的预期差水平和当年创业板类似,有望崛起。

进一步拆解中小成长行情的三要素:

1)产业周期带动景气扩散。历史上通信、消费电子、半导体、互联网+等成长板块大行情,背后都是新一轮科技周期的启动。本轮我们看到:随着新能源等新兴赛道崛起,产业链呈现“雁阵模式”,行情从“头雁”向“尾雁”扩散。2019年以来上市的大量新股和部分转型新业务的传统公司,仍然存在大量预期差,与景气赛道挂钩的公司,估值上限已经被赛道头部公司打开,当前一旦被市场挖掘,就有望迎来大幅抬升。

2)内外流动性双定价,“内松外紧”环境下,中证1000为代表的中小成长都有超额收益。当A股进入底部区域之后,当前时点定价环境与去年6-8月十分类似,参考去年“内松外紧”时段市场表现,从“外部看汇率、内部看利率”出发:内外双紧,市场普跌;内外双松,市场普涨;内松外紧,中证1000跑赢。

3)以景气扩散为基础,小市值+低覆盖=预期差,预期差+认知修复=超额收益。2017年以后,基金新发资金入场+机构寻找共识,A股定价倾向于核心资产,金融、消费、电新先后迎来价值修复,成为机构的重仓股、相对充分定价。而此外仍有90%的公司市值低于300亿,并且未被分析师覆盖。随着私募等机构崛起,市场开始挖掘中小成长中的预期差。

过去几年的中小成长行情难称“系统性”,更多地是“在石头中寻找碎钻”,命中率和性价比不高;而本轮“新能源+”行情扩散之下,类似于“在碎钻中寻找钻石”,命中率高、性价比强。我们简要地筛选大股票池,744家满足条件的公司7月至今收益率平均6.6%、超过A股基金平均的-3.4%;其中116家月收益率超过20%,“命中率”占比高达15.6%。简要条件:1)市值小于300亿;2)分析师数量覆盖1-10家;3)22-23年预期营收CAGR>20%;4)2023E PE<40倍;5)科技制造类行业。

2

掘金公式一:产业逻辑+预期上调=高景气

中小盘成长接棒大盘成长、演绎系统性行情,背后本质是景气扩散。

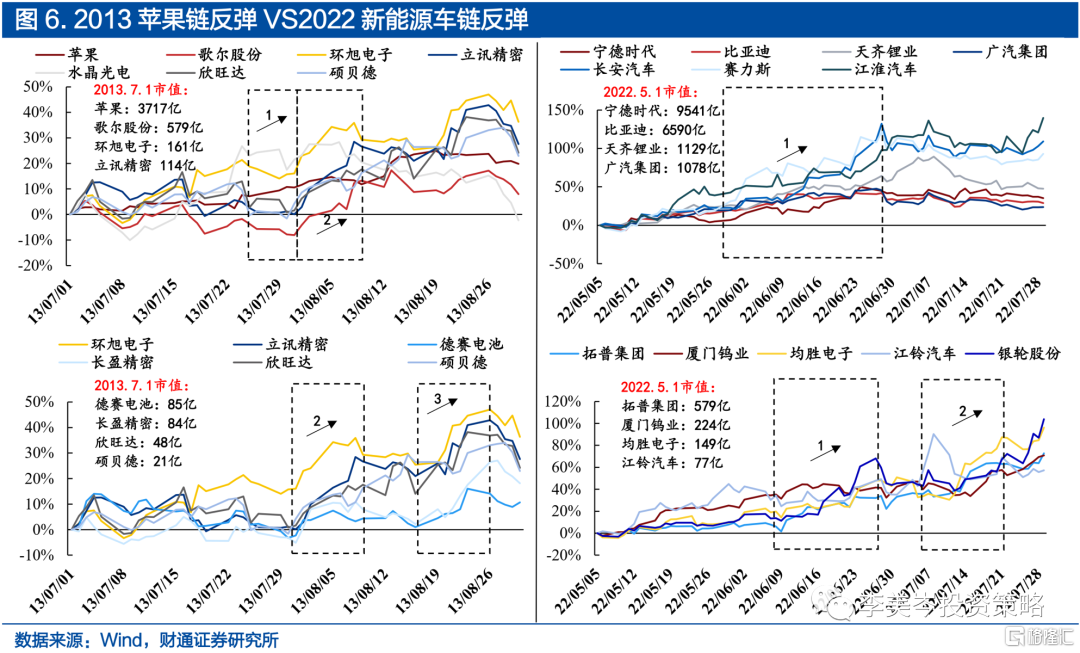

回顾消费电子投资经验:

1)以苹果手机为代表的爆款智能机,推动全产业链出货量剧增,各环节公司遍地开花,景气度从整机向细分制造领域全面扩散。

2)“苹果景气”行情之中,国内公司还实现产业升级,在Touch ID、光学模组、NFC等功能上实现突破,或技术领先海外、或展开国产替代,进一步拓宽消费电子行情演绎的广度和深度。

再看本轮“新能源+”行情:

1)特斯拉、比亚迪、蔚小理为代表的新能源车,以及“风光储”的能源革命,从上游材料到中游制造、再到下游爆款产品,围绕新能源的各环节公司全部迎来超高景气。

2)在本轮能源革命行情之中,国内公司弯道超车、产业升级成为全球龙头,“新能源+” 行情不再局限于单一赛道,既有整车制造等传统行业转型升级,也有智能驾驶、车载雷达等新兴行业崛起,不断涌现出的新应用、新技术,也将本轮“新能源+”行情推向整个中小成长。

把握产业链投资的“雁阵模式”,从“头雁”到“尾雁”,先修复赛道龙头公司的预期差,再修复细分领域公司的预期差。

回顾消费电子投资经验:

1)2013年7月-8月10日,“头雁”先涨,“尾雁”没涨。苹果股价拉升带动歌尔等精密零组件头部公司率先上涨10%-30%。

2)2013年8月10日到月底,“头雁”歇一歇,“尾雁”主导行情。苹果、歌尔等头部公司持续上涨乏力,行情扩散至主营锂电封装的德赛电池、精密零组件的长盈精密等中小市值公司。

再看本轮“新能源+”行情:

1)2022年5-6月,宁德时代、比亚迪、天齐锂业等产业链上的龙头公司率先反弹,涨幅在50%-100%不等。

2)2022年7月,头部汽车厂商和锂资源公司维持震荡,景气度扩散至主营减震隔音产品的拓普集团、钨材料的厦门钨业等产业链细分环节的中小市值公司。

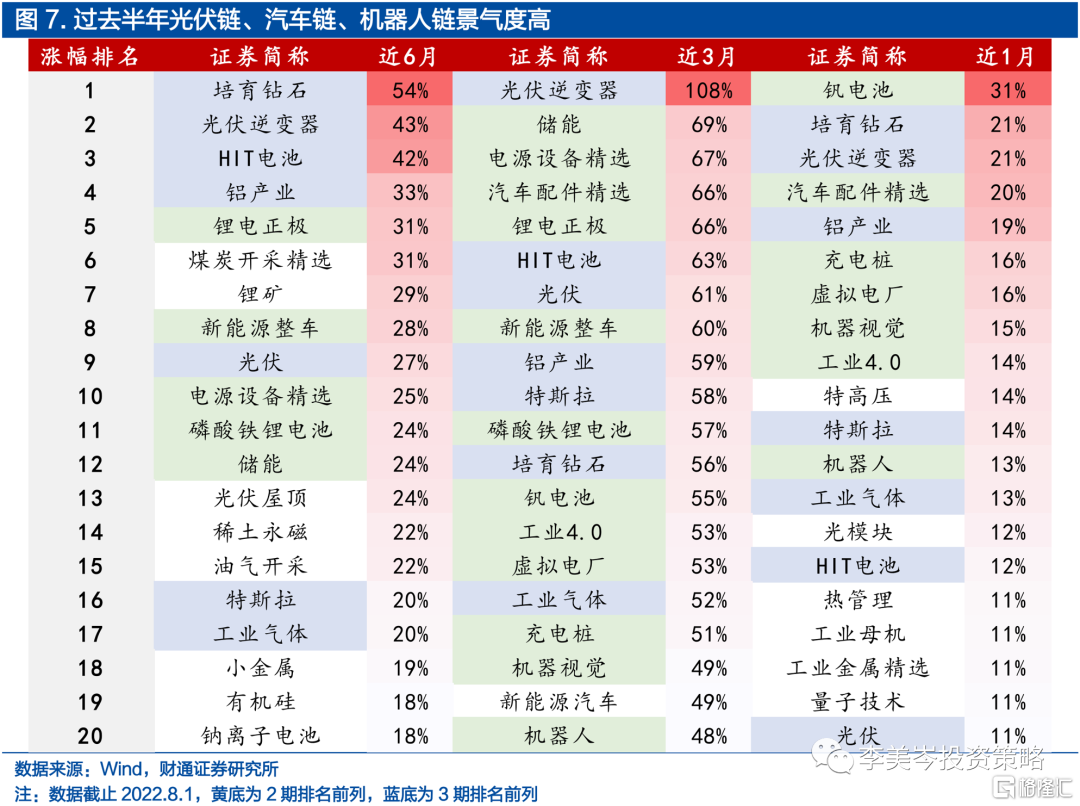

“新能源+”行情带来的景气扩散,是本轮中小成长行情的核心驱动力,因此在景气赛道选具备产业逻辑的个股,相对表现更加优异;从涨跌幅来看,过去半年光伏、汽车链、机器人链景气度高。培育钻石、光伏逆变器、HIT电池、铝、光伏、特斯拉、工业气体产业在过去半年、1个季度、1个月三期均在涨幅前20名,过去1个季度涨幅在50%以上,且近1个月涨幅均超过10%。锂电正极、新能源整车、电源设备、磷酸铁锂电池、储能、汽车配件、充电桩、机器视觉、机器人产业等在过去半年、1个季度、1个月中至少有两期保持在涨幅前20名。

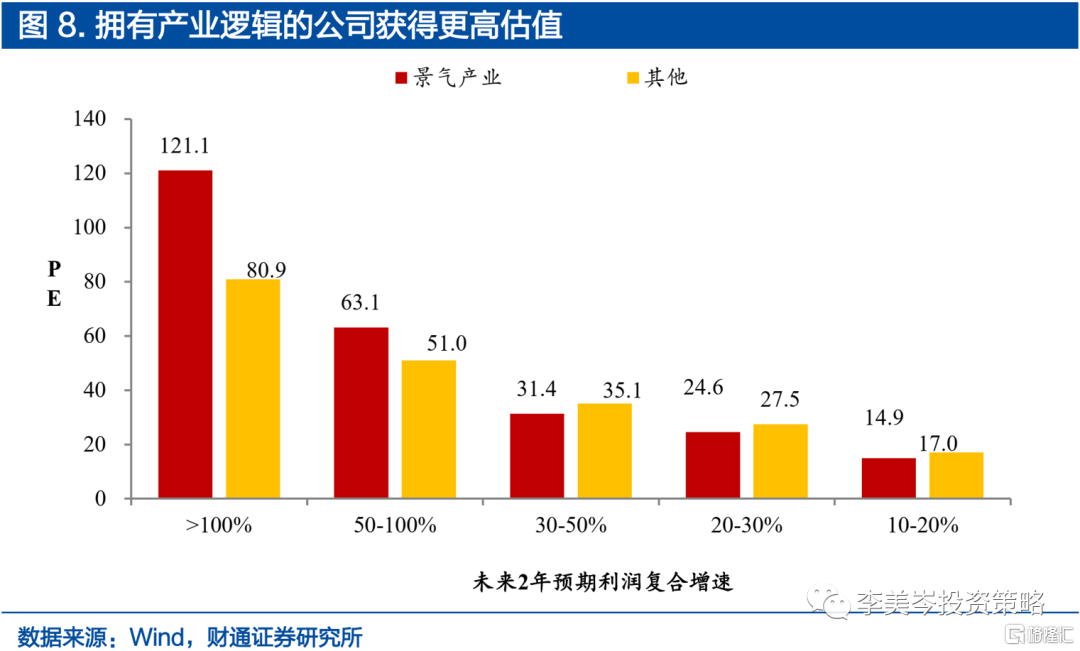

拥有产业逻辑的公司预期未来业绩增速更高。我们发现,当前景气度高的这些行业还具备相关产业逻辑,如集中度提升、国产替代等。成长制造行业中拥有国产替代等产业逻辑的公司未来2年预期复合利润增速均值为59%,明显高于其他公司46%的预期平均利润增速。

预期业绩增速越高,具有产业逻辑的公司估值溢价越高。以预期未来2年复合利润增速高于100%的公司为例,国产替代逻辑公司平均PE为121x,而其他公司平均PE仅为81x,估值溢价达49%

我们从产业逻辑和盈利上调两个维度,将成长制造类公司按照未来2021-2023年的2年预期利润复合增速分组,比较不同业绩增速组下公司近3个月的涨跌幅表现,能够看到,高景气行业涨幅更高:

1)抓住主线产业逻辑的公司涨幅更高。整体来看,拥有国产替代等产业逻辑的公司近3月涨幅均值为61%,明显高于其他公司29%的平均涨幅。不同预期业绩增速水平下,产业逻辑公司的股价涨幅均值都高于其他公司。

2)预期盈利上调的公司涨幅更高。未来2年预期利润复合增速的各个水平段内,盈利上调公司的涨幅均高于盈利下修公司,具体来看,预期未来2年利润复合增速水平在50-100%、30-50%、20-30%和10-20%的水平中,盈利上调公司平均涨幅比盈利下修公司分别高出3.6、8.7、12.3和0.6个百分点。

3

掘金公式二:市值小+覆盖少=预期差

3.1. 从“头雁”到“尾雁”,不断寻找预期差最大的方向

高景气是行情的基础,但在此基础上还需要存在预期差;市场不断寻找预期差最大的方向,对应到市场上是:“头雁”先修复预期差、“尾雁”再修复。如何衡量“预期差”?远期估值最具代表意义。2012年创业板成立初期,机构持仓较少,大量成长性公司在整体市场不景气的环境下,估值极限压缩,被“错误定价”。因此13年行情中,创业板成长股估值全面重估,增长在30%上下的公司普遍从30-40倍估值提升到50-60倍估值,修复市场对于景气度的预期差。

从结构上来看,率先修复预期差的公司往往是产业龙头白马、产业链中的“头雁”,这些公司分歧最小;当“头雁”修复到位、公司估值大幅抬升之后,整体表现偏平稳,随后开始修复仍然存在预期差的“尾雁”。

预期差修复推动市场全面行情,而预期差修复后,市场往往走向平稳,如2013年创业板火热行情结束后,指数接下来一年回归平稳。以市值和卖方覆盖度作为“预期差”的代理变量:

1)2013年创业板市值较2012年有明显提升。创业板在2012年市值大于100亿的公司仅有3家,2013年达到21家;2012年市值小于10亿的公司有76家,而2013年仅剩4家。

2)2013年创业板卖方覆盖度高于主板。主板中未覆盖公司占比为39%,创业板中未覆盖公司占比为18%,覆盖度明显高于主板。伴随着2013年创业板市值提升,呈现出预期修复的过程。

3.2. 如何追踪预期差:市值分布偏小、分析师覆盖有限

我们从市值和分析师覆盖两个维度,将成长制造类公司按照未来2021-2023年的2年预期利润复合增速分组,比较不同业绩增速组下公司的2023年市场一致预期PE水平,能够看到,存在预期差的公司远期估值有较大的相对折价:

1)以市值200亿为门槛、小市值公司更容易存在预期差,在同等远期增速水平下,小市值公司的远期估值平均折价20%左右。近5年基金规模快速增加,优质的中小公司难以“买上量”,因此研究、覆盖、布局的程度偏低,这类公司相对同等增速公司存在估值折价,即未修复的“预期差”。未来2年利润复合增速20-30%的公司,明星股、市值>200亿、市值<200亿的公司的2023年远期PE估值分别为17.1x、16.2x、12.8x,小市值公司分别折价25%、21%。

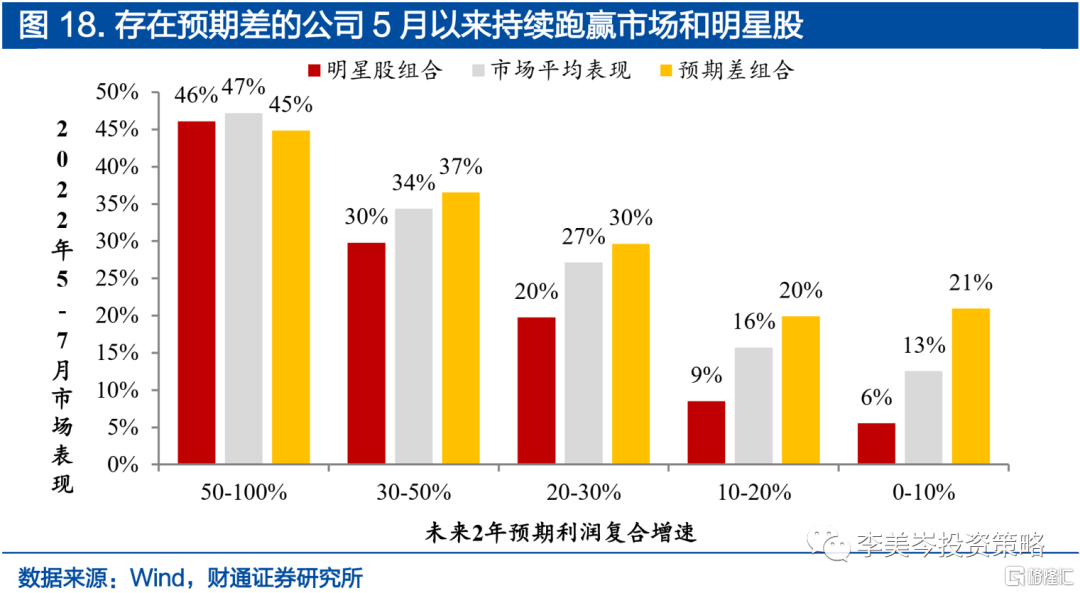

其次,我们将5月以来市场中的公司分为三类:

1)明星股组合定义:市值>200亿元,分析师覆盖>10家。

2)预期差组合定义:市值<200亿元,分析师覆盖<10家。

3)市场平均组合定义:计算全市场中,成长制造类公司的平均表现。

能够看到,5月至今,预期差较大的组合市场表现更好。未来2年预期利润复合增速在30-50%、20-30%、10-20%、0-10%各组中,预期差组合涨幅分别为37%、30%、20%、21%,均明显高于市场平均表现,再进一步好于预期差较小的明星股组合。

4

掘金公式三:买方关注+卖方覆盖=认知修复

4.1. “高景气+预期差”的“尾雁”,等待“认知修复”临门一脚

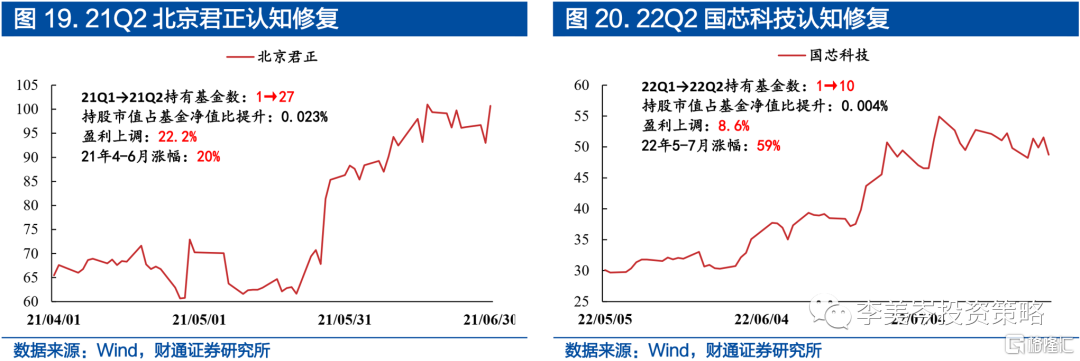

当公司既具备高景气,又具备预期差,那么如何跟踪“认知修复”临门一脚的信号?我们发现买方开始关注、卖方开始覆盖是非常典型的信号。

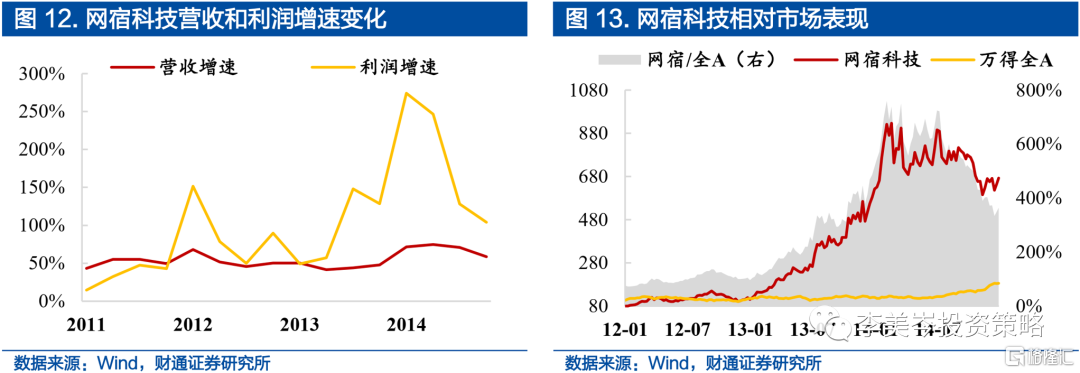

“聪明钱”跑步进场带动股价上涨,预示着市场认知修复。以北京君正为例,公司主营IC设计,由于21Q1芯片行业处于下行周期,消费级存储产品需求和价格承压,Q1重仓公司的基金仅1家。

资金形成共识,股价进入全面修复期。5月底市场逐渐发现下游工业、医疗、汽车景气度高,公司产品价格稳健支撑业绩,21Q2的重仓基金数从Q1的1家大幅跳升至27家,持股市值占基金净值比提升。与此同时,卖方预测北京君正2021Q2盈利上调22.2%,后续二季报业绩也超预期,市场认知修复使21年4-6月北京君正涨幅高达20%。

类似北京君正,同样主营IC设计的国芯科技22年1月首次上市,市场认知度低,Q1仅有1家基金重仓持有。5月公司股价在30点附近横盘,因市场逐渐认识到公司在手订单量充足,加速推动汽车芯片国产化,自主芯片产品业务突出,6月资金陆续涌入,Q2的重仓基金数大幅跳升至10家,同时卖方预测其盈利相较上季度上调8.6%,“聪明钱”的涌入使国芯科技2022年5-7月涨幅为59%。

4.2. 如何追踪认知修复:买方加大调研、卖方增加覆盖

我们从调研和分析师覆盖两个维度,将成长制造类公司按照未来2021-2023年的2年预期利润复合增速分组,比较不同业绩增速组下公司近3个月的涨跌幅表现,能够看到,认知修复提振股价伴随着高调研次数和卖方新增覆盖:

1)调研次数多的公司涨幅高。市场对公司关注越高,调研需求越高,通过调研得到的信息有助于提升对公司的认知,调研是认知修复的重要准备。

近3个月被机构调研大于30次的公司涨幅明显高于调研30次以下的公司。未来2年预期利润复合增速水平为50-100%、30-50%和20-30%的公司中,调研次数大于30的公司平均涨幅分别为58%、44%和34%,明显高于调研次数小于30的公司。

2)卖方新增覆盖的公司涨幅高。卖方作为上市公司与买方之间的桥梁、观点和信息的传播源,一方面覆盖公司的卖方数量增加能最直观地提升市场对公司的认知,另一方面也体现了买方对公司信息的需求提升。

有卖方新增覆盖的公司涨幅明显高于覆盖数不变的公司。未来2年预期利润复合增速水平为50-100%、30-50%和20-30%的公司中,卖方新增覆盖的公司平均涨幅分别为54%、39%和30%,明显高于卖方覆盖不变的公司。

5. 高景气+预期差+预期修复=超额收益

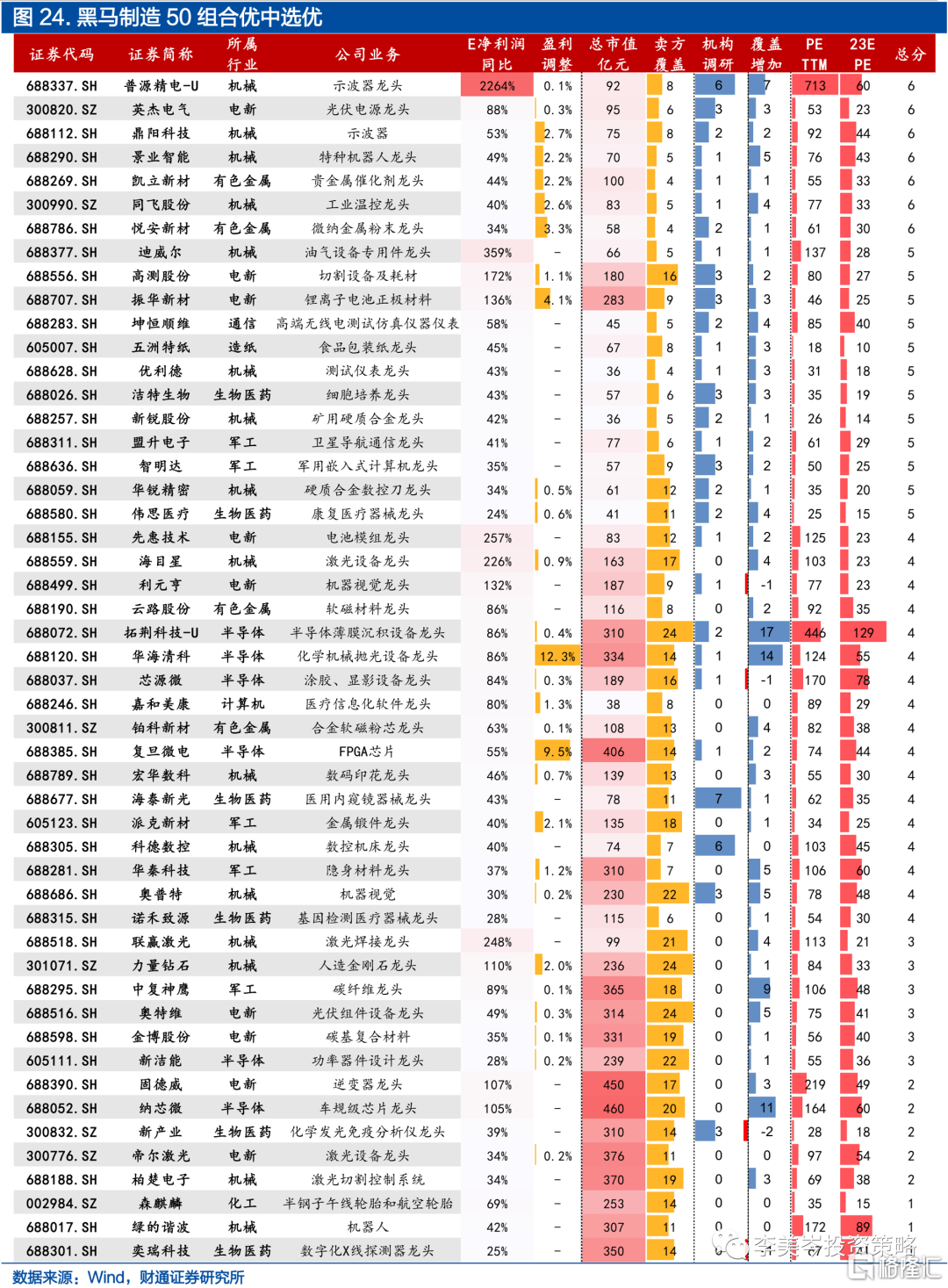

结合前文论述,我们总结出财通策略掘金“中小成长”公式:高景气+预期差+认知修复=超额收益。进一步,我们根据3个维度6项指标为财通策略“黑马50组合”的成长制造类公司打分,最终筛选出10家公司。

具体而言,筛选标准为:

高景气:1)景气赛道为公司预期净利润增长率>20%,产业逻辑顺畅;2)最近1个月盈利上调。

预期差:1)公司市值<200亿;2)3个<机构覆盖数<=10个。

认知修复:1)近3个月公司调研数处于成长制造类前50%分位;2)近3个月覆盖公司的机构数增加。

打分规则为:每项指标若满足则打1分,若不满足则打0分,6项指标最终按等权重加总得到单个公司的总分。

最终我们筛选出普源精电、英杰电气、鼎阳科技、景业智能、凯立新材、同飞股份、悦安新材、迪威尔、高测股份、振华新材10家公司供投资者参考。

风险提示:流动性超预期收紧;数据基于历史统计,存在历史规律失效风险

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员